グローバルTop VCが描く金融未来図~フィンテックの世界最新動向と今後の展望~

DG Daiwa Ventures(DGDV)の野島、鈴木です。

2023年5月、Boston Consulting Group(BCG)とNubank・Credit Karma、Klarnaなどの業界を代表するフィンテック企業への投資実績を有すQED Investor(QED)から「Reimaging the Future of Finance」というFintechに関するレポートが発表されました。

(QEDのキャピタリストとは今年6月に開催されたIVS KYOTO 2023にも来場しており、その際にはDGDVチームメンバーや弊社投資先とのディナーも開催させていただきました)

当レポートは、Fintechを始めようと思っている起業家、Fintechをすでにローンチしている起業家、Fintechの導入を検討している金融機関や事業会社、Fintechに投資をするVCとしては非常に参考になる内容も多く、英語のバージョンでも読む価値があるものだと思っています。

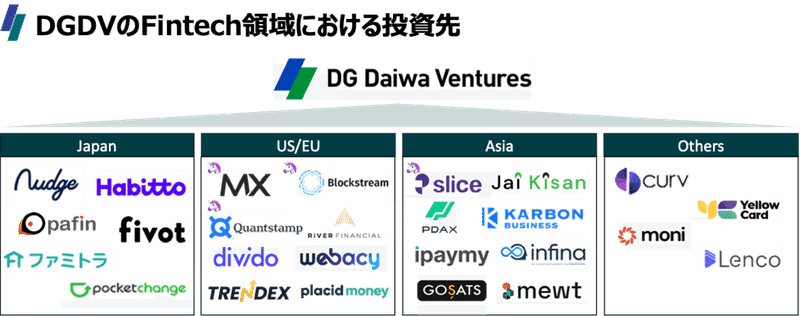

DGDVとしては、アメリカ・欧州・東南アジア・インド・アフリカという幅広い地域でB2C・B2B・SMEと多岐にわたる顧客に対してサービスを提供しているFintech企業(うち、🦄4社)に投資を行って来ましたが、この市況は起業家にとってもある意味守りを硬めながらも競合との差を広げることができるチャンスだと感じており、引き続き積極的にイノベーションを起こす可能性があるFintechを各地で応援して行きたいと思っております。

また、国内のFintech市場は世界で見てもまだ走り始めの成長段階だと思っており、今後も素晴らしい起業家や金融機関と共に日本の金融市場のさらなる成長を支えていけるポジションを築いていけるように引き続きグローバルのトレンドを追い続けて行きますので、イベントかどこかで見かけた際には是非情報交換などさせていただければと思います。今回のnoteでは、レポートのポイントとインサイトをシェアするという形で執筆することにしました。

1. これまでのFintech業界と動向

1998年に現在のスタートアップエコシステムを大きくけん引しているFintech企業のPaypalが創業してから約25年が経ちますが、Fintechはこの25年で飛躍的に成長を遂げております。

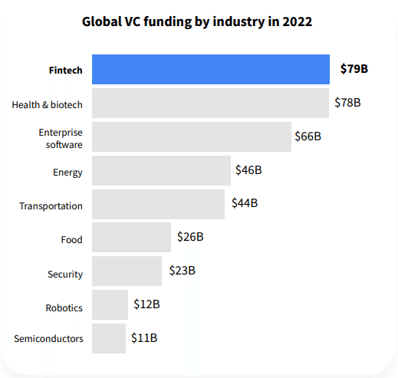

過去10年でFintechはベンチャー投資の一大セクターにまで成長し、US$500B(ベンチャー投資の20%!!)の資金調達が行われ、世界には32,000社のFintechスタートアップが存在すると言われています。2022年は金利上昇に伴い、リーマンショック以降Fintech業界でも一・二を争う苦しい年になったにも関わらず(2023年は更に苦しい。。)、2022年でも全セクタートップのUS$79Bの資金がFintech(暗号資産関連含む)に投資されております。

BCG/QEDが出しているレポートでは、これまでのFintechの歩みを4つのフェーズに分けて整理していますが、インターネットの発展、スマートフォンの誕生、インターネットの高速化、低金利、等様々な追い風を受けて、Fintechは金融機関という大きな巨人がいる中でも着実に成長してきました。今はフェーズ4にあたり、新たなテクノロジーをどのように実事業に落とし込んでいくのかをFintechに関わるステークホルダーの中で議論していく時期にあたると考えられます。

フェーズ1:Digital Disruption(1998-2008)

インターネットの普及に伴い、多くの金融サービスがデジタル化された時期。Online Banking、Lending、Amazon等のマーケットプレイスの発展に伴いOnline Paymentが最大のイノベーション領域となりました。Capital OneやPayPalもこの時代に生まれており、オンライン決済やデータ分析を活用したLendingサービスを提供し始めました。(ちなみに、日本を代表するEdyやSuica等の決済手段もここで誕生しています。)

フェーズ2:Mobile and Social Adoption(2009-2014)

既存の大手金融機関がリーマンショック等の背景により勢力と信頼が落ちていくことによって、新興Fintechスタートアップにとっては大きなビジネスチャンスが生み出されました。また、この時期ではスマートフォンが急速に拡大し、モバイル端末自体とクラウドの発展に伴い、消費者はリアルタイムで金融サービスにアクセス出来るようになりました。

また、スマートフォン上で使われるTwitterやFacebook等のSNSアプリの発展により、企業は詳細なユニークな情報収集・分析が可能となり、高度にパーソナライズ化されたソリューションを提供できるようになりました。

フェーズ3:Relavance and Scale(2015-2021)

スマートフォンの普及が加速し、高速なインターネットへのアクセスが世界中でできるようになったことで、先進国でだけでなく、後進国でもFintechが拡大を遂げます。また、COVID-19を追い風に、デジタル化が一気に進み、色々なものを追い風にする形で業界全体が大きく成長しました。ただ、それはいい事だけではなく、先進国での低金利、バリュエーションの高騰に伴い、参入者が増え、顧客獲得競争が激化した時代です。

フェーズ4:Looking Ahead(2022-)

規制当局がより積極的な規制緩和を行い、世界的に金融包摂が進む中、今話題の生成AI、ブロックチェーン、量子コンピュータ等、最新のテクノロジーが登場することでより大きなディスラプションが期待されています。

フェーズ1から3までにおいては、金融包摂が主にB2Cで加速していき、今やB2C領域においてはホワイトスペースは限定的になってきております。また、大手金融機関がデジタル化を推進するなかで、Fintechとしてはどのような領域で戦う事が求められるのでしょうか。次章以降で、更に深堀をしていきたいと思います。

2. 直近のマーケット状況

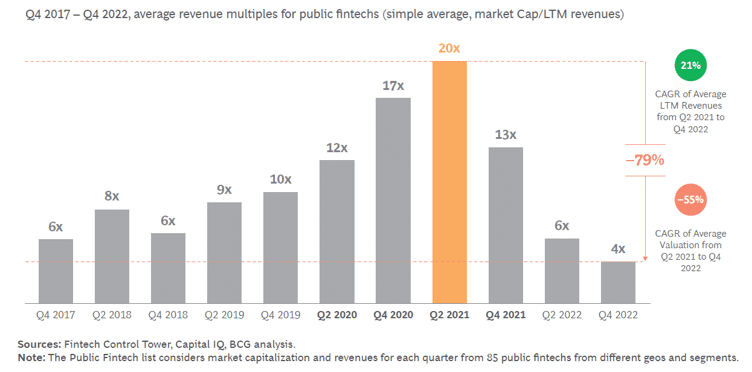

2021年半ばから世界的にスタートアップへの資金流入が鈍化・低迷しています。他セクターの動向と同様に、Fintechスタートアップの資金調達環境・バリュエーションは2021年の2Qを境に非常に厳しくなっており、バリュエーションは平均して60%以上下落しています。無論、2021年Q2までがバブルであったという見方もできますが、実際に2017年のマルチプルよりも下の水準で推移していることを比較すると、改めて市場からのFintechに対する目線が厳しくなっているように伺えます。

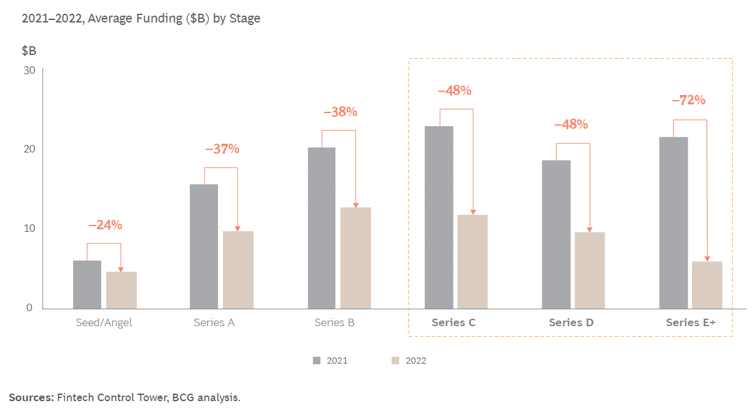

新規の資金調達(下記グラフ)においては、シリーズC以降は顕著にスローダウンしており、アーリーステージが20-30%程度の減少で留まっているのに対して、上場市場の影響を受けやすいレイターステージではより大きな影響を受けています。

この市場の冷え込みはインフレ、ウクライナ戦争、供給制約、金融引締め政策によるものが大きいのは周知の通りです。FRBによる利上げも最終段階に到達したと考えられており、マーケットでは2023年末までに50-75bpの利下げを織り込んでいる状況です。この利下げ期待を受け、直近の株式市場は若干ではあるものの取り戻してきており、利下げ織り込みが正しければFintechスタートアップへの逆風もいくらか和らぐことが期待されます。一方で、この冬が長期化する可能性は十二分にあり、先行きはつまるところ実態経済を示すデータ、特にインフレによることが予想されます。

レポートによると、2022年時点で上場しているFintech企業(85社)の内、黒字化している企業は45%と半分を下回るような推移となっており、上場しているFintechの半数が収益化までの課題を抱えているような状況となっております。市況が良好なタイミングにおいては、エクイティ・デット含めて資金調達が容易にできる環境にあるため、赤字でも成長見込みがあると考えられて売上と共に株価も右肩上がりで成長する傾向にありますが、資金調達環境に暗雲が立ち込めるタイミングでは、資金調達に頼る事なくサステイナブルな成長が求められるため、半数以上の上場企業が赤字を記録しているFintechの株価は顕著に下落しているという訳です。

このような市場では、良好なユニットエコノミクス、特許などのインタンジブルな資産の価値、リカーリング収益、ブランド等の中長期的な成長の蓋然性を求められ、サステナブルなビジネスモデルが築けていない企業は市場から見放されている傾向にあります。Fitench企業はマーケットの冬を生き抜くために無制限の収益成長ではなく、ユニットエコノミクスにフォーカスをシフトする必要があるでしょう。長期的な持続可能な収益、継続顧客、および収益を生み出す製品やサービスが不可欠であり、そこへの資金の投下というものがこの市況を勝ち抜く鍵となりそうです。

3. 今後の成長ポテンシャル

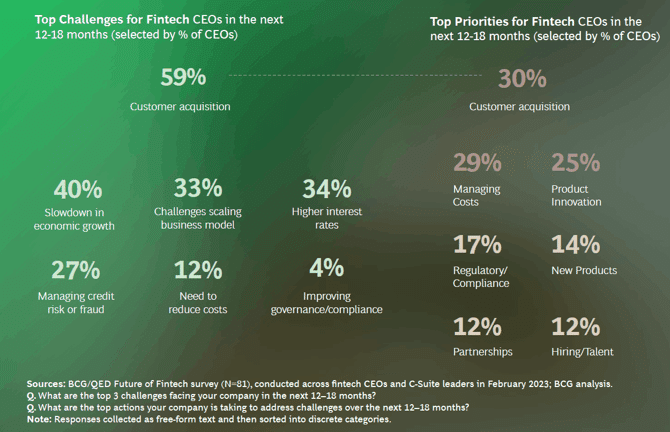

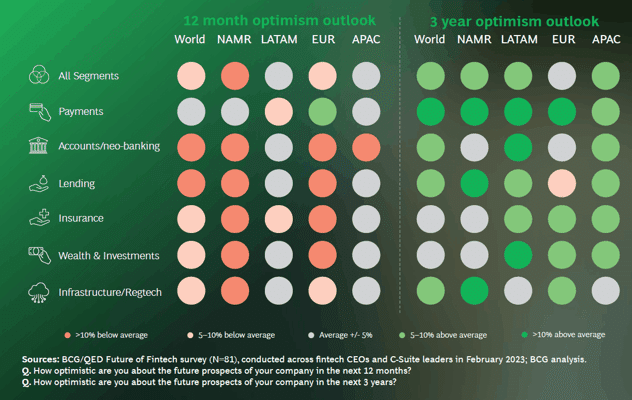

直近は大きな逆風が吹いているFintechセクターですが、レポート内では主に5つの理由から成長の余地があると考えられています。また、Fintech企業のCEOも総じて今後一年間をある程度は悲観的に捉えているのに対して、市場自体のポテンシャルや景気の好転なども加味して3年後の見通しは楽観的に見ているようです。

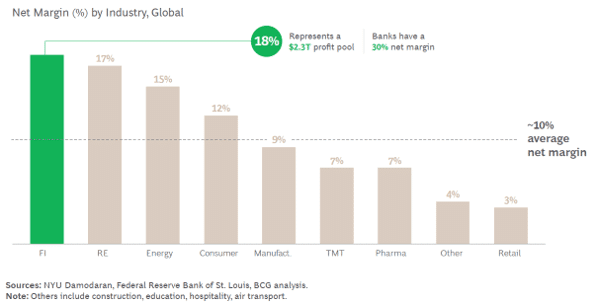

金融セクターはLargest & Most Profitable

銀行・保険会社・証券会社などを含む全体的な金融業界の規模は、年間収益が全業界で最大のUS$12.5T、純利益はUS$2.3Tを誇る一大産業となっており、純利益率は18%と全業種で最も高くなっています。このことから、市場全体として、①市場規模が莫大である。②収益率が高い、と本来は事業を行う上で規制などにも囚われるとはいえ、非常に魅力的なセクターであることが伺えます

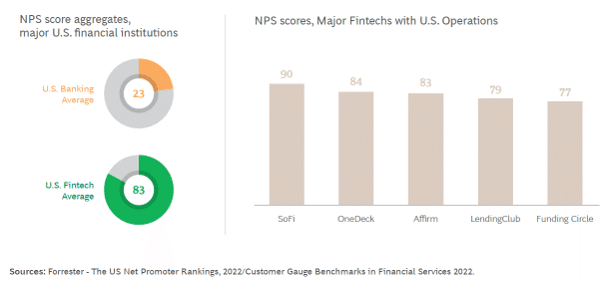

金融セクターの顧客満足度は相対的に低い

上記のように、市場自体の規模や収益率が高い一方で、金融業界に対する顧客満足度は全セクターの中で最低位に位置しています。足元では、デジタルファーストなFintechスタートアップの登場によって改善傾向にありますが、伝統的な銀行は大きく劣後しています。米国の銀行の平均NPSは23(100点満点中)であり、米国のFintech企業平均の83を大幅に下回っているような状況となっております。

発展途上国における成長余地(unbanked & underbanked)

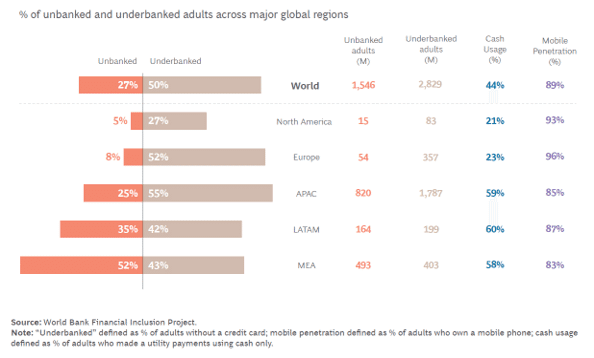

新興市場では約15億人の成人が未だ銀行口座を持たないUnbanked層とカテゴライズされており、約29億人の成人がクレジットカードを持たないUnderbanked層と推定されております。そのため、全世界人口の44%の成人が現金に強く依存する一方、全人口の89%が携帯電話又はスマートフォンを所有しており、デジタルネイティブなFintechがこのギャップを埋めると考えられており、成長ポテンシャルが期待されています。

Fintechはまだまだ初期段階

Fintech全体の収益はUS$245Bと金融業界全体の収益US$12.5Tのわずか2%程度しか占めておらず、デジタル化等の波に後押しされるような形で、今後もこのシェアを大きくしていくことが予想されます。とくに、金融機関がまだ手を出せていない先端テクノロジー(生成AI、量子コンピュータ、ブロックチェーン)によるイノベーションが期待されています。

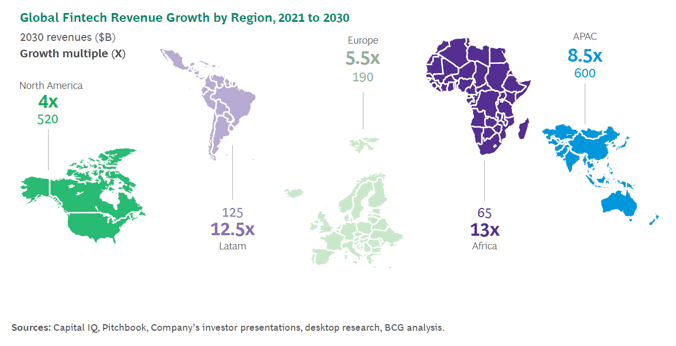

ここまでFintechの成長理由について触れてきましたが、ここからは成長する地域、領域の2軸で紹介したいと思います。特筆すべきは以下の図で、APACが2030年までに北米を抜いて最大の市場になることが示されています。

APACの多くの国では、急速に人口とGDPが増加し経済成長が進むなかで、従来金融機関がそれに追いつくサービスを提供できていなかったり、強力な既存勢力が不在であるという背景もあり、2030年までにCAGR27%で成長し、世界で最大のFintech市場に成長することが予想されています。この成長は引き続きUnderbanked & Unbankedが多い中国、インド、インドネシ等が牽引する予想となっています。中国では、既存の巨大Fintech企業であるテンセント、アリババなどのスーパーアプリが市場を独占すると予想され、足元で非常に注目されているインドでは、PayTMやRazorpay等のローカルチャンピオンが誕生していますが、依然として銀行口座は普及していないため、引き続き新興のFintechスタートアップが1.9億人の成人に金融サービスを提供する機会を持っています。さらに今後金融サービスのニーズが拡大することが予想され、今後の成長領域はLending、ネオバンク、ウェルステックなどが挙げられるでしょう。

北米はAPACに世界一の座を譲ることになりますが、金融業界全体で$5Tの収益は最大級であり、エコシステム(人材、VC、起業家、資金)が成熟していることから、引き続きトレンドの発信地になると考えられます。詳細は後述しますが、B2B2X、B2Bが今後伸びる領域と考えられています。

欧州は3番目の市場として2030年に向けてCAGR21%で成長していくことが予想されています。規制当局がオープンバンキング等のFintechがリードするイノベーションの形の構築に対して比較的前向きであり、Paymentやembedded-financeを中心に発展することが予想されています。

ラテンアメリカはブラジル、メキシコが牽引する形でCAGR29%の成長を2030年までに遂げると予想されています。NubankやCreditasが代表例として挙げられます。前向きな規制当局も後押しし、Eコマース市場の発達に伴いembedded financeやdigital paymentが成長すると予測されています。

アフリカでは、引き続きCash is King👑が予想されていますが、マクロでみると年齢の中央値は19歳、2050年までに12億人の人口増加が予測され、デモグラフィックの変化と経済発展により金融サービスの必要性が高まることが予想されます。大きな伸びしろが期待される地域です。ナイジェリアでは成人の73%がスマートフォンを所有していますが、クレジットカードの所有率は2%に留まっており、スマートフォンの仕様を上手く活かした金融サービスに注目です。アフリカの中でも南アフリカ、ナイジェリア、エジプト、ケニアが主要市場となると予測されています。

4. 先進国における2Cの難しさ

このレポートでは、特に後進国におけるFintechスタートアップの成長については市場や人口動態・市場の課題なども明確であり、Fintech全体で非常にOptimisticな成長が見込まれる記載がされていた一方で、先進国におけるFintechの課題に関してもフォーカスを当てているように伺える記載が多く見られました。特にB2Cサービスにおけるイノベーションは先進国と後進国においては二極化するという予想がされています。

先進国は厳しい戦いに

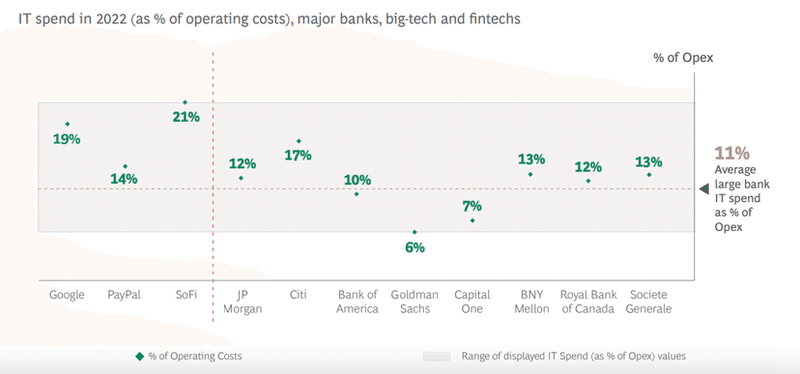

特に、先進国におけるB2Cの銀行口座やウォレットに関しては、今後は非常に難しい戦いになることが予想されています。2012年頃に米国で誕生したChimeを筆頭に、デジタルネイティブを売りに、テクノロジーのアダプションが遅れてしまった金融機関から特に若年層の顧客を獲得してきた背景がありますが、足元では多くの従来金融機関がITへの投資を加速しており、テクノロジーファーストなFintechとの提供バリューの差が縮まってきてしまっているためです。例えば、2022年にJ.P Morgan社は$12Bもの資金をデジタルサービスや商品の開発や改善に資金を充てることを発表しており、インフラや既存プロセスというコアな部分までを一新する計画となっております。実際に、PayPalやSofiなどと比較しても、J.P MorganやCitiなどを筆頭に、ITに充てる費用割合は遜色ないような水準まで投資を行っており、今後はさらにこの差が各銀行で狭まっていくことが予想されます。

また、現在までシェアを拡大してきたFintechは、顧客獲得をするために低価格すぎるサービスを顧客に提供してしまっており、足元では獲得した顧客あたりのLTVが低すぎることがネックとなり、利益を産むことが難しくなっていることが露呈してきております(二章でも言及しているユニットエコノミクスついての論点)。また、B2Cサービスの根幹でとも言える決済部分に関しては、2011年のダービン改正による規制により、資産が100億ドル以上の銀行に対してデビットカードの取引手数料に上限が設けられていたことが背景で、ChimeやCurrentなどの多くのネオバンクは100億ドル未満の資産を持つスポンサー銀行と提携していましたが、スポンサーバンクとは高額で無期限の提携が必要であったり、スプレッドと利益の一部を得るような仕組みとなっていたため、そもそも自社の収益のメインの部分が低マージンのビジネスとなっています。実際に、レポートによると、2022年には450以上のグローバルなデジタルチャレンジャーバンクのうちわずか5%しか利益をあげていません。

このレポートでは、先進国において今後サステイナブルなB2Cのネオバンクを運営していくためには、これだけサービスの差別が難しくなる中でウォレット機能を提供して決済スプレッドをとるだけでは収益性に限界あり、最終的には自社がリスクをとる形で融資を開始し、利子収入を得ることが生き残りへの勝ち筋であることを記載しております。これは、各地でトレンドも違い、銀行ライセンスを簡単に取れる地域もあれば、そうではない地域もあるため、その国に合わせてそれぞれの勝ち筋を検討していくことが必要になるでしょう。

後進国はポジティブな見方

ネオバンクなどのB2Cのサービスは後進国においては先進国よりも成長余地が未だに多くあります。前項以前にも記載している通り、未だに多くの後進国の人口は銀行口座を保有していなかったり、金融サービスにアクセスがない人が多くおり、比較的安価に顧客が獲得できるのと、先進国が抱えている競合が多くいる環境で低価格でサービスを提供する必要もないからです。

また、後進国の多くの規制当局は金融サービスへのアクセスの浸透を今後の重点ポイントとして挙げており、Fintechなどの比較的新興な事業者に対して金融包摂への貢献が見込まれるのであれば、銀行ライセンスを付与しているケースなども見受けられるためです。引き続き、この流れは継続することが予想され、先進国よりも魅力的であるロジックとなっています。競合の幅の再定義

今までは、先進国と後進国のネオバンクを比較してきましたが、レンディング関連のビジネスはどうでしょうか。このレポートではレンディング関連のスタートアップに関しても、ネオバンクなどと同様で、銀行ライセンスの有無が勝ち筋になりうると予想されています。近年では低金利環境の中で金融機関などから低金利で調達した資金を運用することで利益を産むことが可能でしたが、足元の金利の上昇で資金調達環境が悪化しているためです。今後はレンディング関連スタートアップに関しても、自社による調達(預金)を通じた銀行化が求められる可能性があり、そうなると競合と定義される会社の幅が広がるため、業界の流れには今後も注目していく必要がありそうです。

5. 先進国で注目されるB2B2X、B2B

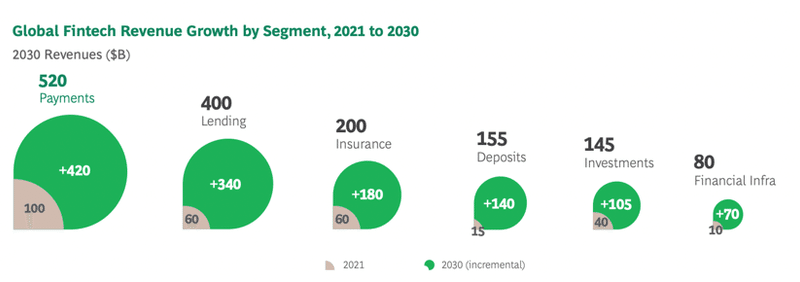

では、足元で注目されているようなFintechのトレンドはどのようなものになるでしょうか。前項でも記載している通り、やはりB2Cのサービスは今後も厳しい戦いになることが予想されているため、次の注目領域として主にB2B2XとB2BのFintechをベースとして、その中でも特に2020年からのFintech企業が資金調達をした合計調達額の25%をも占め、2021のFintech全体の中の売上高の40%程度を占めるペイメント領域における以下領域でのさらなるイノベーションが期待されています。(以下、各Fintech領域における2023年までの成長予想)

クロスボーダーペイメント

クロスボーダーのペイメントトランザクションにおいては、毎年20兆ドルものの資金が取引されており、合計で1,200億ドルもの費用がかかっていると推定されており(J.P MorganとOliver Wyman調査)、多くのコストとタスクが発生しております。無論、従来から使用されているSWIFTやMastercard/VISAなどのレールも信頼できるトランザクションシステムですが、非常に古くコストが高いことが以前から継続的に言われています。更に今後クロスボーダーでの取引が拡大するのであれば、複雑性とコストの削減を実現できるようなものが従来のシステムを塗り変える可能性もあり、特にブロックチェーンを活用したペイメントネットワークの今後の拡大に注目が集まっております。

リアルタイムペイメント

リアルタイムペイメント(RTPs)は、口座間の資金移動が瞬時に行われるペイメント手段であり、足元でも非常に伸長している領域となっております。米国においては、2020年にRTPsを用いたペイメント手段であるFedNow(米国FEDが主導)は42%も増加しております。また、EU圏においてはTarget Instant Payment Settlement(TIPS)が導入されており、同様の流れが中国・ブラジル・インドなどでも始まってきています。RTPsを活用することで、インフラを提供するプレイヤーはデータの収集も容易になり、様々な追加サービスを提供できる可能性もあります。オンラインで瞬時に直接口座間取引ができるようになれば、コンシューマーだけでなく、運転資金が鍵を握るSMEなどからのニーズも非常に高くなると予想されます。

今後は、B2B2X領域において、特に急速なテクノロジーアダプションについていけない金融機関などに対して、Fintechがサービスを提供する事例が拡大する可能性があり、それが更に中長期的な契約となる可能性があれば、投資家目線での投資リスクの低減にも繋がるため、今後も注目されるでしょう。2030年までに、CAGR25%で拡大し、4,400億ドルもの売上を見込めると予想されています。

Embedded Finance(埋め込み型金融)

Embedded Financeという言葉はBaaS(Banking as a Service)などのように、オンラインでサービスを提供する金融事業者ではないような事業者がオンライン金融サービスを提供するイメージですが、レポート内では更にフィジカルとオンラインが融合した形でのEmbedded Financeを想定しています。例えば、ハードウェアが更に高度なものになることで、バイオメトリックを活用した取引や、PoS(Point of Sale)などのフィジカルの決済時における決済以外のサービスの提供なども可能になれば、オンライン事業者を巻き込むことで更に市場としては拡大していくのではないでしょうか。

Financial Infrastructure

Infrastructure as a serviceと言われるようなサービスは、例えば新しく金融事業を提供しようとしているFintechやデジタル化を図る従来の金融機関に提供されるようなサービスで、サイバーセキュリティ・KYC・UI/UX改善・Data/Analytics・顧客獲得・リスクマネジメントなど、ワンポイントで尖ったサービスを活用するようなイメージです。CACやLTVなどとは異なるエリアでのバリューとなるため、多くの金融機関のフォーカスが遅れイノベーションについていけていないような状況であり、これらのサービスを提供する企業のサービスへの需要は今後も拡大することが予想されます。

Reinventing Value Chains

従来の金融機関においては、与信審査をするだけでも、意思決定をする際に複数のプロセスが同時的に且つ連続的に発生しており実際に審査が通るまでの人的コスト・時間的コストがかかっていました。そのような複雑なプロセスを簡潔に見える化し、人的・時間的コストを削減することができるSaaSサービスなども今後は注目される可能性があり、また業界のボトルネックを取り除く貢献が期待されます。

また、前項から後進国のFintechの可能性を語る上で金融サービスへのアクセスが限られている層へのサービスの可能性について記載してきましたが、SMEは先進国・後進国、両方において引き続きUnderservedなマーケットとなって、非常に大きな可能性を秘めています。実際、SMEは世界のGDPの70%を占めると言われるおり、米国では3,200万・インドでは6,300万・ナイジェリアでは4,000万のSMEが存在しており、80%以上の雇用が生み出されております。無論、SMEはコンシューマ対比でニーズが非常に多く、月次または週次でキャッシュ・フロー管理・運転資本管理・資金調達などに追われております。特にペイメントやレンディングにおいて、SMEニーズは多様でありながら、規模も大きく、個人よりも財務状況も詳細に把握できるため、Fintechからしても非常に魅力的な市場といえます。

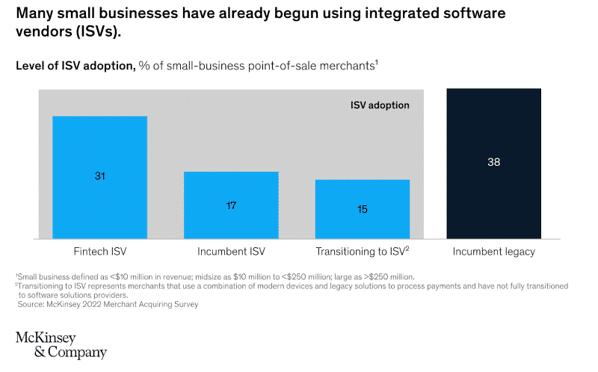

最後のトレンドとしては、Independent Software Vendors(ISV)と言われるような、ワンストップでSMEの全てのニーズに答えることができるサービスが各領域で出てくることが予想され、すでにレストラン関連ではToastなどがその例として挙げられます。実際に、ISVsに対してPSPサービスを提供する事業者はCAGRで86%で拡大しており、このような市況下でも継続して注目されるでしょう。

6. 今後の見立て

前項まで、足元のFintech業界の全体的な動向から、注目される業界トレンドについてまとめて来ましたが、レポートの中では最後に規制当局・Fintech・金融機関・投資家に対してのメッセージがありました。その中でもFintech・金融機関・投資家をピックアップしています。

Fintech:短期的には守りの体制を固め、攻撃を仕掛けるタイミングを精査

短期的なアジェンダは明確でしょう。この市況下では、コストをかけて高い成長率を達成することが評価されるわけではなく、着実なユニットエコノミクスです。多くのFintechは2021年と2022年年頭に大きな金額での資金調達を実施しており、その資金をこの市況下で溶かさぬようにランウェイを伸ばすことが最優先でしょう。

ランウェイを伸ばすために複数の施策が考えられますが、まずはコアビジネスにしっかりとコミットし、ノンコアに投下する資金をできる限り減らすことです。二つ目は顧客へのサービスクオリティを保つことができるレベルまでリーンなチームサイズにすること。最後に、LTV/CACのKPIをセットし、それを実現するために継続的にサービスを使用してくれるユーザを増やす・大事にすることです。

ただ、BCGが行った調査では、市況のダウントレンドはマーケットリーダのポジションを取れている会社にとっては競合との差をさらに拡大することができるチャンスがあるタイミングであることが言われています。F1ドライバーのAyrton Sennaが「You cannnot overtake 15 cars in sunny weather… but you can when it’s raining」と言う通り、不況時には勝負をかけるタイミングでもあることがいえます。資金が潤沢である会社にとっては、アグレッシブに採用活動を行ったり、地域展開を行ったり、比較的リーズナブルな価格でM&Aをしかけたりと、Moatをさらに深いものにすることができるでしょう。実際にこれで成功したのはPayPalで、Dotcom bubbleの時代に自社のポジションを確固たるものにしました。また、こういったタイミングで規制当局や金融機関と協力しながらゆっくりとビジネスを作りあげて、参入障壁を作りあげることができるでしょう。最後に、コア事業に専念をすることでPMFをし、LTV/CACをより魅力的にできるタイミングでもあります。

金融機関:Fintechと連携してデジタルへのシフトを

金融機関は過去、イノベーターとしての役割は常に難しいと思われてきました。イノベーションを作りあげる人材不足、複雑な社内プロセス、さらに失敗をすることができない内部事情などイノベーションを起こせるような環境ではないからです。

しかし、昨今のFintechは金融機関からパイを奪う破壊的(ディスラプティブ)なサービスだけでなく、金融機関がデジタル化を加速させることができるサービスを展開している会社も多くあります。J.P. Morgan、VISA、Mastercardなどは買収を通じてデジタル化を加速させて来ましたが、このような買収の多くはうまくいかないことが大半なのが実態です。買収の失敗事例をしては多々ありますが、理由の一つはそもそも金融機関とFintechのカルチャーがマッチしないことです。Fintechはイノベーションを起こすために競合よりも早くマーケットにいいプロダクトをローンチすることが求められるため、Tech人材を確保したり素早く動くことが求められますが、それを良しとしない風潮があるからです。また、金融機関がそもそもTechに対応することができる内部システムを構築できていないという根本的な問題もあるでしょう。

彼らのViewとしては、「Value-based Partnership」と言われる、買収までには至らないバートナーシップの締結が今後主流になっていくのではと考察しています。しかし、それにはFintechとしても金融機関が重視するようなコンプライアンスへの対応や、金融機関としてもFintechへのある程度の歩み寄りが求められるでしょう。投資家:ロングかショートか

Fintechは、中長期的には着実に成長するセクターです。将来成長が見込まれているセクターにおけるこのようなバリュエーションは実際には投資家にとっては好都合であり、資金を必要としている優良企業にいい条件で投資ができるような環境とも言えるでしょう。また、既存の投資先に対してもしっかりとコミットをすることで、彼らとの関係値も強化することができます。また、引き続き投資先には守りの姿勢を意識させつつ、時には金融サービスを提供するプレーヤーとしての意識づけや勝負を仕掛けるタイミングを一緒に考える必要があります。これは、長期的にバリュー構築をする上で非常に大事なポイントで、マーケットにおけるポジションを確固たるものとすることに繋がるでしょう。

この記事が気に入ったらサポートをしてみませんか?