24/3期-1Q決算 ❘ ランディックス(2981)

こんにちは。ランディックスIR責任者の松村です。

24/3期は中期経営計画の2か年目にあたる年となります。

・・・・・この記事は4~5分程度で読めます・・・・・・

決算ハイライト

①1Q売上としては過去最高だが進捗は19.3%

売上高は38.5億円。

1Qとしては過去のレコードですが、年間200億円の売上目標からすると進捗は19.3%で時間経過からするとや見劣りする結果となりました。

■売上進捗が19.3%にとどまった理由

売上が思うように伸びなかった要因は下記のとおりです。

・営業活動に想定より労力面でコストがかかり予定していた物件の販売が2Qにまわってしまった

・新人、若手比率が増加しており、特に年度スタートの1Qでは教育にパワーがかかり、1Qに予定物件を売りきれなかった。

■減益要因の理由

・拡大先エリアにおいて一部の物件で想定通りの利益率が確保できなかった

・ベテラン社員が販売に注力しきれなかったことで営業効率が低下した(予定価格での販売に一部不足)

・物件相場の上昇で粗利が圧迫傾向

販管費は採用コスト、広告費等含め組織拡大に併せて増加していますが、売上対比で極端に上がっているという状況ではありません。

以上、昨対比で見た場合は粗利の低下の方が要因としては大きいですが、販管費の圧迫も要因となっています。

前1Q(23/3期1Q)については高利益案件の寄与が大きく、営業利益率が14.8%、経常利益率が14.3%と非常に良かったため、前1Q比ではマイナスが大きいです。

人材の採用・育成は継続的な最重要課題と言えますが、新人比率の高まる第1四半期(4~6月)はこういった経過です。

業績予想(売上高200億円-経常利益20億円(10%ライン))は変更しません。

②採用+育成で今後も業績拡大を目指す

当社では不動産の売買、売買仲介、建築マッチングを主力事業としていますが、いずれも人を介するサービスです。

上場後、採用力が大きく上がり新卒採用もしっかりできるようになりましたが、やはり生産性の維持・工場のために即戦力となる中途採用も行っています。

新卒は昨年・今年ともに12名の採用を行っていますが、6月末時点で社員数が104名であることを考えると結構な比率です^^

並行して年間2クール(春・秋)の集中研修、週ごとのフォローアップ研修、人事部からの個別面談等しっかり社員育成をしております。

配当は現状は1株配当73円を予想しておりますが、しっかりと業績達成し、期中で増配が行えるように頑張っていきます。

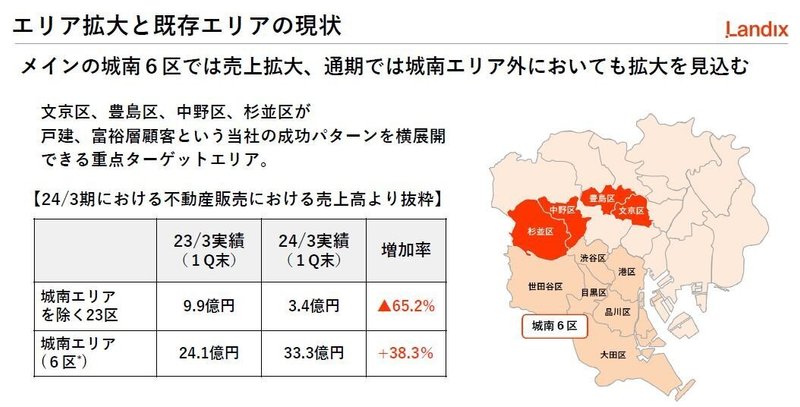

③メインエリアで売上増。拡大エリアでも通期で拡大見込み

前1Q比較において、メインの城南エリアにおいて売上高は+38.3%(24.1→33.3億円)と大きく伸ばすことができました。

一方、拡大対象の城南エリア外においては▲65.2%(29.9→3.4億円)となっているのですが、現段階で見込まれている確定在庫をふまえると、通期ベースでは昨年度を超えていけると考えており、エリア拡大方針は継続していきます。

その他:市況感について

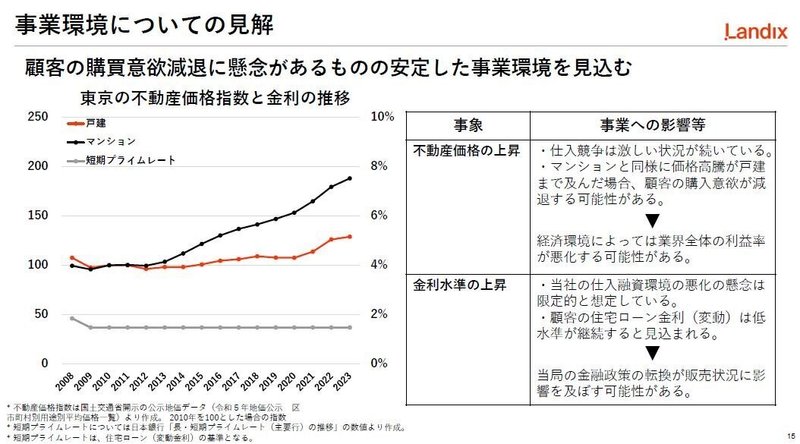

「物件価格が上昇している」というのは近年の継続的傾向と言えます。

2022年12月の日銀から出された「長期金利の変動幅の上昇(0.25→0.5%)」、および直近2023年7月の「長期金利の変動幅の運用を柔軟化 0.5%の上限超え容認」等によって、不動産融資における長期固定金利は確実に上昇しています。当社の資金調達面ではマイナス影響は当面なしと判断しているものの、一般のお客様が金融機関から調達する不動産融資にマイナスがあった場合は、特に収益事業については無視できな影響があると想定できます。

一方で、東京の不動産は安定した取引環境があり、特に富裕層のお客様をメインとしている当社のお客様はこうした局面でも安定した購買意欲をお持ちという事実もあります。

経済環境について明確な予測をすることは現段階で難しいと考えていますが、少なくとも急落局面に備えてキャッシュポジションの安全圏を確保する、在庫回転期間を早めて在庫リスクを低減する、長期開発物件バランスを常に確認する、といったリスクヘッジはしっかり行っております。

事業の状況と成長性

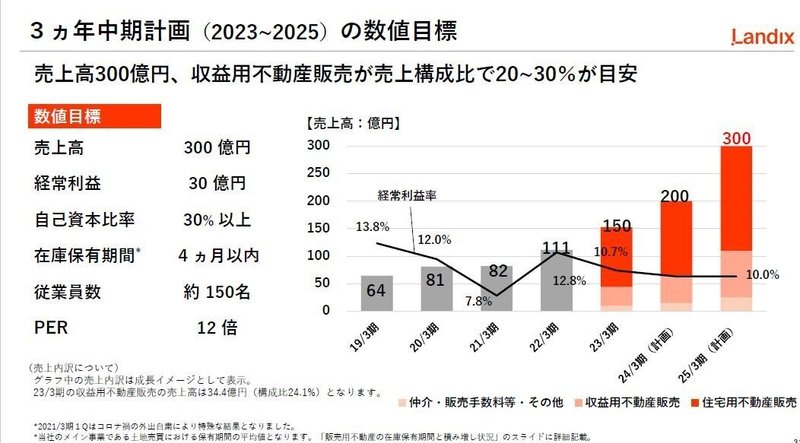

3ヵ年中期計画の目標数字

当社は3ヵ年中期経営計画(25/3期に売上高300億円、経常利益30億円)を掲げており、24/3期は2年目となります。これまでも業績達成を重ねてきましたが、これからも同様頑張っていきます。

なお、当社は中期的目標(具体的な時期は未定です。)として東証プライムへの市場変更を目指しております。実効税率がおおおよそ35%と想定されますので、25/3期には当期純利益20億円、PER12倍とすれば時価増額で240億円、当社の発行済株式数は282.7万株程となりますので、その段階での目標株価は8500円程度となります。

現在の利益水準

今回の1Q実績で営業利益3.6億円(利益率9.5%、昨対比▲30.4%)となっていますが、前1Qは特に高い利益率を記録した四半期(営業利益率14.3%)であり、かつ前述したとおり、拡大エリアにおける一部物件の低利益があったためこのような結果となりました。

また、当社で以前から保有している収益不動産を売却しており、その売却益が特別利益として約4700万円計上されており、当期純利益進捗は経常利益より若干良くなっています。

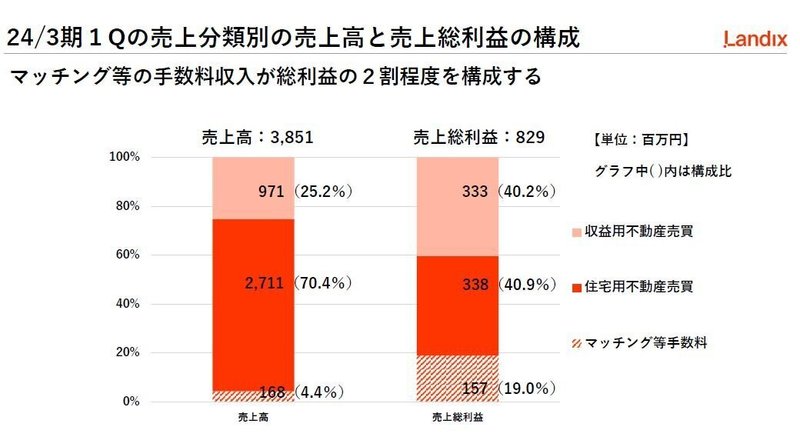

収益構造

当社の事業の柱は

・不動産売買(住宅用、収益用)

・不動産売買仲介

・請負マッチング

となっています。

手数料部分の仲介は、在庫を必要とする売買部分よりも安定的な収益を上げることが可能で、この部分の利益貢献割合が一定あることが当社の長期的な業績の安定につながっています。

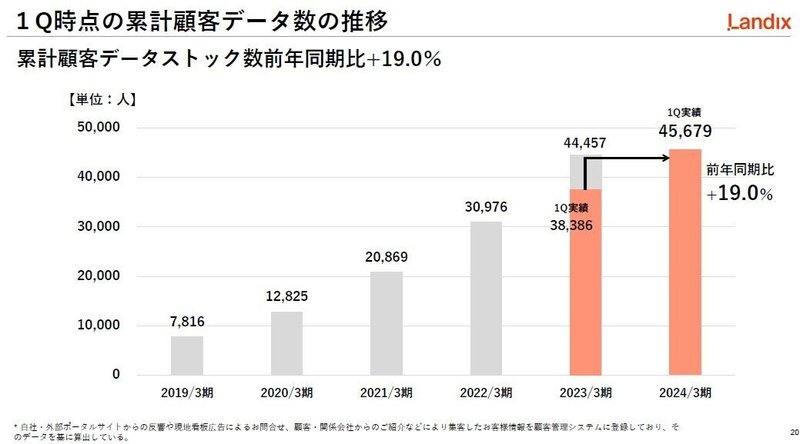

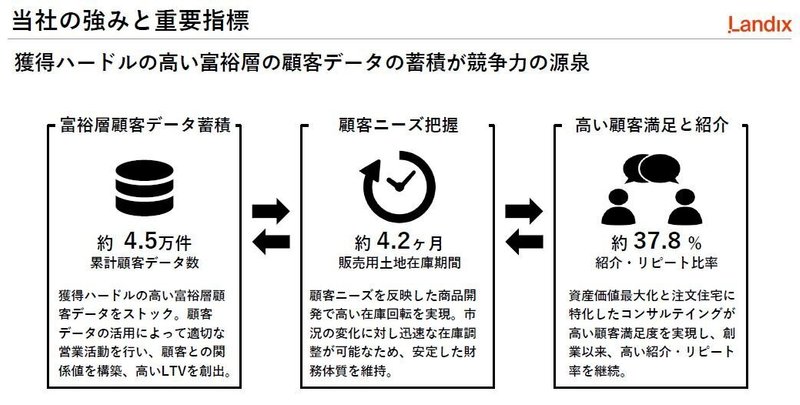

顧客データ

当社ではお客様データを蓄積し、仕入・販売時の戦略立案に役立てることで営業効率の向上に努めています。

顧客データの累計数が増加していくことで価格設定の精度が上がり、また販売先やリピート・紹介を取得する先が増加し、成約・集客が増えることで顧客データを強化されるという好循環が生まれます。

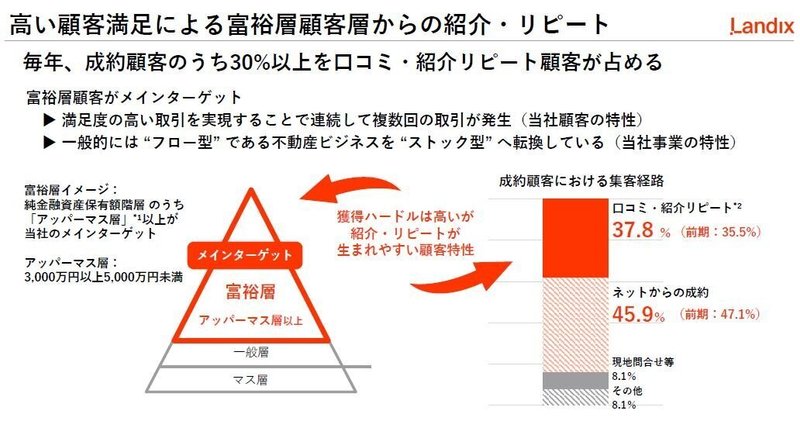

紹介・リピート

当社では全成約のうち30%以上を紹介・リピート顧客が占めています。

富裕層のお客様は、集客ハードルが高いのですが、サービスに満足して頂くことで紹介・リピートが生まれやすいという特性があります。

当社は創業以来土地探しから注文住宅完成まで一貫したサポートを行うことで紹介・リピートの輪を強化し、高い営業効率を維持してきました。

22/3期からは収益用物件の本格取扱いをスタートし、将来的にリピート取引をさらに厚くする試みを行っています。

当社の事業成長

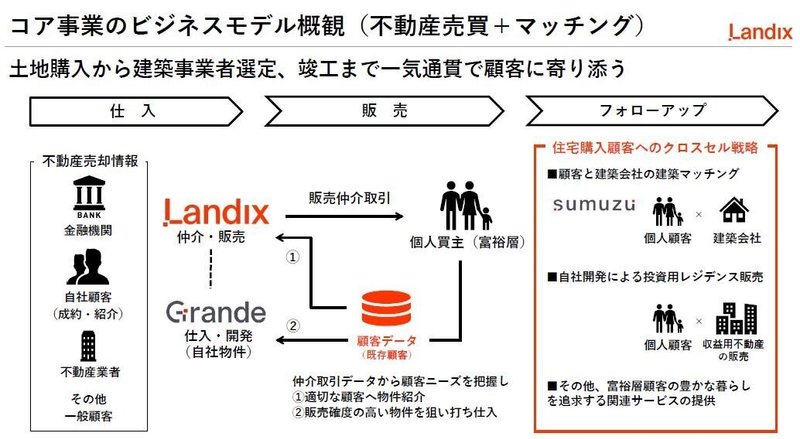

ビジネスモデル

今期は決算発表のnoteですが、ビジネスモデルについても簡単に触れておきます。

当社の主力事業は「住宅用不動産売買事業」「収益用不動産売買事業」「不動産売買仲介事業」「建築マッチング事業」です。

主力事業は住宅用の不動産売買事業ですが、自社で販売仲介も行うことで顧客の声をダイレクトに仕入れに反映させることができ、また当社で住宅を購入される方の多くは収益不動産購入ニーズが高いことから、集客コストをかけずに収益不動産の販売を行うことができるという事業間のシナジーがあります。

また、お客様との関係構築につながるフォローアップとして建築マッチングが存在していることで収益力の底上げ、および高い顧客満足度の実現につながっています。

新たな取り組み

ここまで、24/3期の1Qの決算内容と当社の事業内容について説明させて頂きましたが、最後に当社の直近の取組みについてご紹介します。

■収益用不動産シリーズ化

当社では22/3期より収益用不動産の販売を強化しております。

高額帯の住宅を扱ってきたことで培った設計デザインノウハウを活かして、レジデンス収益物件については外観・メインの仕様について型を固定し、シリーズ化を行いました。

■中古戸建リノベーション

近年、日本における中古市場は継続的に拡大を続けていますが、東京都心~城南エリアでは中古戸建販売の圧倒的なトッププレーヤーは存在していません。

中古戸建はマンションよりも個別性が強く、瑕疵などの在庫リスクが高いなど複数の理由がありますが、顧客ニーズに適合した中古戸建開発を行うことができると考えています。

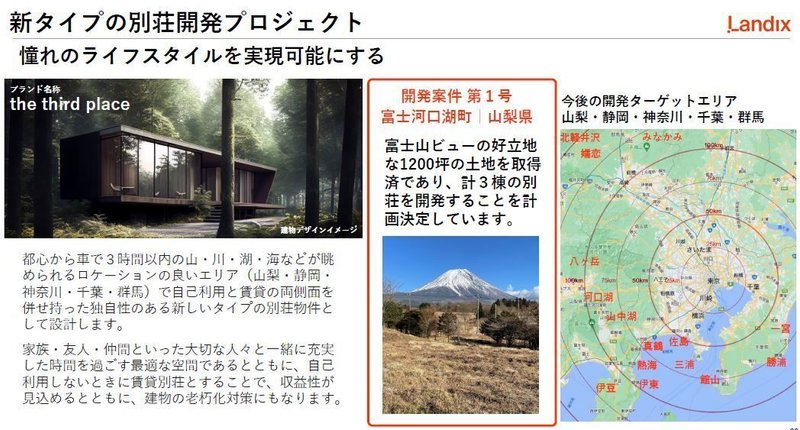

■新タイプ別荘

近年、自己利用と貸し出しによる収益獲得を行うハイブリット型の別荘の市場が本格的に形成されつつあります。

日本は世界有数の富裕層大国であり、より良い人生クオリティの追求、投資目的、節税目的、相続税対策等の資産処分ふくめ、強いニーズがあります。

当社においては収益事業同様、住宅事業で集客した顧客層にそのままクロスセル(多くの場合高額になるのでアップセル)する形で販売を完結することを見込んでいます。

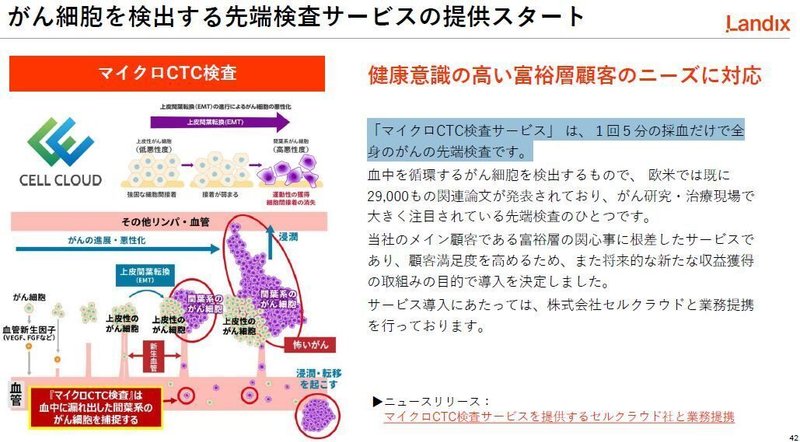

■新タイプのがん先端検査

富裕層のお客様は健康意識が高く、今や死因の第一位ともなったガンについての先端検査サービスを取り入れることで、お客様満足につなげ、またこの検査を入り口として事業の柱である不動産事業での成約の糸口とするという狙いがあります。

「マイクロCTC検査サービス」 は、1回5分の採血だけで全身のがんリスクを検出できるがん領域の先端検査です。サービス導入にあたっては、株式会社セルクラウドと業務提携を行っております。

以上、今回の決算報告と併せて当社事業のご紹介をさせて頂きました。

1Q決算においては年進捗が思わしくありませんでしたが、2Q以挽回し、年度業績予想の達成と増配ができるように頑張っていきます。

よろしくお願いいたします。

以上

この記事が気に入ったらサポートをしてみませんか?