2024年5月FOMCについて

■政策金利の維持とQT減速の開始

日本時間5月2日(木)早朝、米国の中央銀行であるFRBによるFOMC (連邦公開市場委員会) が終了しました。

同会合における主な決定事項は以下の二点となります。

米国における政策金利の現状維持 (5.25%~5.50%)

QT減額の開始 (今年6月より、毎月の米国債償還額を最大600億ドルから250億ドルまで減額)

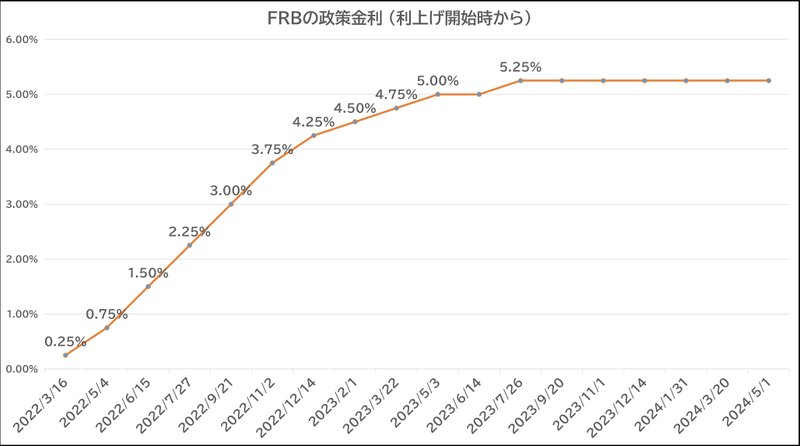

政策金利は2023年7月より据え置きが続いており、また前回の3月FOMCから強い経済指標が続いている (=中々インフレが目標の2%に収まらない) 関係で利下げの線も大きく後退していました。

これらの事情も関係し今回の5月FOMC終了前に市場のコンセンサス (一致予想) は「年内に1回の利下げ」シナリオを既に織込んでいたため、政策金利の現状維持は予想通りという意味でややポジティブ要因だったと言えるでしょう。

昨年7月に現在の5.25%-5.50%まで利上げして以降、現状維持が続いている

すでにFRBも市場も「利上げは無い」と見ている関係で

株式市場にも追い風が吹き続いている

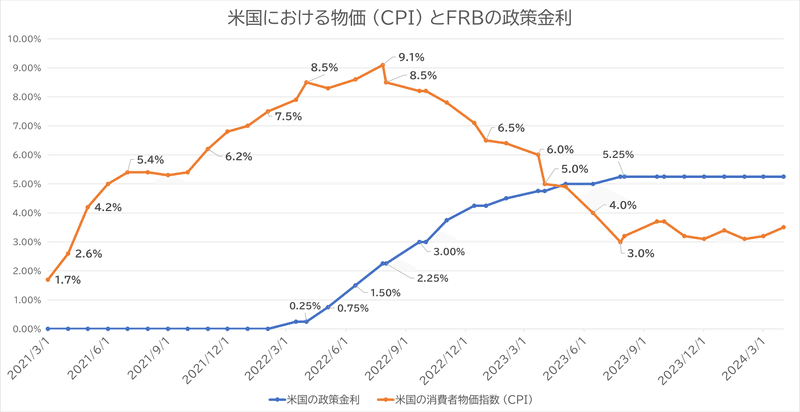

一部では米国のインフレが収まらないことにより「追加の政策金利引き上げ (利上げ) が必要なのではないか?」との声が上がっていましたが、2022年半ばに消費者物価指数 (CPI) は9%近くの最高値をマークしてから一貫して下がり、現在は政策金利よりも十分に低い物価の上昇で留まっています。

規模の大きい先進国の経済において政策金利が物価よりも高い位置にあればインフレを抑制する効果が働きやすく、昨年後半に3.0%の物価をマークしてから低位安定している現状を鑑みれば、無理に利上げして経済を過冷却する、又は早期に利下げすることでインフレを再び起こすことの両方がナンセンスであり、物価指数や雇用情勢の変動を穏やかにするために金利を維持するのがベストな選択と言えるでしょう。

米国で物価上昇が深刻化した2022年は政策金利が非常に低い位置だった

現在、物価が落ち着きながらも政策金利のほうが2%ほど高い

これは米国経済に対しブレーキのようにインフレを抑える効果がある

これらの「政策金利維持がベストである」との考えは今回のFOMCでもしっかり表明されています。

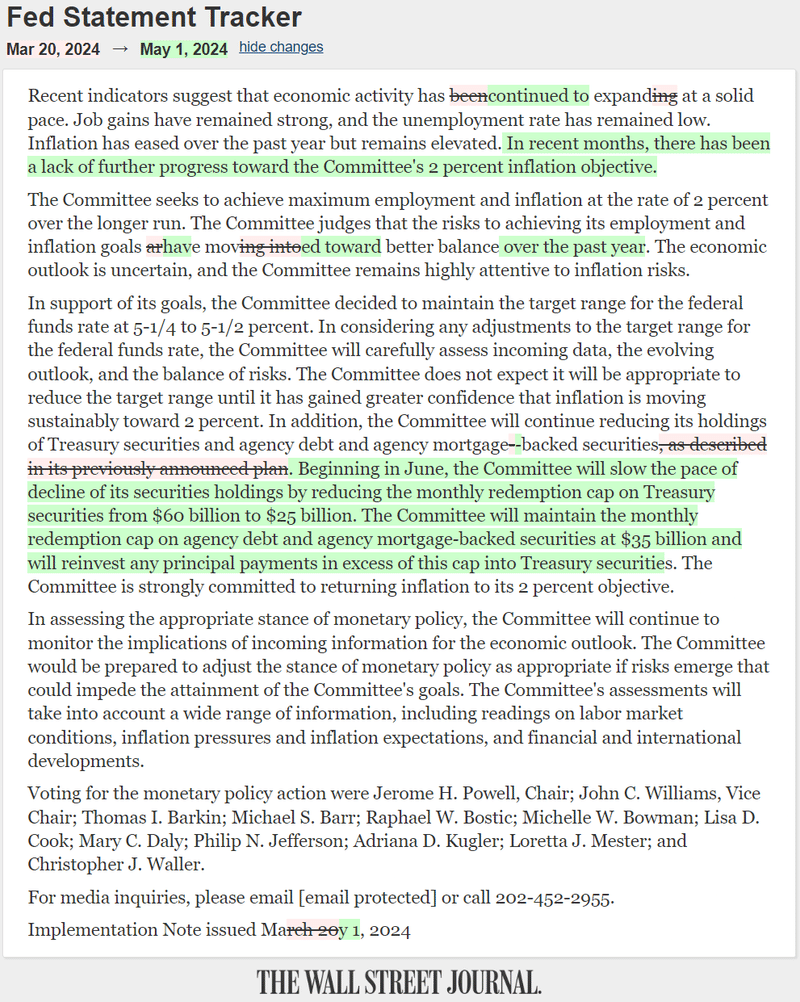

通常、FOMCでは冒頭に声明文と呼ばれる金融政策の指針が出されますが、前回FOMCとの違いとして「過去数か月、委員会の目標である2%のインフレに対し更なる進展が見られない」との文言が入ることで早期の利下げを否定する姿勢を見せました。

主に2%のインフレに対する進展が無いこと、QTペースの削減について追加された

冒頭の声明文は重要であるため、今後同じ意味合いを持つ文言が入る限りは利下げのサイクルに入らないと考えられます。

また仮に利下げのサイクルに入るとしても「いきなり利下げに入る」のではなく、次回利下げをほのめかす声明文に変更したうえで利下げに入るため、実際に利下げステップに突入するまでに多少のラグ (遅延) が発生する可能性が高いと見られます。

他方、FRBのパウエル議長は質疑応答にて「利上げする可能性は低い」としており、現在の金利水準が適切である考えを改めて示しました。

「利上げのためには現在の高い政策金利によりFRB目標のインフレ率2%まで低下させられない、説得力のある証拠が必要」としており、前回同様に利上げの線を否定したことにより一時的に株価にポジティブとなりました。

●QT減額に関して

QT削減ペースの縮小に関し、こちらも元々今年3月のFOMCにて議論された内容でした。

3月FOMCの議事録にはQTの縮小をかなり早めに行うことが賢明との記述がありその規模に注目が集まっていましたが、今回5月のFOMCにて「6月1日よりQTのペースを現行の月間最大600億ドルから同250億ドルに変更する」とし、市場の事前予想であった300億ドルよりも50億ドルほど多い結果 (市場にはポジティブ) となりました。

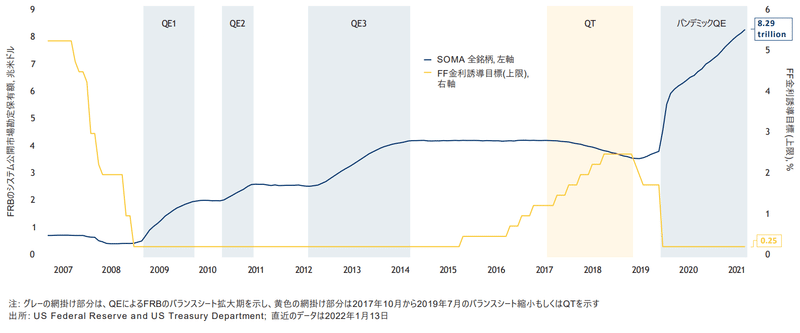

そもそもQT (Quantitative Tightening、量的引締め) は2020年のコロナショック時にFRBが市場へ過剰供給したお金を回収するために2022年より行われたものであり、QTを行うことで「FRBの保有する国債」と「市場が保有する現金」の交換を行い、間接的に現金を吸収することで株価などの過熱を防ぐ金融政策となります。

このQTを「増額」することは「更に経済を引き締める」こととほぼ同義ですが、今回は「減額」することで以前よりも「経済に対する締め付けを緩める」ことに繋がり、また事前予想を超える減額が発表されたことで株価に良い影響をもたらすと考えられます。

2017年10月に始まったQTは2019年7月に終了した

ところが2019年後半に様々な理由により短期金融市場の金利が急騰した

間接的にQTのやりすぎであったことが分かり、以降FRBは過剰なQTに対する

警戒心を解いていない

出典: RBC BlueBay Asset Management

ただしFRBはQTを補助的なツールとして見ており、金融政策の要はあくまでも毎会合で決定する政策金利 (FFレート誘導目標) であると考えているようです。

なお今回のQT減額決定は遡ること2019年9月中旬、短期金融市場 (いわゆるフェデラル・ファンズ市場 = FF市場) において一時的な金利急騰が発生したことの反省が背景にあると考えられます。

短期金融市場ではFRB及び各民間銀行、その他金融機関がお金の貸し借りをする市場ですが、当時は担保あり及び担保無しでお金を借りる際のレートが急騰し市場が混乱した経緯がありました。

この問題は四半期の法人税を各企業が支払うため、及び同日に米国の長期国債が主要な金融機関により購入されるためにそれぞれの資金需要が急増したことが大きく関係していました。

この二つが重なったことで各銀行が保険として持つ現金 (準備預金) が1200億ドルほど減少しましたが、運悪くQT後で準備預金の総額が (約1200億ドルという金額に対し) 非常に少なかったことで金利が急騰し、株式市場にも悪影響を及ぼしてしまったのです。

FRBはこの事態に「準備預金を間接的に増やす」ことで対応し無事収まりましたが、この件をきっかけに準備預金をある程度潤沢に貯めることが金融システムの安定につながると教訓を得たFRBが先回りでQTのペースを落とし、来る不確実な出来事に備える、という意味合いが強いと考えられます。

いずれにせよ今回のFOMCでは市場の予想通りとなった「政策金利の現状維持」に加え、市場の期待を良い意味で超えてきた「QTの減額」が若干のポジティブ要素となり、またパウエル議長もこれ以上の引き締めを示唆していないことからややハト的な会合であったと見られます。

5月FOMCは株式市場にも良い影響を与えると考えられますが、現在の株式市場が昨年から続いた上昇相場から一服していることを鑑みればすぐに買い転換とは言えず、市場の焦点は5月3日(金)の雇用統計に集まると言えそうです。

※当記事はファンダメンタルズにおいて事実の正確さを満たすために尽力していますが、万一事実と異なる点等ございましたらお気軽にご教示ください。

また本稿では分かりやすさを優先するため、金融用語を厳密に使い分けないこともございます。

よろしければサポートしていただけると嬉しいです!あなたのちょっとしたお気持ちが私の励みとなります!