相続税と贈与税、相続時精算課税制度と暦年課税制度、配偶者の相続税と贈与税

はじめに(前置き)

【FP2級試験対策】は私が試験勉強をしている中で、出題頻度は高いけどなかなか覚えられずに苦戦したところをピックアップして、私なりに工夫した点(整理の仕方、覚え方、ポイント等)をご紹介しています。

なので「これさえ覚えたら完璧!」なんてことはありません。

かなり絞り込んで書いている関係上、敢えてここでは省略したところもありますから、他にも覚えておいた方がいいところはたくさんあります。

出題範囲がとても広く、とにかく覚える量がめちゃくちゃ多いうえに、似たり寄ったりなことばかりで、頭の中が大パニック!という状態になりやすいので「試験勉強に少しでもお役に立てたら・・」という思いで書いています。

なので、参考程度にお使い頂ければ・・♪

相続税と贈与税は混乱しやすいポイントが多い!

もはやポイントではなく「全部がよくわから~ん!」ですよね(;^_^A

ええ、私もそうでした・・。

相続税や贈与税は、テキストをじっくり読み込んで覚えていこう!という感じよりは、テキストはさらっと読んだら過去問などの問題集をバンバン解いて間違ったところをテキストでじっくりという感じのほうが頭に入りやすいかと思います。

テキストを読んですべてを覚えられたら・・それに越したことはありませんが、過去問で出題傾向を掴んだり、出題されるポイントを押さえたりして、そこから重点的に攻めてしっかりと覚えておくほうが効率がいいです。

ここでは、私が相続税と贈与税でよく躓いたところを書いていこうかと思います。

あっ・・この「よく躓いた」というのは、テキストに書いてあることが理解できなくて!ということでも、頭に全然入ってなかった!ということでもなくて、過去問などの問題集をバンバン解いていた時によくミスったところという感じです。

けっして「わからない」「知らなかった」ってわけじゃないんです。

問題を目の前にするとそれだけ頭の中が混乱するのです・・

(これ、当日の試験でもあるあるです)

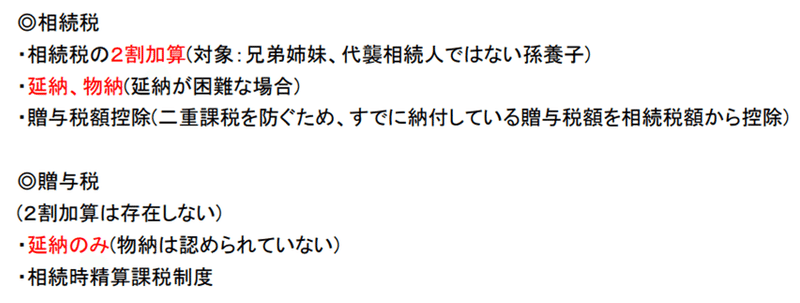

相続税と贈与税のポイントを分けて考える

ざっくばらんにピックアップした感じになっちゃいましたが・・

押さえておきたいポイントは他にももちろん山ほどあります。

ですが、本当にキリがなくなるので、かなり絞り込んで書いてみました。

これらは学科で問われる頻度が高いですね。

(相続時精算課税制度は実技でもよく問われますが)

特に2割加算されるかされないか、この人は2割加算の対象かどうか等と。

あと・・物納できるかできないか、延納以外に納付方法があるのかないのか等と。

贈与税額控除は馴染みが薄いですが、これは『すでに納付済みの贈与税額を相続税額から控除する』ということなのですが、その相続税額を超えて納付した贈与税額は還付されるのかされないのか、という感じで出題されやすいです。

もう少しだけ言えば、相続時精算課税制度の場合は?等という感じで問われやすいです。

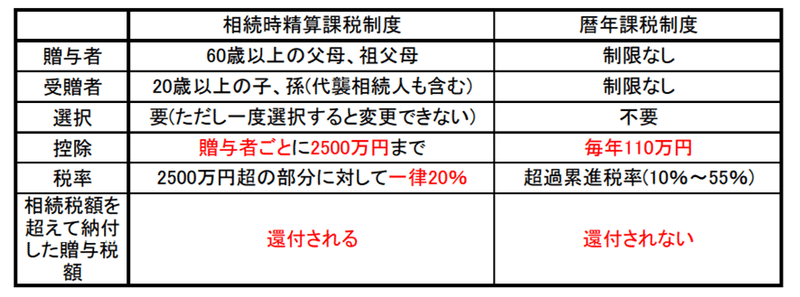

相続時精算課税制度と暦年課税制度

この2つも分けて整理しましょう。

・相続時精算課税制度・・贈与税の特例

・暦年課税制度・・通常の贈与税の課税方式

※相続時精算課税制度の場合、贈与者が死亡した際はこの贈与者から受けた贈与財産をすべて相続財産に加算して計算する。

(相続財産に加算される贈与財産は贈与時の価格)

この2つは学科・実技ともに出題頻度が高めです。

学科では、穴埋め問題が多く赤字のところが出やすいです。

(あと相続時精算課税制度では何歳以上を問われることも)。

実技では、与えられた情報から計算するパターンが多いです。

ひっかけ問題として妻や叔父から贈与を受けた場合がよく出題されています。

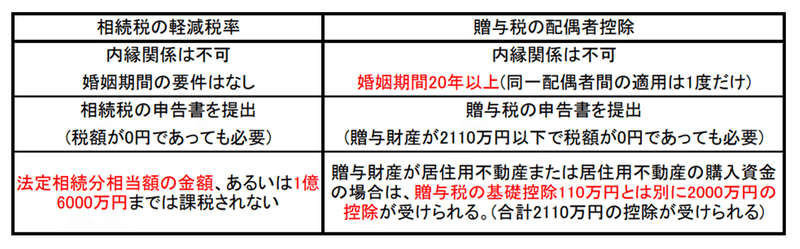

配偶者の相続税と贈与税

婚姻期間はよく問われていますね。

あと内縁関係はOKかどうかも。

基本的に内縁関係は認められていないことが多いので、逆に内縁関係OKなものを覚えておくと楽かと思います。

それと贈与税の110万円+2000万円。

これ、実技で問われた場合にどちらかを控除し忘れることが多いので注意が必要です。

ごく稀にですが・・店舗用不動産の購入資金に、というひっかけ問題も出たりするので、問題文はしっかりと読むようにしましょう。

※この内容は私が受検した2020年9月試験に合わせて勉強したものを基にして作成しています。今後改正により変更点があるかと思いますので、必ずご自身で最新の情報等をご確認ください。

スキ♡してくれてありがとうございます! 少しでも役に立った!サポートしたい!等と思ってくださいましたら、お気持ちを投げ銭していただけるとモチベーションがさらに上がります! (より知識を深めていくための勉強代に使わせていただきます)