スワップトレーダーのワナ

こんにちは。

ずばり、本当にローリスクはを記事にしました。人気のFX取引のひとつに「スワップポイント」による投資手法があります。その手法の触れ込みは、「外貨預金やMMFより低コストで、レバレッジがかけられることからよりリターンが狙え、高金利のマイナー通貨も取引できる」とのこです。

人気がある

スワップのみ毎月受取? FXトレードにおいて、為替差損が発生しても

スワップと時間

が解決する?ローリスクミドルリターンの手法として紹介されてる。

スワップ

通貨ペアの2国間の金利差を指す。トレードにおいて、金利の高い方の通貨を買うとスワップを受領。その逆で、金利の高い通貨を売るとスワップを支払う。このような仕組み。つまり、

買いポジション ==> 「受取り」

売りポジション ==> 「支払い」

突然の為替変動が発生

良い例がある。2007年のサブプライムショック。米ドル円の通貨ペアは、

6/22 高値124.13円、そこから除々に下落

8/17 111.57円をつけ

・・・その2ヶ月弱の間、12円超を下げた。

特に、8月中旬の約1W間程度で、約7円下げた。スワップ換算で2年分以上の損失。他の通貨ペアでも相当の下げ幅。これは特別なケースでない。

為替相場では頻繁に発生する。要因として「戦争」「テロ」「オイルショック」、いわゆる危機の類。最近の相場は、実需を大きく勝る「ヘッジファンドなどの投機的資金」が主。材料さえあれば相場は大きく動く。特にアメリカの市場は反応が早い、遅れて日本が反応する。この時間差が味噌となる場合も短期トレードではある。それは20年以上も前の話で、情報伝達スピードが比較的遅い2007年であれば理解できる。しかし、今は情報は一瞬で行き渡る時代。なので、特に短期トレードでは、直近のレート推移・判断により「問題はないだろう」などの安易な判断は禁物となる。

金利差の縮小、逆転

また中長期的に見た場合、スワップトレーダーの殆どは、円キャリー取引だと思い、その仮定で以降進める。低金利である円を売り、高金利の外貨を買う。その金利差をスワップとして受け取る。しかしいつまでも低金利というわけではない。

現状では考え固いですが、日本の低金利が何時まで継続するか不明。経済などの見通し次第でしょう。また、金利差縮小どころか金利逆転も想定できる。そうなれば逆にスワップ金利を払い続けることになります。

米中対立が良い例である。その都度噂される「国家破綻」などのトンデモ話にはならないにしても、この2大国の対立は深刻な問題である。

https://www.sankei.com/world/news/210319/wor2103190013-n1.html

またミャンマーに関する問題も無視はできない。

https://webronza.asahi.com/politics/articles/2021031400001.html

さらに、日本の国債総額などのP/Fなど冷静に見て、加えて今後の人口動態を考えると、インフレ懸念はいつでも現実となる。

マイナー通貨の流動性、カントリーリスク

話は変わり、金利通貨はエマージング通貨に多い。少し前に人気があったNZY(ニュージーランドドル)、人口わずか400万人程度の経常赤字国で、かつ通貨流通量もわずか。似たような国は、南アランド、アイスランドクローナ、トルコリラなども・・・

例えば、ある時に年利17.5%につけたトルコリラ。年利で取引しようと思う、ただトルコという国、本当に知ってますか。

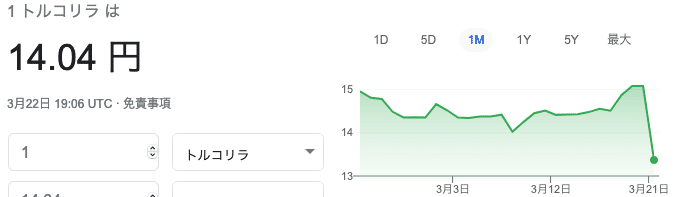

下チャートは本日(3/23)のトルコ円のチャートです。

https://www.nikkei.com/article/DGXZQOGR2206C0S1A320C2000000/

トルコは、90年代には100%を超えるインフレ率であったり、対ドルで50%以上の暴落があり、先日(上記のリンクニュースを参照してください)のように対ドルで約15%の下落を1日ですることはザラです。トルコはつい先日、トルコ中央銀行が利上げを行い「トルコ買い」の雰囲気を出したばかりで、このようなことは普通に起こります。

今のトルコ事情を踏まえ説明を続けてますが、仮にこのようなことがなかったとし「現在は落ち着いている」様子を醸し出す。それでも、このようなことを予測できるでしょうか。予測可能ならスイングトレーダーになれると思う。ほとんどの人はそうではないと思う。

本当にローリスクなのでしょうか?