なぜCOTENは資金調達の時に、事業計画書も出さず、Exitも目指さないとしたのか? - COTENの資金調達について

はじめに

この文章は、COTEN 深井が口述したものをけんすうさん(COTENのエンジェル株主でもあり、深井の友人でもあるシリアルアントレプレナー)に文章化していただき、それに加筆修正を加えたものです。けんすうさんのおかげで文章化することが叶いました。本当にありがとうございます!!

こんにちは、株式会社COTENの深井龍之介と申します。

先日、株式会社COTENは資金調達を行いました。詳しくは、以下のPodcastとプレスリリースをご覧ください。

<資金調達 プレスリリース>

https://t.co/5ytCLWpOWF

<Podcast 資金調達 特別配信>

Apple Podcast : https://t.co/oIxvpP2oUO

Spotify : https://t.co/uiMXRpAWM0

Google Podcast:https://t.co/eZ6D5z3vCm

調達をして外部からお金を集めるというのは珍しいことではありません。しかし、今回、コテンの資金調達では、自社のためだけではなく「このように社会を変革していくと、より良い方向に行くのではないか」ということを意識して、チャレンジングなやり方をとっています。

そのことをPodcastでも1時間かけて話しているのですが、改めて、文章でも説明させていただきたいと思い、この記事を書いています。

率直に言うと「普通の資金調達をすることもできたし、そうした方がはるかに簡単だっただろうな」と思わなくもありません。これは普通の資金調達が簡単だ、と言っているわけではなく「決まっている作法に基づくことで、努力の方向が見えやすく、対策が打ちやすい」という意味での話です。

しかし、COTENが実行したこの方法が広まることによって、日本と世界をもっと良くできるのではないかと信じているので、コストを膨大にかけて出資の交渉をし、Podcastやこの記事のように、説明のコストもかけていこうという覚悟のもとでやっています。

というわけで、説明もかなり長くなり、また理解するのが少し難しい内容かと思いますが、お付き合いください!

目次

前提①:株式会社COTENとは?

何をしている会社なのか?

まず、最初に、僕が代表を務めている「COTEN(コテン)」という会社が何をしているのか?という点から簡単に説明します。すでに「知っているよ」という方は読み飛ばしてかまいません。

COTENは「メタ認知のきっかけを提供する」というミッションを掲げた会社です。メタ認知とは、異なる価値観を知り、異なるレンズで自分自身や社会を見つめ直すこと、と定義しているのですが、自分を縛る「当たり前」や、既存の価値観に対して、メタ認知をすることで気づいたり、変わったりするというきっかけを提供していきたいと思って会社を経営しています。

詳しくはCOTENのサイトのフィロソフィーをご覧ください。

https://coten.co.jp/philosophy/

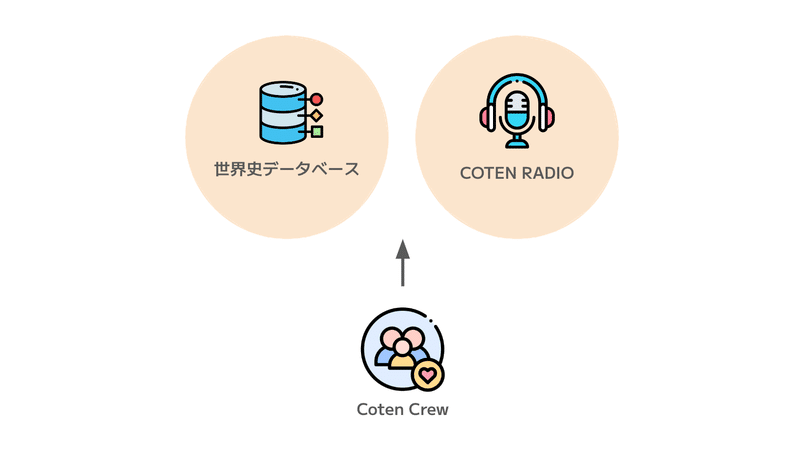

そして、そのためのサービスとして「世界史データベース」を作っています。

世界史を勉強していると、人類の思考や行動パターンなどから、今を生きる人たちにも役にたつ貴重なケーススタディを非常に多く学べるのですが、これが社会で大いに活用されているという感覚が僕にはありません。

というのも、世界史の膨大な情報から、課題に対しての知識を抽出するには、大変な労力をかけての調査が必要だからです。言い換えると、情報へのアクセスコストが高いというわけですね。

これらの世界史の情報を、データベース化して、誰でも世界史から得られる知識にアクセスできるようにする、ということを目指しています。

しかし、このデータベースを作るにも膨大な時間とお金が必要であり、実際長い間かけて構築しています。

そして、もう一つは『歴史を面白く学ぶCOTEN RADIO』という、インターネットラジオをやっています。COTENといえば『COTEN RADIO』、というイメージの方も多いかもしれません。

学校の授業ではなかなか学べない国内外の歴史の面白さを学ぶ歴史キュレーションプログラム、という趣旨でやっており、著名なビジネスパーソンの方や、歴史に興味がある学生の方まで幅広く聞いていただいております。

https://coten.co.jp/services/cotenradio/

これらの事業をやっているのが、株式会社COTENです。

ビジネスモデルは何か?

ここまで聞くと「今、どうやって売り上げを立てているのか?」というところが気になる方もいると思いますので、こちらも説明させてください。

というのも、この記事の本題に入る前に

「ああ、COTENという会社は、社会のために良いことをやろうとしている会社なんだな、だから売り上げとか利益は二の次なんだな」

と思われてしまうと、ミスリードになってしまいそうだからです。

また、後述する「COTEN CREW」という仕組み自体が、今回の資金調達と少し重なる部分があるからです。

COTENは既存の企業とは少し違う方針で運営されているのですが、NPOや慈善団体のようなものとも違います。株式会社の仕組みを使っているところが資金調達の話の一つのポイントになります。

これも後述しますが、株式会社という優れた仕組みを使う方が世の中を良くする流れが強くなると思っているからですね。

もちろん、これは「NPOや慈善団体、財団法人などがダメだ」と言っているわけではありません。あくまで、役割の違いだと思っています。

話を戻して、COTENのビジネスモデルについてですが・・・現在、収益の多くが、『COTEN CREW』というものからになります。

COTEN CREWは、一つの大きな社会実験としてやっているものです。その実験がどのようなものかというと、「一般的に市場経済上で難しいのでは?と考えられているマネタイズ手法が、本当は可能なのではないか?」という実験です。

例えば、COTEN RADIO自体は、多くの方に聞いていただき、評価もしていただいているのですが、これを有料にしたり、広告をつけたり、ということは考えていません。そうしてしまうと、容易にCOTENのミッションや理念と反してしまう状態を作ってしまうからです。

売上のためにスポンサーや広告主が入ることで、その内容や方針が変わってしまうのでは本末転倒ですよね。

特に歴史の事例だとフラットな立場が大切なので、スポンサーに考慮した内容というのは忌避されるべきだと考えています。

わかりやすくいうと「広告売り上げを増やすには、もっとリスナーを増やした方がいいので、人気のテーマだけを扱ったり、内容の正しさよりも刺激の強い表現を使ったり、番組を短くしたりする」ということが起こってしまう可能性があるからです。

資本主義下の株式会社において、ビジネスモデルや収益構造が事業に影響してしまう、というのは当たり前の挙動とも言えますが、COTENは未来に向けてその当たり前から脱して、違う方法が取れないか、と考えています。

それが、この活動を良いな!と思う個人・法人の人からお金を払ってもらうCOTEN CREWというシステムです。

つまり、このCOTEN CREWという社会実験は、従来の一般的な収益モデルをあえて使わず、普通では(市場経済上で)成立しないと思われるような収益モデルを使ってマネタイズしている、ということになりますし、それは、ビジネスモデルや収益モデルによって本来事業が出すべき価値を毀損させないために、あえて従来の収益モデルを使わないようにしている、ということになります。

https://coten.co.jp/cotencrew/

見返りは、CREW限定のアーリーアクセス権利(先にCOTEN RADIOの内容が聞ける)だったり、ボーナスエピソードなのですが、これらはほぼ「お礼の気持ち」程度のものでお金と引き換えの交換行為ではないと定義しています。

またCOTEN CREWは、COTEN RADIOを応援するためだけではなく、世界史のデータベースやその他COTENの活動全体を応援してくださるという立て付けで募っています(もちろんCOTEN RADIOだけを応援してらっしゃるCREWもいっぱいおられるでしょう)。

そして、CREWの数は、個人でももうすぐ1万人を超えそうですし、法人も数十社に参画してもらっています。また、その数は伸び続けているので、これだけで、年に数億円規模のビジネスになっています。

ここまで理解してもらっていても、別にそんなに新しくないよねとか、サポーターを募ることって例えばスポーツクラブやアイドルなどでもよくあるよね。というツッコミをいただくのですが、僕の中ではそれとも違います。

この実験の新規性はお金のもらい方にあるのではなく、広告費のほうが儲かりそうなのに関わらず、”あえてそれを使わず”別のやり方でマネタイズする企業がスタートアップ領域で生き残れるのか?というトライにあるからです。

このトライをしているのは、僕が知る限り僕たちしかいません(他にもいてもいいと思っているし、いて欲しいと思ってるけど)。

COTENとは?のまとめ

ここまでの話を一旦まとめますと、株式会社COTENとは

世界史のデータベースを作っている

COTEN RADIOというインターネットラジオ(Podcast)をやっている

という企業であり

売り上げの多くは、COTEN CREWという仕組みで個人・法人がお金を払ってくれている

その収益モデルはCOTENのミッションを毀損しないようなやり方にとても注意・気を遣って、儲かりそうなモデルをあえて選択していない

という特徴をもっています。ちなみに、研修とか経営コンサルティングなどといった、一般的な市場経済原理に則った売上もあります。

前提②:知っておきたい資金調達の知識

と、ここまで会社の説明をした後に、資金調達というものに対しての前提知識も説明します。これも「資金調達については知っているよ!」という人は飛ばしてもらって大丈夫です。

資金調達というのは、その名の通り「会社で必要なお金を集めてくること」を指します。

資金調達の2つの種類

資金調達は、ざっくりいうと、2種類があります。「Debt(デット)」と「Equity(エクイティ)」と呼ばれるものです。

Debtは、負債の意味で「借入金・社債等により調達された返済義務のある資金」と説明されます。ここではもう、一旦「借金」と考えてもらった方がわかりやすいかもしれません。「銀行からお金を借りる」みたいなのはDebtですね。よく、ドラマや映画で「起業したけど、借金を返すのが大変」みたいな表現がされるのは、Debtの話です。

もう一つの「Equity」とは、株式などで調達する、返済する必要がない資金です。

ここで、ちょっと株式会社の話をしないといけません。株式会社は株主のもの、と言われたりしますが、会社が株券というものを発行し、その株の比率によって、会社の所有の割合が変わる、と考えてもらえればいいかなと。

つまり、社長が株を50%持ってて、そのほかの株主が50%持ってたら、社長はその会社の所有権を50%持っている、というイメージです。社長が株を100%持っているというケースもあれば、社長だけど株を一切持っていない、というケースもあります。

この株券を新規に発行して、それをあげる代わりに、お金をもらうというのが「Equityファイナンス」です。借金と違い、特段返す必要はありません。

EquityファイナンスとExit

じゃあ、なんで投資家が投資するの?と思うかもしれませんが、「株価が安いうちに買って、高くなった時に売れば儲かるから」というのが一番の理由です。

もちろん「配当が云々」とかの話もありますが、ここでは「株価があがると投資家は儲かるんだな!」くらいの理解で大丈夫です。

ポイントとしては、株価が上がったとしても、売れないと意味がないことです。「株価が100倍になった!売りたい!」と言っても、自分で相手を探してきて売るのはちょっと大変です。なので、投資家は「株価が上がる」というのを求めると同時に「株式を売ることができる状態にする」ことも求めます。

株式を売ることができる状態というのは、いわゆる「株式上場(IPO)」というものです。例えば、日本だと、東京証券取引所に上場をすれば、一般の人でも株式を売買できるようになります。この状態になれば、株が売れるようになりますね。もう一つは、「買収(M&A)」というもので「あなたの会社が欲しいから、株を買い取りますよ」というものです。全部買い取る場合もあれば、一部の時もありますが、この時も、株を高く買ってもらえるチャンスです。

なので、一般的には投資家が、お金を投資して株式をもらう場合、会社が上場するか、買収されることを期待するわけです。

※実際は人間関係で投資をしたり、好きだから投資する、みたいなリターンを気にしないケースもありますし、配当を期待する場合もありますが、スタートアップに投資をする場合は、原則としては上場か売却を求められる、という理解でほぼほぼ問題ありません。

この「上場したり、売却したりしてね!」というのを、「Exit(イグジット)」と言ったりします。Equityで資金調達をしたら、絶対にExitが求められる、ということがあるのですが、こういう背景があります。

投資家の種類の説明

ここまで「投資家」という表現をしましたが、投資家にもいくつか種類があります。スタートアップ業界において、投資家とは多くの場合

ベンチャーキャピタル

エンジェル投資家

などを指すことが多いです。説明をわかりやすくするために、一旦この2つのパターンだけ覚えてください。

ベンチャーキャピタルにも「独立系のベンチャーキャピタル(VC)」と「コーポレートベンチャーキャピタル(CVC)」というものがあります。主題ではないのでなるべく簡単に説明しますと・・・。

独立系VCは、シンプルに「お金を増やしたい人からお金を集め、それをスタートアップに投資して増やして、それをお金を出してくれた人に還元する」ということをやっています。VCにお金を出す人のことを「LP」と呼びますが、この名前よりも大事なのは「お金を出しているのは、VCとはまたさらに別の人」ということですね。

CVCは、その名の通り、事業会社が持っているVCのことです。こちらは、お金の出し先が、親会社のこともあれば、独立系のように、LPが多くいてお金を集めるケースもあります。CVCの場合「親会社とのシナジーが求められる」みたいな点が特徴です。

エンジェル投資家は、VCとは全く違って「個人でお金を持っている人が、スタートアップに投資をする」というものです。多くの場合、スタートアップでExitして、お金持ちになった人が、次のスタートアップ企業に投資をする、というパターンが多いですが、最近だと専門家が特定の領域の会社に投資をするということも増えてきています。

ここで大事なのは

VCは他人のお金を預かっているので、絶対に増やして結果を出さないといけない

エンジェル投資家は自分のお金で投資しているから、自分の趣味で好き勝手投資できる

ということです。

VCはなんとか期限以内にある程度のリターンを返さないと、今後、お金を預けてもらえなくなるので、凄まじいプレッシャーがあります。一方で、エンジェル投資家はLPに対する説明責任がないので、究極「Exitしなくてもいいよ」というケースすらありえます。個人のお金なので、好きに扱えるからですね。

知っておいてもらいたいこと

と、本当にざっくりですが、資金調達の仕組みを説明しました。

ここで一番大事なのは、先ほども書いた「VCというものは、他人のお金を預かって投資をしている立場なので、必ず上場か売却などのExitが必要」という点です。

しかも、実はこれ、期限が決まっているんです。だいたい、LPに対しては「10年で、お金を増やしてお返ししますよ」みたいな感じになってたりします。これを「ファンド期限が10年だ」と言ったりします。

スタートアップの目線からすると「投資されてから10年以内に、Exitをしないといけない」という時間の制約があるということですね。つまり、基本的には、VCから資金調達をしたら「急成長、急拡大をして、一気に会社を伸ばして、Exitをすることになる」ということです。

ここから先はそこまで理解しなくてもいいんですが、従業員に向けても「ストックオプション(SO)」という仕組みもあります。これもものすごく簡単にいうと、株式の仕組みを使った報酬なのですが、これによって「給与が低くても、SOがあるから優秀な人を採用できる」みたいなことができます。

つまり、基本的には「Equityの仕組みを使ったスタートアップは、株価をどれだけ短期に高く上げられるかの勝負」と言えます。そうなると、事業がどういうインパクトを社会に与えるかも大事なのですが、その前に「市場がどれだけ大きいか」「市場が変革してたり、拡大しているタイミングか」などが重要になってきます。

ここを理解していると、COTENの資金調達がなぜ特殊なことをやろうとしているかがわかりやすいかなと。

COTENの資金調達でしたこと

こういう前提がある中で、COTENの資金調達は、何が特殊だったかというと、以下のことをしたことです。

投資家に提示をした条件とその理由

投資家に開示するのは現在の売上のみ。

資金調達のための、Jカーブを描く(数年後に急速に売り上げが上がる)事業計画書のようなものは作らない。

IPO(上場)義務も無しにする。

です。

これだけ見ると「面倒なことを回避したんだな」と思われるかもしれませんが、むしろこの方がコミュニケーションコストもかかりますし、断られる率も上がります。実際9割以上のVCには「それだと投資できない」と言われましたし、時間もかかりました。

投資家の皆様には「長期目線で見た時に価値があると思う場合、投資をしてください」と言っていました。というのも、いま資金が集められるのは、上記でも記したとおり、10年以内にExit して、投資家にリターンが返ってくる可能性の高い企業のみだからです。

勘違いしないで欲しいのは、そうした企業やサービスに資金が投入されることを否定しているわけではありません。

僕の問題意識は「儲かるかどうかの予測がつかないもの」や、「社会的にインパクトが出るまで数十年、場合によっては数百年かかるもの」、そして「社会的インパクトが測れないと思われるもの」には投資が集まらないという状況に対してのものです。

というのも、この仕組みだと30年後に、「世界から戦争がなくなっている」とか「地球の環境問題が100年後にかなり解決する事業」ではあるけど、最初の10年間の間では、絶対にExitしない、というものには、VCは投資できないということになりますが、それでいいのであろうか?と思ってしまうのですね。

※VCじゃなくても財団や、市場経済外の活動でどうとでもできるじゃないかという意見もありますが、これに対しても意見があるので後述します。

ここに対しては、頭がよく優秀なVCの方々も「それは問題だよね」とわかってもらえるのですが・・・。

では、なぜ9割ものVCに断られてしまったのでしょうか。

集団になると意思決定できない

これはあくまで僕の仮説ですが、「ホモサピエンスは、基本的に儀式をしないと、集団でコンセンサスを取ることができない」という性質があるからだと思っています。

※儀式というと「セレモニー」を想像するかもしれませんが、ここではみんなが集まるだけでなくて、合意形成のための思考プロセスや、合意形成のために求められる作法や道具なども含んだ上で「儀式」としています。

この儀式的なものは、どの時代にもあります。

例えば、古代の中国で「亀の甲羅を焼いて、ヒビの入り方によって、方針を決める」などもそうですし、

また、中世ヨーロッパの王位継承に、塗油の儀式というものがあり、これを経るとスーパーパワーで病気を治す力などが宿り、王になる、などと言われてる時期もありました。これも「塗油=王権を継ぐ」みたいな一つの型としての儀式ですね。

これは、各領域、各時代にほとんどと言っていいほど存在するものです。別に悪いことでもなんでもなく「そういう性質なもの」なんです。

「そんなの科学がなかった昔の時代でしょ」と思うかもしれませんが、儀式は現代でも多く活用されています。例えば、ビジネスパーソンが初めて会った時には、名刺交換をする、というのもある意味では儀式的な要素が強くあります。「今だったら普通に、SNSで名前を検索して繋がればいいよね」というのが全員が思ってたとしても儀礼的なものは必要だったりします。

儀式・儀礼を無視していると、変わった人だと思われ、相手は戸惑うこともあります。名刺交換するのは当たり前だよね、と思っている人に、名刺交換しないと、少し違和感を感じたり、場合によっては恐怖を与えてしまうこともあります。

儀式・儀礼を理解しない人を見ると何を考えているのかわからない、となってしまうのですね。なので、作法に則るのは大事です。

僕は歴史をよく勉強しているのですが、そこでわかることは「それぞれの時代で、これは合理性があるもの」として捉えているということです。今の僕たちから見たら、非合理的に見える儀式も、当時の人たちからしたら、最新の考え方であり、合理的なものだと思っていた、ということも多くありますし、僕らの今の時代の儀礼も、未来から見たら「なんでこの人たち、こんな非合理的なことをやっているんだ」と思われるかもしれません。

一方で、古代中国で亀の甲羅をあぶって割ってた人たちも、塗油の儀式をしてる時代の人たちも、本当に100%これが合理的だと思っていたのか?というと、そうでもないのではと思っています(真相は歴史の闇の中ですが)。

ただ単に、それを経ないと、「皆が納得しない」からやってたという面もあるんじゃないかと。そして、その面こそが最も大事なポイントだったのではないかと。

このプロセスに対して「これって合理的じゃないですよね?」とそもそも論を出してしまうと、「じゃあどうやって決めるんだ?」という話になってしまい、意思決定に対してすごい労力が必要になってしまいます。なので、時代が転換するまで、誰もそこには触れないということが起こります。

亀の甲羅を焼くことや、塗油の儀式を笑っている僕たちも、後世から見れば、

「21世紀の日本のビジネスパーソンって、初対面の人と会う時に、名前が書いてある紙のカードを交換してたらしいよ。」

「え、当時でもデジタルデバイスがあって、SNSがあったのに?何のために?」

みたいに、「何やっているの?」という行動をたくさんしている可能性は大いにあります。

このように、儀式を通じて、我々は合意形成のコストを下げています。これはこれで非常に重要なことです。この合意形成コストが毎回大きくなりすぎると、何も決められずに困ってしまうからです。

VCの意思決定も儀式の要素が強いのでは?

そして、個人的には、VCが投資をする際に開く「投資委員会」というのも、かなり儀式的な要素が多くあると思っています。例えば、「事業計画書を作って、将来の売上や会社の価値を算出した上で、投資を決める」などです。

これには反論する人も多くいると思います。「その予測は、一定の根拠に基づいて作成されたもので、亀の甲羅などの非合理的なものと一緒にするな」と怒りたくなる人もいるんじゃないでしょうか。

しかし、一方でVCの人たちに「投資するときに、事業計画書ってどのくらい正しいと思っていますか?」と聞くと、だいたい「あまり当てにならない」ということを言ったりします。資金調達の音源のなかでも話しましたが、事業計画書には、未来をこうしていくぞ!という意思の部分と、未来はこうなるであろうという予測の部分という二つの側面があり、これが曖昧に混ざっています。予測の部分だけを切り出して、それがどれほどの精度で当たっているかの実績をとれば、当たっていないことの方が大半でしょう。

当たらないであろうと思いながらも、あるいは当たると思いながらも、実績としては精度の低いもので合意形成を取るのは、集団の合意形成のための儀式だからなんだと思います。何度も言いますが、それほどに集団が合意形成を作るのは難しいのですね。

この点で、「亀の甲羅を割って未来予測をして合意形成をしていた時代と同じようなことをやっているよね」と僕は指摘しているわけです。

資金調達でしたことのまとめ

一旦、ここまでの話をまとめると

コテンは事業計画書の提出やExitの約束をせずに、資金調達をした

しかし、それは一般的な資金調達よりも苦労が多かった

その理由としては以下の2つがある

①事業計画書はVCの意思決定において、儀式的に必要なものであり、それがないと投資されづらい

②VCはExitを短期(主に10年)でする必要があるビジネスなので投資されづらい

ということです。

となると、皆様の中で「なんでそこまでわかっているのに、そんなややこしいことしたん?」となると思うんですが、これからそれを説明したいと思います。

僕からの提案

まず、最初に誤解を解きたいのですが、上記だけを読むと、

事業計画書なんて儀式にすぎないから意味がない、やめた方がいい

Exit前提の投資しかできないVCはイケていない

と僕が言ってるように聞こえるかも知れませんが、そんなことは1mmも思っていません。

数字を元にして、計画を立てるのは重要ですし、精度が出ないからといって、最初から諦めてやらない方がいいと言っているわけでもありません。

この仕組みがあるからこそ、多くの企業が生まれてきたことは事実ですし、それを否定する気持ちもないんです。市場経済上でしか解決できない問題も沢山あるので、従来の儀式による合意形成をへた投資は確実に必要だと考えています。

そもそも、儀式的なものは「コンセンサスコストを大幅に下げてくれる」という要素があるので、必要です。僕も、昔は、学校での集会とかに対して「こんなのくだらない」と思ったこともありますが、経営者という立場になると、儀式をする必要性を強く感じるようになるんですね。

やはり、人がコンセンサスをとる時には、全員で集まって同じことをしたり、合意している儀式、言い換えるとコンセンサスのフローを経た方が認知が揃います。

一方で、現在の儀式を続けると、どのような問題点が生じるのか?はすでに自明のものです。先ほども書いたように、「儲かるかどうかの予測がつかないもの」や、「インパクトが出るまで時間がかかるもの」、「インパクトの度合いが測れないともの」などに投資が集まりづらくなることなどですね。

「別にそれでいい、地球環境がどんなに破壊されようと、戦争が終わらなくても、今この会社が儲かればいいんだ」という考えなら別ですが、ほとんどの起業家や投資家は、そのようには考えていません。

というように、今の儀式を完全にやめるわけでもないが、この自明の問題に対処するために、どうしたらいいのか?というのを考えていたのですが・・・。

僕の考えとしては、「従来の儀式だけではなく新しい儀式を足して、その問題点に関しては、新しい儀式で対応する」でいいのではないかと思っています。

従来の儀式も継続しながら、新しい儀式も行ってしまう、ということです。

言い換えるなら、ダブルスタンダード制。既存の儀式はそのまま残しておいて、新しい儀式を取り入れるのが一番実現可能性が高く、コストも低いのではないかなあ、と。

よくない面があるからと従来の儀式を無くしてしまうと、市場経済が回らず、今この文章を書いているPCもデスクもキーボードも調達できなくなってしまいます。

ダブルスタンダードなんてできるの?と思う方もいらっしゃるでしょう。そこは大丈夫です。歴史をみても、ホモサピエンスはダブルスタンダードができます。

特に日本人はめっちゃやっている人たちです。古代からずっとやってます。ダブルスタンダードだらけといえます。むしろトリプルスタンダードとかもやってるので、余裕でできちゃうんじゃないでしょうか。

新しい儀式(このように投資するのはどうか?)という提案

こういった考えがあったので、VCの方々に「他の儀式でやってみるのはどうですか?」と提案をしたくて、変わった資金調達をしました。そして、そのやり方をもっと広く提案したいなと思っています。

起業家の立場から、あまり「VCはこうするべきだ」と押し付けたいわけではないのですが・・・。「こうしたらもっと良くなるのでは?」という風に思っているので、それをベースに”議論”したいと思っています。

提案したいこと(新しい儀式のルール)は以下の4つです。

リターンがお金以外のものであるケースも考慮に入れた投資を行う

リターンの先が自分たちだけではなく、広い範囲のものも行う

リターンの期間が、長いものにも投資する

未来は予測が出来ない、という前提で投資する

1は単純に「国の教育が良くなるとか、気候変動を抑えられるとか、戦争がなくなる」といったような、リターンは大きいがお金ではない、というものにも投資をするということです。

2は「お金を出した主体だけにリターンが返ってくるのではなくて、他の人へのリターンでも良しとして投資をする」ということです。

3は「何十年、何百年とかかる事業であっても、投資を実行する」です。

4に関しては少し説明がいるかもしれません。未来予測は大事だし、特に現代人はそれを大切にしているので、これが入るのは違和感があるかもしれませんが、僕が歴史を見る限り、人類がした未来予測は何と一回も当たっておりません。

小さいものは当たっているかもしれませんが「これをやったら、国はどうなるか」とか「これを発明したら将来どうなるか」などを予測できている人は一人もいません。

つまり現実を見ると、ホモサピエンスは未来を精緻に予測することが出来ないようです。このファクトの前提に立って投資をするのが大事なのではないかなと。従来の、事業計画を重視する儀式は、未来予測可能性をかなり強く信奉しているところからきていますが、これは前述したように亀の甲羅スタイルと一緒です。

何度も言うように、これは「既存の投資(= 従来の儀式)を全て辞めて、こちらをやれ」というわけではありません。全体の数%でもこの新しい儀式ができるといいんじゃないかということです。

どのくらいがいいのか?はわかりませんが、多分10%くらいかなと思っています。世界史をみてると、なぜかは分からないですが、各文明や宗教で、10%くらいは「異質な考え」や「別軸の投資や税金」が入っていたりするので、そのくらいがちょうどいいのかもしれません。

つまり、新しい儀式では、事業計画書の提出が必須だったり、ソーシャルインパクトの数値化だったり、Exitマストなどは求めない、ということになります。

すでに言いましたが、これを実行する際にはダブルスタンダードがいいのではないかと思っています。投資活動において、事業計画書を出した上で、Exitに向かって進む、というのが大原則としてあって、90%は今まで通りに投資すれば良いと思うのですが、「まあ10%くらいは、別のロジックでやってみましょう」という余地があった方がいいのかなと。

今はアメリカが弱くなったせいか、戦争が各地で起きる可能性が上がってきています。

こうなってくると、平和を維持するという難易度も上がっていきます。そして、環境問題などの問題も解決しづらくなってしまいます。

こういう現状で、民間のVCができる役割というのは、自分たちが思っている以上に高いのではないかと感じるんです。

VCは重要な役割がある

なぜこのような壮大なテーマを国家ではなく、VCの方々に求めるかというと・・・。

VCが社会において、とても重要な役割を担っていると思っているからです。それは何かというと「優秀な人たちのリソースのアロケーションを左右している仕事」です。

わかりやすくいうと「VCがたくさんお金を出した会社では、たくさん人を雇ったりして、成長していく」となります。つまり、VCが多くお金を出す市場や会社は、社会のリソースが多く費やされることになりますし、VCがお金を出さない市場は伸びづらい、という現象が起こります。

大企業や既存の企業ではもちろんこの限りではありませんが、この30年などに急成長し、世界を変えてきた会社の多くは、VCから資金調達をして成長してきたところが多くあります。時代のスピードが劇的に速くなっている現代、VCの役割はこれまで以上に重要になっていくでしょう。

となると、VCのリソース分配が最適化されると、より合理的に良い社会ができるという可能性があります。

ものすごい極端な例を出しますと、例えば

圧倒的に儲かるが社会の課題は解決されないもの

儲からないが、社会の課題を大きく改善するもの

の二つがあった場合、今のやり方では、前者に集中してしまうのですね。

しかし、VCの投資する金額の数%だけでも後者に投下されるのであれば、社会は変わっていくのではないかと思っています。繰り返しになりますが、それはVCは「起業家という、社会を変革する社会の重要なものに対して、リソースをアロケーションする立場」だからです。

なぜこの投資ができていないか?

と、ここまで説明すると、多くの人が「まあそうだよね」と言ってくれるのですが、じゃあなぜ実行できていないかというのを推察すると・・・

まずは「未来予測ができないと投資できない」という思い込みがあるからです。これは、逆に返せば、近代的な価値観(18世紀後半ぐらいからの、先進国における普遍的な価値観)だと「理性を駆動させれば、未来は予測できるはずだ」という考えが強いので、そこから逃げてはいけない、という感覚があるのではないかと思っています。

さらに加えて言うと、「言語化でき、誰にでも説明でき、再現性があるものは価値がある」「言語化が難しく、説明責任が果たせず、再現が出来ないものは評価が難しい、ないしは価値がない」というのも、近代的な価値観です。

しかし、これだと、先ほど述べたような「インパクトが比較的計算しやすい、お金のリターンや、期間が短いものが優先されてしまう」という問題も出てきます。

また、「リターンの対象が特定の個人・組織に限定されており、リターンとしてはかれるものがお金しかない」というのも、リターンが期待できないと投資できないという点に繋がります。例えば「投資をしたことで、めちゃくちゃに国の子供達の教育が改善する」というのがあったとしても、「1億円投資したら、自分の組織にいくら返ってくるのか?」というのになってしまうんですね。

一般的に投資の目的はお金を増やすことなので、「ここには投資できない」となりがちです。しかし、平和だったり気候変動を回避できたりすることは、本来は、投資した人に対しても莫大なリターンのはずです。

そして「リターンが返ってくる時期が長いと投資できない」というのもあります。その場合は他に投資した方が安全だしお金が増えるよね、となってしまうので、リターンが出るまで長いものにはなかなか投資ができません。

このあたりが投資できない理由かなと考えてます。

ESG投資や寄付やNPOとは違うの?

この話をすると、「いわゆるESG投資がそれを解決しているのでは?」と言われることもあるのですが、僕の中では少し違うんですね。

ESG投資にしろ、ソーシャルインパクト投資にしろ、上記で言う問題点の「リターンの対象が個人・組織に限定されており、リターンがお金しかない」や「リターンが返ってくる時期が長いと投資できない」は解決しているものの「インパクトを計測する」というところは、未来予測可能性に対する信仰が篤いのか、まだ解決していないという印象です。

つまり、「理性を駆動させて、頑張れば未来を予測できるはずだ」という前提に立ってしまっているため、本当の重要度で優先順位が決まるのではなく、「測りやすいものの方が、投資が集まるようになってしまうため、優先順位が高くなってしまう」という歪みが生じてしまうので、この点においては、まだ解決の兆しが見えません。

また、寄付やNPO、財団”だけ”で解決しようとすることにも僕は反対です。

勘違いされたくないのは、寄付やNPOや財団を否定しているのではないことです。もちろんそれらはあった方が良いと思っています。

しかし、市場経済上で社会問題は扱わず、社会問題は市場経済外で解決すればいいじゃん、というスタンスには反対なんですね。

世界史を勉強してて思うんですが、その「社会問題は市場経済外で解決しよう」というスタンスを取れるのは、めちゃくちゃ余裕があるときだけです。余裕がない時には、真っ先に削られてしまう、脆弱なやり方なんです。

現在、まさに目の前でまあまあやばい社会問題が続出する中、世界の賢い人や優秀な人、人を信頼させることが出来る人たちのほとんどのリソースを、ビジネスに投下し、残りの余力や再分配で問題を解決しようとする、というのは僕は本末転倒では?と思っています。

個人の人生に置き換えてみると分かりやすいと思うのですが、自分の幸せに直結しそうなことや、目の前に自分の人生を脅かしかねない脅威が迫っているときに、それとは別のことに人生のほとんどを費やすでしょうか?

・・・費やしますね!

というか人間大体そうですね笑。だから今もそうなってるんだろうな笑。

余裕があるときに、余力で社会問題に取り組んだり、寄付したりするとは思うんですが、余裕がなくなったら、まずは自分のことで精一杯になるはずです。これはもう仕方ないですね。

また、別の軸として「じゃあ国がやるべきでは」という意見もあると思いますが、国家は実績が出たやつの後追いしか出来ないだろうと思っています。先行的に未来を切り開く系の投資をして、どうなるか分からないがやるぜ!という方法は、民主主義の国家にはできないよね、というのが自分の意見です。株式会社が先手をきってやって、実績が出て、再現性が確認されれば、そこに国が追従すれば良い。

繰り返しますが、ESG投資やNPO、国の取り組みを否定するつもりもなく、むしろとても素晴らしい活動だと思っていますが、市場経済内で解決した方が良い問題や課題やテーマもかなりあると思っています。

今後は、NPO等でなければ解決できない問題と、市場経済内で解決する問題の棲み分けが進んでいく(言い方を変えると、市場経済内で解決する範囲が広がる)であろうと予測していますが、この市場経済内での問題解決はもっと加速させる必要があります。

世界の優秀人材をもっと効率的に我々の幸せに直結する事柄に投下してはどうでしょうか?多くの人は、市場経済のルール上、無理だと思っていると思うんですが、僕は、それは「儀式をアップデート」することで意外と出来るんじゃないのか?と思ってるわけです。

日本だからこそ変われる

長々と書いてきましたが、僕は、「これは日本だからこそできる変革ではないか」という思いがあります。理由は主に3つです。

日本の次の産業はソーシャルベンチャー

ポスト資本主義は労働市場から興る

西洋の思考以外から生み出せる可能性がある

日本の次の産業はソーシャルベンチャー

最近よく言っているのですが、日本の次の産業はソーシャルベンチャーだと思っています。

ソーシャルベンチャーとは、”ビジネスとして”社会貢献や社会問題の解決を目的する会社です。ボランティアなどと混合されやすいですが、あくまで事業活動を進め、収益を得る事で持続的に課題解決に取り組む、という点が異なっています。

じゃあなぜ日本がソーシャルベンチャーに強いのか?というと、日本人の強みが「モラル」だと思っているからです。モラルによる自発的行動が強いのが日本なのではないかと。しかもそれが言語知(言語化される知)ではなく、身体知(言語化されていない知)なのです。

例えば、ファーストフードなどは、日本ではマニュアルは薄くて済むという話を聞いたことがあります。これは、言語化されなくても「こういう場合には、こういうふうにした方がいいよね」というのが強いからではないかと思います。「なぜそう思うか分からないが、こうやった方がいいよねと思う」系のことでめちゃくちゃ強い人が多い国です。

製造業やサービス業が強いのも、マネジメントとか経営手法が優秀だからとかじゃなくて、従業員のモラルの高さ(教育されてないのに、いい物作ろうとか、いいサービスしようとか思う)が理由だと思っているのですが・・・。

モラルが高いとパフォーマンスが上がる、という領域にとても強いのが日本という国だと思っています。(こういう強み・弱みは変えたくても変えられない所与の前提なんですよね)

ソーシャルベンチャーは、その意味で、モラルが高いからこそパフォーマンスが上がるものなので、日本の強みを活かせるのではないかと。

ポスト資本主義は労働市場から興る

ソーシャルベンチャーなんてお金も儲からないし、非現実的だろう、と思う方もいっぱいいらっしゃるでしょう。しかし、僕は意外と近い将来、株式会社がソーシャルグッド的活動をやらざるを得なくなっていくと考えています。

株式会社にとって、ソーシャルグッド的な活動が重要になる背景としてはChatGPTなどの生成系AIの登場と世界情勢が関係してきます。

まず、世界情勢的には、アメリカの軍事力が相対的に落ちていくことによって不安定化していくことです。これが長期化するものなのか、一時的なものなのかはわかりませんが、すでに現在でも始まりつつあります。

このような時代に育つ若い世代や、その若い世代を育てている親の世代に、人たちの社会問題に対する意識は急激に高まっていく(というか高まっている)と思っています。

一方で、生成系AIなどの登場によって、我々の仕事のうち、頭がいい人には再現できるような仕事はAIが出来るようになります。そうすると、人材として重要なのは、人に信頼してもらったり、集まった人をまとめあげたり、新しい視点を提供し実行できたりする人が今まで以上にますます市場経済上で重要になります。

人を引っ張って新しいことをやろうとする人は、基本的に”原体験”というものをもっており、だからこそ”強い意志”をもっているわけです。この意志を持っている人が上述の不安定な世界情勢でどういう挙動に出るかというと、「お金だけでは動かない」になるわけです。

正確に言えば、多くの優秀な人は、ある一定以上のお金をもらえるのであればそこからは、意義で仕事を選ぶことになります。わかりやすくいうと「全く社会的意義は感じられないが、年収5000万円の仕事」と「社会的にインパクトがあり、意義が大きそうな仕事で、年収3000万円の仕事」だったら、後者を選ぶ人が多いのではないか?というイメージです。

株式会社にとって「ヒト・モノ・カネ」の中でヒトが最重要になっていると叫ばれる現代、ヒトを採用しようとすると、20-30年前は高い年収を提示するという、お金のパワーで人材を調達できたのが、もう今はそれが出来なくなっていますし、今後もっと出来なくなると思います。

そうなると、企業が何を考え何を為そうとしているか?つまり意義が非常に重要になってくるはずです。

まあ、ここまではあらゆる雑誌とかビジネス書で言われてることだと思いますので、当たり前だよねという人もいっぱいいると思うんですが、僕はこの流れがソーシャルベンチャーやソーシャル事業につながるであろうと思っているんです。

つまり、

①株式会社は市場経済上で利益を伸ばし続けるために、優秀な人を採用せねばならない、

②優秀な人を採用しようとすると、意義を強調せねばならない

③結果として、ソーシャルグッド系の事業をやらざるを得なくなる

ということです。

これらはESG文脈でも良く言われてるトピックですが、大事なのは、これが 成り立っている時点で、労働市場が従来の市場経済の動きから外れてポスト資本主義的になっている、ということです。

どういうことかというと、従来の市場経済であれば、なんでもお金で買えるはずのものが、従来の市場経済の”良さ”だったのに、お金で買えないものが市場に出てきて、しかもどの企業もそれを強烈に欲しいと思っているということです。それは市場経済の質の変化を意味しており、従来の資本主義の枠組みからはみ出つつあるんじゃないかと。

この状態が、今後さらに加速していくんじゃないかとと思っています。実際に「お金にそこまで執着なく、社会的意義のために時間を使いたい優秀な人たち」が増えている肌感覚もあります。

歴史を見ているとよくあることなのですが、こういう時こそが常識が変わるタイミングです。今の常識が変わることは僕の中ではほぼ確実と言っていいくらいの確信があります。

しかも、それは僕らが生きている間、近い将来の内に変わりそうです。

では、そこまで分かっていて、従来のスタイルをいつまで続けようとするのか?

ここは意志が問われるところだと思っています。

西洋の思考以外から生み出せる可能性がある

現在のVCの活動は、シリコンバレー型がベースになっています。なので、思考の考えも西洋的な考えになっていますが、これだと思考の隙間のようなものができてしまいます。

例えば、先ほど述べたような「理性を駆動させれば未来予測はできるはずだ」と言う信仰があると、それ以外の方法を取りづらくなるということが起こります。

その思考がいいか悪いかではなくて「その考えのベースのまま世界中が同じ形で投資するよりも、日本独自の考え方をベースにした投資もあってもいいよね」と思っています。なので、西洋的な考えではなくて、東アジア的な考えで課題を解決していく、というやり方も検討すべきではないかと考えています。

おわりに

長文をお読みいただきありがとうございました。

VCの方の意見を聞きたい

最後に一つお願いがあります。それはVCの人たちをはじめとして、投資などに関わる方は「今の投資の問題点を把握しているのであれば、どのような解決法を考えているのか」というのを教えてほしいということです。

僕の考えがすべて正しいとも思っていませんし、考えが足りていないところもたくさんあります。自分なりに、かなり勉強をしてはいますが、知らないこともたくさんあります。

なので、それぞれのVCの方などが「自分はこのように解決すべきだと思う」などの意見を言ってくれたり、実際に行動に移すことで、より良い方法を考える議論ができればと考えています。

このまま行くと、10年20年、同じような形で進んでしまい、結果として「20年後に社会はあまり良くなっていないけど、あなたたちは何をしていたのですか」と子供の世代に言われてしまうと思うんです。なので、どのように今の課題を解決するのか、という考えをお聞きしたいなと。

リアルでもブログでもなんでもいいので、書いていただき、議論が活発になると嬉しいなと思っています。

マイノリティが社会を変える

この記事に書いたようなことを言っていると、「大多数がこの考えになるとは思えない」というような反応をいただくことがあるのですが・・・。

歴史を勉強しているとわかるのは、社会は「マジョリティが変わると社会が変わる」というわけではありません。ほとんどのケースで、マイノリティが変えようとして行動し、閾値(いきち)みたいなのを超えたら、不可逆な変化になり、社会が変わっていきます。マジョリティが変わるのは、社会が変わることが決定した後の、後半のあたりなんですね。

なので、「マジョリティがすべてこういう考えになってほしい」とは思っていませんし、そうなるべきとも思っていません。しかし、一部の人の中でムーヴメントが起こるだけで、社会は変わっていくはずです。

例えば、VCの何社かが、この提案のようなことを行い「5%くらいは、そういう投資をしてみるか」とするだけで、だいぶ変わっていくと思うんですね。5%でも、閾値は簡単に超えてしまうと思っています。

盲目的に「投資はこういうものだ」と決めつけるのではなく、また冷笑的に「そんなの無理だ」というのではなく、課題に対して、解決法を考えていけたらなと思っています。

ご意見ください

この記事は「僕の考えを押し付けたい」というものでもなく、「少しでも議論を前に進めたい」という意図のもので書かれています。なので、賛成という意見も、反論も大歓迎です。

みんなでブラッシュアップしていきたいと思っています。是非とも、よろしくお願いします!

Q&A

本文と一部重複する箇所がありますが、よく言われる質問をまとめておきます。(随時追加するかも)

エンジェル投資とどう違うんですか?

端的にいうと、僕の提案は「組織決裁において、新しい儀式スタイルを導入しよう」と言っているので、個人が好きに投資できるエンジェル投資は提案の対象になっていません。個人だと自分のお金なので、簡単に意思決定できるのですが、組織になった途端に意思決定ができなくなるというのはよくある挙動です。

実際、エンジェル投資をしてくれたけんすうさんも「自分個人だと簡単に投資できたが、これが自分の会社だったりすると、投資は難しい感覚がある」と言っていました。強い決定力を持った社長などがいたとしても、組織になると意思決定ロジックが変わってしまうのですね。

エンジェル投資で既にできているならいいのでは?と言われることもあるのですが、それだと「新しい投資方法」の規模が圧倒的に足りないと思っていますし、冒頭の問いに戻るんですが、人類のリソースアロケーションそれでいいの?になってしまいます。

シード投資とどう違うんですか?

シード投資だと、未来予測などをろくにしなくても投資しているケースも多いのでは?という意見もあります。

これに対しては、結果としては未来予測がされていないものに対して投資をされていたとしても、プロセスが変わっていないとあまり意味がない、と思っているというのが僕の回答です。つまりは、本記事で言及した「新しい儀式を使っているか?」「ダブルスタンダード制であるか」どうかが、とても大きなポイントだと思います。

シード投資でも未来予測性をあまり入れてない投資が行われているのは事実です。が、一方で、これが新しい儀式でないことも事実です。ここを新しい儀式にしない限り、ずっと同じ問題を孕んでいます。

具体的にいうと・・・。例えばCOTENのデータベースなどはシード投資でも投資が不可能なんですね。

もしCOTENのデータベースがシード投資を受けようとすると、データベースをマネタイズするプランを必ず作る必要があります。「シード投資だから、未来予測やビジネスプランはさほどいらないのでは?」と思われるかもしれませんが、例えVCが重要視しなかったとしても、作らないと話になりません。少なくても「こういう感じでマネタイズをします」というのがない限り、「それは自分たちのお金でやったらどうですか」という話になります。

そうなるとデータベースというよりは、例えば我々が人力ですでにマネタイズに成功している「重要な経営決断に歴史ケースを活かしてもらう」などのために、プロダクトを作ることになります。

しかしこのプロダクトには、われわれが目指している「過去の社会データをあらかた検索できる」「時系列の違う社会データをここに溜めておけば良いという場所ができる」などの性質は付与されず、その後も経営者の経営判断に役立つための機能や性質のみが追加されていくであろうと予測されます。

もちろん、経営者のためにも役に立って欲しいのですが、人類にとって必要なのが歴史のデータベースという感覚で作っているので、ある程度形が出来上がるまで市場経済原理に引っ張られるのはよくないと思っています。

ESG投資やインパクト投資とどう違うんですか?

これは「未来予測への信仰を持つか持たないか」の違いだと思っています。

記事でも書きましたが、ESG投資でも「社会課題を解決するために、インパクトをどう計測するか」だったり「どう課題を解決するかの道筋が重要」というのがあります。つまりは、リターンは金銭ではないかもしれないが、未来予測の信仰が強い状態だと、結局は「計測できそうな度合いが高いものから投資が集まる」という歪みが生じてしまいます。

それを全否定するつもりはありません。90%はそういった形で投資すればいいと思っています。しかし、それだけだと「数値化しやすい、言語化しやすいものばかりESG投資やインパクト投資が集まっていく」という偏りが生じるのも事実です。

なので、全体の10%くらいは「未来予測が困難、または数値化、言語化が難しいものを、そのままにして投資した方がいいのではないか」というのが僕の提案ということです。

未来を予測できる前提で投資先を選武のは続けつつ、予測できない前提で選ぶ10%を入れるというダブルスタンダード制でやることで、より良い結果が出せるのではないか?と思っています。