外貨の特性と外国市場を取り巻く環境 ~クラウドクレジット×ソニーフィナンシャルHD『外貨による資産形成』共催セミナー~

2019年9月25日(水)、当社はソニーフィナンシャルホールディングス株式会社(以下「SFH」)と『外貨による資産形成』をテーマとしたセミナーを開催いたしました。今回はその中から「外貨の特性と外国市場を取り巻く環境」と題してご登壇いただいたSFH金融市場調査部シニアアナリストでテレビやラジオのコメンテーターなどでもお馴染みの石川久美子様のパートを抜粋してご紹介いたします。なお本稿は石川様から特別にご許可をいただき実現したものでございます。

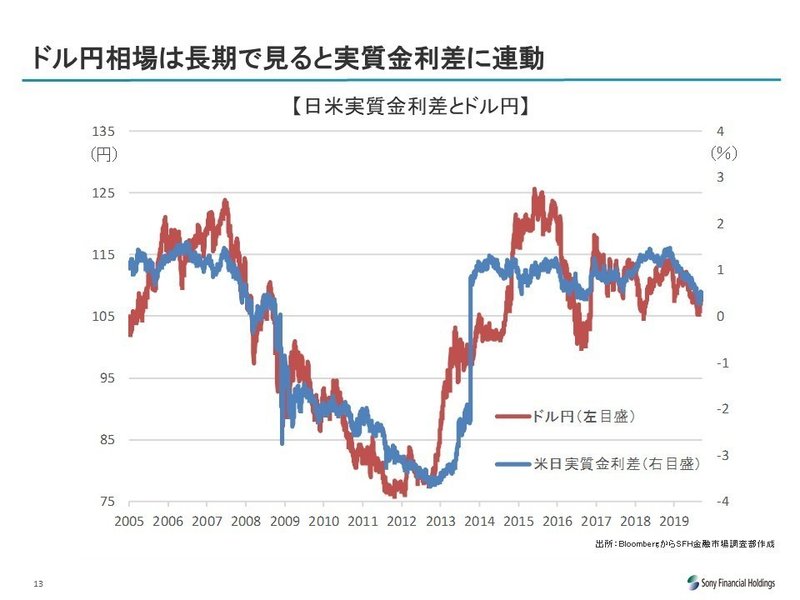

1. ドル円相場は長期で見ると実質金利差に連動

皆さん、こんばんは。SFH金融市場調査部で為替のアナリストをしております石川久美子と申します。まずは私の簡単な経歴ですが、実は貴金属と為替担当の記者からスタートしまして、その後にFX会社のシンクタンクで為替のアナリストを経て現職といった状態になります。

それでは早速、今日の本題に入っていきます。私からは「外貨の特性と外国市場を取り巻く環境」ということで、期間としては若干短めですが、広めの視野でお話しさせていただければと思っております。

おそらく為替と聞いて皆さんが一番初めにイメージするのはドル円かと思います。ドル円相場は政治的要因や金利、経常収支など、とにかく色々な要因で動きますが、長期的な視点で見てみると、ざっくり日米の実質金利差に連動する傾向にあります。

実質金利とは、普段皆さんが目にしているのを名目金利と言いますが、ここから物価上昇率を差し引いた実質ベースの金利のことで、これの日米の格差がどの程度かというのが、日米の実質金利差になります。

お金というのは、基本的に平時は高い金利のほうに流れやすいですよね。これは皆さん自然とわかることかと思うのですけれども、低金利のところで運用していてもなかなか利回りが取れないので、できれば高い金利のところの資産を買ってそこで利回りを取りたいよねというのが、普通考えることだと思いますし、実際そうです。ただ、何かがあった時には、その買っていたものを保有し続けるのは怖いので、とりあえず自分の手元に資金を戻しましょう、という流れで逆回転が起こることになります。

日本の場合は世界的に見てずっと低金利ですし、日本に置いておいてもなかなか儲からないということで海外に通常時皆さんが積極的にリスクを取っていこうとするときには資金が外に行って円安になりますし、何か起こった時には日本円に戻しておこうということで外から日本にお金が戻ってくる、これが円高という形になるのがベーシックなところです。

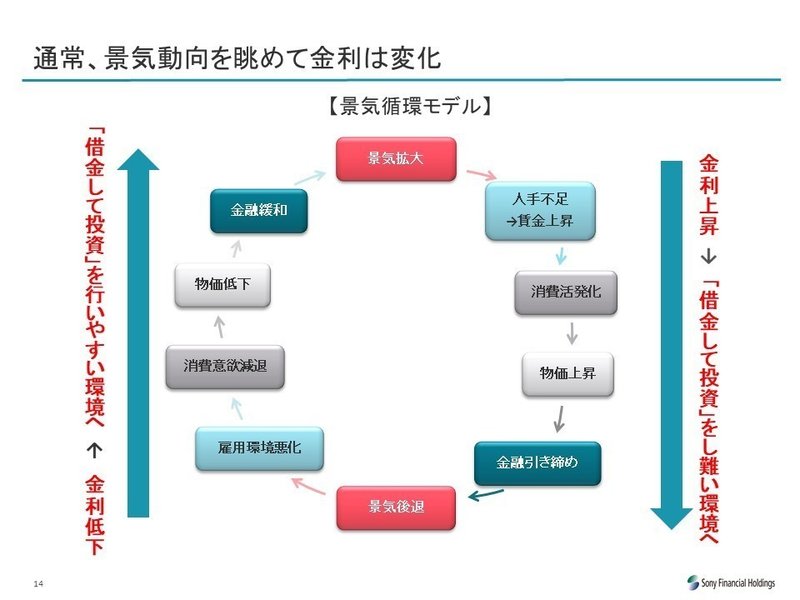

2. 通常、景気動向を眺めて金利は変化

金利の動向、どういう風に変わっていくかといいますと、ここでお出ししているのが本当にざっくりなのですけれども、景気の循環モデルになります。

景気が拡大した時は人手が不足します。どんどんビジネスが拡大するので人手が欲しくなるということですね。そうなると賃金を上げないと人が集まってくれませんので、賃金が上昇していきますし、その上で人々の消費行動が活発になっていくわけです。消費行動が活発になると物が足りなくなってくるので物価は上昇します。どんどん物価が上昇してハイパーインフレのようになってしまっては困りますので、今度は中央銀行が金融引き締めを行います。これは具体的に言うと、利上げですね。中央銀行が政策金利を引き上げていくと、市中の金利も上がっていきます。そうなるとだんだん支払わなければならない利息が大きくなっていく状況になりますので、借金して投資というのがしづらい状況になっていくわけです。今度はだんだんと景気がよろしくない方向に行って、景気後退期に入っていきます。

景気後退期に入っていくと、まず悪くなるのは雇用環境ですよね。そうなると皆さん使えるお金が少なくなっていきますので、消費意欲が減退して行って、物が売れなくなる、そうすると物価が低下していってしまう。その中であまり景気もよろしくない状態になっていくと、また中央銀行が出てきまして、今度は利下げを行います。政策金利を引き下げると市中の金利も下がって、借金をして投資をするというのがしやすい環境に変わっていくことになります。こういう一連の循環があるわけなのですよね。この循環の中で金利が上がったり下がったりしていくわけです。

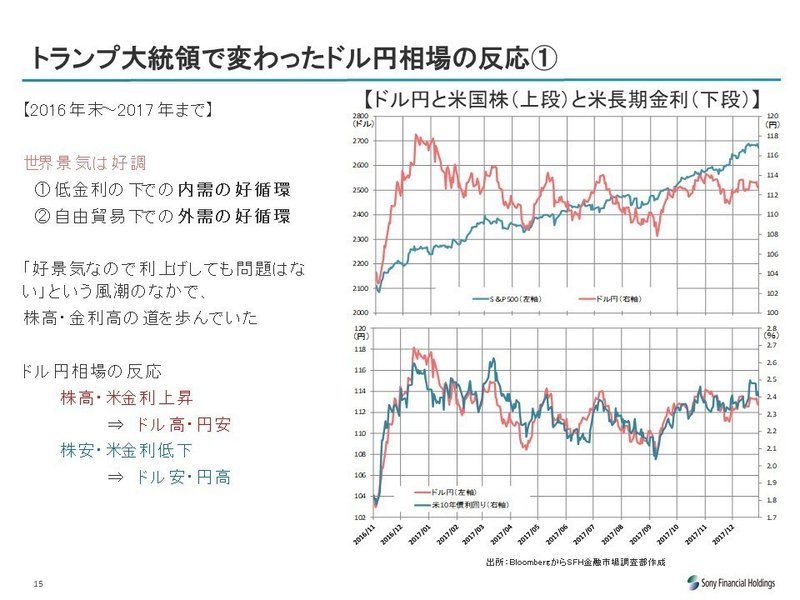

3. トランプ大統領で変わったドル円相場の反応①

ここまでをベースにしてここからはここ数年どうかという話です。私は10年以上にわたって為替を見てきているのですが、トランプさんが米国の大統領に就任してから、こんなに政治的な発言で物事が動く相場は見たことがないというくらい、世界が変わってしまいました。その中でとくに変わったのは2018年に入ってからですね。

それではトランプさんが米国の大統領に当選した2016年11月から大統領に就任した年の2017年まではどうだったかというと、この時、世界の景気はかなり好調でした。それ以前の景気が非常に悪い時期に、世界的に政策金利が歴史上とても低い水準まで引き下げられていた状態でしたので、その低金利の中で先ほどお話ししたように借金をして投資するという行動がどんどんできると。そうすると各国で内需の好循環が生まれて、どこの国も内需が非常に良い状態になりました。

もう1点、「自由貿易下での外貨の好循環」と書いているのですが、この景気の拡大期に伴ってシリコンサイクルが好転、要するにITだとかFinTech(フィンテック)に対するニーズがすごく高まったのですね。こういうITデジタル製品は作る際に国際間で分業しています。たとえば米国で製品の規格などを決めて、台湾や韓国でICチップなどを作り、日本では製造機や検査機を作って、中国では製品の組立てをするといった流れです。製造過程で貿易が発生し、さらに売買する時にも貿易が発生することになりますので、ITデジタル製品の需要が伸びると世界的に貿易の活発化が起こります。そういうことで、この時は外需も非常に良かったのです。

その中で2016年11月にトランプさんが米国の大統領に当選して、彼はさらに経済を刺激する政策をどんどん打ち出すと言っていたので、株がよく上がって、ドル円相場もドル高・円安に大きく振れたわけです。この時は景気の循環と金融引き締めの程度が揃っていて、好景気なので利上げをしても問題ないというムードが広がっていました。

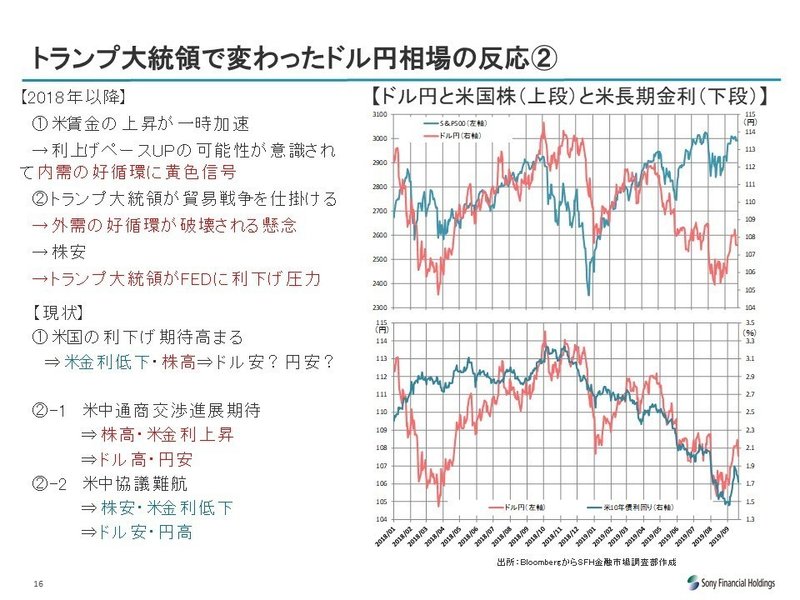

この時のドル円相場について「ドル円と米国株(上段)」のグラフを見ていただくと、青い線が米国のS&P500株価指数、赤い線がドル円です。それと「ドル円と米長期金利(下段)」のグラフも見ていただくと、こちらは青い線が米10年債利回り(米長期金利)、赤い線が上段と同じくドル円になります。この時のドル円相場はほぼ米国の長期金利に連動する形で値動きしていました。この時にトランプさんは何をしていたのかというと、主にオバマケアを廃案にするために奔走していました。実は金融政策に口を挟むなどの経済を邪魔することはあまりしていません。ここまでは良かったのです。

4. トランプ大統領で変わったドル円相場の反応②

ところが変わってしまったのが2018年以降です。2018年に入って何が起こったかというと2~3月あたりですかね。この時、米国の雇用統計の結果がすごく良かったのです。時給がとても伸びていましたので、インフレが加速してしまうのではないかと考えられました。インフレが加速すると利上げも加速しなければならなくなり、せっかく低金利で内需が好循環で回っていたのに、これが終わってしまうのではないかという懸念が台頭したわけです。

それで株価が下がったのですが、これは実のところそれほど大した問題にはなりませんでした。問題は2つ目のほうで、トランプ大統領は海外から輸入している鉄鋼とアルミ製品に対して関税をかけます。外からの製品が米国の製造業を圧迫しているのだということで関税をかけると言い出しました。ただ、これについては色々と適用除外を設けることによってすぐに鎮静化しました。

しかし、その後に中国が米国の知的財産などを著しく侵害している一方、自分の国の企業には補助金を出すなどのテコ入れをしており「けしからん!」と言い出しました。「報復として米国は中国に制裁関税をかけます!」と言ったところから、世界経済の様子がおかしくなってきまして、せっかく外需の好循環があったにもかかわらず、これが破壊されてしまうのではないかとの懸念が台頭して、度々株価が大きく下がるなど相場が不安定化していったのです。

この株安、トランプさんが自分でやったことなのですが、自分のせいにはしたくなかったわけです。そこで「これは要するに米国の中央銀行であるFEDが金利を高くしているのが良くない。金利は低いほうが良いに決まっている!」とFEDに圧力をかける発言をし出しました。米国はこの時まで利上げ局面だったのですが、だんだんマーケットもトランプさんによって崩された外需の好循環がさらに悪化して悪循環に変わりそうだということで、マーケットのマインドもどんどん悪化してしまい、これは利上げしている場合ではないと考えられるようになっていきました。こうなるとマーケットのマインド先行型でFEDに利下げ圧力がかかる形になって、ついに現在は利下げ局面に入ってしまったということですね。

こちらチャートを見ていただくと、2018年のドル円相場は株価に連動しているところと長期金利に連動しているところとグチャグチャになってしまいました。ちなみに2019年に入ってからは割と長期金利に沿う形に戻ってきてはいます。

ではなぜ2018年にこのような状態になってしまったか。たとえば、米国の利下げ期待が高まると、これは当然ドル安要因になります。一方で金利が下がるということは借金しやすくなってビジネスに投資しやすくなるわけですから、米国の経済を刺激する役に立ちます。これは株価にプラスに働きます。株高は基本的に円安圧力になります。リスクを積極的に取って、より低金利の円を売って外貨に換えようということになるわけですから。そうするとドル安と円安が相殺し合って、その時々でどちらに振れるかわからない状態になってしまったということです。これが昨年、2018年にドル円相場を非常に混乱させた要因になっています。

一方で、米中の通商協議はすごくわかりやすいです。協議が進展するのではないかとの期待が高まると株価にもプラス、金利にもプラスで、ドル高円安に素直に振れますし、反対に協議が難航すると株価にもマイナス、金利にもマイナスで、ドル安円高に素直に振れます。

とにかく利下げの期待というのが昨年からのドル円相場を混乱させる要因になっています。米金利の低下の割にドル円相場はドル安円高になっていないという計算になるのですが、これは株高が支えているということになります。ですから、なかなか目先の判断が難しい相場つきというのが昨年からの動きです。

5. 世界的に金融政策を「予防的に緩和」させる局面へ

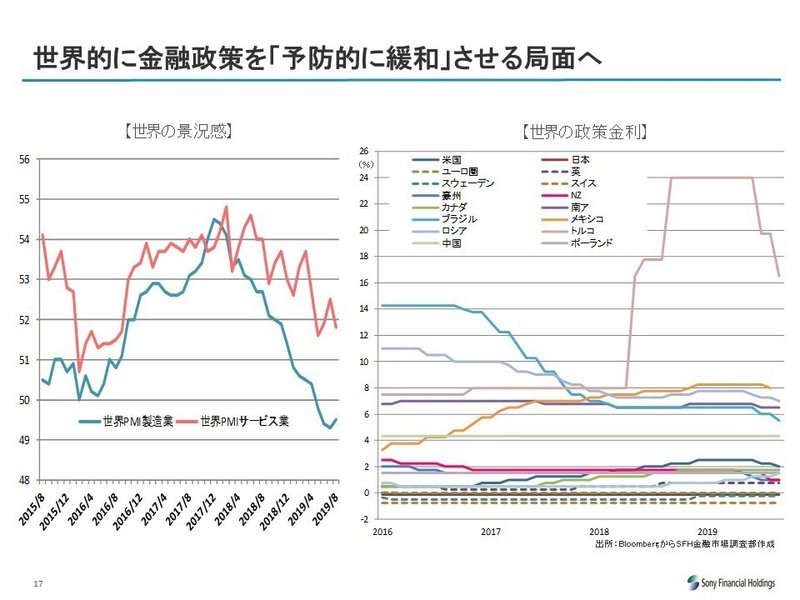

今の世界経済がどのような状態になっているかと言いますと、左側のグラフは世界の景況感を示す指数であるPMIなのですが、青い線が製造業、赤い線がサービス業を表しています。50よりも上が好景気、50より下が不況です。製造業が完全に不況に入ってしまっています。これはITデジタル製品部門の需要拡大で国際分業が上手くいっていたのがなくなってしまったのが主因です。

米中の貿易摩擦の問題で、中国からすると国際分業に組み入れられていると面倒なことも多い、全部うちの国で作ってしまえばいいのではないか、との流れの中で、自国に施設を作る「内製化」を行うようになりました。そうしたなかで国際間のサプライチェーンが分断されてしまい、他の国も含めて製造業が停滞してしまっています。サービス業はまだましではありますが、景気が危うくなるに連れてだんだん引きずられる方向に行っています。これによって、景気を支えるために現状では完全に利下げ局面に入ってしまっています。

6. 基本的には先進国の低金利は新興国通貨には追い風となる

基本的に先進国の低金利は新興国通貨にとっては追い風となります。

チャートは赤い線がMSCI新興国通貨指数、青い線が米国の長期金利です。米国の金利が低い時に新興国通貨は上がりやすく、米国の金利が高くなると新興国通貨に下落圧力が加わってくるという、やや逆相関気味に動いています。

基本的に先進国の低金利は、先進国にお金を置いておいてもあまり儲からないので、リスクを積極的に取っていこうという局面の時には、新興国にとってお金が入りやすい環境になります。ただ、現在はあまりにも政治的なリスク要因が強く意識されているので、なかなか新興国に資金をどんどん持っていこうという流れにもなりにくくはあります。

ただ、事態が落ち着いてしまえば、政策金利が低い先進国にお金を置いておくよりも、どんどん高金利の新興国に置いていったほうが利回りもとれるしいいよね、というようなムードになると思います。当面は冬の時代になりそうな感じですけれども、これが落ち着けば伸びる可能性があります。

7. 新興国通貨の値動きをどう考えるか

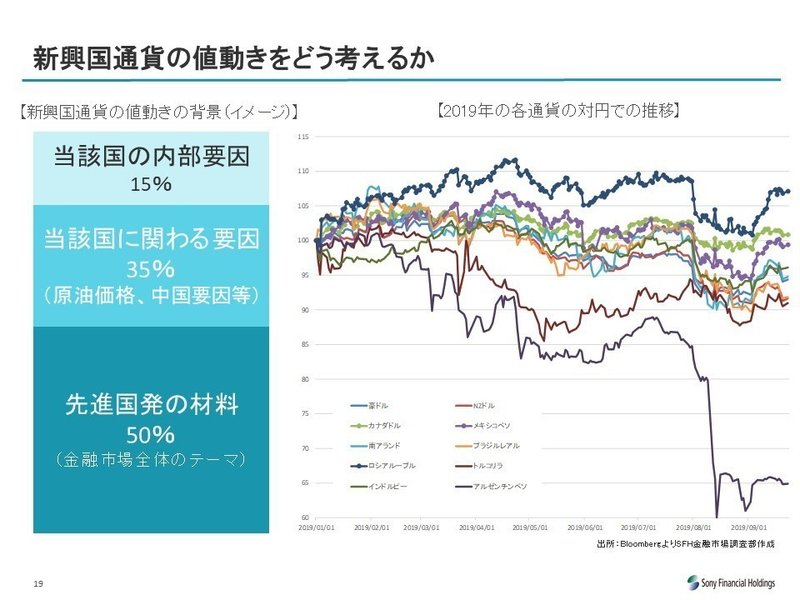

新興国通貨について値動きをどのように捉えていったら良いか。左側の図は私の主観、個人的なイメージになります。50%でも控え目かなと思っていますが、実は新興各国通貨の値動きのほとんどは、一般的に先進国発の材料であることが多いです。たとえば、南アフリカで何かがあったという時、それを見て南アフリカランドが活発に売買されているかというと、あまりそうはなりません。米国で何かがあったのでドルがこう動いた、相対的に南アフリカランドが動いた、ということのほうが多くなります。

ただ、新興国通貨は先進国発の材料で同じ方向にその時々で動いてはいるのですが、右の対円のチャートを見ていただくと値幅が全然違いますよね。これはやはり当該国の内部要因、たとえば産油国であれば原油価格に左右されやすいですし、中国要因が大きく響くような国であったら、中国の景況感の影響をより強く受けます。その時その時の方向感は同じだけれども、よく見てみたら通貨ごとの特性が反映されてパフォーマンスが全然違うなどということも起こり得るということです。ですから、国によっての内部要因も重要には違いありません。

今気にしなければならないのは、リスクオン、リスクオフとよく言いますけれども、世界的にリスクを積極的に取っていく局面とリスクから回避する局面というのが、スイッチのように切り替わっていて、それが新興国通貨の上昇・下落に大きな影響を与えることが多いです。目先、米大統領選のある来年、2020年11月まではそこに振らされるような展開になる可能性が非常に高い、と思っています。

最後駆け足になりましたが、私からは以上です。ご清聴ありがとうございました。

この記事が気に入ったらサポートをしてみませんか?