BTCトレードに役立つ指標まとめ解説②

こんにちは、ダッツです。

noteを公開するのは3週間ぶりになります。

先週公開した「BTCトレードに役立つ指標まとめ解説」の反響が想定よりも良く、1700RT以上になったので続編を書かなきゃなと笑

まずは上記のnoteを読んでない人はそちらをまずお願いします。

「クリプトのファンダメンタルズは分野も広くややこしいので、体系的理解への道すじを最短で掴みたい」という気持ちがある方に向けて書いているnoteシリーズになってます。

今回も前回のnoteと変わらず全編無料です。

価格設定は投げ銭用なので奇特な方以外買う必要は全くないです。

目次

-----前回のnoteで解説済

0. 前書き(ビットコインの本質的価値, BTCの価格はどうやって決まるか)

1. マイニング関連指標

2. 暗号資産周りの大まかな指標

-----今回のnote

3. 取引所に関する指標(現物・デリバティブ)

------

4. 伝統的金融市場の指標

5. インジケーター関連

6. オンチェーン指標

7. オプション市場関連指標

8. アノマリー

9. イベントについて

10. その他指標

今回は取引所に関する指標まとめです。

1章分しかないですが、せっかくnoteを書くなら、色々なことを検証して言語化しておきたいなと思ったため、変わらずボリュームはあります。

ゆっくり読んでもらえるといいかと思います。

■■■■■■■■■■■■■■■■■■■■■■■■■■■■■■■■■■■■■■■

あとnoteの前にひとつ宣伝させてください🙏

ずっと募集を止めていたダッツサロンをリニューアルしてオープンしました。

僕のがっつり分析が日々リアルタイムで見られるのはもちろん、アルト講師の追加やbotの追加など色々とコンテンツを拡充しました。

さすがに無料で出せないな、という分析は基本内部でやってます。

指標に関しても普遍的な話はまあオープンでもいいけどリアルタイムの話はクローズドかなといった感じです。

このnoteで言及しているような指標も実際のトレードでの活かし方がわかると思うので興味ある方はぜひ!

(今週まで体験期間キャンペーンもやってます)

概要note↓

Discord招待リンク↓

■■■■■■■■■■■■■■■■■■■■■■■■■■■■■■■■■■■■■■■

では、note本編をはじめていきましょう。

■■■■■■■■■■■■■■■■■■■■■■■■■■■■■■■■■■■■■■■

まずは需給系の指標からです。

【指標13 Funding Rate】

時間軸:短期 / 中期 重要度:★★★

■ そもそもFundingRateとは?

- そもそもFunding Rateってどうして課せられる?

- 何時に決まる?

- どうやって決まる?(ざっくりとした計算方法)

ここ辺りの質問にぱっと答えられる人はこの章は読み飛ばしていいかもしれません。

「正直ちゃんとは理解できていないかな」、という人のためにざっと書きます。

【そもそもFunding Rateってどうして課せられる?】

ひとことで言うと、現物価格と無期限先物価格の乖離(差, %)を縮めるためです。

この差を、このnoteでは「デリバ乖離」と呼ぶことにします。

(正確に言うと、「デリバティブ」とは、先物/オプション/スワップなどの現物以外の金融派生商品の総称なのですが、界隈では何故か「無期限先物価格と現物価格の差」を指しているようなので、ここでもそう呼びます。)

ビットコイン以外の金融商品では、「期日付きの先物」が一般的ですが、ビットコインでは期限がない「無期限先物」が一般的となっています。

・期日付きの先物の場合、その期日には必ず現物と先物の価格が同じになることが保証されています。(期日になったときに残っているポジションは、そのときの現物価格で決済される契約であるため。)

・しかし無期限先物の場合、どこかのタイミングで現物価格と同じになるという保証がないため、乖離を縮める仕組みがないと現物価格と無期限先物価格がバラバラに動いてしまいます。

そこで、主に現物価格から遠ざかる方向のポジションから手数料を徴収し、主に縮める方向のポジションに手数料を付与するのがFunding (日本語で「資金調達」)という仕組みです。

特定時刻にポジションを持っている人に対して、

ポジション量 × Funding Rate(資金調達率)

を付与/徴収 することになります。(微妙に違う取引所もありますが)

そのため、初心者の方で良く勘違いされている方が多いのですが、Funding Rateによる取引所の収益は0です。(ロングの総ポジション量とショートの総ポジション量は同じであるため)

bitFlyer LightningではSFDという仕組みが採用されていますが、現物価格との乖離が縮まっておらず、うまく機能していませんね。

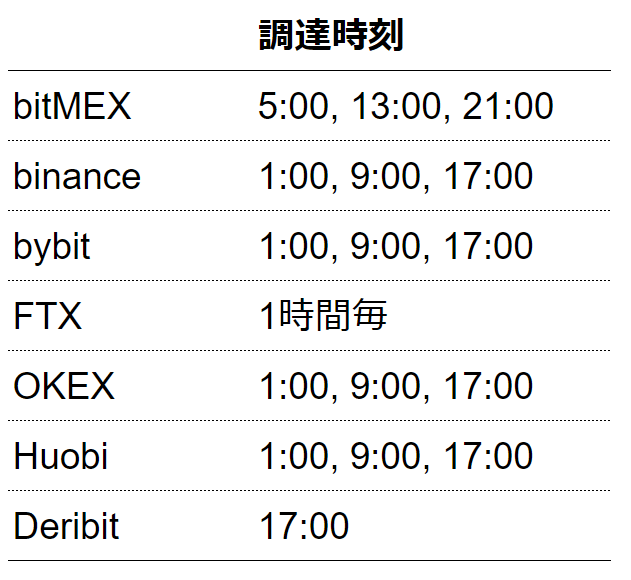

【何時に徴収/付与される?】

以下の時刻に徴収/付与されます。

今回は触れないのですが、上記の資金調達時刻(すなわち4時間足更新のタイミング)は独特の動きをすることがあります。

【どうやって決まる?(ざっくりとした計算方法)】

取引所によって算出方法が異なるのですが、Deribit, bitfinexは少し仕様が違うので説明しません。(流石に話が反れすぎてしまいますし、その取引所で取引しないのであれば知る必要も特にはないかなと。)

binance future の例で話を進めます。

正確にはこちらのbinance公式情報をご覧ください。

大まかな概念を理解することが重要なので、ざっくりと説明します。

まず、こちらの2つの価格について確認してください。

・index価格:複数の取引所の現物価格を加重平均して求められた価格。(ざっくり「基準となる現物価格」という認識でよい)

・取引価格:実際に取引された価格。(正確には板から求める)

Funding Rateの計算方法の概要は以下の通りです。

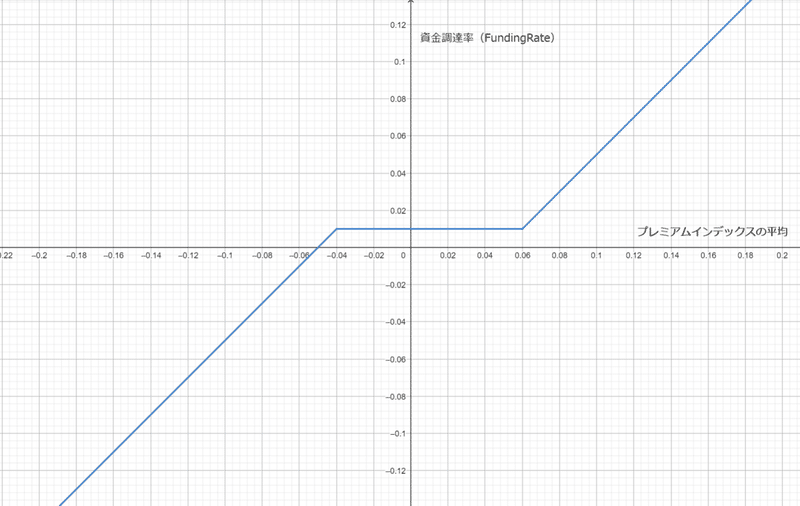

① 取引価格とindex価格の差(= 「デリバ乖離」と呼ばれているやつ。正確には「プレミアムインデックス」と呼ぶらしい。)を5秒に1回計算し、8時間分の平均を求める。

② プレミアムインデックスの平均から、以下のグラフに当てはめて資金調達率を求める。

※ 取引所毎に定義が微妙に変わってくる&公式のドキュメントはもう少し複雑に書いていますがグラフ化するとこうなります。

プレミアムインデックス(=デリバ乖離)の平均が-0.04~0.06%のときに、Funding Rateが0.01%となります。

例えばデリバ乖離の平均が0.1%のときは、Funding Rateは0.05%になります。

また、Funding Rateが0%の場合、デリバ乖離の8時間の平均が - 0.05%ということになります。(デリバ乖離が0%ということではない!)

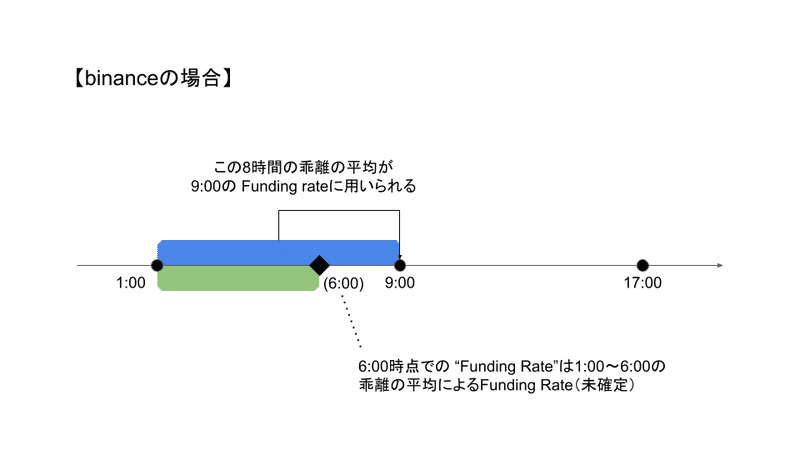

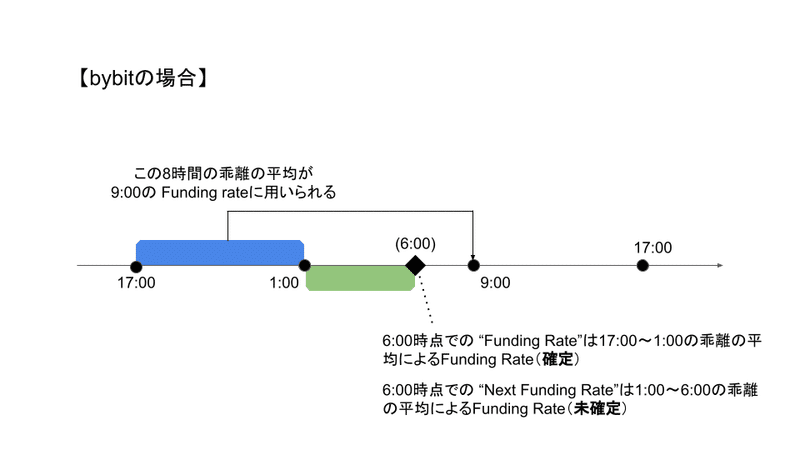

③ どこの時間の平均をいつ徴収/付与するFunding Rateにするかは取引所毎に異なります。

それぞれbinanceの場合、bybitの場合を図で説明しています。

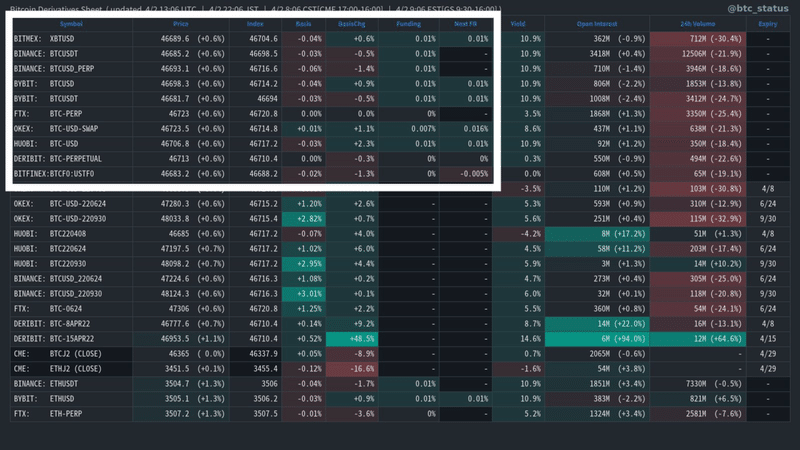

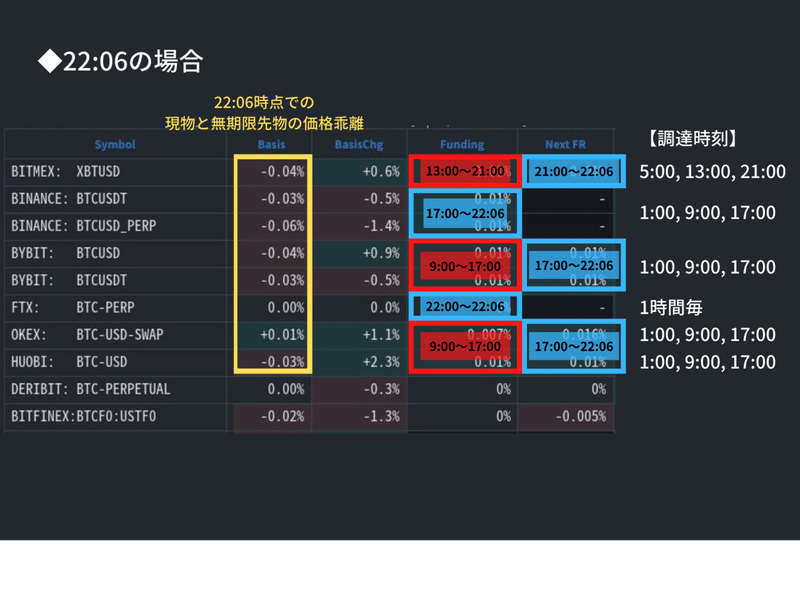

↓が BTC status alert の「デリバティブシート」です。上記の議論を踏まえてこれを見てみましょう。

上の白い部分を拡大しました。

Funding Rate, Next Funding Rateの部分をいつも適当に眺めるだけで終わっていませんか。

上の表を見てもらったら分かる通り、Funding Rate, Next Funding Rateは取引所ごとに「いつからいつまでの乖離の平均を基にしているか」が異なっています。

(赤い部分はもう既に確定している部分で、青い部分は価格変動でリアルタイムに動いていく部分です。)

例えば22:06時点の上の表だと、同じFunding Rateの列でも、BYBITは9:00~17:00 、FTXでは22:00~22:06とFunding Rateの基となっている乖離の参照時刻が全く違います。

その辺りをしっかりと認識したうえで、この表を眺めるのが良いかと思います。

ということでFunding Rateの仕組みについてはざっくりと理解できたと思うので、具体的な使い方については次のセクションで見ていきましょう。

(ちなみにこういう仕組みから理解するのは本当に大事なので怠らず!使い方だけ分かった気になってても仕組みから理解できていないと足をすくわれます)

※参考:それぞれの取引所の公式説明

bitMEX / binance / bybit / FTX / OKEx / Huobi / Deribit / bitfinex

【指標14 無期限先物乖離】

時間軸:短期 / 中期 重要度:★★★

前の章で説明した通り、

・無期限先物乖離(通称「デリバ乖離」)は、その時点での無期限先物価格(取引価格)と現物価格(index価格)の差

・Funding Rateとは、デリバ乖離を時間で区切って平均したものを基に算出される数値

という認識です。

ですので、この2つの指標の分析は実質同じで分析する角度を変えただけと思ってよいでしょう。

指標13,14でまとめて見てみることにします。

■ そもそもどうしてデリバ乖離での分析が有効なのか

そもそも、このFunding Rate(デリバ乖離)が逆張り指標として成立するのはなぜでしょうか。いくつかの理由があると思っています。

1. 大口と小口のパワーバランス

相場はほとんど場面において、大口が勝ち小口が負けるようになっています。(ここはそんなに疑問はないかと思います。)

そしてその中で小口側のツッコミ売り/買いが値動きの方向に無理をして積まれる傾向があり、それを検知する指標としてデリバ乖離が機能しているという側面はあるのではないでしょうか。

もちろん大口もツッコミポジションを持つことはあるかと思いますが、あくまでデリバ乖離のハンデが大きい状況で過熱したポジションを持つのは小口という傾向が多いかと思います。

2. 無期限先物と現物の特徴

現物の売買主導による価格変動は長続きする傾向にあります。

現物を買った場合、原理的には半永久的に売る必要がないが、先物での売買は必ず反対売買(ポジションのクローズ)を伴います。

デリバティブであれば長く持てば持つほど保有コストもかかるのでどこかでクローズしないといけないわけです。

そうするとデリバティブ主導で買い上げた上昇などはやはり長続きしづらいですし、逆に現物が主導で買い上げてデリバティブが売っている状況などはさらなる上昇が見込めるということになります。

3. ロスカット(清算)

デリバ乖離が広がると、ロスカット幅も変わってきます。

現状、binance, bybit では100倍のレバレッジをかけることができます。

(ハイレバで勝ち続けているトレーダーは僕はほとんど見たことないので、僕は3倍~稀に10倍とかですが、Twitterのスクショではちょくちょく見かけます。)

2022年4月現在、ビットコイン価格は40000ドル程度ですので、もしレバレッジ100倍で取引すると、エントリー価格から300ドル程度でロスカットされてしまいます。

更に、もし例えばデリバ乖離が + 0.1%のときにロングをする場合、 約260ドル(300ドル - 40000ドル × 約0.1%)でロスカットされてしまいます。

FRで考えても支払い側はポジションを保有するほど証拠金が減っていくので同じ理屈でロスカットはされやすくなります。

結果として新規のポジションがロスカットされる(= 売りが発生する)確率が上がるため、デリバティブ主導の上昇/下落は、一時的な揺り戻しを引き落こすことが多くなります。

ではここから実際の使い方を見ていきましょう。

主に、中期での使い方と短期での使い方があると思っています。

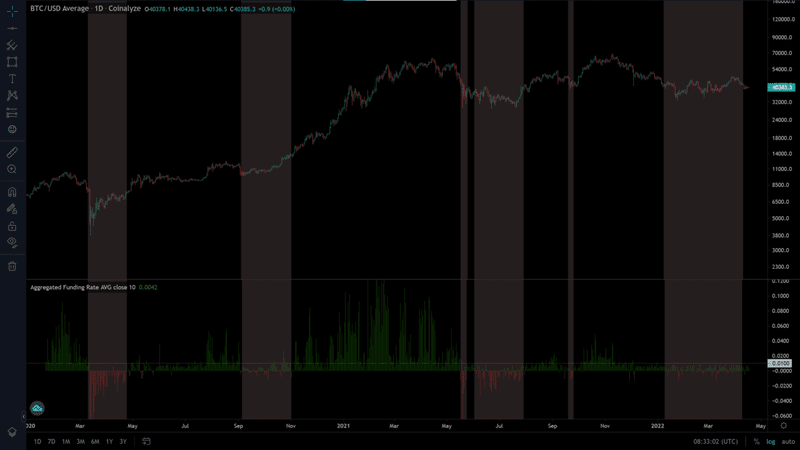

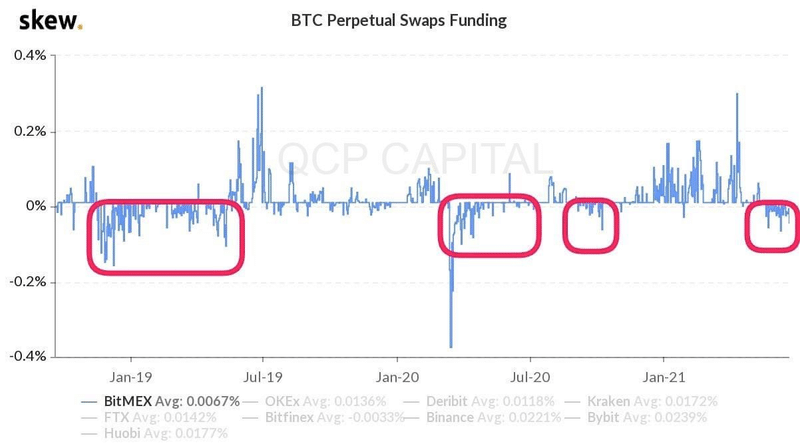

■ 中期

基本的には、Funding Rate, デリバ乖離は過熱感を表す指標です。

中長期的には、Funding rateがマイナスの期間が長いと底を固めてくる傾向があるかと。(皆さんよく知っているかと思いますが)

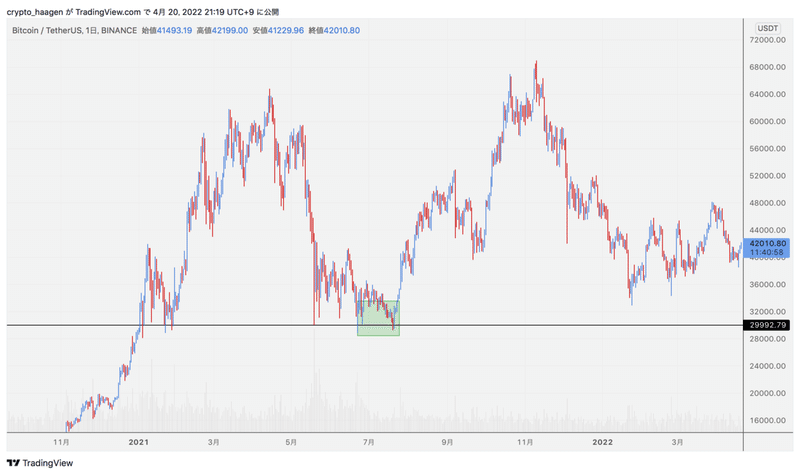

過去のQCP Capital Reportでも、

「歴史的に見ても、小口がショートし始めると、市場は下降トレンドを持続させることが難しくなる傾向がある」

「その場合、ショートスクイーズ(ショートカバーの連続による価格上昇)に備えることになる」

とあります。

この辺りは去年7月ごろ、BTCが3万ドル付近をうろついていた時もサロンでリアルタイムに投稿してました。

この時とか界隈もわりと総悲観に近い状況で2万ドル行くなど結構言われていたと思いますが、需給等をしっかり見て中長期の分析をすることで3万ドル付近は現物拾いチャンスという判断が下せました。

(この時は7月頭の投稿で1ヶ月後に上昇というのもハマったのでいい感じでした。それは需給とは違う判断だけど)

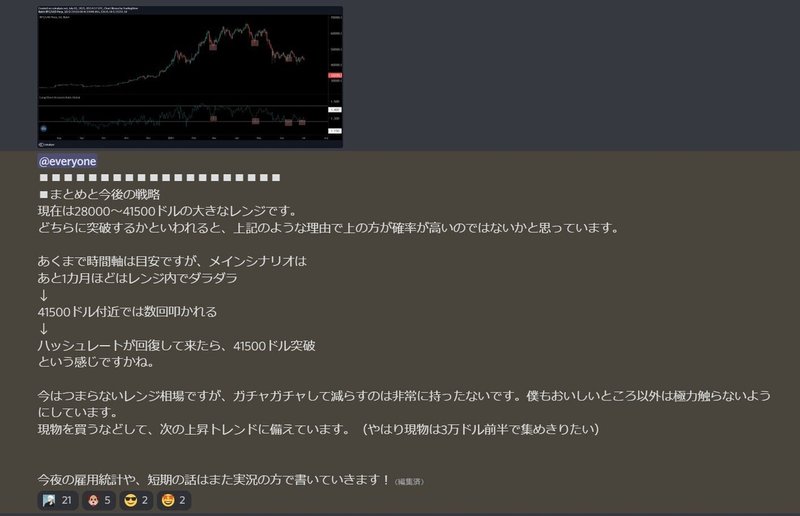

そのあとは記憶に新しい68000ドルまでの上昇↓

■ 短期

短期でも有効な指標として使えるかと思います。

短期で使う場合、Open Interest(未決済建玉)や Long/short ratioと共に使うとより強力な分析材料になります。

分析方法は、それこそトレーダーの数あると思うので全てを網羅するのは難しいですが、ここでは(基本中の)基本の使い方を具体的に紹介したいと思います。

①ざっくりとした相場観の認識として

②上昇トレンド時の、押し目買いの指標として

③下降トレンド時の、戻り売りの指標として

④下降トレンド時の、一時的なショートカバーの指標として

【① ざっくりとした相場観の認識として】

過去の同じ価格帯でのデリバ乖離水準と比べることで、ざっくりとした相場観をつかむことができます。

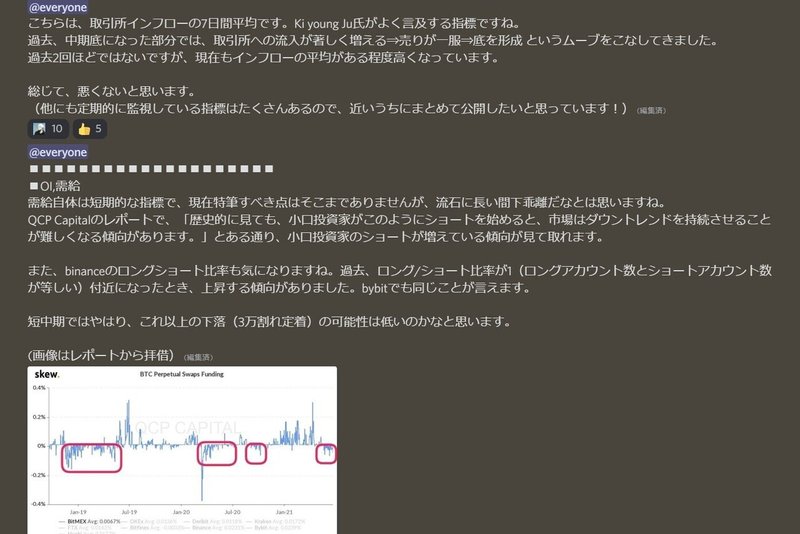

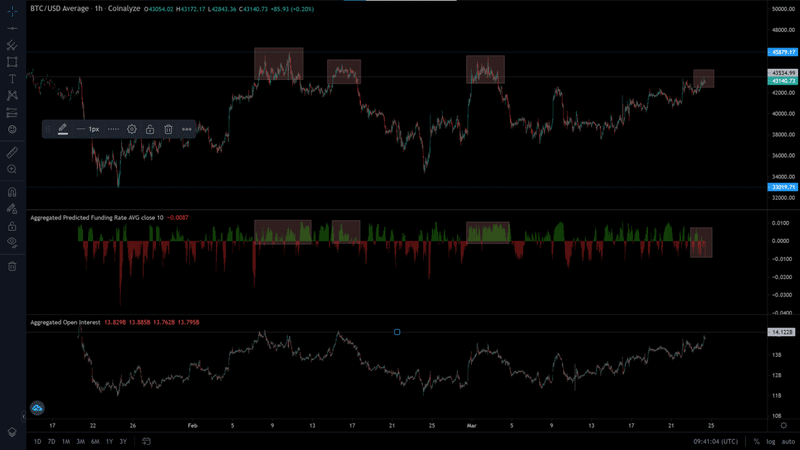

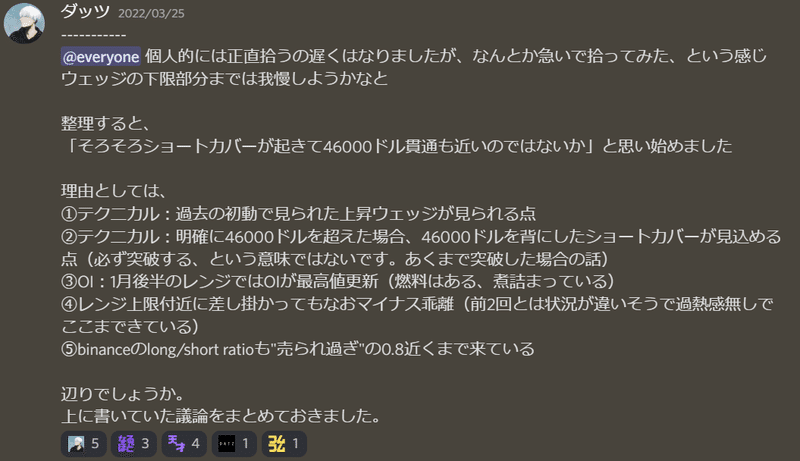

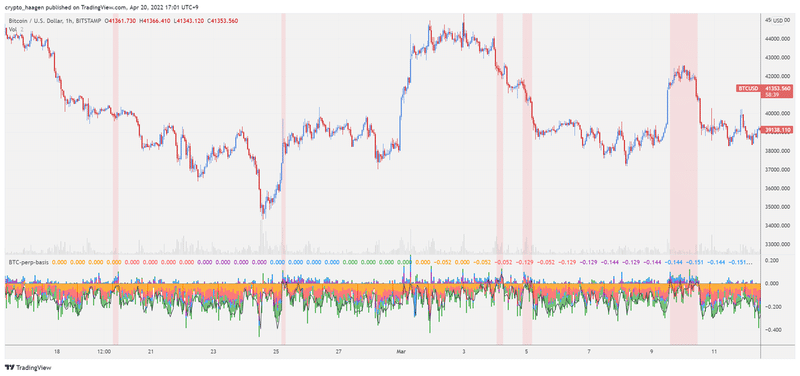

下のチャートは、上から2022年2~3月のBTC価格、FR、OIになります。

2022年に入ってから33000~46000ドルのレンジで推移していました。

・2月~3月上旬では毎回、46000ドル付近になると、Funding Rateがプラスで推移していました。

これは、46000ドル付近では、乗り遅れないと焦った小口によるロングが増加した、もしくは、現物買いが46000ドル付近になると弱まっていたと解釈できます。

・ところが、3月末には同じ46000ドル付近に推移しても、Funding Rateがマイナスで推移してました。(LFGの影響もあったのかと思います)

上記のFR分析や、過去の同じ価格水準に比べOIが溜まっていたこと、アルト活発だったことから、2月~3月上旬とは市場環境が異なり一旦は46000ドル付近を上抜けする可能性が高いと考えることができました。

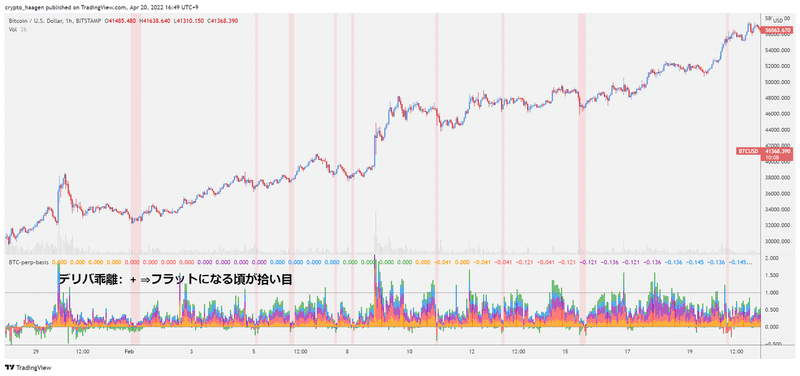

▼参考:当時のサロン投稿

その後の動き

(46000ドルを抜けて48000ドルをつけた後、またFRがプラスに過熱してきて再下落することになりました)

【② 上昇トレンド時の、押し目買いの指標として】

上昇トレンド時は、恒常的にデリバ乖離やFRがプラスになることが多いです。

そのため、「FRが高い! +0.2%だ!ショート!」というので無限に焼かれた経験がある方も少なくないかなと思います。

無期限先物主導で上げてFRが高くなったとしても、現物が後からついてきてFRが元の水準に戻る、というパターンもよく見られました。

そのため、逆に「デリバ乖離がフラットに戻ってきたら押し目買い」という戦略がよく機能していました。

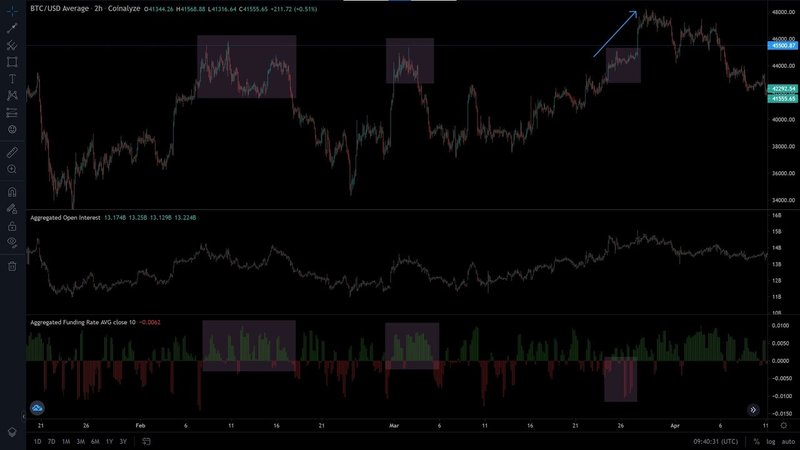

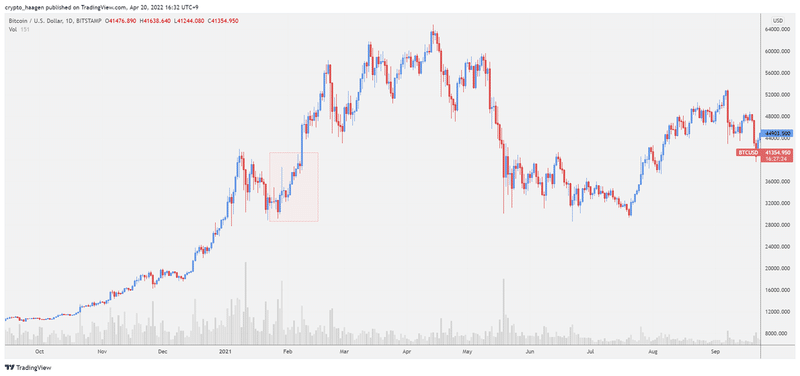

以下は2021年2月付近のチャートです。

赤枠部分は2週間で1万ドル以上上げた期間ですが、価格推移とデリバ乖離を詳しく振り返ってみるとこうなっています。

もちろんトレンドの判断という点においてチャートや他の外部要因も参考にする必要はありますが、上昇トレンドにおいてデリバ乖離がフラットになったタイミングで押し目買い、という戦略はかなり機能すると言ってよいと思います。

【③下降トレンド時の、戻り売りの指標として】

先程の逆ですね。

下降トレンド時に、デリバ乖離がフラットになるタイミングで戻り売りができるよ、という話です。

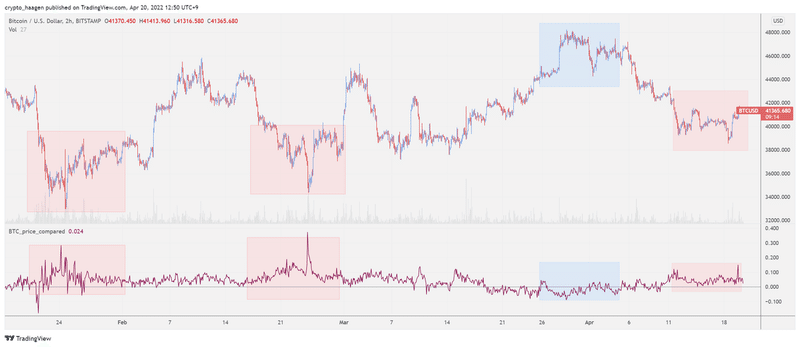

以下のチャートは、2022年2月~3月です。

【④下降トレンド時の、一時的なショートカバーの指標として】

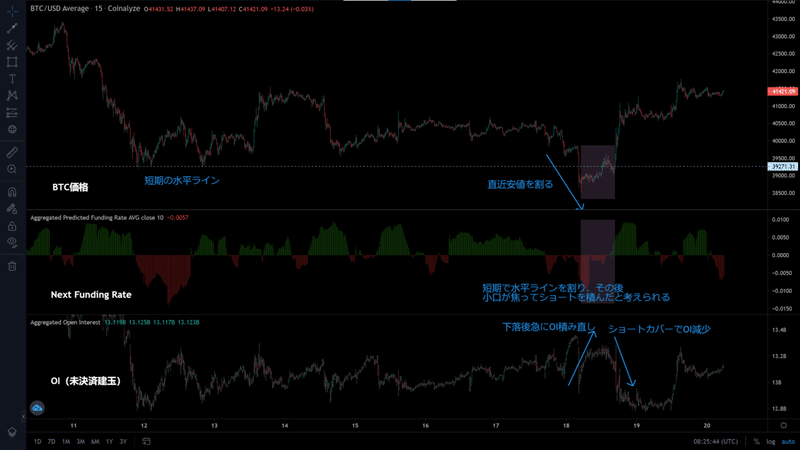

直近の例ですね。

OIと合わせてみると、その様子がよくわかります。

直近安値 39000ドルを割る

⇒ その後OIが増える、デリバ乖離は結構マイナス

(慌てて新規ツッコミショートした層が一定いると考えられrう)

⇒ ツッコミショートが焼かれて、ショートカバー

という流れでした。直近安値を割った後、

- OIが増加

- 価格はヨコヨコ

- デリバ乖離が大きくマイナス

という点を見て、ショートカバーが起きる可能性が高いことは察知できるかと思います。

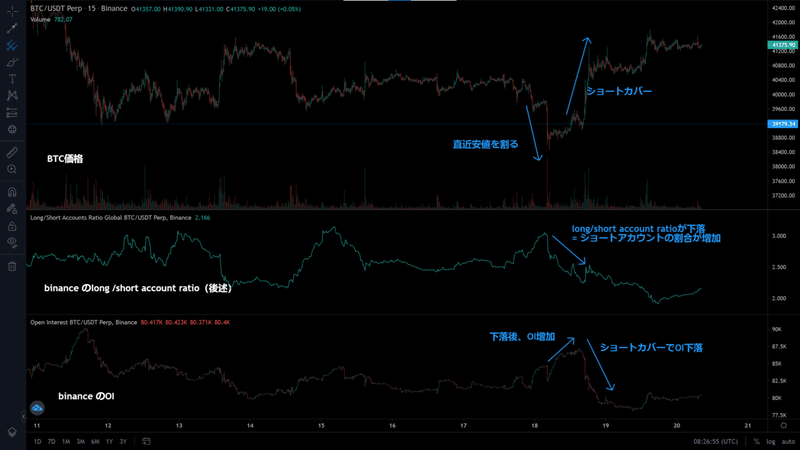

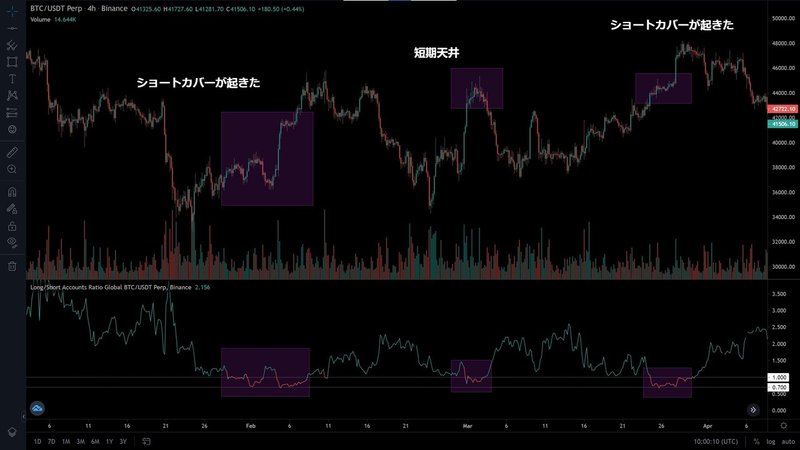

この動向は、以下の画像のbinanceのlong/short account ratioの動向を見ても分かります。

直近安値を割った後、OIが増加しながらlong/short account ratioが下落しています。

小口が必死にツッコミショートしていたことがわかるかと思います。

※注意

よくある勘違いなのですが、あくまでも「常にロングとショートのポジション数は同じ」です。ショートがロングよりも多く積まれた、というわけでは決してないです。

直近安値を割った後、ロングもショートも同数積まれたが、乖離やlong/short account ratioを見るに「ショートの方が不利な状況で、(基本負ける)小口がより多くショートしていそう」という認識です。

【指標15 先物乖離】

時間軸:短期 / 中期 重要度:★☆☆

こちらは、期日付きの先物の価格と現物の価格の乖離についての指標です。

無期限先物と考え方は似ています。

■ 前提

・先物は、期日によっていくつか種類があります。

仮想通貨で多いのは「四半期物」ですね。(四半期の月末)

・期日が近いものを「期近」、遠いものを「期先」と呼びます。

期近と期先の先物価格の上下は以下のような名称で呼ばれています。

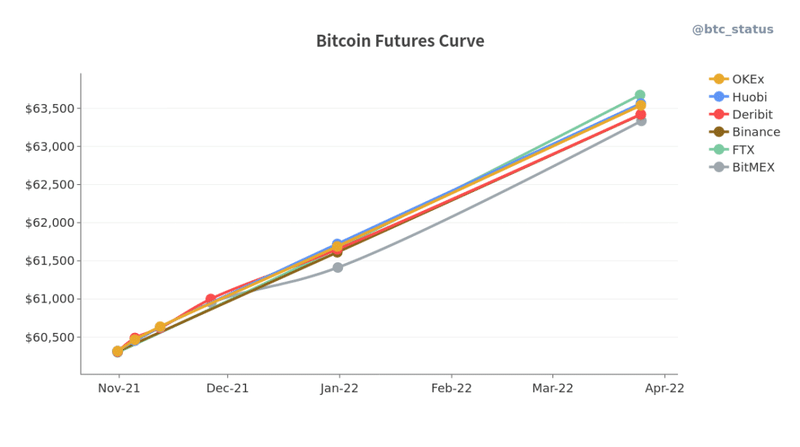

- 期近の先物の価格 < 期先の先物の価格 (コンタンゴ、順鞘)

- 期近の先物の価格 > 期先の先物の価格(バックワーデーション、逆鞘)

・仮想通貨市場ではコンタンゴの状態が一般的。

市場参加者の傾向として中長期で価格が上昇することを見込んでいる状態、と言えるかと思います。(あとは商品先物のように保管期限という概念がないのもあります)

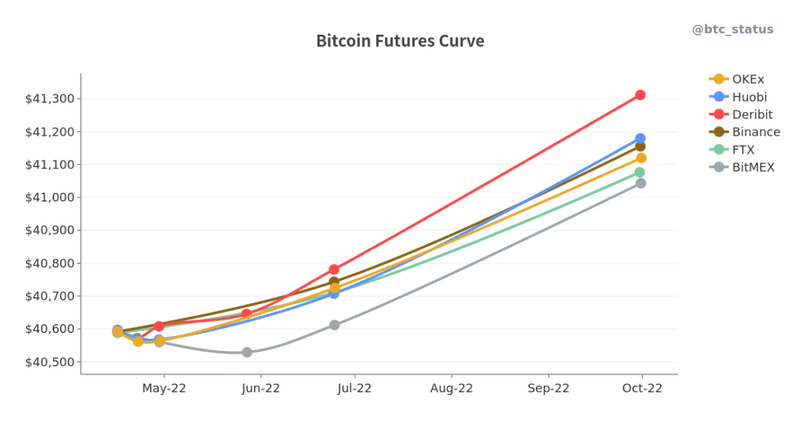

以下の画像のように期先の価格が期近の価格を上回っています。

参照:BTC status Alert

以下の画像のBitMEX(灰色)のように、5月限月の先物価格 > 6月限月の先物価格となる場合もあります。(=「バックワーデーション」)

参照:BTC status Alert

■ 概要

至って単純で、先物乖離が広がっている状況 = 過熱している状況、狭くなっている状況 = 過熱がない状況 と捉えます。

また、「逆ザヤに売りなし」の格言通り、逆ザヤ(バックワーデーション、期近の先物価格 > 期先の先物価格となっている状態)の時は基本的には買っていくという戦略も良さそうです。

(以前は結構機能していたイメージですが、最近は微妙)

ただこれを実際のチャートで示そうと思ったら過去の先物(期日をもう過ぎた先物)のチャートをtradingviewで表示できなかったので、一旦ここは文章のみで次に行かせてください。

【指標16 Coinbase Premium】

時間軸:短期 重要度:☆☆☆

■ 概要

2021年前半に流行した指標ですね。今は大きく意識されていることはないのでさらっと流しておこうかなと思います。

Coinbase Premium とは、Coinbaseの価格と他の取引所の価格の差です。

Coinbase Premium = Coinbase価格 / 他の取引所の価格 - 1

使い方としては、Coinbase Premiumが上昇しているときは、(主に機関投資家や一般企業による)積極的な現物買いが行われているため短期的に上昇 or 底固く推移する といったものでした。

■ 実際のチャート

・2020年後半~2021年のチャート

・2020年12月~2021年1月のチャート

もう少し短期的に見ても、

Coinbase Premiumが上昇する (大口顧客が板取引で積極的に購入)

Coinbaseからの出金が相次ぐ(大口顧客がOTC取引を通じて購入)

↓

その間、BTC価格は下がりづらくなっていた

という様子がわかるかと思います。

現在はあまり使えないものの、「大口の取引動向を察知するために、特定の取引所の価格動向をウォッチする」という考え方自体は今後も有効だと思うので、紹介しました。

(coinbase premiumに関してはおそらく意識されすぎて大口が離れたor手法を変えたことにより影響力が落ちたのではないかと思います)

【指標17 取引所間の価格比較】

時間軸:短期 重要度:★☆☆

こちらは奥が深いのですが、さらっとだけ触れておきます。

既に述べた通り、取引所周りの分析をする主な目的の1つは、「勝っている大口と負けている小口(養分)の動向を把握するため」です。

各取引所でユーザー層が異なるため、その特徴が取引所間の価格差や出来高の差、Funding Rateの差などに表れると考えています。

ざっくりですが、イメージ以下のような感じでしょうか。

・上手な大口がいる:Coinbase, FTX, bitfinex

・比較的養分が多い:binance, bybit

(2022年4月現在の僕の主観で、今後変化する可能性も十分あるという前提です。)

例えば、以下は最近のBTCの価格動向とbitfinexの価格についてのチャートです。

チャートの下側は、複数の取引所の現物価格の平均 とbitfinexの現物価格がどれだけ乖離しているかを示したものです。

完璧とまでは言いませんが、

底値付近ではbitfinexの価格が他の取引所の価格よりも高く(bitfinexで現物が買われている可能性)、

上昇局面の終盤ではbitfinexの価格が他の取引所の価格よりも安く(bitfinexで現物が売られている可能性)なっているのがわかるかと思います。

また、取引所間の価格動向だけでなく、出来高の比較なども有効な分析ができると思っています。

このnoteに書くと流石に収まりきらなくなるので、皆さん色々と研究してみてください。

【指標18 long/short account ratio】

時間軸:短期 / 中期 重要度:★★★

各取引所での Longを持っているアカウント数とShortを持っているアカウント数の比率を用いた指標になります。

(Longのポジション数とShortのポジション数は常に同じです)

Long / Short account ratio

= Longを持っているアカウント数 / Shortを持っているアカウント数

(longアカウントが多いと1を超える)

binance のBTCUSDT-PERP(USDTが証拠金の方)とbybitのBTCUSDT-PERP、BTCUSD-PERPの3商品でデータが公開されているため、別々で解説します。

■ binance のBTCUSDT-PERP

個人的には短期と中期で指標の意味が違うと思っていて、端的に言うと、

・短期的には、Long アカウントが増えると価格が上昇し、Short アカウントが増えると価格が下落する場合が多い。

・中期的には、Long / Short Account Ratioが1を下回る状態が続くと、ショートカバーにより上昇する可能性が高い。(特に0.8以下まで下がるとかなりの確率)

・中期的には、Long / Short Account Ratioが高い状態が続くと、ロングの清算による下落する可能性が高い。(目安は3~4,つまりLong率が75~80%)

といった感じでしょうか。

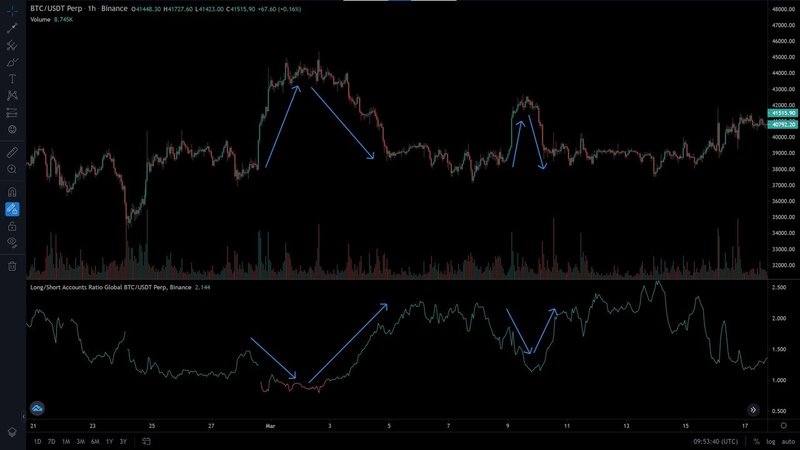

実際に見てみましょう。まずは、短期的な方から。

特に、短期的にこの指標を用いて取引することはあまりないと思っているのですが、基本は逆相関(指標が上がるとともに価格が下がり、指標が下がるとともに価格が上がる)であることがわかるかと思います。

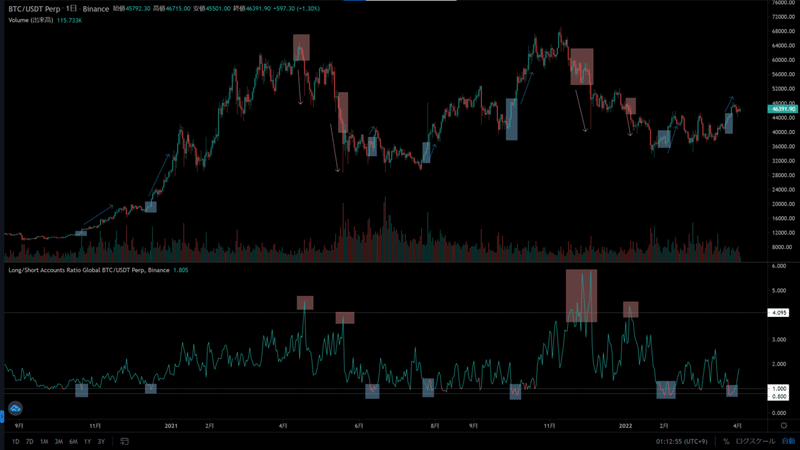

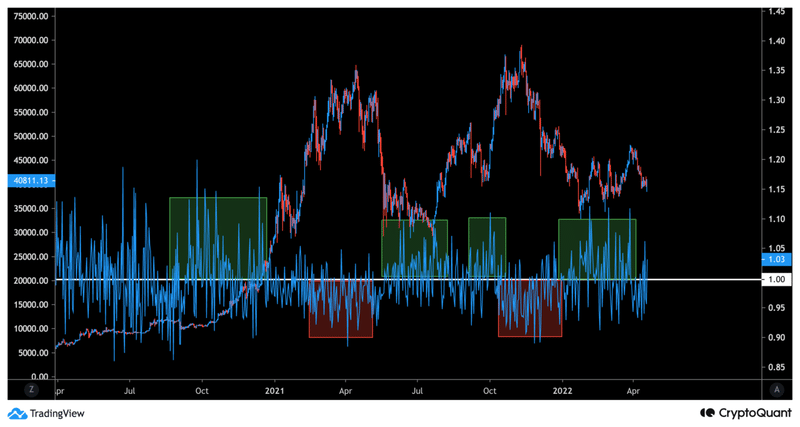

次は中期的な方です。

2020年9月~現在のチャート

少し画像が細かくて見えづらいかもしれませんが、Long / Short Accoutn Ratioが

- 1以下で滞在している ⇒その後ショートカバーが起きやすい(青枠)

- 4付近で推移 ⇒ その後ロングの清算が起きて一気に下落している場合が多い(赤枠)

というのがわかるかと思います。

2021年2月~3月の直近の例も見ておきます。

当指標が1を下回って推移していた期間は主に3回ありました。

そのうち、2回がその後のショートカバーに繋がり、残り1回は短期天井になっていますね。

左右の2回と真ん中の1回の違いはマイナスの深さと期間にあるかなと思っていて、ショートカバーが起きた2回は長めの期間深めのマイナスになっています。

これは上記の「短期ではショートが増えると落ちるが中期で増えすぎるとショートカバーにつながる」という話と矛盾しないかと思います。

1を下回った場合必ずショートカバーが起きるというわけではないが、「それが続いてかつ価格が落ちなければ大きめのショートカバーが起きやすい環境にあり、警戒が必要そう」という認識でよさそうです。

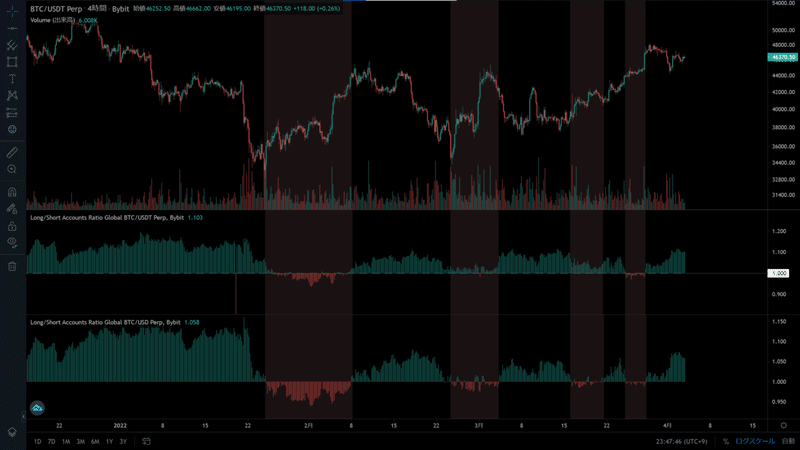

■ bybit の BTCUSDT-PERP, BTCUSD-PERP

指標の解釈自体はbinanceの場合と全く変わりません。

少なくとも最近の相場において、

bybit の BTCUSDT-PERP, BTCUSD-PERP のlong/short account ratioが1を下回っている場合は、中期的なショートを狙うのは控えた方がよさそうです。

【指標19 Estimated Leverage Ratio】

時間軸:中期 重要度:★★☆

■ 概要

"Estimated Leverage Ratio"は直訳すると、「推定レバレッジ率」になります。

Crypto Quant の独自の指標で、定義は以下になります。

Estimated Leverage Ratio = OI(未決済建玉) / 取引所のBTC枚数

※長いのでここでは「レバレッジ率」と略します

参考:Crypto Quant - Estimated Leverage Ratio

例えば、取引所に20,000BTCの残高があり、OIが4,000BTCのときは、レバレッジ率は 4000/20000で0.2になります。

(取引所のBTC枚数に対して、0.2倍のレバレッジがかけられていることと同義)

OIを見るのと似ているのですが、OIを取引所のBTC枚数で割ることで、

ユーザー目線でどの程度ポジションがパンパンかどうかを判断することができます。

(同じOIだったとしても、ユーザーが預けているBTC枚数が20,000枚か40,000枚では、ユーザーがどの程度リスクをとってポジションをとっているかが違います)

実際のこの指標の意味は、ざっくり

・レバレッジ率が高い = トレーダーがリスクをとっている状況

⇒直近でボラティリティが高くなる可能性(大きめのロスカットを伴う価格変動がある可能性)

・レバレッジ率が低い = トレーダーがリスクをとっていない状況

⇒ボラティリティの低い動きが続く可能性

といったところでしょうか。

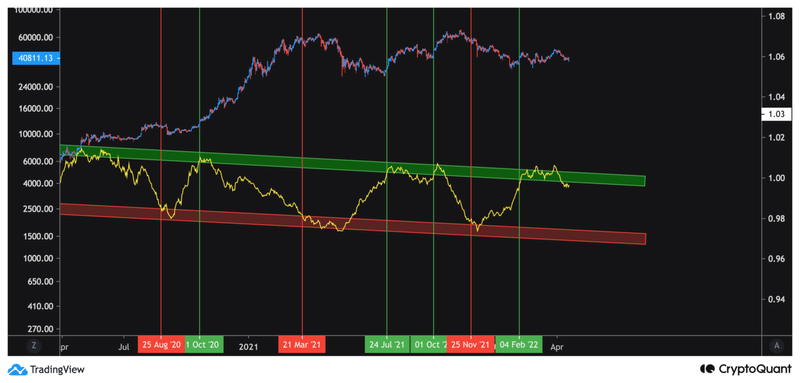

■ 実際の例

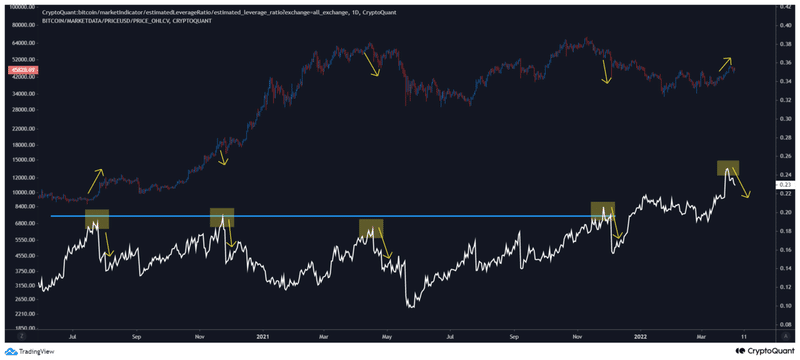

実際の例を見てみましょう。

こちらは、2020年後半~現在までのチャートです。

2021年まではレバレッジ率が0.2というのが目安で、0.2付近になると大きめのロスカットを伴った激しい動きがあったのがわかるかと思います。

2022年以降は目安の0.2を超えて推移しています。

では、レバレッジ率が上昇した際、上下どちらの方向に動くのでしょうか。

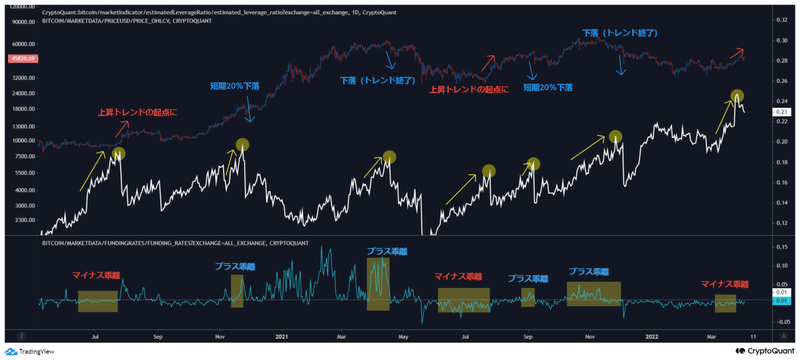

結論から言うと、

・レバレッジ率が上昇した期間にFunding Rateがマイナスの場合は、ショートのロスカットを伴い上昇する可能性が高い。

・レバレッジ率が上昇した期間にFunding Rateがプラスの場合は、ロングのロスカットを伴い上昇する可能性が高い。

と僕は思っています。

レバレッジ率が上昇している ≒ OIが増加している

(分母の取引所残高の影響も勿論ありますが)

ですので、

その期間でどちらの方向に乖離していたか(≒どちらのポジションに無理があるか)で、

その後どちらのポジションのロスカットが主に発生するかを判断できるというのは理にかなっているかと思います。

実際の例を見てみましょう。

赤文字で書いたのが、マイナス乖離⇒上昇 のパターンで、

青文字で書いたのが、プラス乖離⇒下落 のパターンです。

基本は例外なく効いてるのがわかるかと思います。

さらにリアルタイムでの分析での活用も見てみます。

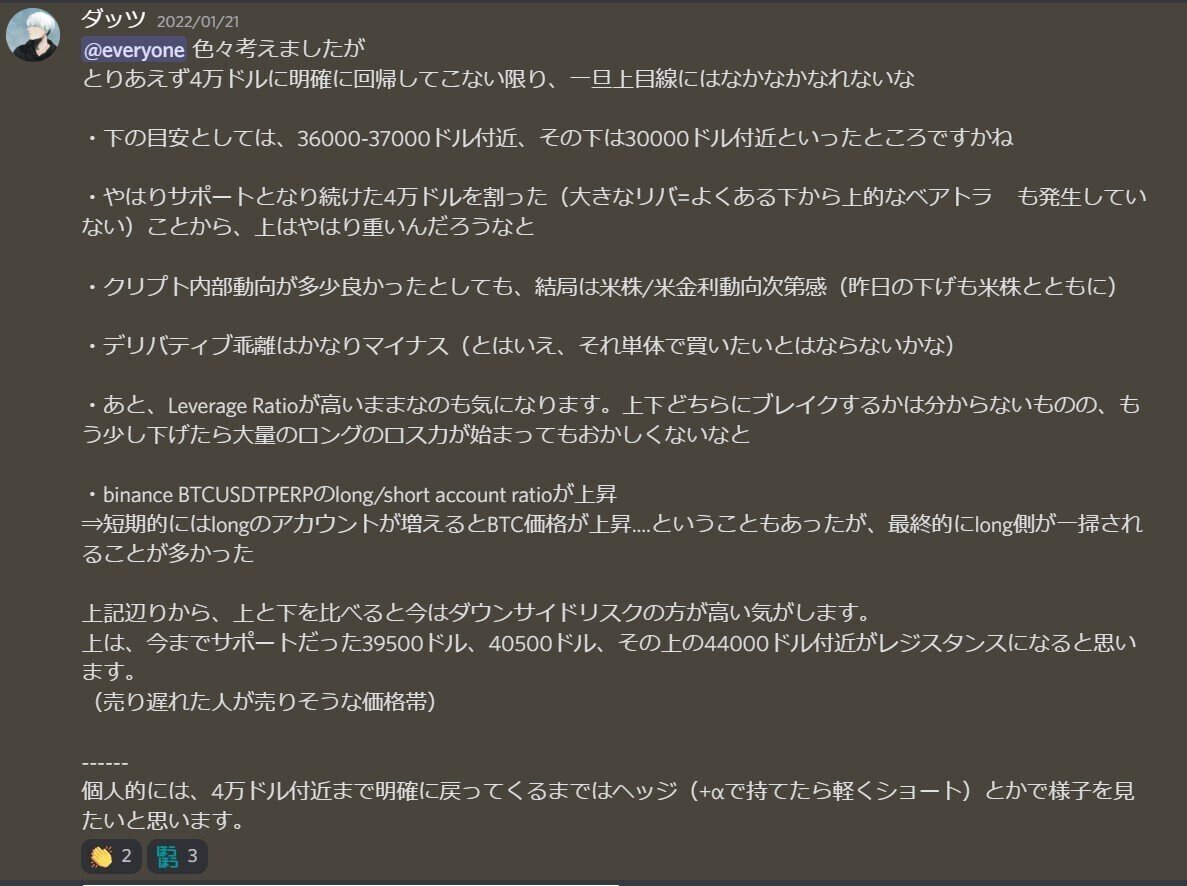

下記は1/21日のサロン内投稿で、ここではレバレッジレシオと先述のロングショート比率を組み合わせてみています。

過熱感を見るという意味では乖離を組み合わせるのと同じですが、この辺はその時の相場次第で効きやすそう、判断しやすそうなものを使ってます。(この辺の複合的な判断は書くと大変なので興味あればサロンに参加してみてください)

【指標20 Taker buy/sell ratio】

時間軸:短期 / 中期 重要度:★★☆

こちらはシンプルに「成行注文の売り買いの比率」を示した指標です。

とはいえシンプルながら面白い指標の一つで、なかなか相場の動きに影響を与えます。

なぜ成行注文の比率が相場に影響を与えるのか?

答えは「大口(クジラ)が成行注文を多用するから」です。

基本的に大口はロットサイズが大きいですから、指値で置いていてもなかなか約定しません。

例えば大口が30000ドルで買いたいと思ったときに素直に30000に大量ロットの買い指値を入れていたら、それを見た市場参加者は「30000は固い!」と見てそこより上でどんどん買っていきますよね。その結果大口の指値は約定できません。

もちろん分散指値などの工夫はありますがそれも限界がありますし、基本的に大口が仕込むときは指値より成行注文を細かく出していって既存の板を食っていくことが多いです。

その場合も値段を押し上げてしまうことにはなりますが、分かりやすい指値が意識されて約定しないよりは遥かにベターなやり方です。大口の場合は取引手数料も割引されて成行がそこまで不利でないことが多いですしね。

指値はどちらかというと意識される前提で逆に見せ板で使うことが多いかと思います。(買い仕込む前に売りの見せ板を出して、仕込み後に買いの見せ板を出すなど)

僕も別に大口ではないのであくまで推測と伝聞ですが、おおよそ上記のような理由で大口が成行を使うことが多いと考えられています。

まあ僕くらいでも弱小アルトで板が薄いと指値じゃ約定できず成行連打でやらざるを得なかったりするので、これはおおよそ正しいはずです。

ということで「大口は成り行き注文を使うことが多い」、つまり

成行買いが多いとき → 大口が仕込んでいる → その後上昇の可能性が高い

成行売りが多いとき → 大口が逃げている → その後下落の可能性が高い

という推測が成り立ちます。

(別の視点でエントリーとエグジットで指値と成行の比率が変わるからという考え方もありますが、ややこしくなるのでここでは割愛させてください)

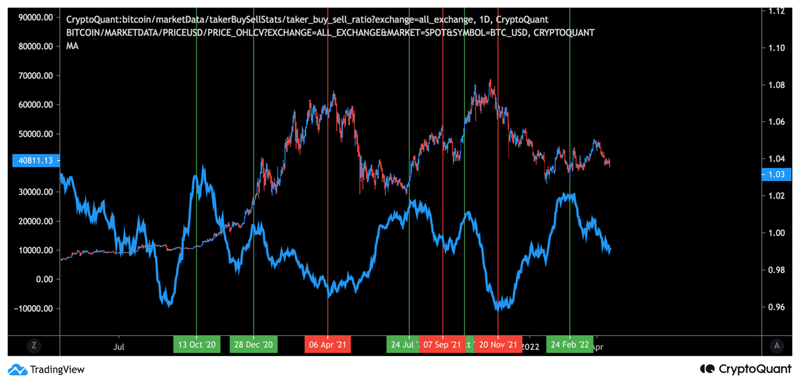

実際のチャートを見てみましょう。

青線がTaker buy/sell ratioの日足(ライン)です。上に行くほど成行買いが多く下に行くほど成行売りが多い状態です。

ざっくりですが白水平ラインをベースに上にいることが多いと底値圏でその後上昇、下にいることが多いと天井圏でその後下落、という流れになっているかと思います。

ただこの状態だと上下のぶれが大きくて少し分かりづらいので移動平均で見てみましょう。

30日の単純移動平均で表示してみました。

まあざっくりTaker buy/sell ratioが上昇しだすと相場が強くなり、下落しだすと弱くなる傾向は見て取れるかと思います。

ただこの時点ではTaker buy/sell ratioがどこまで上がれば強くてどこまで下がれば弱いのかは判定できませんし、指標として使うのはいまいち難しい状態です。(上の緑と赤のラインは後から恣意的に引いているだけです。)

そこで個人的に面白いなと思ったのは、CryptoQuantのpro chartでCole Garnerさんという方がシェアしていた、EMAにしてチャネルを引くというやり方です。

(CQに強いj.oさんのtwitterで見つけました、ありがとうございます)

こちらはTaker buy/sell ratioの90日EMAで、チャネル上部に達したら買い、チャネル下部に達したら売りという形で先ほどよりだいぶ指標としての有用性が増しているかと思います。

ただまあこれに関しても

・EMAへの解釈(90日に必然性はあるのか、期間が長すぎではないか)

・チャネルが右肩下がりなことへの解釈(徐々に上が重くなっているのかデータ構造の問題なのか)

など考えるべき要素はあるので、現在チャネル上部付近で推移している点も含めてこれからの展開で判断できればいいかなと考えています。

ちなみにここまで中長期(日足)のチャートに限って出してきましたが、Taker buy/sell ratioを短期指標で活用しようとする場合、大口の成行注文の増加だけでなく「価格変動にイナゴした小口の成行注文」も要素として入ってくるので少し判断が難しくなってきます。

つまり中長期(かつ移動平均)であれば小口の成行の売り買いはそこまで大きく偏らないものの、短期の突発的な上げ下げに対しては乗り遅れまいと成行でイナゴをする小口が多くなり、むしろ逆指標として作用することもあるということですね。

それを理解した上で一定の調節があれば短期にも応用できるとは思うので、その辺りはぜひいろいろ調べて見てください。

【指標21 bitfinex のposition】

時間軸:短期 / 中期 重要度:★★★

bitinfexのpositionについて深堀りします。

bitfinexは2012年に創業した老舗の取引所です。

そのためか、先述の通り比較的トレードのうまい大口が多く存在するとされていて、その動向をチェックすることは現状一定のエッジがある可能性があります。

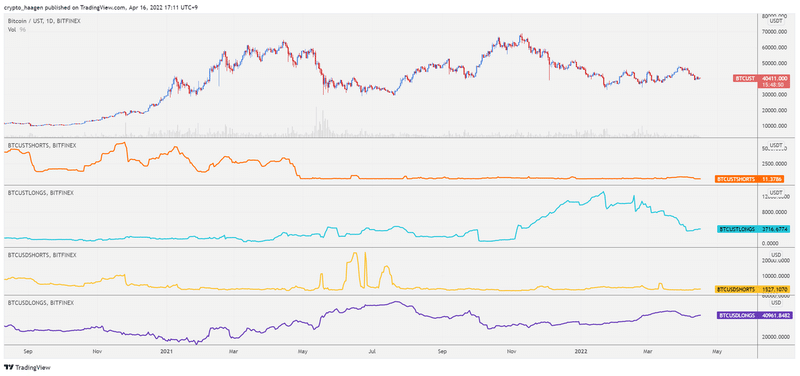

以下、BTCUSDの価格チャートと、上から

- BTC/UST のショートポジションの量(ここでいうUST=USDT)

- BTC/UST のロングポジションの量

- BTC/USD のショートポジションの量

- BTC/USD のロングポジションの量

になります。

何か違和感を覚えないでしょうか?

このbitfinexにおける BTC/USD, BTC/UST は正確に言うと信用取引で、現物の板とレバレッジの板が各ペアで同じになっています。

また、現渡し(ショートポジションと現物の同量を板の外で決済する)も可能であるため、結果としてロングとショートの枚数が常に同じにはなっていません。

(bybit, binance, FTXなどの取引所の先物や無期限先物などは、前の章で書いた通りロングとショートの総ポジション量が常に同量になります。)

■ 概要

その中で、個人的に機能しているなと考えているのが、BTCUSD, BTCUSTのショートポジションです。

主に大口がヘッジとして利用していると考えられていて、過去チャートを見ても、うまくヘッジできているケースが多いです。

そのため、「bitfinexのBTCUSD, BTCUSTのショートポジションが積まれているときは大口が下落を警戒していて、実際に下落する可能性が高い」と解釈してよいのかなと思っています。

■ 実際の例

実際の例を見ていきましょう。

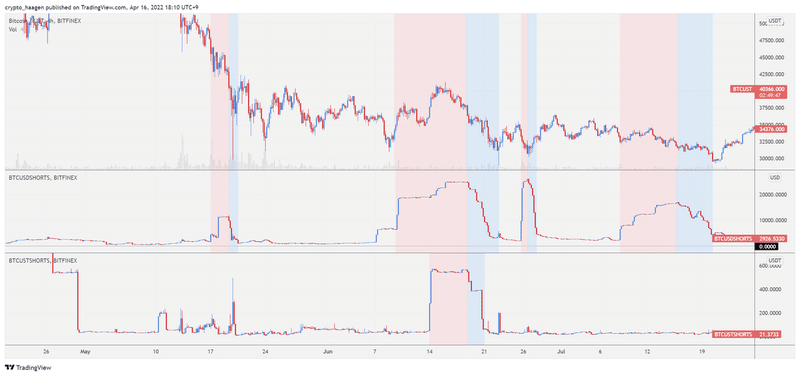

まずは、2021年3月~7月の例です。

赤部分が、主にbitfinexでショートポジションが積まれた部分

青部分が、ショートポジションを解消していった部分です。

ショートが積まれた/解消された価格帯を見ると、大体は高値でショートを入れて安値でショートを解消できているのがわかるかと思います。

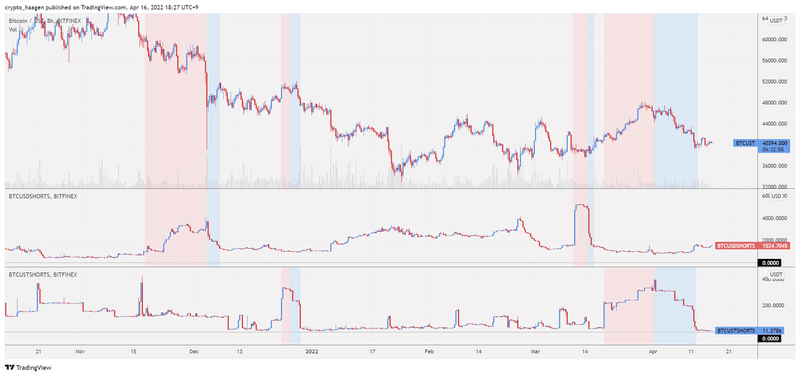

こちらは、2021年11月~現在のチャートで、同じ色分けをしています。

ショートを積み上げてすぐに解除している2021年12月、2022年3月など、機能していない部分も多少ありますが、全体としては悪くないのかなと思っています。

【指標22 CME先物の限月間スプレッド】

時間軸:短期 / 中期 重要度:★☆☆

CMEに関する指標になります。

CMEとは、「シカゴ・マーカンタイル取引所」のことで世界最大の先物取引所と言われています。

最小契約数などの条件があるため、誰もがCMEで取引できるというわけではなく、機関投資家やヘッジファンドなど多数の企業が取引しています。

小口投資家も取引可能な取引所(binance, bybit, FTX...)などと違い、「プロ同士の取引所」というイメージですので、各プレイヤ―毎に分析する価値はあるかと思います。

■ 概要

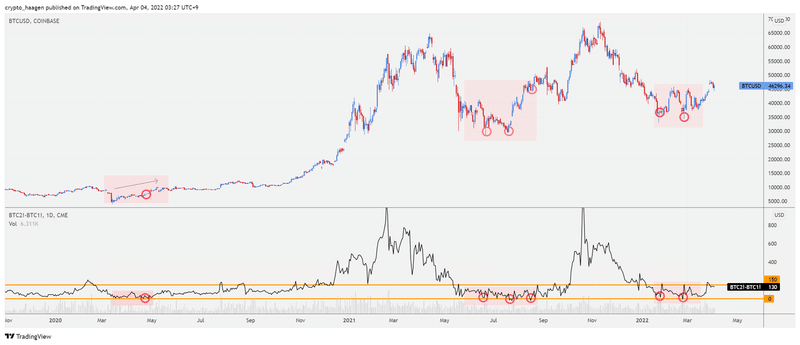

CMEのビットコイン先物における、当月限と翌月限の先物取引のスプレッド(価格乖離)に関する指標です。

例えば、2022年4月4日においては、

CME先物の限月間スプレッド

= 2022年5月限のビットコイン先物の価格 - 2022年4月限のビットコイン先物の価格

になります。

通常は、期先(限月が遠い)の方が期近(限月が近い)よりも先物価格は高くなるため、上記数値はプラスで推移します。

どのようにこの指標を使うかですが、以下のようなことが言えるのではないかなと思います。

・限月間スプレッドが0以下になると、BTC価格は底を付ける可能性が高くなる。

・限月間スプレッドが0付近で数ヶ月推移すると、中期的な底を付ける可能性が高くなる。

指標15「先物乖離」で書いた通り、限月間スプレッドがマイナスになるということは、ある意味「異常事態」であり、過熱感がないということを表します。

以下のチャートでも、上記の解釈通りであることがわかるかと思います。

他にも、CMEの各プレイヤー(ディーラー、アセットマネージャー、レバレッジファンド等)の建玉の変化を分析することもできます。僕も2018年くらいのサイクル相場の時に結構やってました。

ただ今の相場への適応は分析中で個人的にまだ確固たる結論を導けていないので、今回は省略させていただきます。

良さげな分析ができているよという人がいれば僕にこっそり教えてください...!笑

参考:COTレポート(CMEにおける各プレイヤーの建玉の変化)

おわりに

疲れた!!!!笑

一応まだ書きたいことも残ってるんですが、今回もかなり分量が多くなってしまったのでここまでとさせてください。笑

(OIについてガッツリ、FTXのLenging Rate、アルトのFRとアルトドミナンス、取引所間の出来高比較、CMEのプレイヤー別の分析など書きたいことはどんどん湧いてくるのですが...)

まあここ辺りのコンテンツは余裕があったらまた追記するか、気が向いたらtwitterなどで書くかなと思います。

とりあえず重要なトピックはかなり抑えられたと思うので、何度か読み直して自分の知識にしてもらえると嬉しいです。

その先のトレードへの活用という部分まで学びたい方や僕に直接質問したい方はぜひサロンに参加してみてください。一緒に話しながらトレードしていきましょう、歓迎します!

(詳細はこの記事の冒頭においときました)

ということで今回もありがとうございました、少し休んでまた次のnote出せたらなと思います。

一章ごとに頑張り過ぎて目次を達成する道のりがめちゃくちゃ長くなっちゃってるけど、、、やる気失わない限り頑張ります😹

あ、今回の有料部分はどうしようかな。

最近オススメのラーメンでも載せときます。

ここから先は

¥ 10,000

この記事が気に入ったらサポートをしてみませんか?