テクニカル分析の基本原理とは

*このnoteは昔ブログに書いた記事の転載です。ブログ向けに分かりやすさ・読みやすさ重視で書いているので他のnoteとは毛色が違いますし、論理的な穴や多少正確性に欠ける部分もありますが大枠の原理に問題はないです。その辺りは多めに見ていただけると嬉しいです。

こんにちは、ダッツです。

テクニカル分析って本やネットで調べても、ややこしい手法をたくさん紹介するだけでイマイチ分かりづらいですよね。

この記事では、テクニカルを学ぶ上で一番基本となる考え方について、具体例をまじえつつ僕の持論を話します。意外とどこの記事を見ても説明されていない話なので、ぜひ最後まで読んでみてください!

§1 テクニカル分析に大事な2つのこと

最初に結論を述べてしまうと、テクニカルにおいてもっとも大事なことは次の2つです。

①心理を読む

②経験に則る

この2つが、テクニカルの基本であり根本です。

様々なインジケーター(移動平均線、フィボナッチ、RSI、一目雲 etc)はこれらのおまけにすぎません。ポッキーの持つ部分くらいの存在です。

と急に言われても納得できないと思うので、なぜこの2つが最重要なのか、順に説明していきます!

§2 人の心理を読む

テクニカル分析はチャートの値動きを分析するための手法ですが、そもそもその値動きの根本とはなんでしょう?

答えは、「売りと買いのバランス」です。

言ってしまえば当たり前ですが、市場には買いたい人と売りたい人がいて、彼らが値動きを決定しています。彼らは自分の利益を最大化するため、資産の中から好きな金額を買いか売りのどちらかに賭けて、お互いの資産を取り合います。

より安く買い、より高く売ろうとする投資家たちの心理戦が、市場の値動きとして現れているわけです。いわば巨大なポーカーと同じですね!

となれば、値動きの分析において、

「相手(投資家)の心理を読み」「行動(売り買い)を予測する」

ことが基本中の基本なのが理解できると思います。

それができれば売りと買いのバランスがどう推移していくか分かる、つまり「理論上は値動きが完璧に予想できる」ことになるわけです。

多くのインジケーターはそのロジックを分かりやすく可視化したものです。これを理解していないと、テクニカル分析のつもりでインジケーターを多用して結果よくあるカラフルなだけの自己満足チャートを作るはめになります 。

とはいえ心理を読み行動を予測すると言われても、そんなのできたら苦労しなくね?って感じと思うので、我流ですが僕のやり方を説明しようと思います!

§2-1 市場参加者をカテゴリー分けする

そもそも、仮想通貨の市場参加者は何千万人いるわけで、全員の行動を予測するのは不可能です。

そこで、熱力学における原子の運動など多物体系への基本的アプローチとして、数種類の平均的挙動を想定します。簡単に言うとカテゴリー分けです。

僕は仮想通貨市場の参加者を以下のように分けることが多いです。

①ガチホ勢

②イナゴ投資家(焦ってすぐ売り買いする人たち)

③大口投資家(ファンドや機関など投資のプロ)

④その他一般投資家

この4者が、どう考えどう動くかを相場の場面に応じて考えることで、値動きを予測します。

①のガチホルダーはほぼ取引をしないので無視します。残りの3者の中で、まず人数が多いのは ②イナゴ と ④その他 です。ただし保有額が多いのは ③大口 で特にビットコイン(仮想通貨)はその割合が大きいと言われています。

基本的には相場は多数の意識で動きます。みんなが買いたいと思えば値段が上がり、みんなが売りたいと思えば値段が下がりますよね。

この場合、みんなと同じ(正確には少し早い)動きをしていれば儲かりそうですが、現実はそう甘くありません。

大口が多数を欺き、逆の動きを作ろうとするからです。

なぜそんなことをするのか?

それは、なるべく多くの投資家を欺くことがそのまま大口の利益に繋がるからです。一般に仕掛けと呼ばれるものですね。

とすると一般投資家とイナゴ投資家だけでなく、大口投資家の心理も読むことが、値動きの予測に重要になってきます。

理解できたでしょうか?

抽象的な話ばかりだと疲れると思うので、ここから具体例も混ぜて説明していきます!

§2-2 具体的には?

具体例①

例えばこれは1月中旬に起きたビットコイン暴落時の画像です。この時は40ドルほど落ちた時点で、Twitterなどで底と判断している人が多くいた印象でした。

その状況では底にはまだ早いです。

なぜだか分かりますか?

答えは「イナゴ投資家やその他投資家がまだ売らずに持っているから」そしてそれが「大口の仕掛けどきになり得るから」です。

イナゴ投資家がまだ売れずに持っていると言うことは、彼らは値段が下がったら焦って売りに走り、さらなる暴落を引き起こします。大口としてはそこを狙いたいですよね。

(この時は底の値段もピッタリ😏)

つまりTwitterにいる人たち(ほとんどイナゴかその他)が総悲観になって売りきったらその辺りが底になる可能性が高いということです。

さっき投資家たちの心理戦をポーカーに例えましたが 、Twitterの売り買い情報はポーカーで言えば相手が手札を見せてくれているようなものとも言えます。

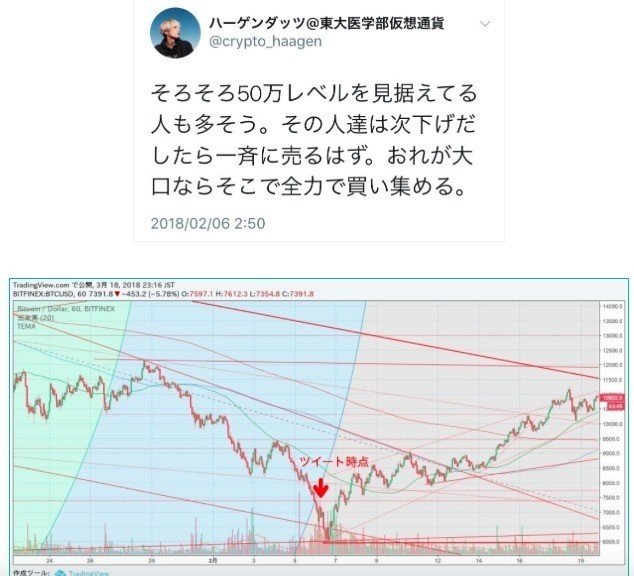

具体例②

総悲観の例としては 2/6 の暴落ですね。この時は体感 7000$ くらいで絶望しだす人が増えました。6000$ くらいで数人は悟りの境地に達しかけていたと思います。

Twitter ↓

予想通りこの次の下げが大底でした。

ちなみにこの時、twitterのトレーダーの間では底は 5500$ あたりという予想が多かったですが、結果として 6000$ が底になりました。(僕も5500に最後のfiat大部分指してました)。 最悪5500と思う人が多ければ、その少し上で止まるのは心理戦で考えれば当たり前なんですけどね。反省ポイントです。。。

具体例③

最近だとこれですね、「逆三尊騙し」。

このチャートの前数週間、Twitterで逆三尊がやたら流行っていました。それだけ多くの人の意識が集中すれば、逆にそこは騙し時にもなりえます。

ここでも青矢印の強い上げで逆三尊を形成したのにも関わらず、赤矢印あたりの下落でそれを否定しました。(レジスタンスにぶつかったのもありますが)

具体例④

更に言ってしまえば、1月2月と続いた大暴落そのものも、心理面から分析できます。

今回の暴落のファンダメンタル的な要因は、主にコインチェック事件やテザー疑惑だったと思いますが、これらは仮想通貨自体の問題ではまったくありません。それがビットコインの価値をおとしめることは考えにくいです。

むしろ続く大企業の参入、適切な規制への話し合いなど、仮想通貨への期待が高まっていく中で、大口としてはビットコインを買い集めていきたいとも考えられます。

しかし買うならなるべく安値で買いたい。そこでどうするか?

バッドニュースを拡散して価格を下げようとするわけです。そして小口投資家は焦って売りに走る。大口が底で仕込み切ったら暴落終了です。

その証拠に、ある地点を境に、バッドニュースとグッドニュースの出かたが180度変わります。(もちろん大口の操作より前にチャート的地合いの話はありますが)

長くなったので一回まとめます!

§2のまとめ

相場は投資家の心理戦

市場参加者を4つに分ける

状況に応じてそれぞれの動きを読む

完璧

という感じです笑。

次は ②経験に則る

について説明します!もう少しなので頑張ってお付き合いください。

§3 過去の経験に則る

これまで市場参加者の心理を読むことを説明してきましたが、カイジをみても分かる通り、人の心理を完璧に読み切るというのは不可能です。

そこでもう1つ重要なのが、過去の経験にのっとることです。これは、「人間が似たような状況で似たような行動をとる可能性が高い」という仮定のもとで成り立ちます。

「絶対に勝ちたいジャンケンだと、なぜかグーを出してしまう」みたいなことありますよね?相場も人が作るものなので、同じことが言えます。

§3-1 やり方は?

簡単に言えば、「過去のチャートをひたすら見て似たようなパターンを探し出す」だけです。

そして有名なテクニカル指標の数々も、意外とロジックよりも経験則だよりだったりします。(逆に言えば、インジケーターを使うとき、過去のチャートに当てはめてみる作業は必須です)

ただし、過去と異なる動きをさせる要因が ・市場参加者の変化 と・環境の変化 なので、この2つに注意しつつ過去の法則を探すのが僕のやり方です。

具体例を挙げてみましょう!

§3-2 具体例

具体例①

以下は1月の暴落を予測した時のツイートとチャートの画像です。

(日付ギリギリでしたが)この暴落を予想できたのは、過去のチャートパターンを研究しまくったことが大きいです。

とは言ってもこれについてはタネ明かしは簡単で、ここ数年毎年、年始に大きな暴落があるというだけです。チャートを少し遡れば簡単に分かります。(実はこの法則以外にも暴落の正確な日にちを予想できた強い要因があるのですがそれはそのうち別記事で書こうと思います)

↑ 後からTwitterでも言われてましたね。

過去のチャートを見るだけでこんなに簡単に動きが読めるなら、利用しない手はないと思います。

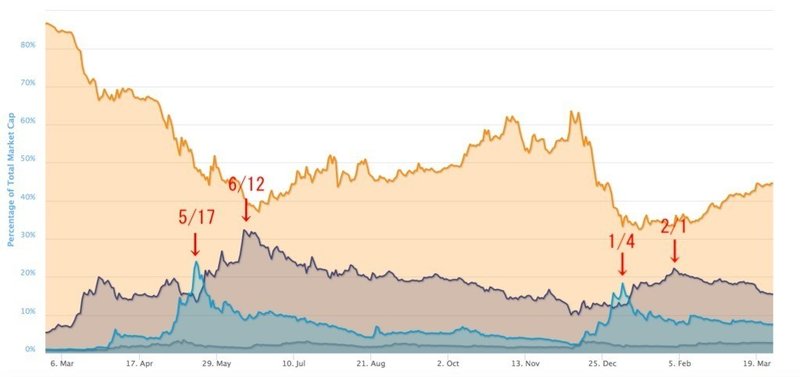

具体例②

これはビットコイン、イーサリアム、リップルのドミナンス(仮想通貨全体にそのコインが占める割合)のチャートです。

左の矢印が去年の夏前のアルトバブル、右の矢印が去年の年末から今年1月にあったアルトバブルです。

非常に似た形を描いているのが一目瞭然だと思います。

アルトバブルの崩壊は2回とも、まずリップルが崩れ、その1ヶ月弱あとにイーサも天井を打ちます。その後ビットコインがだんだんドミナンスを回復しアルトバブル終了です。

おそらく投機性の高い順にリップル→イーサ→ビットコインという資金の流れができているのだと思います。心理的にも自然な流れです。

相場は人が作るものである以上、歴史は繰り返すということですね。

過去のチャートが参考になる例は他にもいくらでもありますが、長くなったので今回はこの辺りで締めに入りたいと思います。

§4 まとめ

以上で、僕がテクニカルにおいて最重要だと考えている2つの要素を話しました !

まとめると、

値動きの根本は人の心理、心理を推測して相手の動きを読む

それに加えて過去のチャートから学ぶ

という感じです。

これをインジケーターやチャートパターンにも応用すると、

ロジックをきちんと理解する(ロジックのベースには人間心理があります)

過去のチャートに当てはめて検証する

ことが重要になります。実際は、多くの人が同じインジケーターを使うとそれによってそのインジケーター通りにチャートが動くというポジティブフィードバック効果も大きいのですが、根本原理は上の2点と考えて問題ないです!

具体的なインジケーターの話などはおいおい書いていこうと思います。

とりあえずは今回の話を理解しておけば、これからテクニカルについて考える際の土台になると思います!

(ただしこれらの話はテクニカル分析における理論的なベースという意味で「テクニカルの根本」ではありますが、実際の分析においてはこれらを念頭に置きつつも、そこからより発展した手法としてのテクニカル(一般的なインジやチャートパターンなど)をメインに使用していくことになります。当たり前ですが僕も普段の分析において心理と経験則のみに頼っているわけではないです。念のため。)

この記事が気に入ったらサポートをしてみませんか?