3-3. 移動平均線とビットコイン(暗号通貨)相場 [後編] ~MACDを根拠にした売買~

こんにちは、今日は移動平均を活用したトレードの3本目として、MACDに触れていきます。短期足を使ってデイ&スイングトレードする際には、どの期間の移動平均を使ったらよいかが難しいという問題点があると書きました。

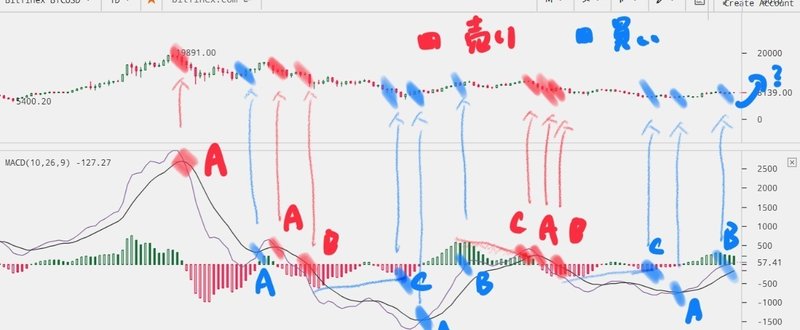

そのほかに、実はもう一点大きな問題点があります。チャートを出して説明します。

1. 移動平均を使ったトレードの弱点

ビットコイン4時間足 +12期間移動平均(橙) +26期間移動平均(紫)

上記では、二本の移動平均を根拠にして、ゴールデンクロス(GC)とデッドクロス (DC)のタイミングでスイング売買を行っています。勝率が驚くほど悪いのがわかるでしょうか。

グランビルの法則など、ほかの根拠を使った場合でも単純移動平均線を使ったトレードは少しエントリーが遅くなってしまいがちなのです。

まずは、このように

・移動平均のみを使ったトレードはシグナルが出るのが遅い

ということを認識しておきましょう。

さらに、上記の図をもう少しよく見てみると、どのタイミングでも、もう少し早く売買ができていれば、いずれも利益がでているのもわかるでしょうか。

ゴールデンクロスやデッドクロスの前兆をつかみ、ほかの人より先にエントリーを行うかを解決できれば、利益がでそうですよね。

それを解決する1つの方法が今回紹介するMACDの活用になります。

2. MACDとは何か? (線の意味と計算式)

MACDは3つの線を組み合わせて相場の上げ下げの強さを表現する指標になっています。すべてを1回で理解するのはかなり難しいと思いますが、頑張って理解していきましょう。

初学者の方むけの補足

この段階では、3つの線の意味がなんとなく理解できれば良いと思います。

車に例えて説明すると、

・1.MACDラインは、車の速さ(スピードメーターです)

・2.シグナルラインは、平均時速の履歴(ドライブが終わったあとに確認するアレ)

・3.ヒストグラムは、どれくらいの強さでアクセルやブレーキが踏まれているのか

のようなイメージになります。

市場参加者の中には、MACDの式の意味が完全にわからぬままに使いこなし、勝ちまくっている人が多くいる気がしますので、式の意味が完全に理解できなくてもよいのだとおもいます。使いながら慣れていきましょう。

余裕のある方向けの補足(初学者の方は読み飛ばしてください)

短期移動平均線は12期間、長期移動平均線は26期間。シグナルラインは9期間を標準のパラメータとして使うのが一般的です。これによって、どの時間足のチャートでも見方が統一されるので非常に楽です。

ほとんどのツールやウェブサイトでは特に設定しなくてもデフォルト値がそうなっています。そのまま使う方が多いですが、5, 35, 5のパラメータ設定なども人気のようですね(こっちを使うとシグナルがより早くでます)。

また、MACDには指数平滑移動平均(EMA)と呼ばれる、直近の価格を重みづけした移動平均線を使用されています。直近価格が重視されることによって、単純移動平均よりも売買シグナルが出るのが早く出るように工夫されています。

3. MACDを使った売買ポイント

MACDをつかった代表的な売買ポイントは3つあります。

A. MACDラインとシグナルラインのクロス

B. MACDがゼロラインとの交差

C. ダイバージェンス (本記事ではヒストグラムのダイバージェンスを使用)

それでは、順番に説明していきますね。

A. MACDラインとシグナルラインのクロスとは?

チャートで起こっていること:下落の開始、ヒストグラムの反転

車でのイメージ:アクセルとブレーキを踏みかえが起こるイメージ。尚、ここではブレーキを踏み続けると後ろに進みはじめる、ちょっと変わった車をイメージしてください。

補足:MACDの値の絶対値が大きいところから貫くほど、また鋭い角度で貫くほど強いシグナルであるといわれています。急発進、急ブレーキのようなイメージですね。

B. MACDラインのゼロラインとの交差とは?

チャートで起こっていること:短期移動平均線と長期移動平均線のゴールデンクロス、デッドクロス(短期移動平均- 長期移動平均 = 0)

車でのイメージ: ブレーキかアクセルのどちらかの調子が悪く(買い方か売り方のどちらかが勢いづいていて)一定方向に進み続けるイメージ

補足:ゼロラインあたりは、売り方と買い方の攻防ラインになることも多いです。そのため、急騰急落後の1回目のクロスは騙しになることもあるので、交差を逆方向に否定されたらすぐに決済、損切りを行ってください。

C. ダイバージェンス (ヒストグラム)

最近大人気のMACDダイバージェンスについても紹介していきます。 逆張りのときはMACDダイバージェンスで前兆を確認するのが非常に有効です。

チャートで起こっていること: ヒストグラムの山が小さくなってきて、上げや下げの勢いが弱っている。※あくまでもダイバージェンスはトレンド転換の前兆にすぎません。

車でのイメージ: そろそろ信号変わりそうなので、ブレーキ踏む人が増えて渋滞がはじまるようなイメージ(?)。

補足:このnoteでは、ヒストグラムでのダイバージェンスを例に挙げていますが、MACDラインのダイバージェンスも有効です。

4. 実際にビットコインのチャートに当てはめてみる

ビットコインの日足グラフにプロットしてみるとこんな感じでエントリーできるのがわかります。多少だましっぽい動きも散見されますが、わかりやすいポイントのエントリーは年始からほぼ全勝といっても過言じゃないですかね?

例示は日足になってしまいましたが、私は4時間足で傾向を見て、1時間を確認し、15分足を見てエントリーするのが好きです。いろいろお試しいただけたらと思います。

終わりに

3章の移動平均シリーズはこれで終わりです。

MACDを一本のnoteに書ききるのは結構無理がありました。今までの連載の中で一番小難しい文章を書いてしまったと反省しています。わかりにくい点があればぜひコメント欄にでもご質問いただければ追記していきます。

次回以降は他のインジゲータをとりあげ、さらにエントリーの精度を高める方法について書いていく予定です。

尚、MACDについては私はメインで使っており、日夜研究をすすめているので、今後も後述するnoteで細かな使い方について触れていくことができると思います。

本日も最後までお読みいただきありがとうございました。

→目次へ戻る

サポートプリーズ(*^^*)