Vol.1:NFTの譲渡益は譲渡所得?雑所得?(所得税)

クリプト関連の税金を得意とする税法研究者と税理士が、NFTの税金について、他ではみられない一歩踏み込んだ検討をします!(税務相談・税務調査対応等のお仕事依頼はこちら)

(2022年4月2日追記:2022年4月1日に、国税庁は、NFT(ノンファンジブルトークン:非代替性トークン)とFT(ファンジブルトークン:代替性トークン)の税金に関するタックスアンサーを公表しました。

国税庁タックスアンサーNo.1525-2「NFTやFTを用いた取引を行った場合の課税関係」です。詳細はVol.2の記事をご参照ください。)

NFTの個人所得税の税金の話です。

他の記事でもとりあげたように暗号資産の譲渡益については、国税庁は、譲渡所得ではなく雑所得としてあつかっていることはよく知られています。

NFTの購入代金やガス代は暗号資産で支払うことが通常です。

このとき、所有していた暗号資産が値上がりしていると、暗号資産の取得価額とNFTの購入価額(購入時のNFTの時価)との差額が、所得として課税の対象になるので注意が必要ですね。

逆に暗号資産が値下がりしていれば損失が発生します。この損失は、(他の暗号資産やNFTの譲渡による所得など)他の所得と相殺できる可能性があります。

イーサをMATICにするなど、暗号資産同士を交換する場合も同じです。

ここでは扱いませんが、ラップドトークンにする場合は見解が分かれており、別途、検討が必要です。

(ラップドトークンにする場合も、いわゆる利確扱いにしておけばよい、利確扱いにして税金を払っておけば税務署に指摘されないという見解もあります。しかし、ここは強調しておきたいのですが、そんなに単純な話ではありません。税理士に相談される場合には、利確扱いにした場合の追加の課税リスクをきちんと説明してもらいましょう)

それでは、NFT(ノンファンジブルトークン)を発行して販売したり、あるいはOpenSeaなどで購入したNFTを転売したりした場合の税金はどうなのでしょうか?

今回は、この場合の所得が所得税法上のどの所得の種類に該当するかを考えてみましょう。

ところで、オーストラリア国税庁は、NFTの所得も暗号資産と同じように考えるというガイダンスをだしています。

しかし、NFTについて、あらゆる面で暗号資産と同じように考えることをベースとして、議論を進めてしまってよいか、という疑問はのこりますが、他国の取扱いは議論の参考になりますね。

日本の国税庁は、2022年2月末時点ではNFTの税金について、ガイダンスを出していません。

これから説明するNFTの税金の説明も、今後、明らかになるであろう国税庁の考え方とまったく同じであるという保証はありません。

それほど難しい未知の世界の話なのです。取引や確定申告をする際には、ご注意ください。

譲渡所得、事業所得、雑所得って何ですか?

所得税は、所得をその性質やその発生源泉に応じて、10種類にわけて、適当な方法で所得を計算するようにつくられています。(所得の種類については、こちらの記事も参照)

所得の種類によっては、他の所得とくらべて、税金が重くなるものや軽くなるものがあるのです。

10種類とは、利子・配当・不動産・事業・給与・退職・山林・譲渡・一時・雑所得です。

ケースバイケースですが、一般に、NFTの譲渡益は、譲渡所得、事業所得または雑所得のいずれかになる可能性があります。

それぞれの所得の定義について、整理してみましょう。

まず、譲渡所得とは、資産の譲渡による所得です。

でも、ここでいう資産に、商品などの棚卸資産も含まれると考えると、個人でコンビニを経営している方の所得も譲渡所得になってしまいますね。

そもそも、譲渡所得とは、一応、資産の譲渡益なのですが、実際には譲渡益そのものに課税しているというよりも、取得から譲渡の時点までのその資産の値上がり益に対して課税しているものです。

ざっくりいえば、譲渡所得の本質は、外部的要因や条件によってもたらされた価値の増加益であると理解されています。

よって、一応、納税者自身の努力や成果といえるような価値の増加益(たとえば、棚卸資産の譲渡など事業上の資産の譲渡による利益)は譲渡所得に該当しないように設計されています。

そして、譲渡所得の場面では、長期間保有した資産の譲渡益(ここではキャピタルゲイン=資産の値上がり益をイメージしましょう)は、一般に、長期間にわたって徐々に累積してきたものであると考えています。

所得税法は、所得が高くなると税率も高くなる制度を採用しています。

すると、資産を長期間、保有している間に積もり積もったキャピタルゲインに対して、譲渡時の一時点で課税する場合、税率は高くなってしまいます。

毎年、毎年、値上がり益に対して課税していれば、そのような不都合は起こらない可能性がありますが、各人が有する資産を年末に評価して値上がり益分に課税するというのは、ちょっと現実的ではないですね。

だから、後で見るように、このような不都合をざっくりと緩和する装置が制度におりこまれているのです。

次に、事業所得とは、事業から生ずる所得です。ただし、山林所得又は譲渡所得に該当するものはのぞきます。

ここでいう、事業とは、農業、漁業、製造業、卸売業、小売業、サービス業などのほか、対価を得て継続的に行う事業をいいます。ただし、不動産の貸付業、船舶又は航空機の貸付業はのぞきます(所得税法27、所得税法施行令63)。

最後に、雑所得とは、他の9種類の所得のいずれにも該当しない所得です。所得を利子所得から一時所得までの種類ごとに整理していった場合に、どうしてもこれらの種類の所得の定義に当てはまらない、いわば”余りもの”がでてしまいます。

雑所得はそういった”余りもの”をすべて受け入れて、課税の対象に入れているのです。この意味で、雑所得はバスケットカテゴリーともいわれます。

譲渡所得の方が、税金が安くなるのですか?

一般的にはそうです。譲渡所得の特徴を確認しておきましょう。

①特別控除

最大50万円の特別控除

②2分の1課税

所有期間が5年を超える資産を譲渡した場合、課税の対象が半分

③損益通算

損失(赤字)を他の種類の所得の利益(黒字)と相殺

②にあるように、通常、譲渡所得だと、長期間所有している資産の譲渡(取得の日後、5年を超えて所有している資産の譲渡)に係る利益であれば、長期譲渡所得として、課税対象が半分になります(所得税法22条2項2号)。

自己の著作に係る著作権や自己の研究の成果である特許権など一定の資産は5年超所有していなくとも長期譲渡所得になります(所得税法33条)。

作品(著作物)を製作したり、特許権を得たりするために何年も期間を要する実情に配慮しているのですね。

譲渡所得は、次の算式で計算します。(詳しくはこちら)

譲渡所得 = 収入 -(取得費+譲渡費用)-特別控除(最大50万円)

長期譲渡所得であれば、ここからさらに課税対象が半分になるのですから、税金は安くなりますね。

ただし、上記の式で控除できる経費は取得費と譲渡費用ですから、必要経費であれば控除できる雑所得とくらべると、経費として控除できる範囲が少し狭いのです。

また、譲渡損失については、給与所得など他の種類の所得と通算が可能です。雑所得の場合は、このような通算はできません。

NFTの所得税上の取扱いを検討するときに、NFTに特有の注意点などはありますか?

いろいろありますが、ここでは、NFTの譲渡による所得が、どの種類の所得に該当するかを検討する前に、検討のツールのようなものをご提供しましょう。

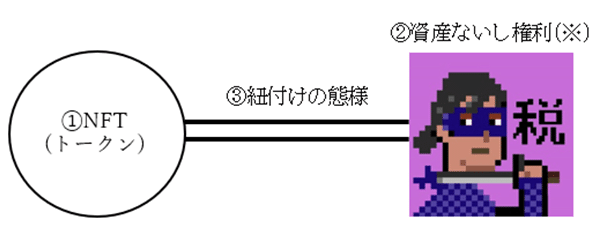

まず、NFTに特有の税金上の取扱いを考える際に提案しておきたいのは、NFTの取引のどこに着目すべきかという視点です。

たとえば、大きくわけて、次の3つの着眼点を示しておきます。

①NFT

②NFTに紐づけられた資産(コンテンツを含む)ないし権利

③NFTとこれに紐づけられた資産ないし権利に係る紐付けの態様

➀のNFTは、まさにブロックチェーン上を移転していくNFTに着目するものです。

NFTが暗号資産などに該当しそうなときには、重要な視点です。

たとえば、個性があるとはいえないようなNFTをイメージしています。

ただし、それは、もはやファンジブルなもの(代替性があるもの)とはいえず、NFTなのかというツッコミがありそうです。

(ただし、税法はNFTを定義づけているわけではないので、上記のようなものがNFTであるかどうかは、課税関係を考える上で必ずしも本質的な議論ではないことに注意が必要です。一般の方は、税金のことを議論する際に、地に足のついていない、つまり法的根拠にもとづかない”空中戦”を展開してしまう場合があるのでお気をつけください。)

②のNFTに紐づけられた資産(コンテンツを含む)ないし権利は、そのままですね。

ファッションとしてNFTを保有している場合、NFTやWeb3.0に深く関わっていることを示すために、NFTを保有している場合も、ここに含めておきましょう。

③のNFTとこれに紐づけられた資産ないし権利に係る紐付けの態様は、例えば、デジタルコンテンツ等のデータは、ブロックチェーン上に記録されているのか(オンチェーン)、そうではなくオフチェーンであるか、HTTP(Hyper Text Transfer Protocol)又はIPFS (Inter Planetary File System)によって管理されているかなどをイメージしています。

図で示すと次のとおりです。

「Tax Ninja」というNFT作品(png画像)です。

OpenSea経由で購入し、権利の内容については別途、同氏と筆者とで合意済みです。

さて、NFTの取引の当事者(売り手と買い手)は、何を取引の対象、目的物としているのでしょうか?

NFTの価値はどこにあるのでしょうか?

これはケースバイケースですし、NFTの価値をどこにみいだすかという点については様々な議論があります。

よって一概に決めつけできない側面もありますが、わたしが上記の「Tax Ninja」というNFT作品を購入した際には、この作品を取引の対象として重視していますし、作品に価値をみいだして購入させていただいているのです。

このように、アート作品のNFTの場合、通常は、NFTに紐付けられた作品に着目し、これを重視して、取引の性質やその税金の取扱いを考えることが重要であるという見解がありえます。

少なくとも、所得税法上のどの所得の種類に該当するかを議論する場面では、②のNFTに紐付けられた資産ないし権利に着目することには意味があるといえそうです。

もちろん、上記①のNFTや上記③の紐づけの態様に着目して課税の関係を考えるべき場合もあります。

さらにいえば、NFTに特有のものではなくなりますが、課税関係を考える際には、取引当事者の合意内容がどのようなものであるか、各個人がどのように所得を稼いでいるかなど、他に検討すべき事項があります。

検討すべき事項は、基本的には、根拠となる税法の条文との関係でだいたい決まってきます。

NFTの譲渡益が譲渡所得になるのはどういう場合ですか?

譲渡所得とは、資産の譲渡による所得でしたね。

暗号資産の譲渡による所得の論点でも問題になりましたが、資産とは何か、譲渡とは何か、という単純だけど難しい問題があります。

資産や譲渡の意味が法律に明記されていないのです。(こちらの記事参照)

正面から話をすると長くなるので、譲渡所得になりうる資産(譲渡所得の基因となる資産)とは、経済的価値があって、かつ、譲渡可能なものであると理解しておきましょう。

資産と譲渡について、もう少し硬いことばで説明すると次のようになります(金子宏『租税法〔第24版〕』265頁(弘文堂2021)参照)。

所得税法33条にいう資産とは、「譲渡性のある財産権をすべて含む観念」であり、動産、不動産はもちろんのこと、借地権、無体財産権、許認可によって得た権利や地位などが広くそれに含まれる。

所得税法33条の譲渡とは、「有償であると無償であるとを問わず所有権その他の権利の移転を広く含む観念」であり、売買、交換、競売、公売、収用、物納(ただし、譲渡はなかったものとみなされる。租税特別措置法40条の3)、現物出資等もこれに含まれる。

資産も、譲渡も、相当広い観念であることがわかりますね。

それでは、NFTは、この譲渡所得の基因となる資産に該当するのでしょうか?

この点については、上記の3つの着眼点のうち、①のNFTそのものというよりも、上記の②のNFTに紐づけられた資産(コンテンツを含む)ないし権利に着目すべきであると考えています。

つまり、NFTに紐づけられているものが何であるかに左右されると考えています。

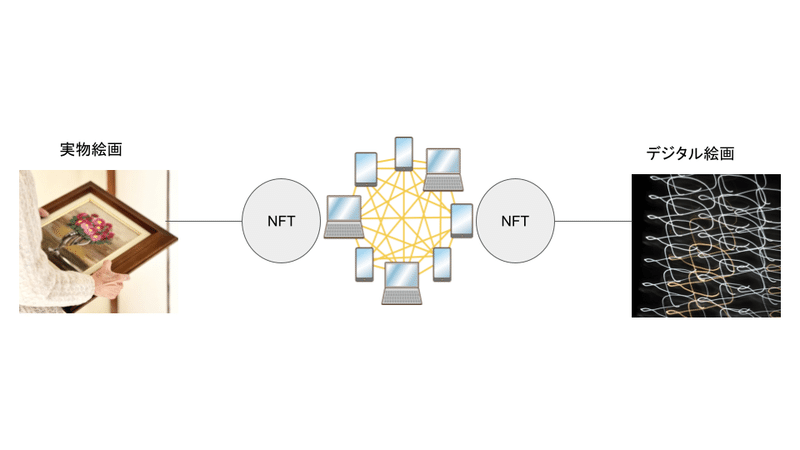

下の図のように、NFTが実物絵画と紐づいているケースと、NFTがデジタル絵画と紐づいているケースで考えてみましょう。

たとえば、NFTの保有者が、著作権法上のものであるにせよ、そうでないにせよ、NFTに紐づいているデジタル絵画(デジタルコンテンツ)を何らかの形で利用する権利を有している場合(あるいは、他に移転可能な契約上の地位を有している場合)には、当該権利や地位は譲渡所得の基因となる資産に該当し、そのNFTの譲渡益は譲渡所得に該当する可能性が高いです。

逆に、NFTの保有者がデジタル絵画に対して何ら権利といえるようなものを有していないケースはどうでしょうか?

このようなケースにおいて、NFTの保有者はデジタル絵画に対する権利ではない何か資産であるといえるようなものを有しているのでしょうか?

たとえば、会員権のように、明確に、一定のコミュニティなどに参加することができる法的に権利といえるようなものを有しているのであれば、それは譲渡所得の基因となる資産といえそうですね。

このように個別の事例にもとづいてさらに検討が必要になるのです。

NFTがデジタル絵画ではなく実物絵画と結びついている場合はどうでしょうか?

NFTは基本的には所有権の証明書のようなものにすぎないと考えるとわかりやすいです。当事者は、究極的には、実物絵画それ自体を取引していることがイメージしやすいと思います。

そして、実物絵画は有体物として所有権を観念できるので、実物絵画を譲渡するということは、その所有権を譲渡することを意味すると考えられますし、NFTを利用するか否かにかかわらず、実物絵画の譲渡による所得は譲渡所得に該当するという結論は直感的に理解できそうです。

こういうケースが現実にあるかどうかは別として、暗号資産をNFT化したり、金銭債権をNFT化したりした場合はどうなりますでしょうか?

国税庁は、そもそも暗号資産や金銭債権は譲渡所得の基因となる資産に該当しないという立場でしたね(こちらの記事を参照)。

よって、これらをNFTにして譲渡するとしても、②NFTに紐づけられた資産(コンテンツを含む)ないし権利に着目して、これを重視して課税関係を考える限り、その譲渡による所得は譲渡所得に該当しないという見解を国税庁は支持する可能性がありそうです。

このように考えると、国税庁が暗号資産のような汎用性のあるNFTの税金上の取扱いのFAQを作成して、公表するのはなかなか難しいかもしれません。

以上、NFTの譲渡による所得について、②NFTに紐づけられた資産(コンテンツを含む)ないし権利に着目して、検討してみました。

ただし、所得の種類を決定する際には、②NFTに紐づけられた資産(コンテンツを含む)ないし権利に着目するだけでは不十分です。

NFTに特有のものではなくなりますが、課税関係を考える際には、各個人がどのように所得を稼いでいるかなど、他に検討すべき事項がありますという話をしておりましたね。

つまり、譲渡所得になりうる資産の譲渡であったとしても、営利を目的として継続的に売買している場合には、譲渡所得に該当せず、事業所得や雑所得になります(所得税法27条、33条2項、35条)。

この点は、後で、話をしましょう。

また、税法以前の段階で、そもそも、アーティストが最初にNFTを販売する場合は資産の譲渡ではなく権利の設定(利用の許諾)であると、法的に構成される場合は、注意が必要です。

このような場合におけるNFTの販売は、資産の譲渡による所得という譲渡所得の要件を満たさず、譲渡所得にはならないという見方も有力です。

このように、税法は税法以前の段階の理解が必要になるのでやっかいです。

それでも、納税者や税理士は税負担を予想して事業を展開したり、助言をしたり、最終的には税額計算しなければならないのですから大変です。

なお、譲渡所得に該当すると、譲渡所得の非課税の規定など他に検討すべき論点に接続しますが、これは別の機会にお話しましょう。

税理士からNFTの譲渡益は雑所得で申告してくださいといわれましたけど、譲渡所得にもなりうるのですか?

上記のとおり、NFTの譲渡益は譲渡所得になりうると考えています。

では、NFTの譲渡益は雑所得で申告してくださいという税理士の説明は、どのような観点から行われているのでしょうか。

これについては、次の2つが考えられます。

➀アーティスト、クリエイター、NFT販売業者などが、営利を目的に継続的にNFTを譲渡するケースを想定している。

②(その税理士が、譲渡所得に該当する可能性を認識しているか否かにかかわらず)国税庁が雑所得として取り扱う可能性を捨てきれないため、リスクを考慮して、税金の高い方で申告することをすすめている

➀は問題ありませんが、②についてはどう思いますか?

NFTに限らずクリプト関係の税金の取扱いについては、実務上、②のような対応を行っている税理士を見かけることがあります。

法的には正しい答えは1つであるにもかかわらず、いろいろ複雑な事情がからみあって、このような実務になっているのです。

NFTの譲渡益は雑所得で申告した場合に、実際は長期の譲渡所得に該当したり、NFTの譲渡損失が存在したりするときは、納税者は払わなくてもよい税金を納めていることになりかねません。

また、検討しておくべき追加的課税を受けるリスクもいくつか存在します。

だからといって、②の観点から、雑所得での申告をすすめる税理士を責める気持ちにはなれません。

はっきりいって、新種の取引について、法的に何が正しいか、あるいは何が正しいと裁判所によって判断されるかを正確に説明したり、予測したりするのは税法の専門家でも困難をきわめます。

「えっ」って思った方も多いかもしまれせんが、例えば、所得税法は所得に対して課税しますよね。でも、その所得の発生源泉は日常生活や経済取引から生じているのです。

そして、日常生活も経済取引も日々変化していますよね。

正しい納税額がいくらであるかを考えるときには、このように常に変化している日常生活や経済取引への理解が重要になりますし、これらを規律している税法以前のルールである他の法律や会計に対する理解が必要になる場合もあります。

こういったものについて、その変化をすべてトレースして、網羅的に把握するのは極めて困難です💦

日々、情報を収集・理解・整理して進化する人間ですらそうすることが難しいのに、変化の速い経済社会に対して、過去に国会でつくられた法律に対して即時、柔軟、適正に課税するルール(税法)を求めることは、相当困難です。

未来を見据えた完璧なルール(税法)の作成を立法者に対して求めるのも現実的ではありません。

だから、法律そのものではなく、政令や通達などで対応することもあるのです。

そして、国税庁の権力はけっして小さいものではありません。

課税されるリスク、国税庁の指導に従わない場合のリスク、国税庁との間で紛争が発生するリスク、そしてこれらに関して発生するコストと負担は、納税者や税理士にとって決して小さいものではないでしょう。

しかも、嫌いな人とは付き合わないという感覚で、国税庁、最寄りの税務署とは付き合わないということは事実上難しく、どんなに気に入らなくても継続的なお付き合いをせざるをえません。

国税庁の考え方に反して、国税局と対立することは、結構、勇気や覚悟が必要ですよね。

こうやって色々なことに思いをめぐらすと、やはり、②の観点から、譲渡所得に該当するようなものに対しても安全のために雑所得での申告をすすめる税理士を責める気持ちにはなれません。

この記事を書いている私たちだって、国税庁や裁判所に自分たちの考え方を否定されるのではないか、という緊張感を常にもっています。専門家でさえ、少なからずビビッているのです💦

でも、国税庁がNFTに関するガイダンスを発信していない段階から、あえて一歩踏みこんだ専門家としての見解を世に公表していくことは、いろいろな意味で有益であると考えています。

この記事を通じて、事業プランニング、確定申告や税務訴訟などの場面で有益な情報や選択肢を提供することには意味があると信じているのです。

本来、自身の税金は、まず自分で(自分の責任のもとで税理士に依頼して・・・つまり、税務署ではなく!)、計算し、申告・納税するというのが、現在の法制度の建前(申告納税制度)です。

みなさんの税金なのですから、これに関してはみなさん自身が主役であり、第1の当事者、責任者なのです。税務署がでてくるのは、申告していない、納税額に誤りがある場合などに限定されます。

税務署はあくまで2番手、脇役なのです。

なお、わたしたちの記事をお読みいただいている読者の方には是非とも理解しておいていただきたいのですが、「国税庁の考え方=法的に正しい考え方」ではありません。

みなさんが暗号資産やNFTの細かい税金をまじめに計算しようとしているとき、「国税庁のいうとおりに」という意味で正しい申告をしようとしているのか、単純に「法律のルールどおりに」という意味で正しい申告をしようとしているのか、どちらなのでしょうか?

いずれにしても、国税庁と異なる考え方にもとづいて申告すると、国税庁から課税処分される可能性がありますので、注意が必要です。

きれいごとだけでは問題が解決しない世界です。

このあたりの議論については、「暗号資産の譲渡益を、税金の安い「譲渡所得」で確定申告したらどうなる?節税になる?」を順番に読んでみてください。

NFTの譲渡益が事業所得や雑所得になるのはどういう場合ですか?

営利を目的として継続的に売買等している方が、事業所得や雑所得に該当します。

この場合の資産の譲渡による所得は、譲渡所得に該当せず、事業所得又は雑所得になります(所得税法27、33、35)。

さきほども述べたとおり、税法以前の段階で、そもそも、アーティストが最初にNFTを販売する場合は資産の譲渡ではなく権利の設定(利用の許諾)であると、法的に構成される場合は、資産の譲渡による所得という譲渡所得の要件を満たさず、譲渡所得にはならないという見方も有力です。

いずれにしても、一般的には、アーティストやクリエイター、あるいは転売による利ザヤ目的でNFTの売買を繰り返している方は、事業所得や雑所得になる可能性があります。

アーティストなどではなく、ときどき、NFTを購入して、その転売も行っているような一般の個人の方については、NFTの譲渡の回数、数量、取引金額、資金繰りや広告宣伝の方法などを総合的に考慮して、営利目的で継続的に行っているかが判断されることになります。

総合的に考慮なので、機械的に判定することがむずかしく、グレーゾーンです。

では、譲渡所得にならない場合に、事業所得と雑所得の分かれ道はどうなっているのでしょうか?

道が二手に分かれているその場所に道案内のおぢさんがいて、みなさんにいろんなことを質問し、その質問の回答次第で、事業所得か、雑所得になるのかが決まるようなイメージなのですが、どのような質問が飛んでくるのでしょう?

だいたい次のような質問はマストですかね。

営利性はありますか?

有償性はありますか?

反復・継続していますか?

自己の危険と計算による企画遂行性はありますか?

費やした労力の程度はどのくらいですか?

設備はあります?

資金調達はどのようにしていますか?

どのような生活をしていますか、副業なのか、他にお金を稼ぐ仕事などはしていますか?

社会的にはどのような地位にありますか?

収益の状況はどうですか、継続的・安定的に利益(黒字)が出ていますか?

などなど

たとえば、営利性や有償性という語には少なからず評価が入っているので、営利性や有償性の判定にかかわる個別具体的な事実を聞かれます。

後は、質問の回答などを総合的に勘案して、事業といえるようなものであるかの判断がなされます。

よって、結局は、グレーゾーンです。

でも現実の世界では、判断するのは、さっきのおぢさんではありません。

第1次的には納税者自身(や税理士)、第2次的には国税庁・税務署ですよね。

そして、争いになれば、最終的には裁判所です。

これは大変ですよね。

だから、税の専門家も含めたみなさんの「国税庁のFAQが待ち遠しい、頼りたい」という気持ちは十分理解できるのです。

★実際の税金の申告や個別の税務相談等は、税理士に依頼しましょう。★

※ 引用される場合は、この記事を引用元としてお示しください。

この記事が気に入ったらサポートをしてみませんか?