IPO時の株主構成、SO付与の状況について(ラクスル、マネーフォワード、GameWith)

こんばんは。今日はタイトルの通り、IPO時におけるベンチャーの株主構成や、SO(ストック・オプション)付与の状況、上場時の主要株主の売出し率などについて、Ⅰの部を中心に少し調べてみたいと思います。ちなみに、登場する企業3社は私個人のランダムな選択ですので、予めご了承くださいmm

資本政策は難しい

一般に、ベンチャーの創業者/経営者にとって資本政策(新規株主の募集による資金調達、株主比率や株価の決定、株式の売却、上場時期や市場替えの決定など)を決めていくことは、不可逆で非常に難しい判断を求められます。株主との相性次第で事業がうまくいくかにも影響しますし、株式の保有比率や資金用途によって次の資金調達の難易度も変わってきます。またSOの配布方法を一つ取ってみても、社員が長期的な成長へのコミットへ本当に寄与するのか、配布後に社員がやる気を無くしたりしないか、(株主だけでなく社員からの圧力もあって)手段のはずの上場が目的化しないか、といったことで頭を抱えているのではないかと思います。

事業の特性や経営者の考え方などによって各社がベンチマークにおいている会社は異なると思いますが、株主の特性やSOを含む株式の保有/分配率など、他社の事例を押さえておくことも勉強になるかなと思っています。

IPO企業3社の上場承認時の資本状況を知る

既に上場経験したベンチャーの先輩から資本政策の事例を学ぼう、ということで、今回は上述した通りIPOしたベンチャー3社の株主構成やSO付与率などについて簡単にまとめていきたいと思います。

本来であれば上場に至るまでの資本政策の経緯や、上場後の資本政策の推移/変化についても詳細に調べたいところなのですが、作業時間の都合もあるので、そちらはまた時間を見つけて、いずれ調査したいと思います。

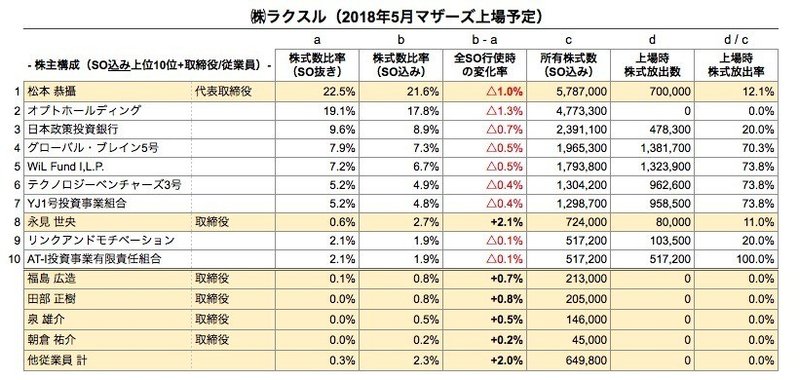

まずは、先日もⅠの部をチェックした、ラクスルから調べてみます。

①ラクスル

①-1 : 上場承認時の株主構成は?

株主上位10位の売出し株数を見てみると、役員2名が11〜12%、VC(一応:Venture Capital)が70%以上となっており、後述する他の2社に比べると売出しが多めな印象です。一方で大株主である事業会社オプトホールディングからの売出しはありませんでした。

上場時の株式放出数、潜在株込みの(SO込みの)株主構成を踏まえて考えると、代表である松本さんの保有比率が低下してきているようにも見えます。今後ロックアップが外れた後の各株主の動きにも注目したいと思います。

①-2 : SOの付与状況は?

先日もコメントした通り、発行済株式総数に対するSO付与率は7.33%相当分となっています。内訳で見てみると、代表に0.61%付与されている他、取締役6名に合計4.59%、従業員に対して合計2.08%付与されており、上場承認時点までのSOの発行回数は延べ20回(同条件のSOを複数回に分けて発行することが多く回数も多い)となっています。

なお、Ⅰの部のSO付与状況を細かくみると、直近3年で付与しているのが新任の役員+従業員となっており、株主上位10位に該当する取締役への付与は創業3〜5年目付近と比較的初期の頃となっているようです(付与タイミングが古くⅠの部から詳細は読み取れず)。ラクスルのSOは、主に新任役員・重要な従業員に対するインセンティブ目的で設計されていたように思います。

①-3 : 上場承認時の売出し比率と調達想定額は?

上場時の公募2,500,000株と売出し(オーバーアロットメント※分含む)10,092,000株の合わせて12,592,000株、浮動株の比率にして45.8%、公募に伴う市場からの資金調達額が35億円(公開価格を1,400円と予想した場合。実際の初値次第で変動)、時価総額は385億円程度になるのでは、と噂されています。

参考(※)オーバーアロットメント

募集又は売出しに係る株式などの有価証券について、募集又は売出し予定数量を超える投資家からの需要があった場合に、当該募集又は売出しの後の市場流通後に起こると予想される需要の過熱を冷やす措置として、主幹事証券会社が発行会社の大株主等から一時的に大株主等の保有する株式を借りて、当該募集又は売出しの予定数量の他に、予定数量の15%を上限に、同一条件で追加的に売出しを行う行為のことである(以下略)

引用:wikipedia「オーバーアロットメント」

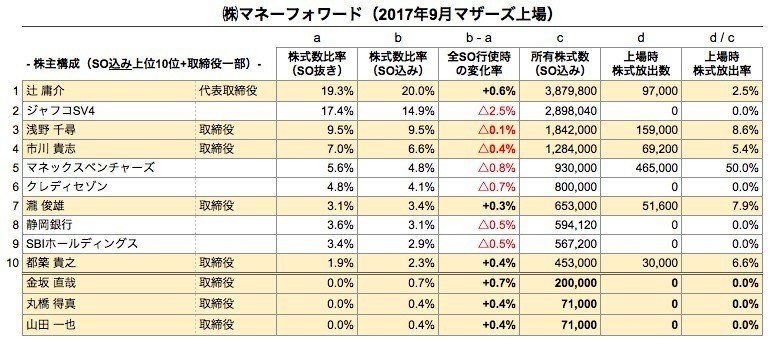

②マネーフォワード

②-1 : 上場承認時の株主構成は?

株主上位10位の売出し株数を見てみると、代表が2.5%、他の取締役4名が5.4〜8.6%、マネックスベンチャーズが50.0%となっていました。

なお、大株主であるジャフコは上場時売出しには応じていませんが、上場後に株価が上昇してロックアップを外れる要件を満たした(募集における発行価格又は売出しにおける売出価格の1.5倍以上)ことで、市場内で徐々に株式を放出しています。

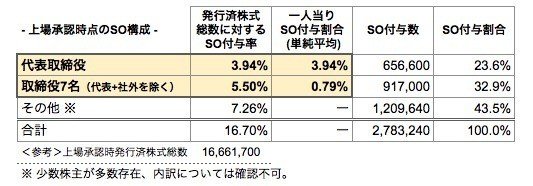

②-2 : SOの付与状況は?

3社の中では、マネーフォワードが一番調べるのに苦労しました。合計で約150名以上にSO付与しているだけでなく、外部の協力者である税理士・社外役員にも小刻みに付与しています。社内で管理されている方は物凄く苦労されたのではないかと勝手に推測しました...(笑)

SOの付与率については、発行済株主総数に対して合計で16.70%となっていました。内訳で見ると、代表に3.94%、取締役7名(社外取締役含まない)に対して合計5.50%付与されており、上場承認時点までのSOの発行回数は全部で10回となっています。

Ⅰの部のSO付与状況を詳しく見ると、多数の従業員を含む発行回(第4回・第6回・第8回目の発行)において代表へのSO付与数が大きくなっていることから、単なるインセンティブ目的に留まらず、代表の株式保有比率の希薄化防止が重要な目的であったと考えられます。既存株主が多数いるため、代表へのSO付与に関する調整や交渉は難航した(逆に割り切って対応した?)のではないかと予想します。

それ以外にも、税理士など複数の社外関係者にも配布していることから、提携先の開拓や関係者を巻き込むことを目的に活用されていたようです。

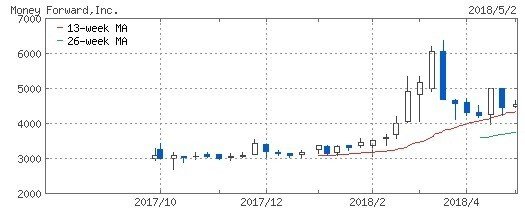

②-3 : 上場承認時の売出し比率と調達想定額は?

あくまで上場承認時点における状況という前提ですが、上場時の公募1,617,700株と売出し(オーバーアロットメント分含む)1,313,300株の合計2,931,000株、浮動株の比率にして16.0%、公募に伴う市場からの資金調達額が約25億円(当時は公開価格を1,550円と予想)、時価総額が283億円となっていました。

なお参考までに、2018年5月2日の終値は4,605円で公開価格の約3倍、時価総額にして876億円まで上昇しています。

③GameWith

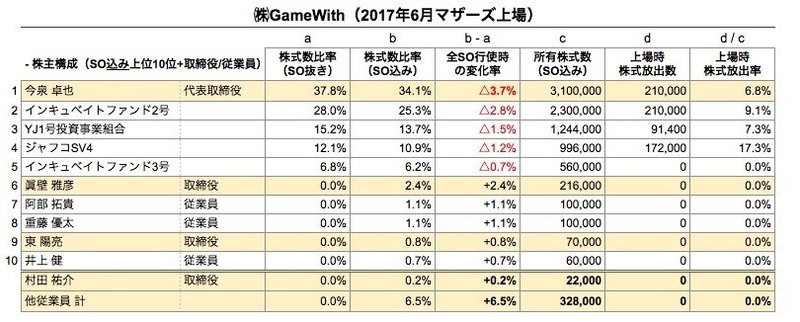

③-1 : 上場承認時の株主構成は?

VCの保有比率が62.2%(SO抜き)とかなり高い印象でしたが、3社の中では、一番株主が少なく構成も明瞭で綺麗でした。今後、比較的早いタイミングでの東証一部への市場替えも考えられているようで、上場時の株式の売出しは多くありませんでした。上場承認時点では固定株の比率が高く流動性が低い状態でしたが、後述する通り、流動性を高めるための施策を上場後のIRで発表されています。

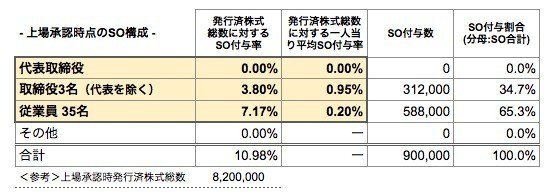

③-2 : SOの付与状況は?

代表はSO抜き・込みいずれでも1/3以上保有していることもありSO付与はなく、一方で取締役3名には3.8%分、従業員35名には7.17%分を付与していました。上場承認時点までのSOの発行回数は全部で6回となっています。

Ⅰの部のSO付与状況を見てみると、代表以外の役員(取締役・監査役)、従業員にも満遍なく付与している印象です。GameWithのSOは役員・従業員のインセンティブ目的で設計されていたと思われます。

③-3 : 上場承認時の売出し比率と調達想定額は?

こちらもあくまで上場承認時点における状況という前提ですが、上場時の公募50,000株と売出し(オーバーアロットメント分含む)793,400株の合わせて843,400株、浮動株の比率にして10.2%、公募に伴う市場からの資金調達額は約1億円と少なく(当時は公開価格を1,920円と予想)、時価総額は158億円となっていました。

なお参考までに、2018年5月2日の終値は1,515円(2018年初に実施した1株→2株への株式分割により流通株式数が増加)、時価総額にして253億円まで上昇しています。

終わりに

思いの外マネーフォワードのSOを読み込むのに時間がかかり、今回は3社だけのまとめでしたが、今後も継続的にIPO企業について調査・勉強して比較していきたいと思います。なお、本内容は個人が隙間時間に作成した内容ですので、もし誤りの箇所などあれば、暖かく教えていただければ幸いです。

最後までお目通し頂きありがとうございましたmm

この記事が気に入ったらサポートをしてみませんか?