アルパカさんのAutomated Vault(自動化ヴォールト)開始

おはようございます。🐤

(※3月27日、「トランザクションの詳細」に両替手数料に関する記述を追記しました)

(※4月9日、「トランザクションの詳細」の中の効率の良い自己資金の記述を修正しました、x3の場合、準備する自己資金は25%をBNB、75%をUSDTが最も効率がよくなります)

アルパカさんでAutomated Vaultが開始しました。僕はとてもこのサービスに注目をしていたのでさっそく預け入れをしています。

今日はこの新しいサービスについて、なぜ僕が注目をしていたのか、どこが新しいのか、危険性はないのかなど、これからアルパカに入りたいと考えている人向けにやさしく(たぶん)説明をしていきたいと思います。

AMMへの流動性提供

アルパカさんで投資をするのが初めてという方のために、改めてAMMで流動性の提供をした時の自分の投資額の価格変動について簡単に説明をしておきます。とっくにご存じの方は読み飛ばしてください。

アルパカさんでレバレッジファーミング(レバレッジなしを含めて)するときは、PancakeSwapやMDEX、SpookySwapなどのAMMに流動性提供を行います。

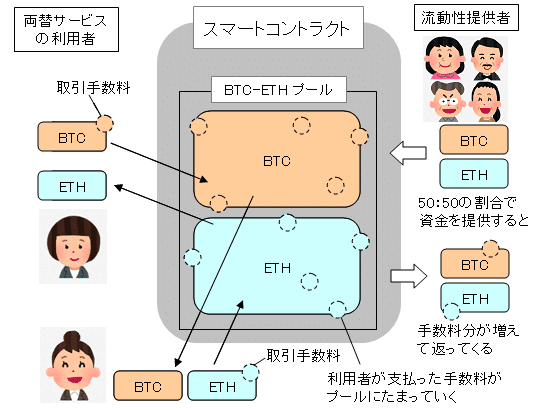

流動性提供とは、DEXでトークンを交換するために、2つのトークンの資金プールをそれぞれ等価値で用意することです。例えば、1 BTCB=4 ETHの時はBTCBとETHを1:4の割合で等価値ずつ預け入れます。(等価値なので50:50の比率で預けるとも言います)そうすることで、トークンを交換したいユーザーがすぐにトークンを交換することができるようになります。

大事なのは「等価値で」というところです。そのため、例えば1 BTCBと1 ETHを持っていたとすると、合計で5 ETH分の価値を保有していることになるので、0.625 BTCBと2.5 ETHになるように調整してトークンを交換して、流動性プールに資金を提供する必要があります。

この作業はひと手間ですね、プログラムで自動化してくれてもよさそうなものですが、PancakeSwapでは今でも手動です。これを自動化するとユーザーにとっては便利な一方でプロトコルのリスクがひとつ増えます。

アルパカさんのレバレッジファーミング(既存)はこれを自動化しています。複数の監査を受けておりサービス開始からこれまで事故が起こったことはありません。

インパーマネントロス

トークンの交換で数量が変わったら、2つのトークンを「等価値」に保つために、買われて少なくなるトークンは高く、売られて多くなるトークンは安くなるようAMMが自動で価格の調整を行います。

言い方を変えると、価値の高いトークンは減って、価値の小さいトークンは増えます。これは適正に資産をリバランスしている結果なのですが、ものすごく単純に言うと「損」をしているように思えませんか?

その直感はだいたい正しくて、見方によっては確かに「損失(Loss)」といえます。なので、これを「インパーマネントロス」(Impermanent Loss:略してIL)と呼んでいます。

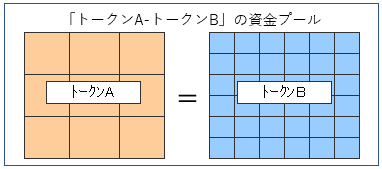

インパーマネントロスは、価格の「比」が変わった時に発生します。例えば同じくらい値上がりしたりとか、同じくらい値下がりした時には損失は発生しなくて、片方だけが値上がりしたり値下がりしたら損失が発生するということです。

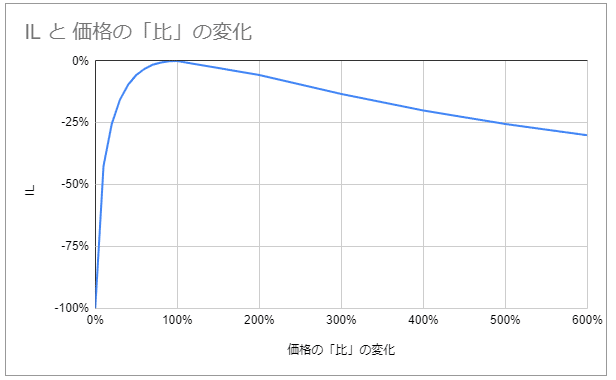

上の図は、価格の比が変化したときのインパーマネントロスの値を示したものです。横軸を見てください、100%というのがスタートです、ペアの一方の価格が下がったらグラフは左側に移動していきます。およそ半分になったところでインパーマネントロスは5.7%程度発生します。

また、ペアの一方の価格が上がって価格が倍になったときも5.7%程度のロスが発生します。値上がりしても損失というのが面白い(?)ですね。

ただし、「損失」といってもスタート時と比べて損しているわけではなくて、あくまで「値上がりした資産を"流動性提供せずにガチホしていた場合"と比べて」という欲張りな話です。

(ロング/ショート)エクスポージャーとは

さて、以上のような「流動性提供に特有の資産価値の変動」をなんとなく理解したうえで先に進みます。

ここからはたぶん一般のレバレッジやFXなどの信用取引と考えが似ているので、知っている方は話が早いと思います。

ロング

ロングとは、値上がりすると期待している資産に投資することです。投資初心者の方は普通このロングという投資から入ります。

ロングを簡単にいうと、「安く買って、高く売る」ということで、例えばビットコインが値上がりすると期待して買い、値上がりを待つのはロングです、これはわかりやすいと思います。

ショート

一方、ショートというのはその逆で、値下がりすると考えている資産を先に売って、値下がりした後に買い戻すことで利益を得ようという考え方です。

これはちょっと複雑で、「先に売る」ために「一時的に借りる」必要があります。この説明もすごく時間がかかる…いつまでたってもAutomated Valutのスタートラインにたてませんが、もうやけくそです。

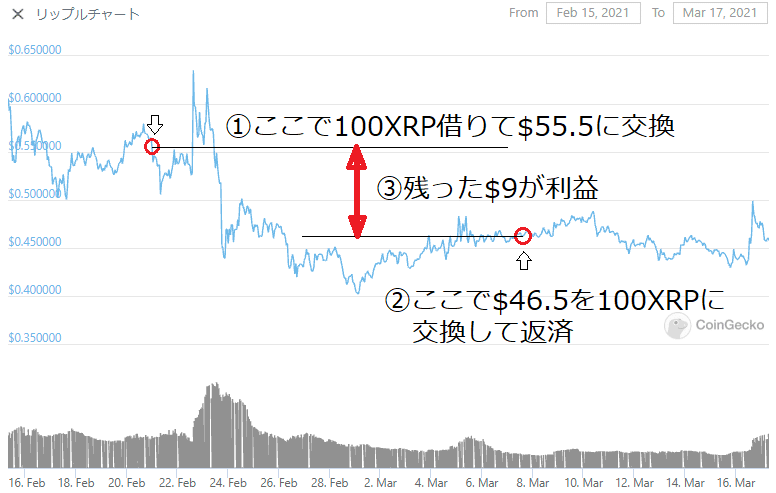

ショートの考え方は上の図のとおりです。価値が下がると思っているトークンを最初に借りて、すぐに売ります。そして価格が下がってからそのトークンを買い戻すと、少し資金が残ります。その残り分が利益となります。

ポイントは「価値が下がるトークンを借りて、それを売る(ほかのトークンに交換する)」というところです。

BNBの値動きに左右されない理想のポジション(マーケットニュートラル)の作成

さて、ここまででAMMでの流動性提供に特有な資産価値の変動と、ロングとショートの概念をざっと説明してきました。だいたい理解していただけたでしょうか。

ここまで来たらゴールは近いんですが、もう少し、アルパカさんにおけるショートポジションの作り方を説明します。普通に借りて売るというわけにはいかなくてこれまた独特なんです。

アルパカさんでのショートポジションの作り方

アルパカさんではレバレッジファーミングを行うことができます。資産を借りて、ファーミングポジションを作成します。

そこにあった画像がBNB-BUSDだったので、ここではBNB-BUSDペアを例に説明していきます。

アルパカさんでBNB-BUSDにレバレッジ投資する方法は大きく2つに分けられます。

BNBを借りるか

BUSDを借りるか

自己資金はBNBでもBUSDでも大きな差はありません。大事なのはどちらを借りるかです。どちらを借りるかによって、ファーミングポジションの性質が大きく変わるのです。

BUSDを借りた場合

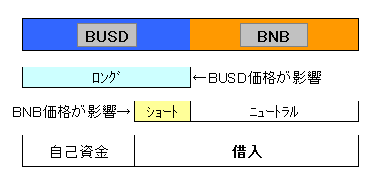

上の図は3倍のレバレッジの場合です、自己資金1に対して、借り入れは2です。「借入」の部分がBUSDであると考えてください。

自己資金がなんであれ、BUSDを借りるのですから、借り入れの一部をBNBに交換する必要があるのがわかると思います。その場合「BUSDをまず借りて、すぐにBNBに交換する」つまり図の水色の部分で「BUSDをショート」していることになることがわかるでしょうか。

しかし、もちろんBUSDは値動きがないので、この部分は無視できます、だからBUSDを借りた場合はBNBを自己資金の1.5倍でロング(うす黄色の「ロング」の部分)しているということになります。このポジションを持っていると、BNB価格が上がれば利益、BNB価格が下がれば損失になります。

BNBを借りた場合

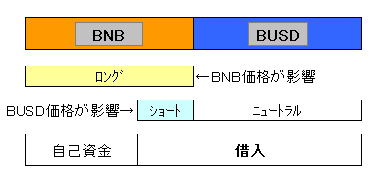

次にBNBを借りた場合です、レバレッジ3倍だと自己資金がどちらであれ借り入れたBNBの一部をBUSDに交換しないといけないのがわかると思います。「BNBをまず借りて、すぐにBUSDに交換する」ということはつまり「BNBをショートする」ということになります。

ちなみに、借りたBNBを交換せずそのままファーミングする部分(白い「ニュートラル」の部分)は、ポジションクローズ時にそのまま返せばいいだけなのでエクスポージャーはニュートラル、つまりBNBが値動きしても資金には影響がなく、無視することができます。

だから、BNBを借りた場合は、BNBを自己資金の0.5倍でショート(黄色の「ショート」の部分)していることになります。

あ、蛇足ですが、一方でこの投資方法はBUSDをロングしています。しかしもちろんBUSDには値動きがないので、この部分も無視できます。

理想のポジションの作成

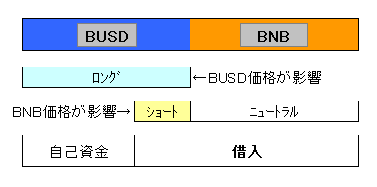

つまり、BNB-BUSDのレバレッジ3倍のポジションの場合、次のような比率でポジションを持つと、ロングとショートが打ち消しあってニュートラルなエクスポージャーになります。

BNB借り:BUSD借り=3:1

これで、BNBがどう値動きしても「値上がりもしないし、値下がりもしない」ポジションが完成します。

「値上がりも値下がりもしない、そんなポジションに何の価値が?」

「手数料をしっかり得られるアルパカさんのひとり勝ちじゃないか!」

と思いませんか?

DeFiの世界には独自トークンの報酬というものがあって、例えばPancakeを利用したファーミングではCAKE報酬がもらえますし、アルパカでもレバレッジをかけた投資にはALPACA報酬がでます。それをリスクなくいただきにいきましょうよ、というのが「疑似デルタニュートラル」の考え方です。

ふぅ…ようやくスタート地点に立てました。

ポジションの自動調整

さて、この「疑似デルタニュートラル」は独自トークンの配布というDeFiの世界の特殊性をうまく利用したすばらしい戦略なのですが、問題点がひとつだけありました。

それはもう一つのDeFiの世界の特殊性、ポジションを構成する資産のリバランスによるインパーマネントロスの存在です。

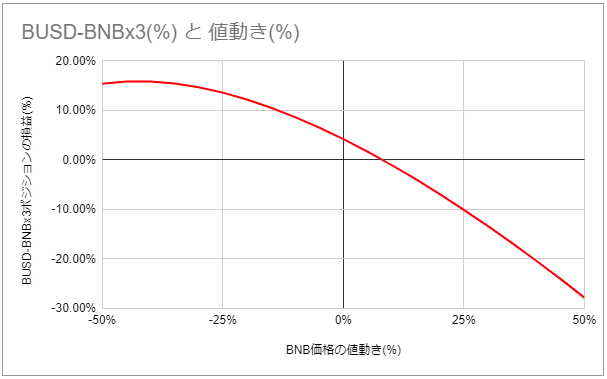

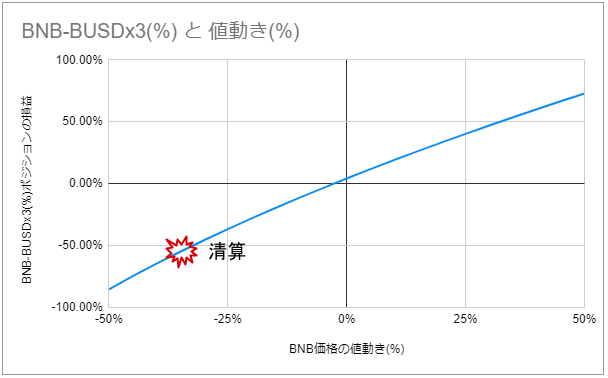

さきほどの横棒の図で示すほど、実は単純ではありません。例えばBNBの価格が上がると、3倍レバレッジでBNBを借りているポジションの値動きはつぎのグラフのようになります。

つまり、BNB価格が50%値上がりすると、ポジションの価値が30%近く下がります。そして、BUSDを借りているポジションは次の図のようになります。

ゆるく弓なりになっているのは、インパーマネントロスの影響です、値動きの幅が大きくなるほど損失が大きくなります。

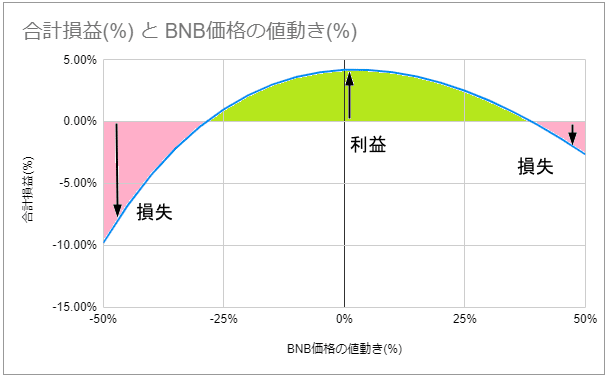

2つのポジションを適正比率1:3で合成したのが下のグラフです。

インパーマネントロスの影響が少ない、BNB価格の値動きが0%付近では独自トークン報酬による利益が最大になるものの、BNB価格がおよそ30%値動きをしてしまうと損失に転じてしまう可能性があります。

だから、常にBNBの値動きをチェックしていないといけない。ご存じのとおりBNB価格は一晩で数十%も動くことがありますから、毎日値動きをチェックして調整し、なかなか安心して寝ていられないような日々が続きます。

この調整をアルパカさんが、24時間365日夜通しで見張ってくれて、一定の乖離が発生すると自動で調整してくれる、というのが今回の自動化ヴォールト(Automated Valut)です。

説明終わり、な、長かった! お疲れ様です。

説明し終わって気がつきましたが、疑似デルタニュートラルを自分で行うためには、上記のようなことを必ず理解しておく必要があり、バランスが崩れたら自分で計算してポジションを調整するスキルが必要でしたが、今回のAutomated Vaultではそれらを全部アルパカさんが自動で安全にやってくれるので、ユーザーのやることはただ自己資金をもってきてコントラクトに突っ込むだけです。

何も理解する必要がありません……この説明は何だったんだ……(つд⊂)エーン

公式ウェブサイトのAutomated Vaultのリンクを貼っておきます。詳しい説明と手順はこちらをご覧ください。

僕が日本語訳しています、もし公式ウェブサイトの説明、翻訳におかしいところがありましたら、ヒヨコロにこっそり教えてください。m(_ _)m

トランザクションの詳細

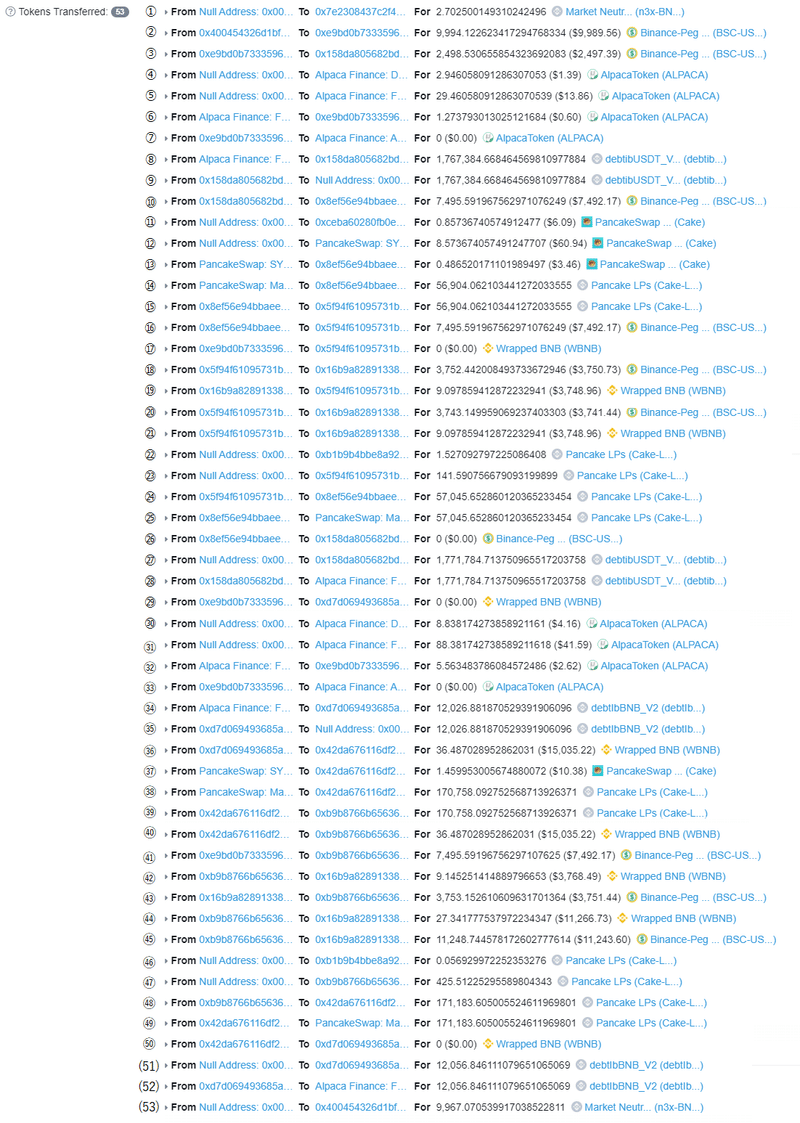

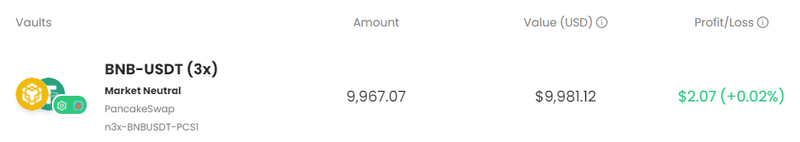

で、実際に利用してみました。8倍のレバレッジはもう枠がいっぱいだったようで、僕は3倍でやってみました。その時のトランザクションを紹介します。

な、長い…ちょっと分析するのを躊躇してしまう長さです。

ある程度、動きは理解しているので、あるはずのことを書き出してみます。

9,994 USDT(約10,000USDT)をAutomated Vaultに預け入れる…②

約2万USDTを借り入れ、合計約3万USDTのポジションを作る

その内訳は、USDT借り1:BNB借り3、つまり約$7,500がUSDT借り:約$22,500がBNB借りポジションとなります

(3)~(28)で$7,500のUSDT借りポジション、(29)~(52)で$22,500のBNB借りポジションを作っているようです。

以上でガス代は0.0167 BNB⇒およそ$7です。

トークン交換手数料を最小化する方法

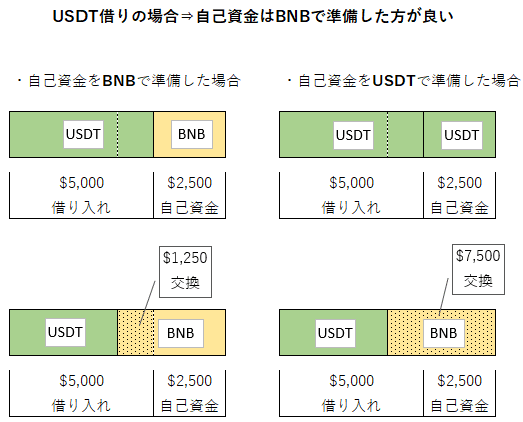

ここでは見えていませんが、必ずトークン交換手数料が必要です。ここでは自己資金1万ドルだったのでx3では合計3万ドルのポジションができます。その内訳は①$7,500分のUSDT借り(BNBロング)ポジションと、②$22,500分のBNB借り(BNBショート)ポジションです。

①$7,500分のUSDT借りポジションを作るため、$2,500分の自己資金をBNBで準備します。

②$22,500分BNB借りポジション(BNBショート)を作るため、$7,500分の自己資金をUSDTで準備します。

この交換にかかる手数料はポジションを終了し出金するときも同じです。

上記の両替手数料を最小限にするために、ポジション開始時はBNB:USDT=1:3での自己資金準備を、ポジション終了時は「Minimize Trading」を選択することをお勧めします。

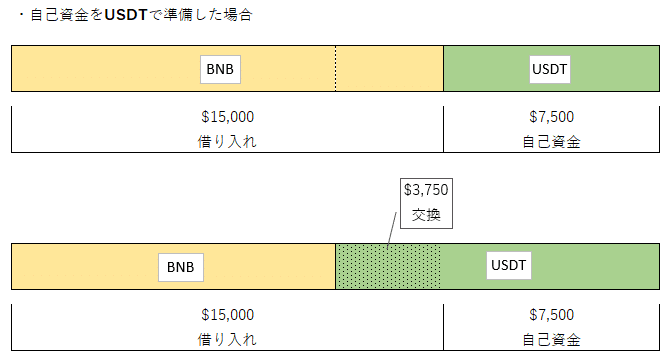

x8の時はBNB:USDT=3:4でOKです。

また、$100Kクラス以上の大量資金を投資する場合は、プライスインパクトの影響も避けられません。$100Kの両替で0.06%、$500Kの両替で0.31%の損失が発生します。

管理手数料として自己資金に対して年間2%とられます。仮にBNBの値動きが多くてたくさん調整が入ってもその中でやりくりしてくれます。

リスクなど

利用しているサービスが、これまでと同じPancakeなどのAMMコントラクトと、自社のレンディングプールなので、他社があまり絡まないことから大きなリスクはないように思います。

かなり複雑なプログラムなので、内部で事故するかもしれません。それに対する対策としては、何度もテストをしていることと、監査がされていることです。一方で、複雑とはいってもこれまでやってきたレバレッジファーミングの組み合わせなので、そこまで難しかったり危険ということはないのかもしれません。

そして、気になる利率です。この利率が上げ下げする要因としては、

BNBやUSDTの借り入れ利率の増減(自動化ヴォールトが人気だとレンディングプールの借り入れ率が上がり、金利が上がる⇒利益が下がる)

TVLの増減(TVLが増加すると一定量配布であるALPACA報酬の取り分が少なくなる⇒利益が下がる)

PancakeなどDEX側の報酬の増減

BNBの値動き(値動きが激しいとILが発生する)

実際の利率ですが、昨日預けてちょうど1日たちましたがウェブサイトの表示によると利益は0.02%、これはAPYに直すと約7%になります。アプリの表示の30%からはかけ離れた数字ですが、まだ1日なので誤差も大きいのかもしれません。少なくとも1週間は様子をみたいと思います。

まとめ

というわけで今日はアルパカさんの新しいサービス、Automated Vault(自動化ヴォールト)を紹介しました。

アルパカさんはレバレッジが難しいと考えられていますが、このサービスに投資すると、何も難しいことを考えなくてもただ資金を準備して(今回の場合はUSDTかBNB、あるいはその両方)ただ「Automated Vault」に好きなだけ、比率も適当に、何が担保で何を借りるか、BNBが値上がりしそうかどうかなど何も考えずに資金を投入すれば、あとはアルパカさんが自動でロングとショートを良い比率で自動で投資してくれて、BNBの値動きがどうなっても何も影響なくファーミング報酬が得られるというサービスです。

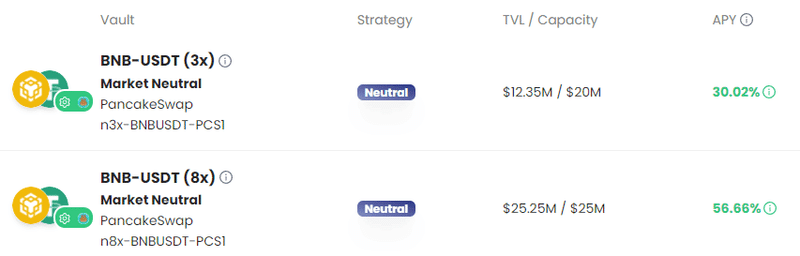

ユーザーはステーブルコインを安全に超高金利で預けているのと同じ結果になります。(x3の場合約30%、x8で約56%の年利になります)

改めてまとめます。

注目の理由は「ローリスク、ハイリターン」という夢の投資方法だからです。しかも理論的にも安全で、アルパカさんの実績、開発力も安全を裏付けています。

投資は自己責任で、といいますが、これはほんとうに「何も考えなくてもただそこに資金を突っ込んでおけば儲かる」という、恐ろしい方法です。塩じいを読んできてあの名言を吐いてほしいです。

いや、僕は言いません、「絶対儲かる」なんて言えません。

というわけで、静かに終わりたいと思います。

それではまた、DeFi~(@^^)/~~~

ここから先は

¥ 100

この記事が気に入ったらサポートをしてみませんか?