親と同居している独身女性に必要な老後資金は?

老後2000万円問題が一時期流行りましたが、この数字は夫婦二人の老後必要資金です。それでは、親と同居している独身女性はいくら必要でしょうか?一人だから夫婦二人の半分で1000万円でいいと思いますか?

実は、独身女性の場合はもっと必要になります。なぜなら、年金は平均的に少ないですし、介護になった場合や病気になった場合に家族のサポートが受けにくいので、すべて自分で準備しておかないといけないからです。

FPをしていて500名以上の相談に乗ってきた中で、安心できる老後資金というのを何度もシミュレーションしてきました。

この記事を読むと、親と同居している独身女性の老後必要資金額、年齢別のシミュレーション、気を付けるべき事、対策などが分かるようになりますのでぜひ最後までご覧ください。

親と同居している独身女性に必要な老後資金は?

この記事の前提として下記を想定しております。

40代以上の独身女性

親と同居している

正社員もしくは契約社員として年収400万円以上ある

結婚する予定はない、一生独身を貫く覚悟

65歳定年、退職金なし

手に職がある(資格等)

75歳まで旅行など趣味を楽しむ

80歳からは老人ホームに入居し90歳で亡くなる

親からの贈与や相続は考えず、自助努力でできるだけ準備する

独身女性の老後の年金額は?

厚生労働省の統計によると、女性の平均年金月額は、約10万円となっています。

これは平均額であり、働いた年数や年収によって異なりますので、自分がいくら受給できるかは、「ねんきん定期便」や「ねんきんネット」で確認してみましょう。

独身女性の老後の一月の生活費は?

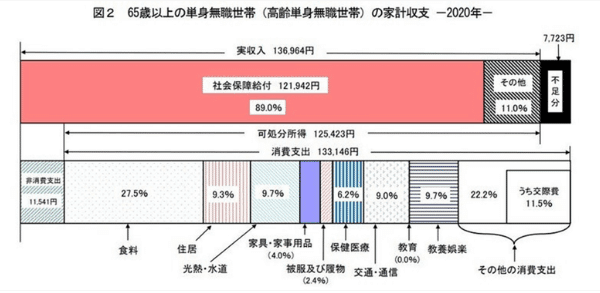

次に、老後の生活費がいくらかかっているか見てみましょう。

独身女性の65歳以上の生活費は、一月平均約15万円かかっています。

図を少し解説しますと、

非消費支出というのは、固定資産税や健康(介護)保険料などの税金です。

住居費は、修繕費やリフォーム代などを月にならした金額です。

家賃がかからない分老後は安心ですね。

介護・医療費を考えてみよう

独身女性の不安は、なんといっても介護や病気などの万が一の場合です。家族がいない分、自分で準備をしておかないといけません。兄弟姉妹や甥・姪などが支えてくれるケースもあるでしょうが、最低限は準備しておく必要があります。

80歳で老人ホームに入居し、90歳までとすると、全国平均からいくらかかるでしょうか?

介護施設入居一時金600万、月額費用25万円というのが平均です。

これだけで3600万円必要になります。

また、医療費は70歳以降に1150万平均でかかっているという統計があります。

将来の医療費負担が上がる最悪の場合を想定して準備しておきましょう。

ここでは、仮に500万円必要と考えてみましょう。

介護と医療で4100万円必要となります。

死後整理資金

死んだ後の整理資金も必要です。家を売却する際にも、使っていた家電や家財道具を撤去する費用であったり、電気・ガス・水道・携帯の解約などの手続きなど整理してもらう費用が必要です。また、火葬費用や葬式代、お墓代などもかかります。

ここでは300万円としておきましょう。

独身女性の準備すべき老後資金の目安

介護と医療で4100万、死後整理資金で300万円とすると合計4400万円必要になります。

また、毎月15万円の生活費が施設に入るまでの80歳までかかりますので、2700万円。合計7100万円です。

一方、毎月の年金収入10万円の合計額は3000万円。

つまり、7100-3000=4100万円必要という計算になります。

親と同居している独身女性のメリット

親と同居している独身女性のメリットを最大限活用して老後資金を貯めましょう。

家賃がかからない

同居していると当たり前ですが、家賃がかかりません。一般的に一人暮らしの家賃や平均7万円前後ですからそのお金が毎月老後に回せるということです。これは親と同居している独身女性のメリットです。

食費・生活費が安く済む

一人暮らしの場合よりも、食費や生活費が安く済みます。なぜなら、電気代などは一人で暮らすのと両親含め三人でくらしのとでもそれほど変わりはありません。

また食費や生活費も、まとめ買いすることで一人当たりのコストは安くできます。

一人暮らしよりも月10万円は多く貯蓄できる

これはFPとしての僕の経験ですが、同居している方は一人暮らしよりも月10万は多く貯蓄や運用に回せます。

このメリットを活用してしっかり準備しましょう。

年齢別運用シミュレーション

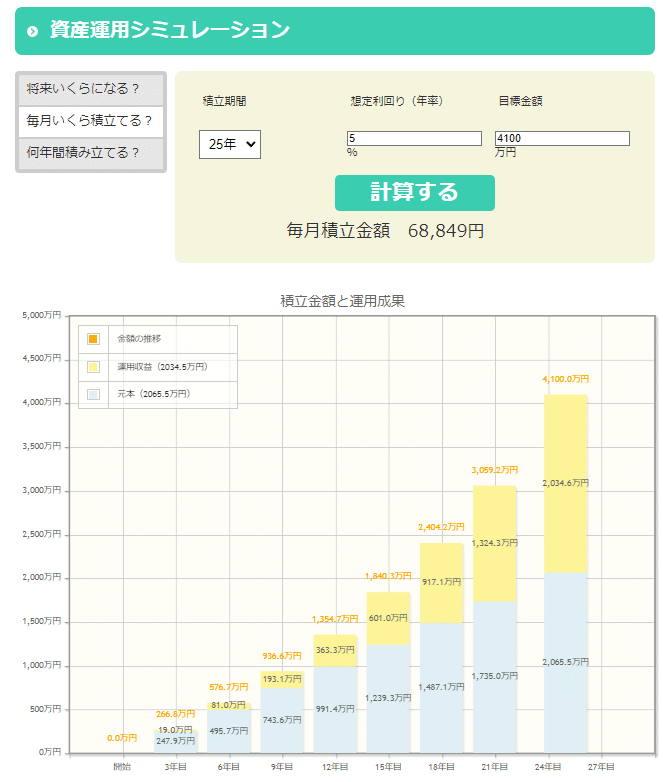

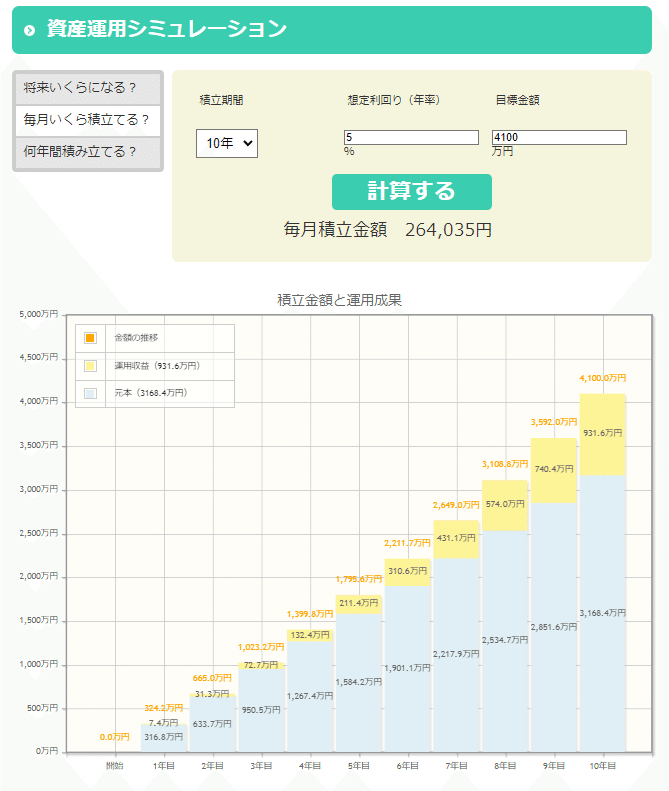

ここでは、年齢別に65歳までに4100万円貯めるために月いくら運用していけばいいかというシミュレーションをしたいと思います。

前提は、全世界平均の平均年率5%という成長率でシミュレーションをします。

ちなみに金融庁のシミュレーションソフトを使っています。

40歳から65歳まで運用した場合 毎月6万8849円でOK

同居している方にとっては、問題ない掛け金かと思います。また注目していただきたいのは、元本と運用収益が同じくらいになっているという点。つまり長期間運用すると運用益も上がるというシミュレーションになりました。

早くスタートするのがよいということですね。

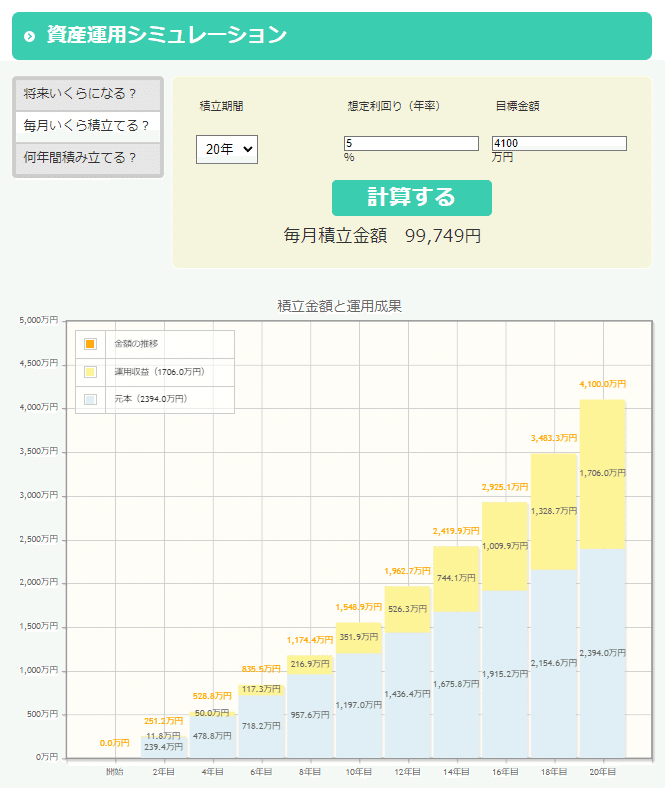

45歳から65歳まで運用した場合 毎月9万9749でOK

20年間で貯めようと思うと、毎月99,749円積立が必要です。毎月10万円は運用に回せるケースが多いので、同居している人は断然勝ち組だと思います。

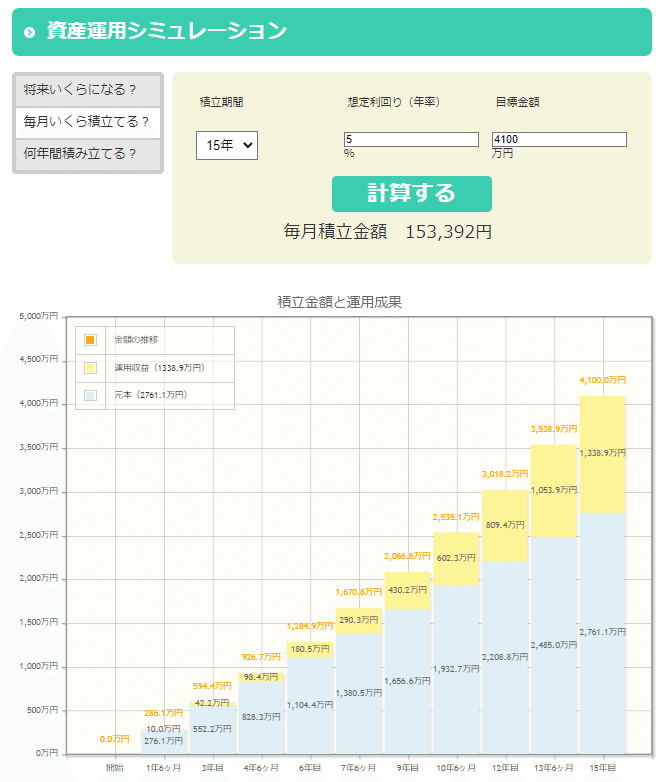

50歳から65歳まで運用した場合 毎月153,392円でOK

15年しかないと、結構しんどい金額です。家計改善などをしてもかなり厳しい数字だと思います。老人ホームはあきらめて、別の方法を考える必要があるかもしれません。

55歳から65歳まで運用した場合 毎月26万4035でOK

10年間ではほぼ無理な数字になってしまいます。つまり早く始めれば複利効果が効いて雪だるまのように大きくなってきます。早く始めることが大切です。

気を付けるべき事

シミュレーションをしてきましたが、気を付けるべき点をお伝えします。

親の介護による離職や収入源の可能性

同居している独身女性で考えておかないといけないのは、親の介護による離職や収入減少です。

同居家族が一番負担を強いられるので、親の状況も見ながら運用計画を立てることが必要です。

自分の万が一の事

自分の健康面にも気を付ける必要があります。例えば、ガンや脳梗塞などになると収入が減少したりするケースが報告されています。

そうなった場合に、運用はストップせざるを得ないでしょう。

変な投資話に引っかからない

かぼちゃの馬車という不動産投資詐欺で被害にあった方の多くは独身女性で年収の高めの人だそうです。

うまい投資話に引っかからないように勉強してください。もしおかしいかな?と思ったら僕に相談ください。

対策方法

気を付けるべき事に対する対策をお伝えします。

在宅ワークできるような資格や経験を積む

親の介護、自分の病気などで思ったように働けなくなった場合の対策として、在宅ワークでできるような資格や経験を積むという方法があります。

例えば、IT系やネット系はパソコン一台あれば仕事ができ、在宅の空いた時間でも仕事ができるものも多いです。

副業として取り組んで、経験を積んで、万が一の場合に備えたり、何もなければ副業で収入UPを目指すのもアリでしょう。

保険などの活用

自分に万が一が起こった場合の収入の補填と、老後積立を継続する代わりのプランとして保険の活用があります。

保険で老後資金を積み立てるメリットは、三大疾病になったら保険料は免除(保険会社が払ってくれる)という商品があります。

こういった商品を投資の半分でもいいので組み込むことをおすすめします。

家計改善をする

目標額が決まれば家計改善もやりやすいです。本当に自分はどんな老後人生を送りたいのか?絶対にやりたくないのはどんな生活なのか?

例えば、老後独りぼっちで誰も助けてくれないというのは絶対いやというのであれば、家計改善もしやすくなります。

優先順位を付けられるようになり、必要なものとそうでないものがわかります。

FPに相談する

FPに相談するというのも有効な対策の一つです。お金のプロに家計相談、あなたの状況にあった投資プランや商品の選定などもしてくれます。

一人で投資を考えるとどうしても良いことばかり想定してしまう傾向があります。第三者のプロの目線からアドバイスをもらい、独りよがりな資産形成になっていないか確認しましょう。

Q&A

Q、独身の老後資金は5000万円必要?

一時、ネットで有名な話題になりました。老人ホームに入居し、今後のインフレや、医療制度・年金制度の崩壊を考えると5000万円必要かもしれません。

準備しておいて必要なかったら使えばいいだけですので、準備は大切です。

よろしければサポートよろしくお願いいたします。いいものを作れるよう活動の糧にします。