スタートアップがイシュア(カード発行会社)を始めるために

こんにちは!

「B/43」というVisaブランドプリペイドカードと家計簿アプリを運営している@shotaです。

今回は外部の人からすると分かりづらい我々のビジネスモデルと業態について詳しく書きたいと思います。

先週もBASEやマネーフォワードがカード発行のリリースを出したりと、最近、スタートアップがカードを発行する事例を見かけるようになってきてはいないでしょうか?

特徴的なのは一般的なクレジットカード等購入あつせん業者(以下「発行元」)が企業と提携し発行する「提携カード」ではなく発行元が単独で発行する「プロパーカード」を発行している点です。

💡 プロパーカード(例)

バンドルカード、Kyash、paild、Upsider、マネーフォワード ビジネスカード、freeeカード Unlimited等

Visaのプリペイドーカード発行会社一覧にも記載されております。

💡 提携カード(例)

ファミマTカード、Amazonカード、ZOZOCARD、シネマイレージカードセゾン等

個人向け、法人向けというのはあるものの各社独自に自社でVisaカードを発行しています。

我々が発行しているVisaプリペイドカード「B/43」もプロパーカードになります。

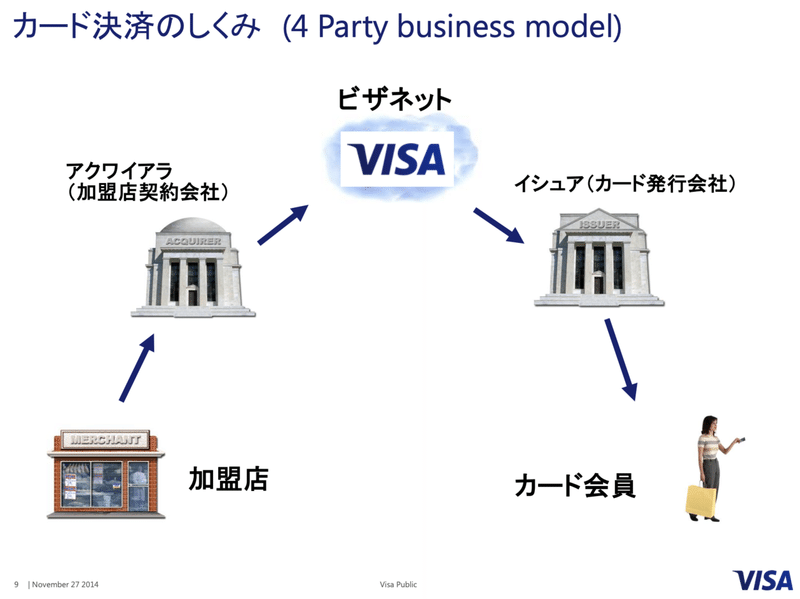

1. プロパーカードを発行するイシュアとは?

我々のような業態はイシュア(カード発行会社)と呼ばれており、一般的には消費者に対しクレジットカードを発行する会社を指します。ほどんどがVisa、Master、JCBなどの国際ブランドからライセンスを取得し、消費者に国際ブランド付きのクレジットカード or プリペイドカードを発行します。

2. スタートアップのイシュアの特徴

イシュアの業務は大きく分けるとカードの発行、カード会員の管理・利用代金の請求といったイシュイング(カード発行)と決済にまつわるプロセシング(決済)になります。

まず、カード決済取引は大きく、下記の三要素に分解されます。

💡 カード決済取引の3つの要素

・オーソリゼーション(信用照会、信用承認、取引承認(オーソリ))

・クリアリング(加盟店における売上の清算、売上処理)

・セツルメント(加盟店への支払い、清算)

このカードの発行や会員の管理のイシュイングに加えて、自社発行のカードが加盟店で利用された際の、オーソリ、売上の清算・処理など決済データ処理や会員口座の残高管理、決済引き落とし処理を伴う勘定系システムといった、バックエンド業務をプロセシングと呼び、それらのシステムを内製しているという点が上げられます。

大抵のクレジットカード会社の場合はこのプロセシング業務は外注することが多く、一度、見積もりをとった際は初期費用が億を超える桁だったこともあり、創業間もないスタートアップの場合は、やむなく自社開発するケースが多いと思います。

各社調べてみると事業参入までに1年以上の期間が掛かっているケースが多く、それだけ開発難易度と時間が掛かることも関係しています。

(弊社も1年以上掛かりましたが、ここが一定の参入障壁になるというのもあります。)

3. BINスポンサーモデルを採用している

カードを発行している以上、どこかの国内・国際ブランド(Visa、Master、JCB等)からライセンス供与を受ける必要があります。

ただし、一般的には創業1~2年のスタートアップがVisaのプリンシパル・ライセンス契約を受けることは難しく、契約を得るには厳格な審査や格付けによって莫大な補償金が必要になります。

そこでほとんどのスタートアップはBINスポンサーモデルを採用しています。

💡 BINとは、BIN「銀行識別番号(Bank Identification Number)」と呼ばれ、クレジットカードに表示される先頭の6桁の番号で、カード会社を識別するものをいいます。

このビジネスモデルは、グローバル規模でその市場が急成長している国際ブランド付きプリペイドカードの発行形態として、特に欧米で採用されているモデルで、簡単に説明すると、既にプリンシパル・ライセンスを保有しているイシュアからBINを借りて発行するモデルとなります。

先ほど事例として上げた6社もBINスポンサーモデルによりサービスを提供しています。

4. 前払式支払手段 or 資金移動業を取得している

各社、カード決済については電子マネーのバリューで決済をさせており、ユーザーは予めアプリ上で決済に使える電子マネーをチャージする形で事業展開をしています。

そのため、「前払式支払手段」もしくは「資金移動業」と呼ばれる電子マネーを発行できる免許を取得しており、どちらの免許で事業を実施するかで、サービス内でできること、事業上の制約を受けるメリット、デメリットがあります。

基本的に資金移動業の方が取得難易度が高く、チャージされたバリューを送金できたり、現金化ができたりと汎用性が高くなる代わりに、ユーザーがチャージしたバリューと同額を「履行保証金」として法務局に供託するデメリットが発生します。

ちなみに当社は「資金移動業」を取得しており、最近ですと、デジタル給与受取と呼ばれる、「資金移動業者」の口座で給与を受け取ることが可能になる法改正が注目されています。

こちらが施行されると今まで銀行の独占商売だった「預金」を預かる行為が可能となり、銀行免許を持たないスタートアップにも「銀行」に近い領域のビジネスチャンスが生まれます。

自社でのカード発行を実施する事業は免許取得が前提でないと始めれない事業ということもあり、取得に対する時間やコストも参入障壁の一つになります。(弊社も資金移動業の取得に1年半以上の時間が掛かりました。)

💡 前払式支払手段(第三者型)発行者の登録一覧はこちらから確認できます。

💡 資金移動業者の登録一覧はこちらから確認できます。

5. カードの番号生成・発行、印刷をする

これは参入してみて驚いたのですが、みなさんが普段利用しているクレジットカードは「大日本印刷」、「凸版印刷」といった紙媒体や包装紙とった印刷で有名な会社が、印刷も実施してくれています。

日本だと大手も含めて、4社ぐらいが候補に上がり、IC付きカードにするのか、磁気ストライプのカードにするのか、iD、QUICPayに対応するのか等によって、技術仕様も細かく変わり、特にIC付きカードを発行する場合はEMVチップを搭載する必要があり、原価が大きく変わってきます。

また、自社で発行する上ではカードのデザインや色構成、Visaのブランドチェック、また、PANとCVVの発番や、それに伴うPCI DSS準拠対応も必要になります。

💡 PANとは、PAN「Primary Account Number(プライマリーアカウントナンバー)」の略称。つまりカード表面に印字された16桁のカード番号。

💡 CVVとは、カード裏面に印字された3桁の数字で、一般的には「セキュリティコード」と呼ばれている。

これによりユーザーが会員登録する度に、カード番号の発番システム、印刷会社とのデータ連携、PANやCVVはPCI DSSの保護対象になるのでオフィスやバックエンドシステムの年次の監査や準拠対応など、単純に決済するためのシステムとは別で相応な開発や工数も発生します。

おまけに印刷されたカードの発送というオペレーション業務も発生し、ユーザーに価値を届けるだけでも相当複雑なステップやコストが発生しています。

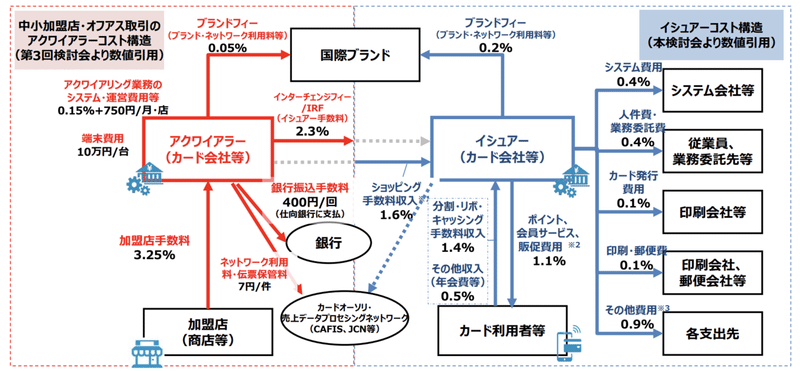

6. ビジネスモデルはカード決済手数料

我々は自社でカード発行をしているということもあり、最大の収益源はユーザーがカードを利用してくれた際のインターチェンジフィー/IRF(イ

シュアー手数料)と呼ばれるカード決済手数料になります。

(※経済産業省資料より抜粋)

つまりユーザーがカードを発行し、決済される度に約1.6%の手数料が入る仕組みとなっています。

最近は物理的にカードを発行せず、バーチャルカードと呼ばれる主にネット決済専用のカードを発行するパターンも増えてきています。

提携カードのビジネスモデルはカード発行元の会社と決済手数料のレベニューシェアという形が多いと思いますが、あちらはリボや後払い前提でのビジネスモデルとなり、デビットカードに近い我々とは少し内容が異なってくるのが特徴です。

7. 最大のメリットはサービス体験向上と決済データ

このようにスタートアップがカード発行する上で、プロセシングシステムの開発、免許の取得、カードの印刷・発行、それ以外にもeKYCシステムの開発などリリースするまでに山のような対応事項が発生します。

正直、前起業のフリマアプリは半年ほどの開発でリリースができたので、今回は遥かに大変な事業参入となりました。

そこまでして、自社の「プロパーカード」にこだわるポイントはユーザーに提供するUI/UX部分を追求できる点に尽きるかなと考えています。

我々も自社でやる意思決定をする前はカードの発行やプロセシング業務は銀行やカード会社に任せる形の「提携カード」モデルを模索した時期もあったのですが、やはり登録からカード発行までのオンボーディング体験やカード決済のPush通知、残高の確認といった決済後の体験まで磨き上げる上で、他社のシステムベンダーに依存したシステム構成では理想の体験を作り込むことができないという結論になりました。

また、もう一つ最大の特徴として、全てを内製する事でユーザーひとりひとりに紐づいた会員・決済データを活用することができるようになります。

もちろんスタートアップ各社とも単なるVisaプリペイドカードの発行事業で終わるだけではなく、何かしら付加価値を提供した上での事業展開を目指す上で、例えば与信に使ったり、経費精算と連動したりといった自社でデータを保有する事で生まれる強みを活かすことが必要不可欠になります。

弊社のサービスも夫婦やカップルで使える「ペア口座&カード」や「あと払い」といった付加価値を合わせて提供しています。

8. 最後に

自社でカードを発行するといった開発やBizdevはその分、苦労も多いのですが、今までのインターネットサービスにはあまりない、物理カードを自分達で作って配り、日常で使ってもらうというリアルな体験までも作り込める楽しさがあり、また、カード決済といった行為自体が日々の習慣化をもたらす行為でもあり、カードの付加価値次第で、ユーザーの生活を変化させるきっかけにもなる力を備えています。

「B/43」は今はニッチで便利なサービスを目指していますが、ここ1~2年でカード自体のグレードアップや更なる付加価値の提供を予定しています。

恒例にはなりますが、このnoteを読んで少しでも話を聞いてみたいと思われた方、プロダクトに興味を持たれた方がいらっしゃれば、以下のNotion採用ページをご覧いただき、カジュアル面談フォームから是非ご応募ください。

エンジニア、マーケティング、デザイナー、Bizdev、カスタマーサポートと全方位で採用しています!

ではまた!

この記事が気に入ったらサポートをしてみませんか?