レゾナック【4004】半導体の後工程の成長が見込める話と、業績予想通りの進捗には中国経済が重要な話

日経平均に採用されている銘柄を全て取り上げているこのnote、今回取り上げるのは株式会社レゾナック・ホールディングスです。

2023年1月に、総合化学メーカーの昭和電工と機能性化学メーカーの日立化成が統合して出来た企業となっています。

事業内容と業績のポイント

それではまずは事業内容から見ていきましょう。

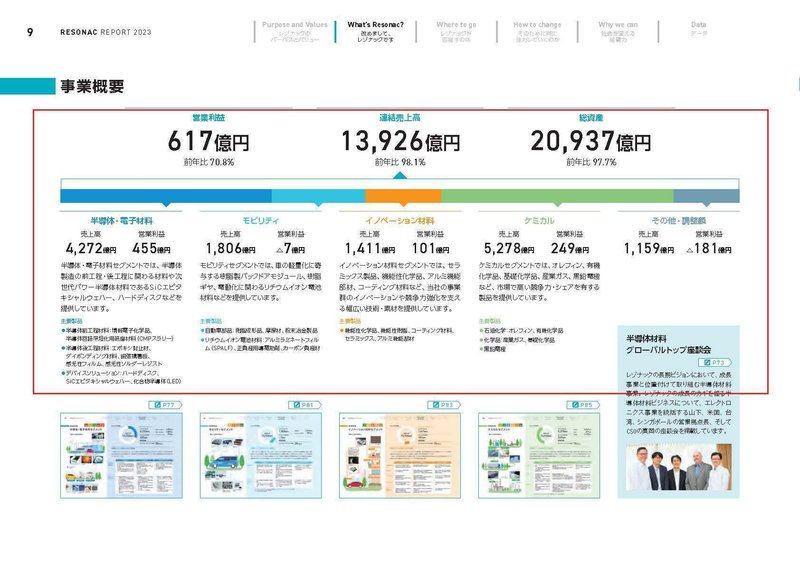

レゾナックの事業セグメントは以下の4つです。

①半導体・電子材料セグメント:半導体の前工程と後工程で利用される材料が主力。

エッチングガス・SMPスラリー・銅張積層板・SiCエピタキシャルウェハーなど

②モビリティセグメント:樹脂製バックドアモジュールやリチウムイオン電池用負極材など自動車関連の事業

③イノベーション材料セグメント:合成樹脂エマルジョン「ポリゾール」、電気絶縁ワニス、コンデンサ用セラミックス、アルミニウム鋳造棒・鋳造品、不飽和ポリエステルなど

技術力を生かした事業

④ケミカルセグメント:ポリプロエン(ペットボトルのふたなどに使われている)やエチレン(高強度の薄いフィルムに適していて、レジ袋など多様な用途で使われている)、黒鉛電極(製鉄所などで利用されている)など

2022年12月期時点でのそれぞれの事業の売上構成と(利益額)は以下の通りです。

①半導体・電子材料:31% (455億円)

②モビリティ:13% (▲7億円)

③イノベーション材料:10% (101億円)

④ケミカル:38% (249億円)

⑤その他・調整額:8% (▲181億円)

売上は比較的分散した構成になっていますが、利益面では半導体・電子材料事業の規模が大きく、業績は半導体市場の影響を受けやすい事が分かります。

続いて市場別の売上構成を見ていくと以下の通りです。

①日本:44.3%

②アジア:24.4%

③中国:13.7%

④ヨーロッパ:7.4%

⑤北米:7.3%

⑥その他:2.9%

日本が主力市場ですが、海外比率は55.7%と海外事業の方が大きな規模で展開しています。

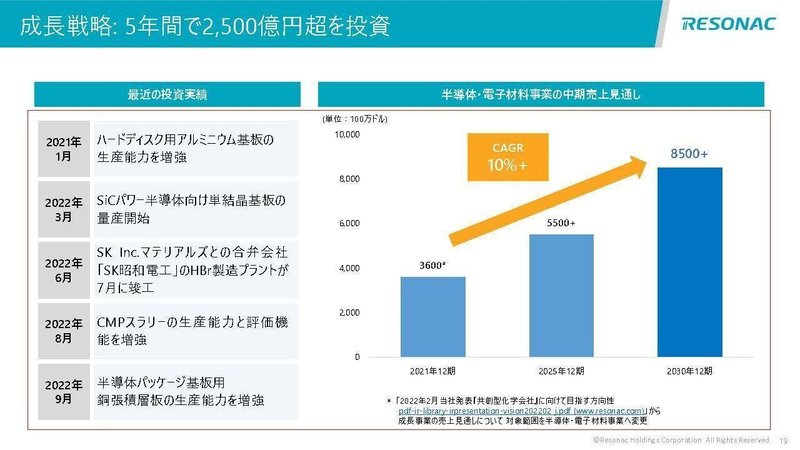

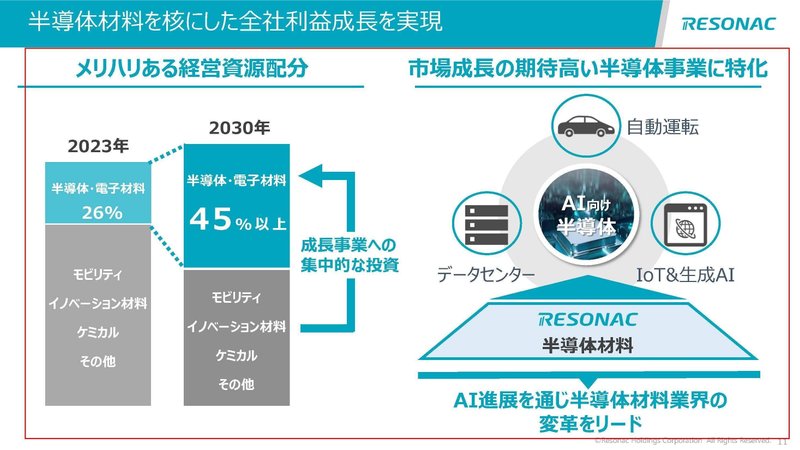

さて、現在もすでに主力事業ですが、今後も積極拡大を進めようとしているのが半導体関連事業です。

5年間で2500億円と積極投資を進めており、2021年~2030年では年間平均成長率10%を目指しています

積極投資を進める半導体事業についてもう少し詳しく見ていきましょう。

まず、レゾナックは半導体材料事業は、後工程に強みがあり後工程では世界トップの材料メーカーとなっています。

市場トップの製品も多数保有しており、半導体の製造工程の多様な分野でその材料が使われています。

そして、今後はこの後工程の重要性が増してくることが期待されています。

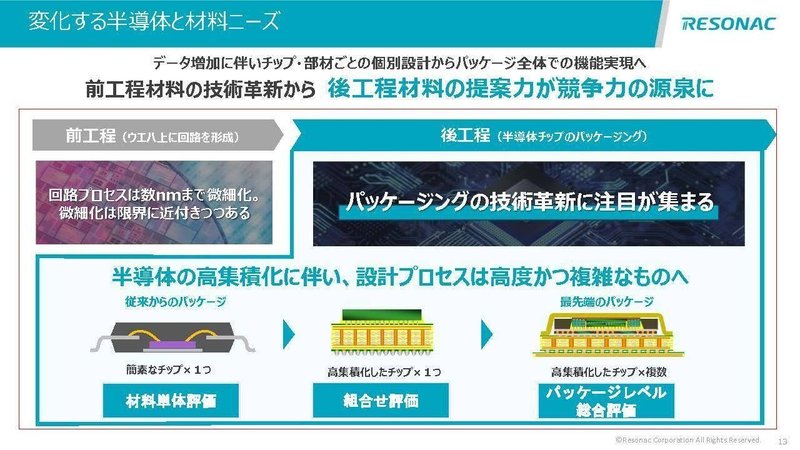

というのも半導体の歴史というのは、微細化・複雑化の歴史で高性能やコストダウンを進めてきたわけですが、その中心はウエハ上に回路を形成する前工程でした。

ですが、前工程での微細化に関しては物理的にも経済的にも限界が訪れ始めています。

そんな中で、高集積化が重要になり後工程でのパッケージング技術革新による高機能化が進んでいます。

また、今後の市場の拡大をけん引するのはやはりAIです。

AI関連の半導体は2023年~2028年の年間平均成長率で36.3%が見込まれています。

そのAI向けのプロセッサでは高集積化も重要ですし、伝送距離を短くするために部品点数の増加も進んでおり、後工程の重要性の増加に加えて材料需要の拡大も期待できる状況です。

レゾナックが強みを持つ後工程の分野では、市場の拡大による成長が期待できるという事ですね。

また、半導体の複雑性が増す中でその設計プロセスもより複雑になっており、前工程からの材料の総合的なすり合わせによる技術も重要になります。

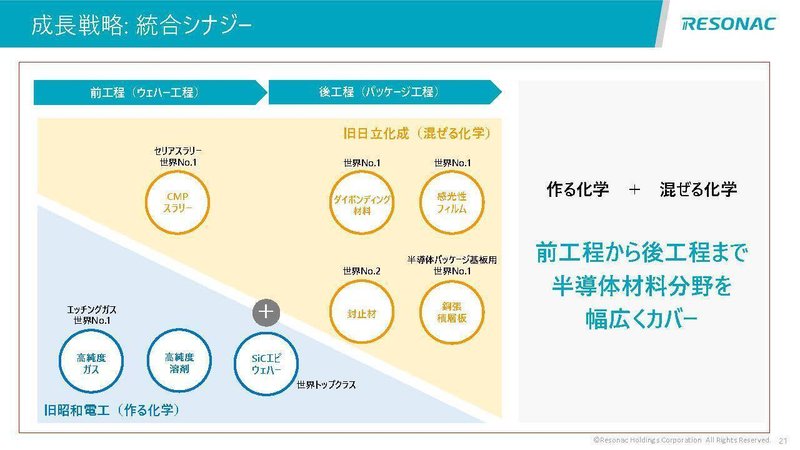

そんな中で進めていたのが経営統合です。

前工程に強みがあった旧昭和電工と後工程に強みがあった旧日立化成の統合で前工程から後工程の総合的な拡大が進みました。

その結果半導体分野の複数セグメントで高シェア製品ラインナップを有するようになり、顧客の要求に合わせた柔軟なすり合わせ対応が可能だとしています

また、半導体材料ビジネスにおいてこれまでは低価格化コモディティ化が進み価格競争が激化する市場でした。

ですがこのすり合わせ型の分野では、技術的な側面に加えて、顧客と共同して生産に携わる必要がある事を考えても、後発組の参入が難しくコモディティ化が起きにくいとしています。

統合が進み、すり合わせ技術含め優位性を持つことが出来れば、市場成長の中で企業としても成長が期待できるという事です。

今後、優位性を持った成長を見せていけるかに注目ですね。

それでは続いて、2022年までの5年ほどの業績の推移を見ていきます。

まず、売上の推移を見ていくとは2020年12月期までの3年間は横ばい傾向ですが、2021年12月期に大きく拡大しており、2022年12月期は減収となりつつも高水準を維持しています。

一方で利益面の推移を見ていくと、2020年12月期はコロナの影響があり赤字転落となり、そこからは改善した状況ですがそれ以外の期でも減益傾向が続き苦戦した状況です。

近年は売上は拡大したものの、収益性は悪化していた事が分かります。

そういった中で、半導体に注力し積極投資をする一方で、メリハリある経営資源の配分を進めています。

成長分野に注力する事でポートフォリオの最適化を進めており、2021年~2023年では9つの事業を売却しています。

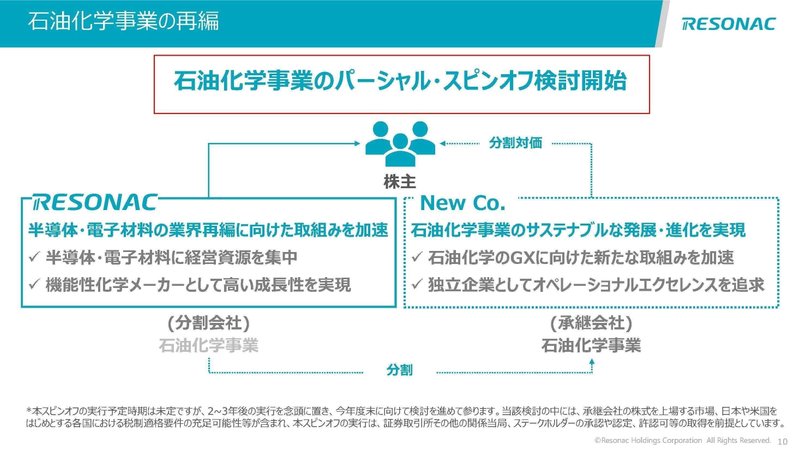

直近でも石油事業はスピンオフの検討開始をしており、今後もポートフォリオの見直しを進めていこうとしています。

不採算事業が増え収益性が悪化する中で、ポートフォリオの最適化を進めていたという事ですね。

ポートフォリオ転換による変化が大きい時期ですから、収益性の高いポートフォリオに代わっていくかにも注目です。

続いて、利益面が特に苦戦していた2022年12月期の営業利益の変動要因を見てみると、ポートフォリオ転換を進める中で事業譲渡による影響が▲98億円あり、さらに数量要因によっても▲247億円で減益となっています。

その他にも在庫の会計的な要因でも▲198億円となりました。

事業ポートフォリオ転換や会計的な要因もありましたが、販売面も苦戦していた事が分かります。

セグメント別ではケミカル事業が大幅増収になりつつも、大幅減益となり収益性が大きく悪化しています。

ケミカルセグメントでは、石油化学の原料のナフサ価格が高騰し価格上昇で大幅増収、さらに黒鉛電極でも価格上昇で大幅増収となりました。

ですが石油化学事業では、大型定修による影響があり数量が減少し、さらに原材料高による在庫価格変動の影響もありました。

化学品では原材料コスト増加の影響によって減益なっています。

原材料価格の高騰の影響を受けて収益性が悪化しています。

現在も原材料価格の高騰が続いていますから、一定の苦戦が続く事が想定されます。

また、四半期ごとの業績の推移を見ていくと半導体・電子材料事業は4Qに前四半期比で大幅な減収減益となっています。

それに影響しているのは半導体市況の悪化です。

市況悪化は2023年12月期以降も続いていますから、この半導体・電子材料事業でも苦戦する事が想定されます。

主力のケミカル事業、半導体事業共に一定の苦戦が続く事が想定される状況だという事です。

収益性の悪化が続いており、その継続が想定される中で2025年までには収益性の抜本的な改善するとしており、先ほど見たポートフォリオア最適化含め構造改革を進めています。

業績の一定の悪化が起きてくる中でも構造改革が進捗しているかが注目な状況です。

という事でレゾナックは多様な化学品を提供しており、近年は後工程の材料に強みを持つ半導体関連事業が主力となっています。

後工程の重要性が増していく事が期待される中で、今後も半導体材料を中心とした成長を進めていこうとしています。

近年は収益性が悪化しており、販売不振や、原料高や半導体市況悪化の影響を受けています。

その影響が続く事が想定される中で、業績の悪化はしばらく続く可能性が高いですが、高収益の事業ポートフォリオへの積極的な転換を進めていますからその進捗に注目です。

直近の業績

それでは続いて直近の業績を見ていきましょう。

今回見ていくのは2023年12月期の通期の業績です。

売上高:1兆2889億円(▲7.5%)

営業利益:617億円→▲38億円

経常利益:617億円→▲148億円

純利益:324億円→▲190億円

減収で赤字転落と非常に苦戦した状況となっています。

営業利益の変動要因を見てみると、半導体電子材料事業で数量減少の影響が▲419億円と、それ以外の事業で▲105億円で計▲524億円と販売不振の影響が特に大きく、業績が悪化しています。

販売不振の状況が続いていた事が分かります。

セグメント別の営業利益と(前期比)を見ていくと以下の通りです。

①半導体・電子材料:▲94億円 (▲550億円)

②モビリティ:19億円 (+27億円)

③イノベーション材料:113億円 (+12億円)

④ケミカル:77億円 (▲172億円)

⑤その他・調整額:▲153億円 (+28億円)

主力の半導体・電子材料事業とケミカル事業が特に苦戦しています。

ケミカル事業の状況を見ていくと、石油化学では原料のナフサ価格の下落で減収になりつつも、前期に定修で数量が減少していた反動で数量増となり、スプレッドも改善した事で増益になっています。

化学品では数量減となるも、原材料高騰の中で価格転嫁を進めた事で増益になったとしています。

一方で苦戦したのが黒鉛電極で、前期比で数量減に加えて単価下落、さらに在庫の評価損もあり減益となっています。

黒鉛電極は製鉄設備に使われますが、欧州では景気低迷の中で鉄鋼生産が低迷していますし、生産力が大きな中国で経済環境が悪化し生産能力が過剰になる中で輸出が増加し、価格競争の激化が行っています。

それに伴ってレゾナックでも単価下落、在庫の評価損、販売不振に陥ったという事ですね。

そういった状況を考えてみると、黒鉛電極では業績の低迷が続く可能性が高い状況です。

在庫の評価損による影響が減少する事での一定の業績の改善は期待できるものの、事業自体は苦戦が続く可能性が高い状況です。

続いて半導体事業の状況をもう少し詳しく見てくと、市況悪化による需要低迷が継続し、前工程・後工程ともに業績が悪化しています。

半導体市況の本格回復は2024年後半あたりを見込む企業が多いです、今後もまだしばらくは苦戦が続く可能性が高いと考えられます。

ですが、生成系AI関連の市場は堅調な中で、後工程に関しては足元では持ち直しの動きがみられるとしています。

実際に四半期ごとの業績の推移を見てみると、半導体・電子材料事業は徐々に利益面の改善が進んでいます。

主力のケミカル事業や半導体・電子材料事業では苦戦が続く可能性が高いものの、業績の一定の改善は期待できるという事ですね。

そんな中で2024年12月期の通期予想を見てみると、増収で黒字転換と一定の業績改善を想定しています。

セグメント別では、半導体・電子材料事業とケミカル事業は共に上期は一定の苦戦が続く事を想定するものの、下期からの業績改善を想定しています。

しばらくは業績低迷が続く可能性が高いですが、半導体の市況の回復が期待できる2024年下期からの業績改善が進む可能性が高いと考えられます。

一方でケミカル事業では、中国経済低迷の影響があり、下期からの業績改善が進むかには経済動向も重要だと考えられますので注目です。

という事で直近では減収で赤字転落と苦戦しています。

ケミカル事業では、景気減速の影響もあり黒鉛電極事業が大きく悪化しています。

そして半導体・電子材料事業では市況悪化の影響が大きく販売面が苦戦しています。

とはいえ、生成系AIの市場は堅調な状況ですから一定の業績改善は進んでおり、今後の半導体市況に関しては2024年下期からの回復も見込まれていますので下期以降は業績の改善が進むことが期待されます。

ケミカル事業でも2024年下期からの業績改善を見込んでいますが、それには競合環境悪化に影響している中国経済の動向も重要だと考えられますのでその点にも注目です。

想定通りの業績の進捗が進むかは、市況の動向が重要だと考えられますので半導体市況、中国市況には特に注目です。

この記事が気に入ったらサポートをしてみませんか?