三菱商事【8058】最も影響を受ける資源とは?の話と今後重要な事業の話

日経平均に採用されている銘柄を全て取り上げているこのnote、今回取り上げるのは三菱商事株式会社です。

5大商社の1つで、その中でも最も売上規模の大きな企業です。

事業内容と業績のポイント

それでは早速事業内容から見ていきましょう。

三菱商事の主力の事業セグメントは以下の通りです。

①天然ガスグループ:LNG関連など

②総合素材グループ:鉄鋼関連や機能素材など

③化学ソリューショングループ:石油化学や基礎科学分野など

④金属資源グループ:原料炭や銅関連など

⑤産業インフラグループ:船舶・宇宙航空機や産業機械など

⑥自動車モビリティグループ:いすゞ自動車や三菱自動車、三菱ふそうなど

⑦食品産業グループ:鮭鱒養殖など

⑧コンシューマー産業グループ:ローソンなどの小売りやアパレルやヘルスケア、食品流通・物流など

⑨電力ソリューショングループ:発電所など電力関連

⑩複合都市開発グループ:都市開発関連

非常に多様な事業を展開している事が分かると思います。

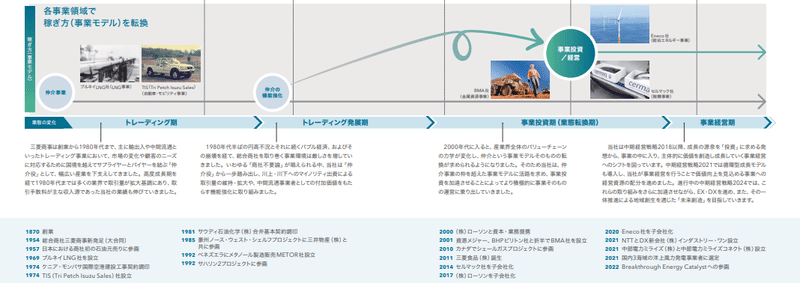

これまでの事業の変遷を見てみると、商社のイメージの通りでもともとは資源のトレーディングの事業で成長してきました。

ですが、2000年代に入りバリューチェーンの変化が進む中で、鉱山なども含め多様な事業投資を行う企業へと変化し、積極的な投資を行うようになってきました。

そして2018年以降は投資だけでなく、積極的にその事業の中に入り、事業経営に力を入れていくようになっています。

そういった中で事業内容も非常に多岐に渡るようになっています。

投資先も非常に多く、子会社の傘下の企業も含め1社として数えて計460社となっており、全体では1700社以上の連結対象会社があります。

ちなみに、その内黒字会社が341社で74.1%、赤字会社が119社で25.9%となっています。

このように投資先が非常に多い事もあり、詳細に触れていく事は難しいので今回は全事業には触れることなく、ある程度ざっくりとポイントだけを書いていこうと思います。

2022年度のセグメント別での「一過性要因を除いた純利益」の構成は以下の通りです。

①天然ガスグループ:15%

②総合素材グループ:5%

③化学ソリューショングループ:4%

④金属資源グループ:40%

⑤産業インフラグループ:3%

⑥自動車モビリティグループ:13%

⑦食品産業グループ:6%

⑧コンシューマー産業グループ:2%

⑨電力ソリューショングループ:5%

⑩複合都市開発グループ:7%

金属資源グループが4割を占める主力事業となっており、それに続いて天然ガスグループとなっています。

この2事業で利益の5割以上を占めており、資源系事業の利益の規模が大きいことが分かります。

また、いすゞ自動車や三菱自動車、三菱ふそうなどを抱えている自動車モビリティグループも一定の規模を持っています。

海外比率も高いですからグローバルでの自動車市場の影響も受けます。

その他にも一定の利益の規模がある食品産業グループは、鮭鱒養殖など主力としており水産相場の影響もあります。

さて、主力事業の金属事業についてもう少し詳しく見ていくと、原料炭や鉄鉱石、銅やアルミの鉱山にも出資しており、その後のトレーディングや加工・製造まで事業を行っています。

トレーディングを除くと、現在の収益構造で大きいのは原料炭となっており、3/4ほどを占めています。

それに次いで規模が大きいのは銅で、そこから鉄鉱石と続きます。

原料炭の相場環境に特に業績が左右されやすい構成です。

主要な投資先としては、原料炭はオーストラリア、銅はチリやペルーとなっています。

2番目に大きな利益の規模を持つ、天然ガスグループで取り扱うのはLNG(液化天然ガス)で、アジア民間企業では最大のLNGプレイヤーとなっています。

現在もカナダでは建設中の新規プロジェクトもあり、生産能力の拡大も進んでいます。

LNGの相場環境にも業績が左右されやすいという事ですね。

三菱商事は原料炭や銅、LNGなどの相場環境に業績が大きく影響される事が分かります。

三菱商事は各国で投資と回収を繰り返しながら事業を行っているため、どのような資産を抱えているかも重要です。

主要なカントリーリスクの内訳を見てみると、リスクマネー残高が大きいのは、金属事業関連の投資先があるペルーやチリなどの中南米やLNGの投資先があるインドネシアなどのアジアとなっています。

リスクマネーの規模を見ても、資源関連の投資先が大きく、資産面からも資源関連の動向が重要な企業だと分かります。

もちろん現在は非資源系の事業にも力を入れていますが、今後に関しても資源系の事業で大きな成長を目指しています。

2024年度までの中期経営計画の投資計画を見ていくとEX(エナジートランスフォーメーション)関連が1.2兆円で最大で、銅や天然ガス、再エネや次世代エネルギーなどへの積極的な投資を計画しています。

特に今後拡大を目指すのは銅です。

主力の金属資源グループでは将来的には、銅含め電化関連(電力関連)の金属の事業の比率を半分まで上げていこうとしています。

というのも銅は、金属の中で銀の次に電気を通す一方で、安価だという事があり、モーターや変圧器、電線など多様な電力関連の用途にも使われています。

なので今後、脱炭素などグリーン化が進む中で、再エネやEVの普及など電力の活用が増えていく事が見込まれると共に、銅の需要の拡大も見込まれています。

国際銅協会によると、世界の銅供給は2035年まで年間26%増え、リサイクルの拡大を考慮しても供給不足となる事が見込まれるとしています。

市場の大きな成長が見込まれますから、そういった中で銅関連の事業を拡大していけるかに注目です。

また、2024年度までの中期経営計画の投資計画ではDX・成長投資関連も8000億円ほどを計画し力を入れています。

スマートシティの運営や、地域インフラ整備なども進めていこうとしていますので、EX投資も進める中でエネルギーを基盤として都市設計・開発も進めていこうとしている事が分かります。

こういった取り組みにも注目です。

それでは続いて業績の推移を見ていきましょう。

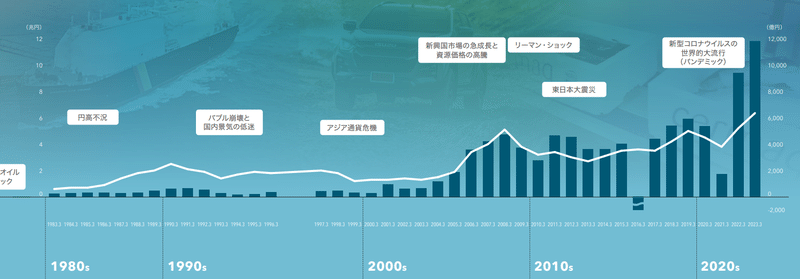

長期的な業績の推移を見ていくと、2000年代後半からは利益を拡大させており、その後は増減ありつつ横ばい傾向でした。

そして、コロナ禍では一時的に業績を悪化させていますが、ここ2年は非常に好調で過去最高益を2年連続で更新しています。

2023年3月期のセグメント別の純利益の額と、コロナ以前の2019年3月期→2023年3月期での変動は以下の通りです。

①天然ガスグループ:1706億円 (+563億円)

②総合素材グループ:620億円 (+267億円)

③化学ソリューショングループ:450億円 (+92億円)

④金属資源グループ:4393億円 (+4284億円)

⑤産業インフラグループ:319億円 (+881億円)

⑥自動車モビリティグループ:1275億円 (+303億円)

⑦食品産業グループ:634億円 (+535億円)

⑧コンシューマー産業グループ:230億円 (▲85億円)

⑨電力ソリューショングループ:619億円 (+288億円)

⑩複合都市開発グループ:1233億円 (+909億円)

事業全体的に成長しており企業としても拡大が続いている事が分かりますが、特に大きな成長を見せたのは④金属資源グループです。

そして利益の規模が大きい①天然ガスグループも大幅増益と、資源系事業が好調になっています。

その要因はやはり相場変動による影響です。

2024年3月期の市況の変動による業績へ影響の見通しは以下の通りです。

ドル円:1円あたり50億円

原油:1バレル1ドルあたり15億円

銅地銀:1トン100ドルあたり29億円

原料炭:非開示

鉄鉱石:1トン1ドルあたり6.9億円

原料炭は非開示ですが、先ほど見たように金属事業で最も事業規模が大きいです。

原料炭価格が上昇する中で金属事業は2019年3月期比で大幅増益となっていますから、その影響は非常に大きいと考えられます。

事業も拡大が続き、さらに円安も進み、コロナ禍やロシアのウクライナ侵攻などもあり資源相場が高騰する中で市況の後押しがあり2022、2023年の3月期は非常に好調だった事が分かります。

2024年3月期では、資源相場は高値圏を維持するものの2023年3月期からは下落していています。

高水準の利益は期待できるものの、業績の悪化が予想されます。

また、投資やその売却を繰り返していますので、売却による好影響や反動も業績に影響を与えます。

2024年3月期のセグメント別の業績の見通しを見てみると、電力ソリューションでは海外発電事業の資産売却益による大幅増益を見込み、一方で複合都市開発事業では不動産運用会社の売却益の反動による大幅減益を見込みます。

こういった事業や資産の投資や売却の状況を見る事も商社の業績をを見る際には重要だという事ですね。

直近の業績

三菱商事についてある程度分かったところで、それでは続いて直近の業績を見ていきましょう。

今回見ていくのは2024年3月期の3Qまでの業績です。

売上高:14兆7056億円(▲9.7%)

営業利益:1兆52億円(▲25.2%)

純利益:6966億円(▲27.1%)

減収減益で業績は悪化しています。

セグメント別の純利益の前期比を見ていくと以下の通りです。

①天然ガスグループ:+135億円

②総合素材グループ:▲61億円

③化学ソリューショングループ:▲180億円

④金属資源グループ:▲1682億円

⑤産業インフラグループ:+56億円

⑥自動車モビリティグループ:+12億円

⑦食品産業グループ:▲258億円

⑧コンシューマー産業グループ:+168億円

⑨電力ソリューショングループ:+169億円

⑩複合都市開発グループ:▲894億円

業績悪化が大きい都市開発グループでは、先ほど見たように不動産運用会社の売却による反動や、北米不動産市況の悪化があり大幅減益となっています。

そういった事もあり一過性要因を除いた、複合都市開発事業は純利益は前期比で▲116億円と悪化はしているものの小幅です。

また、一過性要因による影響は前期比で計▲699億円となっています。

事業売却の反動など一過性要因の影響もあり前期比では大幅減益に繋がっていただったという事ですね。

そして、純利益と「一過性要因を除いた純利益」で共に最も大きな減益となったのは金属資源グループです。

市況の前期からの変化は以下の通りです。

ドル円:136.51円→143.33円

原油(バレル):97ドル→83ドル

銅地金(トン):8395ドル→8324ドル

原料炭(トン):323ドル→280ドル

鉄鉱石(トン):116ドル→108ドル

円安の好影響は続いており銅地金は微減ですが、原油や、鉄鉱石、原料炭は大きく下落しています。

先ほど見たように、原料炭の影響は非開示で、金属資源グループの減益にも複合的な要因がありますので具体的な影響は分かりませんが、その影響の大きさが分かります。

また、銅地金相場は微減にとどまっています。

銅市場が成長市場だという事もあり、他の資源と比べると相場も堅調です。

相場の安定する銅事業の拡大は収益の安定にもつながると考えられますので、銅関連事業の成長にはやはり注目です。

業績は前期比では悪化していますが、それは前期が非常に好調だった反動で純利益は過去2位となる高水準にはあります。

資源相場も前期比では悪化するものの、高値水準で推移していますし、円安は続いていますので、通期でも三菱商事は高利益水準を維持する事が期待されます。

市況の変化には注目です。

この記事が気に入ったらサポートをしてみませんか?