丸紅【8002】既存事業の拡大、非資源分野の拡大を進める商社の現状

日経平均に採用されている企業を全て取り上げているこのnote、今回取り上げるのは丸紅株式会社です。

5大商社と呼ばれる大手商社の1つですね。

事業内容と業績のポイント

それではまずは事業内容から見ていきましょう。

商社は展開している事業が非常に多いので、今回は具体的な状況に詳しくは触れません。

詳しく知りたい方は以下からどうぞ

丸紅の主要な事業セグメントをざっくりと見ていくと以下の通りです。

①生活産業グループ:畜産物や穀物など食材、農業や肥料などの関連事業、衣類のOEMや繊維など

②素材産業グループ:銅鉱山の開発や原料炭や鉄鉱石など資源系、木材を活用した商品や、塩ビや肥料原料のトレードなど

③エナジー・インフラソリューショングループ:再エネや化石燃料など電力関連の事業

④社会産業・金融グループ:航空船舶関連や建設機材、自動車ディーラーやそのリース、自動車販売での金融など

⑤CDIO:次世代事業

これも詳しくは触れませんが、さらに詳しく見ていくと以下のように事業が分かれています。

①生活産業グループ

(1)ライフスタイル本部

(2)情報・物流本部

(3)食料第一本部

(4)食料第二本部

(5)アグリ事業本部

②素材産業グループ

(1)フォレストプロダクツ本部

(2)化学品本部

(3)金属本部

③エナジー・インフラソリューショングループ

(1)エネルギー本部

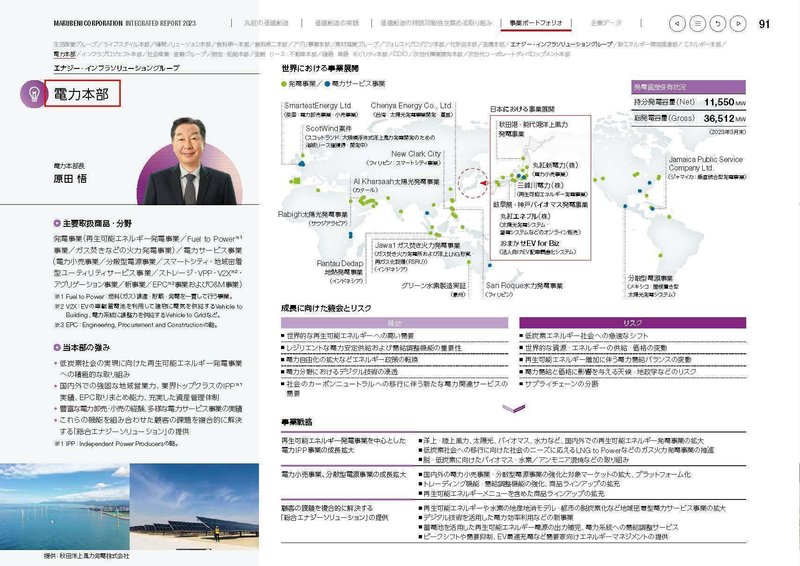

(2)電力本部

(3)インフラプロジェクト本部

④社会産業・金融グループ

(1)航空・船舶本部

(2)金属・リース・不動産本部

(3)建機・産機・モビリティ本部

⑤CDIO

(1)次世代事業開発本部

(2)次世代コーポレートディベロップメント本部

繊維や資源など原料から取り扱っており、それを衣類や電力、化学品など実際の製品としても展開しています。

2023年3月期のそれぞれの事業ごとの実態純利益(純利益から一過性要因を控除したもの)は以下の通りです。

①生活産業グループ:940億円

(1)ライフスタイル本部:80億円

(2)情報・物流本部:100億円

(3)食料第一本部:120億円

(4)食料第二本部:250億円

(5)アグリ事業本部:390億円

②素材産業グループ:2200億円

(1)フォレストプロダクツ本部:50億円

(2)化学品本部:140億円

(3)金属本部:2010億円

③エナジー・インフラソリューショングループ:1090億円

(1)エネルギー本部:460億円

(2)電力本部:540億円

(3)インフラプロジェクト本部:90億円

④社会産業・金融グループ:940億円

(1)航空・船舶本部:310億円

(2)金属・リース・不動産本部:400億円

(3)建機・産機・モビリティ本部:230億円

⑤CDIO:▲30億円

(1)次世代事業開発本部:▲10億円

(2)次世代コーポレートディベロップメント本部:▲20億円

こちらも事業内容が非常に多く分かりにくいと思いますが、特に規模が大きいのは②素材産業グループの(3)金属本部で実態純利益5260億円の内2010億円もを稼いでいます。

それに続いて、③エナジー・インフラソリューショングループの(1)エネルギー本部や(2)電力本部が大きな規模を持っており丸紅は電力関連の事業にも強みを持っている事が分かります。

また、その他にも①生活産業グループでは(4)食料第二本部や(5)アグリ事業本部、④社会産業・金融グループの各事業も大きな規模を持っています。

続いて特に規模が大きい、金属関連と電力関連の事業内容については、もう少し詳しく見ていきましょう。

まず、②素材産業グループの(3)金属本部は、主に銅鉱山や炭鉱、アルミの製錬所などを抱えており事業を展開しています。石炭、銅、アルミ相場の影響を受けることが分かります。

続いて③エナジー・インフラソリューショングループの(1)エネルギー本部は天然ガスや石油・ガス、さらにはウラン鉱山の開発も行っており、火力発電や電子力発電の原燃料に関連する事業を行っています。

この事業もこれらの資源相場の影響を受けるという事ですね。

③エナジー・インフラソリューショングループの(2)電力本部では各国で発電事業を中心に事業を展開しています、大規模な太陽光発電が中心です。

近年は産油国でも大規模な太陽光発電を展開している事や、日本でも将来性が期待されている洋上風力関連の事業でも丸紅は話題となる事があります。

丸紅はこの電力関連の事業に力を入れていますので、その進捗には注目です。

現在主力となっている事業を見てみると、市場環境、特に資源相場の影響を受けやすい事が分かります。

2024年3月期の純利益へ相場変動が与える影響は、原油相場が1ドル/1バレルの変動による影響が約3億円、銅価格が100ドル/トンの変動による影響が約13億円、為替が1円/1ドルで約16億円となっています。

とはいえ実態純利益の内、資源分野が1990億円、非資源分野が3200億円となっており非資源分野の利益の方が大きな構成となっています。

5大商社は資源系の事業で稼いでいる企業が多いですが、丸紅や伊藤忠商事は非資源系での利益が比較的大きいです。

商社の中では比較的資源相場の変動に左右にくい事業構成で、ある程度業績の安定性が期待できるという事です。

とはいえ先ほど見たように最も利益を稼いでいた事業は金属本部でしたし、現在大きな利益を出している事業は相場変動の影響を受けやすくなっていましたので、商社の中では影響が小さいというだけで、資源相場変動が業績に与える影響は非常に大きいです。

また、商社は資源にせよ事業にせよ各国に投資を行っていくため、どのような資産を抱えているのかが重要です。

市場別のエクスポージャー(企業が保有する金融資産のうち、市場の価格変動リスクや特定のリスクにさらされている金額や残高)を見ていくと以下の通りです。

①日本:1兆1592億円

②北米:9609億円

③南米:5893億円

④東南アジア:5542億円

⑤太平洋州:3564億円

⑥欧州:2061億円

⑦中近東:1487億円

日本以外では北米への投資が大きいことが分かります。

北米で最も規模が大きいのは米国で9116億円と大半を占めています。

そういった事もあり、米国は利益の約3割を稼く主力市場となっています。

丸紅は米国への70年以上も長期的な投資を続けており、現在抱えている規模の大きな企業としては、470億円の利益を稼ぐ農業資材で全米2位のリテーラーであるHELENA Agri-Enterproses、296億円の利益を稼ぐ中古車販売金融全米3位のNowlake Technology、125億円の利益を稼ぐプレミアムビーフのブランドを持っている加工業者であるCreekstone Farms Premium Beefなどがあり、米国では食料関連の事業や、中古車金融などで強みを持っています。

米国も大きなインフレは進んでいますが、経済や消費が強いですから安定した業績が期待されます。

経済が強い国で大きな事業規模を持っているのは丸紅の強みです。

さて、大分ざっくりになってしまいましたが、事業内容が分かったところで近年の業績の推移を見ていきます。

2014年3月期からの純利益の推移を見ていくと、2015~2016年3月期は苦戦しており、そこからは改善傾向となったものの、2020年3月期は多額の減損で赤字となりました。

ですがそれ以降は、改善が進みここ2年ほどは非常に好調で2022、2023年3月期と2年連続で過去最高益を達成しています。

それ以前ではここ10年で最も規模が大きかったのが2014年3月期の2109億円でしたがそれを大きく上回り2023年3月期には5430億円となっています。

ではどうしてここ2年ほどは好調だったのかもう少し詳しくセグメント別の利益の推移を見ていきましょう。

2021年3月期と2023年3月期のセグメント別の実態純利益を比較してみると大きく伸びている事業は以下の通りです。

金属本部:+1390億円

エネルギー本部:+330億円

電力事業本部:+390億円

航空・船舶本部:+260億円

金融・リース・不動産:+250億円

金属本部やエネルギー本部、航空・船舶本部、電力事業本部が好調です。

さらに金融・リース・不動産も好調となっています。

金属やエネルギー関連の事業が好調だった要因はやはり相場環境による影響です。

コロナの影響やロシアのウクライナ侵攻などがあり、需給に大きな影響が出た事で、原料炭、アルミ、銅、原油、ガスとすべてが上昇した事で好調となり大幅増益になっています。

さらに、航空・船舶でもコロナ禍で減退していた船舶需要が回復した事で好調です。

資源相場の高騰やコロナ禍からの需要回復を受けて好調になっていたという事ですね。

また、半導体不足で新車生産に悪影響が出る中で、中古車販売金融事業も好調です。

自動車ローンは複数年で契約しますから、この好調は今後へも好影響が期待されますね。

基本的にはここ2年ほどの好調には資源相場の高騰や良好な市場環境による影響が大きかった事が分かります。

では、今後も大きな成長が期待できるのかというとそうではありません。

2024年3月期に入って以降は資源相場は一定の落ち着きを見せ始めていますし、自動車でも新車生産が回復していますので、中古車販売金融の成長も鈍化が考えられます。

市場環境の転換を迎えており、一定の悪化が想定されます。

また、多様な資産に投資を行っており、投資とその回収を繰り返しています。

そんな中で近年の大きな動きは米国の穀物大手企業Gavilonの売却です。3300億円ほどのキャッシュを回収しています。

それによって中期経営計画のフリーキャッシュは上振れしています。

Gavilonの売却による資金は債務返済にすでに充当したとしていますが、フリーキャッシュが上振れしており、この資金を何に使うかに注目が集まっています。

とはいえ、現在の想定している投資先としては既存事業に対するものが多く、新規事業への大型の新規投資は見込んでいません。

ここ数年は既存領域の成長によって非資源分野の利益が伸びており、今後も新規領域より既存領域の拡大に注力し、資源相場に頼らない事業ポートフォリオの構築を進めていく事が考えられます。

とはいえ、いい案件があれば大型の投資を行う事が考えられますので、その点はやはり注目です。

直近の業績

丸紅についてある程度分かったところで、続いて直近の業績を見ていきましょう。

今回見ていくのは2024年3月期の3Qまでの業績です。

売上高:5兆4278億円(▲26.4%)

営業利益:2116億円(▲25.9%)

純利益:3715億円(▲19.9%)

減収減益で苦戦した状況となっています。

その要因は市況下落や事業環境の変化によるものです。

円安の好影響は続いていますが、原油相場は下落しましたし、銅価格も下落を見せています。

そういった状況の中で、悪化が大きかった事業のセグメント別の実態純利益の前期比を見ていくと以下の通りです。

アグリ事業:▲110億円

金属本部:▲410億円

エネルギー:▲130億円

航空船舶:▲60億円

アグリ事業では農薬や肥料価格下落による影響を受け、金属本部やエネルギー本部でも資源相場下落の影響を受けています。

さらに、航空・船舶でも船舶市況悪化の影響を受けて船舶運航の事業が悪化しました。

市況悪化の影響を受けている事が分かります。

とはいえ、前期が過去最高益と非常に好調だっただけで、2024年3月期に関しても、2022年3月期を上回る高利益水準を維持する見通しです。

市況に一定の悪化は見られるものの、まだまだ高水準で好調の継続が見込まれるという事ですね。

また、非資源分野での収益力拡大に力を入れていますが2023年度の見通しで3030億円の実態利益を見込んでいます。

こちらも前期比では悪化していますが、2021年度を上回る水準は見込んでおり資源相場に頼らない収益力の確保も、一定程度進んでおり、業績は堅調な状況だといえそうです。

ちなみにセグメント別では、電力事業は2023年11月時点での見通しを大きく上回る想定です。

3Q時点でも電力事業は実態純利益が前期比で+100億円となっています。

海外の発電事業が増益になったとしており電力事業の規模拡大による好影響があります。

電力事業は丸紅の注力事業の1つですので、今後も成長が続くかに注目です。

この記事が気に入ったらサポートをしてみませんか?