明治HD【2269】人口減少、原価高騰が続く中で苦戦する現状と今後

日経平均に採用されている企業を全て取り上げているこのnote、今回取り上げるのは明治ホールディングス株式会社です。

乳製品やお菓子でよく知られている企業ですね。

明治さんには実際にインタビューに行きましたので興味ある方はどうぞ!

事業内容と業績のポイント

それでは早速事業内容から見ていきましょう。

明治の事業セグメントは①食品、②医薬品と2つあります。

食品事業の売上構成を見ていくと以下の通りです。

(1)ヨーグルト・チーズ:23%

(2)ニュートリション(粉ミルクやプロテインなど):14%

(3)チョコレート・グミ:12%

(4)牛乳:8%

(5)業務用食品:7%

(6)フローズン・調理食品:7%

(7)海外:8%

(8)その他・国内子会社:20%

多様な食品を提供していますが、ヨーグルトやチーズ牛乳などの乳製品や、チョコレート・グミ、アイスなどのお菓子類などの規模が大きいです。

そして国内トップの製品も多数あります。

国内市場シェアではヨーグルトが37.7%、牛乳は17.8%、粉ミルクは41.5%など乳製品でトップのシェアを持つ製品を多数保有しています。

その他にもチョコレートが25.2%、プロテインは31.9%、高齢者食・流動食(病院栄養)が31.2%で国内トップのシェアを持っています。

続いて、医薬品事業の構成を見ていくと以下の通りです。

国内医薬品:51%

海外医薬品:26%

ヒト用ワクチン:18%

動物薬:5%

国内の医薬品を中心とした構成になっていますが、海外医薬品やワクチンも一定の規模を持っています。

そしてこの医薬品事業でも国内トップの製品があります。

細菌による感染症の治療や手術時の感染予防に使われる「全身性抗菌剤」が国内の市場シェアで21.5%、「インフルエンザワクチン」が29.0%を占めてトップとなっています。

「全身性抗菌剤」にせよ「インフルエンザワクチン」にせよ安定した需要が期待できる商品ですね。

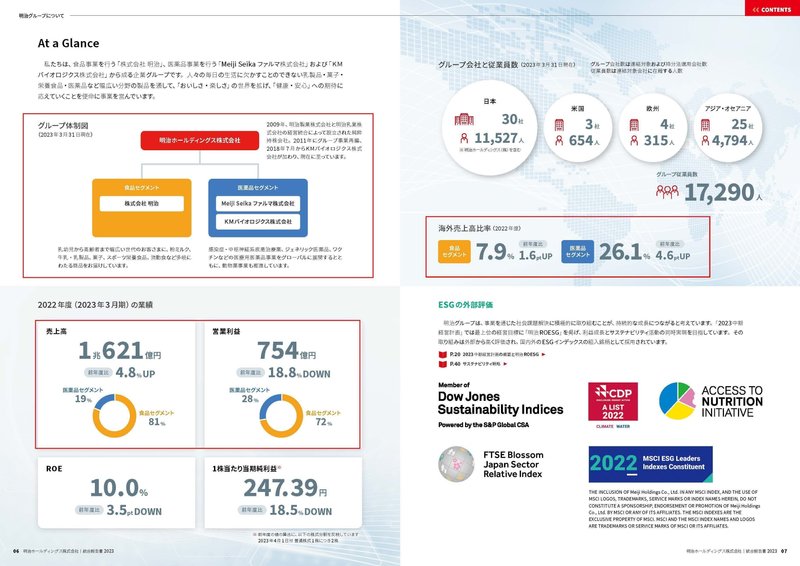

続いて、2023年3月期時点でのそれぞれの事業の売上と(営業利益)の構成を見ていくと以下の通りです。

①食品:81% (72%)

②医薬品:19% (28%)

食品事業が中心の構成となっています。

また、各事業の海外売上比率は以下の通りです。

①食品:7.9%

②医薬品:26.1%

両事業とも国内中心の展開となっており、特に主力の食品事業は国内比率が9割を超えています。

国内の食品市場の影響を受けやすい企業です。

主力の食品の市場は人口に左右されます。

となると日本国内は人口減少が進んでいますから、それに伴い食品の需要も減少していく事が想定されます。

市場縮小の中で成長が容易な状況ではないという事ですね。

そういった中で近年の業績の推移を見ていくと、会計方針変更の影響もありますが、売上高は2015年度以降は横ばい傾向で推移し2020年度からは減少傾向にあります。

食品市場の成長が難しくなる中で、売上も拡大していたわけではありません。

一方で、営業利益の推移を見ていくと2020年度までは拡大傾向にありました、ですが2021年度~2022年度は減少しています。

2020年度までは売上が伸び悩む中でも収益性を向上させていたものの、2021年度からの2年ほどは利益面も苦戦していた事が分かります。

続いてセグメント別の営業利益の推移を見ていきます。

医薬品事業は、2017年度までは増減ありつつ横ばいで推移しており、2018年度以降は2020年度は一時的に悪化しましたが基本的には右肩上がりで拡大が続いています。

近年は好調だったのが医薬品事業です。

一方で食品事業では2016年度までは収益性を大きく向上させており好調で、それ以降は2020年度までは横ばい傾向で推移しています、そして2021年度からの2年間は悪化傾向となっています。

ここ2年ほどの業績悪化には食料品事業が影響していたという事ですね。

食品事業では2010年代までは市場が伸び悩む中でも収益性を改善させて対応していましたが、ここ2年ほどは利益面も苦戦していたという事ですね。

ではどうして苦戦したのかというと、それはやはり近年顕著となっている原材料費高騰の影響が大きいです。

2022年度の食品事業の営業利益の変動要因を見てみると、原価変動による影響が▲227億円となっており、その他にも物流費の増加やエネルギーコストの増加も影響がありました。

一方で価格改定を進めた効果で+183億円となりましたが、原価高騰の影響を打ち返せていません。

そして数量減少やプロダクトミックスの変動による影響も▲46億円となっています。

原価高騰の影響を価格改定では打ち返せておらず、さらに値上げによって販売数量面にも悪影響が出ていたという事です。

食品事業がでは人口減少を受けて市場が停滞する中で、収益性の改善を進めていましたが、ここ2年ほどは原価高騰の影響があり利益面が悪化していたという事が分かります。

続いて、そういった市場の中での明治の成長のための取り組みについて見ていきましょう。

まずは2022年度でも一部効果が出ていた価格改定です。

2023年度以降も継続して価格改定を続けており、2023年度以降ではそれによる収益性の改善が期待されます。

業績の改善は予想されますから、単純な業績の回復だけでなく数量面がどのように推移するかにも注目です。

もう1つは高付加価値化の取り組みです。

高付加価値化、高単価化を進めていく事で縮小していくマーケットでも新たな需要を獲得できるかがやはり重要です。

スポーツプロテインは市場も成長する中で、ザバスなどが好調でニュートリション事業が成長しています。

健康志向の高まりを受けて拡大が期待できる製品ですね。

とはいえ、2022年度に関しては積極的なマーケティングを行ったものの、ヨーグルトチーズ事業では健康価値を訴求する様々な競合商品の影響で減収になったとしています。

健康志向が高まる中で、それに対応するような高付加価値製品は市場成長が期待できる一方で、競合環境も激化しているという事です。

そういった中で高付加価値商品の成長を見せられるかに注目です。

そしてもう1つは、海外展開の加速です。

現在の海外事業の主力市場である、中国・アジア・欧米を中心に海外事業の拡大を進めるとしています。

2022年度では特に伸びていたのが欧米で現地通貨ベースで売上は+15%となっています。

米国事業では原料高がありつつも価格改定で乗り越え、チョコレートスナックを中心に販路の拡大を進めていくとしています。

米国はインフレが進む中でも経済や消費が強いですから、今後も拡大が期待されます。

また、2022年度の中国事業は現地通貨ベースで+2%ほどの成長にとどまっていますが、これまでが先行投資期間だとしており、2023年~2024年にかけては新工場の稼働も予定しています。

今後数年で事業拡大を本格化させていく事が予想されますから、中国事業の成長に注目です。

そして、国内の食品事業が人口減少の影響を受ける中で、やはり重要なのが医薬品事業です。

ここ数年間進めているのが薬価改定に影響を受けないポートフォリオの確立と、新薬の拡大です。

医薬品は薬価改定の影響によって業績が左右されますから、その影響を受けにくい強い基盤を作り、さらに新薬によって拡大を進めていくということですね。

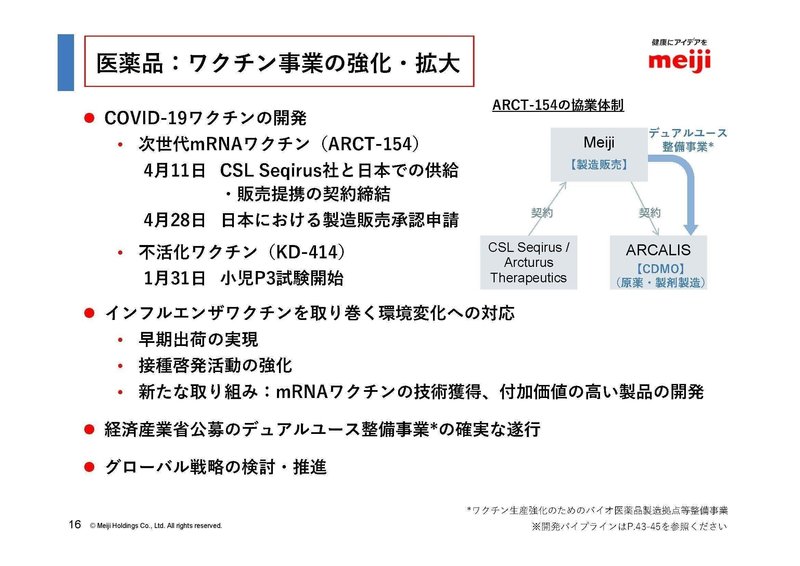

薬価改定に左右されないポートフォリオ確立のために重要なのは1つ目が、ワクチンの拡大です。自由診療なので薬価の影響を受けません。

ワクチン市場が堅調に拡大する見通しの中で国の「ワクチン開発・生産体制強化戦略」に連動した取り組みを進めていこうとしています。

また、mRNAワクチンがコロナによって実用化が早まりましたが、そういった中でmRNAワクチンに関しても技術獲得を進め、付加価値の高い製品の開発を進めていくとしています。

ワクチン事業の拡大がしっかり進むかには注目です。

そしてもう1つ積極的に進めようとしているのが必須医薬品(抗菌薬)の拡大です。

国内では疾病リスクの高い高齢者の増加で、その治療に使われる抗菌薬の使用拡大が見込まれています。

ですがペニシリン原薬などは海外依存が高いという課題があり、その安定確保が政策によって進められています。

なのでこちらの事業も、政策の後押しがあり安定供給確保の観点から薬価の影響を受けにくいという事です。

ワクチンにせよ、抗菌薬にせよ国からの後押しも受けて拡大を進めているという事ですね。

この成長でしっかりと強い基盤を作っていけるかに注目です。

そして、ワクチン拡大抗菌薬の拡大に加えて次の成長ドライバーの成長による上積みも進めていこうとしています。

新薬の開発やCMO/CDMO(医薬品の受託生産/受託開発生産)事業の強化、拡大も進めていこうとしています。

新薬に関しては現在進んでいるパイプラインも多数あり、こういった成長分野の事業拡大が進むかに注目です。

直近の業績

それでは、明治の状況が分かったところで続いて直近の業績を見ていきましょう。

今回見ていくのは2024年3月期の3Qまで業績です。

売上高:8330億円(+4.4%)

営業利益:697億円(+7.7%)

経常利益:683億円(+2.9%)

純利益:449億円(▲4.9%)

増収で営業利益や経常利益は増益、一方で純利益は減益となっています。

純利益は減少していますが、これは法人税等の増加による影響なので事業自体の収益性は改善している事が分かります。

セグメント別の営業利益を見てみると以下の通りです。

①食料品事業:486億円(+7.8%)

②医薬品事業:228億円(+8.4%)

両事業とも増益となっています。

各事業の状況についてもう少し詳しく見ていきましょう。

食品事業では主要な輸入原料相場を見ていくと、脱脂粉乳、チーズ、カカオ豆、砂糖ともに高水準で推移しており、カカオ豆に関しては高騰が続いています。

そういった中で営業利益の変動要因を見ていくと、今期も原料高の影響が▲216億円あり、さらに、数量減少やプロダクトミックスの変動による影響が▲170億円となっています。

ですが価格改定効果が+441億円、容量変更などによる原価低減が+11億円となり、価格改定の効果が大きく前期比で増益となっていた事が分かります。

また、コストアップは下期見込みを下回って推移しているとしており、価格改定も継続して続けていますから、今後もその影響拡大が見込まれますので、さらなる業績改善が続く事が期待できます。

とはいえ、価格改定の効果で増益となっていますが、数量減少の影響は▲170億円と比較的大きく販売面は苦戦した状況ではあります。

インフレが進み消費にも影響が見られていますし、数量面の回復には時間がかかっているようです。

やはり数量面の回復が進むかには注目ですね。

また、商品別の営業利益を見てみると、チョコレート・グミが減益で海外は赤字転落と苦戦しています。

チョコレートはインバウンド需要もあり好調だったものの、グミ市場では市場の伸びに届かなかったとしており、広告宣伝費が増加する中で減益となったとしています。

広告費を増やしているものの、競合の拡大で苦戦が見られているという事ですね。

価格改定やインフレによる消費低迷といった要因だけでなく、競合環境悪化による影響も見られ、販売面の回復には一定の難しさがある事が分かります。

中国事業では牛乳ヨーグルトが苦戦し、アイスは天候不順の影響も受けたとしています。

事業が苦戦した一方で、新工場稼働などがありコスト増の影響を受けて赤字幅拡大となっていたという事ですね。

通期の中国市場の見通しを見ても+11%と前期末時点で立てていた+36%の想定に届かない見通しです。

中国では景気低迷が続いており、消費面への悪影響がある状況ですから、苦戦が続く可能性があります。

食料品の業績は改善していましたが、一定の苦戦が見られている事が分かります。

続いて、医薬品事業の営業利益の変動要因を見ていくと、コロナワクチン関連の受託収入減少や薬価改定の影響がありつつも、抗菌薬の需要増や営業効率化、スペインやインドの子会社の好調などを受け増益を達成しています。

事業別だと、国内医薬品は薬価改定の影響を受けて減益ですが、ワクチンや海外医薬品の拡大によって増益となっています。

そして、減益となっていた国内医薬品含め海外医薬品、ヒト用ワクチンは通期予想をすでに上回り好調です。

進めていた薬価改定の影響に左右されない事業ポートフォリオの確立が進んでおり、医薬品事業は好調な状況です。

そういった中で通期の見通しも、増収で営業利益ベースでは増益を見込んでおり、価格改定の効果拡大と、医薬品事業が好調な中で業績の改善は期待できそうです。

という事で直近では、食品事業の価格改定の効果、医薬品事業の堅調な状況によって増収増益となっており、価格改定の効果拡大が見込まれる中でさらなる収益性の改善が期待されます。

ですが、食品事業では市況の悪化や競合環境の悪化を受けて販売面が苦戦した状況となっており、成長を進めていこうとしている海外市場も中国が苦戦しています。

販売面では難しい状況にいますが、その回復が進むか中国市場の成長が進むかに注目です。

この記事が気に入ったらサポートをしてみませんか?