#94 米国株、大暴落のタイミングを知る

年間50冊以上のお金に関する本を読み漁り、40代で1600万円の資産を作った私が、「資産0円」から作り上げていった過程などを通じて、みなさまにも、その方法を、ささやかながらお伝えできたらと思います。

ちなみに、#94となっていますが、#100まで順番に読んで行ったら最後には「お金」の知識がついて、気がつけば経済的自由に近づいているという設定になっています。よろしくお願いしますm(__)m

今日は米国株の大暴落のタイミングについて書いていこうと思います。

みなさん、もしも大暴落のタイミングが分かるなら知りたいですよね。

長期投資では特にドルコスト平均法でインデックス投資をしている人は

「暴落時にも積立て続けることで安く買える」

と謳われています。

確かに理論上はそうなのですが、大暴落が来た際にはどのような心理状態になると思いますか?

暴落が始まると、まずは無視を決め込みます。そして下がり続けると無視できなくなり、そして恐怖が絶望に変わり、どうしようもなく下がった時に結局、売る羽目になります。

それが投資の現実世界です。

しかし、もし大暴落のタイミングが事前に分かれば、全て売却して、現金に変えておけば安心ですよね。

結論から言うと

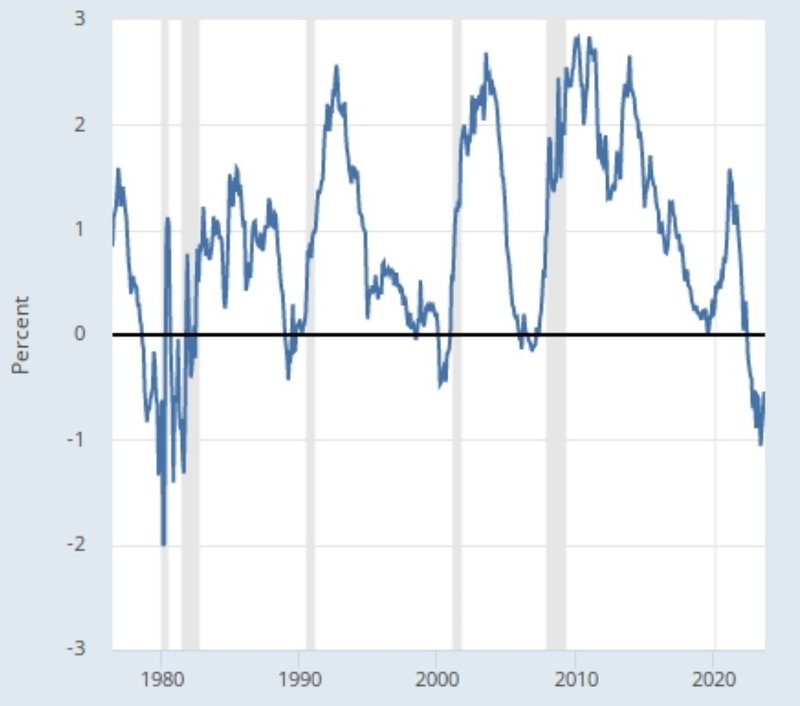

「長短金利差がマイナスからプラスに変わる時」

それが大暴落のサインです。

ここのページに米国短期金利2年と10年のグラフがあります。

米国債金利推移 - 長短金利差長期チャート(vs10年国債) - IR BANK https://irbank.net/usa

赤い線です。

これがマイナスからプラスに変わった時、その数ヶ月に暴落が来ます。

過去のグラフを見てみましょう。

灰色の網掛けがITバブル、リーマンショック、コロナショックなどの大暴落です。

その直前に長短金利差は必ずマイナスからプラスになっています。

1980年から40年間の打率は10割です。

全てに当てはまるケースは投資の世界ではあまり見かけません。

あくまでこれは過去のデータなので今後も必ず起きるとは言えません。

ただし過去の打率は10割です。

私も株式の比率が高いので、どうしようか、今、悩んでいます。

まだ時間の猶予はあるので年末年始の時間が、ある時にじっくり考えてみようと思います。

株式がもし半分になったら資産は約25%減ります。それを耐えて、春を迎えて資産が上がることを経験するのか、

それとも、せっかく暴落のサインを学んだので、現金ポジションを取ることを学ぶのか、

どちらにせよ、将来の投資人生にはプラスに役立ちそうなので、様々な視点から試行錯誤して、結果を検証してみたいと思います。

この記事が気に入ったらサポートをしてみませんか?