【倒産を防ぐ経営学】#2 借入金という勘定科目をやめないか? ~貸借対照表のミギガワ~

貸借対照表のミギガワ

会社経営で、元手に当たるものは資本金です。この資本金は自分で拠出する場合もあれば他人に出資してもらうこともあります。また、銀行などから借金をすることもあるでしょう。

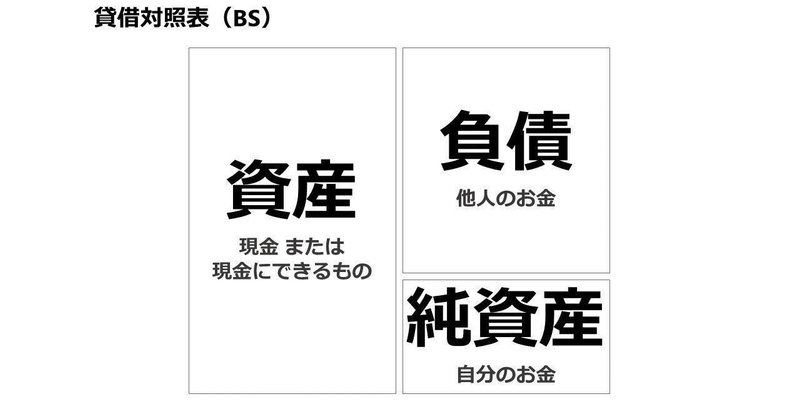

貸借対照表の右側を大まかに分けると、他人資本である負債と自己資本である純資産で構成されています。

言い換えれば貸借対照表のミギガワは「資金の調達」であるといえます。

借入金(借金)という名前を拒絶する

なんとなく、借入金という言葉に拒絶観を感じる方がが多いように思います。

事業を拡大する場面において、借り入れを行うことはほとんどの場合必須ですし、借り入れをしなければ事業が拡大するスピードは鈍化するのです。

特に変化のスピードが速くなったコロナ後では、借り入れを行って迅速に動くことが必須です。

儲かったお金で何とか回していくというのは、変化に対応しながら事業を行っていくにはスピード感がなさすぎる可能性が大いにあります。

(提案)日本の「借入金」に対する拒絶観を取り払うには、「借入金」という勘定科目自体を変えればいいのでは?

借入金の考え方だけでも改める

勘定科目を変更するのは現実的に難しいかもしれませんので「借入金」に対する考え方だけでも変えましょう!

私のクライアントに説明する際は、負債項目の銀行借入金の資金使途を理解するように指導しています。

同じ銀行借入金の勘定科目でも

前向きな投資に関するものなのか

運転資金のためなのか

によって借入金の要素は違うということです。

将来のお金を生み出すための資金は投資資金

現在お金を生み出しているための資金は運転資金

運転資金については、現在お金を生み出すための原資なので「借入金」ですが

投資資金の借入については、「投資資金調達金」ととらえるほうが

正しいのではないでしょうか?

銀行から見ても、将来に対する投資なのか運転資金なのかで資金使途を理解してお金を貸していると考えれば当然のはずです。

勘定科目を漠然と眺めたとき、借入金だらけで肩を落とす方もいらっしゃいますが、それが「投資資金の調達」なのか「運転資金の借入」なのかを分けて考える必要があります。

資金使途のコントロール

投資が多ければ将来成長する可能性があり企業ですが、すべてが「借入金」なら将来を見据えて負債のコントロールを行うべきでしょう。

コロナ禍にて、借入をする企業が非常に多いと思います。運転資金を借入することが多いですが

資金使途については投資とするのか運転資金とするのかは

経営陣でコントロールできるのです。

せっかく借り入れるなら、将来を見据えた投資資金であるとして借入をし、持続化給付金についても、前向きにwithコロナであっても太刀打ちできるような投資を考えるべきです。

貸借対照表のミギガワを眺めてみてはいかがでしょうか?

この記事が気に入ったらサポートをしてみませんか?