Synthetic short stock (シンセティック・ショート・ストック)で株やETFを空売り

カガミルです。

サクソバンク証券でETFのオプション取引をしています。

今回は、オプションを使った空売り方法である、synthetic short stockについて解説します。

米国株やETFを空売りする方法として信用取引があります。たとえばSBI証券では米国株の信用取引ができます。

しかし、空売りできる株やETFは非常に少ないのが現状です。具体的な銘柄は、以下のサイトの「対象銘柄はこちら」のリンク先をご覧ください。

一方オプション取引を使えば、オプションがある多くのETFや株の空売りができます。

(銘柄のある程度の流動性など、条件はあります)

今回紹介するsynthetic short stockを行えば、株やETF 100枚をショートするのと同等のリターンが得られます。

2023年10月22日、逆指値について追記しました。

Synthetic short stockとは

概要と具体例

Synthetic short stockとは以下のようなポジションの組み方です。

コールを売ると同時に、それと同じ権利行使価格、同じ満期日のプットを同じ枚数だけ買う

サクソバンク証券では、以前紹介した「オプション戦略」を使うことで、2つのポジションを1つの注文で組むことができます。

例として、SPYでsynthetic short stock行うとします。

今後S&P 500が下落することを想定していて、その下落で利益を狙いたいものとします。

2023年10月6日のSPYの終値は429.54ドルでした。

権利行使価格はATMである430ドルとします。

以下のオーダーを同時にします。

①満期日 11月17日、権利行使価格 430ドルのプットを1枚買う。

②満期日 11月17日、権利行使価格 430ドルのコールを1枚売る。

ここでは仮に①が8.1ドル、②が10.5ドルで約定したとします。

なお、以下のグラフや損益計算では、売買手数料を無視します。

損益グラフ

Synthetic short stockの損益グラフを見てみましょう。

使うのはこちらのサイトです。

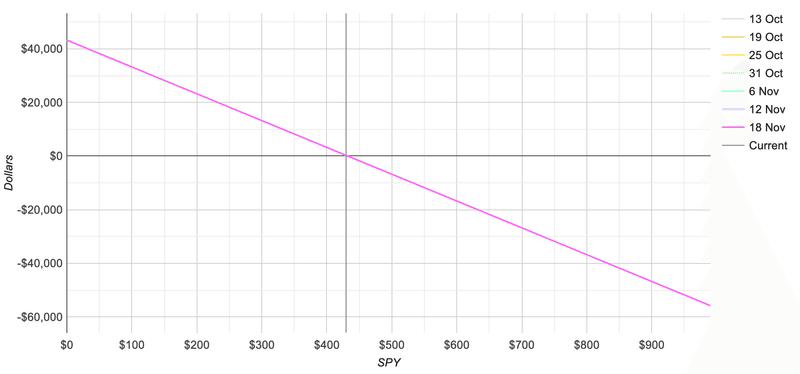

満期日の株価が0〜990ドルの範囲のグラフはこちらです。

(売買手数料は無視。以下同じ)

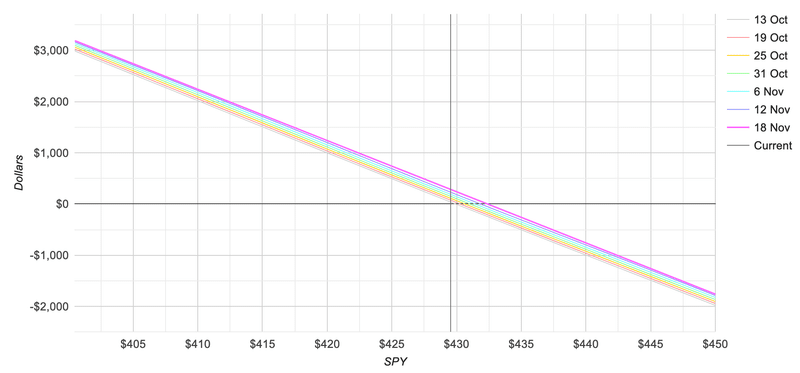

見辛いのでもう少し範囲を狭めてみましょう。

満期日の株価が400〜450ドルの範囲のグラフです。

このグラフを元に、損益を分析していきましょう。

A. 株価が動かないケース

SPYの価格が満期日にちょうど430ドル、つまり権利行使価格と一致したとします。

グラフで430ドルのところを見るとプラスになっていることがわかります。

具体的には最初に受け取ったプレミアムの差、つまり

(10.5 - 8.1) × 100 = 240ドル

となります。

このように、株価が動かなかった場合はプラスで終われることがわかります。

その理由について、もう少し説明します。

ご存知のように、最近は短期金利が5%前後と非常に高いです。

金利が上昇すると、コールの価格は上昇し、プットの価格は下落します。

そのためATM付近では、コールの方がプットより価格が高くなります。

よってコールを売ってプットを買った場合、プレミアムの差額を受け取れることになります。

一方で低金利下ではコールの価格が下落し、プットの価格は上昇するので、プレミアムの差額を受け取るのではなく支払う場合もあります。

もう1つ重要なのは、

・(レバレッジをかけて)株のロングポジションを持った場合、金利を支払う

・株のショートポジションを持った場合、金利を受け取れる

という点です。

Synthetic short stockにより株のショートポジションを持った場合にも、この原則が生きていることがわかります。

B. 株価が下落したケース

Synthetic short stockは株/ETFをショートする投資法なので、株/ETFの価格が0になった時に利益が最大となります。

まずありえないことですが、SPYが満期日に0ドルになったとしましょう。

この場合の最終利益は以下のように計算されます。

(10.5 - 8.1 + 430) × 100 = 43240ドル

一般化すれば

(Synthetic short stockの最大利益)

= (最初に受け取った/支払ったプレミアム* + 権利行使価格 ) × 100

*受け取った場合はプラス、支払った場合はマイナス

となります。

C. 株価が上昇したケース

SPYが満期日に1000ドルだったとします。

権利行使価格から1000- 430 = 570ドルも上昇したことになります。

この場合の損失は以下の通りです。

{10.5 - 8.1 - (1000-430)} × 100 = -56760ドル

Synthetic short stockでは株の信用売りと同様、理論上の最大損失は無限大になります。

D. 損益分岐点

ここまで見てきたことからわかるように、満期日の株価がXとすると、synthetic short stockの満期日の損益は以下のようになります。

(Synthetic short stockの満期日の損益)

= (最初に受け取った/支払ったプレミアム* + 権利行使価格 - X) × 100

*受け取った場合はプラス、支払った場合はマイナス

損益分岐点は、上記の損益が±0となるような株価であり、計算すると以下の通りです。

(Synthetic short stockの損益分岐点)

= 最初に受け取った/支払ったプレミアム* + 権利行使価格

*受け取った場合はプラス、支払った場合はマイナス

上の例では、損益分岐点となるSPYの価格は432.4ドルとなります。

Synthetic short stockを実践する際の注意点

以上、synthetic short stockについて紹介しました。

多くの株/ETFのショートポジションを持てる便利な戦略ですが、注意点があります。

それは、ロスカットラインを事前に設定しておくことができないという点です。

(サクソバンク証券の場合。他の海外証券では不明)

サクソバンク証券の「オプション戦略」では指値で発注することしかできません。

残念ながら、synthetic short stockなどに対して逆指値を設定したオーダーをすることは不可能です。

そのため損切りをしたければ、株価をチェックしながら自分で行う必要があります。

理論上の損失が無限大であることを考慮し、実践すべきかどうかは慎重に判断した方が良いでしょう。

たとえば、以下のような使い道が考えられます。

すでにSPYを100枚以上持っている人が、下落に備えるためにSPYのsynthetic short stockを組む。

予想される下落に備えるだけなら持ち株を売る方が簡単です。しかし、SPYにすでに多額の含み益が乗っていて、SPYを売ることで売却益に多額の税金がかかるのを避けたいといったケースはあり得ます。

このようなケースでsynthetic short stockを使えば、SPYを持ったまま擬似的にポジションを落とす(または0にする)ことができます。

予想通り下落した場合は、オプションの反対売買を行い利確し現金を得られます。現金は買い増しの待機資金とすることもできるでしょう。

逆に予想に反して株価が上昇した場合は、手持ちのSPYの利益がsynthetic short stockの損失を打ち消してくれるので心配はいりません。

一方で原資産を持っていない場合は、synthetic short stockを行うかどうかはより慎重に判断すべきです。

安全にショートするなら、損失が限定されたバーティカル・スプレッド(ベア・プット・デビット・スプレッドなど)という方法もあります。

機会があれば記事にしたいと思います。

また、NASDAQ100やS&P 500のような主要な指数をショートしたいなら、synthetic short stockよりGMOクリック証券のCFD取引の方がお勧めです。

ロスカットラインを設定することもできますし、100株単位で行うオプション取引と比較するとはるかに少ない資金でショートができます。

IG証券でもCFD取引ができ、GMOクリック証券より種類が豊富です。

ただしIG証券では1回の売買手数料が最低16.5ドルなので、相当な資金を準備し一度に多くの枚数の取引をしないと手数料負けしてしまいます。

Synthetic short stockは使う人や状況を選ぶ戦略ですが、ショートする1つの方法として知っておく価値はあると思います。

サクソバンク証券での逆指値注文についての追記(2023年10月22日)

サクソバンク証券では、オプションの逆指値注文自体は可能です。

Synthetic short stockの両方のポジションに対して逆指値を入れることはできませんが、損失が無限大となるショートコールに逆指値を入れておくことで損失を限定することができるので、入れておくと良いでしょう。

オプション投資の勉強にお勧めの書籍

外国株式オプション取引に関する日本語の書籍やWebサイトは極めて少ないのが現状です。

KAPPA先生の以下の2冊は、オプション取引の基礎から代表的な戦略まで幅広く書かれているので、ぜひお勧めします。

この記事が気に入ったらサポートをしてみませんか?