金利「痛み止め」鈍る効能 揺るがぬ市場の緩和修正観測~日銀の金融政策を振り返ってみる~【日経新聞をより深く】

1.金利「痛み止め」鈍る効能 揺るがぬ市場の緩和修正観測

長期金利に再び上昇圧力が強まってきた。日銀が示した国債市場への資金供給手段の拡充という「痛み止め」効果は長く続かず、国債売りが優勢になった。市場は過去の日銀の金融政策の経験も踏まえ、今回も着実に緩和の出口に向かっているとの見方を一段と強めているようだ。出口の時期への関心も深まってきた。

長期金利の指標となる新発10年物国債利回りは26日、前日比0.025%高い0.46%に上昇(債券価格は下落)。日銀が金融緩和策の修正を見送った18日の金融政策決定会合以降で最も高い水準を更新した。

10年債利回りは、日銀が2022年12月の会合でプラスマイナス0.5%への許容変動幅の拡大を決めると急上昇。23年1月の会合で緩和策の据え置きとともに、金融機関に有担保で資金を貸し付ける「共通担保資金供給オペ(公開市場操作)」の拡充を決めると0.3%台に下がる局面もみられた。しかし足元は再び0.5%に迫る。

激しい変動を繰り返しながらも売り優勢に戻るのは、日銀が「痛み止め」のような対策を施しても、市場の政策修正観測がぶれないからだ。「10年債のアンダーウエートを維持している」。ベアリングス・ジャパンの溜学執行役員運用本部長は話す。

2.伝統的金融政策のおさらい

景気が過度な成長ペースを超えてどんどん良くなると、インフレ(物価上昇)率が高くなる恐れが強まります。

逆に、景気が後退したままどんどん悪くなると、デフレ(物価下落)が深刻になっていきます。つまり、景気が良くても悪くても一定の時間をおいて、物価(消費者物価)の上昇や下落につながります。景気が上がるのも下がるのも過度になると、インフレやデフレが加速してしまうので、良いとは言えません。「適度」が重要です。

景気の上にも下にも行き過ぎないように日本の中央銀行である「日本銀行(日銀)」は、「金融政策」の舵を取っています。基本となるのは、次の2つの考え方です。

①インフレ(好景気)のとき

「金融引き締め」を行います。金融引き締めとは、利上げをして金利を上昇させ、世の中の資金需要を減らすことです。資金需要が減ると、通貨供給量(世の中に出回るお金の量)は減ります。

②デフレ(不景気)のとき

「金融緩和」を行います。金融緩和とは、利下げをして金利を低下させ、世の中の資金需要を増やすことです。資金需要が増えると、通貨供給量は増えます。

日銀は、バブル崩壊後の1991年7月から景気回復・デフレ脱却を目指し、ほぼ一貫して金融緩和を継続してきました。こうしたなか、2001年3月には無担保コール翌日物金利がゼロ近辺まで下がり、従来のオペレーションを通じて短期金利を操作する「伝統的金融政策」が限界に差し掛かりました。

そのため、日銀は国債などの大量買入れによって銀行の当座預金に潤沢なマネーを供給する「非伝統的金融政策」を採り入れました。

3.オペで金利を誘導する公開市場操作

かつて行われていた伝統的な金融政策には、「公開市場操作」「公定歩合政策」「預金準備率操作」の3つがあります。

「公開市場操作」とは、金融市場に資金を供給したり、逆に資金を吸収したりすることで、「無担保コール翌日物金利」を誘導目標に近づける方法です。

・市場の資金を吸収する⇒市場で金利が上がる

・市場への資金供給を増やす⇒市場で金利が下がる

日銀は、市場の需給バランスを調整することで、無担保コール翌日物の金利水準をコントロールするのです。主な資金供給オペレーション(オペ)には以下の4つがあります。

①共通担保オペ

オペの主力です。日銀が「適格」と認める国債、地方債、社債などを根担保(担保の一種)として、資金供給します。

②国債買い切りオペ

日銀が長期国債などを買うことで、資金供給します。以前は日銀券の発行残高が上限でした。

③国債買い現先オペ

国債を、売り戻し(買った債券を再び売ること)条件付きで日銀が買うことで、資金供給します。

④国庫短期証券買い切りオペ

国庫短期証券(国債の一種)を日銀が買い入れて、資金供給します。

資金供給オペの場合、日銀は日銀内にある民間銀行の当座預金口座に資金を振り込みます。民間銀行は互いに資金を融通し合うインターバンク市場でお金の過不足を調整していますが、日銀からお金が入った分、インタバーバンク市場でお金を借りる必要が無くなります。その結果、市場で金利は下がりやすくなるというわけです。

一方、主な資金吸収オペは以下の2つです。

①手形売り出しオペ

日銀が手形(将来の特定期日に特定金額を支払う約束をした証券)を振り出す(売る)ことで、資金吸収します。

②国債売り現先オペ

国債を、買い戻し(売った債券を再び買うこと)条件付きで日銀が売ることで、資金吸収します。

資金吸収オペの場合、民間銀行は、日銀内にある民間銀行の当座預金口座から日銀へ資金を振り込みます。

当座預金が少なくなったぶん、民間銀行はインターバンク市場からお金を借りる必要が出てきます。その結果、市場で金利は上がりやすくなるというわけです。

4.公定歩合の性格は正反対になった

次が「公定歩合政策」です。日銀が公定歩合を上げ下げすることで、民間銀行向けの貸出金を増減させ、結果的に通貨供給量も増減させるという方法で、以下のような効果があります。

・公定歩合を上げる⇒民間銀行は日銀から資金を借りにくくなる⇒民間銀行が市中に貸し出す資金量が減る

・公定歩合を下げる⇒民間銀行は日銀からより多くの資金を借りられる⇒民間銀行が市中に貸し出す資金量が増える

ただし、公定歩合は現在、「基準貸付利率」となっています。もはや民間銀行が公定歩合の金利で日銀からお金を借りることは稀です。

5.1991年以降、預金準備率操作は行われていない

伝統的金融政策の3つめが「預金準備率操作」です。

民間銀行は、預かっている預金の一定の率以上の金額を、日銀内の当座預金口座に預け入れることが義務づけられています。この義務のことを「準備預金制度」といい、一定の率のことを「預金準備率」といいます。

預金準備率操作とは、日銀が預金準備率を上げたり、下げたりすることで、以下のような効果を生みます。

・預金準備率を上げる⇒民間銀行が市中に貸し出す資金量が減る

・預金準備率を下げる⇒民間銀行が市中に貸し出す資金量が増える

民間銀行が預け入れる最低金額を「法定準備(所要準備)」といいます。

しかし、日銀の預金準備率操作が行われたのは、1991年10月が最後で、現在では金融政策の主な手段から完全に外れています。

その理由は1990年代以降、日本経済が長期低迷期に入り、0%近くまで利下げされて、金融緩和がほぼ限界に達しているからです。準備率を下げて世の中の資金需要を増やすという方法自体が、効果を失っているのです。

民間銀行は近年ずっと、法定準備を大幅に上回る金額を日銀内の当座預金口座に預けています(超過準備)。これは、日銀による量的緩和政策の必然的な帰結といえます。

6.非伝統的金融政策を世界に先駆けて採用

一方、非伝統的政策としては、2001年3月に誘導目標を日銀の当座預金残高とする「量的緩和政策」、2010年10月には国債に加えてCPや社債、ETF、J-REITなども買い入れ対象とする「包括的な金融緩和政策」を導入しました。

こうした非伝統的な金融政策を世界に先駆けて採用したのが日銀です。あまり知られていませんが、たとえば「デフレ懸念の払拭が展望できるような情勢となるまで、ゼロ金利政策を続ける」といった「フォワードガイダンス」(中央銀行が将来の金融政策の方向性を説明する指針)を始めて導入したのも日銀です。

しかし、国債などの大量購入による資金供給オペを実施し、銀行の当座預金残高が増えても、企業や家計への貸出は思うように増えませんでした。その理由は主に2つあります。

①不良債権問題

お金が余っているからといって、銀行はむやみに信用力の低い企業や個人にお金を貸しません。返済が滞ったり、貸し倒れになれば、貸出金は「不良債権」になってしまい、銀行経営を圧迫するからです。

②資金需要が低迷

そもそも景気がさほど良くないので、「お金を借りたい」という企業や家計は少ないのです。資金需要が小さい以上、民間銀行の貸出はなかなか伸びません。この状態は経済学では「信用創造が活発ではない」というようです。

結果として、日銀が市場に大量の資金供給を続けても、民間銀行の余剰資金は行き場のないまま、日銀の当座預金に「超過準備」として放置されました。当座預金にはどんどんお金が積みあがっていきました。

このような状況を受けて、日銀は「異次元緩和」と呼ばれる「量的・質的金融緩和政策」を2013年4月に導入しました。マネタリーベース(市場に直接供給する通貨)を2年間で2倍に拡大するため、残存期間の長いものを含めて巨額の国債買い入れを行うという、まさに量・質ともに次元の異なる大胆な金融緩和を導入しました。

さらに、2016年1月には「マイナス金利付き量的・質的金融緩和(マイナス金利政策)」を、同年9月には「長短金利操作付き量的・質的金融緩和」を導入しました。

7.日本初の「マイナス金利政策」を導入

正式には「マイナス金利付き量的・質的金融緩和」といい、銀行が日銀に預けている当座預金を一部に▲0.1%のマイナス金利を適用するという政策です。使われないまま積みあがっている当座預金の一部にペナルティを課し、金融機関にお金を貸し出す努力を促すのが狙いです。

銀行は日銀にお金を預けると、利息を取られて損をするため、企業や個人への貸し出しを増やすことが期待されるというわけです。

具体的にはスイスなどで採用されている階層構造方式を導入しました。当座預金全体にマイナス金利が適用されるのではなく、基礎残高(+0.1%)、マクロ加算残高(0%)、政策金利残高(▲0.1%)の3階層になっています。

この政策を導入した際の日銀の試算によると、金融機関全体で+0.1%が適用される基礎残高は約210兆円。これは2015年1年間の当座預金の平均残高です。

次にゼロ金利が適用されるマクロ加算残高は当初は約40兆円で、法定準備金額(約9兆円)と貸出支援金、被災地金融機関支援オペの合計額(約30兆円)。それに日銀が裁量的に定める「マクロ加算」が加わっていきます。そして、▲0.1%が適用される政策金利残高は当初約10兆円。この残高は「日銀当座預金-基礎残高-マクロ基礎残高」となります。

このように、マイナス金利が適用される政策金利は、日銀が裁量的に定めるマクロ加算によって調整できるしくみになっています。

日銀はマイナス金利の導入によって企業や個人への貸出や投資などが増える効果を見込んでいましたが、その効果はふじゅうんぶんだったといえるのではないでしょうか。

8.イールドカーブコントロールを導入

従来の「量的・質的金融緩和」「マイナス金利付き量的・質的金融緩和」を強化(又は修正)する新たな金融緩和の枠組みが「長短金利操作付き量的・質的金融緩和」です。主に2つの要素から成り立っています。

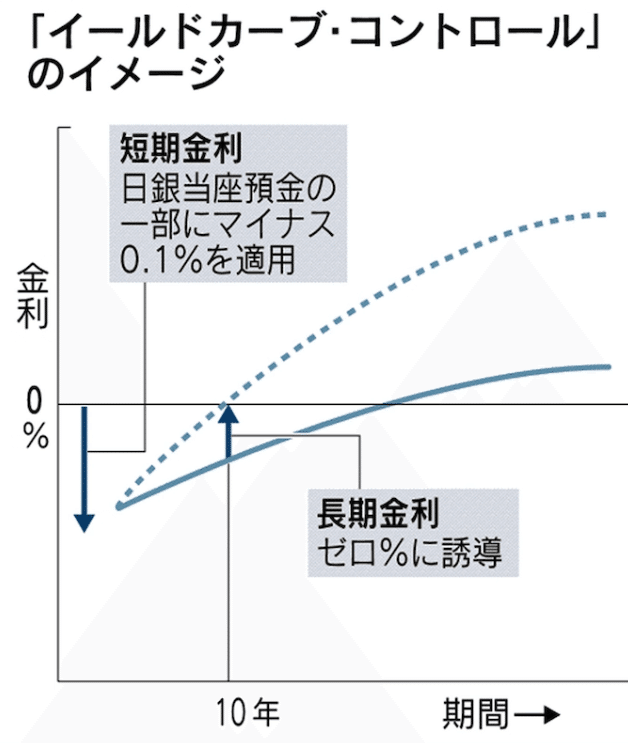

1つは、金融市場調節によって長短金利操作を行う「イールドカーブ・コントロール(長短金利操作)」です。

まず短期金利は、マイナス金利政策を引き継ぎ、当座預金の政策金利残高に▲0.1%のマイナス金利を適用。一方、長期金利については、10年物国債利回りがゼロ%程度で推移するよう、長期国債の買い入れを行うことになりました。

このため、イールドカーブは次の図のようなラインを描きます。

政策金利である短期金利に加えて、長期金利も操作目標とすることによって、長短金利差を一定範囲内に収め、長期・超長期の金利が下がりすぎる弊害を防ぐのが狙いです。イールドカーブのフラット化(平坦化)が行きすぎると、銀行収益や生命保険・年金の運用への悪影響が拡大して、かえって景気に悪影響が出かねないからです。長期金利の誘導は、国債の買い入れを通じて行われますが、買入額はそれまでのベース(年間残高増加額約80兆円)をめどとしています。また、利回りを指定して国債を買い入れる「指値オペ」を導入しました。

もう一つの柱は、「消費者物価指数(除く生鮮食品)の前年比上昇率の実績値が安定的に2%を超えるまで、マネタリーベースの拡大方針を継続する」という「オーバーシュート型コミットメント」です。それまでの緩和策では「(2%の目標を)安定的に持続する」としていましたが、目標を越える(オーバーシュートさせる)まで継続することを約束する(コミットする)ことで、物価安定目標の実現に対する人々の信頼を高めることを狙いとしました。

日銀はマイナス金利政策と長期国債の買い入れを組み合わせたこれらの金融政策が2%の物価目標を実現に有効として始めました。

結果として、2022年4月から2%を越えました。しかし、それは、日銀の政策が有効だったというよりも、世界がインフレから利上げをしたのに対し、日銀は大規模金融緩和政策を継続し続けた結果としての円安からくる物価高と言えます。

日銀はイールドカーブ・コントロール政策を維持するために、国債を買い入れを継続しつづけましたが、市場の半数の国債を保有するに至り、長期国債の市場が大きく歪むこととなりました。

最終的に日銀はイールドカーブ・コントロールの長期金利の許容範囲を0.25%から0.5%へと引き上げざるを得なくなりました。

こうして振り返ってみると、日銀がとった金融政策で目指すべき場所へはたどり着けなかったというのが実際であるとみなさざるを得ないと思われます。

未来創造パートナー 宮野宏樹

【日経新聞から学ぶ】

自分が関心があることを多くの人にもシェアすることで、より広く世の中を動きを知っていただきたいと思い、執筆しております。もし、よろしければ、サポートお願いします!サポートしていただいたものは、より記事の質を上げるために使わせていただきますm(__)m