【スライド解説】フィンテックで何がどうなるの?

「フィンテック」という言葉が広く使われるようになって、数年が経ちました。

今年も、フィンテック関連の新しいサービスが、続々と登場しているような状況です。

そんな中、「フィンフィンフィンフィンよく聞くけど、結局のところ何が凄いの?何がどうなるの?」という方のためにスライドを作成しました。

という建前で、実際には、先日の社内勉強会で講師をした時の資料スライドになります。

テーマはフィンテックですが、できるだけ高い広い視野で、本質的なところを探っていく内容にしてみました。

個別のサービスの仕組みや、細かいテクノロジーの説明はしていません。

また、今回は、ブロックチェーン・仮想通貨・トークンあたりの部分は取り上げません。

1時間半くらいの勉強会の資料なので、文章はかなり長くなっています。

あくまでトークありきのスライドになっているので、スライドを見て、気になった部分は、テキストの方も読んでいただければと思います。

What is "FinTech"?

「フィンテック」というのは、金融(Finance)と技術(Technology)を組み合わせた造語です。一般的に、ITテクノロジーを駆使した革新的(innovative)、あるいは破壊的(disruptive)な金融商品・サービスを指します。

単に最新のテクノロジーを使っているというだけでなく、全く新しいことができるようになったり、これまでの常識的な構造が否定されたりするような、そういうイノベーティブな要素を含んでいるものを、フィンテックと呼びたいというのが僕の考えです。

What is "Finance"?

フィンテックは、金融×テクノロジーである。

じゃあ、そもそも「金融」とは何なのか?ということを確認しておきます。

定義が明確には決まっていない事業も多い中、金融というのは、その定義がはっきりと決められている数少ない事業のひとつであります。

その役割とは、「資金余剰者から資金不足者へ資金を融通すること」です。

それは、資金の調達・配分・投資および融資によって行われます。

もう少しシンプルに考えましょう。

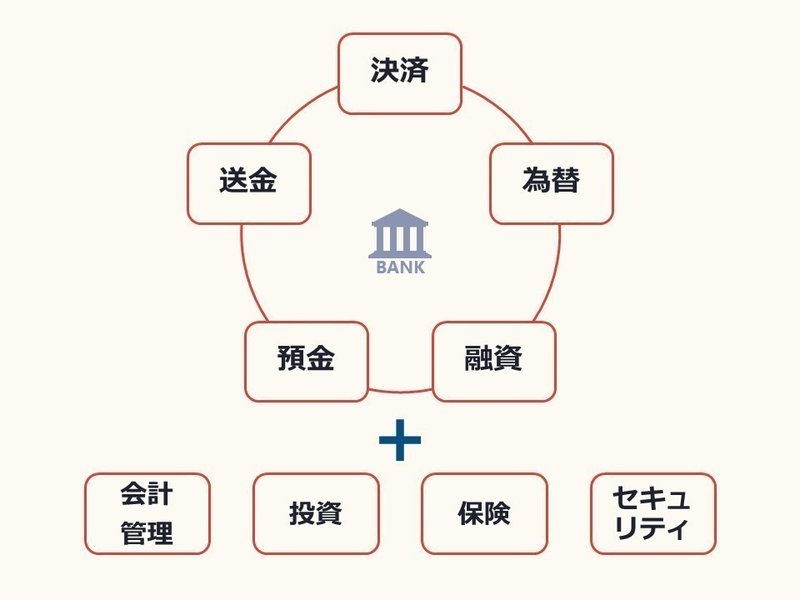

金融機関の代表である銀行は、大きく分けると5つのサービスを提供しています。

決済・送金・預金・融資・為替

そして、これらは全て、何らかの目的を達成するための手段に過ぎません。

つまり、目的を達成できるのであれば、その手段は、必ずしも銀行である必要はないということです。

これは、以前別の記事でも書きました。

さらに、この5つのサービスに付随して、次の4つが金融関連商品・サービスとして挙げられます。

会計/管理・投資・保険・セキュリティ

基本的に、フィンテックと呼ばれるようなサービスは、この9つの分野のいずれかに関するものであると考えて間違いないと思います。

かつては、銀行をはじめ、証券会社、保険会社のような金融機関が、主にこの領域を担ってきたわけですが、非金融企業、特にIT企業が、これらの事業領域を侵食し始めているというのが、フィンテックの世界で起こっている大きな流れになります。

What is "Technology"?

金融の部分を確認したので、次はテクノロジーの方も簡単に紹介しておきます。

フィンテックを支える代表的なテクノロジーを、5つピックアップします。

①モバイル

②AI(人工知能)

③ビッグデータ

④API

⑤ブロックチェーン

だいたい聞いたことはあるけれど、上手く説明はできない、そんな人も多いかと思います。

今回は、ひとつずつ取り上げて説明することはしませんが、これらの技術の進歩があったからこそ、フィンテックが動き出したとも言えると思います。

②のAIについて、少しだけ触れておきます。

フィンテックにより大幅な人員削減を余儀なくされている銀行のひとつ、三菱東京UFJFGの平野社長は、ある記事の中で次のように答えています。

「ルーティンワークに携わっていた人材を、創造的な仕事に振り替えていくことが最も重要」

これは、もはや銀行に限った話でもないですね。

AIに自分の仕事が奪われるのか?というようなことを気にしている方も少なくないと思いますが、ひとつだけ、知っておいてほしいことがあります。

人間にとっての「単純作業」とAIにとっての「単純作業」は、必ずしも同じとは限らないということ。

自分は単純な作業をしているつもりはなくても、AIにとっては容易にできてしまう単純な作業である場合があります。

逆に、自分にとっては単純な作業でも、AIにそれをやらせるのは、案外難しい場合もあります。

だからこそ、AIについて勉強し、理解するのが重要なのです。

AIは何ができるのか、どういう仕組みなのか、何が得意なのか。

そういうことを知ることで、人間がやる部分と、AIに任せる部分を適切に判断できる、つまり、AIを使える人材になれます。

何も勉強していないのに、漠然とAIに仕事を奪われるんだろうか、と不安に思っているだけの人は、AIより先に、優秀な後輩に仕事を奪われてしまうでしょうね。

FinTechが創る世界

では、フィンテックによって、世界はどう変わるのでしょうか。

僕が考える世界のキーワードは、次の3つです。

①ファイナンシャル・インクルージョン

②フリクションレス

③エコシステム

ちょっと難しいカタカナを並べましたが、ぼんやりとした理解のまま、読み進めてください。

Financial Inclusion

inclusionは、「含む」という動詞includeの名詞形で、「含んでいる状態」を表します。

つまり、ファイナンシャル・インクルージョンとは、「あらゆる企業や人が、金融サービスを受けられるようにすること」を意味します。

主に貧困層を中心に、クレジットカードの与信が通らない、融資を受けられない、銀行口座も作れない、という人、あるいは事業者が、国内外問わず、たくさんいます。

日本という中途半端に豊かな国で生活していると、この意義はなかなか見えにくいのですが、ほんの数万円でも融資が受けられれば、それを元手に事業を始めて、自立した生活を送れる、そんなことも少なくありません。

Amazonレンディングというサービスがあります。

Amazonが、Amazonに出品する事業者向けに行っている融資サービスです。

通常、銀行等から融資を受ける場合、財務諸表や、事業計画書等を提出し、何週間もかけて手続きをすると思います。

しかし、Amazonは、Amazonに出品されている商品については、どれくらい見られていて、どういう層にどれだけ売れているかという情報を持っています。

財務諸表よりも、確実に、しかも速く、「信用度」を判断することができるのです。

はじめは少額から融資して、返済状況やAmazonでの売上状況を踏まえて、融資枠を引き上げたり、利率を下げたりすることも可能です。

もうひとつ、Squareというサービスがあります。

スマホやタブレットに取り付けるだけで、どこでも簡単にカード決済が可能なPOSレジになるというデバイスを提供しています。

利用した分の手数料はかかりますが、タダ同然のコストで導入ができ、個人や中小の店舗を持つ事業者に、利用範囲を拡大しています。

そして、やはりここも、融資サービスを提供しています。

POSレジの、一次的な購買情報を持っているからです。

金融の根幹にあるのは「信用」です。

「信用」を担保するのに足る情報を得ることができれば、融資に踏み切ることができます。

問題は、その情報をどうやって取得するかだけなのです。

中国アリババグループが運営する、芝麻信用という信用スコア格付けサービスがあります。

職業や学歴、SNSの利用状況に加え、アリペイを使ったあらゆる購買情報から、総合的に信用スコアを数値化します。

それまで、クレジットカードの与信が通らない人も多かった中国において、従来の金融機関が取れなかった、日常のあらゆる行動データから「信用」を評価できるようにしたことが、芝麻信用のイノベーションのひとつです。

Frictionless

frictionは「摩擦」という意味なので、frictionlessは、直訳すれば「無摩擦」になるのでしょうか。

経済活動における摩擦を無くすことを、フリクションレスといいます。

手数料、手間、時間等が、ここでいう「摩擦」にあたります。

LINE Pay、皆さんお使いでしょうか。

LINEアカウントさえあれば、簡単な認証で利用できる電子決済サービスです。

いろんな機能がありますが、例えば、手数料無しで友人に送金できます。

現金をジャラジャラ数えることなく割り勘ができますし、銀行に手数料を払いながら複雑な操作をする必要もありません。

フリクションレスですね。

次の事例は、Amazon Go。

昨年Amazonがオープンした、「レジ無しコンビニ」です。

初期の報道では、「無人コンビニ」という表現も散見されましたが、無人ではありません。

商品の陳列等、スタッフは普通に働いていて、省人化を目的とした実験店舗ではありません。

画像認識技術をベースに、誰が何を手に取ったのかを自動追跡する、そのテクノロジーも確かに凄いのですが、本質は、店舗での支払いという行為を排除したことにあります。

そう、フリクションレスな購買体験です。

裏側にはAmazonのアカウントと、その決済情報が紐づいているため、裏側で自動的に決済が行われる、そうやって、決済というものの概念を変えたことに意義があるのだと思います。

経済圏を作るには、認証・決済・信用の3点セットが必要であるというのを、明確に示している例と言えますね。

Ecosystem

エコシステム、最近はフィンテックに限らずビジネス全般でよく使われる言葉です。

日本語では、「生態系」という意味です。

本来の生態系では、水や空気、エネルギー、命、そういうものがぐるぐると循環することで、ひとつの生態系が成り立っています。

従来の経済では、それぞれの経済主体(企業・家計・国家)が、一方的な関係で繋がっていたか、あるいは独立していました。

リソース、すなわち、ヒト・モノ・カネ・情報は分断されていて、お金の流れは銀行を中心に回っています。

エコシステムが形成されると、その中でリソースがオープンに共有され、循環します。

お金の流れは、顧客サービス、あるいは経済活動そのものが中心になります。

ただ、エコシステム形成が加速しているとはいえ、やはり、日本はやや遅れている感が否めません。

協業しないから成功事例が生まれない、成功事例がないから協業しないという、エコシステムのジレンマ的な悪循環に陥っているのかもしれません。

新しいことをする以上は、成功事例など無いのが当たり前なので、特に大企業のトップが、それでも協業を決断していけるかがポイントになってきます。

さて、もう一度、フィンテックが創る世界の3つのキーワードを並べてみます。

①ファイナンシャル・インクルージョン

②フリクションレス

③エコシステム

これらを、分かりやすい言葉でに表現すると、

①全ての人が繋がり

②摩擦無く

③リソースが循環する

そんな社会だと言えます。

こういう社会が実現すれば、社会全体でのリソースの総量が同じでも、エコシステム全体として豊かになるのが分かるでしょうか。

こういう社会を一言で表すとすれば、

「なめらかな社会」

ちょうど、これと同じ表現をミッションに掲げているフィンテック企業があります。

今話題のメルカリの子会社、メルペイです。

採用ページのトップには、「信用を創造して、なめらかな社会を創る」とあります。

メルペイとしては、まだ具体的なサービスをリリースしていないので、僕がイメージしている「なめらかな社会」とどういう違いがあるのかは分かりませんが、近しいものは描いているのではないかと思っています。

フィンテックの分野では、儲けるためというよりも、「こういう社会を作りたい」という思いの元に立ち上がっているスタートアップが多いように思います。

人材や資金が比較的すぐ集まっているのは、そういうミッションに共感する人が多いからなのでしょう。

フィンテックというと、どうしても個々のサービスやアプリケーションに着目してしまいがちですが、経済活動の仕組みそのものが、つまり、社会の構造そのものが変化することがフィンテックのイノベーションであると、僕はそう思っています。

最後に、米国で初めてATMを開発した人の言葉を紹介します。

「世の中を変える製品を開発されたのはすごいですね!」と称賛された彼は、「いいえ」と首を横に振って、こう言ったそうです。

それも、なんと20年も前に。

「確かに私の開発したATMの普及によって現金の利用は便利になりました。ですが、そのせいで、本当の意味での金融のデジタル革新を遅らせてしまったのです。金融の根幹は全てデジタル情報ですから、そもそも現金は要らないのです」

飲食店の開業を目指して準備をしています。バカな若者をちょっと応援したいと思った方、サポートお願いいたします。 スキ・コメント・SNSシェアだけでもとても嬉しいです。