フィンテックカンファレンス、LendIt 2019に参加した時の記録

2019年4月、米国・中国・欧州で毎年開催されていたフィンテックカンファレンス、LendItに参加した当時の記録が残っていたので以下に記載したい。当時からすでに5年近く経っているものの、結論そこまで大きくフィンテックをとりまく状況は変わっていないのではないか、と思える。

それもそのはず、当時「フィンテックが既存の金融機関を置き換え、脅かす」と言われていた脅威論は今となってはほぼ消え、「確かにフィンテックのサービスは革新的だが、金融機関を置き換えるほどのインパクトは及ぼさなかった」という考えが定説になりつつあるからだ。

とは言え、今読んでも多分にインプリケーションのある講演が多かったため、以下に書き記しておきたい。

<LendIt 2019>

日時・場所:2019年4月8日ー9日 於サンフランシスコ

1.フィンテックと中小企業融資

スピーカー:Karen Mills、オバマ前大統領時代の米国中小企業局長官

フィンテック等の新規参入プレイヤーは、顧客体験向上の観点でイノベーションをもたらした。だが、そのイノベーションは既存金融機関によって当初想定されていたよりも簡単に真似され、追いつかれてしまった。

銀行や貸金会社はフィンテックに対し(顧客基盤などの面で)大きな優位性を有している。

いくつかのフィンテックスタートアップは失敗に終わったものの、彼らが中小零細企業与信の手法・考え方を変えたのは事実。

フィンテックの登場により、顧客利便性・業務効率性は明らかに向上した。膨大なペーパーワーク、1ヶ月を要する融資プロセスは大幅に短縮した。

中小企業融資はAIの本格実装により根源的な変化が起こるだろう。中小企業オーナーはそもそも自分たちの財務内容を把握していない場合が多いが、AIが自動で財務諸表を作成し最適なローン条件を見つけてくるようになれば大きな変化が生じる。

2.2019年フィンテック概観

スピーカー:Upgrade CEO Renaut Raplanche (モデレーター:Alex Rampell, a16z)

これまでのフィンテック企業の変遷

第一世代:銀行に対し敵対的でディスラプティブな思想のプレイヤーが多かった。

第二世代(現在):銀行と協働するプレイヤーが大半。フィンテックは低コストでのオペレーションを可能にし、銀行はフィンテックと組むことで低コストで事業展開が可能。 将来、両者の強みを活かしたコブランド商品が登場するかもしれない。

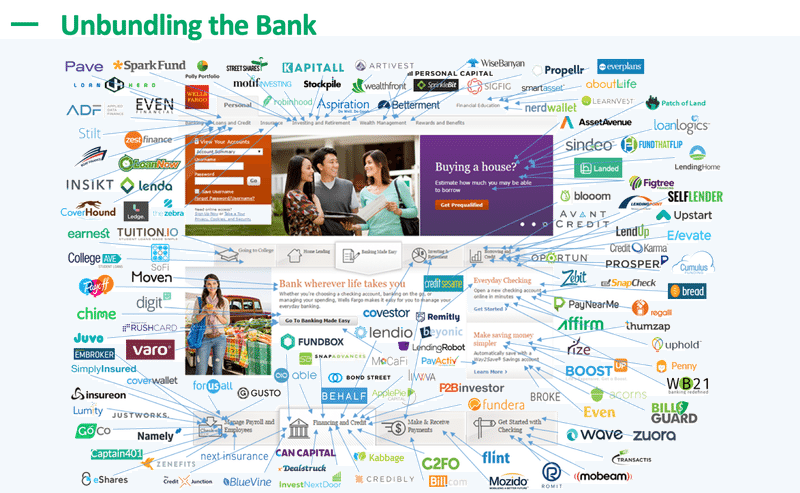

フィンテックによるアンバンドリングはどこで起きるか

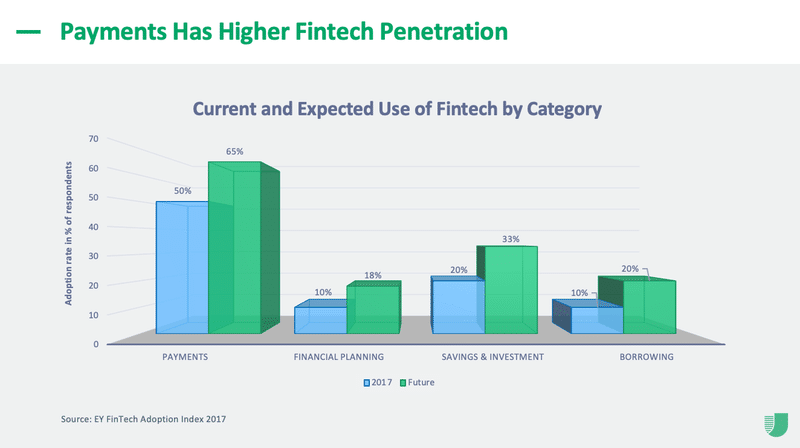

ます参入障壁が低いペイメントビジネスでビジネスを開始(以下図)、 その後レベニュープールの大きい融資ビジネスの領域でマネタイズを狙う (さらにその下の図)、というパターンが多い。

理由: ペイメントビジネスは与信ビジネスに比べ参入障壁が低い。

融資ビジネス: 市場規模は大きいがイニシャルコスト・規制面等の参入障壁が高い(各種当局承認、コンプライアンス体制構築、債権回収の仕組み整理 等)。

ペイメントビジネスは規制面の参入障壁が低い上、新規参入者でも顧客獲得の機会が多く残されている。

フィンテックの最適なリバンドリングストラテジーとは

プロダクト毎の目的について整理が必要。リテンション用プロダクト(サービス)なのか、マネタイズを目的としたプロダクトなのか。

ユニコーン企業の一つで低所得者向けにPFMツール・預金を提供するChimeは手数料無料の預金口座をテコに顧客を集めた。Chimeは今後は決済ビジネスでのマネタイズを狙っている。

Upgradeはリテンションツールとして金融教育ツールを無償提供し、レンディングでマネタイズしている。

無料プロダクトから事業を始め、顧客基盤を積み上げたスタートアップの成功は、今後いかにマネタイズプロダクトにシフトできるかどうか、にかかっている。

3.お釣りで投資、Stash CEOの講演

パネリスト:Brandon Kerieg, Stash CEO / Steven Streit, Greendot

•19年3月、Greendotとのパートナーシップ商品 “Stock Back”をリリースした。例えば、Stashデビットカードを利用してChipotle(メキシカンフードチェーン)のフードを購入した場合、購入者は自動的にChipotleの株主になる。

もしStashデビットカードでTモバイル向け支払いをした場合、ユーザーは自動的にTモバイルの株を購入、少額投資が可能になる

米国金融機関は年間$20Bnもの貸越手数料を個人から奪っている

•Stash顧客の30%は、毎月$70もの手数料を銀行に支払っている

こうした不要な銀行手数料支払いを減らし、その余剰資金を個人の年金口座に還流させることができれば、彼らの生活・人生は大きく変わる。Stashはそれをやる。

4.2014年に上場したフィンテック大手、OnDeckの現在

スピーカー:Noah Breslow, OnDeck, CEO (モデレーター: JP Morgan)

米国中小企業レンディング市場の概要

巨大かつ細分化されたマーケット。寡占企業は不在。

毎年数兆円規模の新規ローンが実行されている。

米国とその他市場の相違点

規制が大きく異なる。 米国は借手フレンドリーの規制、オーストラリアは貸手フレンドリーの規制。

既存金融機関とのパートナーシップモデル

フィンテックは顧客体験と機敏性を提供し、銀行は顧客基盤とデータを提供する。

VisaとOnDeckの提携事例を紹介したい。OnDeckでは数分で審査完了可能だが、実際の資金の振込みには数日を要していたが、VISA Direct (365/24 リアルタイム振込)との提携でこの課題を解決した。

次に、Evelocity (カナダ)との提携事例を紹介したい。Ondeckはデータ分析ツールとリアルタイム与信判断モデルを提供し、Evelocityは中小企業顧客向けにローンを拠出する、という協業を展開した。

4.従業員向けペイデイローンの台頭(パネルディスカッション)

パネリスト:PayActiv, Even, HoneyBee, Loan Solution

<PayActiv>

米国の労働者の3分の2にあたる70百万人が、銀行に多額の手数料をむしり取られている。米国の労働者の半分の時給は、$17かそれ以下で彼らの貯蓄残高は$400にも満たない。 我々は月間給与の分割払い・前払いを可能にするソリューションを企業向けに提供しているが、それを「Emergency Money」とは呼ばず、「Rightfully timing money」と呼んでいる。

<Loan Solution LLC>

雇用主企業は従業員の生計改善に従来以上に意識して取り組んでいる。

米国の労働者のうち60%が、自動車事故など突発的な多額出費を経験しているが、その大半の労働者が費用を工面できていない。

当社は従業員向け金融教育、コーチング、カウンセリングサービスを企業向けに提供している。

5.中国マス富裕層向け資産運用ビジネスフィンテックの紹介

スピーカー:Yihan Fang, Yirendai(ニューヨーク証券取引所上場, P2Pレンディング)

中国マス富裕層向けの資産運用ビジネス概観

中国マス富裕層の市場規模は巨大である一方で既存金融機関のサービスは不十分であり、大きなビジネスチャンスが存在する。

マス富裕層のモバイル普及率は非常に高いため我々はモバイルオンリーの資産運用アドバイスサービスを立ち上げた。

中国の資産運用ビジネスではリープフロッグ現象(銀行の支店チャネルの普及をスキップして、モバイルチャネル経由での資産運用サービスが普及)が起きている。

中国マス富裕層の顧客像

保有資産 $100k - $1MMの個人で都会に居住。

一軒屋またはアパートを保有、子供一人、30歳ー50歳で一人っ子政策時代に生まれた世代で、子供に加え両親の世話が必要。

これまでは家・自動車購入など、消費・購買サイドに熱心だったが、資産運用が生活を豊かにすることに気づき始めてきており、アセットアロケーション戦略など金融リテラシーの習得に熱心。

金融規制

米国のようなフィデューシャリーデューティー規制は存在しない。

我々はエンドユーザー顧客ではなくアセマネ会社から(販売手数料として)手数料を収受する。

米国フィンテックと中国フィンテックの違い

米国フィンテック:既存ビジネスのコスト削減バージョンが主。

中国フィンテック: 新規ビジネスの創出が主。また、 中国フィンテック企業は米国で成功した新興プレイヤー(Wealthfront, Marcus等)のビジネスモデルをよく研究している。

この記事が気に入ったらサポートをしてみませんか?