2018年のM&A振返りと2019年展望:本業加速型M&Aが主流に

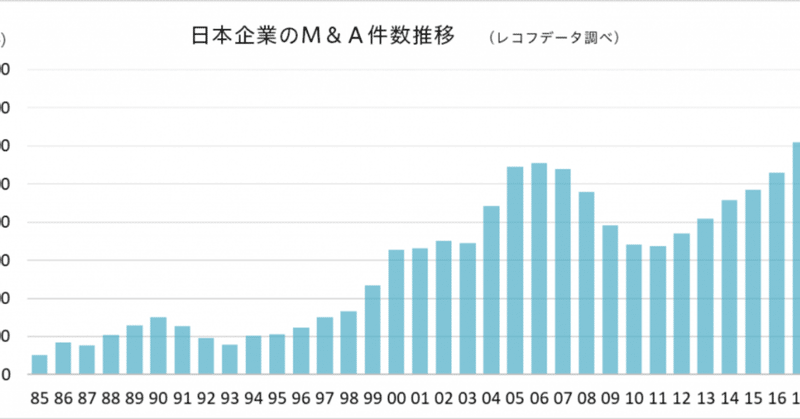

2018年の日本企業によるM&A件数は3850件で過去最高に。

世界的には減少トレンド

2018年に日本企業の関わったM&Aの件数は3850件(公表ベース、昨対比26%増)、金額は約30兆円(昨対比220%増)と、7年連続で過去最高を記録し活況に沸いています。

しかし、実は世界全体を見渡すと、M&A金額こそ4兆ドルと前年を上回っているものの、件数は2018年に4万7000件台と、およそ5万件だった2017年より減少しているのです。

1年ほど前からあった「ちょっと景気おかしいな」という懸念が、現実的に市場株価に現れてきたのが2018年の年末でした。日本企業のM&A件数が2006年にピークをつけた(2775件)ものの、2007年は微減し(2696件)、2008年にはっきりと減少しました(2399件)。

なお、ここ30年間で日本企業のM&A件数が前年より減少した年は、1987年、1991年、1992年、1993年、2003年、2007年、2008年、2009年、2010年、2011年です。

1987年から4年連続、1994年から13年連続、2012年から2019年までは7年連続で増加しており、バブル崩壊、ITバブル崩壊、リーマンショック前後でM&A件数の減少が観測されています。2019年のM&A件数は、今後の景気の動向を見ていく上で注目すべき数字だと思います。

無謀な多角化は企業価値を高めない

2008年頃を振り返ると、日本企業でも「初めてM&Aを実行する」会社が大半だったように思います。

しかし、この10年間(2009年から2018年まで)で、23,512件のM&Aが実行され(公表ベース)、M&Aを経験した会社が大幅に増えました。この10年間は景気が良かったため、M&Aをして譲り受けた会社の多くは成功し、資金回収が進んだり、既に資金回収が終わったりしており、M&Aの成功体験を積んでいます。

しかし最近では「シナジーを拡大解釈した多角化」が目立ってきたなと実感しています。

経営者やM&Aチームに自信がついてくると、少し体力的に無理がある場合や、土地勘のない会社(異業種)でも買いたいという話が増えてきます。コングロマリット化した企業の価値は評価されないことが多く、上場企業の株価でも、「コングロマリットディスカウント」という言葉があるように、評価はマイナスとなってしまうことが多いため注意が必要です。

やはり、本業を如何にして伸ばすか?という考えのもとに、「水平統合」し「規模」を手に入れるのか、「垂直統合」し「商流」を手に入れるのか、どちらの方が良いのかを選択するという基本戦略に立ち返ってM&Aを進めていくことをお勧めします。

2019年のM&Aは「本業加速型のM&A」が主流になる

そんな中、国内のM&Aについて私は、「2019年は本業加速型のM&Aが主流になる」と考えています。

景気の良さに勢いを任せたM&Aは減り、本業をいかに加速させるか?という視点のもとにM&Aが進んでいくのです。

注意すべきことは、「シナジー」という言葉の魔法に惑わされることなく、本業を磨くための手段としてM&Aを捉えることだと考えています。

本業をステージアップさせていく戦略のためのM&Aを継続している会社の多くは企業価値を上げている一方で、無闇に異業種のM&Aを重ねた会社はその逆となるケースもあります。

例えば建設業界においては、「メガ・プラットフォームの構築」を志向する企業群が増加すると分析しています。

建設業界は新設工事が中心のため、設備工事や空調工事などは各種専門工事会社による労働集約型の産業として発展しました。こういった隣接する分野と連携して専門工事までワンストップで請負うだけではなく、近年ではインフラ企業としての総合的なサービスが求められています。

単なる異業種を買収していく多角化ではなく、本業をインフラ企業にするという文脈の中で、水平的にM&Aを推し進めて行くことが重要です。

今年も深刻化する跡継ぎ・後継者問題

日本の中小企業では後継者不在型のM&Aが主流で、現在、中堅・中小企業の経営者の年齢分布ではピークがおよそ66歳です。

このピーク値は1年に1歳ずつ上がっており、事業承継が進まなければ9年後にはおよそ75歳になります。

(一方で、上場企業の経営者は年々若くなっており、特にシステム投資などの考えやITリテラシーにも大きな差があり、今後の業績格差は拡大すると分析しています。)

中堅・中小企業における跡継ぎや後継者不在という問題は大きな社会問題になっており、後継者がいないから売却したいという相談がやはり一番多くなっています。

一方、最近では跡継ぎがいても売却するケースが随分増えたと実感しています。

株式を一族だけで保有するメリットはその家族にはあるものの、会社にとってそれはベストなことなのか?という視点で考えると、家族ではなく、どこかの上場企業や地域の有力な企業が保有した方が良いと判断される社長が増えています。

M&Aにより、経営の安定性が増したり、公開された会社となることで優秀な人材を獲得できたりするなど譲渡企業のメリットは強力なのです。

「あなたが自分のために経営をしたいというのなら家業を継がないで欲しいと思っています。お客さんや社員のために継ぎたいと考えるのなら是非やってみなさい。」

これは、ある経営者の奥様が息子さんに伝えた言葉です。

後継者問題によるM&Aでも「経営者個人のタイミング」での売却なのか、「会社のタイミング」での売却なのか、そしてそもそも後継者問題は「家業」を守るためなのか、「会社」を守るためなのか、じっくりと考えることが大切だと思います。

日本M&Aセンター 上席執行役員 業種特化事業部事業部長 渡部恒郎

<業界再編M&A>https://www.reorganization-ma.jp/

調剤・IT/ソフトウェア・住宅・運送・食品・製造・医療介護業界などの業界毎に専門家が解説している専門サイトです。

この記事が気に入ったらサポートをしてみませんか?