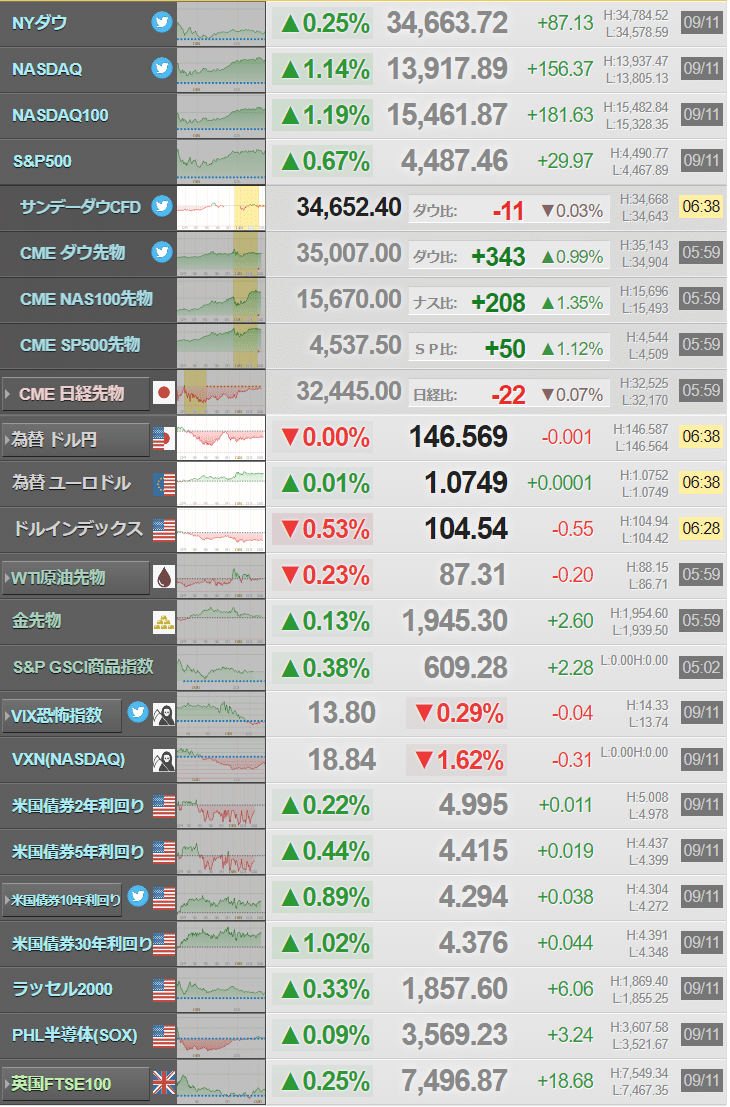

2023/09/12(火)=英欧株続伸/ダウは87.13ドル高、ナスは156.37㌽高/日経先物340円高の3万2620円で日中取引終了/日経平均は4営業日ぶりに反発、308.61円高

―――【総まとめ】―――

日銀総裁の政策変更示唆の報道を受けて、11日の日本市場で長期金利が9年8カ月ぶりの高水準に

ロンドン市場続伸、中国経済の安定指標による中国関連銘柄の上昇が寄与

欧州市場続伸、資源株上昇、STOXX欧州600種資源株指数は2.37%上昇

欧州圏の国債利回り上昇、日本の10年債利回りが9年ぶりの高水準になったことを受けて

米国株式市場は続伸し、ダウは87.13ドル高の34,663.72ドル、ナスダックは156.37ポイント高の13,917.89で取引を終了

イエレン財務長官のインフレ鈍化に関する楽観的発言により、株価が上昇

11日のNY外為市場でドル・円は下落、ユーロ・ドルは上昇後、一時的に下落

日経225先物12月限は前日比170円高の3万2450円で夜間取引終了。日経平均株価の現物終値3万2467.76円に対しては17.76円安

日経225先物は75日移動平均線水準が支持線として意識

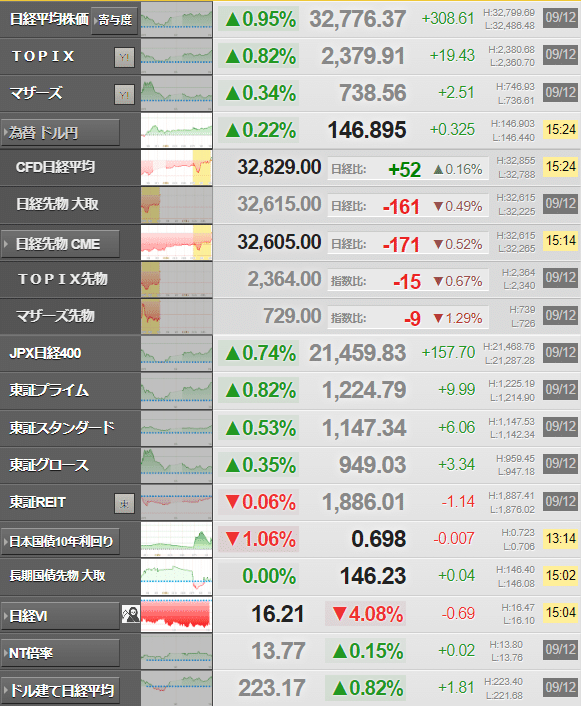

12日の日経平均は4営業日ぶりに反発し、308.61円高の32776.37円で取引を終える

国内長期金利が0.720%と9年8カ月ぶりの高さに

日経平均はまだ自律反発の段階で、米国のインフレ懸念や利上げ長期化の不安が残る

米国での8月CPI発表や日米の金融政策決定会合結果を待ち、積極的な売買は控えられる見通し

日経225先物12月限は前日清算値比340円高の3万2620円で日中取引終了。この日の日経平均株価の現物終値3万2776.37円に対しては156.37円安

―――【チャート】―――

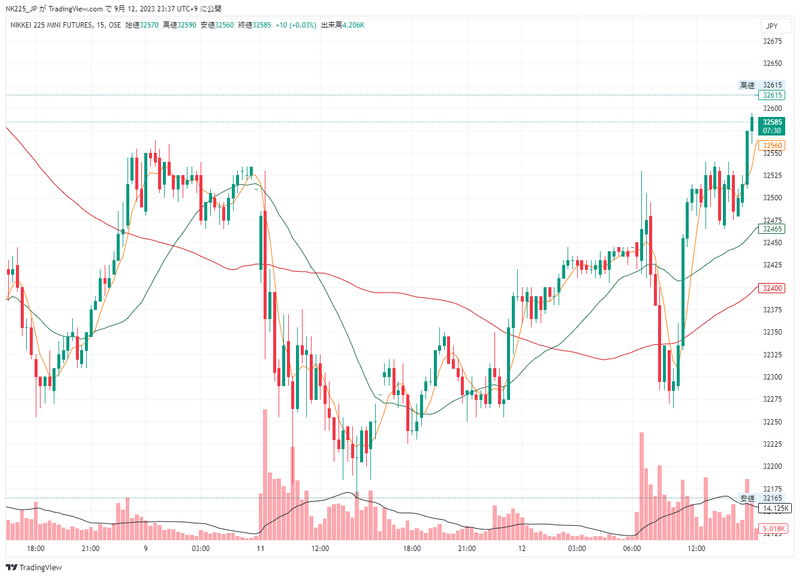

◆直近2営業日の値動き=15分足チャート(日経225先物ミニ12月限)

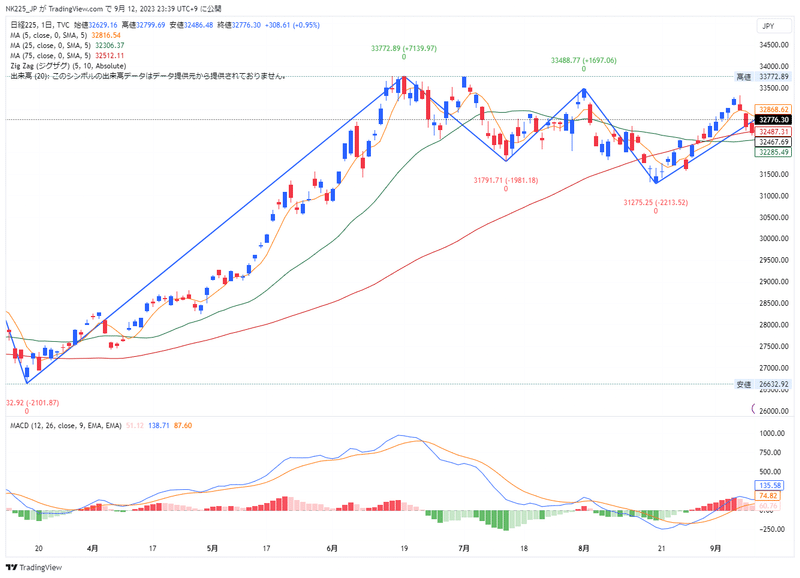

◆過去6ヵ月の値動き=日足チャート(日経225先物ミニ12月限)

―――【経済イベント指標】―――

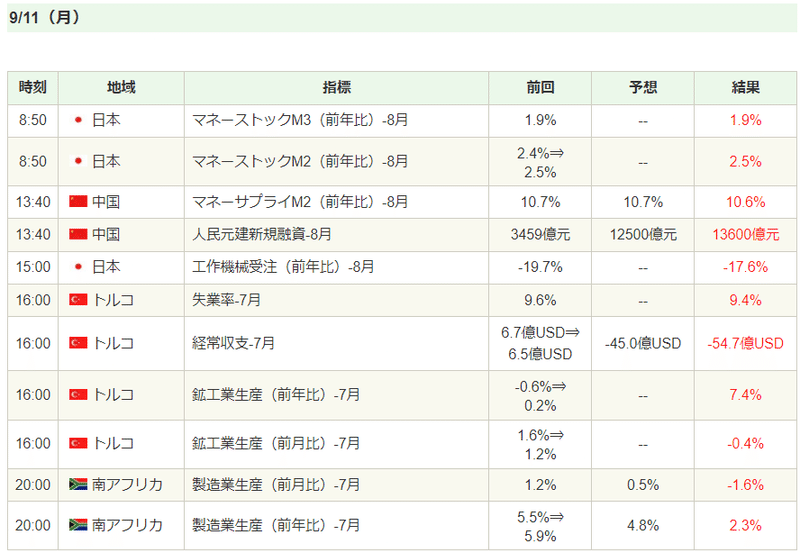

◆2023/09/11(月)の経済指標結果

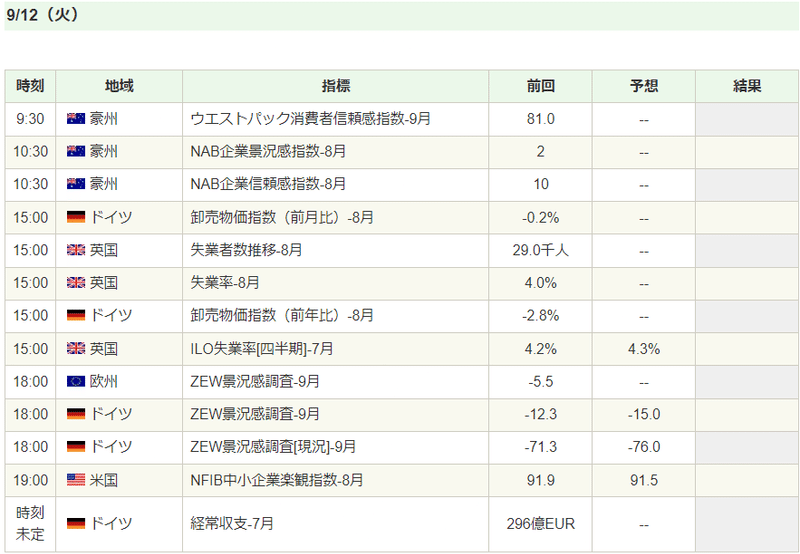

◆2023/09/12(火)の経済イベント予定

―――【欧州市況】―――

◆欧州市場サマリー(11日ロイター)

2023/09/12(火)02:57

●要約(ChatGPT併用)---------------

ロンドン市場続伸、中国経済の安定指標による中国関連銘柄の上昇が寄与

FTSE250種指数は0.32%、FTSE350種鉱業株指数は2.71%上昇

中国人民銀行の新規融資が予想以上、HSBC銀行は1.0%上昇

AJベルのラス・モールド氏は商品需要の改善を指摘、米国のCPI発表が注目

ヴィストリー・グループ急上昇、アストラゼネカCEOの退任検討影響で3.2%下落

欧州市場続伸、資源株上昇、STOXX欧州600種資源株指数は2.37%上昇

IGのクリス・ボーシャン氏、中国経済の安定化指摘、米CPIとECB理事会が焦点

FTSE・MIB指数1.03%上昇、テスラに関するモルガン・スタンレーの投資判断が影響

欧州圏の国債利回り上昇、日本の10年債利回りが9年ぶりの高水準になったことを受けて

ドイツとイタリアの10年債利回り上昇、ユーロ圏の経済成長予測下方修正

ECBの金利方針や独伊10年債の利回り格差の拡大が市場の焦点

●要約ここまで(ChatGPT併用)------

●本文ここから--------------------------

<ロンドン株式市場>

続伸して取引を終えた。中国経済の安定を示す指標を受けて中国関連銘柄が上昇した。中型株で構成するFTSE250種指数は0.32%高。中国の8月の消費者物価指数(CPI)が上昇に転じた。また、中国人民銀行(中央銀行)が発表した8月の新規人民建て融資は市場の予想以上に拡大した。FTSE350種鉱業株指数は2.71%上げ、中国で事業を展開する金融大手HSBCは1.0%上昇した。中国が景気低迷からの回復に苦戦している中で、商品価格の下落と需要鈍化への懸念を背景に鉱業株は今年に入って低調に推移している。AJベルの投資ディレクター、ラス・モールド氏は「週末に発表された指標は、商品需要の改善を示唆しており、資源セクターの押し上げ要因となっている」と指摘。ただ、市場の関心はまもなく13日に発表される米国のCPIに移るだろうと述べた。住宅建設のヴィストリー・グループは12.6%と急上昇。通期の利益見通しを維持すると同時に、手頃な価格の住宅事業に注力を移すと発表したことが好感された。住宅建設株指数は2.59%高。英製薬のアストラゼネカは3.2%下落。パスカル・ソリオ最高経営責任者(CEO)が退任を検討していることを友人や信頼できるアドバイザーに対して非公式に伝えたと報じられたのが売り材料となった。

<欧州株式市場>

続伸して取引を終えた。資源株が上昇した。投資家は今週の8月の米消費者物価指数(CPI)発表と欧州中央銀行(ECB)理事会の決定を注目している。主要消費国である中国の需要見通しが改善したため卑金属価格の大部分が値上がりし、STOXX欧州600種資源株指数は2.37%上昇した。インフレ指標の改善や中国当局のさらなる景気刺激策により、中国経済が安定化しつつある兆しが強まった。IGグループのチーフ市場アナリスト、クリス・ボーシャン氏は「デフレを逃れつつあることは明らかに良い兆しだ」とし、「中国経済がより堅調になるとのシナリオが勢いを増し始めているようだ」との見方を示した。世界の政策金利の動向を見極める手掛かりとして13日発表される米CPIが注目されている。ECBは14日の理事会で、中銀預金金利の3.75%の据え置きを決定すると広く見られている。銀行銘柄の比重が高いイタリアの主要株価FTSE・MIB指数は1.03%上げた。自動車・部品株指数は1.08%上昇した。モルガン・スタンレーが米電気自動車(EV)大手テスラの投資判断を「イコールウエート」から「オーバーウエート」へ引き上げたことが上昇要因となった。

<ユーロ圏債券>

域内国債利回りが上昇した。日本の10年債利回りが9年以上ぶりの高水準を付けたことを受けた。ドイツ10年債利回りは4ベーシスポイント(bp)上昇の2.64%。前週は5bp上昇していた。日本では10年債利回りが6bp上昇し、2014年1月以来の高水準となる0.705%を付けた。日銀の植田和男総裁が読売新聞とのインタビューで、来年の賃金を巡って、十分だと思える情報やデータが年末までにそろう可能性も「ゼロではない」と話したことを受けた。RBCキャピタル・マーケッツのチーフ欧州マクロストラテジスト、ピーター・シャフリック氏は日本の利回りが上昇したことで、ユーロ圏の利回りも上昇した可能性が高いと指摘。「データの面では何もない」と述べた。日本の投資家は外債の主要な保有者で、一部のアナリストは日本の金利が上昇すれば、資金が日本に回帰し、欧州債市場から資金が流出する可能性があると懸念している。イタリア10年債利回りは6bp上昇の4.40%。今週14日のECB理事会も注目されている。先物市場によると、ECBが金利を据え置く確率は62%、0.25%ポイントの利上げが決定される確率は38%となっている。欧州連合(EU)欧州委員会は11日、今年と来年のユーロ圏の経済成長予測を下方修正した。高インフレに伴う個人消費の低迷が背景。ドイツは今年、景気後退に陥る見通し。ドイツ2年債利回りは2bp上昇の3.087%。ジェフリーズの金利ストラテジスト、モヒト・クマール氏は「ECBは今週、タカ派的な一時停止を発表すると予想している。金利を据え置くだろうが、今後の理事会での追加利上げに向けた扉を開けておくだろう」とした。独伊10年債の利回り格差は175bpに拡大した。

―――【要人発言】―――

◆主な要人発言(OANDA証券)

2023/09/12(火)05:10

11日06:25 イエレン米財務長官

「ソフトランディング達成へ非常に良い感触得ている」

11日13:39 中国人民銀行

「中国当局、人民元レートには合理的で均衡取れた水準で適切な安定状態を維持する強固な基盤」

「中国、一方的でプロシクリカルな動き是正へ必要なら措置講じる構え」

11日16:12 松野官房長官

「長期金利の上昇、住宅ローン金利など家計への負担含め注視」

「長期金利上昇、経済運営に万全を期す」

11日18:06 欧州委員会

「2023年と2024年のユーロ圏経済成長率予想をそれぞれ+0.8%、+1.3%に下方修正」

「2023年のユーロ圏インフレ率を2.9%に上方修正、2024年は+5.6%に引き下げ」

11日18:27 シムシェキ・トルコ財務相

「為替レートをターゲットとしていない」

「リラ安とインフレの時代は終わる」

「必要であれば量的引き締めを実施する」

「インフレ率を一桁に引き下げるためには、一貫した国内消費と信用の拡大が必要」

11日23:10 マン英中銀金融政策委員会(MPC)委員

「中立金利は以前よりも高くなった可能性」

「引き締めの行き過ぎによる間違いの方がましだ」

「インフレがより不安定になる可能性が高い世界に備える必要がある」

※時間は日本時間

―――【日経先物ナイトセッション】―――

◆日経225先物夜間取引クロージング:12日夜間取引終値=170円高、3万2450円

2023/09/12(火)06:03

12日6時00分、大阪取引所の日経225先物期近2023年12月限は前日比170円高の3万2450円で夜間取引を終えた。日経平均株価の現物終値3万2467.76円に対しては17.76円安。出来高は1万4261枚だった。

TOPIX先物期近は2352ポイントと前日比8.5ポイント高、TOPIX現物終値比8.48ポイント安だった。

銘柄 清算値(終値) 前日清算値比 出来高

日経225先物 32450 +170 14261

日経225mini 32445 +165 252785

TOPIX先物 2352 +8.5 12640

JPX日経400先物 21220 +90 1357

マザーズ指数先物 728 +1 733

東証REIT指数先物 売買不成立

―――【主要ニュース】―――

◆今朝の必読ニュース(12日ブルームバーグ)

2023/09/12(火)06:01

●要約(ChatGPT併用)---------------

米消費者のインフレ期待は8月に安定、だが家計や雇用に関する不安が増加

1年先のインフレ期待は3.6%に上昇、消費者のクレジットアクセス懸念が過去最高

失業率が1年後に上昇するとの回答が示される

中国と日本の中央銀行、ドルの上昇にブレーキ

中国人民銀行、投機的投資家に人民元を不安定化させないよう警告

日本銀行総裁、政策正常化の前倒しを示唆、ドル安は短期的との見方も

オッペンハイマーのストルツファス氏、米国株の下げが続く可能性を示唆

投資家は利上げの休止や利下げの熱狂を抑え、適正な期待を持つべきとの指摘

ヘイマン・キャピタルのバス氏、米国のオフィス不動産市場に問題が生じていると指摘

米経済、6-8カ月内に賃金問題が発生し、景気が下降するとの見解

アデエモ米財務副長官、政府機関の閉鎖は経済に悪影響

米下院の休会後、10月1日からの政府閉鎖の可能性で歳出法案の議論が予想される

●要約ここまで(ChatGPT併用)------

●本文ここから--------------------------

インフレ見通し安定

米消費者のインフレ期待は8月におおむね安定していたが、家計への不安や雇用市場に関する悲観は強まったことが、ニューヨーク連銀の調査で明らかになった。1年先のインフレ期待(中央値)は8月に小幅上昇して3.6%(7月は3.5%)。一方、消費者はクレジットを利用できる能力に関して懸念を強めており、1年前と比べて信用へのアクセスがかなり難しい、あるいはやや難しいと回答した比率は2013年6月の調査開始以来最も高い水準となった。失業率は1年後に上昇する可能性が高いと考えているとの回答も示された。

ドル上昇にブレーキ

中国と日本の中央銀行が防衛線を張り、ドルの記録的な上昇にブレーキがかかった。中国人民銀行は投機的投資家に対し、人民元を不安定化させないよう強く警告。日本銀行の植田和男総裁は、賃金と物価の好循環を見極める情報やデータが年内にもそろう可能性があるとの見解を示し、市場は政策正常化の前倒しを意識し始めた。ドル安は短期的なものになるとみる向きもある。クレディ・アグリコルCIBのデービッド・フォレスター氏は「エネルギー価格の上昇は、米国のインフレ率のさらなる低下を防ぎ、ドルを幾らか下支えするだろう」と述べた。

米国株は一段安へ

ウォール街で最も強気なストラテジストの1人であるジョン・ストルツファス氏によると、最近の米国株の下げはまだ続くもよう。オッペンハイマーのチーフ投資ストラテジストである同氏は顧客向けリポートで、金融当局のインフレ目標が依然達成されていない一方で、株式への「強気度は比較的高い」と指摘。投資家は利上げの長期休止、あるいは利下げへの熱狂を抑え、代わりに「適正な期待」を抱くべきだと論じた。

2500億ドル失う恐れ

ヘッジファンド運営会社ヘイマン・キャピタルの創業者、カイル・バス氏は、米国では職場環境の変化や金利上昇などでオフィス不動産市場に痛みが生じており、米銀行業界は同市場へのエクスポージャーから2000億-2500億ドル(約29兆3000億-36兆6000億円)の損失を被る恐れがあるとの見方を示した。米経済については「今後6-8カ月の間に賃金を巡って厄介な状況に陥り、景気は下降線をたどるだろう」と語った。

「最も不要なもの」

アデエモ米財務副長官は、政府機関が閉鎖となれば、需要が損なわれ、景気に打撃が及ぶと指摘した。エコノミック・クラブ・オブ・ニューヨークが主催したイベントで、米経済のパフォーマンスは想定よりも順調だとし、「政府機関の閉鎖という向かい風は最も不要なものだ」と発言。閉鎖となれば、「多くの人が給与を得られなくなる」と述べた。米下院は12日に休会明けとなる。10月1日からの政府閉鎖につながりかねない歳出法案を巡り、激しい攻防が繰り広げられる見通しだ。

その他の注目ニュース

日銀の政策修正、銀行株に2倍の上昇余地-好成績の日本株ファンド

欧州委員会、ユーロ圏成長率見通しを下方修正-ドイツが低迷

アップル、クアルコムとのモデムチップ契約を3年間延長

◆オーバーナイト・ヘッドライン一覧(12日ロイター)

2023/09/12(火)06:03

・ロシアが8月24日に黒海の民間貨物船をミサイル攻撃、英が非難

・NY外為市場=円急伸、日銀総裁発言で ドル指数下落

・〔表〕NY外為市場=対ドル/各国通貨相場(11日)

・中南米金融市場=通貨上昇、ドル安や金属価格の上昇で

・シカゴ日経平均先物(11日)

・米国株式市場=ナスダック大幅高、テスラが急騰

・米国務長官が年内に中国外相を迎えることに変わりない=国務省

・モロッコ地震の死者数、2800人超に 英などから救助隊到着

・リビア東部の洪水、死者2000人か 数千人が行方不明

・米金融・債券市場=利回り上昇、米CPIの発表待ち

・英アストラゼネカ、CEO退任観測を否定 株価急落

・中国の経済問題、米国よりも近隣諸国に影響=米財務次官

・北朝鮮によるロシアへの武器移転、安保理決議に違反=米国務省

・ロ朝首脳会談、二国間関係が議題 友好関係強化へ=クレムリン

・米、ロシアに武器売却しないよう北朝鮮に要請

・欧州市場サマリー(11日)

・欧州株式市場=続伸、資源株上昇 米CPIとECB理事会に注目

・ロンドン株式市場=続伸、中国関連銘柄が上昇

・クローン羊「ドリー」生みの親、英ウィルムット氏死去 79歳

・英中銀、尚早な利上げ停止より過度な利上げの方が良い=マン委員

・ユーロ圏金融・債券市場=利回り上昇、日本債利回りに追随

・BUZZ-南アランド上げ幅拡大、中国の指標を好感

・米消費者のインフレ期待、ほぼ変わらず=NY連銀調査

・赤十字、24年予算を13%削減

・ソフトバンクG出資の米ニューモラ、IPOで時価総額27億ドル見込む

・〔情報BOX〕ジャニーズ性加害問題、タレントの広告起用で揺れる企業

・ロシア、1-8月の経常黒字86.1%減 石油・ガス収入が減少

・米クアルコム、アップルとのモデムチップ供給契約を26年まで延長

・中国の経済問題、米国よりも近隣諸国に影響=米財務次官

・HSBC、香港住宅ローン金利引き上げ 不動産株が下落

・金正恩氏、近く訪ロしプーチン氏と会談 両国が発表

◆TOP_NEWS_海外主要ニュース一覧(12日ロイター)

2023/09/12(火)06:05

●英中銀、尚早な利上げ停止より過度な利上げの方が良い=マン委員

イングランド銀行(英中央銀行)金融政策委員会(MPC)のキャサリン・マン委員は11日、英中銀による利上げ停止は時期尚早であり、英中銀は尚早な利上げ停止よりも、むしろ利上げし過ぎて失敗する方が良いと述べた。

●中国の経済問題、米国よりも近隣諸国に影響=米財務次官

アディエモ米財務次官は11日、中国の経済問題は米国よりも近隣諸国に影響を与える可能性が高いと述べた。

●米クアルコム、アップルとのモデムチップ供給契約を26年まで延長

米半導体大手クアルコムは11日、米アップルと少なくとも2026年までアップルに第5世代(5G)対応モデムチップを供給する新たな契約を締結したと発表した。

●米消費者のインフレ期待、ほぼ変わらず=NY連銀調査

米ニューヨーク連銀が11日発表した8月の消費者調査によると、消費者のインフレ期待は全体的にほぼ変わらなかった。個人の財政状況に関する見方は低下した一方、家賃や食料品などの価格上昇を見込んでいるという。

●ロ朝首脳会談、二国間関係が議題 友好関係強化へ=クレムリン

ロシア大統領府(クレムリン)のペスコフ報道官は11日、金正恩朝鮮労働党総書記によるロシア訪問およびプーチン大統領との会談は本格的なものになると述べた。

●ロシアが8月24日に黒海の民間貨物船をミサイル攻撃、英が非難

英国は11日、ロシアが8月24日に黒海の港に停泊中の民間貨物船を標的としたミサイル攻撃を行ったと非難した。ただミサイルはウクライナ軍によって撃墜されたという。

●英アストラゼネカ、CEO退任観測を否定 株価急落

英製薬大手アストラゼネカは11日、パスカル・ソリオ最高経営責任者(CEO)が退任を検討しているとの報道を否定した。株価は一時4%超下落した。

●モロッコ地震の死者数、2800人超に 英などから救助隊到着

北アフリカ・モロッコの国営テレビの報道によると、高アトラス山脈で8日夜に発生した大規模地震の死者は2862人、負傷者は2562人となった。救助隊は時間との戦いの中、がれきと化した村々で生存者の捜索に当たっている。

●リビア東部の洪水、死者2000人か 数千人が行方不明

北アフリカのリビアで、北東部の主要都市ベンガジなどが暴風雨に見舞われている。同国東部を支配する当局によると、東部の都市デルナでは洪水により少なくとも2000人が死亡した。

●クローン羊「ドリー」生みの親、英ウィルムット氏死去 79歳

英エディンバラ大学のロスリン研究所は11日、クローン羊「ドリー」の生みの親である科学者イアン・ウィルムット氏が死去したと発表した。79歳だった。

―――【米国市況】―――

◆NY株式市場クローズ(11日)

2023/09/12(火)06:39

◆NY市場サマリー(11日ロイター)=円急伸、ナスダック大幅続伸、AI期待でテスラ急騰、CPI注視

2023/09/12(火)06:34

●要約(ChatGPT併用)---------------

NY為替で、円がドルに対して大きく上昇

植田日銀総裁の発言により、マイナス金利政策からの脱却の可能性が浮上

ドル/円は終盤で0.89%安の146.50円に

米連邦公開市場委員会(FOMC)での利上げ一時停止の予想が多いが、年内の追加利上げの可能性も

ドル指数は終盤で0.32%安の104.52

NY債券市場で、米国債利回りが上昇

FRBの利上げ終了時期について手掛かりを得ようと、13日の米消費者物価指数(CPI)の発表を市場が注目

2年国債利回りは横ばい、10年国債利回りは4.284%、30年国債利回りは4.377%

米国株式市場で、ナスダックが続伸

テスラ株が10%上昇、Dojoに関する期待で

大手企業の株も上昇:アマゾン3.5%、マイクロソフト1.1%、メタ・プラットフォームズ3.25%

8月の米CPIと14日のPPI発表が注目される

AXSインベストメンツのCEOは、8月のインフレが予想範囲内なら、FRBが利上げを見送る可能性

S&P総合500種は、一般消費財と通信サービスが好調

クアルコムは3.9%上昇、ホステス・ブランズは19.1%上昇

NY金先物は、0.23%高の1オンス=1947.20ドルで終了

米原油先物は、WTIが0.25%安の1バレル=87.29ドルで終了

●要約ここまで(ChatGPT併用)------

●本文ここから--------------------------

<為替>

円が対ドルで大幅に上昇した。前週に報道された植田和男日銀総裁の発言を受け、マイナス金利政策からの脱却観測が高まった。ドル/円は一時約1.3%下げ、9月1日以来の安値となる145.89円を付けた。終盤は0.89%安の146.50円となった。ドル/円の1日の下落率としては7月12日以来最大となる見通し。植田日銀総裁は、9日付読売新聞が掲載したインタビューで、賃金上昇を伴う持続的物価上昇に確信を持てれば、マイナス金利解除含め「いろいろなオプションがある」と述べた。「マイナス金利の解除後も物価目標の達成が可能と判断すれば(解除を)やる」とした。米連邦準備理事会(FRB)は来週の米連邦公開市場委員会(FOMC)で利上げを一時停止するとの見方が優勢となっている。ただ、経済とインフレ鎮静化が十分でないことを示すデータが出れば、年内の追加利上げの可能性は残されている。ドル指数は一時、9月5日以来の安値となる104.41まで下落した。終盤は0.32%安の104.52だった。

<債券>

国債利回りが上昇した。投資家は13日に発表される米消費者物価指数(CPI)待ちとなっている。CPIは米連邦準備理事会(FRB)が来週の米連邦公開市場委員会(FOMC)で金利を据え置くとの見方を強めるものとみられている。2年国債利回りは4.984%で横ばい、10年国債利回りは2.8ベーシスポイント(bp)上昇し4.284%となった。トレーダーはまた、前週に報道された植田和男日銀総裁の発言を受けた日本国債利回りの上昇にも注目していた。アナリストは、ここ数週間の日銀当局者のタカ派的な発言について、日本で物価上昇圧力が高まる中、日銀が最終的な政策変更に向けて市場に準備をさせていることを示唆していると指摘した。米30年国債利回りは4.5bp上昇し4.377%となった。

<株式>

米国株式市場では、ナスダック総合が大幅続伸となった。電気自動車(EV)大手テスラが自動運転車向け人工知能(AI)モデル訓練スーパーコンピューター「Dojo(ドージョー)」を巡る期待感から急騰した。市場は今週発表の米消費者物価指数(CPI)待ちとなっている。テスラは10%高。米金融大手モルガン・スタンレーはDojoについて、テスラに「非対称的優位性」をもたらし、時価総額を約6000億ドル(76%)押し上げる可能性があると予想した。他の大型株も買われ、アマゾン・ドット・コムは3.5%、マイクロソフトは1.1%、それぞれ上昇した。メタ・プラットフォームズも3.25%高。より強力なAIシステムを開発中との報道を材料視した。投資家は米連邦準備理事会(FRB)の利上げ終了時期について手掛かりを得ようと、13日に発表される8月の米CPIに注目している。14日には卸売物価指数(PPI)も発表される。米ニューヨーク連銀が11日発表した8月の消費者調査によると、消費者のインフレ期待は全体的にほぼ変わらなかった。個人の財政状況に関する見方が低下した一方、家賃や食料品などの価格上昇を見込んだ。AXSインベストメンツのグレッグ・バッスーク最高経営責任者(CEO)は「CPIとPPIが緩やかになる可能性が高いという強気な見方に関連する前向きなセンチメントが多く見られる」と指摘。「8月のインフレ統計が予想の範囲内であれば、FRBは追加利上げを見送るだろう」と述べた。S&P総合500種の主要11セクターのうち9セクターが上昇し、一般消費財が上げを主導。通信サービスも好調だった。クアルコムは3.9%高。米アップルに少なくとも2026年まで第5世代(5G)対応モデムチップを供給する新たな契約を結んだことを好感した。菓子メーカーのホステス・ブランズは19.1%急伸。食品大手JMスマッカーが56億ドルで買収すると発表した。S&P500は値上がり銘柄数が値下がり銘柄数を1.5対1の比率で上回った。米取引所の合算出来高は93億株。直近20営業日の平均は100億株。

<金先物>

対ユーロでのドル安をはやした買いに、続伸した。中心限月12月物の清算値(終値に相当)は前週末比4.50ドル(0.23%)高の1オンス=1947.20ドルとなった。

<米原油先物>

利益確定の売りに押され、反落した。米国産標準油種WTIの中心限月10月物の清算値(終値に相当)は前週末比0.22ドル(0.25%)安の1バレル=87.29ドルだった。11月物は0.15ドル安の86.66ドル。

◆11日の米国市場ダイジェスト=NYダウは87ドル高、ソフトランディング期待

2023/09/12(火)07:49

●要約(ChatGPT併用)---------------

米国株式市場は続伸し、ダウは87.13ドル高の34,663.72ドル、ナスダックは156.37ポイント高の13,917.89で取引を終了

イエレン財務長官のインフレ鈍化に関する楽観的発言により、株価が上昇

携帯端末のアップルのイベントを控えてハイテク株が高まる

クアルコムとアップルがモデムチップの調達契約を3年間延長

テスラのスーパーコンピューター「Dojo」が評価され、株価上昇

JMスマッカーがホステス・ブランズを約56億ドルで買収、株価が下落

オラクルは四半期決算後、クラウドの売上減少で株価が下落

11日のNY外為市場でドル・円は下落、ユーロ・ドルは上昇後、一時的に下落

NYMEXのWTI先物10月限は前営業日より低く、時間外取引は主に87ドル台で推移

●要約ここまで(ChatGPT併用)------

●本文ここから--------------------------

■NY株式:NYダウは87ドル高、ソフトランディング期待

米国株式市場は続伸。ダウ平均は87.13ドル高の34,663.72ドル、ナスダックは156.37ポイント高の13,917.89で取引を終了した。

イエレン財務長官が週末のインタビューでインフレが着実に鈍化しており、景気後退を回避する軌道にあると楽観的な見解を示し、寄り付き後、上昇。今週に消費者物価指数(CPI)などの重要指標発表を控えた警戒感に一時伸び悩んだ局面もあったが、携帯端末のアップル(AAPL)のイベントを明日に控えハイテクが高く、相場を支えた。終盤にかけナスダックは上げ幅を拡大し、終了。セクター別では自動車・自動車部品や小売りが上昇、エネルギーが下落した。

半導体メーカーのクアルコム(QCOM)は携帯端末のアップル(AAPL)が自社開発の遅れで同社とのモデムチップ調達契約を3年間延長することが発表され、上昇。アップル(AAPL)は新製品発表期待を受けた買いが続き、上昇した。ケーブルTVのチャーター・コミュニケーションズ(CHTR)とエンターテインメントのディズニー(DIS)は番組放映契約を巡り対立していたが、プロフットボールNFLシーズン開幕のスポーツ専門局ESPNでの放送を控え合意に至ったため、それぞれ上昇。電気自動車メーカーのテスラ(TSLA)は同社のスーパーコンピューター「Dojo」がロボットタクシーやネットワークサービスの普及を加速させて同社の時価総額を高めると、アナリストが投資判断を引上げ、上昇。

食品メーカーのJMスマッカー(SJM)はスポンジケーキ菓子「トウィンキー」のメーカー、ホステス・ブランズ(TWNK)を約56億ドルで買収することで同社と合意したと発表し、下落。一方、ホステス・ブランズ(TWNK)は上昇した。オンライン決済会社のブロック(SQ)はアナリストの投資判断引上げで上昇した。一方で、カジノ運営のMGMリゾーツ・インターナショナル(MGM)はサイバー攻撃により運営に支障が出たため下落。

ソフトウエアメーカーのオラクル(ORCL)は取引終了後に四半期決算を発表。クラウドの売上鈍化が嫌気され、時間外取引で売られている。

■NY為替:日銀金融緩和策の早期修正観測台頭で円買い強まる

11日のニューヨーク外為市場でドル・円は、146円80銭から146円20銭まで下落し146円56銭で引けた。日銀の早期の金融緩和策修正の思惑に円買いが引き続き優勢となった。ユーロ・ドルは、1.0716ドルから1.0759ドルまで上昇し、1.0748ドルで引けた。ドイツの景気縮小が影響すると、欧州委が経済見通しを引き下げたためユーロ売りが優勢となったのち、買戻しが強まった。

ユーロ・円は、156円89銭へ下落後、157円57銭まで上昇。日欧金利差縮小観測で円買い、ユーロ売りが優勢となったのち、押し目からリスク選好の円売りに反発した。ポンド・ドルは、1.2548ドルまで上昇後、1.2508ドルまで下落した。ドル・スイスは、0.8923フランへ上昇後、0.8902フランまで下落した。

■NY原油:弱含みで87.29ドル、利食い売りが増える

NY原油先物10月限は弱含み(NYMEX原油10月限終値:87.29 ↓0.22)。ニューヨーク商業取引所(NYMEX)のWTI先物10月限は、前営業日比-0.22ドルの87.29ドルで通常取引を終了した。時間外取引を含めた取引レンジは86.71ドル-88.15ドル。アジア市場で86.71ドルまで売られたが、主要産油国による減産期間延長の影響は消えていないため、米国市場の前半にかけて一時88.15ドルまで買われた。ただ、利益確定を狙った売りが増えたことで一時87ドルを下回った。通常取引終了後の時間外取引では主に 87ドル台で推移。

■主要米国企業の終値

銘柄名⇒終値⇒前日比(騰落率)

バンクオブアメリカ(BAC) 28.48ドル +0.12ドル(+0.42%)

モルガン・スタンレー(MS) 83.51ドル -1.41ドル(-1.66%)

ゴールドマン・サックス(GS)324.65ドル -0.87ドル(-0.27%)

インテル(INTC) 38.59ドル +0.58ドル(+1.53%)

アップル(AAPL) 179.36ドル +1.18ドル(+0.66%)

アルファベット(GOOG) 137.74ドル +0.54ドル(+0.39%)

メタ(META) 307.56ドル +9.67ドル(+3.25%)

キャタピラー(CAT) 282.05ドル -0.23ドル(-0.08%)

アルコア(AA) 28.68ドル +0.58ドル(+2.06%)

ウォルマート(WMT) 164.34ドル +0.57ドル(+0.35%)

―――【日中取引OPEN前まとめ】―――

◆日経225先物テクニカルポイント(12日夜間取引終了時点)

2023/09/12(火)07:10

●本文ここから--------------------------

12日ナイトセッションの日経225先物は前日清算値比170円高の3万2450円で取引を終えた。夜間取引終了時点のテクニカルポイントは以下の通り。

33675.94円 ボリンジャーバンド3σ

33208.36円 ボリンジャーバンド2σ

32750.00円 一目均衡表・転換線

32740.78円 ボリンジャーバンド1σ

32678.00円 5日移動平均

32650.00円 一目均衡表・先行スパン1(雲上限)

32487.60円 75日移動平均

32467.76円 11日日経平均株価現物終値

32450.00円 12日夜間取引終値

32280.00円 一目均衡表・基準線

32273.20円 25日移動平均

32175.00円 一目均衡表・先行スパン2(雲下限)

31805.62円 ボリンジャーバンド-1σ

31338.04円 ボリンジャーバンド2σ

30870.46円 ボリンジャーバンド3σ

29556.75円 200日移動平均

◆日経225先物(寄り前コメント)=押し目狙いのロングが入りやすい

2023/09/12(火)08:09

●要約(ChatGPT併用)---------------

米国の主要株価指数(NYダウ、S&P500、ナスダック)は上昇

イエレン米財務長官はインフレ抑制の自信を示唆し、景気後退回避の見解を示した

WSJの記者はFRBの利上げに慎重な姿勢を指摘、追加利上げへの警戒感が和らいだ

テスラはモルガン・スタンレーの投資判断引き上げで急伸、他の大手テック株も上昇

S&P500業種別指数では自動車・同部品、小売、電気通信が上昇、一方でエネルギーや耐久消費財などが下落

シカゴ日経平均先物(12月限)清算値は大阪比155円高、日経225先物は終盤で上げ幅を広げた

WSJ記事を受けて金融引き締めの警戒が和らぐ

日経225先物は75日移動平均線水準が支持線として意識

今週は米消費者物価指数や米小売売上高、米卸売物価指数の発表が予定されている

VIX指数は13.80に低下、リスク選好の傾向

前日のNT倍率は先物中心限月で13.77倍に低下

日本銀行の植田和男総裁の発言で年内の政策変更への思惑が高まり、銀行株が上昇

本日は米国市場の流れと金融政策変更への思惑が影響すると予想

●要約ここまで(ChatGPT併用)------

●本文ここから--------------------------

大阪12月限ナイトセッション

日経225先物 32450 +170 (+0.52%)

TOPIX先物 2352.0 +8.5 (+0.36%)

シカゴ日経平均先物 32435 +155

(注:ナイトセッション、CMEは大阪の日中終値比)

11日の米国市場は、NYダウ、 S&P500、ナスダックの主要な株価指数が上昇。イエレン米財務長官が10日のインタビューで、インフレを抑制できるとの自信を強めていると述べ、景気後退を回避できるとの見解を示した。また、FRB(米連邦準備制度理事会)ウオッチャーとして知られる米紙ウォール・ストリート・ジャーナル(WSJ)の記者が、次回FOMC(米連邦公開市場委員会)ではFRBが利上げに慎重となっていることに言及したことも材料視され、追加利上げへの警戒感が和らぎ買い安心感につながった。テスラ<TSLA>がモルガン・スタンレーの投資判断引き上げを受けて10%を超える急伸となったほか、メタ・プラットフォームズ<META>やマイクロソフト<MSFT>、アップル<AAPL>など大手テック株の一角が買われた。S&P500業種別指数は自動車・同部品、小売、電気通信サービスが上昇した一方で、エネルギー、耐久消費財・アパレル、半導体・同製造装置が下落。

シカゴ日経平均先物(12月限)清算値は、大阪比155円高の3万2435円だった。日経225先物(12月限)は日中比20円高の3万2300円で始まり、その後軟化し、3万2220円まで売られる場面が見られた。しかし、売り一巡後は3万2250円~3万2350円辺りで底堅い値動きを継続。米国市場の取引開始後はプラス圏での推移を続け、終盤にかけて3万2450円まで上げ幅を広げ、ナイトセッションの高値で取引を終えた。

シカゴ先物にサヤ寄せする格好から、やや買い優勢の展開になりそうだ。WSJ記者の記事を受けて、金融引き締め長期化への警戒が和らいでおり、押し目狙いのロングが入りやすいだろう。日経225先物はナイトセッションで一時3万2220円まで売られたが、75日移動平均線水準が支持線として意識されていた。ボリンジャーバンドの+1σが位置する3万2550円辺りでは強弱感が対立しやすいものの、同水準を捉えてくる動きがありそうだ。

今週は13日に米消費者物価指数(CPI)、14日に米小売売上高、米卸売物価指数(PPI)の発表を控えて、積極的な売買は手控えられるだろうが、先週後半からショート優勢の需給状況だったこともあり、ショートカバーを誘い込む流れに向かわせよう。そのため、オプション権利行使価格の3万2250円から3万2500円辺りでの狭いレンジ推移を想定しつつ、+1σを捉えてくる局面では3万2750円辺りまでのリバウンドを意識しておきたい。

VIX指数は13.80(前日は13.84)に低下した。14.00を挟んでの小動きではあったが、75日線を下回って推移を見せていることから、リスク選好に傾きやすいだろう。CPIやPPIの発表を控えて楽観視はできないものの、ショートは仕掛けづらくさせそうだ。

なお、前日のNT倍率は先物中心限月で13.77倍に低下しており、方向性としては2月22日の13.70倍のほか、1月16日の13.62倍が意識されやすい。昨日は日本銀行の植田和男総裁の発言をきっかけに、年内の政策変更への思惑が高まり、マイナス金利政策の解除を織り込む動きから銀行株の上昇が目立った。本日は米国市場の流れを受けてNTショートを巻き戻す動きも見られそうだが、金融政策変更への思惑から引き続きNTショートに向かわせやすいだろう。

―――日経225先物08:45~15:15取引中―――

―――日本株09:00~15:00取引中―――

―――【日本市場】―――

◆日経225先物日中取引クロージング:12日清算値=340円高、3万2620円

2023/09/12(火)15:17

12日15時15分、大阪取引所の日経225先物期近2023年12月限は前日清算値比340円高の3万2620円で取引を終えた。出来高は4万5423枚だった。この日の日経平均株価の現物終値3万2776.37円に対しては156.37円安。

◆東京株式市場クローズ(12日)

2023/09/12(火)

◆日本株市況クロージング=米株高や円高一服を映して買い戻しが優勢に(12日フィスコ)

2023/09/12(火)16:10

●要約(ChatGPT併用)---------------

12日の日経平均は4営業日ぶりに反発し、308.61円高の32776.37円で取引を終える

米国市場でのハイテク関連株の買いや、円高一服を背景とした輸出関連株の買いが影響

国内長期金利が0.720%と9年8カ月ぶりの高さに

米国での重要な経済指標発表を前に慎重なムードが続く

東証プライムでは、値上がり銘柄が7割超を占める

米国市場ではFRBの利上げに対する慎重な姿勢や「メタ・プラットフォームズ」のAI開発報道が好感される

東京市場では生成AI関連や自動車株が堅調

日経平均はまだ自律反発の段階で、米国のインフレ懸念や利上げ長期化の不安が残る

米国での8月CPI発表や日米の金融政策決定会合結果を待ち、積極的な売買は控えられる見通し

●要約ここまで(ChatGPT併用)------

●本文ここから--------------------------

12日の日経平均は4営業日ぶりに反発。308.61円高の32776.37円(出来高概算13億6000万株)で取引を終えた。前日の米国市場でハイテク関連株が買われた流れを引き継いだほか、円高一服を映した輸出関連株買いも加わった。また、国内長期金利が一時0.720%と9年8カ月ぶりとなる水準に上昇したことで、銀行や保険など金融セクターにも好影響を及ぼした。ただ、米国では重要な経済指標の発表を控えるなか、結果を見極めたいとする模様眺めムードも強く、積極的に上値を買い上がる流れにはならなかった

東証プライムの騰落銘柄は、値上がり銘柄が1400に迫り、全体の7割超を占めた。セクター別では、輸送用機器、ゴム製品、不動産、医薬品など29業種が上昇。一方、鉄鋼、卸売、保険など4業種が下落した。指数インパクトの大きいところでは、ファーストリテ<9983>、ソフトバンクG<9984>、東エレク<8035>、KDDI<9433>が堅調だった半面、アドバンテス<6857>、エーザイ<4523>、伊藤忠<8001>、IHI<7013>が軟化した。

前日の米国市場は、「米連邦準備制度理事会(FRB)は利上げに慎重になりつつある」との米紙報道をきっかけに、追加利上げへの警戒感が和らいだことから、主要な株価指数は上昇した。また、「メタ・プラットフォームズは高性能のAI(人工知能)を開発している」と伝わり、同社株が3%超値を上げたこともあり、東京市場でも生成AI関連などグロース株中心に値を上げる場面も見られた。また、前日に1ドル=145円台後半まで進んだ円高が一服しており、自動車株などが値を上げたことも相場を支援した。

日経平均は反発したが、自律反発の域を抜け出ていないとの見方が多い。植田日銀総裁の金融政策に関する報道を背景に国内長期金利は上昇傾向にある。また。米国でもインフレ高進による利上げ長期化への懸念も完全に拭えていない。米国で13日に発表される8月の消費者物価指数(CPI)を受けた米国市場の動きや、来週に予定される日米の金融政策決定会合の結果を見極めるまでは、積極的な売買は手控えられよう。目先は日米金利や為替動向をにらみながらの動きが続きそうだ。

◆日経平均大引け【↑】=4日ぶり反発、欧米株高を受けリスク選好の買い優勢 (9月12日)

2023/09/12(火)18:20

●要約(ChatGPT併用)---------------

日経平均は4日ぶり反発、欧米株高を好感

米金融引き締めへの懸念後退、円安も追い風に

日銀政策変更の思惑、国内長期金利は上昇傾向

半導体関連株は売り優勢も、76%の銘柄が高い

朝高後に値を消すも、買い直され後場は一段高

●要約ここまで(ChatGPT併用)------

●本文ここから--------------------------

日経平均株価

始値 32629.16

高値 32799.69(15:00)

安値 32486.48(10:58)

大引け 32776.37(前日比 +308.61 、 +0.95% )

売買高 13億6823万株 (東証プライム概算)

売買代金 3兆3837億円 (東証プライム概算)

-----------------------------------------------------------------

■本日のポイント

1.日経平均は4日ぶり反発、欧米株高を好感

2.米金融引き締めへの懸念後退、円安も追い風に

3.日銀政策変更の思惑、国内長期金利は上昇傾向

4.半導体関連株は売り優勢も、76%の銘柄が高い

5.朝高後に値を消すも、買い直され後場は一段高

■東京市場概況

前日の米国市場では、NYダウは前週末比87ドル高と3日続伸した。米利上げ観測の後退を背景にハイテク株を中心に買いが優勢となった。

東京市場ではリバウンド狙いの押し目買いが優勢となり、日経平均株価は切り返しに転じた。朝高後に値を消す場面もあったが、その後は買い直され、後場は一段高に買われた。

12日の東京市場は、リスク選好の地合いだった。前日の欧州株市場で主要国の株価が上昇、米国株市場でもハイテク株中心に買われ、NYダウが3日続伸、ナスダック総合株価指数も続伸するなど強さを発揮したことで、投資家心理が改善した。米金融引き締めが長期化することへの警戒感が後退する一方、外国為替市場でドル高・円安方向に振れたことも追い風となった。国内では日銀の政策変更思惑から長期金利が上昇傾向にあり、これがグロース株に重荷となる場面もあったが、後場は日経平均が上げ幅を広げ、結局この日の高値圏で着地した。半導体関連や総合重機メーカーを除き主力どころも総じて高く、値上がり銘柄数はプライム市場の76%を占める買い気の強い相場だった。

個別では、ソフトバンクグループ<9984>が堅調、三菱UFJフィナンシャル・グループ<8306>などメガバンクも頑強な値動きをみせた。トヨタ自動車<7203>が高く、武田薬品工業<4502>も買いが優勢。ファーストリテイリング<9983>がしっかり、楽天グループ<4755>も上値を追った。正栄食品工業<8079>、宮越ホールディングス<6620>が急騰、芦森工業<3526>、萩原工業<7856>も値を飛ばした。日本軽金属ホールディングス<5703>、河西工業<7256>などが物色人気。くら寿司<2695>も高い。

半面、レーザーテック<6920>、アドバンテスト<6857>、ディスコ<6146>など半導体製造装置関連株が下落、三菱重工業<7011>も大きく売られたほか、IHI<7013>が急落、川崎重工業<7012>の下げも目立つ。ネクステージ<3186>はストップ安に売り込まれた。フリービット<3843>が大幅安、新明和工業<7224>も大きく水準を切り下げている。

日経平均へのプラス寄与度上位5銘柄はファストリ <9983>、SBG <9984>、東エレク <8035>、KDDI <9433>、NTTデータ <9613>。5銘柄の指数押し上げ効果は合計で約120円。

日経平均へのマイナス寄与度上位5銘柄はアドテスト <6857>、エーザイ <4523>、伊藤忠 <8001>、IHI <7013>、三菱商 <8058>。5銘柄の指数押し下げ効果は合計で約33円。うち23円はアドテスト1銘柄によるもの。

東証33業種のうち上昇は29業種。上昇率の上位5業種は(1)輸送用機器、(2)ゴム製品、(3)不動産業、(4)医薬品、(5)精密機器。一方、下落はの4業種のみで下落率の上位から(1)鉄鋼、(2)卸売業、(3)保険業、(4)機械。

■個別材料株

△ギグワークス <2375> [東証S]

秋元康氏が子会社の日本直販の総合プロデューサーに。

△フュトレック <2468> [東証S]

「音のAI検査」開発キットを菱洋エレク <8068> に提供。

△コーセーRE <3246> [東証S]

7月中間期最終益7.9倍で通期計画進捗率93%。

△山岡家 <3399> [東証S]

客数増に値上げ効果で今期最終利益は一転増益の見通し。

△スピー <4499> [東証S]

大手企業群とデジタルアセット市場のインフラ構築で連携。

△アドベンチャー <6030> [東証G]

skyticketレンタカーがスカイレンタカーと連携。

△ピアラ <7044> [東証P]

Vチューバー領域へ参入。

△萩原工業 <7856> [東証P]

今期利益予想の上方修正と自社株買いが株価刺激。

△正栄食 <8079> [東証P]

23年10月期営業益予想を35億円に上方修正。

△ソフトバンクG <9984> [東証P]

ナスダック上場目前の英アームの人気が盛り上がり。

▼ネクステージ <3186> [東証P]

浜脇社長の辞任とインセンティブ廃止の影響を警戒。

▼IHI <7013> [東証P]

米P&W製エンジン欠陥の影響拡大で航空機向け事業の先行きを警戒。

東証プライムの値上がり率上位10傑は(1)正栄食 <8079>、(2)宮越HD <6620>、(3)リズム <7769>、(4)芦森工 <3526>、(5)萩原工業 <7856>、(6)ウィズメタク <9260>、(7)マツオカ <3611>、(8)日軽金HD <5703>、(9)三陽商 <8011>、(10)群栄化 <4229>。

値下がり率上位10傑は(1)ネクステージ <3186>、(2)IHI <7013>、(3)フリービット <3843>、(4)新明和 <7224>、(5)泉州電 <9824>、(6)川重 <7012>、(7)グッドコムA <3475>、(8)TOWA <6315>、(9)タツモ <6266>、(10)メドレー <4480>。

【大引け】

日経平均は前日比308.61円(0.95%)高の3万2776.37円。TOPIXは前日比19.43(0.82%)高の2379.91。出来高は概算で13億6823万株。東証プライムの値上がり銘柄数は1392、値下がり銘柄数は389となった。東証マザーズ指数は738.56ポイント(2.51ポイント高)。

[2023年9月12日]

◆日経225先物テクニカルポイント(12日日中取引終了時点)

2023/09/12(火)16:10

●本文ここから--------------------------

12日の日経225先物は前日清算値比340円高の3万2620円で取引を終えた。テクニカルポイントは以下の通り。

33693.96円 ボリンジャーバンド3σ

33222.64円 ボリンジャーバンド2σ

32776.37円 12日日経平均株価現物終値

32751.32円 ボリンジャーバンド1σ

32750.00円 一目均衡表・転換線

32712.00円 5日移動平均

32650.00円 一目均衡表・先行スパン1(雲上限)

32620.00円 12日先物清算値

32489.87円 75日移動平均

32280.00円 25日移動平均

32280.00円 一目均衡表・基準線

32175.00円 一目均衡表・先行スパン2(雲下限)

31808.68円 ボリンジャーバンド-1σ

31337.36円 ボリンジャーバンド2σ

30866.04円 ボリンジャーバンド3σ

29557.60円 200日移動平均

◆日経225先物(引け後コメント)=仕掛け的なショートに対しては押し目狙いのロング対応

2023/09/12(火)18:30

●要約(ChatGPT併用)---------------

日経225先物は前日比340円高の3万2620円で取引終了

シカゴ日経平均先物清算値を基に買い先行で始まるも、一時は下落

75日移動平均線が支持線として作用、ショートカバーによる上昇が見られた

日銀の金融政策修正に関する思惑や米国の経済指標発表前のため、積極的な売買は控えめ

米連邦公開市場委員会での金利維持の見方が台頭、ショートカバー狙いのトレードが期待されるが、強いトレンドは期待しづらい

NT倍率は先物中心限月で13.79倍に上昇、但し下向きのトレンド継続

日経225先物やTOPIX先物の主要な証券会社による買い越し、売り越しの状況が報告されている

●要約ここまで(ChatGPT併用)------

●本文ここから--------------------------

大阪12月限

日経225先物 32620 +340 (+1.05%)

TOPIX先物 2364.0 +20.5 (+0.87)

日経225先物(12月限)は前日比340円高の3万2620円で取引を終了。寄り付きは3万2450円と、シカゴ日経平均先物清算値(3万2435円)にサヤ寄せする格好から、買いが先行して始まった。現物の寄り付き直後に付けた3万2520円を高値に軟化すると、前場中盤にかけて3万2270円まで売られ、一時マイナスに転じる場面が見られた。ただし、下値は75日移動平均線水準が支持線として機能するなか、前場終盤にかけてショートカバーが強まった。ランチタイムで朝方に付けた高値水準を突破し、後場は3万2470円~3万2540円とボリンジャーバンドの+1σ水準での保ち合いを継続。終盤にかけてこのレンジを上放れると、ショートカバーを伴って上昇し、3万2620円と本日の高値で取引を終えた。

日経225先物は75日線が支持線として機能するなか、その後の上昇で+1σを突破して終える格好となった。ただし、日銀の金融政策修正を巡る思惑から積極的な売買は手控えられやすい。また、米国でも金融引き締め長期化に対する警戒感は和らいでいるものの、13日に米消費者物価指数(CPI)、14日に米小売売上高、米卸売物価指数(PPI)の発表を控えているため、結果を見極めたいところであろう。そのため、ポジションを積み上げてくる流れには向かいづらく、短期のトレードが中心になりそうである。

来週の米連邦公開市場委員会(FOMC)で政策金利が据え置かれるとの見方が台頭するなか、仕掛け的なショートに対しては押し目狙いのロング対応を想定しておきたい。ただし、ショートカバー狙いとしても、シグナルが大きく好転するといった、強いトレンドは期待しない方が良さそうだ。基本的に来週の日米の金融会合を通過するまでは、ポジションを積み上げる動きは限られ、リバランス中心とみておきたい。

なお、NT倍率は先物中心限月で13.79倍に上昇した。前日の終値である13.77倍で始まった後は、ファーストリテイリング <9983> [東証P]とソフトバンクグループ <9984> [東証P]が日経平均株価をけん引するなか、若干ながら日経平均型が優勢となる場面もあり、一時13.82倍まで上昇した。ただし、方向性としては下向きのトレンドを継続しているため、2月安値の13.70倍や1月安値の13.62倍が意識されている。

手口面では、日経225先物はシティグループ証券が2237枚、バークレイズ証券が1279枚、野村証券が1017枚、モルガンMUFG証券が445枚、三菱UFJ証券が247枚の買い越しに対して、ABNクリアリン証券が1110枚、SMBC日興証券が889枚、HSBC証券が738枚、ゴールドマン証券が615枚、ドイツ証券が463枚の売り越しだった。

TOPIX先物は、バークレイズ証券が1387枚、みずほ証券が970枚、モルガンMUFG証券が938枚、フィリップ証券が434枚、JPモルガン証券が344枚の買い越しに対して、BNPパリバ証券が1975枚、野村証券が1181枚、ドイツ証券が903枚、ゴールドマン証券が264枚、SMBC日興証券が237枚の売り越しだった。

―――【NEWS】―――

◆海外ヘッドライン一覧(12日ロイター)

2023/09/12(火)20:03

・〔アングル〕エヌビディア優位のAI半導体、新興企業が資金調達難

・〔アングル〕IPO銘柄、個人投資家に落とし穴 アームも高値づかみの危険

・〔ロイター調査〕ロシア中銀、15日に再び利上げの公算 緊急会合から1カ月で

・〔ロイター調査〕中国23年成長率予想、5%に下げ 24年は4.5%に減速

・〔ロイター調査〕米10年国債利回り、ピーク過ぎたとの見方大勢

・中国不動産、世界的信用事由の原因となる恐れ=BofA調査

・トランプ氏訴追、米国政治の「腐敗」示すとプーチン氏

・ウクライナ、資源が尽きなければ和平に応じないと予想=プーチン氏

・リビア洪水、東部で1000人以上の遺体収容 暫定政権も救済活動

・中国、国内経済巡る西側の懸念に反発 「持続的経済発展に自信」

・プーチン氏が中国副首相と会談、中ロ関係は「前例ないレベル到達」

・独ZEW景気期待指数、9月は-11.4 利上げ停止期待で予想外の改善

・独住宅建設部門、キャンセル受けた企業数が8月過去最多=IFO

・英賃金、5─7月も高い伸び 失業率は4.3%に上昇 9月利上げの公算

・中国国営TVが著名インフルエンサー批判、高額指摘の視聴者に苦言

・プーチン氏、極東宇宙基地訪問へ 金氏との会談「行けば分かる」

・ロシア大統領、物価が制御不能なら経済に打撃 為替は問題ない

・中国軍、沿岸部で空軍力強化 新型戦闘機など配備=台湾国防報告

・北朝鮮によるロシアへの武器提供、戦況左右せず=軍事アナリスト

・ドイツ卸売物価、8月は前年比-2.7% 5カ月連続マイナス

・石油・ガス会社の投資家、再生エネ移行加速へ減配容認も=調査

・BUZZ-南アランド反落、13日発表の米インフレ指標待ち

・金正恩氏がロシア入り、経済フォーラム後に首脳会談

・アリババ新CEO、「AI主導」などの戦略打ち出す

・イスラエル、2030年までにEV比率30%へ 電力供給に圧力

・インド、中国の一部鉄鋼製品に5年間の反ダンピング関税発動

・EXCLUSIVE-米、ウクライナにクラスター弾搭載長距離ミサイル供与で最終調整=高官

・インド準備銀、中銀デジタル通貨の普及策を準備中=関係者

・軍事クーデターから50年迎えたチリ、政治的分断なお解消されず

・テスラとサプライヤー、メキシコ工場に150億ドル投資へ=州知事

・タイ議会が紛糾、新首相の政策方針巡り野党議員が非難

・KKR、印リライアンス・リテールに2.5億ドル追加出資

・インド企業の海外直接上場許可を再検討も=財務相

・米下院、強硬派の要求巡り予算協議停滞も 政府機関に閉鎖リスク

・BMW、「ミニ」電動化で英工場に7.5億ドル投資へ

・NZの23/24年度財政赤字見通し、5月予想より大幅に拡大

・プーチン氏、中国副首相と年内の「最高レベル」接触協議へ

・バングラデシュが初のエアバス機発注へ、仏大統領「重要な契約」

・「ウクライナ弱体化させない」、ゼレンスキー大統領が強調

・豪企業景況感指数、8月も堅調続く コスト上昇圧力強い

・投機筋のドル売り越し急減、金利見通し次第で波乱も

・中国碧桂園の元建て債6本、償還3年延長案を債権者が承認=関係筋

・英議会調査員、中国のスパイ容疑を否定 「全くの無実」

・米政権は戦略的利益優先、ベトナム・インド訪問巡り人権団体が批判

・サウジ、印GIFTシティーに政府系ファンド事務所開設も

・ロ朝、武器供与巡る米の警告に関心ない=ロシア大統領府

・米自動車ビッグ3との労使交渉に一定の進展、道のり長い=労組

・豪消費者信頼感、9月も低下 利上げ見送りでも家計懸念

・米作家や劇作家、またオープンAI提訴 著作権侵害で

・英、ゲノム解析分野を重要インフラに指定も 中国巡る懸念で

・韓国大統領、中国に「責任ある」役割要請 北朝鮮の脅威抑止へ

・金正恩氏、ロシア訪問へ10日出発 軍高官や軍需産業幹部が同行

・UAWスト長期化なら米大手3社は生産大幅減、自動車値上がりも

・原油先物ほぼ横ばい、経済・在庫統計待ち

・米インスタカートIPO、評価額最大93億ドル視野 今月上場へ

・大規模地震のモロッコ、IMF世銀年次総会を開催意向=政府筋

・米投資銀行の手数料収入、第3四半期は30─35%減=BofA

・中国景気低迷、台湾情勢巡るリスク高める=米下院中国委トップ

・ロシア最大銅鉱床ウドカン、コンセントレート生産開始

・UBS、アジアのウエルスマネジメント部門で人員削減

・ノルウェーコアCPI、8月は前年比+6.3% 予想下回る

・米同時多発攻撃から22年、バイデン氏が憎悪や過激主義の拒絶訴え

・米、ポーランドへの防空ミサイル防衛システム売却承認 40億ドル

・米ヘルスケア株に強気、市場のサイクル後期入りで=モルガンS

・マレーシア、レアアース輸出禁止へ 国内産業を支援

・RTX株が2年ぶり安値、航空機エンジン欠陥の影響大幅拡大で

・中国新築住宅販売、北京で前週比16.9%増 当局の措置奏功=調査

・米オラクル、9-11月売上高見通しが予想下回る クラウド支出低迷

・独外相、キーウでウクライナ追加支援表明 今年3.8億ユーロに

・JPモルガンCEOが銀行資本規制強化案を強く批判、経済成長阻害と警告

・ディズニーとチャーターが新たな合意、ESPNなどの放映再開へ

・アルメニア、米と合同演習開始 ロシアは不快感

・米JMスマッカーが56億ドルでホステス買収、スナック菓子強化へ

・米FDA、ファイザーとモデルナの「XBB」対応ワクチン承認

▶[NEWS]米消費者のインフレ見通し安定、信用巡る悲観は強まる-NY連銀調査(12日ブルームバーグ)

2023/09/12(火)01:16

●要約(ChatGPT併用)---------------

米消費者のインフレ期待は8月に安定、家計や雇用市場に対する悲観は増大、ニューヨーク連銀の調査で判明

1年先のインフレ期待は3.6%に上昇(7月は3.5%)

3年先のインフレ期待は2.8%に、5年先は3%に上昇

消費者の家計に関する見方で顕著な変化、信用状況の認識と将来の期待が悪化

調査で失業率が1年後に上昇する可能性が高いとの回答が多数

1年間の失業リスクは13.8%、自主転職の確率は18.9%に上昇

失業や転職の確率が高いのは学歴が高卒以下、年収が5万ドル未満の人々

信用のアクセスが難しいとの回答が増加、13年6月の調査開始以来の最高水準

●要約ここまで(ChatGPT併用)------

●本文ここから--------------------------

米消費者のインフレ期待は8月におおむね安定していたが、家計への不安や雇用市場に関する悲観は強まったことが、ニューヨーク連銀の調査で明らかになった。

11日の同連銀発表によると、1年先のインフレ期待(中央値)は8月に小幅上昇して3.6%。7月は3.5%だった。3年先のインフレ期待は2.8%(前月2.9%)に低下。5年先のインフレ期待は3%(同2.9%)に上昇した。

家計に関する消費者の見方にはより顕著な変化があった。「現在の信用状況を巡る認識と将来の状況に対する期待はいずれも悪化した」と同連銀は発表文で指摘した。

調査ではこの他、失業率は1年後に上昇する可能性が高いと考えているとの回答が示された。向こう1年間に職を失うとみられる確率は2ポイント上昇して13.8%と、2021年4月以来の高水準となった。向こう1年間に自主的に転職する確率は1.9ポイント上昇して18.9%。両質問ともに比率の伸びが目立ったのは、学歴が高卒以下で年収が5万ドル(約730万円)未満の人々だった。

消費者はクレジットを利用できる能力に関して懸念を強めており、1年前と比べて信用へのアクセスがかなり難しい、あるいはやや難しいと回答した比率は13年6月の調査開始以来最も高い水準となった。信用を得るのが今後1年間に難しくなると答えた人も増えた。

原題:

US Inflation Outlook Stable, Credit Pessimism Rises in Fed Study(抜粋)

▶[NEWS]米銀、オフィス不動産で2500億ドル失う恐れ-カイル・バス氏が指摘(12日ブルームバーグ)

2023/09/12(火)02:18

●要約(ChatGPT併用)---------------

ヘイマン・キャピタル創業者のカイル・バス氏、米国のオフィス不動産市場に痛みが生じていると指摘

米銀行業界はオフィス市場に対するエクスポージャーで数千億ドルの損失の可能性

米国の銀行がオフィス市場で約29兆3000億-36兆6000億円の損失を被る可能性との見解

産業用不動産や集合住宅は堅調だが、損失を計上する主なセクターはオフィスとの指摘

米経済は6-8カ月で賃金問題が起こり、景気が下降するとの見解

バス氏はサブプライム住宅ローン危機の予測で10年以上前に成功、名を馳せる

●要約ここまで(ChatGPT併用)------

●本文ここから--------------------------

ヘッジファンド運営会社ヘイマン・キャピタルの創業者、カイル・バス氏は、米国では職場環境の変化や金利上昇などでオフィス不動産市場に痛みが生じており、米銀行業界は同市場へのエクスポージャーから数千億ドル規模の損失を被る恐れがあるとの見方を示した。

同氏は11日のブルームバーグTVとのインタビューで「米国の銀行はいずれオフィス市場で2000億-2500億ドル(約29兆3000億-36兆6000億円)を失うだろう」と述べた。

バス氏は商業用不動産市場のうち、産業用不動産や集合住宅は堅調を維持するが、損失を計上する主なセクターがオフィスになると指摘。米経済については「今後6-8カ月の間に賃金を巡って厄介な状況に陥り、景気は下降線をたどるだろう」と語った。

同氏は10年余り前、サブプライム(信用力の低い個人向け)住宅ローン危機を読んだ投資で成功を収めて有名になった。

原題:

Kyle Bass Says US Banks to Lose $250 Billion in Office Holdings(抜粋)

関連記事:

サブプライム危機を予見したバス氏、オフィス不動産に警鐘-解体せよ

▶[NEWS]Jamie Dimon says it’s a ‘huge mistake’ to think economy will boom with so many risks out there(11日CNBC)

2023/09/11(月)01:34 PM EDT

●要約(ChatGPT併用)---------------

summary

●要約ここまで(ChatGPT併用)------

●本文ここから--------------------------

JPMorgan Chase CEO Jamie Dimon said Monday that while the U.S. economy is doing well, it would be a “huge mistake” to believe that it will last for years.

Healthy consumer balance sheets and rising wages are supporting the economy for now, but there are risks ahead, said Dimon, who was speaking at a financial conference in New York. Topping his concerns include central banks reining in liquidity programs via “quantitative tightening,” the Ukraine war, and governments around the world “spending like drunken sailors,” the executive said.

“To say the consumer is strong today, meaning you are going to have a booming environment for years, is a huge mistake,” he said.

The world’s largest economy has defied expectations for a downturn for the past year, including from prognosticators like Dimon, head of the biggest U.S. bank by assets. Last year, he warned that a potential economic hurricane was on the way, citing the same concerns around central banks and the Ukraine conflict. But the U.S. economy has proven resilient, leading more economists to expect that a recession might be avoided.

“Businesses feel pretty good because they look at their current results,” Dimon said. “But those things change, and we don’t know what the full effect of all this is going to be 12 or 18 months from now.”

While JPMorgan and other banks have been “over-earning” on lending for years because of historically low default rates, strains were emerging in parts of real estate and subprime auto lending, Dimon said.

“If and when you have a recession, which you’re eventually going to have, you’ll have a real normal credit cycle,” Dimon said. “In a normal credit cycle, something always does worse than” expected, he added.

Dimon struck a note of caution throughout the panel discussion. JPMorgan is repurchasing stock at a “lower level” than before, a pace which might last through 2024, he said, as the bank husbands capital to adhere to upcoming rules.

He called the new regulatory mandates “hugely disappointing” and pushed for greater transparency from regulators, saying that JPMorgan would have to hold about 30% more capital than European banks.

“Is that what they want? Is that good, long term?” Dimon asked. “What was the goddamn point of Basel in the first place?”

When asked about whether the IPO and merger markets were picking up given the upcoming Arm listing, Dimon said he encouraged CEOs to take action rather than waiting too long.

“I think the uncertainties out there ahead of us are still very large, and very dangerous,” Dimon said.

Among those risks is the deterioration in relations with China, he said. Prospects for JPMorgan operations in China went from looking bright to only “just okay” because of the rising risks, he said.

“I don’t expect war in Taiwan, but this can go south,” Dimon said.

▶[NEWS]ビットコイン、一時2万5000ドル割れ-3カ月ぶり(12日ブルームバーグ)

2023/09/12(火)03:29

●要約(ChatGPT併用)---------------

ビットコインが3カ月ぶりに2万5000ドルを一時割り込んだ

仮想通貨交換業者FTXの破綻が、ソラナなど他の仮想通貨の価格に影響

ビットコインは、米ブラックロックがETFの上場申請を行った6月15日以来の安値を記録

米証券取引委員会(SEC)は、上場申請に関する決定を保留中

コインシェアーズのジェームズ・バターフィル氏は、ドル高がビットコインの価格低下の一因としていると指摘

FTXが保有する仮想通貨に関する裁判所の決定が、売り圧力を増加させる可能性があるとの見解

●要約ここまで(ChatGPT併用)------

●本文ここから--------------------------

暗号資産(仮想通貨)ビットコインが11日の取引で、3カ月ぶりに2万5000ドルを一時割り込んだ。一方、破綻した仮想通貨交換業者FTXが破産法の管理下でデジタル資産の売却に着手するとの臆測がソラナなど他の仮想通貨の重しとなっている。

ビットコインは一時3.3%安の2万4958ドルに下落。世界最大の資産運用会社である米ブラックロックがビットコイン現物投資型の上場投資信託(ETF)の上場申請を行った6月15日以来の安値をつけた。米証券取引委員会(SEC)はその後、ブラックロック以外のものも含め、申請に関する決定を保留にしている。

デジタル資産運用会社コインシェアーズの分析責任者、ジェームズ・バターフィル氏は、先週まで8週連騰となったドル高がビットコインの足かせになっていると指摘。ビットコイン絡みの規制を巡る失望が続いていることに加え、ソラナなどFTXが保有する仮想通貨全般に関する裁判所の決定で売り圧力が強まる可能性があると述べた。

原題:

Bitcoin Drops Below $25,000 for the First Time in Three Months(抜粋)

関連記事:

ビットコイン、2万8000ドル突破-ブラックロック現物ETF申請受け

▶[NEWS]日銀の政策修正、銀行株に2倍の上昇余地-好成績の日本株ファンド(12日ブルームバーグ)

2023/09/12(火)06:00

●要約(ChatGPT併用)---------------

日本銀行が政策修正を検討中で、上位2%の日本株ファンドが銀行株を増加させる意向

エバーリッチ・アセット・マネジメントの宇田氏は、日銀がイールドカーブコントロールやマイナス金利政策を年内に解除する可能性を示唆

日銀の植田総裁は、賃金や物価の好循環に関する情報が年内に集まる可能性を示唆

11日の日本市場で長期金利が9年8カ月ぶりの高水準に

宇田氏の運用するファンドの銀行株の保有ウエートは20%で、さらなる増加の余地があると考える

ニッポン・グロース・ファンドは約160億円を運用し、同業ファンドの98%以上を上回る成績を持つ

アトム・キャピタル・マネジメントの土屋氏は、日銀の政策修正のタイミングが予想よりも早まると考えている

土屋氏は、政策修正とPBRの低さが株価の上昇を支える要因と考え、銀行株を購入

宇田氏は、今後3年間での物価上昇率の抑制が難しくなると予想している

●要約ここまで(ChatGPT併用)------

●本文ここから--------------------------

日本銀行が早期に政策修正するとの観測が浮上する中、上位2%の運用成績を誇る日本株ファンドは新しい金融環境に備え、銀行株の持ち分を増やす用意があるという。

エバーリッチ・アセット・マネジメントの宇田豊社長は、日銀は年内にもイールドカーブコントロール(長短金利操作、YCC)やマイナス金利政策を解除するとみており、銀行株は今後1年半ほどで2倍まで上昇するとブルームバーグとのインタビューで語った。

日銀の植田和男総裁は、賃金や物価の好循環を見極める情報などが年内にもそろう可能性があると、9日付の読売新聞とのインタビューで述べた。週明け11日の日本市場では、年内のマイナス金利解除の可能性が意識され、長期金利が9年8カ月ぶりの高水準まで上昇した。金利上昇は銀行など金融機関の業績押し上げ期待につながる。

宇田氏が運用するファンドで銀行株の保有ウエートは全体の20%に達しているが、「まだ増やす余地はある」と語る。日本経済が力強く成長する中、日銀の政策先行きを考える上で重要な賃上げも持続的になるとの見解を示した。

同氏の運用するニッポン・グロース・ファンドは約160億円を扱っており、ブルームバーグのデータによると同業ファンドの98%以上を上回る成績だ。ファンドは年初来で37%以上のリターンを生み出しており、同期間のTOPIXの上昇率25%を大きく上回る。

植田総裁の政策修正を示唆する発言について、アトム・キャピタル・マネジメントの土屋敦子社長は、修正時期は予想していた来年よりも早いと話す。土屋氏は、アトムが算出する適正価格から考えると30%の値上がりは期待できると述べた。ファンドは株価純資産倍率(PBR)といった指標などを基に株価を評価する。

割安なPBRに加え、政策修正が株価押し上げに寄与するとみている。土屋氏は、2022年12月に日銀が10年債利回りの許容変動幅を拡大した際に、銀行株を買ったと話す。設立以来の助言や運用成績は年率15%だという。先行きが不透明な中国経済などを背景とした海外投資家の日本株買いは相場を押し上げるとも述べた。

エバーリッチの宇田氏は、今後3年で物価上昇率を2%以下に抑えることすら難しい状況がくるのではないかと指摘する。「全く違うマーケットに入っていることを認識しなければいけない」との見解を示した。

関連記事:

植田総裁発言受け市場は早期正常化を意識-予想前倒し相次ぐ

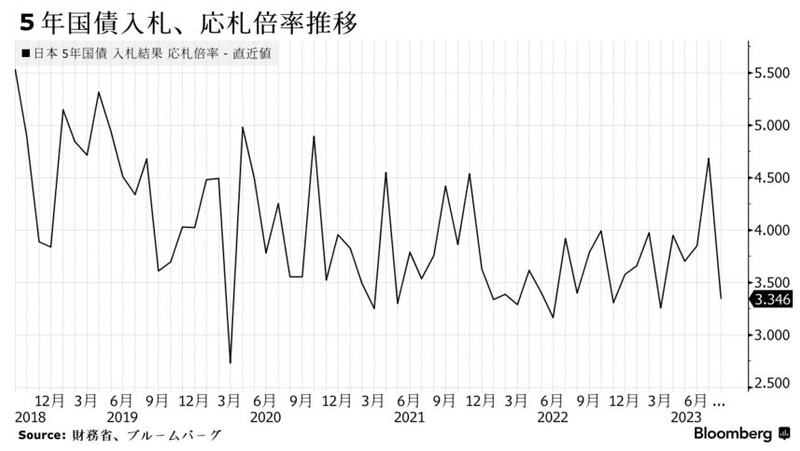

▶[NEWS]5年国債入札に不安感、早期マイナス金利解除警戒で需要見込めず(12日ブルームバーグ)

2023/09/12(火)06:56

●要約(ChatGPT併用)---------------

12日の5年国債入札に対する市場の警戒感が強まる

早期のマイナス金利政策解除の観測が投資家の需要を低迷させる

5年債の入札予定の表面利率は0.3%、クーポンは1月以来の高水準

日銀の植田和男総裁の発言後、市場では金利上昇が続く

5年国債利回りは11日に0.285%で取引

稲留克俊シニアストラテジストは、金利上昇の強さから短期間の金利圧力を示唆

8月下旬の20年債入札は不調、2年、10年、30年債入札でも低い応札倍率や価格下落が続く

長期金利は11日に0.705%を記録、これにより世界の債券市場に影響が出る可能性

日銀が5年物の共通担保オペを14日に実施すると発表、これで金利上昇を抑制

三菱UFJの加藤章夫チーフマネジャーは、共通担保オペの通知で市場が落ち着くも、8月末からの入札結果の不安定さに懸念

●要約ここまで(ChatGPT併用)------

●本文ここから--------------------------

債券市場で12日の5年国債入札に対する警戒感が出ている。日本銀行による早期のマイナス金利政策解除観測の高まりから投資家の需要が低迷し、8月から続く不調な入札結果の連鎖は止まらず、幅広い年限で国債利回りが上昇するリスクが根強いためだ。

5年債入札は表面利率0.3%で新しい回号(161回債)となる見通し。クーポンは1月以来の高水準となるが、週末に報じられた日銀の植田和男総裁の発言を受けて、市場ではマイナス金利政策の早期解除を織り込む金利上昇となっており、今回も投資家の需要は期待しにくい状況だ。

5年国債利回りは11日に0.285%で取引された。三井住友トラスト・アセットマネジメントの稲留克俊シニアストラテジストは、金利先高観測の強さから短いゾーンを中心に金利圧力がかかっているとし、「0.2%台ではしっかした需要は厳しいのではないか」と話した。

8月下旬の20年債入札が歴史的な不調となり、従来なら波乱がないはずの2年債、今月の10年債や30年債の入札でも応札倍率の低下や落札価格の下振れが続いた。

長期金利は11日に9年超ぶりの高水準となる0.705%を記録。国内金利の上昇により、米欧やオーストラリアなど海外債券に投資してきた日本の投資家が円債に回帰し始めれば、世界の債券市場に影響を及ぼす可能性がある。

日銀は11日、金利上昇を抑制する狙いで5年物の共通担保オペを14日に実施すると発表した。急ピッチの金利上昇を抑制することを狙った措置で、過度な金利上昇リスクは収まっている。三菱UFJ国際投信戦略運用部の加藤章夫チーフマネジャーは、5年物共通担保オペの通知によりいったんは落ち着くとしながらも、「8月末以降の入札が不安定なので、安心感というところまではいかない」との見方を示した。

関連記事

10年国債入札に警戒感、政策修正懸念で需要読めず-不調連鎖のリスク

30年国債入札で試される投資家需要、低調連鎖のリスクを断ち切れるか

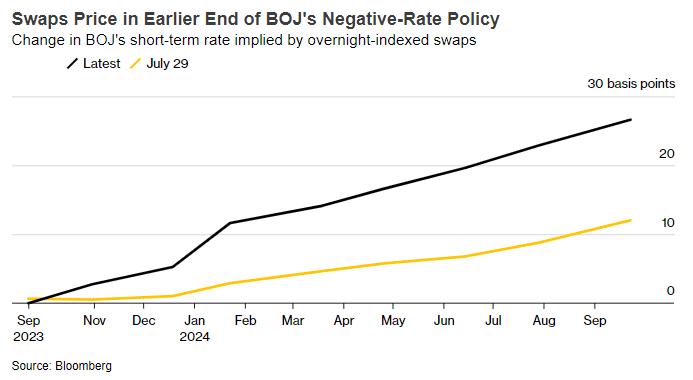

▶[NEWS]短期金利市場、日銀のマイナス金利終了を急速に織り込む(12日ブルームバーグ)

2023/09/12(火)15:02

●要約(ChatGPT併用)---------------

債券市場で日本銀行のマイナス金利政策終了の期待が高まり、短期借入コストが上昇

ブルームバーグのデータは2024年1月にマイナス金利政策が終了する可能性を示唆

日銀の植田和男総裁は、賃金上昇と物価上昇の関連でマイナス金利の解除オプションがあると語る

コアインフレ率が16カ月連続で2%を超えている

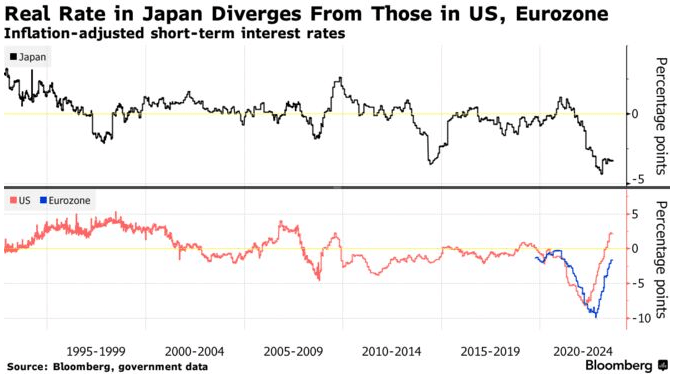

日本の実質金利は他国に比べて低い

農林中金総研はマイナス金利解除の時期を2024年6月ごろと予想

5年物国債利回りが高まっている

日銀の超金融緩和政策が約30年ぶりの円安を招いている

瀬良礼子マーケット・ストラテジストは円安による物価上昇の中、日銀のマイナス金利解除の可能性を指摘

●要約ここまで(ChatGPT併用)------

●本文ここから--------------------------

債券市場では日本銀行がマイナス金利政策を終了するとの見方が強まり、短期借入コストが上昇している。

ブルームバーグがまとめたデータによると、オーバーナイト・インデックス・スワップ(OIS)は2024年1月のマイナス金利政策終了を示唆している。7月の日銀政策決定会合後に織り込んでいた24年9月から前倒しされた格好だ。

日銀の植田和男総裁は9日付の読売新聞掲載のインタビューで、賃金上昇を伴う持続的な物価上昇に確信が持てた段階になれば、マイナス金利政策の解除を含めていろいろなオプションがあると述べた。

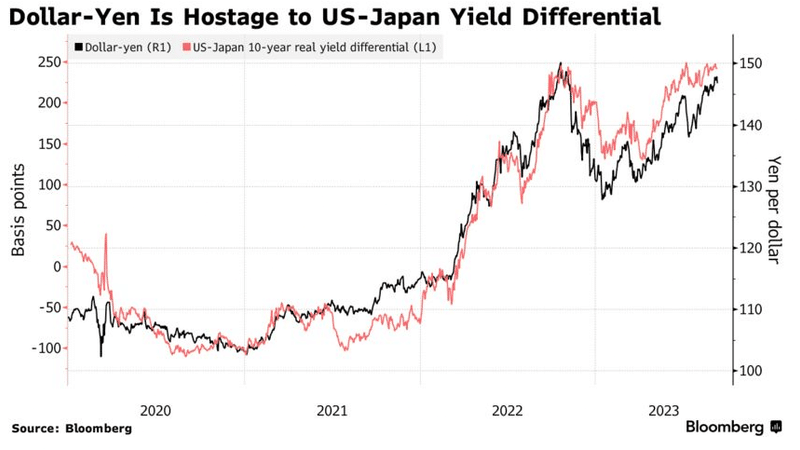

植田総裁の発言は、日本のいわゆるコアインフレ率が7月まで16カ月連続で日銀が目標とする2%を上回っていることを受けたものだ。米国やユーロ圏の実質金利が上昇しているにもかかわらず、日本の実質金利はインフレ率の上昇により記録的な低水準にとどまっており、超金融緩和政策の変更が必要であることを示している。日銀は今月22日に金融政策を発表する。

農林中金総合研究所の南武志主席研究員は、市場が来年のマイナス金利解除を織り込みにいっているのは間違いないため「短期金利の上昇は致し方ない」とし、来週の決定会合で植田総裁の発言を聞くまでは「こういう展開なのではないか」と話す。農林中金総研はマイナス金利の解除を来年6月ごろ、イールドカーブコントロール(長短金利操作、YCC)も同時期かもう少し早い時期に撤廃する可能性があると予想する。

植田総裁が読売新聞とのインタビューで、賃金と物価の好循環を見極めるためのデータが年内にもそろう可能性もあるとの認識を示したことを受け、政策金利見通しの影響を受けやすい5年物国債利回りは1月以来の高水準に上昇した。総裁は2%の物価安定目標の実現にはまだ距離があり、粘り強い金融緩和を続けるとも語った。

SMBC日興証券の森田長太郎シニアフェローはリポートで、「いよいよ政策金利上昇のパスを織り込む中短期カーブが円金利市場全体の変動をけん引する先行セクターとなっていく可能性が高い」と指摘した。

日銀による超金融緩和政策の維持は、約30年ぶりの水準付近まで円安が進む要因となっており、円安は輸入物価の上昇を通じてインフレを上昇させる一因にもなっている。植田総裁は7月下旬にYCCを柔軟化した際、為替市場のボラティリティーも考慮したと述べていた。

三井住友信託銀行の瀬良礼子マーケット・ストラテジストは、円安を主因とする物価上昇で「国民が苦しんでいる」中、日銀と植田総裁は円安を警戒しているだろうと言い、マイナス金利解除が「24年中にもあるかもしれないというふうになりかねないインタビュー記事だった」と見ている。

▶[NEWS]円はなお介入警戒ゾーン、重要指標やイベント注視-13日に米CPI(12日ブルームバーグ)

2023/09/12(火)09:35

●要約(ChatGPT併用)---------------

今週の円相場は対ドルで上昇して始まり、大きく振れやすい状態が続く

日本政府の為替介入への警戒が存在

米消費者物価指数(CPI)や日米の金融政策決定会合が焦点

8月の米CPIは前年同月比3.6%上昇の見通し

市場予想を上回ると、ドルが買われ、円は年初来安値の更新も

ウエストパック銀行のショーン・キャロウ氏は1ドル=150円での警戒感を指摘

日本時間12日朝のドル・円相場は146円台

1998年の日本政府のドル売り・円買い介入を思い出させる市場ムード

円安は輸出企業を支援するが、輸入コスト上昇で家計に影響

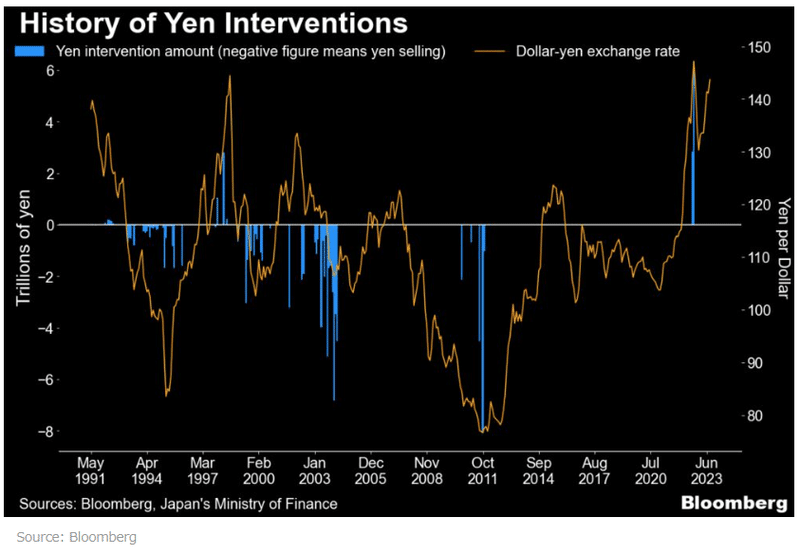

日本政府は昨年の介入で600億ドルを投入し、円は上昇

キャロウ氏は、ハト派的な日銀と米フェデラルファンド金利の違いが円安の正当化と指摘

日銀新総裁下の緩和策縮小の認識が広がる

植田和男総裁はマイナス金利政策の解除などのオプションを示唆

米国20日のFOMC、日本22日の日銀金融政策決定会合の結果が待たれる

大和証券の岩下真理氏は、日銀の情報発信や円安対応に関する政府の不満を指摘

政府は外貨準備を約1兆2500億ドル保有

鈴木俊一財務相や神田真人財務官は口先介入を繰り返すが、「レートチェック」の兆候なし

為替市場関係者は円安トレンドの変化を近い将来に予見しない

SMBC日興証券の奥村任氏は、為替介入の効果に疑問を示唆

●要約ここまで(ChatGPT併用)------

●本文ここから--------------------------

今週の円相場は対ドルで上昇して始まったが、大きく振れやすい状態は続いており、日本政府による為替介入への警戒はくすぶっている。そのきっかけになり得る材料として、米消費者物価指数(CPI)や日米の金融政策決定会合に注目が集まる。

13日発表の8月の米CPIは総合が前年同月比3.6%上昇と2カ月連続の伸びが加速する見通し。市場予想を上回る伸びとなれば、米連邦準備制度理事会(FRB)による追加利上げ観測が再燃してドルが買われ、円は年初来安値を更新する可能性がある。

日本の通貨当局が口先介入を強め、実際の介入実施を判断するかどうかは、円の下落ペースが鍵を握るだろう。

ウエストパック銀行のストラテジスト、 ショーン・キャロウ氏(シドニー在勤)は、「水準がある程度重要だということは過去の例が示しており、1ドル=150円を前に警戒感が強まるだろう」と指摘。「公にコメントする頻度に行動の切迫度を測るヒントがあるかもしれないが、介入を成功させるには概してサプライズ的な要素が必要なため、財務省は手の内を明かしたくない」と述べた。

日本時間12日朝の時点でドル・円相場は146円台で推移している。現在の市場のムードは、円の急速な下落を受けて日本政府が1998年以来初めて実施したドル売り・円買い介入当時の状況を連想させる。円安は輸出企業を支援する一方で、食品やエネルギーの輸入コストを押し上げて家計に打撃を与えるため、岸田文雄首相にとって悩ましい問題だ。

日本政府は昨年、円安の流れを食い止めるために実施した3回の為替介入で600億ドル余りを投入。円は10月の151円95銭をピークに上昇へ転じた。昨年よりも金利差が拡大している状況の下、市場介入の必要性について国際社会を再び説得するのは一段と難しいかもしれない。

キャロウ氏は、「当面の介入に反対する主な論拠は、ハト派的な日銀と米フェデラルファンド金利5.38%という明確な違いが円安を正当化しているということだ。大半の市場参加者はおそらく、4月以降のドル・円の上昇はファンダメンタルズに沿ったものとみているだろう」と指摘した。

1年前と異なり、日本の円防衛を支持し得る要素としては、日銀が新総裁の下で大規模緩和策の縮小に近づきつつあるとの認識が広がっていることだ。

植田和男総裁は9日付の読売新聞朝刊が掲載したインタビューで、賃金上昇を伴う持続的な物価上昇に確信が持てた段階になれば、マイナス金利政策の解除を含めていろいろなオプションがあるとの認識を示した。十分だと思える情報やデータが年末までにそろう可能性もゼロではないとしている。この発言が金融政策の早期修正観測につながって円が上昇、東京株式市場では銀行株が買われた。

もっとも、植田総裁は物価目標の実現にはまだ距離があるとし、粘り強い金融緩和を続けるとの立場を維持している。次回の金融政策決定会合で同様の発言が繰り返されれば、円に対する新たな下押し圧力となり得るだろう。

米国では20日の連邦公開市場委員会(FOMC)後、日本では22日の日銀金融政策決定会合後に結果が公表される。日本政府による昨年の為替介入は、9月の日米の政策決定会合後に実施された。

大和証券の岩下真理チーフマーケットエコノミストは、昨年は日銀が一貫して金融緩和継続の姿勢を示し、結果として介入につながったと述べ、「その反省もあって、今回は政府は日銀に対していらだちを表してきている。日銀には情報発信の仕方も踏まえて円安への対応を依頼している部分がある」と指摘。介入原資が限られており、「この流れが続く中で介入はやってこない」との見方を示した。

8月末時点で政府は円買い介入の原資となる外貨準備を約1兆2500億ドル(約183兆円)保有している。

鈴木俊一財務相や神田真人財務官は口先介入を繰り返している。最近では、過度な変動に対してあらゆる選択肢を排除せず適切な対応を取ると発言した。しかし、現時点では、政府・日銀が介入準備のために市場参加者に相場水準を尋ねる「レートチェック」の兆候はない。

今のところ為替市場関係者や企業経営者の一部は、近い将来に円安トレンドが変わるとはみていない。為替介入実施の目安を150円台に置いている。

SMBC日興証券の奥村任シニア金利ストラテジストは11日付リポートで、マクロ経済環境を踏まえると為替介入が効かない可能性は今回の方が高いと分析。「為替介入が無駄打ちとなり、むしろ円安を勢いづかせるリスクもある」との見方を示した。

関連記事:

日銀総裁、賃金と物価の好循環のデータが年内にそろう可能性も-報道

「あらゆる選択肢排除せず」と財務官、円は安値更新で効果限定的

7カ月ぶりの円安水準、再び高まる要人発言の注目度-為替介入ガイド

物価目標実現なら「マイナス金利解除も選択肢の一つ」-田村日銀委員

原題:

Fed Threat Means Yen Intervention Still in Play After Rally(抜粋)

▶[NEWS]OPEC月報、日量300万バレルの供給不足予想-サウジ減産延長で(12日ブルームバーグ)

2023/09/12(火)21:23 更新日時 2023年9月12日 21:38 JST

●要約(ChatGPT併用)---------------

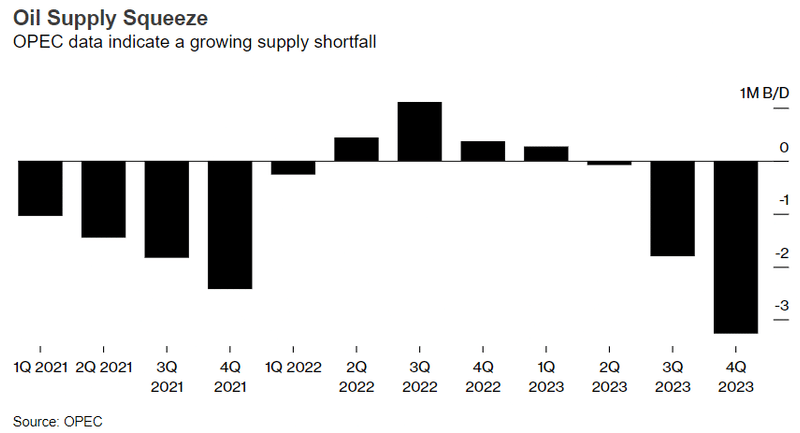

世界の石油市場は10-12月期に日量300万バレル超の供給不足が予想される

サウジアラビアが自主減産を12月まで継続するため、10年以上で最大の供給不足が見込まれる

サウジアラビアは日量100万バレルの自主減産を継続する方針を明らかに

7-9月の期間に石油の供給が急減

OPECの予想により、10-12月は日量約330万バレルの供給が不足する見込み

ブルームバーグの分析によれば、この供給不足は2007年以来最大のものとなる可能性がある

●要約ここまで(ChatGPT併用)------

●本文ここから--------------------------

石油輸出国機構(OPEC)が12日公表した月報によると、世界の石油市場は10-12月期に日量300万バレル超の供給不足に直面する見通し。サウジアラビアの自主減産延長により、過去10年余りで最大の供給不足となる可能性がある。

原油市場はすでにタイト化しているが、サウジは先週、日量100万バレルの自主減産を12月まで継続する方針を明らかにした。

世界の石油市場では7-9月に供給が急減したが、OPECの予想では10-12月は日量約330万バレルの不足になる。ブルームバーグの分析によれば、実際にそうなった場合は少なくとも2007年以来最大の供給不足となる可能性がある。

原題:

OPEC Data Show 3 Million-Barrel Shortfall as Saudis Extend Cuts(抜粋)

関連記事:

サウジが予想外に自主減産3カ月延長、ロシアも続く-ブレント原油上昇

▶[NEWS]タイトル(12日ブルームバーグ/ロイター/株探ニュース/ダウ・ジョーンズ/MINKABU PRESS/フィスコ)

2023/09/12(火)06:00

●要約(ChatGPT併用)---------------

summary

●要約ここまで(ChatGPT併用)------

●本文ここから--------------------------

サポートよろしくお願いします。サポートしていただいた分は書籍の購入などクリエイターとしての活動費に使い、有益な情報発信につなげていきたいと考えています。