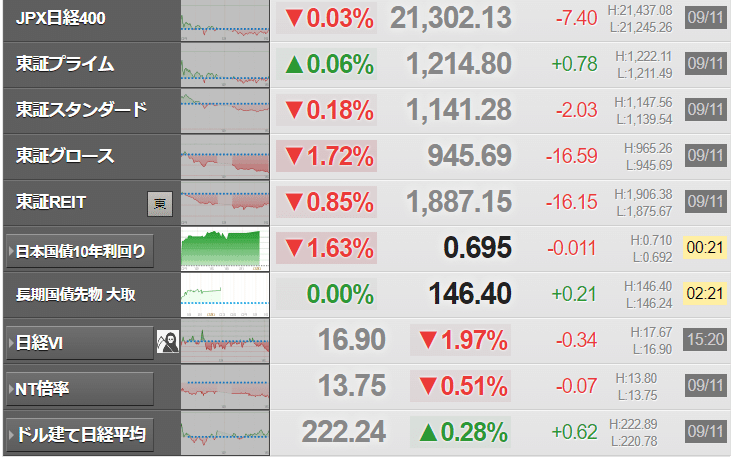

2023/09/11(月)=植田BOJ総裁のマイナス金利解除の可能性示唆の報道で長期金利上昇/日経平均は139.08円安の32467.76円と3営業日続落/日経先物140円安の3万2280円で日中取引終了

―――【総まとめ】―――

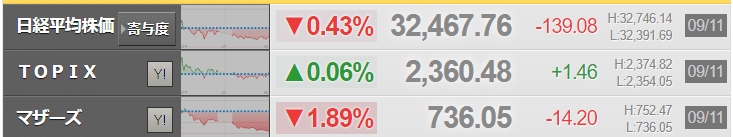

11日の日経平均は3営業日続落、139.08円安の32467.76円で取引を終了

日銀総裁のインタビューでマイナス金利解除の可能性が示唆、円相場が一時146円台前半へと円高

輸出関連株が売られ、日経平均は32391.69円まで水準を切り下げたものの、金融セクターが相場を支えて下げ渋りを見せる

日銀の金融政策修正への思惑から10年債利回りが上昇、これを嫌気して半導体の主力株などに売りがかさんだ一方、銀行株買われる

前週末のNYダウの上昇を受けて買いが先行するも、長期金利上昇や円高による影響で輸出関連株などが売られる

米国のインフレ高止まりと国内の金融政策修正の思惑で、投資家の関心が日米の金融政策会合に集まる

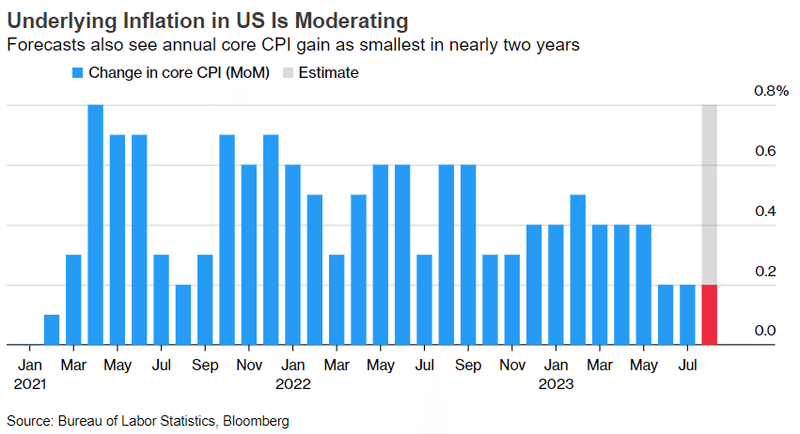

今週、米国での消費者物価指数や小売売上高の発表が予定されており、市場はコアCPIの減速を予想

日経225先物12月限は前週末清算値比140円安の3万2280円で日中取引を終了、この日の日経平均株価の現物終値3万2467.76円に対しては187.76円安

◆日経225先物(週間展望)=米国にらみの3万2500円を挟んだ短期的な売買

2023/09/10(日)17:00

●要約(ChatGPT併用)---------------

日経225先物は米国市場の指標に影響を受け、13-15日に多数の経済指標が発表予定

FOMC前の「ブラックアウト」期間中、経済指標結果による市場の思惑的動きが増加

中国当局が米アップルの製品の使用を禁止する報道があり、米ハイテク企業株に影響

日経225先物は前週にリバウンド基調継続も中国の規制報道で軟化

9月のSQ値は3万2921円39銭、日経平均株価はSQ値を心理的抵抗に、SQ通過後は需給が軽くショート優勢となる見通し

VIX指数は13.84に低下、リバウンド狙いのロングが期待される

NT倍率は13.85倍、米ハイテク株の不透明感によりTOPIX型優位の展開が予想される

8月第5週の投資部門別売買動向: 海外投資家が買い越し、個人は売り越し、信託銀行は買い越し

12-15日に米アップルのイベント、経済指標、岸田首相の内閣改造や自民党の役員人事などが予定されている

●要約ここまで(ChatGPT併用)------

●本文ここから--------------------------

今週の日経225先物は、米国市場の動向に振られやすい展開になりそうだ。13日に8月の米消費者物価指数(CPI)、14日に米小売売上高、米卸売物価指数(PPI)、15日に9月のニューヨーク連銀製造業景気指数、ミシガン大学消費者態度指数の発表が予定されている。翌週に米連邦公開市場委員会(FOMC)を控えて、FOMCメンバーらによる金融政策に関する発言を禁じる「ブラックアウト」期間に入る。このため、これら経済指標の結果を受けて思惑的な動きが強まりやすい。

また、先週は中国当局が政府職員に対し米アップル<AAPL>の「iPhone」など海外メーカーの小型機器の使用を禁止する計画が報じられ、さらに使用禁止の範囲を拡大すると伝えられた。報道を受けてアップルが大幅に下落したほか、米ハイテク企業への規制拡大が警戒されて、エヌビディア<NVDA>などの弱い値動きも目立っていた。8日の米国市場でアップルには買い戻しが見られたものの、米ハイテク株の値動きが指数インパクトの大きい値がさハイテク株に影響を与えると考えられ、先物市場では短期筋の仕掛け的な売買が強まりやすい。

先週の日経225先物は、前週の8月28日からのリバウンド基調を継続するなか、9月7日には3万3110円(12月限)まで買われた。週末に9月限の先物・オプション特別清算指数算出(メジャーSQ)を控え、権利行使価格のレンジ切り上げとともにヘッジ対応の動きが指数を押し上げる流れが続いた。しかし、中国のiPhone規制報道をきっかけに週後半は軟化し、結局は前週比マイナスだった。

なお、9月のSQ値は3万2921円39銭だった。SQに絡んだ商いはTOPIX型の売り越しに対して、日経平均型は買い越しだったこともあり、前日の日経平均株価に対して70円程度の下げにとどまった。波乱なくSQは通過したが、日経平均株価は寄り付き直後に付けた3万2920円を高値に軟化しており、SQ値が心理的な抵抗となっていた。SQ通過で需給が軽くなるなか、その後はショート優勢の展開となった。

日経225先物は先週の下げによりボリンジャーバンドの+1σを下回り、75日移動平均線水準まで下げてきたことで、同線のほか3万2070円辺りに位置する25日線が支持線として意識されやすいだろう。+1σが3万2550円辺りに位置しているため、3万2500円辺りを中心とした上下の権利行使価格である3万2250円から、SQ値手前の権利行使価格3万2875円処のレンジを想定する。3万2500円を中心に、下限に接近する局面では押し目狙いのロング対応に、レンジ上限に接近する局面では戻り売り狙いの短期ショートの対応に向かわせよう。

VIX指数は13.84に低下した。前日には一時15.68まで上昇し、75日線突破から25日線を捉える場面も見られた。抵抗線を試した後に再び低下を見せていることで、リスク選好に傾きやすいだろう。そのため、週初の日経225先物はリバウンド狙いのロングが入りやすいと考えられる。

なお、先週末のNT倍率は先物中心限月で13.85倍に低下し、一時13.79倍と3月前半以来の水準まで下げてきた。目先的には2月22日の13.70倍のほか、1月16日の13.62倍が意識されやすい。年初の水準に接近するなかで、NTショートを巻き戻す動きが意識されてくるものの、米ハイテク株を巡って不透明感が燻るなか、ややTOPIX型優位の展開が継続しそうだ。

8月第5週(8月28日-9月1日)の投資部門別売買動向によると、海外投資家は現物と先物の合算では3週ぶりに買い越しており、買い越し額は9715億円(8月第4週は1082億円の売り越し)だった。なお、現物は3393億円の買い越し(同2046億円の売り越し)と3週ぶりの買い越しであり、先物は6322億円の買い越し(同964億円の買い越し)と2週連続で買い越している。個人は現物と先物の合算で1兆1687億円の売り越しで、2週連続の売り越し。信託銀行は現物と先物の合算で670億円の買い越しとなり、2週連続の買い越しだった。

主要スケジュールでは、12日に米アップルがスペシャルイベントを開催するほか、13日に7-9月期法人企業景気予測調査、8月国内企業物価、米国8月消費者物価指数、14日に7月機械受注、7月鉱工業生産確報値、米国8月小売売上高、米国8月卸売物価指数、欧州中央銀行(ECB)政策金利、ラガルドECB総裁会見、15日に中国8月小売売上高、中国8月鉱工業生産、米国9月ニューヨーク連銀製造業景気指数、米国8月鉱工業生産、米国9月ミシガン大学消費者態度指数などが予定されている。なお、岸田首相は13日に内閣改造と自民党の役員人事を実施するとみられている。

――プレイバック・マーケット――

●SQ値

10月限 日経225 26666.31 TOPIX 1885.58

11月限 日経225 28225.86 TOPIX 1978.52

12月限 日経225 27576.37 TOPIX 1945.27

01月限 日経225 26325.21 TOPIX 1900.71

02月限 日経225 27779.75 TOPIX 1986.19

03月限 日経225 28377.34 TOPIX 2047.32

04月限 日経225 28519.43 TOPIX 2019.76

05月限 日経225 29235.08 TOPIX 2090.33

06月限 日経225 32018.38 TOPIX 2211.13

07月限 日経225 32484.24 TOPIX 2245.68

08月限 日経225 32013.86 TOPIX 2278.68

09月限 日経225 32921.39 TOPIX 2370.93

◆日経225先物(日足)

始値 高値 安値 清算値 前日比

23/12 09月08日 32740 32840 32290 32420 -350

23/09 09月07日 33230 33330 32980 33000 -240

23/09 09月06日 32930 33290 32830 33240 +270

23/09 09月05日 33010 33090 32790 32970 -10

23/09 09月04日 32680 32980 32610 32980 +280

◇TOPIX先物(日足)

始値 高値 安値 清算値 前日比

23/12 09月08日 2363.0 2369.0 2333.5 2340.5 -24.5

23/09 09月07日 2393.5 2398.0 2378.5 2384.0 -10.5

23/09 09月06日 2372.5 2396.5 2366.0 2394.5 +19.5

23/09 09月05日 2379.5 2384.0 2361.5 2375.0 -2.0

23/09 09月04日 2345.0 2377.0 2345.0 2377.0 +30.5

●シカゴ日経平均 円建て

清算値 前日大阪比

09月08日(12月限) 32520 +100

09月07日(12月限) 32895 +125

09月06日(9月限) 33125 -115

09月05日(9月限) 33110 +140

09月04日(9月限) 休場

※前日比は大阪取引所終値比

□裁定取引に係る現物ポジション裁定残(金額)

売り 前週末比 買い 前週末比

09月01日 505億円 +115億円 1兆2609億円 +4668億円

08月25日 389億円 -80億円 7940億円 +318億円

08月18日 470億円 +199億円 7622億円 -455億円

08月10日 270億円 -214億円 8078億円 +1255億円

08月04日 484億円 +346億円 6822億円 -3304億円

07月28日 138億円 -141億円 1兆0127億円 +734億円

07月21日 280億円 -52億円 9393億円 +497億円

□裁定取引に係る現物ポジション(株数)

売り 前日比 買い 前日比

09月06日 986万株 -25万株 5億8733万株 +2833万株

09月05日 1012万株 -263万株 5億5899万株 +4009万株

09月04日 1276万株 +32万株 5億1890万株 +1739万株

09月01日 1243万株 +193万株 5億0151万株 +8479万株

08月31日 1049万株 +323万株 4億1671万株 +5968万株

08月30日 726万株 0株 3億5703万株 +751万株

08月29日 726万株 -210万株 3億4951万株 +731万株

08月28日 936万株 -162万株 3億4219万株 +1725万株

08月25日 1099万株 +264万株 3億2494万株 +531万株

08月24日 835万株 -82万株 3億1963万株 +46万株

08月23日 917万株 -0.2万株 3億1917万株 +132万株

08月22日 917万株 -91万株 3億1784万株 +331万株

08月21日 1008万株 -369万株 3億1452万株 -570万株

08月18日 1378万株 +133万株 3億2023万株 -546万株

08月17日 1245万株 -121万株 3億2569万株 -707万株

08月16日 1366万株 +404万株 3億3276万株 -925万株

08月15日 962万株 +136万株 3億4202万株 +78万株

08月14日 826万株 +211万株 3億4123万株 +294万株

■日本銀行による指数連動型上場投資信託(ETF)買い入れ推移(通常ETF分)

【2022年】

1月14日 701億円

1月25日 701億円

2月14日 701億円

3月07日 701億円

4月07日 701億円

5月19日 701億円

6月13日 701億円

6月17日 701億円

12月2日 701億円

【2023年】

3月13日 701億円

3月14日 701億円

―――【チャート】―――

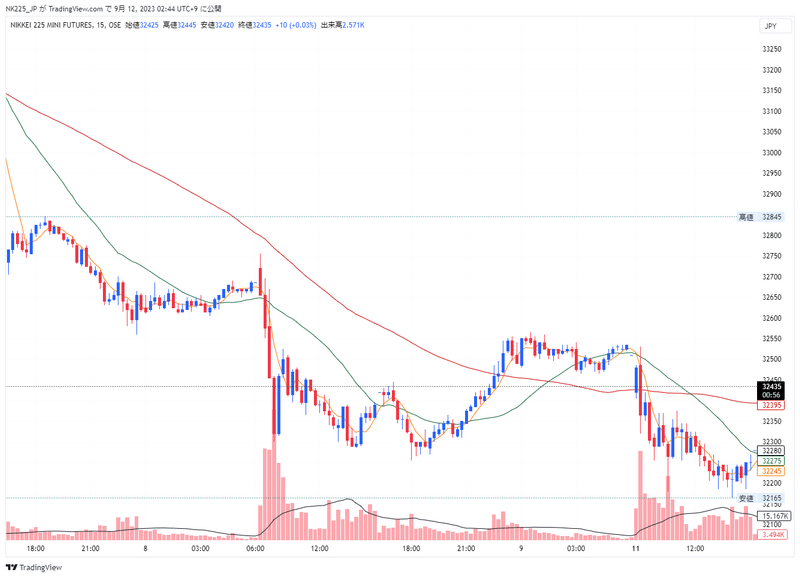

◆直近2営業日の値動き=15分足チャート(日経225先物ミニ12月限)

◆過去6ヵ月の値動き=日足チャート(日経225先物ミニ12月限)

◆先物週間テクニカル分析=9/11は配信なし

2023/09/11(月)

●本文ここから--------------------------

9/11は配信なし

◆今週の日本株(テクニカル分析)=タイトル

2023/09/11(月)

●要約(ChatGPT併用)---------------

summary

●要約ここまで(ChatGPT併用)------

●本文ここから--------------------------

https://media.rakuten-sec.net/category/fuurinkazan

―――【経済イベント指標】―――

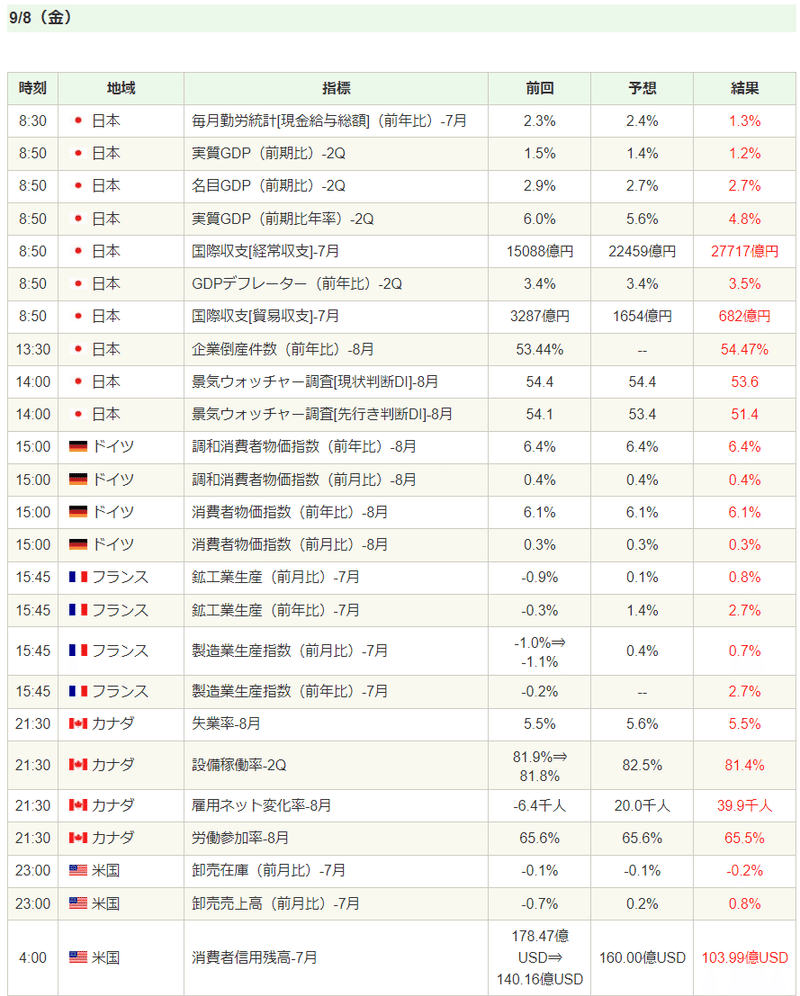

◆2023/09/08(金)の経済指標結果

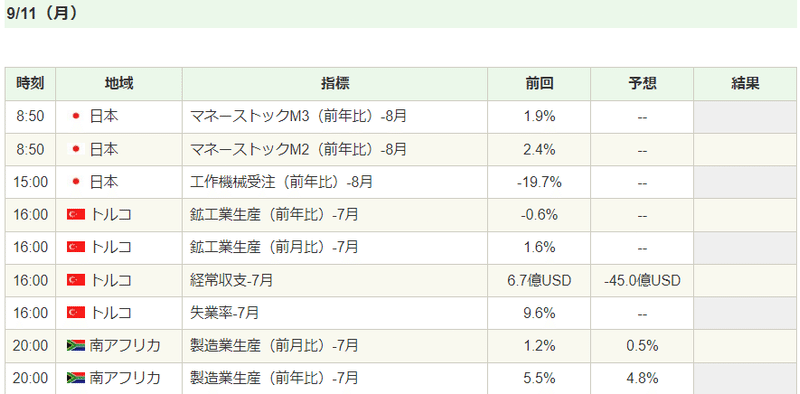

◆2023/09/11(月)の経済イベント予定

―――【主要ニュース】―――

◆今朝の主要ニュース(11日ブルームバーグ)

2023/09/11(月)06:00

●要約(ChatGPT併用)---------------

バイデン米大統領、中国の経済問題が台湾侵攻能力を弱めたと認識

中国との関係では封じ込めを望まず、信頼ある関係を求めるとバイデン氏

イエレン米財務長官、インフレ抑制と雇用市場の安定が両立可能と自信

G20サミット、人権を尊重しながらAI活用の方法で議論

モディ首相、G20が「人間中心」のAIガバナンス枠組みを作成すべき

欧州委員会、AIの世界監視機関を提案

ウォール街、米経済過熱の兆候で神経質、JPモルガン・チェースによる景気悪化の確率低下

ステート・ストリート・グローバル・マーケッツのベイトメーン氏、インフレ圧力の懸念を指摘

バイデン大統領、ベトナム訪問で両国関係の緊密化を強調

ベトナム航空、米ボーイングの737MAXを約50機購入予定、契約規模は約1兆4800億円と報道

●要約ここまで(ChatGPT併用)------

●本文ここから--------------------------

「手いっぱい」

バイデン米大統領は中国の経済的問題は台湾に侵攻する能力を弱めたとの認識を示した。ベトナム・ハノイでの記者会見で、中国は「国際的な成長とその欠如、同国が実施してきた政策に関連したさまざまな理由で、現在厳しい経済問題を抱えている」とバイデン氏は指摘。「これが中国を台湾侵攻に向かわせるとは思わない。実際には恐らくその逆で、中国に以前と同じ能力はないだろう」と付け加えた。「中国の封じ込めは望んでいない」と言明し、中国と信頼できる、良好な関係を持つことを確認したいだけだと述べた。

好感触

イエレン米財務長官は雇用市場に大きな打撃をもたらすことなくインフレを抑制することは可能だと、自信を強めていると述べ、着実なインフレ減速や求職者の増加を示すデータを歓迎した。消費者物価の伸びを抑えつつ、リセッション(景気後退)を回避したいと期待を示していたことについて問われ、イエレン氏は「私はこの予測について非常に良い感触を持っている」と発言。「まさにそのような軌道を進んでいると言わざるを得ないだろう」と話した。

「人間中心」

インドのニューデリーで10日閉幕した20カ国・地域首脳会議(G20サミット)では、人権を守りながら経済発展に向け人工知能(AI)を活用する方法について議論が交わされた。急速に進化し続けるAIを世界規模で監視するよう求める声も上がった。議長を務めたインドのモディ首相は、「人間中心」のAIガバナンスの枠組みをG20が作るべきだと述べた。欧州連合(EU)の行政執行機関、欧州委員会のフォンデアライエン委員長は気候変動に関する政府間パネルと同じような監視機関を提案した。英国はAIに関する初のグローバルサミットを11月1、2両日開催する。

パラドックス

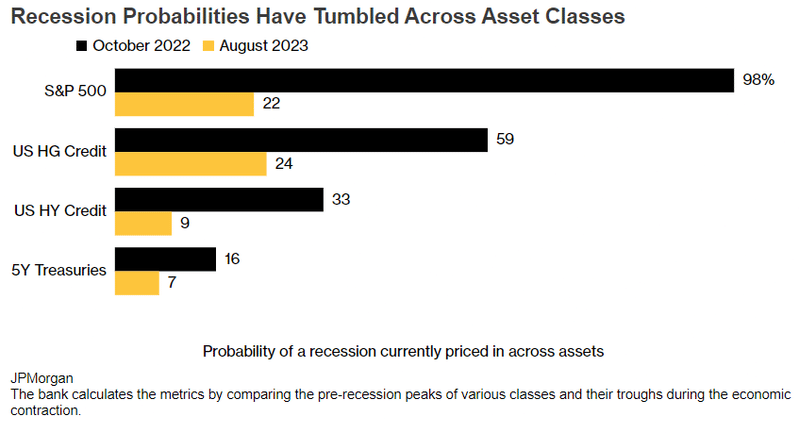

ウォール街でリセッション(景気後退)観測が姿を消すとともに、市場は米経済過熱の兆候に再び神経質になってきた。JPモルガン・チェースによれば高利回り債から株式に至るまで、金融資産に織り込まれた景気悪化の確率は2022年4月以来の水準に低下した。ステート・ストリート・グローバル・マーケッツのマリヤ・ベイトメーン氏は「今の良好な経済データが、水面下でインフレ圧力を膨張させ続けるのではないかと心配している」と話す。「そうなれば連邦準備制度理事会(FRB)など中央銀行は利下げができなくなる。それはいずれ景気を腰折れに導く」と述べた。

最上位の外交関係

バイデン大統領は初めてベトナムを訪れ、「この極めて重要な時期に、極めて重要なパートナーでいる」と両国関係の緊密化を称賛した。ベトナムは米国との関係を最上位の「包括的戦略的パートナーシップ」に正式に格上げ。米国は中国、インドと並んだ。ベトナム航空はバイデン氏の訪問中に、米ボーイングの737MAXを約50機購入する初期契約を結ぶ見通しだと、ブルームバーグニュースが報じた。事情に詳しい複数の関係者によれば、契約規模は100億ドル(約1兆4800億円)とみられる。

その他の注目ニュース

日銀総裁、賃金と物価の好循環のデータが年内にそろう可能性も-報道

FRB当局者らの自信強まる、米経済のソフトランディングは可能だ

アリババ、元CEOの張勇氏がクラウド事業トップを辞任-刷新完了

◆海外ヘッドライン一覧(11日ロイター)

2023/09/11(月)07:08

・米大統領、G20で中国首相と接触 関係安定など協議

・〔今週の主要材料〕海外市場

・岸田首相、G20首脳らに原発処理水放出を説明

・米、「インド・中東・欧州経済回廊」で覚書 中国に対抗

・G20首脳宣言、ロシア「バランス取れている」と称賛

・モロッコで大規模地震、死者2000人超える 60年余ぶりの甚大被害

・濱口監督の「悪は存在しない」、ベネチア映画祭で銀獅子賞

・インタビュー:宮崎駿監督、次回作に意欲 AI寄せ付けない創作力=ジブリ幹部

・G20初日に首脳宣言採択、ロシア非難避ける ウクライナは不満

・G20開幕、アフリカ連合が正式参加グローバルサウス発言力拡大

・米主要500社の第2四半期、2.9%減益見込み=LSEG

・米石油掘削リグ稼働数、6月以降初めて増加=ベーカー・ヒューズ

・中国8月CPI再び上向く、PPIは下落幅縮小 デフレ圧力緩和

・北朝鮮、建国75周年で軍事パレード 中ロ首脳が金氏に書簡

―――【日中取引OPEN前まとめ】―――

◆日経225先物テクニカルポイント(09日夜間取引終了時点)

2023/09/09(土)07:10

●本文ここから--------------------------

9日ナイトセッションの日経225先物は前日清算値比90円高の3万2510円で取引を終えた。夜間取引終了時点のテクニカルポイントは以下の通り。

33683.34円 ボリンジャーバンド3σ

33214.63円 ボリンジャーバンド2σ

32828.00円 5日移動平均

32745.91円 ボリンジャーバンド1σ

32735.00円 一目均衡表・転換線

32650.00円 一目均衡表・先行スパン1(雲上限)

32606.84円 8日日経平均株価現物終値

32510.00円 9日夜間取引終値

32470.80円 75日移動平均

32280.00円 一目均衡表・基準線

32277.20円 25日移動平均

32175.00円 一目均衡表・先行スパン2(雲下限)

31808.49円 ボリンジャーバンド-1σ

31339.77円 ボリンジャーバンド2σ

30871.06円 ボリンジャーバンド3σ

29535.50円 200日移動平均

◆日経225先物(寄り前コメント)=自律反発を想定も+1σを挟んだレンジ推移に

2023/09/11(月)07:56

●要約(ChatGPT併用)---------------

米国市場の主要株価指数が上昇し、NY原油先物相場の上昇によりインフレ警戒感が高まる

規制強化で売られていたアップルが反発し、ハイテク株が相場を支える

13日から15日にかけての経済指標発表を前に、積極的な売買が手控えられる

S&P500業種別指数ではエネルギー、公益、ソフトウエアが上昇し、一部の業種が下落

シカゴ日経平均先物は大阪比で高く、日経225先物は変動後、買い戻しの流れに

アップルの反発を受け、東京市場でもハイテク株への買い戻しが期待される

日経225先物は短期的なレンジの中心として3万2500円を想定し、米国の経済指標発表を控えた市場の動向が注目される

VIX指数が低下し、日経225先物にはリバウンド狙いのロングが入りやすくなる見込み

NT倍率が3月前半以来の水準まで低下し、アップルの反発によるショートの巻き戻し動きが期待される

●要約ここまで(ChatGPT併用)------

●本文ここから--------------------------

大阪12月限ナイトセッション

日経225先物 32510 +90 (+0.27%)

TOPIX先物 2345.0 +4.5 (+0.19%)

シカゴ日経平均先物 32520 +100

(注:ナイトセッション、CMEは大阪の日中終値比)

8日の米国市場は、NYダウ、 S&P500、ナスダックの主要な株価指数が上昇。NY原油先物相場の上昇によるインフレ高止まりで、米金融引き締め長期化への警戒が重荷となった。しかし、中国政府による規制強化の動きで大きく売られていたアップル<AAPL>が反発。ハイテク株の一角が買い戻され、相場の支援材料となった。ただし、13日に8月の米消費者物価指数(CPI)、14日に米小売売上高、米卸売物価指数(PPI)、15日に9月のニューヨーク連銀製造業景気指数、ミシガン大学消費者態度指数などの発表を控えて、積極的な売買は手控えられた。S&P500業種別指数はエネルギー、公益事業、ソフトウエア・サービスが上昇した一方で、電気通信サービス、自動車・同部品、半導体・同製造装置が下落。

シカゴ日経平均先物(12月限)清算値は、大阪比100円高の3万2520円だった。日経225先物(12月限)は日中比変わらずの3万2420円で始まり、ほどなくして3万2260円まで売られる場面が見られた。しかし、売り一巡後は買い戻しの流れとなり、米国市場の取引開始後に上昇に転じると、一時3万2560円まで買われた。その後は3万2460円~3万2560円辺りで保ち合い、3万2510円でナイトセッションの取引を終えた。

シカゴ先物にサヤ寄せする格好から、やや買い優勢の展開になりそうだ。アップルが買い直されたことで、中国政府の規制強化を警戒した売りは一段落したといった見方につながり、東京市場でも指数インパクトの大きい値がさハイテク株へ買い戻しが入りそうだ。ただし、自律反発の域は脱せず、日経225先物はボリンジャーバンドの+1σが位置する3万2550円辺りでは強弱感が対立しやすいだろう。

ナイトセッションで一時3万2260円まで売られ、75日移動平均線が位置する3万2230円に接近するなか、いったんは先週半ば以降の調整に対するショートカバーが入りやすいと考えられる。ただし、9月のSQ値である3万2921円39銭水準を捉えてくる流れは期待しづらく、ショートカバーの勢いは強まりにくい。戻りの鈍さが意識されてくるようだと、改めてショートを仕掛けてくる流れに向かわせそうだ。

そのため、オプション権利行使価格の3万2500円を中心とした上下の権利行使価格である3万2250円から3万2750円辺りのレンジ推移を想定する。レンジ下限は押し目狙いのロング対応とし、レンジ上限では戻り待ち狙いのショート対応といった短期的な売買が中心になろう。米国では来週の米連邦公開市場委員会(FOMC)を控えるなか、CPIやPPIなど経済指標の結果を受けた米国市場の動向を見極めたいとする様子見姿勢が強まりそうである。

VIX指数は13.84に低下した。前日には一時15.68まで上昇し、75日線突破から25日線を捉える場面も見られた。抵抗線を試した後に再び低下を見せていることから、リスク選好に向かいやすいだろう。日経225先物はリバウンド狙いのロングが入りやすいと考えられ、まずは+1σ水準での底堅さを見極めたい。

なお、先週末のNT倍率は先物中心限月で13.85倍に低下し、一時13.79倍と3月前半以来の水準まで下げてきた。アップルの反発を受けた流れからNTショートを巻き戻す動きが意識されてくるものの、方向性としては2月22日の13.70倍のほか、1月16日の13.62倍が意識されやすい。

―――日経225先物08:45~15:15取引中―――

―――日本株09:00~15:00取引中―――

―――【日本市場】―――

◆日経225先物日中取引クロージング:11日清算値=140円安、3万2280円

2023/09/11(月)15:17

11日15時15分、大阪取引所の日経225先物期近2023年12月限は前週末清算値比140円安の3万2280円で取引を終えた。出来高は4万8674枚だった。この日の日経平均株価の現物終値3万2467.76円に対しては187.76円安。

◆東京株式市場クローズ(11日)

2023/09/11(月)

◆日本株市況クロージング=金利上昇や円高を警戒して利食い優勢(11日フィスコ)

2023/09/11(月)16:08

●要約(ChatGPT併用)---------------

11日の日経平均は3営業日続落で、139.08円安の32467.76円で取引を終了

日銀総裁のインタビューでマイナス金利解除の可能性が示唆、円相場が一時146円台前半へと円高

輸出関連株が売られ、日経平均は32391.69円まで水準を切り下げたものの、金融セクターが相場を支えて下げ渋りを見せる

東証プライムでは、940以上の銘柄が下落、12業種が上昇、19業種が下落、精密機器・医薬品は変わらず

ソフトバンクG、NTTデータGなどが堅調に、一方で東エレクやアドバンテスなどが軟調に推移

前週末のNYダウの上昇を受けて買いが先行するも、長期金利上昇や円高による影響で輸出関連株などが売られる

米国のインフレ高止まりと国内の金融政策修正の思惑で、投資家の関心が日米の金融政策会合に集まる

今週、米国での消費者物価指数や小売売上高の発表が予定されており、市場はコアCPIの減速を予想

サービス業が強いことを踏まえ、サービス価格の高止まりが予想され、米国経済の不安定な値動きが続く可能性がある

●要約ここまで(ChatGPT併用)------

●本文ここから--------------------------

11日の日経平均は3営業日続落。139.08円安の32467.76円(出来高概算12億9000万株)で取引を終えた。日銀の植田和男総裁は、物価上昇に確信持てればマイナス金利の解除も選択肢とのインタビュー記事が伝わったことを受け、国内長期金利が上昇し、円相場も一時1ドル=146円台前半へと円高に振れたため、輸出関連株などを中心に売りが先行。日経平均は後場中盤にかけて32391.69円まで水準を切り下げた、ただ、金利上昇に伴う採算改善期待などから銀行や保険など金融セクターやバリュー株が相場を下支え、売り一巡後は下げ渋りを見せた。

東証プライムの騰落銘柄は、値下がり銘柄が940を超え、全体の過半数を占めた。セクター別では、銀行、保険、鉱業、証券商品先物など12業種が上昇。一方、不動産、海運、サービス、機械など19業種が下落し、精密機器、医薬品は変わらず。指数インパクトの大きいところでは、ソフトバンクG<9984>、NTTデータG<9613>、エーザイ<4523>、ソニーG<6758>が堅調だった半面、東エレク<8035>、アドバンテス<6857>、ファーストリテ<9983>、リクルートHD<6098>、ダイキン<6367>が軟調だった。

前週末のNYダウの上昇を映して買い先行で始まったものの、買いは続かなかった。9日の国内メディアの報道で、日銀がマイナス金利政策の解除に向けて動き出すとの思惑から、長期金利が上昇したため、金利動向に敏感なグロース株中心に値を消す銘柄が目立ったほか、金利上昇による日米金利差縮小観測から円高が進んだことも自動車など輸出関連株の一角が売られた。ただ、心理的な節目である32500円を下回ると、押し目を拾う動きもみられ、こう着感の強い相場展開が続いた。

米国でのインフレ高止まりによる利上げ長期化懸念に加え、国内でも年内の金融政策修正への思惑が出始め、投資家は来週の日米の金融政策決定会合の動向に一段と関心を強めることになりそうだ。また、今週は米国で、13日に8月の消費者物価指数(CPI)、14日には8月の小売売上高が発表される。市場ではコアCPIの減速が見込まれているが、サービス業が依然として強いことを踏まえると、サービス価格は高止まりとなる可能性があるため警戒が必要だろう。米国経済のソフトランディング(軟着陸)への道筋を確認するまでは、不安定な値動きが続くことが想定される。

◆日経平均大引け【↓】=3日続落、金利上昇で主力株中心に売り優勢 (9月11日)

2023/09/11(月)18:20

●要約(ChatGPT併用)---------------

日経平均は3日続落、朝高後に値を消し下値模索続く

米株市場はNYダウが続伸も、株高の流れ引き継げず

日銀の超緩和政策に変更思惑、全体株価の重荷となる

国内10年債利回り上昇、半導体主力株などに売り波及

銀行株高でTOPIXはプラス、値下がり数は全体の5割

●要約ここまで(ChatGPT併用)------

●本文ここから--------------------------

日経平均株価

始値 32690.54

高値 32746.14(09:05)

安値 32391.69(14:10)

大引け 32467.76(前日比 -139.08 、 -0.43% )

売買高 12億9346万株 (東証プライム概算)

売買代金 3兆1365億円 (東証プライム概算)

-----------------------------------------------------------------

■本日のポイント

1.日経平均は3日続落、朝高後に値を消し下値模索続く

2.米株市場はNYダウが続伸も、株高の流れ引き継げず

3.日銀の超緩和政策に変更思惑、全体株価の重荷となる

4.国内10年債利回り上昇、半導体主力株などに売り波及

5.銀行株高でTOPIXはプラス、値下がり数は全体の5割

■東京市場概況

前週末の米国市場では、NYダウは前日比75ドル高と続伸した。8月の米CPIの発表を来週に控えて様子見姿勢が強まる中、ハイテク株が買い戻され指数を押し上げた。

週明けの東京市場では、前週末の欧米株高を受け朝方は高く始まったものの、その後は売りに押され日経平均株価は下値を探る動きとなった。

11日の東京市場は、前週後半の地合いを引き継ぎ売り優勢となった。前週の米国株市場でNYダウが小幅ながら続伸したことを受け、前場取引開始前の時点で先物が高く、外国為替市場でも円安が進んでいたこともあって、朝方は買いが先行した。しかし、その後はすぐに売りに押される展開を強いられた。日銀の金融政策修正への思惑から10年債利回りが上昇、これを嫌気して半導体の主力株などに売りがかさんだ。為替も円高方向に押し戻され、投資家マインドを冷やす格好に。一方、銀行株がメガバンクをはじめ一斉高に買われたことでTOPIXは小幅ながらプラス圏で着地している。個別株も値上がりより値下がり銘柄数の方が多かったとはいえ、プライム市場全体の51%と約半分にとどまった。

個別では、レーザーテック<6920>、東京エレクトロン<8035>、アドバンテスト<6857>、ディスコ<6146>など半導体製造装置関連の主力株が総じて売られたほか、キーエンス<6861>も大きく値を下げた。川崎汽船<9107>、三菱重工業<7011>も利食われた。三井不動産<8801>、三菱地所<8802>など不動産株への売りが優勢となっている。gumi<3903>はストップ安となった。HEROZ<4382>、ベステラ<1433>、ジャパンインベストメントアドバイザー<7172>も大幅安。クミアイ化学工業<4996>の下げも目立つ。

半面、三菱UFJフィナンシャル・グループ<8306>、三井住友フィナンシャルグループ<8316>などメガバンクが買われ、ソフトバンクグループ<9984>も高い。ソニーグループ<6758>がしっかり、日立製作所<6501>も堅調。フリービット<3843>、アイル<3854>がストップ高、JMDC<4483>も一時値幅制限いっぱいに買われた。アルトナー<2163>が急騰、池田泉州ホールディングス<8714>、富山第一銀行<7184>、山梨中央銀行<8360>など地銀株も高い。

日経平均へのプラス寄与度上位5銘柄はSBG <9984>、NTTデータ <9613>、エーザイ <4523>、ソニーG <6758>、セコム <9735>。5銘柄の指数押し上げ効果は合計で約64円。うち50円はSBG1銘柄によるもの。

日経平均へのマイナス寄与度上位5銘柄は東エレク <8035>、アドテスト <6857>、ファストリ <9983>、リクルート <6098>、ダイキン <6367>。5銘柄の指数押し下げ効果は合計で約145円。

東証33業種のうち上昇は13業種。上昇率の上位5業種は(1)銀行業、(2)保険業、(3)鉱業、(4)証券商品先物、(5)電気・ガス業。一方、下落率の上位5業種は(1)不動産業、(2)海運業、(3)サービス業、(4)機械、(5)電気機器。

■個別材料株

△安江工務店 <1439> [東証S]

競争力強化に向けオフィスリフォーム事業を開始。

△アルトナー <2163> [東証P]

技術者人材ニーズ旺盛で2~7月期営業28%増益。

△くら寿司 <2695> [東証P]

5~7月期の営業黒字確保をポジティブ視。

△クロスプラス <3320> [東証S]

2~7月期営業2.5倍増益。

△フリービット <3843> [東証P]

5~7月期営業利益が9割超の伸び。

△アイル <3854> [東証P]

24年7月期の連続最高益・増配予想を好感。

△カーリットH <4275> [東証P]

24年3月期通期の営業益予想を上方修正。

△JMDC <4483> [東証P]

オムロン <6645> が1株5700円でTOB実施。

△jig.jp <5244> [東証G]

東証が信用取引に関する臨時規制を解除。

△日本スキー <6040> [東証G]

今期も最高益更新見通し。

▼ベステラ <1433> [東証P]

今期営業益予想引き下げを嫌気。

▼gumi <3903> [東証P]

5~7月期の営業赤字転落を嫌気。

東証プライムの値上がり率上位10傑は(1)フリービット <3843>、(2)アイル <3854>、(3)JMDC <4483>、(4)アルトナー <2163>、(5)池田泉州HD <8714>、(6)山梨銀 <8360>、(7)富山第一銀 <7184>、(8)千葉興 <8337>、(9)北洋銀 <8524>、(10)八十二 <8359>。

値下がり率上位10傑は(1)gumi <3903>、(2)HEROZ <4382>、(3)ベステラ <1433>、(4)JIA <7172>、(5)エイチーム <3662>、(6)FPパートナ <7388>、(7)クミアイ化 <4996>、(8)シーイーシー <9692>、(9)芝浦 <6590>、(10)円谷フィHD <2767>。

【大引け】

日経平均は前日比139.08円(0.43%)安の3万2467.76円。TOPIXは前日比1.46(0.06%)高の2360.48。出来高は概算で12億9346万株。東証プライムの値上がり銘柄数は822、値下がり銘柄数は944となった。東証マザーズ指数は736.05ポイント(14.20ポイント安)。

[2023年9月11日]

◆日経225先物テクニカルポイント(11日日中取引終了時点)

2023/09/11(月)16:10

●本文ここから--------------------------

11日の日経225先物は前日清算値比140円安の3万2280円で取引を終えた。テクニカルポイントは以下の通り。

33666.91円 ボリンジャーバンド3σ

33200.61円 ボリンジャーバンド2σ

32782.00円 5日移動平均

32735.00円 一目均衡表・転換線

32734.30円 ボリンジャーバンド1σ

32650.00円 一目均衡表・先行スパン1(雲上限)

32467.76円 11日日経平均株価現物終値

32467.73円 75日移動平均

32280.00円 11日先物清算値

32280.00円 一目均衡表・基準線

32268.00円 25日移動平均

32175.00円 一目均衡表・先行スパン2(雲下限)

31801.70円 ボリンジャーバンド-1σ

31335.39円 ボリンジャーバンド2σ

30869.09円 ボリンジャーバンド3σ

29534.35円 200日移動平均

◆日経225先物(引け後コメント)=今後リバランスの動きを警戒する必要

2023/09/11(月)18:18

●要約(ChatGPT併用)---------------

日経225先物(12月限)は前日比140円安の3万2280円で取引終了

シカゴ日経平均先物清算値と比較し、一時3万2520円まで上昇もその後は軟化

香港ハンセン指数や台湾加権指数の下落を背景にショートが優勢となる

75日移動平均線を一時下回るも、短期トレード中心でその後は底堅く推移

米株先物はプラス圏、為替では円高進行

日銀の植田総裁の発言を受け、マイナス金利政策の解除の思惑が高まり

長期金利上昇と円高進行で輸出関連株が下落、一方銀行株は上昇

NT倍率は13.77倍に低下、今後のトレンドや狙いの動きを意識

日経225先物の取引手口では、ABNクリアリン証券やシティグループ証券が買い越しとなり、三菱UFJ証券やゴールドマン証券が売り越し

TOPIX先物の取引手口では、バークレイズ証券やJPモルガン証券が買い越し、ドイツ証券やモルガンMUFG証券が売り越し

●要約ここまで(ChatGPT併用)------

●本文ここから--------------------------

大阪12月限

日経225先物 32280 -140 (-0.43%)

TOPIX先物 2343.5 +3.0 (+0.12)

日経225先物(12月限)は前日比140円安の3万2280円で取引を終了。寄り付きは3万2420円と、シカゴ日経平均先物清算値(3万2520円)を下回り、前日と変わらずの水準から始まった。現物の寄り付き直後に3万2520円まで買われシカゴ先物にサヤ寄せしたものの、その後はボリンジャーバンドの+1σが心理的な抵抗となるなかで軟化し、前場中盤にかけて3万2190円まで売られる場面が見られた。売り一巡後は前場終盤にかけて3万2370円まで下げ渋る動きとなったものの、ランチタイムでは3万2260円~3万2350円辺りでの保ち合いを継続。後場に入るとレンジを切り下げて、中盤に3万2170円まで下落幅を広げた。

日経225先物は+1σからの戻りの鈍さが意識されるなか、ショートが優勢となった。香港ハンセン指数や台湾加権指数の下落をきっかけとした前場中盤にかけての下げで、75日移動平均線が位置する3万2230円を下回り、後場中盤の下落場面でも同線を下回ったものの、短期トレードが中心であり、売り一巡後は75日線を支持線とした底堅さが見られた。

グローベックスの米株先物は、主要な指数先物がプラス圏で推移しており、リバウンドが意識されやすいだろう。一方で、為替市場では円相場が一時1ドル=145円90銭台と円高に振れた。日本銀行の植田和男総裁の発言をきっかけに、年内の政策変更への思惑が高まり、マイナス金利政策の解除を織り込む動きから長期金利が上昇した。円高進行と金利上昇により自動車株など輸出関連が下落した半面、銀行株の上昇が目立った。これまで日米金利差を狙った日本株への資金流入が続いていたこともあり、今後リバランスの動きを警戒する必要はありそうだ。

なお、NT倍率は先物中心限月で13.77倍に低下した。下向きのトレンドが継続するなか2月22日に付けた13.70倍や1月16日の13.62倍辺りを意識したNTショートでのスプレッド狙いに向かわせそうである。日経225先物は75日線を下回ってくるようだと、25日線を試す流れで節目の3万2000円割れを狙ったショートが入りやすいと考えられ、NTショートが意識されよう。

手口面では、日経225先物はABNクリアリン証券が2000枚、シティグループ証券が1865枚、モルガンMUFG証券が1300枚、auカブコム証券が209枚、UBS証券が138枚の買い越しに対して、三菱UFJ証券が1339枚、ゴールドマン証券が1038枚、JPモルガン証券が1009枚、SBI証券が720枚、ドイツ証券が614枚の売り越しだった。

TOPIX先物は、バークレイズ証券が2442枚、JPモルガン証券が1853枚、シティグループ証券が1246枚、野村証券が466枚、みずほ証券が127枚の買い越しに対して、ドイツ証券が1571枚、モルガンMUFG証券が1159枚、ABNクリアリン証券が951枚、ソシエテジェネラル証券が823枚、ゴールドマン証券が762枚の売り越しだった。

―――【NEWS】―――

◆海外ヘッドライン一覧(11日ロイター)

2023/09/11(月)20:03

・〔GRAPHIC〕ECB、利上げ停止か実施か 5つの疑問点

・〔アングル〕AI利用、インド分断助長も 目立つ警察利用の弊害

・〔BREAKINGVIEWS〕野放図が許された印フィンテック業界が迎えた曲がり角

・〔情報BOX〕北朝鮮、海軍強化の狙い 水中ドローンに新型潜水か

・〔焦点〕今回FOMCは金利据え置きか、年内追加利上げの議論継続

・8月CPIが最大の注目、高い伸びなら金利上昇懸念=今週の米株式市場

・〔今週の主要材料〕海外市場

・ウクライナ、クリミア付近の海洋石油・ガス掘削施設奪還と発表

・金正恩氏ロシアへ出発か、12日にも首脳会談の可能性 韓国報道

・EXCLUSIVE-中国人民銀がドル買い監視強化、5000万ドル以上は要承認=関係筋

・中国、地方融資平台の監視強化へ 債務増加を防止=関係筋

・欧州委、ユーロ圏経済成長予測を下方修正 ドイツは景気後退

・米テスラのスパコン、時価総額6000億ドル押し上げも=モルガンS

・伊首相、一帯一路離脱するかどうかの「最終決定はこれから」

・中国車の対ロ輸出、西側制裁で急増 生産現地化も=汽車工業協会

・大企業、警備費増額へ 経済・社会不安で盗難・詐欺増加

・ソブリン債務円卓会議、国内債務再編を協議へ=関係筋

・中国新規銀行融資、8月は予想以上に急増 景気対策が奏功

・山東省の2大都市、住宅売買規制を全廃

・米ベトナム企業がAI取引、ビジネス会合開く バイデン氏も演説

・プーチン氏逮捕の是非「司法判断」、ICC加盟見直しも=ブラジル

・BUZZ-南アランド高い、製造業指標や米CPI控え

・中国悲観論は行き過ぎ=フランクリン・テンプルトンCEO

・米JMスマッカー、ホステス・ブランズ買収合意に近づく=関係筋

・英長期インフレ期待、8月は小幅上昇=シティ・ユーガブ調査

・中国、人民元の過度な変動リスクを断固阻止へ=人民銀声明

・アリババのクラウド部門トップ辞任、アナリストは冷静に受け止め

・IMF専務理事、年内の出資割当引き上げを呼びかけ

・ロシア統一地方選、政権与党圧勝 人権団体は不正指摘

・ギリシャ国債、投資適格級に引き上げ=DBRS

・シェブロン、豪LNG施設の全面スト回避に当局の介入要請へ

・豪首相、EUとの早期FTA締結に意欲

・中国金融当局、保険会社の株式投資規制を緩和

・国連主導の気候変動基金、英が20億ドル拠出表明

・中国の空母「山東」、西太平洋で訓練=台湾国防部

・米メタ、より強力なAIシステム開発中=WSJ

・印、G20議長国をブラジルに引き継ぎ サミット成果検討会議提案

・英首相、スパイ活動の疑い巡り中国首相に懸念伝達

・ロシア、条件満たされれば黒海穀物合意に即時復帰=外相

・訂正-EXCLUSIVE-英アームIPO価格、仮条件上限以上に引き上げ検討=関係筋

・米ロブロックス、10月からプレイステーションでの利用可能に

・英印FTAに多くの難しい作業、実現可能と確信=スナク首相

・米CIAがロシア人スパイ獲得積極化、政府職員向けの動画公開

・北朝鮮の金氏、建国75年行事参加者と撮影 ロ訪問観測には沈黙

・BUZZ-ドル/円テクニカル分析:日銀総裁発言受け下落、200時間線付近に支持線

・ベトナム航空、ボーイング737MAXを約50機購入へ=関係筋

・中国首相とインドネシア大統領が会談、相互貿易・投資拡大など協議

・原油先物は下落、中国巡る懸念で ブレントは90ドル台維持

・金正恩氏訪問観測で「話すことない」=ロシア大統領府

・キーウに無人機攻撃、ウクライナ軍「26機を破壊」

・メキシコ政府が予算案発表、来年成長率は2.5-3.5%と想定

・チリCPI、8月は前年比+5.3% 約2年ぶり低水準 利下げに追い風

・カナダ8月雇用者数、予想の3倍に大幅増加 賃金も伸び加速

・日中韓首脳会談再開目指す方針で一致、日韓首脳=聯合ニュース

・米・カナダの軍艦、台湾海峡を通過 中国反発

・BUZZ-IMM通貨先物、ユーロの買い越し大幅減 円は売り越し減少

・中国のiPhone規制、アップル売上高に小幅影響と市場は予想

・楽天傘下のバイバー、ロシアのプロパガンダ対策に有効=三木谷氏

・ベトナム、米との外交関係最上位に 中ロと同格 バイデン氏訪問

・中国、住宅購入規制を撤廃 大連など主要3都市

・米グッドイヤー、約1200人削減へ 欧州などの再編計画承認

・中国8月CPI再び上向く、PPIは下落幅縮小 デフレ圧力緩和

・アリババの張勇氏がクラウド事業トップ辞任、予想外との受け止め

・G20サミットが閉幕 首脳宣言採択 ロシア非難避ける

・英首相、中国首相に「議会民主主義に対する干渉」への懸念伝達

・伊首相、一帯一路離脱するかどうかの「最終決定はこれから」

・ロシアのガス販売価格、中国向けが欧州より大幅安=政府文書

・米当局、監督不十分認める ファースト銀破綻巡り

・林外相、ゼレンスキー氏と会談 安全の保証・経済復興を協議

・モロッコ地震、食料や水などの確保に苦戦 各国が相次ぎ支援へ

・米大統領、G20で中国首相と接触 関係安定など協議

・岸田首相、G20首脳らに原発処理水放出を説明

・米、「インド・中東・欧州経済回廊」で覚書 中国に対抗

・G20首脳宣言、ロシア「バランス取れている」と称賛

・モロッコで大規模地震、死者2000人超える 60年余ぶりの甚大被害

・濱口監督の「悪は存在しない」、ベネチア映画祭で銀獅子賞

・インタビュー:宮崎駿監督、次回作に意欲 AI寄せ付けない創作力=ジブリ幹部

・G20初日に首脳宣言採択、ロシア非難避ける ウクライナは不満

・G20開幕、アフリカ連合が正式参加グローバルサウス発言力拡大

・米主要500社の第2四半期、2.9%減益見込み=LSEG

・米石油掘削リグ稼働数、6月以降初めて増加=ベーカー・ヒューズ

・中国8月CPI再び上向く、PPIは下落幅縮小 デフレ圧力緩和

・北朝鮮、建国75周年で軍事パレード 中ロ首脳が金氏に書簡

▶[NEWS]悩めるウォール街、今度は景気過熱のリスク-リセッション不安と交代(11日ブルームバーグ)

2023/09/11(月)02:38

●要約(ChatGPT併用)---------------

ウォール街でリセッションの予測が後退し、市場は米経済の過熱を懸念して神経質に

JPモルガン・チェースは金融資産の景気悪化のリスクが2022年4月以来の低水準だと指摘

市場はインフレの懸念と金利の動向に敏感になっている

マリヤ・ベイトメーン氏はインフレ圧力が増すことでFRBの利下げが困難になる可能性を指摘

国債利回りの長短逆転の緩和が進行中で、リセッション対策の利下げの見込みが変わってきている

経済の強さは国債価格の下落を示している

ユンユ・マ氏は市場が追加利上げへの懸念を強める段階に入っていると説明

良い経済ニュースがインフレと政策金利の上昇のリスクを増加させる

キャメロン・クライス氏は経済と市場の間に矛盾が存在すると分析

●要約ここまで(ChatGPT併用)------

●本文ここから--------------------------

ウォール街でリセッション(景気後退)観測が姿を消すとともに、市場は米経済過熱の兆候に再び神経質になってきた。

JPモルガン・チェースによれば高利回り債から株式に至るまで、金融資産に織り込まれた景気悪化の確率は2022年4月以来の水準に低下した。リセッションがほぼ確実とみられていた昨年からの状況は、ここに来て様変わりした。

つまり、市場はインフレ再燃を示唆する経済ニュースにますます翻弄(ほんろう)され、金利に敏感な戦略に問題が生じることになる。多くの投資家は良好な経済データと、それが政策引き締めに拍車をかける可能性という向かい風と闘わなくてはならない。

ステート・ストリート・グローバル・マーケッツのマルチアセット担当シニアストラテジスト、マリヤ・ベイトメーン氏は「今の良好な経済データが、水面下でインフレ圧力を膨張させ続けるのではないかと心配している」と話す。「そうなれば連邦準備制度理事会(FRB)など中央銀行は利下げができなくなる。それはいずれ景気を腰折れに導く」と述べた。

昔から景気警告のサインと見なされてきた国債利回りの長短逆転も、ようやく緩和されつつある。リセッション対策での利下げが来年どの程度実施されるのかについて、トレーダーらは2カ月前から賭けを巻き戻しつつある。

米国債と経済データの関係も一段とネガティブになった。景気の強さは国債価格の下落を示唆する。

BMOウェルス・マネジメントのチーフ・インベストメント・ストラテジスト、ユンユ・マ氏は「サイクルは『悪いニュースは良いニュース』の段階に入った。それは市場が追加利上げへの不安をかなり強めているからだ」とリポートで説明した。

悪い経済ニュースが突然飛び込んでくることは、明らかに世界的にボラティリティー(変動性)を高める可能性がある。しかし、今のところは良いニュースの方が大きなリスクかもしれない。良いニュースはインフレと政策金利の上昇をもたらし、企業収益を悪化させ、企業投資を抑制し、高額の負債を抱える消費者を脅かすだろう。

ブルームバーグのマクロストラテジスト、キャメロン・クライス氏は「まるで経済と市場の煉獄(れんごく)のようだ。カーブはすべてが地獄に落ちると言っているが、リスク資産は涅槃(ねはん)のような軟着陸への希望を捨てようとしない」と分析した。

原題:

Wall Street Fears a Too-Hot Economy as Recession Bets Plunge(抜粋)

関連記事:

ゴールドマン、米リセッション確率15%に引き下げ-インフレ改善で

米新規失業保険申請、2月以来の低水準-人員削減への消極姿勢を示唆

米ISM非製造業景況指数、8月は6カ月ぶり高水準ー受注が加速 (2)

▶[NEWS]China relaxes rules for insurers to invest in stock markets(10日ロイター)

2023/09/10(日) 11:27 PM GMT+9

●要約(ChatGPT併用)---------------

中国の金融監督機関がブルーチップ株とテクノロジー株へのリスクの加重を減少させ、保険会社による株式市場への投資を奨励

NAFRは、CSI300指数の構成銘柄のリスク加重を0.35から0.3に、上海のSTAR市場の株のリスク加重を0.45から0.4に減少させるとウェブサイトで発表

リスクの加重を減少させることで、保険会社はより多くの資本を投資に充てることが可能に

監督機関は、主にインフラプロジェクトへの資金を供給する中国のREITsへの投資のリスク加重も減少させた

中国の戦略的・新興セクターへのプライベートエクイティ投資に対しても比較的低いリスク加重を設定

中国は、株取引の印紙税を半減させたり、IPOのペースを緩めたりするなど、投資家の信頼を取り戻し株式市場を活性化させる一連の措置を発表している

●要約ここまで(ChatGPT併用)------

●本文ここから--------------------------

BEIJING, Sept 10 (Reuters) - China's financial regulator on Sunday reduced the risk weighting it attaches to insurance companies' holdings of blue-chipshares and tech stocks, encouraging them to invest more in the country's lagging stock market.

The National Administration of FinancialRegulation (NAFR)said on its website that the risk weighting for CSI300 Index constituents would be reduced to 0.3 from 0.35, while that for stocks listedon Shanghai's tech-focused STAR Market would be cut to 0.4, from 0.45.

A lower risk weighting frees up more capital for insurers to invest.

In addition, the watchdog reduced the risk weighting it assigns to investments in Real Estate Investment Trusts (REITs), which in China channel moneymainly into infrastructure projects.

It also set a relatively low risk weighting for private equity investments in China's strategic andemerging sectors.

China has unveiled a slew of measures to boost investor confidence and revive its stock market. They include halving stampduty on stock trading and slowing the pace of initial public offerings (IPOs).

▶[NEWS]Wall St Week Ahead: Investor hopes for US soft landing ride on inflation data(10日ロイター)

2023/09/10(日)09:01 PM GMT+9

●要約(ChatGPT併用)---------------

アメリカの株式投資家は、最近揺れている株式ラリーの短期的な方向性を決める可能性がある来週のインフレデータに注目

アメリカ経済がソフトランディングへ向かっており、連邦準備制度が成長を大きく損なうことなくインフレを抑制する見込みで、S&P 500は今年初から16%の上昇

先週の雇用データは、労働市場が健全であるが、金利をさらに引き上げる必要があるとの懸念を引き起こすほどではないことを示唆

来週の消費者物価指数は、高すぎる数字が連邦準備制度による長期的な高金利の維持や今後の金利引き上げを懸念させる可能性

Tallbacken Capital AdvisorsのMichael Purves氏は、高いインフレがラリーを牽引してきた大手成長株の倍率に重しとなると予想

投資家は、生産者物価指数や小売売上高など、今後の連邦準備制度の政策を評価するための他のデータも注視するでしょう

連邦準備制度の9月20日の会合で基準金利を現行水準に据え置くと広く予想されており、11月の会合での金利引き上げの可能性も上昇

Randy Frederick氏は、高インフレの数値が出れば、9月と11月の予想が高まると指摘

戦略家や投資家の多くは、最近の株の揺れにもかかわらず、市場への信頼を維持しているが、慎重な意見も増えてきている

中国経済の減速や米国の企業利益率の縮小の懸念により、株からのさらなる利益の取り出しは困難になるとの見方も

S&P 500の情報技術セクターは、北京が中央政府の従業員にiPhoneの業務使用を中止するよう命じたニュースを受けて今週2%以上下落

Ed Clissold氏は、今年末までに新高値を付ける見通しであるが、道のりは荒れるとの見方

S&P 500は7月の高値から約5%下落しているが、即座の景気後退の可能性が低いことを考慮すれば、株式の評価は全体として魅力的

しかしながら、株に対する強気のケースの多くは、緩やかなインフレが最終的に連邦準備制度に金利を引き下げるよう促すことに依存している

UBS Global Wealth ManagementのDavid Lefkowitz氏は、金利がさらに大幅に上昇すると、株式市場はそれをよく受け取らないだろうと指摘

●要約ここまで(ChatGPT併用)------

●本文ここから--------------------------

NEW YORK, Sept 8 (Reuters) - U.S. stock investors are turning their focus to next week’s inflation data, which could determine the near-term path of an equity rally that has wobbled in recent weeks.

Signs the U.S. economy is on track for a so-called soft landing, where the Federal Reserve is able to bring down inflation without badly damaging growth, have helped power the S&P 500’s (.SPX) 16% year-to-date gain.

Last week’s employment data played into that narrative, showing the job market remained robust, though not strong enough to spark worries that the Fed would need to hike interest rates more to fight inflation, moves that rocked markets last year.

Consumer price data next week may need to strike a similar balance, investors said. Too high a number could fan fears of the Fed leaving interest rates higher for longer or hiking them more in coming months. That would give investors less reason to hold onto stocks after a tech-led drop in which the S&P 500 lost about 5% from summer highs.

"This inflation demon is far from being destroyed," said Michael Purves, head of Tallbacken Capital Advisors, who expects signs of higher inflation will weigh on the multiples of megacap growth names that have powered the rally. "If we're hitting a structural shift with higher nominal GDP growth, that will come with some volatility and unintended consequences."

Investors trying to assess future Fed policy will watch other data in the coming week too, including a reading of the producer price index and retail sales.

The U.S. central bank is widely expected to hold benchmark rates steady at its Sept. 20 meeting. Markets are also pricing in a nearly 44% chance of a rate hike at the Fed’s Nov. meeting, up from 28% a month ago.

"If we get a high inflation print we will see those expectations pick right up" for September and November, said Randy Frederick, managing director of trading and derivatives for the Schwab Center for Financial Research.

OPTIMISTIC, BUT CAUTIOUS

Strategists and investors currently have largely held faith in the market despite stocks’ recent wobble. Some, though, are growing more cautious.

Reasons for optimism include the relative outperformance of the U.S. economy compared to Europe and China, and signs the so-called profit recession among S&P 500 companies may be over.

Still, worries over an economic slowdown in China and concerns that U.S. corporate margins will shrink have led some market participants to believe squeezing more gains out of stocks will grow more difficult.

The S&P 500 Information Technology sector lost more than 2% this week following news that Beijing had ordered central government employees to stop using iPhones for work. Apple (AAPL.O) shares fell 6% for the week on fears the company and its suppliers could take a hit from rising competition from China's Huawei.

"We think we are still in a bull market that will hit new highs before the end of the year, but it will be a choppy road," said Ed Clissold, Chief U.S. Strategist at Ned Davis Research.

The S&P 500 is down about 5% from its July highs, which has made stock valuations broadly more attractive given the low possibility of an imminent recession, said Jonathan Golub, senior equity strategist at Credit Suisse Securities.

Forward price to earnings multiples for 10 out of the 11 sector groups of the S&P 500 fell in August, he noted, though the P/E for the index as a whole remains near 20, compared with 17 at the end of 2022.

Still, much of the bull case for stocks hinges on softer inflation eventually pushing the Fed to lower interest rates.

"If we saw a further material rise in interest rates, the equity market would not take that well," said David Lefkowitz, head of U.S. equities at UBS Global Wealth Management.

▶[NEWS]ECB利上げの可能性を市場警戒、米CPI鈍化示唆か-今週のマクロ(11日ブルームバーグ)

2023/09/11(月)00:43

●要約(ChatGPT併用)---------------

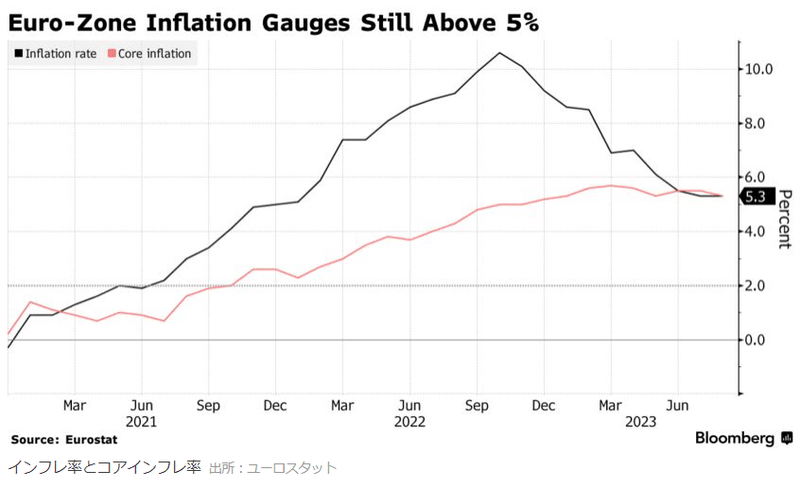

欧州中央銀行(ECB)の政策当局者は、14日の政策会合で0.25ポイントの利上げを議論

会合の結果、連続での利上げをするか、またはタカ派的な姿勢を保持しつつ利率を維持するかが決まる

ECBの今回の会合は、締め付けサイクルを開始してから最も予測が難しいもので、投資家は追加の行動を予期していない

クノット・オランダ中銀総裁は、市場が9月の利上げの可能性を過小評価しているとの見解を示唆

米国では13日に8月の消費者物価指数(CPI)、14日には生産者物価指数(PPI)が公表予定

コアCPIは前月比0.2%の上昇予想、前年同月比では4.3%の上昇と、2021年9月以降の低い成長が見込まれる

FOMC当局者は、基調的なインフレが鈍化しているため、金利の据え置きが予想される

米国の8月の小売売上高は、消費者の需要が減少したことを示している可能性がある

中国では15日に8月の小売売上高や工業生産のデータが公開される予定

●要約ここまで(ChatGPT併用)------

●本文ここから--------------------------

欧州中央銀行(ECB)の政策当局者らは14日に開く政策会合で0.25ポイントの利上げについて議論する。決定はいずれの方向にも振れる可能性がある。

会合での議論次第で、政策当局者らが10会合連続で借り入れコストを引き上げるのか、あるいはタカ派的なメッセージを発信しつつ据え置きを選択するのかが決まるもようだ。

今回はECBが1年余り前に引き締めサイクルを開始して以降、最も予測が揺れている会合だが、投資家は追加の行動が差し迫っているとは考えていないようだ。ECB政策委員会メンバーのクノット・オランダ中銀総裁は6日のインタビューで、市場は恐らく9月利上げの可能性を過小評価しているようだと示唆した。

米国では13日に8月の消費者物価指数(CPI)が公表される。連邦公開市場委員会(FOMC)当局者らにとっては、9月19-20日の次回会合を前に得られる新たな主要インフレデータとなる。14日には8月の生産者物価指数(PPI)も発表される。

食品とエネルギーを除いたコアCPIは前月比で0.2%上昇の予想。実際にそうなれば、3カ月連続で同率での伸びとなる。前年同月比では4.3%上昇と、2021年9月以来の低い伸びが見込まれている。

こうした数字は、FOMC当局者らが次回会合で金利を据え置くとの観測と整合する。基調的なインフレは鈍化しているものの、総合CPIはガソリン価格の上昇を背景に、前月からの加速が予想されている。

この他、8月の米小売売上高は消費者需要が減速したことを示唆する見込みだ。

中国では15日に8月の小売売上高や工業生産などが発表される。

原題:

ECB Quarter-Point Quandary Keeps Market on Tenterhooks: Eco Week(抜粋)

関連記事:

ECBのクノット氏、市場は9月利上げ確率過小評価の可能性 (1)

サポートよろしくお願いします。サポートしていただいた分は書籍の購入などクリエイターとしての活動費に使い、有益な情報発信につなげていきたいと考えています。