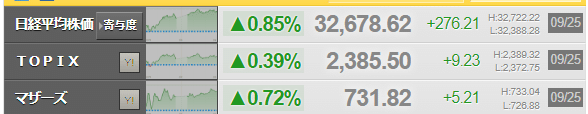

2023/09/25(月)=25日の日経平均は5営業日ぶりに反発、276.21円高の32678.62円で終了

―――【総まとめ】―――

25日の日経平均は5営業日ぶりに反発し、276.21円高の32678.62円で終了、上げ幅は一時300円超

先週の中銀イベントは無事に通過し、自律反発の買いが先行

日銀の金融政策は現状維持、総裁は早期の政策修正に慎重な姿勢、円安進行も買い材料となった

金融政策の思惑は依然として根強く、日銀のトップが発言する機会あり

米国では、消費者信頼感指数や個人消費支出の統計が公表予定で、米インフレ動向に警戒が必要

米国市場のNYダウは4日連続で下落、米金融引き締めやUAWのストライキが影響

米国ではFRB高官の発言を受け、金融引き締め警戒感が高まるもハイテク株は強い動き

日経225先物(12月限)は前日比210円高の3万2480円で取引終了

後場で節目の3万2500円を回復し、3万2520円まで買われる

終盤は3万2440円~3万2500円での保ち合いを継続

25日、75日移動平均線水準の3万2420円辺りが支持線として意識される可能性

岸田首相は経済対策の柱立てを示す指示、短期的にロングが意識されやすくなる見込み

ボリンジャーバンドの+1σの3万2875円、-1σの3万1960円が相場のターゲットとして注目

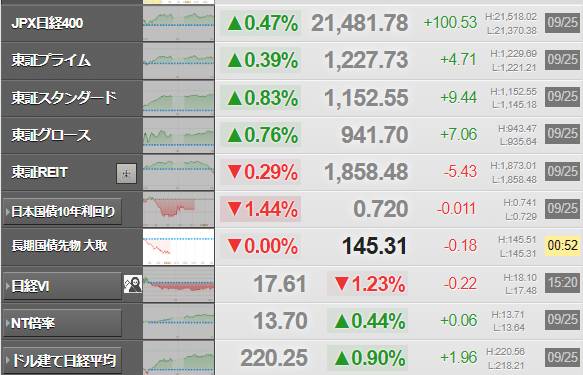

NT倍率は13.73倍に上昇、NTショートの巻き戻し期待

◆日経225先物(週間展望)=需給イベントの影響を受けやすい

2023/09/24(日)17:00

●要約(ChatGPT併用)---------------

日経225先物は米国市場の動向や需給イベントの影響を受けやすい展開予想

前週のFOMCで政策金利は据え置き、年内に追加利上げ余地があるとの声明

パウエル議長は追加利上げの可能性を否定せず、金融引き締めの長期化の見方が広がる

ボストン連銀のコリンズ総裁がさらなる利上げの可能性を示唆

米国の9月消費者信頼感指数、4-6月期GDP確報値、8月PCEなどの発表が今週予定

国内は半期末の需給イベント、27日権利付き最終日、28日は権利落ち日

10月2日に日経平均株価の銘柄の入れ替え、リバランス動きが見込まれる

先週の日経225先物は米国株安の影響で下落、日銀は金融緩和策維持を決定

日経平均株価は一目均衡表の雲下限まで下落、配当落ちでシグナル悪化の恐れ

VIX指数は17.20に低下、8月は線に跳ね返り、リスク選好の可能性

NT倍率は先物中心限月で13.64倍、NTショートの一巡と巻き戻し動きの可能性

9月第2週の投資部門別売買動向:海外投資家は2週ぶりの買い越し、個人と信託銀行は売り越し

●要約ここまで(ChatGPT併用)------

●本文ここから--------------------------

今週の日経225先物は、米国市場の動向を睨みながら、需給イベントの影響を受けやすい展開になりそうだ。前週の米連邦公開市場委員会(FOMC)では予想通り政策金利が据え置かれた。ただし、FOMC後の声明で年内1回の追加利上げ余地が残されたほか、米連邦準備理事会(FRB)のパウエル議長が会見で追加利上げの可能性を否定しなかったことで、改めて金融引き締めが長期化するとの見方が広がっている。週末の米国市場では、ボストン連銀のコリンズ総裁が「さらなる利上げの可能性は排除されていない」との認識を示したことが売りを誘った。

今週は26日に米国9月コンファレンス・ボード消費者信頼感指数、28日に米国4-6月期GDP確報値、29日には米国8月個人消費支出(PCE)などの発表が予定されている。これらの結果を受けた米国市場の動向に影響を受けやすくなろう。

また、国内では週後半からは半期末に伴う需給イベントが控えている。27日は権利付き最終日、28日は権利落ち日となり、年金資金などTOPIXをベンチマークとしたファンドによる「配当再投資」に伴う買いが入る。また、10月2日に日経平均株価の構成銘柄の入れ替えが行われるため、週末にかけてリバランスに伴う動きが見込まれる。新規採用と除外銘柄の換算係数調整株価は新規採用銘柄の方が大きいため、幅広い銘柄を売る動きとなる。想定されている需給イベントではあるが、換金売りが生じるなかでヘッジに伴う売りも意識されやすいだろう。

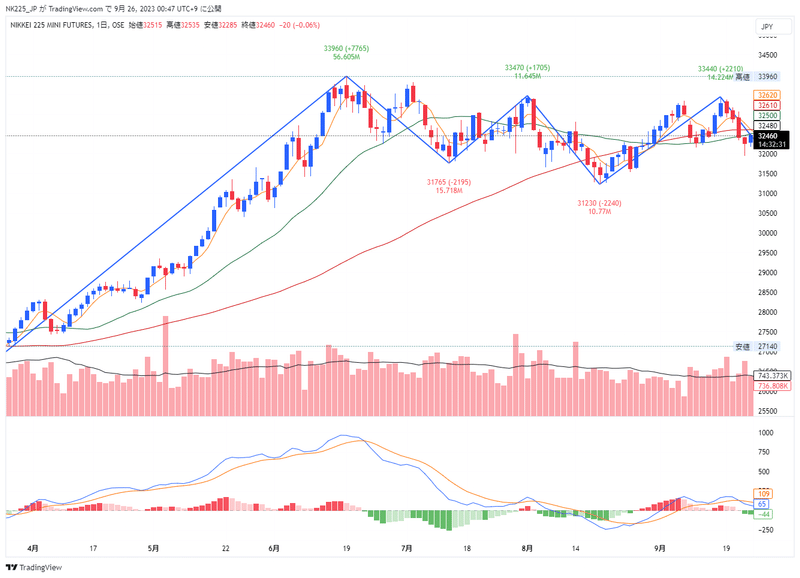

先週の日経225先物はFOMC通過後の米国株安の影響により下落基調が強まり、日銀の政策修正を巡る思惑から支持線として意識されていた25日、75日移動平均線を下回った。日銀会合で金融緩和策の維持を決定したことによりショートカバーが入ったものの、25日、75日線が抵抗線として意識されていた。

日経平均株価は先週末の下げで一目均衡表の雲下限まで下げた後に、雲上限まで買い戻された。配当落ち分が250円程度と観測されており、雲下限割れによるシグナル悪化を避けるうえでも、3万2400円水準はキープしておきたい。日経225先物については25日、75日線を上回っての推移をみせたいところである。配当落ちでシグナルが悪化する可能性が高まる局面では、先物市場では先回り的にショートを仕掛けてくる動きに注意したい。そのため、オプション権利行使価格の3万2250円を中心に3万1875円から3万2625円のレンジを想定する。

週末のVIX指数は17.20(前日は17.54)に低下した。前日に200日線水準まで大きく上昇しており、いったん同線に上値を抑えられる形状となった。8月半ばのリバウンド局面では同線に跳ね返されたこともあり、戻り一巡から低下傾向をみせてくるようだと、リスク選好に向かわせる可能性はありそうだ。ただし、先週の上昇で13週、26週線を上放れており、19.22辺りに位置する52週線が意識されているため、積極的なロングは期待しづらい。

なお、先週のNT倍率は先物中心限月で一時13.64倍まで低下した。1月16日につけた13.62倍に接近しており、6月半ばの14.69倍をピークとしたNTショートは一巡し、NTショートを巻き戻す動きが入る可能性があるだろう。

9月第2週(9月11日-15日)の投資部門別売買動向によると、海外投資家は現物と先物の合算では2週ぶりに買い越しており、買い越し額は5421億円(9月第1週は7197億円の売り越し)だった。なお、現物は2781億円の売り越し(同7625億円の売り越し)と2週連続の売り越しであり、先物は8203億円の買い越し(同428億円の買い越し)と4週連続で買い越している。個人は現物と先物の合算で5486億円の売り越しで、2週ぶりの売り越し。信託銀行は現物と先物の合算で1262億円の売り越しとなり、2週連続の売り越しだった。

経済スケジュールでは、26日に8月企業向けサービス価格指数、米国8月新築住宅販売件、米国9月コンファレンス・ボード消費者信頼感指数、27日に日銀金融政策決定会合議事要旨、7月景気動向指数改定値、米国8月耐久財受注、28日に米国4-6月期GDP確報値、米国8月仮契約住宅販売指数、29日に9月東京都区部消費者物価指数、8月鉱工業生産、中国9月財新製造業PMI、中国9月財新サービス業PMI、米国8月個人消費支出、米国9月シカゴ購買部協会景気指数の発表などが予定されている。

――プレイバック・マーケット――

●SQ値

10月限 日経225 26666.31 TOPIX 1885.58

11月限 日経225 28225.86 TOPIX 1978.52

12月限 日経225 27576.37 TOPIX 1945.27

01月限 日経225 26325.21 TOPIX 1900.71

02月限 日経225 27779.75 TOPIX 1986.19

03月限 日経225 28377.34 TOPIX 2047.32

04月限 日経225 28519.43 TOPIX 2019.76

05月限 日経225 29235.08 TOPIX 2090.33

06月限 日経225 32018.38 TOPIX 2211.13

07月限 日経225 32484.24 TOPIX 2245.68

08月限 日経225 32013.86 TOPIX 2278.68

09月限 日経225 32921.39 TOPIX 2370.93

◆日経225先物(日足)

始値 高値 安値 清算値 前日比

23/12 09月22日 32410 32430 31940 32270 -140

23/12 09月21日 32910 33070 32350 32410 -480

23/12 09月20日 33100 33180 32780 32890 -150

23/12 09月19日 33320 33360 32920 33040 -240

◇TOPIX先物(日足)

始値 高値 安値 清算値 前日比

23/12 09月22日 2363.0 2366.0 2334.0 2358.5 -4.5

23/12 09月21日 2390.0 2400.0 2360.0 2363.0 -26.0

23/12 09月20日 2417.0 2422.0 2384.5 2389.0 -23.5

23/12 09月19日 2407.5 2413.0 2385.5 2412.5 +7.0

●シカゴ日経平均 円建て

清算値 前日大阪比

09月22日(12月限) 32265 -5

09月21日(12月限) 32030 -380

09月20日(12月限) 32795 -95

09月19日(12月限) 33055 +15

09月18日(12月限) 33065 -215

※前日比は大阪取引所終値比

□裁定取引に係る現物ポジション裁定残(金額)

売り 前週末比 買い 前週末比

09月15日 0円 -39億円 1兆5087億円 +2063億円

09月08日 39億円 -465億円 1兆3023億円 +414億円

09月01日 505億円 +115億円 1兆2609億円 +4668億円

08月25日 389億円 -80億円 7940億円 +318億円

08月18日 470億円 +199億円 7622億円 -455億円

□裁定取引に係る現物ポジション(株数)

売り 前日比 買い 前日比

09月20日 0株 0株 5億8362万株 -2494万株

09月19日 0株 0株 6億0856万株 +2851万株

09月15日 0株 0株 5億8005万株 +146万株

09月14日 0株 0株 5億7859万株 +3120万株

09月13日 0株 -78万株 5億4738万株 +1048万株

09月12日 78万株 -100万株 5億3690万株 +522万株

09月11日 178万株 -0.3万株 5億3167万株 +946万株

09月08日 178万株 -576万株 5億2221万株 +594万株

09月07日 755万株 -231万株 5億1626万株 -7106万株

09月06日 986万株 -25万株 5億8733万株 +2833万株

09月05日 1012万株 -263万株 5億5899万株 +4009万株

09月04日 1276万株 +32万株 5億1890万株 +1739万株

■日本銀行による指数連動型上場投資信託(ETF)買い入れ推移(通常ETF分)

【2022年】

1月14日 701億円

1月25日 701億円

2月14日 701億円

3月07日 701億円

4月07日 701億円

5月19日 701億円

6月13日 701億円

6月17日 701億円

12月2日 701億円

【2023年】

3月13日 701億円

3月14日 701億円

―――【チャート】―――

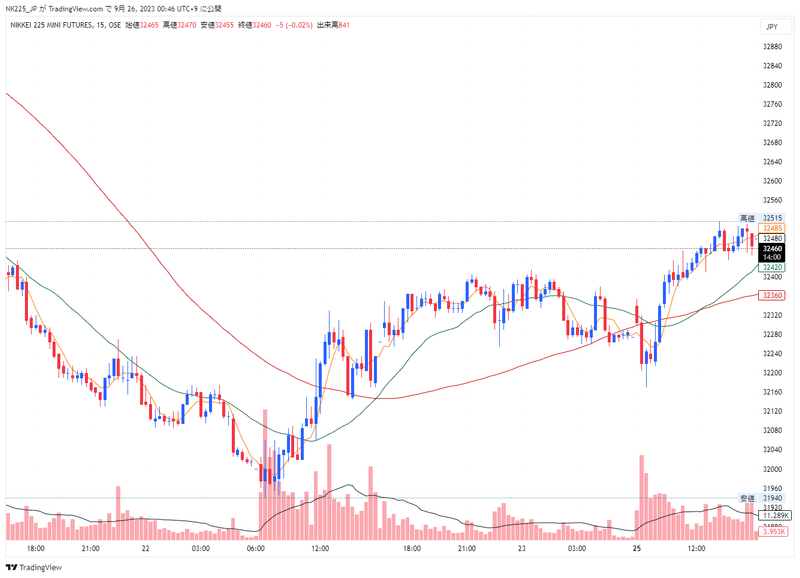

◆直近2営業日の値動き=15分足チャート(日経225先物ミニ12月限)

◆過去6ヵ月の値動き=日足チャート(日経225先物ミニ12月限)

◆先物週間テクニカル分析=月末最終週となるなか、75日移動平均線上を回復できるか要注目

2023/09/25(月)

●要約(ChatGPT併用)---------------

5日移動平均線が下向きの場合、注意が必要

上向きに変化した5日移動平均線を維持できるかが重要

5日移動平均線が下向きに変化すると、75日や25日移動平均線までの下落が考えられる

週初には5日移動平均線を維持できたが、8月1日の高値を上回れず、75日と25日移動平均線を下回った

ナイトセッションでは、5日移動平均線と75日移動平均線のデッドクロスが発生

この週の注目は、5日移動平均線を上回り、75日移動平均線上を維持できるか

5日移動平均線が上向きに変化すればサポートとして機能

25日や75日移動平均線を上回ると、33,000円台が視野に入る

下向きの5日移動平均線が続くと、75日や25日移動平均線が下向きに変化し、下降トレンドが考えられる

-DIが30%以上で維持する場合、下落の加速が考えられる

+DIが30%ライン上を維持できるかが重要

上向きの+DIが低下し、下向きの-DIが+DIを上回った

今週は、-DIが30%を上回るかが注目点

米経済指標や国内の期末特有の値動きが注目される

9月最終週の主要なイベントには、米経済指標、権利付き売買最終日、消費者物価指数などがある

9月東京都区部消費者物価指数は、物価上昇の鈍化が予想される

鉱工業生産は、前月比でマイナスが続くが、幅が狭まる見込み

権利付き売買最終日の後の動きに注意が必要

米国では、8月の個人所得や消費支出が注目される

ユーロ圏では、独9月Ifo景況感指数やユーロ圏9月消費者物価指数が主要な指標

●要約ここまで(ChatGPT併用)------

●本文ここから--------------------------

今週のテクニカル分析

<トレンド分析>

下向きの5日移動平均線に押し返された状態が続いた場合は要注意

前回は、「上向きに変化した5日移動平均線上を維持できるかが注目ポイント」とした。また、「5日移動平均線上を維持できずに押し返されたり、5日移動平均線を下回ったまま戻せなくなったりするようだと、5日移動平均線が下向きに変化して、75日や25日移動平均線辺りまで下落することが考えられるため、買いポジションを持っている投資家は損失の発生や拡大に注意」ともしたが、週初は5日移動平均線上を維持したものの、8月1日の高値を上回ることができなかったばかりか、5日移動平均線も下回り、指摘したように75日と25日移動平均線を下回って終える結果となった。

また週末のナイトセッションでは、下向きに変化した5日移動平均線が75日移動平均線を下回る、デッドクロスが発生している。そのため今週は、5日移動平均線を上回って、75日移動平均線上を終値で回復して維持できるかが注目ポイントだ。

仮に5日移動平均線を上回って維持するようだと、5日移動平均線が上向きに変化してサポートになることが期待される。

また、接近する25日や75日移動平均線を上回って維持することも視野に入るとともに、反発して再び33,000円台に乗せることも考えられそうだ。

一方で、下向きの5日移動平均線に押し返された状態が続いたり、22日の安値を下回って戻せなくなったりするようだと、5日移動平均線の低下が続くとともに、75日や25日移動平均線も下向きに変化して下降トレンドが発生することも考えられ、買いポジションを持っている投資家は、損失の発生や拡大に注意する必要があると思われる。

<モメンタム(勢い)分析>

-DIが30%を上回って維持した場合は下落の加速に要注意

前回は、「+DIが30%ライン上を維持できるかが注目ポイント」とした。また、「+DIが低下するとともに下向きの方向を示す-DIが上昇して+DIに接近したり、+DIを上回って上昇を続けて30%を上回ったりするようだと、5日移動平均線を割り込んで、75日や25日移動平均線辺りまで下落したりすることが考えられ、買いポジションを持っている投資家は損失の発生や拡大に要注意」ともしたが、指摘した通り、上向きの方向を示す+DIがトレンド発生の目安となる30%を上回っても維持できずに低下し、下向きの方向を示す-DIが+DIを上回った。

また、-DIの上昇で下落の勢いが強まり、先物価格は75日と25日移動平均線を下回って終えているのが分かる。

そのため今週は、-DIが上昇するとともに30%を上回って維持するかが注目ポイントだ。仮に-DIが30%を上回って維持するようだと、下向きの5日移動平均線に押し返された状態が続くとともに、32,000円を割り込むことが視野に入る反面、-DIが30%を上回っても直ぐに割り込んだり、上回ることができずに低下するとともに、+DIが上昇して-DIを上回ったりするようだと、75日移動平均線上を回復することが期待されるため、売りポジションを持っている投資家は、買い戻すタイミングを逃さないようにする必要があろう。

今週の注目イベント

米経済指標や配当、優待の権利落ち後の値動きに注目が集まる週

今週は9月最終週となるが、米経済指標や国内の期末特有の値動きなども注目され、週末まで目が離せない1週間になりそうだ。

今週は、25日、8月全国百貨店売上高、独9月Ifo企業景況感指数、26日、米8月新築住宅販売件数、同9月カンファレンスボード消費者信頼感指数、27日、権利付き売買最終日、米8月耐久財受注、28日、権利落ち日、独9月消費者物価指数、米週間新規失業保険申請件数、同4-6月期GDP確定値、同8月中古住宅販売、29日、8月失業率、同有効求人倍率、9月東京都区部消費者物価指数、8月鉱工業生産、中国市場休場、中国9月財新製造業PMI、ユーロ圏9月消費者物価指数、米8月個人所得、同8月個人消費支出、、同9月シカゴPMIなどの発表が予定されている。

今回は国内から確認したいと思う。注目されるのは、9月東京都区部消費者物価指数や8月鉱工業生産のほか、期末の権利付き売買最終日を通過したところで、配当落ち分を埋められるかになると思われる。

9月東京都区部消費者物価指数は、全国消費者物価指数の先行指標とされているが、仮に前回を下回る結果になるようだと、物価上昇の鈍化が意識されるとともに国内の長期金利が低下して、グロース株に資金が向かうことも考えられる反面、前回を上回る結果になるようだと、国内金利の上昇と先物の値動きに注意する必要がありそうだ。

また鉱工業生産は、前月比でマイナスが続く予想となっているものの、マイナス幅は低下する見込みとなっている。そのため、結果がプラスになるようだと、国内の企業活動に対する期待が高まり、製造業の押し上げや下支えになることが期待される。

一方で、予想を下回るようだと、企業活動の停滞や悪化が意識されるとともに、株価の下落に注意しておきたいところだ。

権利付き売買最終日については、商いが膨らむかや権利落ち後に再投資の買いが入って配当落ち分を埋めることができるかが注目されるが、数日で埋められないようだと、上値の重たさから売り圧力が強まることも考えられ要注意だ。

続いては米国だ。注目されるのは8月個人所得や同個人消費支出になるのではないかと思われる。前週にFOMCを終えたが、金融引き締めが長期化することが示唆されており、個人所得や消費支出が高水準になるようだと、金融引き締めの長期化や利上げが正当化されることになり、米国株の売り材料となることも視野に入れておく必要があると思われる。

最後はユーロ圏についてだ。注目されるのは、独9月Ifo景況感指数とユーロ圏9月消費者物価指数だ。独9月Ifo景況感指数は、前回よりわずかに低下する予想となっている。また、ユーロ圏9月消費者物価指数も前回を下回る予想となっており、どちらも鈍化傾向が示されるようだと、ユーロが対ドルや円で下落したり、ECBの金融政策が変化するのではないかといった見方が広がったりすることも考えられるため、ユーロ圏の景気にも注目しておきたい。

◆今週の日本株(テクニカル分析)=日本株の楽観と米国株の不安~ 相場の難易度は意外と高い? ~

2023/09/25(月)

●要約(ChatGPT併用)---------------

9月22日の日経平均株価終値は3万2,402円

前週末終値から1,131円安

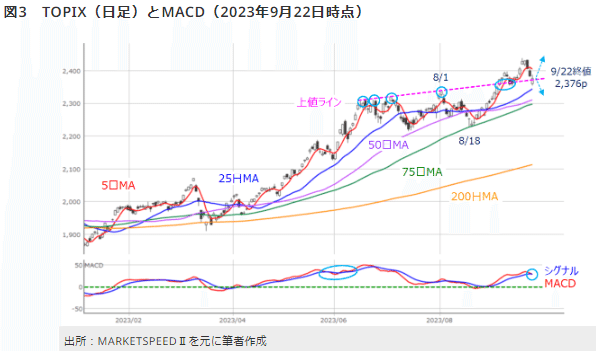

TOPIXは2,376pで、前週末終値比で52p安

5週ぶりの下落となったTOPIX

9月最終週の相場難易度が高い可能性

先週の日経平均は下落傾向

株価の下落により多くのサポートラインを下抜け

MACDのシグナル下抜けクロスが出現

22日のローソク足は陽線、日銀の金融政策維持の影響で下げ幅縮小

日経平均は3カ月方向感の欠いた展開

25日・50日の移動平均線が下向きに転じ、75日移動平均線も転じる可能性

200日移動平均線との乖離を意識するべき

200日移動平均線と株価の乖離がプラス20%時に修正傾向

TOPIXも下落傾向だが上昇基調維持の可能性

TOPIXのMACDシグナルが下抜けクロス

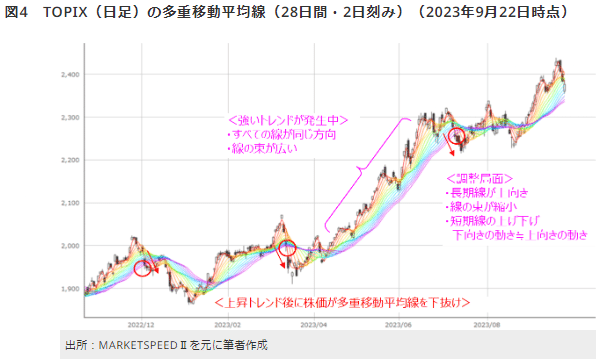

多重移動平均線でトレンドや転換点を確認

TOPIXは株価が多重移動平均線の中、下抜け注意

日本株の展開に関して追い風の材料が存在するかを検討

日米の金融政策イベントを通過、日米の市場感覚に差異がある

先週末の日銀金融政策決定会合では政策維持が決定

植田総裁からの発言で、明確な政策修正の言及がなし

金融政策の修正は日本のデフレ脱却の証ともされる

国内総生産や実質賃金の伸び悩みなどを考慮すると、政策修正の難しさが存在

28日は権利落ち日、銘柄の入れ替えなどの需給動向が相場に影響

今週初めに岸田政権の経済対策の発表、『ジャパン・ウィークス』も開催

米国株市場の動きに警戒、FOMCの結果や金利の動向が注目される

米国の政治的な動向、特に米議会の対立や米自動車業界のストライキが要注目

マイクロン・テクノロジーの決算による米国の半導体関連株の動きを注視

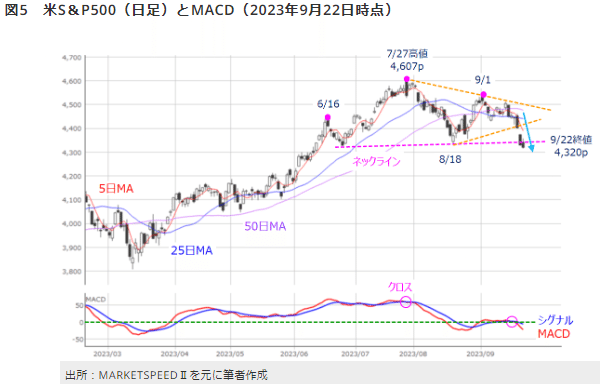

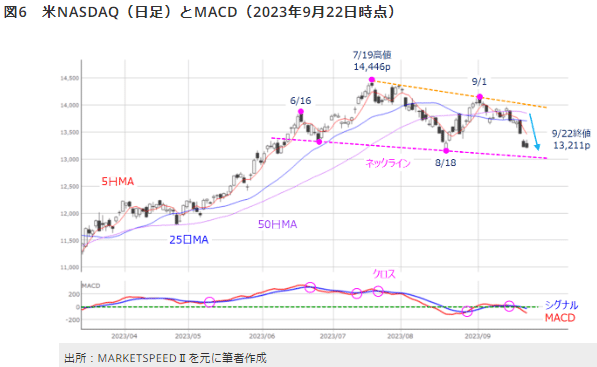

米国主要株価3指数のテクニカル分析、特定のパターンが形成されつつある

10月の政治的イベント、特に米中関係や日中関係、中台関係に注意

今週の相場の難易度は高く、方向感の確定に時間がかかる可能性がある

●要約ここまで(ChatGPT併用)------

●本文ここから--------------------------

●先週の日経平均は下落、200日移動平均線と株価の関係に注目

●TOPIXは上昇基調を維持したが、目先は売られる場面も想定する必要アリ

●日本株は追い風の材料が吹くか?

●米国株の波乱に注意

先週末9月22日(金)の日経平均株価終値は3万2,402円となりました。前週末終値(3万3,533円)からは1,131円安と下げ幅が大きくなったほか、週足ベースでも下落に転じています。

また、TOPIX(東証株価指数)については、2,376pで22日(金)の取引を終え、前週末終値(2,428p)比で52p安、週足ベースで5週ぶりの下落となっています。

9月最終週となる今週ですが、意外と難易度が高い相場地合いになるかもしれません。その点について紐解く前に、まずはいつものように先週の日本株の値動きから確認して行きます。

先週の日経平均は下落、200日移動平均線と株価の関係に注目

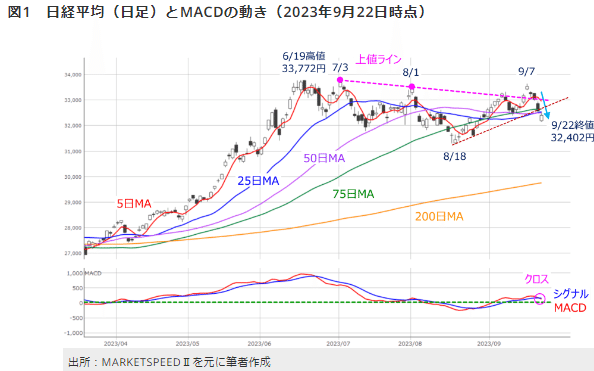

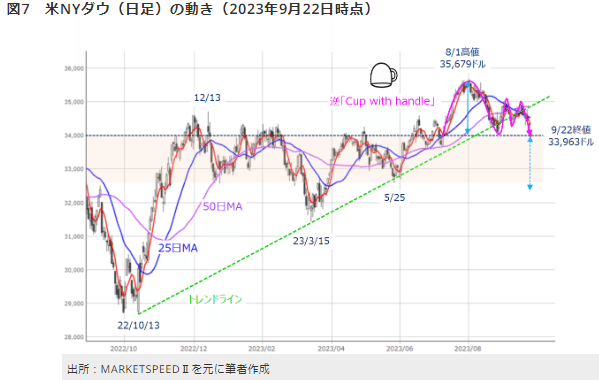

先週の国内株市場は祝日明けで4営業日でしたが、上の図1で先週の日経平均の値動きを振り返ると、週を通じて下落が続きました。

株価の下落に伴って、7月3日と8月1日の戻り高値を結んだ「上値ライン」のほか、3万3,000円台水準、そして、25日・50日・75日の3本の移動平均線など、テクニカル分析において、サポート(支持)として機能して欲しい「節目」を次々と下抜けてしまった格好です。

さらに、下段のMACDも、シグナルを下抜けるクロスが出現しており、全体的にチャートの形状は悪化しています。

とはいえ、週末22日(金)のローソク足は株価が下落する中でも陽線で終えています。この日は、日銀の金融政策決定会合で金融政策の現状維持の決定が伝わり、下げ幅が縮小していきました。

また、日経平均は6月19日の取引時間中に高値(3万3,772円)をつけて以降、方向感の欠いた展開がかれこれ3カ月も続いています。先ほど移動平均線について言及しましたが、移動平均線には「指定した期間の値動きの中心線」という意味があります。

6月の高値から1カ月経過したあたりで25日移動平均線が下向きに転じ、2カ月が経過すると、次は50日移動平均線が下向きに転じています。ですので、そろそろ3カ月の値動きの中心線である75日移動平均線が上向きから横ばい、そして下向きへと転じやすくなるタイミングになると考えられます。

なお、200日移動平均線については、図1を見るかぎりでは現在の株価との距離がまだありそうですが、中長期的な展開を見据えるのであれば、今のうちから意識しておく必要があるかもしれません。

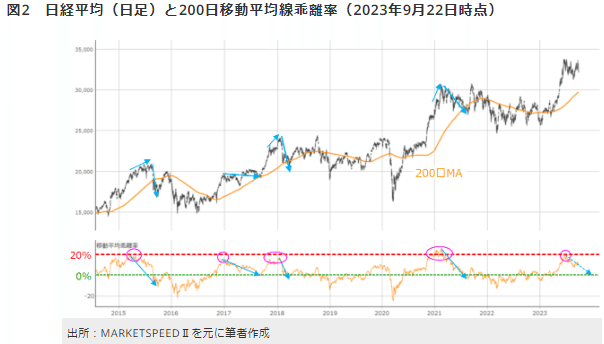

上の図2は、期間が長めの日経平均の日足チャートの下段に200日移動平均線の乖離率を表示させたものです。2015年からの動きを見ると、プラス20%あたりまで200日移動平均線と株価の乖離が進むと、その後は修正される傾向にあることが分かります。

「株価が値動きの中心線からあまりにも離れているのは行き過ぎ」という考え方です。足元の状況も6月に乖離率がプラス20%まで進んだ後、その乖離を修正しつつある局面と捉えることができます。

図2の過去の例では、株価が一気に下落して乖離を修正する「値幅修正」と、時間をかけて株価と移動平均線との距離を縮める「時間修正」のパターンが見受けられますが、今回については、6月高値からの推移を踏まえると、時間をかけて修正する動きのように見えます。

ちなみに、2017年時のように、株価水準を維持しながら200日移動平均線が株価にキャッチアップする修正が理想的ではあります。

TOPIXは上昇基調を維持したが、目先は売られる場面も想定する必要アリ

次に、TOPIXの動きについても確認していきます。

先週のTOPIXも日経平均と同様に、週末にかけて下落して行きましたが、上の図3を見ても分かるように、「上値ライン」がサポートラインとして機能しており、こちらはまだ上昇基調を維持しているように見えます。

下段のMACDがシグナルを下抜けるクロスが出現しているのは気掛かりですが、5月下旬から6月上旬の時のように、MACDとシグナルのクロスが交互に現われながらも、株価が上昇していく展開も想定されるため、現時点で過度に警戒する必要はなく、今週の株価が反発できるかどうかで見極める余裕はありそうです。

ちなみに、TOPIXの今後の値動きの参考として、多重移動平均線が使えるかもしれません。

上の図4は、以前のレポートでも紹介した多重移動平均線です。

多重移動平均線とは、期間の短いものから長いものまで、複数の移動平均線を同時に表示させることで、トレンドの強さや転換点などを探るのに使います。上の図4では、2日移動平均線から、4日、6日といった具合に2日間刻みで期間を長くし、最大の28日までの14本の移動平均線で描かれています。

今回注目するのは、株価と多重移動平均線の位置関係です。最近までは、TOPIXの株価上昇に伴って多重移動平均線もすべての線が上向きとなる強めのトレンドが発生していましたが、現在は株価が多重移動平均線の束の中に入り込んでいる状況です。

図4のチャートで過去をさかのぼると、再び株価が上昇に転じるまでに時間が掛かっていたことが分かります。そのため、このまま株価が下落し、多重移動平均線の束を下抜けてしまった場合には注意が必要です。

日本株は追い風の材料が吹くか?

続いて、相場環境や材料などを整理して今後の相場展開について考えて行きます。

今週は日米の金融政策イベントを通過して迎えます。本来であれば、イベント通過のアク抜け感や、先週の株価下落の反動などによって、株価の上昇スタートに期待したいところですが、日米でちょっと温度感が異なっている印象です。

まずは、日本株についてです。先週末の日銀金融政策決定会合では、従来の金融政策の維持が決定されました。会合前の植田総裁のインタビュー報道の内容などから、一部で政策の修正もあり得るとの見方もあったのですが、いざ蓋を開けてみれば何の波乱もなく、その後の植田総裁の記者会見でも政策修正について明確な発言はありませんでした。

日銀による政策の修正を見越した買いが銀行株などに入っていた可能性もありますが、基本的な見方としては、無難なイベント通過の安心感で買い戻しが入りやすくなると思われます。

もっとも、金融政策の修正は「日本が長年のデフレから本格的に脱却した証」でもあります。

実際には、国内の実質賃金が思ったように伸びず、消費支出が減速傾向にあること、GDP(国内総生産)の内訳も外需に支えられている面が強いことなどを踏まえると、現時点で金融政策の修正を実施するのは難しい面もありますが、今回の会合では、植田総裁の受け答えが曖昧な表現にとどまり、金融政策の修正を市場が前向きに捉えてもらえるような地ならしをできたかと言えば微妙です。

そのため、今後は会合の度に、単純に「政策の修正をする・しない」の思惑だけで相場が動く状況が続くことになりそうです。

このほか、今週は28日(木)に9月の権利落ち日を迎え、いわゆる「配当落ち」による株価下落をカバーできるのか、また、日経平均の銘柄入れ替えに伴う売買などの需給動向なども相場に影響を与えそうです。

とはいえ、今週のあたまには、岸田政権の経済対策の柱が打ち出される見込みであるほか、25日(月)から来週10月6日(金)にかけて、金融庁が主催する『ジャパン・ウィークス』が開催され、多くの海外の機関投資家が招待されていることなど、日本株への関心を海外から呼び込むイベントもあるため、こうしたイベントの内容によっては、今週の日本株はしっかりした展開になることも考えられます。

米国株の波乱に注意

その一方で、米国株市場の動きには要警戒です。

先週開催されたFOMC(米連邦公開市場委員会)では、市場の予想通り、政策金利の据え置きが決定されたものの、同時に公表された見通し(ドット・チャート)では、年内にあと1回の利上げや、来年の利下げの想定が4回から2回に減少していることが示されました。

さらに、FOMC後のパウエルFRB(米連邦準備制度理事会)議長の会見でも追加利上げの可能性について否定しなかったことなど、全体的には「タカ派」と受け止められ、米長期金利の上昇に伴って、米国株市場は下落するという初期反応を見せました。

このほか、米自動車業界のストライキの動向、「つなぎ予算」をめぐる米議会の対立など、政治的な動向も波乱要因として燻っています。

個別銘柄では、米半導体製造企業のマイクロン・テクノロジーが今週決算を発表します。先週の半導体関連株は大きく下落していたこともあり、同社の決算が株価反転のきっかけになるかも注目されそうです。

さらに、テクニカル分析的には、米国の主要株価3指数(S&P500種指数・ナスダック総合指数・ダウ工業株30種平均)が、いずれも株価の下振れが警戒される状況となっています。

先週のS&P500は下落し、8月18日の直近安値を下回りました。これにより、7月後半から形成しつつあった「保ち合い」が崩れたほか、6月16日、7月27日、9月1日の戻り高値を頂点とする「トリプル・トップ」のネックラインを下抜けしつつあります。

移動平均線の並びについても、株価の安い順に、5日、25日、50日と並ぶ「パーフェクト・オーダー」となっているため、さらなる株価下落が警戒される状況です。

トリプル・トップの形成は米ナスダックでも見られます。6月16日、7月19日、9月1日の高値を頂点としていますが、こちらは8月18日の直近安値を下回っておらず、株価もまだネックラインより上に位置しているため、トリプル・トップの完成を回避できるかが注目されます。

米NYダウについては、節目の3万4,000ドルを下回ったほか、トリプル・トップではなく、「カップ・ウィズ・ハンドル(Cup with handle)」を逆さにしたような形状が完成しつつあり、こちらも株価の下振れが警戒される状況です。

ちなみに、カップの深さにあたる部分が今後の下げ幅の目安になるという見方もあり、図7で確認すると、3万2,000ドル台の半ばあたりまでの下落してしまう可能性があります。

このほか、10月1日の国慶節や、10月10日の双十節を前に、中国絡みによる米中関係や日中関係、中台関係などで政治的な動きが市場の攪乱要因となる可能性にも一応留意しておく必要がありそうです。

したがって、今週の相場は意外と難易度が高く、相場の方向感が決まるにはもうしばらく時間が掛かるかもしれません。

―――【経済イベント指標】―――

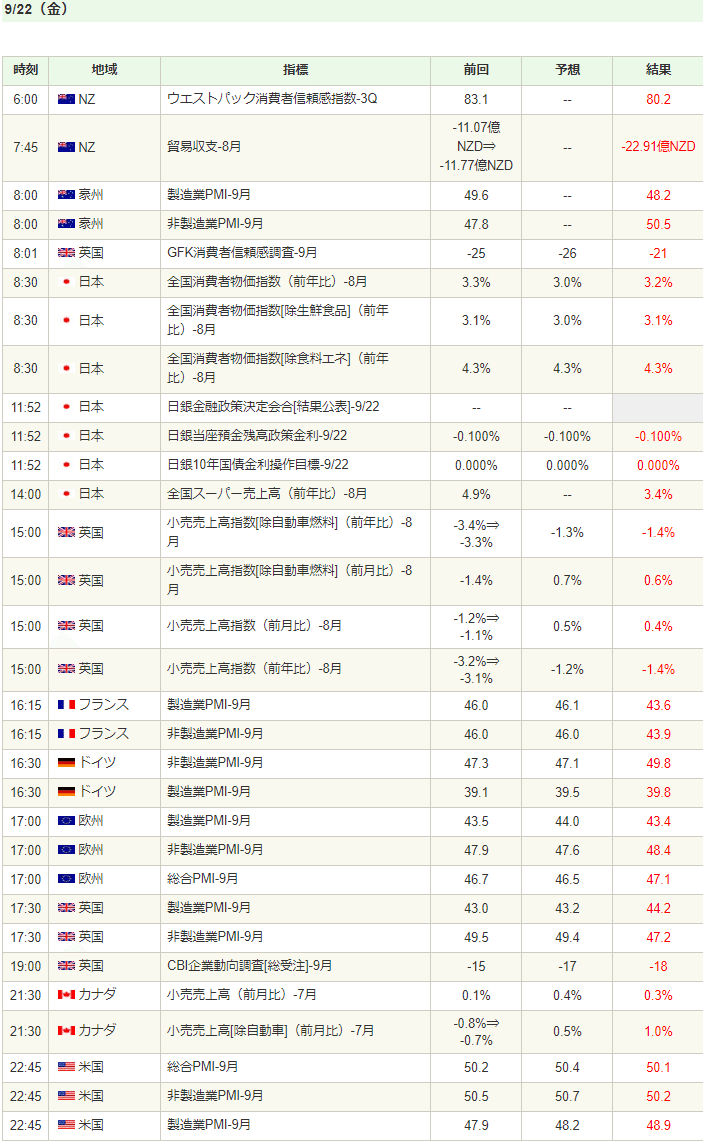

◆2023/09/22(金)の経済指標結果

◆2023/09/25(月)の経済イベント予定

―――【主要ニュース】―――

◆今朝の主要ニュース(25日ブルームバーグ)

2023/09/25(月)06:01

●要約(ChatGPT併用)---------------

米共和党は14-60日間のつなぎ予算を考慮し、グレーブス下院議員は27%の支出削減修正案を公開、米上院は26日に独自案を発表予定

エレン・ゼントナー氏はFOMCの利上げ政策終了が近いと予想し、政府閉鎖による統計データの不足が金利決定へ影響する可能性を指摘

ブティジェッジ運輸長官は全米自動車労組とビッグスリーの交渉で双方の勝利が可能であるとし、バイデン大統領は26日にUAW支援を表明予定

中国恒大集団は新債発行が不可能であると香港証券取引所に提出、主要な理由は本土部門の恒大地産集団が国当局の調査を受けていること

債券投資家は米国の2年債と10年債の利回り高水準でジレンマ、エド・フセイニー氏は短期債の選好を勧め、米国債リターンがマイナス予想

●要約ここまで(ChatGPT併用)------

●本文ここから--------------------------

つなぎ予算検討

米共和党は10月1日からの政府機関閉鎖を防ぐため、14-60日間の範囲でのつなぎ予算を視野に入れつつある。マッカーシー下院議長の盟友グレーブス下院議員が明らかにした。議会は短期的な予算案を可決する必要があり、下院共和党は新たな継続予算決議案の作成を急ぎ進める。議員らによると、検討中の修正案では支出を一時的に27%削減する(当初案は8%)ことなどが盛り込まれている。一方、米上院は超党派で独自の暫定予算案を作成中で、26日にも発表される可能性がある。

「仕事を終えた」

モルガン・スタンレーの米国担当チーフエコノミスト、エレン・ゼントナー氏は、連邦公開市場委員会(FOMC)の利上げ政策について「当局はここで仕事を終えたと強く考えるが、彼らがドアを開いたままにしている」と指摘した。来年の利下げを行う準備が整うまで金利を据え置く公算が大きいと、同氏はみている。また政府閉鎖の可能性があることについて、完全な閉鎖となれば、政府統計は一切入手できなくなると指摘。FOMCが精査可能なデータが不足すれば、金利の行方を決定することができなくなると述べた。

双方が満足する合意

ブティジェッジ米運輸長官は、ストライキ中の全米自動車労組(UAW)と米3大自動車メーカー(ビッグスリー)の契約交渉について、労働者が力強い昇給と雇用保護を確保する一方で、自動車メーカーは繁栄し続けるという形で、全てが勝利することは可能だとの考えを示した。バイデン米大統領はUAWの組合員への支援を表明するため、26日にミシガン州を訪問する。

資格満たせない

中国の不動産開発大手、中国恒大集団は国外債務の再編案の下で新たな債券を発行する資格を満たすことができないと、香港証券取引所に24日提出した文書で明らかにした。本土部門の恒大地産集団が同国当局の調査を受けていることが理由だという。同社はまた、25-26日に予定されていた債権者との会合を取りやめた。

ジレンマに直面

債券投資家はジレンマに陥っている。米2年債と10年債の利回りが数年ぶり高水準にあり、利上げ終了が近いことをFOMCが示唆する中、リスクをさらにどの程度取るかという問題だ。コロンビア・スレッドニードルのエド・フセイニー氏は短期債を選好。「打撃が最も大きいのは期間が長めの債券だ」と述べた。米国債の年初来リターンはマイナス約1.2%で、このままいけば年間リターンが3年連続でのマイナスとなる。

その他の注目ニュース

EUと中国の貿易関係は「非常に不均衡」-欧州委上級副委員長

アップル、インドでの生産を5倍超の400億ドルに拡大へ-PTI

ハリウッド製作会社と脚本家組合、スト収拾で合意近い-AI問題残る

◆海外ヘッドライン一覧(25日ロイター)

2023/09/25(月)07:22

・フィリピン、南シナ海で中国が「浮遊障壁」設置と非難 漁船妨害

・アルメニア系住民がナゴルノカラバフから脱出開始、迫害や民族浄化の恐れで

・ロシア首相、2024年の予算支出26%増を発表 大統領選にらみ

・欧州委、中国とのデカップリング望まず 自由貿易阻害には対処

・中国国家主席が韓国首相と会談、訪韓に前向き=聯合ニュース

・金正恩氏が中国の習主席に書簡、「友好関係発展を確信」=KCNA

・原油高騰でインフレ巡るECBの見解は変わらず=仏中銀総裁

・米石油・ガス掘削リグ稼働数、3週間ぶりに減少=ベーカー・ヒューズ

・米主要500社の第2四半期、2.8%減益の見込み=LSEG

・ロシア外相、黒海穀物輸出提案を否定 和平案は「実現不可能」

―――【日中取引OPEN前まとめ】―――

◆日経225先物テクニカルポイント(23日夜間取引終了時点)

2023/09/23(土)07:10

●本文ここから--------------------------

23日ナイトセッションの日経225先物は前日清算値比10円高の3万2280円で取引を終えた。夜間取引終了時点のテクニカルポイントは以下の通り。

33894.45円 ボリンジャーバンド3σ

33427.23円 ボリンジャーバンド2σ

32960.02円 ボリンジャーバンド1σ

32695.00円 一目均衡表・転換線

32607.73円 75日移動平均

32590.00円 一目均衡表・先行スパン2(雲上限)

32578.00円 5日移動平均

32492.80円 25日移動平均

32402.41円 22日日経平均株価現物終値

32340.00円 一目均衡表・基準線

32280.00円 23日夜間取引終値

32185.00円 一目均衡表・先行スパン1(雲下限)

32025.58円 ボリンジャーバンド-1σ

31558.37円 ボリンジャーバンド2σ

31091.15円 ボリンジャーバンド3σ

29740.15円 200日移動平均

◆日経225先物(寄り前コメント)=需給イベントを控え短期的なトレードが中心

2023/09/25(月)07:56

●要約(ChatGPT併用)---------------

NYダウ、S&P500、ナスダックが下落、9月のPMIが予想を下回った影響

ボストン連銀のコリンズ総裁がさらなる利上げの可能性を示唆

S&P500業種別指数:半導体・テクノロジー・エネルギー上昇、自動車・銀行・金融下落

シカゴ日経平均先物の清算値は大阪比5円安の3万2265円、ナイトセッション終了時は3万2280円

米国市場の下落と米長期金利の停滞が、半導体株の上昇を支援可能

日経225先物の調整感、25日、75日移動平均線が抵抗線として意識

米連邦準備制度理事会(FRB)の8月米PCE発表待ち、国内半期末の需給イベント影響

25日、75日線のオプション権利行使価格を基点とした価格帯の推移予想

VIX指数は17.20に低下、リスク選好傾向の強化の兆し

NT倍率が先物中心限月で13.64倍、米半導体株上昇からNT倍率の上昇が意識される可能性

●要約ここまで(ChatGPT併用)------

●本文ここから--------------------------

大阪12月限ナイトセッション

日経225先物 32280 +10 (+0.03%)

TOPIX先物 2360.5 +2.0 (+0.08%)

シカゴ日経平均先物 32265 -5

(注:ナイトセッション、CMEは大阪の日中終値比)

22日の米国市場は、NYダウ、 S&P500、ナスダックの主要な株価指数が下落。9月の総合購買担当者指数(PMI)が前月比0.1ポイント低下し、予想を下回ったことが嫌気された。また、金融引き締めの長期化が警戒されるなか、ボストン連銀のコリンズ総裁が「さらなる利上げの可能性は排除されていない」との認識を示したことが売りを誘った。S&P500業種別指数は半導体・同製造装置、テクノロジー・ハード・機器、エネルギーが上昇した一方で、自動車・同部品、銀行、各種金融が下落。

シカゴ日経平均先物(12月限)清算値は、大阪比5円安の3万2265円だった。日経225先物(12月限)は日中比30円高の3万2300円で始まり、直後に付けた3万2250円を安値に切り返し、3万2400円を回復。米国市場の取引開始時に3万2260円と下げに転じる場面も見られたが、中盤にかけて一時3万2420円まで買われた。終盤は3万2260円から3万2400円辺りで保ち合い、3万2280円でナイトセッションの取引を終えた。

シカゴ先物にサヤ寄せする格好で、こう着感の強い展開になりそうだ。米国市場の下落は重荷になりそうだが、米長期金利の上昇が一服したことでエヌビディア<NVDA>やマイクロン・テクノロジー<MU>など半導体株の一角が買われており、指数インパクトの大きい値がさハイテク株への下支えとなる可能性がある。日経225先物は先週末に一時節目の3万2000円を下回ったことで、いったんは調整一巡感が意識されそうだ。

ただし、25日、75日移動平均線が位置する3万2370円~3万2410円辺りが心理的な抵抗線となる可能性がある。同水準での上値の重さが意識されるようだと、短期的なショートに向かわせそうである。今週は米連邦準備制度理事会(FRB)がインフレ指標として重視する8月の米個人消費支出(PCE)の発表を控えて手掛けづらくなるなか、国内では週後半からは半期末に伴う需給イベントが予定されており、需給要因の影響を受けやすいだろう。

そのため、25日、75日線が位置するオプション権利行使価格の3万2375円を中心とした上下の権利行使価格である、3万2125円から3万2500円辺りでの推移を想定する。需給イベントの影響により仕掛け的な商いは限られるとみられる。短期的に仕掛けてくる動きに対しては、その後のカバーを狙ったトレードに向かわせそうだ。

VIX指数は17.20(前日は17.54)に低下した。8月半ばのリバウンド局面同様に、200日線に上値を抑えられる格好となった。戻り一巡から低下傾向をみせてくるようだと、ややリスク選好が強まる可能性はありそうだ。

なお、先週のNT倍率は先物中心限月で一時13.64倍まで低下した。米半導体株の一角が上昇した流れから、ややNT倍率の上昇が意識されそうである。また、1月16日につけた13.62倍に接近しており、ボトム形成からNTショートを巻き戻す動きが入る可能性があるだろう。

―――日経225先物08:45~15:15取引中―――

―――日本株09:00~15:00取引中―――

―――【日本市場】―――

◆日経225先物日中取引クロージング:25日清算値=210円高、3万2480円

2023/09/25(月)15:17

25日15時15分、大阪取引所の日経225先物期近2023年12月限は前週末清算値比210円高の3万2480円で取引を終えた。出来高は4万3972枚だった。この日の日経平均株価の現物終値3万2678.62円に対しては198.62円安。

◆東京株式市場クローズ(25日)

2023/09/25(月)

◆日本株市況クロージング=急ピッチの下げに対する反動や日銀の政策修正への思惑が和らぎ買い戻しが優勢に(25日フィスコ)

2023/09/25(月)15:50

●要約(ChatGPT併用)---------------

25日の日経平均は5営業日ぶりに反発し、276.21円高の32678.62円で終了

先週の中銀イベントは無事に通過し、自律反発の買いが先行

日銀の政策修正の期待は後退し、円安進行も買い材料となった

後場終盤には32722.22円まで上昇

東証プライムでは、値上がり銘柄が1300を超えるなど、7割以上が上昇

医薬品、小売、食料品、情報通信など25業種が上昇、一方で8業種が下落

主要銘柄では、東エレクやソフトバンクGなどが堅調、トヨタや日立建機は軟化

米国株は下落も、材料視されず、岸田首相の経済対策発表が支援材料となった

資金がバリュー株からグロース株へシフトし、日経平均は一時300円以上の上昇

金融政策の思惑は依然として根強く、日銀のトップが発言する機会あり

米国では、消費者信頼感指数や個人消費支出の統計が公表予定で、米インフレ動向に警戒が必要

●要約ここまで(ChatGPT併用)------

●本文ここから--------------------------

25日の日経平均は5営業日ぶりに反発。276.21円高の32678.62円(出来高概算12億6000万株)で取引を終えた。先週の中銀イベントを波乱なく通過したほか、先週末までの4営業日で1100円超下落したことから自律反発を狙った買いが先行。また、日銀による政策修正への思惑が後退したため、短期筋による買戻しが先物に断続的に入ったほか、日米金利差拡大による円安進行も買いにつながった。後場に入っても堅調推移が継続し、後場終盤には32722.22円まで上げ幅を広げた。

東証プライムの騰落銘柄は、値上がり銘柄が1300を超え、全体の7割超を占めた。セクター別では、医薬品、小売、食料品、情報通信など25業種が上昇。一方、銀行、海運、証券商品など8業種が下落した。指数インパクトの大きいところでは、東エレク<8035>、ソフトバンクG<9984>、アドバンテス<6857>、第一三共<4568>、アステラス薬<4503>が堅調だった半面、トヨタ<7203>、日立建機<6305>、コマツ<6301>、信越化<4063>が軟化した。

先週末の米国市場は、主要株価指数は下落。ただ、米国株安は材料視されず、直近の下げの反動に伴う自律反発を狙った買いに加え、岸田首相が「25日にも経済対策の柱を表明する」と伝わったことで、政策期待も支援材料となった。また、日銀の政策修正への思惑後退からこれまで人気化していた海運株といったバリュー株から半導体関連などのグロース株に資金シフトする動きが広がり、日経平均の上げ幅は300円を超える場面があった。

先週の中銀イベントは波乱なく通過したが、日米ともに金融政策修正への思惑は依然として根強い。本日は引け後に、内田眞一日銀副総裁や植田和男日銀総裁の発言機会がある。決定会合の直後だけに発言内容に大きな変化はないだろうが、金融政策に関するトーンが違う場合には波乱要因となるだけに念のために警戒する向きが多い。また、米国でも今週は26日にコンファレンスボードによる9月の消費者信頼感指数、29日には8月の個人消費支出(PCE)統計など重要指標の発表が控えるため、米インフレ動向にも警戒が必要だろう。

◆日経平均大引け【↑】=5日ぶり反発、日銀の金融緩和策維持で買い優勢 (9月25日)

2023/09/25(月)18:23

●要約(ChatGPT併用)---------------

米国市場のNYダウは4日連続で下落、米金融引き締めやUAWのストライキが影響

東京市場では日経平均が5日ぶりに反発、上げ幅は一時300円超

25日の東京市場は、半導体などの主要セクターを中心に買い戻し展開

米国ではFRB高官の発言を受け、金融引き締め警戒感が高まるもハイテク株は強い動き

日銀の金融政策は現状維持、総裁は早期の政策修正に慎重な姿勢

外国為替市場での円安も好感され、プライム市場の値上がり銘柄は全体の75%

業種別で25業種が上昇、医薬品の上昇が顕著

レーザーテックやアドバンテストなど、半導体関連銘柄が高い

ソフトバンクグループや第一三共も上昇、一方でメガバンクや商船三井は軟調

三菱製紙やダイレクトマーケティングミックスなど、一部の銘柄で大きな下落も

●要約ここまで(ChatGPT併用)------

●本文ここから--------------------------

日経平均株価

始値 32517.26

高値 32722.22(14:46)

安値 32388.28(09:24)

大引け 32678.62(前日比 +276.21 、 +0.85% )

売買高 12億6935万株 (東証プライム概算)

売買代金 3兆1720億円 (東証プライム概算)

-----------------------------------------------------------------

■本日のポイント

1.日経平均は5日ぶり反発、前週の下げの反動でリバウンド

2.米国株は軟調も金利低下でハイテク株が相対的に強さ発揮

3.前週末の日銀決定会合は金融緩和策維持、安心感が広がる

4.為替市場で円安に振れたことも、輸出株中心に株高後押し

5.半導体関連が買われ、値上がり銘柄数は全体の75%占める

■東京市場概況

前週末の米国市場ではNYダウは前日比106ドル安と4日続落した。米金融引き締め長期化を警戒する売りが継続したほか、全米自動車労組(UAW)によるストライキの影響も相場の重荷となった。

週明けの東京市場では終始買い優勢の展開となり、日経平均株価は5日ぶりに反発。一時上げ幅は300円を超える場面もあった。

25日の東京市場は、半導体など主力セクターをはじめ広範囲に買い戻される展開。前週末の米国株市場ではFRB高官のタカ派的発言を受け金融引き締めが長期化することへの警戒感が売りを誘発したが、米金利低下を背景にハイテク株には強い動きが目立った。フィラデルフィア半導体株指数(SOX指数)も高く、東京市場でもこの流れを引き継ぎ、同関連株中心に買いが入り全体相場を牽引した。前週末の日銀金融政策決定会合の結果が現状維持だったことや、植田日銀総裁の記者会見もマイナス金利解除など早期の政策修正に慎重な姿勢を示したことで、マーケット全般に安心感が広がった。外国為替市場で円安に振れたことも好感された。プライム市場の値上がり銘柄数は1370あまりで全体の約75%を占めている。業種別では33業種中25業種が高く、なかで医薬品の上げが目立った。

個別では、2000億円超の売買代金で群を抜いたレーザーテック<6920>が大幅続伸、アドバンテスト<6857>、ディスコ<6146>、東京エレクトロン<8035>など半導体製造装置関連が軒並み高。ソフトバンクグループ<9984>が上昇、第一三共<4568>は大幅高に買われた。ダブルスタンダード<3925>が急騰し値上がり率トップ、ピアラ<7044>、ソルクシーズ<4284>なども値を飛ばしている。エンプラス<6961>も物色人気を集めた。

半面、三菱UFJフィナンシャル・グループ<8306>、三井住友フィナンシャルグループ<8316>などメガバンクが下落し、川崎汽船<9107>、商船三井<9104>なども軟調。三菱重工業<7011>も売りに押された。オリエンタルランド<4661>も冴えない。アイ・アールジャパンホールディングス<6035>がストップ安となり、ダイレクトマーケティングミックス<7354>も急落。三菱製紙<3864>も大きく利食われた。

日経平均へのプラス寄与度上位5銘柄は東エレク <8035>、SBG <9984>、アドテスト <6857>、第一三共 <4568>、アステラス <4503>。5銘柄の指数押し上げ効果は合計で約182円。

日経平均へのマイナス寄与度上位5銘柄はトヨタ <7203>、日立建機 <6305>、コマツ <6301>、信越化 <4063>、ファナック <6954>。5銘柄の指数押し下げ効果は合計で約16円。

東証33業種のうち上昇は25業種。上昇率の上位5業種は(1)医薬品、(2)小売業、(3)食料品、(4)情報・通信業、(5)電気機器。一方、下落率の上位5業種は(1)銀行業、(2)海運業、(3)証券商品先物、(4)保険業、(5)電気・ガス業。

■個別材料株

△久世 <2708> [東証S]

東証が信用取引に関する臨時措置を解除。

△GAテクノ <3491> [東証G]

SBI証券が目標株価を2400円に引き上げ。

△Aバランス <3856> [東証S]

26年6月期営業益308億円目標の中計発表。

△ダブスタ <3925> [東証P]

自社株買いやSBI系との提携深化を好感。

△バンクオブイ <4393> [東証G]

「メメントモリ」効果で23年9月期は最終黒字転換の見通し。

△第一三共 <4568> [東証P]

転移性乳がん対象新薬の第3相試験結果を好感。

△メドレックス <4586> [東証G]

中枢神経領域の新薬候補で米創薬ベンチャーと提携契約締結。

△カワタ <6292> [東証S]

政策支援追い風にEV電池向け関連機器で活躍期待膨らむ。

△ズーム <6694> [東証S]

創業40周年記念株主優待を実施へ。

△平和堂 <8276> [東証P]

24年2月期業績予想を一転増益へ上方修正。

▼Dmミックス <7354> [東証P]

23年12月業績予想の取り下げで見切り売り。

▼IRジャパン <6035> [東証P]

中間配30円減配見通しを嫌気。

東証プライムの値上がり率上位10傑は(1)ダブスタ <3925>、(2)ピアラ <7044>、(3)ソルクシーズ <4284>、(4)第一三共 <4568>、(5)エンプラス <6961>、(6)平和堂 <8276>、(7)オロ <3983>、(8)セントケア <2374>、(9)カプコン <9697>、(10)シュッピン <3179>。

値下がり率上位10傑は(1)IRジャパン <6035>、(2)Dmミックス <7354>、(3)三菱紙 <3864>、(4)河西工 <7256>、(5)東邦システム <4333>、(6)岩井コスモ <8707>、(7)ドリームI <4310>、(8)北国FHD <7381>、(9)明和地所 <8869>、(10)ソーダニッカ <8158>。

【大引け】

日経平均は前日比276.21円(0.85%)高の3万2678.62円。TOPIXは前日比9.23(0.39%)高の2385.50。出来高は概算で12億6935万株。東証プライムの値上がり銘柄数は1374、値下がり銘柄数は412となった。東証マザーズ指数は731.82ポイント(5.21ポイント高)。

[2023年9月25日]

◆日経225先物テクニカルポイント(25日日中取引終了時点)

2023/09/25(月)16:10

●本文ここから--------------------------

25日の日経225先物は前日清算値比210円高の3万2480円で取引を終えた。テクニカルポイントは以下の通り。

33896.44円 ボリンジャーバンド3σ

33431.23円 ボリンジャーバンド2σ

32966.01円 ボリンジャーバンド1σ

32695.00円 一目均衡表・転換線

32678.62円 25日日経平均株価現物終値

32618.00円 5日移動平均

32610.40円 75日移動平均

32590.00円 一目均衡表・先行スパン2(雲上限)

32500.80円 25日移動平均

32480.00円 25日先物清算値

32340.00円 一目均衡表・基準線

32185.00円 一目均衡表・先行スパン1(雲下限)

32035.59円 ボリンジャーバンド-1σ

31570.37円 ボリンジャーバンド2σ

31105.16円 ボリンジャーバンド3σ

29741.15円 200日移動平均

◆日経225先物(引け後コメント)=3万2420円処の支持線水準での底堅さを見極め

2023/09/25(月)18:14

●要約(ChatGPT併用)---------------

日経225先物(12月限)は前日比210円高の3万2480円で取引終了

寄り付きでシカゴ先物清算値を上回るも、前場終盤には3万2450円まで上昇

後場で節目の3万2500円を回復し、3万2520円まで買われる

終盤は3万2440円~3万2500円での保ち合いを継続

NYダウ先物とナスダック100先物が上昇したことが追い風

25日、75日移動平均線水準の3万2420円辺りが支持線として意識される可能性

岸田首相は経済対策の柱立てを示す指示、短期的にロングが意識されやすくなる見込み

ボリンジャーバンドの+1σの3万2875円、-1σの3万1960円が相場のターゲットとして注目

NT倍率は13.73倍に上昇、NTショートの巻き戻し期待

日経225先物の取引手口では野村、UBS、シティグループが買い越し、ABN、HSBC、SBIが売り越し

TOPIX先物の取引手口では野村、ゴールドマン、みずほが買い越し、SMBC日興、BNPパリバ、バークレイズが売り越し

●要約ここまで(ChatGPT併用)------

●本文ここから--------------------------

大阪12月限

日経225先物 32480 +210 (+0.65%)

TOPIX先物 2364.5 +6.0 (+0.25%)

日経225先物(12月限)は前日比210円高の3万2480円で取引を終了。寄り付きは3万2340円と、シカゴ日経平均先物清算値(3万2265円)を上回り、買いが先行した。その後は軟化し一時3万2180円まで売られる場面も見られたが、前場中盤にかけて再び上昇に転じ、25日、75日移動平均線水準での攻防を経て、前場終盤にかけて3万2450円まで買われた。ランチタイムでは両線を上回って推移する底堅い値動きを見せ、後場に入ると節目の3万2500円を回復し3万2520円まで買われた。終盤にかけては3万2440円~3万2500円辺りの高値圏での保ち合いを継続した。

日経225先物は買い一巡後にショートを仕掛けてくる動きが見られたものの下値は限られ、その後のリバウンドにより、25日、75日線水準での底堅さが見られるなか、節目の3万2500円を回復してきた。グローベックスのNYダウ先物が100ドル高、ナスダック100先物は60ポイントほど上昇して推移していたことも追い風となったようだ。

日経225先物は自律反発の域は脱せなかったものの、25日、75日線が位置する3万2420円辺りが支持線として意識されてくる可能性がある。今週は需給イベントが控えており、リバランスに伴う影響を受けやすいものの、先週の主要中央銀行の金融政策決定会合が通過したこともあり、仕掛け的なトレードは手控えられそうである。大きなトレンドは出にくいものの、下値の堅さがみられるため、先週の大幅な下げに対する押し目待ち狙いのロング対応に向かわせよう。

また、岸田首相は萩生田光一政調会長に対し、経済対策の柱立てを示し、党内で検討するよう指示したと報じられている。政策期待を背景にショートが入りづらくなる可能性もあり、短期的にはロングも意識されやすいと考えられる。3万2420円辺りの支持線水準での底堅さを見極めつつ、まずはボリンジャーバンドの+1σが位置するオプション権利行使価格の3万2875円がターゲットになる可能性がありそうだ。一方、支持線を下回ってくると-1σの3万1960円が射程に入る。

なお、NT倍率は先物中心限月で13.73倍に上昇した。下向きのトレンドは継続しているが、先週の下落で1月安値水準まで低下したこともあり、目先的にはNTショートの巻き戻しが入りやすいと考えられる。

手口面では、日経225先物は野村証券が3064枚、UBS証券が1180枚、シティグループ証券が618枚、ドイツ証券が149枚、ビーオブエー証券が149枚の買い越しに対して、ABNクリアリン証券が1674枚、HSBC証券が1475枚、SBI証券が597枚、みずほ証券が288枚、JPモルガン証券が237枚の売り越しだった。

TOPIX先物は、野村証券が1973枚、ゴールドマン証券が1526枚、みずほ証券が1514枚、ビーオブエー証券が1002枚、SBI証券が404枚の買い越しに対して、SMBC日興証券が2508枚、BNPパリバ証券が2344枚、バークレイズ証券が1114枚、JPモルガン証券が967枚、ソシエテジェネラル証券が633枚の売り越しだった。

―――【NEWS】―――

◆海外ヘッドライン一覧(25日ロイター)

2023/09/25(月)19:57

・〔情報BOX〕米政府閉鎖、影響を受ける機関と受けない機関

・〔情報BOX〕アゼルが掌握したカラバフ、アルメニア系住民が大挙脱出する理由

・〔アングル〕トランプ氏らがメキシコ麻薬組織攻撃提案、米国内で流血の報復も

・〔アングル〕インドで女性国会議員増やす法案可決、弱者配慮の政策に期待

・〔アングル〕逆風強まる米国株、タカ派的FRBと利回り上昇に政府機関閉鎖の恐れも

・EXCLUSIVE-米高官アルメニア入りへ、停戦後初 カラバフ巡る人道問題に対応

・米国、ウクライナのエネルギー部門に最大5.22億ドルの支援

・アップルのインド契約工場、火災でiPhone組み立て停止

・ロシア、燃料輸出禁止を修正 低品質の軽油など対象外に

・独9月IFO業況指数、5カ月連続で低下 第3四半期は縮小へ

・オデーサにミサイル・無人機攻撃、穀物施設損傷 1人負傷

・米オープンAIのCEO、規制の重要性に言及 台湾のイベントで

・EXCLUSIVE-タリバン、カメラ監視網構築へ ファーウェイとも協議

・中国、EUのリスク認識軽減へ「多くのこと」できる=欧州委高官

・ECB、過度な利上げへの警戒必要=仏中銀総裁

・フィリピンと中国、南シナ海の「浮遊障壁」巡り応酬

・アマゾン、新興企業アンスロピックに最大40億ドル出資 AI強化

・香港銀行間金利、16年ぶり高水準 米利上げ観測や中国から資金流出

・ロシアがオデーサにミサイル・無人機攻撃、1人負傷=ウクライナ軍

・タイの中国人向けビザ免除措置開始、首相自ら観光客第1陣出迎え

・アルメニアに2900人超避難、ナゴルノカラバフから脱出

・シンガポール8月コアCPI、前年比+3.4%に鈍化

・独住宅価格、第2四半期は統計開始以来最大の落ち込み 高金利響く

・中国、EUのリスク認識軽減へ「多くのこと」できる=欧州委高官

・中国、南シナ海巡る交渉継続確約 最新地図公表後=マレーシア首相

・ブリッジウォーター、人民元建てファンド好成績 中国国債上昇で

・中国恒大株が急落、新規債券発行できないと発表

・杭州アジア大会で北朝鮮の国旗掲揚、OCA「今後の動向見守る」

・中国、EUのリスク認識軽減へ「多くのこと」できる=欧州委高官

・マクドナルド、北米新規フランチャイズ店の権利使用料引き上げへ

・杭州アジア大会で北朝鮮の国旗掲揚、OCA「今後の動向見守る」

・マクドナルド、北米新規フランチャイズ店の権利使用料引き上げへ

・スーパーボウルのハーフタイムショー、24年はアッシャーが出演

・コソボ北部でセルビア武装集団が警官殺害、反首相派の犯行か

・韓国LG化学と中国華友、モロッコなどでEV電池材料工場建設へ

・台湾、2027年までに新型潜水艦2隻配備で対中抑止力強化目指す=海軍高官

・ハリウッド脚本家、映画会社と暫定合意 約5カ月のスト終結に前進

・中国の生成AI企業、熾烈な競争が収益圧迫 淘汰は必至か

・仏上院選、右派が過半数維持 極右は予想上回る3議席

・豪カンタス航空、7―12月に燃料費増大へ

・EU自動車団体、英離脱後の貿易ルールで緊急対応要請

・中国銅生産会社、第4四半期加工料ガイダンスを6年ぶり高水準に維持

・9月のウクライナ穀物輸出は半減、黒海封鎖とロシア軍攻撃で

・米グッドイヤー、アジア太平洋でも700人削減へ 店舗売却も

・原油先物は上昇、供給逼迫を意識 高金利長期化に警戒感も

・ロシア、24─26年の天然ガス輸出価格予想を下方修正

・イタリア、戦闘機共同開発で日英と対等パートナーに=政府

・仏大統領、燃料事業者に原価販売求める方針 インフレ対策

・中国国有資産運用会社、140億ドルの新興産業基金を計画=報道

・米、太平洋島しょ国首脳と違法漁業など協議へ 2カ国と外交樹立

・タイ、テスラやグーグルなどから50億ドルの投資期待=首相

・引退のマードック氏、米フォックスの23年報酬2290万ドル 24%増

・BUZZ-ドル/円テクニカル分析:強気、150円トライに注目 介入警戒感も

・中国恒大、新規債券の発行資格満たせず 主要部門への当局調査で

・イタリア、難民支援団体へのドイツの資金提供策を非難

・伊政府が銀行課税修正案、納税の代わりに準備金拡充の選択肢導入

・ロシア、原油輸出の大半で価格上限制裁を回避=FT

・ファイザーのRSVワクチン、米CDCが妊婦への接種を推奨

・北朝鮮、ロシアとの協力は「当然」 韓国大統領発言に反発

・台湾国防相、中国軍の活発化で偶発的な衝突警戒

・カナダ首相、ファイブ・アイズから情報 シーク教徒殺害への印関与=米大使

・ナイジェリア産油量、24年末に日量210万バレルに増加へ=大統領府

・ゼレンスキー氏、ウクライナ復興協力で米実業家らと協議

・EXCLUSIVE-米がベトナム向け過去最大規模の武器売却を協議=関係者

・フランス、ニジェール駐留軍撤収を表明 年内に

・カナダ労組、フォードとの新協約を承認 賃上げ最大25%

・インド、PC・タブレット輸入の免許制導入を延期=関係筋

・米共和党強硬派、つなぎ予算になお抵抗 政府閉鎖回避見通せず

・GM・ステランティス、スト拡大でディーラーが部品不足に直面

・メキシコCPI、9月前半は減速続く 金利据え置き観測強まる公算

・中国国内の空き家、14億人の人口でも全て埋めるの不可能=元高官

・ウクライナGDP、第2四半期は前年比19.5%増

・フィリピン、南シナ海で中国が「浮遊障壁」設置と非難 漁船妨害

・アルメニア系住民がナゴルノカラバフから脱出開始、迫害や民族浄化の恐れで

・ロシア首相、2024年の予算支出26%増を発表 大統領選にらみ

・欧州委、中国とのデカップリング望まず 自由貿易阻害には対処

・中国国家主席が韓国首相と会談、訪韓に前向き=聯合ニュース

・金正恩氏が中国の習主席に書簡、「友好関係発展を確信」=KCNA

・原油高騰でインフレ巡るECBの見解は変わらず=仏中銀総裁

・米石油・ガス掘削リグ稼働数、3週間ぶりに減少=ベーカー・ヒューズ

・米主要500社の第2四半期、2.8%減益の見込み=LSEG

・ロシア外相、黒海穀物輸出提案を否定 和平案は「実現不可能」

▶[NEWS]米利上げは現時点で終わった-モルガン・スタンレーのゼントナー氏(25日ブルームバーグ)

2023/09/25(月)02:23

●要約(ChatGPT併用)---------------

エレン・ゼントナー氏はFOMCの利上げ政策の終了を強く信じているが、ドアを開けたままとの見解

「What Goes Up」のポッドキャストで、主要政策金利の据え置きと金融政策の見通しについて語る

金利は来年の利下げの準備が整うまで据え置かれると予想

予算の交渉時間切れで政府機関が閉鎖される恐れがあり、11月の会合での現状維持が可能性として高い

部分的閉鎖であれば、雇用統計などのデータは入手可能

完全閉鎖で政府統計が得られないと、金利決定が困難に

閉鎖期間1週間でGDP成長率は0.2%ポイント押し下げられる

11月の利上げの可能性は低く、12月の会合での検討時間がある

年内の追加利上げの可能性は低く、来年3月からの利下げサイクルを予測

ゼントナー氏はインフレ鈍化が続くと予測、金融当局の見通しとの違いは実質金利の予測にあり

●要約ここまで(ChatGPT併用)------

●本文ここから--------------------------

モルガン・スタンレーの米国担当チーフエコノミスト、エレン・ゼントナー氏は、米連邦準備制度のインフレ抑制に向けた利上げ政策について、「当局はここで仕事を終えたと強く考えるが、彼らがドアを開いたままにしている」と指摘した。

ゼントナー氏はポッドキャスト「What Goes Up」に参加し、連邦公開市場委員会(FOMC)が先週決定した主要政策金利の据え置きと、今後の金融政策と米国経済の見通しについて語った。

同氏はインフレが落ち着きつつある中で、金融当局は来年の利下げを行う準備が整うまで金利を据え置く公算が大きいとみる。短期的には、予算を巡る議会の交渉が時間切れとなり10月の新年度入りに政府機関閉鎖に陥る恐れがあり、金融当局は意思決定に必要な経済データのすべてを入手できない可能性があり、このことが次回11月の会合で現状維持の姿勢をとる可能性を高めているという。

以下はゼントナー氏の発言の一部。ポッドキャスト全編を視聴する場合にはこちらをクリック。

問:政府閉鎖の可能性が迫っていることについてどう考えるか

答:金融政策決定では、不確実性は政策の麻痺(まひ)につながる傾向がある。そのため政府機関閉鎖となった場合、その範囲が重要となる。部分的な閉鎖であれば、業務を継続する機関もあり、雇用統計などは入手し続けることができるだろう。

完全な閉鎖となれば、政府統計は一切入手できなくなる。連邦準備制度が精査可能なデータが不足すれば、金利の行方を決定することができなくなり、当局のレンズは視界不良に陥ってしまう。

経済的な打撃は、例えば政府機関が完全に閉鎖されエッセンシャルワーカー以外が一時帰休した場合に生じる。われわれの試算では、閉鎖期間1週間ごとに国内総生産(GDP)成長率は約0.2%ポイント押し下げられる。

今回、金融当局には十分な時間がある。年末までに追加利上げを行うかどうかを決めることになるが、必要であれば追加利上げの可能性も残している。わたしは金融当局はここで終えたと強く考えるが、当局はドアを開けたままにしている。

今後数週間、あるいは1カ月に発表されるデータを考えると、11月に利上げを実施する可能性は極めて低いとみられるが、当局はなお12月の会合でそれを検討する時間がある。

問:年内追加利上げの可能性はどうか。来年3月からの利下げを予想しているか

答: 常にハードルは存在するが、金融当局にとって年内に何かするためのハードルはより高まっていると考える。

来年については3月からの利下げサイクルを見込む。四半期ごとに25ベーシスポイント(bp、1bp=0.01%)のペースだ。金融当局は来年2回の利下げを見込んでいる。やや皮肉めくかもしれないが、われわれとの予想との違いは見通しを巡る見解の差に起因する。

われわれはインフレ鈍化が続くと予測する。つまり、政策金利が5.25-5.5%で維持されても、実質金利は2%前後という非常に景気抑制的な状態が続くと見込む。

連邦準備制度の予測では、実質金利は今年末の約1.9%から来年には2.5%へと上昇する。これをマクロモデルに当てはめると、当局が本当にソフトランディング(軟着陸)を望んでいるようには見えない。金融当局が来年実質金利はさらに0.6ポイント上昇する必要があると示唆しながら、ソフトランディングを達成しようとしているのは整合性に欠ける。何か違和感がある。

関連記事

FOMC、政策金利を据え置き-年内あと1回の追加利上げを示唆

原題:

Morgan Stanley’s Zentner Says Fed Is Done Raising Rates for Now(抜粋)

▶[NEWS]イタリア、物議醸した超過利潤税で免除条項を提示-政府修正案(24日ブルームバーグ)

2023/09/24(日)22:45

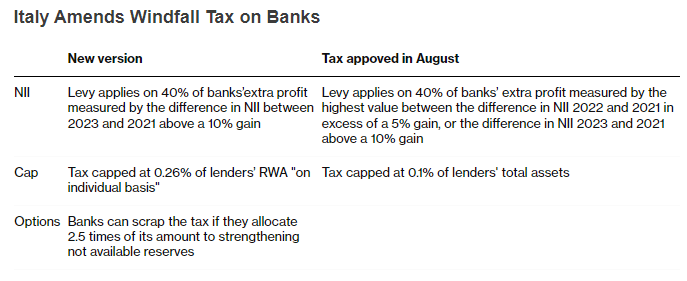

●要約(ChatGPT併用)---------------

イタリアの銀行は、追加の資本準備金を確保することで新たに導入された超過利潤税の支払いを免れる可能性

普通株式等Tier1比率を強化する必要額の2.5倍を準備金に回せば、税金の支払いを回避可能

ただし、この準備金が後で配当として分配される場合、税金と利息の全額を支払う必要

修正案の拘束力は議会の承認を受ける見通し

イタリアのメローニ政権は、銀行株の低迷とECBの批判を受けて妥協の姿勢を見せる

修正案は税の上限を銀行の総資産の0.1%から金融機関のリスク・アセットの0.26%に変更

超過利益の10%超の部分に40%の税率が適用される方式で、政府の収入は当初案と同額との予想

●要約ここまで(ChatGPT併用)------

●本文ここから--------------------------

イタリアの銀行は、先月導入され物議を醸した超過利潤税について、追加的な資本準備金を確保すれば支払いを免れることが可能になる。ブルームバーグ・ニュースが確認した政府修正案から明らかとなった。

修正案によれば、普通株式等Tier1比率を強化するために必要な額の2.5倍を分配不可能な準備金に回せば、金融機関は課税を免れることができる。ただ、これらの準備金が後に配当として分配された場合には、銀行は税金の全額と利息を支払わなければならないという。

今回の修正は議会の承認を受けて拘束力を持つとの見方が優勢だ。イタリア銀行株の低迷と欧州中央銀行(ECB)からの批判を受け、同国のメローニ政権は妥協の姿勢を示した形だ。

修正案はまた、課税の上限を銀行の総資産の0.1%ではなく、個別ベースで金融機関のリスク・アセット(RWA)の0.26%としている。この課税は、2023年と2021年の純利息収益の差で測定される銀行の超過利益のうち10%を超える分に40%の税率が適用される。政府にとっては当初案と同額の収入をもたらすように計算されているという。

関連記事

イタリア、銀行の「超過利潤」税を縮小-株式市場混乱で火消し

原題:

Italy Offers Banks Get-Out Clause to Controversial Windfall Tax(抜粋)

イタリア、超過利潤税の修正案

▶[NEWS]タイトル(25日ブルームバーグ/ロイター/株探ニュース/ダウ・ジョーンズ/MINKABU PRESS/フィスコ)

2023/09/25(月)06:00

●要約(ChatGPT併用)---------------

summary

●要約ここまで(ChatGPT併用)------

●本文ここから--------------------------

サポートよろしくお願いします。サポートしていただいた分は書籍の購入などクリエイターとしての活動費に使い、有益な情報発信につなげていきたいと考えています。