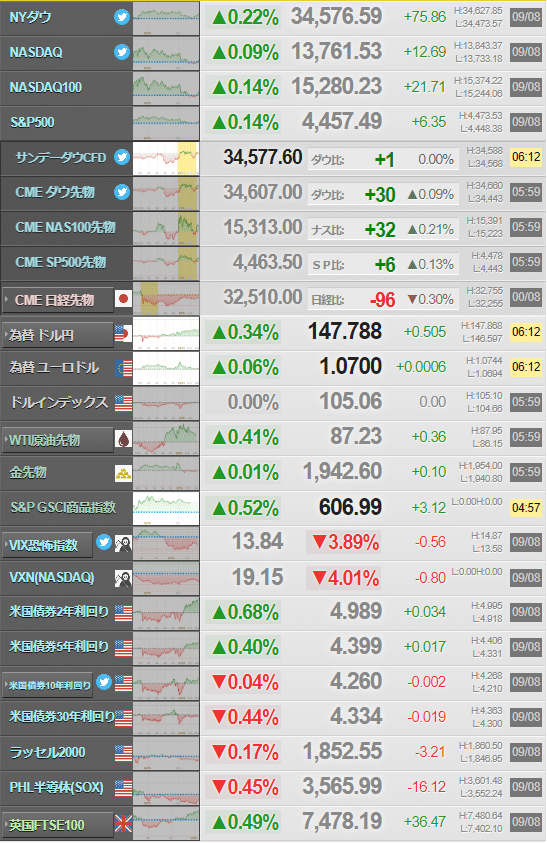

2023/09/09(土)=NY株主要3指数ともに上昇/日経先物12月限は前日比90円高の3万2510円で夜間取引終了

―――【総まとめ】―――

ロンドン株は続伸、8月の雇用活動鈍化によりイングランド銀行が利上げ停止の見方強まる

欧州株は反発、STOXX欧州600種指数は0.76%下落

ECB追加利上げの観測強まる、トレーダーは25bp引き上げの可能性を40%、先週は20%

ユーロ圏国債利回りは小幅低下、追加利上げの見方強まる

NY市場は上昇。ダウ平均は75.86ドル高の34,576.59ドル、ナスダックは12.70ポイント高の13,761.53で取引を終了

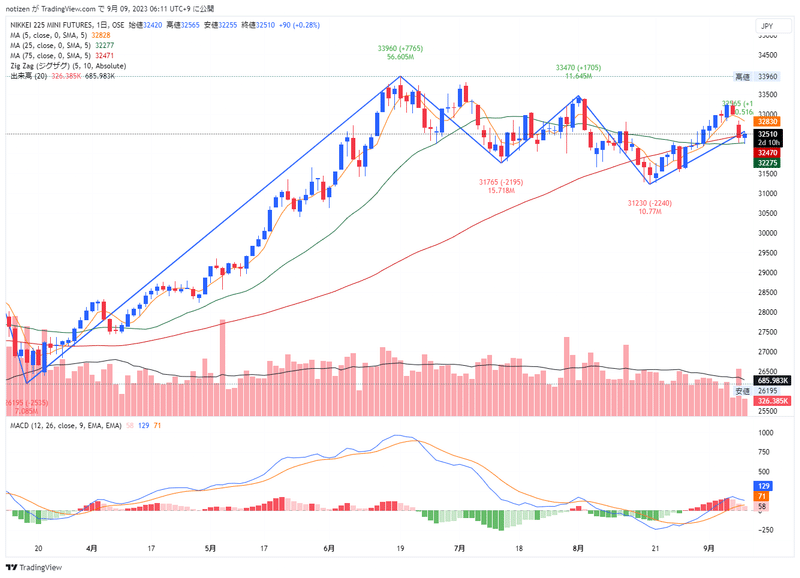

日経225先物12月限は前日比90円高の3万2510円で夜間取引を終了、日経平均株価の現物終値3万2606.84円に対しては96.84円安

―――【チャート】―――

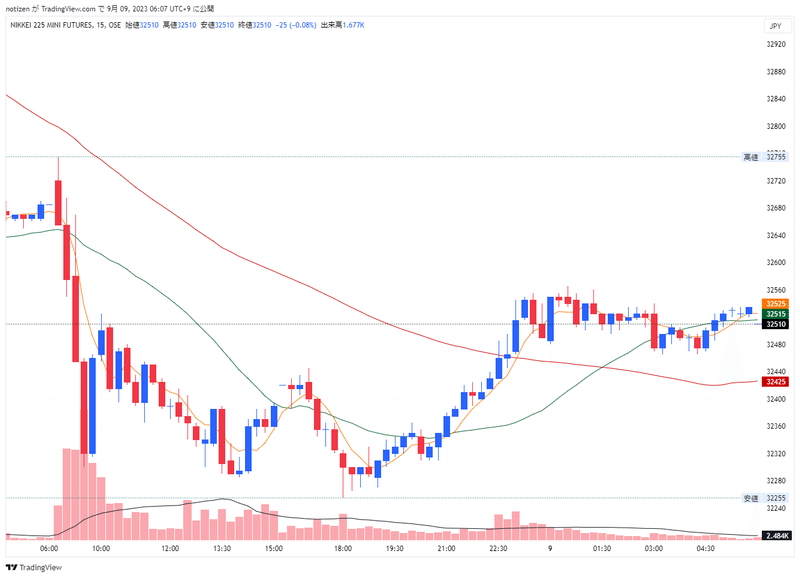

◆直近2営業日の値動き=15分足チャート(日経225先物ミニ9月限)

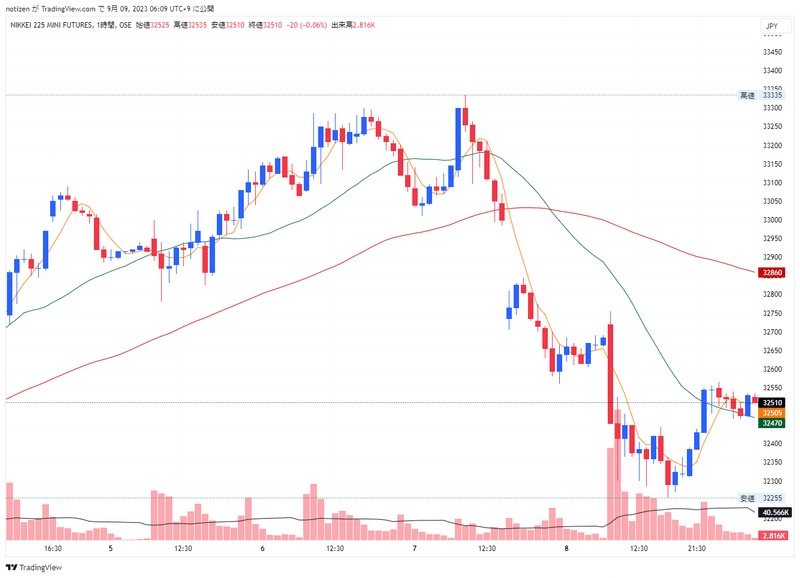

◆過去1週間の値動き=1時間足チャート(日経225先物ミニ9月限)

◆過去6ヵ月の値動き=日足チャート(日経225先物ミニ9月限)

―――【経済イベント指標】―――

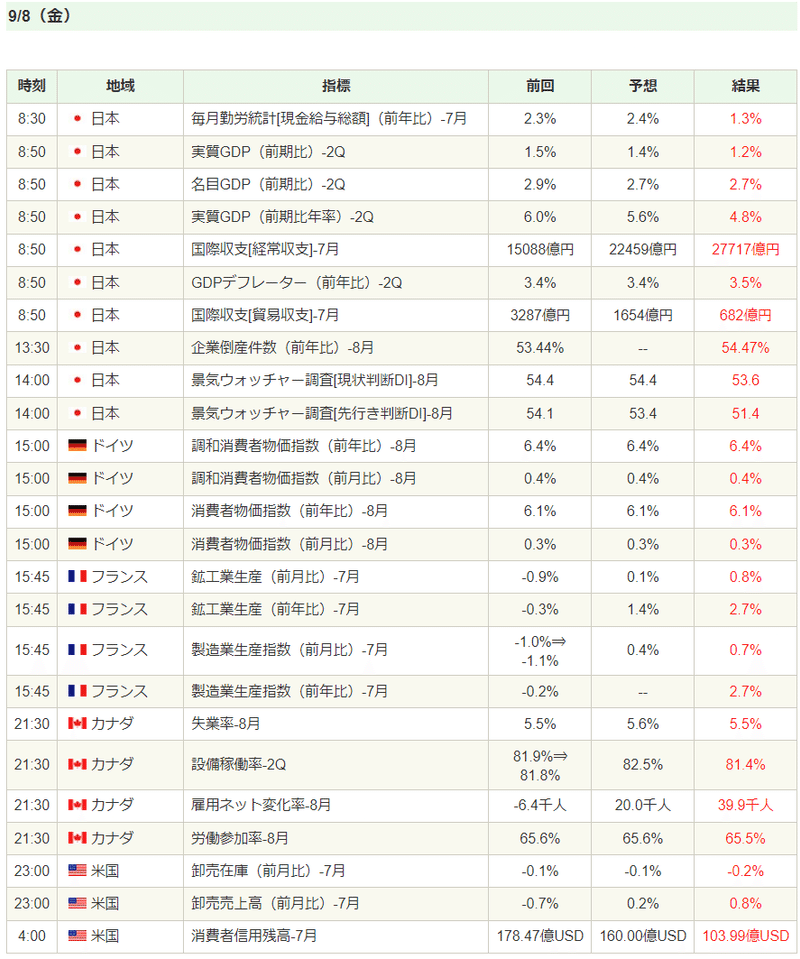

◆2023/09/08(金)の経済指標結果

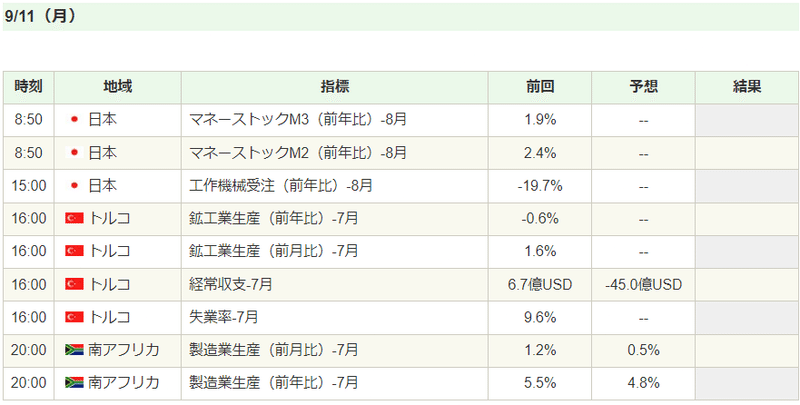

◆2023/09/11(月)の経済イベント予定

―――【欧州市況】―――

◆欧州市場サマリー(08日ロイター)

2023/09/09(土)02:32

●要約(ChatGPT併用)---------------

ロンドン株は続伸、8月の雇用活動鈍化によりイングランド銀行が利上げ停止の見方強まる

FTSE350種自動車・部品株指数は2.62%上昇、FTSE100種指数は上昇をリード、FTSE250種指数は0.43%高

8月の正規雇用は2020年6月以来の大幅落ち込み

英ポンドはドルに対し3カ月ぶりの安値付近

英中央銀行の調査で企業予想値上げ率が低水準

英2年債利回りが2週間ぶりの低水準、利上げ確率は70%

小売JDスポーツ・ファッション2.6%上昇、目標株価引き上げが好感

週間でFTSE100種指数は0.18%高、FTSE250種指数は0.40%下げ

欧州株は反発、STOXX欧州600種指数は0.76%下落

銀行株指数2.56%下落、日用品・家庭用品株指数は1.08%上昇

LVMHは2.2%上昇、旅行・娯楽関連株指数1.37%高

米経済指標堅調、欧州と中国の経済指標軟調で世界株圧力

ECB追加利上げの観測強まる、トレーダーは25bp引き上げの可能性を40%

ユーロ圏国債利回りは小幅低下、追加利上げの見方強まる

ECBの利上げ確率は約40%、先週は20%

エコノミストの多数はECBが政策金利を据え置くと予想

ラボバンクのストラテジストは一時停止も追加利上げも正当化しづらいとの見解

ドイツ10年債利回りは2.60%、イタリア10年債利回りは4.34%

独伊10年債の利回り格差は173bp、前日は175.5bp

●要約ここまで(ChatGPT併用)------

●本文ここから--------------------------

<ロンドン株式市場>

続伸して取引を終えた。8月の雇用活動の鈍化を示す英指標を受けて、イングランド銀行(英中央銀行)が利上げを一時停止するとの見方が強まった。FTSE350種自動車・部品株指数が2.62%上昇したのが、FTSE100種指数の上げを主導した。中型株で構成するFTSE250種指数は0.43%高。英求人雇用連盟(REC)が7日に発表した調査によると、経済見通しに対する懸念を背景に、8月の人材紹介会社を通じた正規雇用は2020年6月以来の大幅な落ち込みとなった。英労働市場の減速の兆しが強まったことから、英ポンドはドルに対して約3カ月ぶりの安値付近で推移した。また、英中銀が7日公表した英企業調査で、6─8月に調査した予想値上げ率が22年2月以来の低水準となったことも投資家に安心感をもたらした。英2年債利回りが2週間ぶりの低水準を付ける中、トレーダーは依然として、利上げ局面が終了する前に英中銀が9月の会合で25ベーシスポイント(bp)の利上げを決める確率は70%と見ている。個別銘柄では、小売りのJDスポーツ・ファッションが2.6%上昇。ベレンバーグが目標株価を引き上げたことが好感された。週間ベースでは、FTSE100種指数は0.18%高と、3週連続で上昇。一方、FTSE250種指数は0.40%下げた。

<欧州株式市場>

反発して取引を終えた。週間ベースではSTOXX欧州600種指数が0.76%下落し、景気見通しの悪化や米政策金利の行方への懸念が重しとなった。銀行株指数は2.56%下げた。8日に日用品・家庭用品株指数は1.08%上げた。フランスの高級ブランドLVMH(モエ・ヘネシー・ルイ・ヴィトン)が2.2%%上昇し、8営業日ぶりに上がった。旅行・娯楽関連株指数は1.37%高と、4日ぶりに反発した。米国の堅調な経済指標によって高金利の長期化観測が高まり、欧州と中国の軟調な経済指標を受けて世界経済の健全性への懸念が強まったことで今週の世界の株式市場は下振れ圧力を受けた。経済指標は低調であるものの、インフレ懸念と欧州中央銀行(ECB)政策決定者のタカ派的な発言を踏まえて金融市場はECBが14日の理事会で追加利上げを決定するとの観測を強めている。トレーダーは25ベーシスポイント(bp)引き上げの可能性を40%程度と織り込み、先週の20%から上昇した。

<ユーロ圏債券> 域内国債利回りが小幅に低下した。ただ週間では上昇する見込み。インフレ懸念と欧州中央銀行(ECB)当局者によるタカ派発言を背景に追加利上げが実施されるとの見方が強まった。金融市場が織り込む、ECBが来週の理事会で0.25%ポイントの利上げを決定する確率は約40%程度と、先週の20%から上昇した。ロイター調査では、ECBが来週の理事会で政策金利を据え置くと予想するエコノミストが大半を占めたが、半数弱は年内の1回の追加利上げを予想している。ラボバンクのシニアマクロストラテジスト、バス・ファン・ゲフェン氏は、現在の経済情勢は「追加利上げのリスクを十分強調するものではないものの、一時停止を正当化するものでもない」とした。ドイツ10年債利回りは1.7ベーシスポイント(bp)低下の2.60%。週間では6bp上昇となる見込み。イタリア10年債利回りは1bp低下の4.34%。独伊10年債の利回り格差は173bp。前日には175.5bpとほぼ1カ月ぶりの大きさに拡大していた。

―――【要人発言】―――

◆主な要人発言(OANDA証券)

2023/09/09(土)05:10

8日05:12 ボスティック米アトランタ連銀総裁

「インフレ率を2%の目標に下げるためにまだやるべき仕事がある」

「経済にはなお勢いがあり、需要は依然として増加している」

8日08:10 ローガン米ダラス地区連銀総裁

「9月の利上げ見送りは適切な可能性」

「政策を十分に制約的にするためにはまだやるべきことある」

「過度のインフレが終わったと確信できない」

「FRBは政策を注意深く調整し、段階的に措置を講じるべき」

8日09:38 鈴木財務相

「過度な変動は望ましくない」

「為替はファンダメンタルズ反映して安定推移が重要」

「為替市場の動向を高い緊張感を持って注視」

「過度な変動にはあらゆる選択肢を排除せず対応」

8日22:49 バー米連邦準備理事会(FRB)副議長

「中央銀行デジタル通貨(CBDC)実現には程遠い」

「強力な監視なしでのステーブルコイン発行について深く懸念」

*金融政策については言及せず

※時間は日本時間

―――【日経先物ナイトセッション】―――

◆日経225先物夜間取引クロージング:09日夜間取引終値=90円高、3万2510円

2023/09/09(土)06:03

9日6時00分、大阪取引所の日経225先物期近2023年12月限は前日比90円高の3万2510円で夜間取引を終えた。日経平均株価の現物終値3万2606.84円に対しては96.84円安。出来高は1万5617枚だった。

TOPIX先物期近は2345ポイントと前日比4.5ポイント高、TOPIX現物終値比14.02ポイント安だった。

銘柄 清算値(終値) 前日清算値比 出来高

日経225先物 32510 +90 15617

日経225mini 32510 +90 326385

TOPIX先物 2345 +4.5 15727

JPX日経400先物 21185 +50 1556

マザーズ指数先物 741 -2 818

東証REIT指数先物 売買不成立

―――【主要ニュース】―――

◆オーバーナイト・ヘッドライン一覧(09日ロイター)

2023/09/09(土)06:52

・米、イラン産原油98万バレル超押収 制裁違反で

・北朝鮮、平壌で軍事パレード 建国75周年記念で=聯合ニュース

・ウクライナ大統領、対ロシア制裁の強化を同盟国に呼びかけ

・持続的物価上昇に確信持てれば、マイナス金利解除含めいろいろな選択肢━植田日銀総裁=読売

・NY市場サマリー(8日)ドル/円上昇、10年債利回り低下 S&P小反発

・米国株式市場=S&P小反発、来週の米CPIに注目

・トルコの格付け見通し「安定的」に引き上げ=フィッチ

・国内外要人発言ヘッドライン(9日朝)

・*TOPNEWS*海外主要ニュース一覧(9日)

・米家計資産、第2四半期は過去最高に 株価上昇や不動産回復で

・米金融・債券市場=10年債利回り低下、FRB高官が利上げ一時停止示唆

・〔表〕NY外為市場=対ドル/各国通貨相場(8日)

・NY外為市場=ドル一時147.83円に上昇、指数は小動き

・ステランティス、時間給労働者に14.5%・4年間の賃上げを提案

・新興国市場サマリー(8日)

・マスク氏、ウクライナのスターリンク使用要請を拒否 「ロ攻撃を意図」

・シカゴ日経平均先物(8日)

・北海ブレント1%高、9カ月ぶり高値 供給逼迫懸念で

・G20共同声明草案、ウクライナ戦争巡り相違解消できず

・中南米金融市場=通貨総じて下落、チリペソが9カ月ぶり安値

・英アームIPOに対する投資家需要、募集額の6倍に=関係筋

・米印首脳、技術協力など幅広い問題での協力確約 共同声明

・バークレイズ、数百人規模の人員削減を計画=関係筋

・日トルコ首脳が会談、ロシアのウクライナ侵攻巡り協議 G20控え

・中国恒大、オフショア債務再編巡る判断を10月に延期

・欧州市場サマリー(8日)

・欧州株式市場=反発、週間では利上げ懸念で下落

・ロンドン株式市場=続伸、雇用鈍化で英中銀利上げ一時停止観測高まる

・気候目標達成に「あらゆる面で」さらなる行動必要=国連

・中国アリババ、傘下スーパーのIPO計画棚上げ=報道

・ユーロ圏金融・債券市場=利回り週間で上昇、追加利上げ観測で

・米エヌビディア、印リライアンスやタタと提携 AIインフラ構築

・国連、ロシアにSWIFT決済網への30日以内の接続可能と伝達

・スイス議会、クレディ・スイス危機を巡り15年までさかのぼり調査

・FRB、デジタル通貨発行めぐる決定には「程遠い」=バー副議長

・英金利先物市場、英中銀の政策金利5.5%でピークと想定

・ECB、主要政策3金利を来週0.25%利上げへ=BofA

・プーチン大統領がプリゴジン氏を殺害、ウクライナ大統領が主張

・英女王死去から1年、チャールズ国王が国民の愛と支援に感謝

・インドのAIインフラ構築、リライアンスがエヌビディアと提携

・香港で記録的豪雨、2人死亡100人超負傷 深センでも被害

◆TOP_NEWS_海外主要ニュース一覧(09日ロイター)

2023/09/09(土)06:15

●米印首脳、技術協力など幅広い問題での協力確約 共同声明

ニューデリー 8日 ロイター - - バイデン米大統領とインドのモディ首相は8日、インドの首都ニューデリーで会談した。両首脳は会談後、米国とインドは民主主義的価値観や半導体のサプライチェーン(供給網)、量子コンピューティングなど幅広い問題で協力するとの共同声明を発表した。

●インド、G20共同声明合意に自信 ウクライナ関連は未解決

ニューデリー 8日 ロイター - - 20カ国・地域首脳会議(G20サミット)で議長国を務めるインドのシェルパ(首脳の個人代表)は8日、共同声明案を提出する準備がほぼ整ったと明らかにした。

●米エヌビディア、印リライアンスやタタと提携 AIインフラ構築

ベンガルール 8日 ロイター - - 米半導体大手エヌビディアは8日、インドの大手財閥リライアンス・インダストリーズおよび有力財閥タタ・グループとAI(人工知能)分野で提携すると発表した。インドでの大規模言語モデルの開発、生成アプリやクラウド・インフラプラットホームの構築で協力する。

●英アームIPOに対する投資家需要、募集額の6倍に=関係筋

ニューヨーク 8日 ロイター - - ソフトバンクグループ傘下の英半導体設計大手アームによる米ナスダック市場での新規株式公開(IPO)は、投資家からの需要が募集額の6倍に達している。関係者が8日述べた。

●日トルコ首脳が会談、ロシアのウクライナ侵攻巡り協議 G20控え

ニューデリー 9日 ロイター - - 日本の岸田文雄首相とトルコのエルドアン大統領は、20カ国・地域首脳会議(G20サミット)前にインドの首都ニューデリーで会談し、ロシアによるウクライナ侵攻について議論したと、日本の外務省が声明で発表した。

●気候目標達成に「あらゆる面で」さらなる行動必要=国連

8日 ロイター - - 国連は8日発表した気候変動対策に関する報告書で、世界の温暖化抑制目標は達成されておらず、あらゆる面でさらなる行動が必要だと警告した。

●スイス議会、クレディ・スイス危機を巡り15年までさかのぼり調査

チューリヒ 8日 ロイター - - スイス議会は8日、同国金融大手クレディ・スイスの経営破綻を巡る調査について、2015年までさかのぼって政府の関係機関の動きを調査すると発表した。

●国連、ロシアにSWIFT決済網への30日以内の接続可能と伝達

8日 ロイター - - 国連がロシアに対し、ロシア農業銀行がルクセンブルクにある子会社を通じて国際銀行間通信協会(SWIFT)の決済網に30日以内に「実質的に接続できるようにする」と伝えたことが8日、分かった。ロイターが書簡を確認した。

●FRB、デジタル通貨発行めぐる決定には「程遠い」=バー副議長

ワシントン 8日 ロイター - - 米連邦準備理事会(FRB)のバー副議長(金融規制担当)は8日、FRBが独自のデジタル通貨(CBDC)をめぐり精査しているものの、発行するかどうかの決定には「程遠い」という認識を示した。

●香港で記録的豪雨、2人死亡100人超負傷 深センでも被害

香港 8日 ロイター - -台風11号(ハイクイ)から変わった熱帯低気圧の影響で、香港は7日夜から8日にかけて記録的な豪雨に見舞われた。

―――【米国市況】―――

◆NY株式市場クローズ(08日)

◆NY市場サマリー(08日ロイター)=ドル/円上昇、10年債利回り低下、S&P小反発

2023/09/09(土)06:35

●要約(ChatGPT併用)---------------

ドル/円は147.83円に上昇。昨年の145円台の公的介入を超える高さ

ドル指数は週間で0.7%上昇し、8週連続の高値を更新

鈴木俊一財務相が為替相場の大きな変動に対して適切な対応をとる意向を示唆

UBSのセレブリアコフ氏、ドルの上昇幅が縮小していると指摘、大きな上昇は難しいとの見方

ユーロと英ポンドが下落。オン・オフショア人民元が安値を更新

NY債券市場、FRBの利上げ一時停止の見方から国債利回りが低下

米10年債利回り、1bp下落して4.256%。30年債利回りは4.332%に2bp低下

S&P総合500種は小反発。原油価格の上昇や金利動向が株価の動きに影響

NY金先物は横ばいで、1オンス=1942.70ドルで終了

米原油先物、WTIが1バレル=87.51ドルで10カ月ぶりの高値。週間では2.29%上昇

●要約ここまで(ChatGPT併用)------

●本文ここから--------------------------

<為替>

ドル/円が一時0.4%高の147.83円を付けた。昨年日本の当局による介入が行われた145円台を上回って推移している。ドル指数はこの日小動きながら週間では8週連続高となった。鈴木俊一財務相は8日、為替相場が過度に変動する場合には「あらゆる選択肢」を排除せず、適切に対応する考えを改めて示した。午後の取引では、ドル指数は105.05で横ばい。前日には半年ぶり高値となる105.15をつけていた。週間では0.7%上昇。2014年以来最長となる8週連騰を記録した。UBSのFXストラテジスト、バシリ・セレブリアコフ氏は、ドル高が8週間も続くのは異例だが、ドルの上昇は毎週小さくなっていると指摘。「市場はすでにかなりドルを買い持ちにしており、上昇幅は小さい。これ以上のドル急伸は難しいのではないか」と述べた。ユーロは週間で0.7%安と、8週連続の下落を記録した。終盤は横ばいの1.0699ドルだった。市場は、米連邦準備理事会(FRB)が11月米連邦公開市場委員会(FOMC)で利上げに踏み切る確率は依然として40%以上とみているが、9月は金利据え置きを予想している。英ポンドは0.1%安の1.2459ドル。週間では1%下落する基調にある。オンショア人民元は07年12月以来の安値となる7.3510元。オフショア人民元は1ドル=7.3665元と10カ月ぶり安値に沈んだ。

<債券>

国債利回りが低下した。米連邦準備理事会(FRB)高官らの利上げサイクルの一時停止を示唆する発言を受けた。FRB当局者の最近のコメントは全体として、9月19日─20日に開催される次回米連邦公開市場委員会(FOMC)で金利を維持する方向であることを示唆しているが、インフレとの戦いが終わったと宣言するには時期尚早とみられる。投資家は、13日に発表される米消費者物価指数(CPI)を注視している。指標となる米10年債利回りは1ベーシスポイント(bp)低下の4.256%。10年債利回りは今週約9bp上昇と、約1カ月ぶりの大幅上昇を記録した。30年債利回りは2bp低下の4.332%。CMEのフェドウォッチによると、FRBが次回FOMCで金利を据え置くとの見方は93%。前日の92%から上昇した。2年債と10年債の利回り格差はマイナス72.4bpだった。2年債利回りは4.978%と、2bp上昇した。物価連動国債(TIPS)と通常の国債の利回り差で、期待インフレを示すブレーク・イーブン・インフレ率(BEI)は、5年物が2.312%、10年物が2.335%。

<株式>

S&P総合500種が小反発。ただ、終盤にかけ値動きの不安定な展開となり、一時の上げを削って取引を終えた。米金利動向を巡る懸念が高まる中、主要株価3指数は週間で軒並み下落した。また、今月に入り上昇を続けている原油高も圧迫要因となっている。今後の米金利の道筋を巡る手掛かりを示す可能性があるとして、来週発表される8月米消費者物価指数(CPI)が注視されている。CMEのフェドウォッチによると、20日の米連邦公開市場委員会(FOMC)では、約93%の確率で金利が据え置かれると予想されている。一方、11月会合での利上げの確率を53.5%織り込んでいる。また、米債市場で2年債利回りが上昇したことも株価の重しとなったもよう。ラデンバーグ・サルマン・アセット・マネジメントのフィル・ブランカート最高経営責任者(CEO)は「原油価格は一段高となり、(来週発表の)米CPIは予想を上回る可能性がある」と指摘。「米連邦準備理事会(FRB)が窮地に追い込まれる可能性があるという問題がある。利上げの遅行効果を踏まえ、利上げを一時停止したとしても、終了というわけではない」という見方を示した。週間では、S&Pが1.3%安、ナスダック総合が1.9%安で、ともに3週間ぶりの下落。ダウ工業株30種も0.8%安となった。この日は、アップルが小反発し、0.3%高。ただ、引けにかけて上昇勢いは失速し、終値は日中高値を2ドル程度下回った。S&P主要セクターでは、情報技術セクターが上昇して引けた。原油相場の上昇に伴い、エネルギーは0.97%高。ディフェンシブの公益も続伸し、0.96%高。一方、不動産は0.63%安と、下げが目立った。そのほか、スーパーマーケット大手のクローガーは3%高。調整後の四半期利益が市場予想を上回ったことが好感された。半面、ゲーム販売のゲームストップは6%安。規制当局が同社のライアン・コーエン会長の調査を行っているという報道が売り材料となった。ニューヨーク証券取引所では値上がり銘柄数が値下がり銘柄数を1.14対1の比率で上回った。ナスダックでは1.19対1で値下がり銘柄が多かった。米取引所の合算出来高は88億9000万株。直近20営業日の平均は99億6000万株。

<金先物>

対ユーロでのドル高が一服したことを受けて売り圧力が弱まり、ほぼ横ばいだった。中心限月12月物の清算値(終値に相当)は前日比0.20ドル(0.01%)高の1オンス=1942.70ドルとなった。

<米原油先物> 需給逼迫(ひっぱく)懸念を受けた買いに反発した。米国産標準油種WTIの中心限月10月物は前日清算値(終値に相当)比0.64ドル(0.74%)高の1バレル=87.51ドルと、中心限月ベースで昨年11月中旬以来約10カ月ぶりの高値となった。週間では1.96ドル(2.29%)上昇。11月物は0.66ドル高の86.81ドルだった。

◆NY株式=NYダウは75ドル高、ハイテクが反発(8日)

2023/09/09(土)05:59

●要約(ChatGPT併用)---------------

米国株式市場は上昇し、ダウ平均とナスダックがそれぞれプラスで取引終了

中国との対立警戒による売りが一段落、中国のアイフォーン使用制限警戒でのアップル株売りが反発

金利動向が安定し、主要指数は終日プラス圏で推移

セクター別ではエネルギー上昇、電気通信サービス下落

アップルは新製品発表を期待しての買いが増加、小幅上昇

スーパーマーケットチェーンのクローガーはアルバートソンズ・カンパニーズ買収交渉により、店舗売却報道で株価上昇

ギリアド・サイエンシズはHIV/エイズ治療薬売り上げ好調、アナリストの投資判断引き上げにより上昇

スノーフレークはアナリストの投資判断引き上げで株価上昇

高級家具販売のRHはCEOの悲観的見通しにより株価大幅下落

イエレン財務長官は、中国経済成長率の鈍化を予想も、米国への直接影響は見込まず

●要約ここまで(ChatGPT併用)------

●本文ここから--------------------------

米国株式市場は上昇。ダウ平均は75.86ドル高の34,576.59ドル、ナスダックは12.70ポイント高の13,761.53で取引を終了した。

中国との対立を警戒した売りが一段落し寄り付き後、上昇。中国政府によるアイフォーン使用制限が警戒され売られていた携帯端末のアップル(AAPL)株が反発したことも相場支援材料となった。金利動向も安定したため主要株式指数は終日底堅く推移し、プラス圏を維持し終了。セクター別ではエネルギーが上昇した一方で、電気通信サービスが下落した。

携帯端末アップル(AAPL)は、押し目から来週開催されるイベントでの新製品発表を期待した買いが強まり、小幅高。スーパーマーケットチェーンのクローガー(KR)は第2四半期決算が強弱まちまちの結果となったが、同業アルバートソンズ・カンパニーズ(ACI)買収計画を巡り、両社が規制当局の承認を得るために一部店舗をC&Sホールセール・グローサーズに売却する方向で交渉していると報じられ、買われた。アルバートソンズ・カンパニーズ(ACI)も上昇。

バイオのギリアド・サイエンシズ(GILD)はHIV/エイズ治療薬の売り上げが想定以上に強いことがカタリストになると、アナリストが投資判断、目標株価を引き上げ上昇した。ソフトウエアソリューションのスノーフレーク(SNOW)はアナリストの投資判断引き上げで上昇。一方、高級家具販売のRH(RH)は最高経営責任者(CEO)がマクロ経済が逆風となり高級住宅市場を圧迫すると悲観的な見通しを示し大幅下落。

イエレン財務長官は、中国経済の成長率が時間とともに鈍化すると予想しているが、米国に直接的な影響は予想しないとの見解を示した。

―――【今週のまとめ&来週の見通し】―――

◆今週の株式市況まとめ=3週ぶり反落、週後半からハイテク株中心に利食い売り

2023/09/09(土)06:40

●要約(ChatGPT併用)---------------

日経平均は3週ぶり反落、8日続伸後に下げ

前週末の雇用統計受け米インフレ懸念和らぐ

原油高で一転インフレ再燃、株式市場は軟調に

FRB引き締め長期化観測、金利差意識で円安進行

「中国政府iPhone禁止」報道、ハイテク株に売り

●要約ここまで(ChatGPT併用)------

●本文ここから--------------------------

■今週の相場ポイント

1.日経平均は3週ぶり反落、8日続伸後に下げ

2.前週末の雇用統計受け米インフレ懸念和らぐ

3.原油高で一転インフレ再燃、株式市場は軟調に

4.FRB引き締め長期化観測、金利差意識で円安進行

5.「中国政府iPhone禁止」報道、ハイテク株に売り

■週間 市場概況

今週の東京株式市場で日経平均株価は前週末比103円(0.3%)安の3万2606円と、3週ぶりに下落した。

今週は前週までの上昇基調を引き継ぐ形で好調なスタートを切った。週半ばまで買い優勢の展開が続いたが、その後は一転売りが加速。日経平均は一時3万3000円台を回復したものの、これを維持できずに週内の取引を終えた。

週明け4日(月)の東京株式市場は買い優勢でスタート。前週からの好地合いを引き継ぎ、日経平均は上値追いを続けた。前週末に発表された8月米雇用統計は賃金インフレへの懸念を和らげる内容だった。米国株市場では米連邦準備制度理事会(FRB)による追加利上げ懸念が一段と後退し上昇。これを受け、東京市場でも投資家心理がリスクオンに傾いた。5日(火)も日経平均は値を上げた。米株市場が前日休場で手掛かり材料難のなかも根強く買いが流入。日経平均は約1ヵ月ぶりに3万3000円台を回復した。6日(水)も幅広い銘柄が買われ、日経平均はこれで8日続伸となった。足もとで原油価格が上昇するなかインフレ懸念が再燃し、前日の欧米株市場は軟調に。ただ、FRBの金融引き締め長期化観測を背景に日米金利差の拡大が意識され円安が進行、これが輸出セクターを中心に株価を下支えした。一転、7日(木)はハイテク株中心に利食い圧力が顕在化。米国でインフレ警戒感から株安基調が続くなか、東京市場も下落を余儀なくされた。日経平均は反落し、3万3000円台を割り込んだ。8日(金)も下落。中国政府が政府機関や国有企業に対してアップル<AAPL>のiPhone製品の使用禁止を強化すると報じられ、前日の米株市場ではハイテク株が売られた。この流れを受け、東京市場も半導体関連株を中心に売りが広がった。下値には買いが入ったが、戻りは鈍かった。

■来週のポイント

来週は中国によるiPhone使用禁止の影響が続き、ハイテク株は上値の重い展開となるだろう。日経平均が下落した一方、TOPIXは僅かながらも3週続伸するなどバリュー株優位の相場が続いているが、この構図は来週以降さらに明確化しそうだ。

重要イベントとしては、国内では9月13日朝に発表される7-9月期法人企業景気予測調査、14日朝に発表される7月機械受注が注目される。海外では、12日に開催される米アップルのイベント「Wonderlust」、13日発表の米国8月消費者物価指数、14日に発表されるECB(欧州中央銀行)政策金利と米国8月小売売上高、15日に発表される中国8月の小売売上高と鉱工業生産、中国1-8月固定資産投資、米国8月鉱工業生産に注視が必要だ。

■日々の動き(9月4日~9月8日)

【↑】9月 4日(月)―― 6日続伸、円安やアジア株堅調で高値引け

日経平均 32939.18( +228.56) 売買高13億3631万株 売買代金 3兆2415億円

【↑】9月 5日(火)―― 7日続伸、先物主導で3万3000円台を回復

日経平均 33036.76( +97.58) 売買高13億4779万株 売買代金 3兆4891億円

【↑】9月 6日(水)―― 8日続伸、欧米株安も円安進行で買い継続

日経平均 33241.02( +204.26) 売買高14億0466万株 売買代金 3兆5433億円

【↓】9月 7日(木)―― 9日ぶり反落、欧米株安に追随し利益確定売りが優勢

日経平均 32991.08( -249.94) 売買高14億5499万株 売買代金 3兆6493億円

【↓】9月 8日(金)―― 大幅続落、米中対立でハイテク株中心に売り優勢

日経平均 32606.84( -384.24) 売買高16億3807万株 売買代金 4兆0572億円

■セクター・トレンド

(1)全33業種中、21業種が値上がり

(2)値上がり率トップは出光興産 <5019> など石油。資源株はINPEX <1605> など鉱業も高い

(3)内需株はまちまち。住友不 <8830> など不動産が買われ大成建 <1801> など建設もしっかりの一方、上組 <9364> など倉庫・運輸、サイバー <4751> などサービスが安い

(4)輸出株もまちまち。ホンダ <7267> など自動車が高いが、ハイテク株は売られトプコン <7732> など精密機器が値下がり率首位

(5)第一生命HD <8750> など保険、野村 <8604> など証券、三菱HCキャ <8593> などその他金融といった金融株は堅調

■【投資テーマ】週間ベスト5 (株探PC版におけるアクセス数)

1(1) 人工知能

2(2) 半導体

3(5) インド

4(40) 自動車部材・部品 ── 生産回復で業績拡大局面に

5(12) 地方銀行

※カッコは前週の順位

◆来週の重要イベント=米消費者物価、機械受注、米小売売上高 (9月11日~17日)

2023/09/09(土)11:30

●本文ここから--------------------------

――――――――――――――――――― 9月11日 (月) ――

◆国内経済

・8月マネーストックM2 (8:50)

・8月工作機械受注 (15:00)

◆国際経済etc

・米国3年国債入札

【海外決算】

[米]オラクル<ORCL>

◆新規上場、市場変更 など

〇FPパートナ <7388> :東証G→東証P

――――――――――――――――――― 9月12日 (火) ――

◆国内経済

・5年国債入札

◆国際経済etc

・英国8月失業率 (15:00)

・ドイツ9月ZEW景況感指数 (18:00)

・ユーロ圏9月ZEW景況感指数 (18:00)

・米国10年国債入札

★米アップルがスペシャルイベント「Wonderlust」を開催 (13日2:00)

◆新規上場、市場変更 など

★ライズ・コンサルティング・グループ <9168> :東証G上場

――――――――――――――――――― 9月13日 (水) ――

◆国内経済

★7-9月期法人企業景気予測調査 (8:50)

・8月国内企業物価 (8:50)

・8月投信概況 (15:00)

★岸田首相は13日にも内閣改造・党役員人事を実地する方針

◆国際経済etc

・英国7月月次GDP (15:00)

・ユーロ圏7月鉱工業生産 (18:00)

・米国MBA住宅ローン申請 (20:00)

★米国8月消費者物価指数 (21:30)

・米国週間石油在庫統計 (23:30)

・米国8月月次財政収支 (14日3:00)

・北米国際自動車ショー (デトロイト、~24日)

・米国30年国債入札

【海外決算】

[欧]インディテックス

――――――――――――――――――― 9月14日 (木) ――

◆国内経済

★7月機械受注 (8:50)

・週間対外及び対内証券売買契約等の状況 (8:50)

・7月鉱工業生産[確報値] (13:30)

・7月設備稼働率 (13:30)

・20年国債入札

◆国際経済etc

★ECB (欧州中央銀行) が政策金利を発表 (21:15)

★米国8月小売売上高 (21:30)

・米国8月卸売物価指数 (21:30)

・米国週間新規失業保険申請件数 (21:30)

★ラガルドECB総裁が記者会見 (21:45)

・米国7月企業在庫 (23:00)

【海外決算】

[米]アドビ<ADBE>

――――――――――――――――――― 9月15日 (金) ――

◆国内経済

・7月第三次産業活動指数 (13:30)

◆国際経済etc

・中国8月70都市新築住宅価格動向 (10:30)

★中国8月小売売上高 (11:00)

★中国8月鉱工業生産 (11:00)

★中国1-8月固定資産投資 (11:00)

・中国1-8月不動産開発投資 (11:00)

・ユーロ圏7月貿易収支 (18:00)

・米国9月ニューヨーク連銀製造業景気指数 (21:30)

・米国8月輸入物価指数 (21:30)

・米国8月輸出物価指数 (21:30)

★米国8月鉱工業生産 (22:15)

・米国8月設備稼働率 (22:15)

・米国9月ミシガン大学消費者態度指数 (23:00)

【海外決算】

[米]レナー<LEN>

――――――――――――――――――― 9月16日 (土) ――

特になし

――――――――――――――――――― 9月17日 (日) ――

特になし

※「★」は特に注目されるイベント。カッコ ()内は日本時間

◆米国株式市場見通し=CPIやアップル新製品イベントに注目

2023/09/09(土)13:21

●要約(ChatGPT併用)---------------

アップルが12日にイベントを予定、内容に注目

8月の消費者物価指数(CPI)、卸売物価指数(PPI)、小売売上高が発表予定

市場はFRBが9月の利上げを見送り、11月に0.25%利上げを再開すると予想

3大自動車メーカーの労組(UAW)が14日までの新契約合意がない場合、ストライキを実施する可能性

コアCPIは4カ月連続で伸び鈍化、21年10月来の最低伸び見込み

アップルイベントでの新製品発表に注目、中国政府がアイフォーンの持ち込み禁止計画を検討中

中国はアップルにとって第3の市場、売り上げの18%を占める

アップルイベントでは新型アイフォーンやスマートウォッチの発表が予想

8月〜9月の経済指標の発表日程が定まっている

オラクル、アドビ、レナーなどの主要企業決算が予定、特に住宅建設会社の結果に期待

●要約ここまで(ChatGPT併用)------

●本文ここから--------------------------

携帯端末のアップルが12日にイベント開催を予定しており内容に注目だ。また、FRBが金融政策を判断する上で重要なインフレ指標としている8月消費者物価指数(CPI)や卸売物価指数(PPI)のほか、景気動向を確認するために重要な8月小売売上高も発表予定で結果に注目だ。なお、市場はFRBが9月連邦公開市場委員会(FOMC)で利上げを見送り、11月に0.25%の利上げを再開すると見ている。そのほか、3大自動車メーカーで働く全米自動車労組(UAW)組合員は新たな労働契約について現契約が切れる14日までに合意できない場合、ストライキを実施することを承認しており、ストの可能性はリスクになる。

FRBが特に注視している変動の激しい食品やエネルギーを除いたコアCPIは前年比で4カ月連続で伸びが鈍化し、21年10月来で最低の伸びとなる見込み。また、小売売上高も7月から伸びが大幅に鈍化する予想となっている。最新のベージュブックで示された通り、物価や景気の鈍化傾向が裏付けられると見られる。予想通りの結果となった場合、9月の利上げ見送り観測を正当化し株式相場を支えるだろう。

アップルのイベントでは新製品発表が期待されてきたが、ここにきて、中国政府が自国ブランド、ファーウェイの新型スマホの発売開始と同時に、政府機関の従業員によるアイフォーンの職場への持ち込みを禁止する計画が報じられた。アップルにとって香港、台湾を含む中国市場は世界で第3番目に大きな市場である。全体の売り上げの18%を占めると言われており、中国での売上の減少は同社の業績にも大きな影響を与えかねない。投資家の同社株保有率も高く、引き続き相場全体の重しになりそうな点には警戒したい。アップルはこのイベントで、新型アイフォーンやスマートウォッチを発表すると見込み。内容が、中国不安を相殺できるかどうかが焦点になるだろう。

経済指標では、8月消費者物価指数(CPI)(13日)、8月小売売上高速報、8月卸売物価指数(PPI)、7月企業在庫(14日)、8月輸入物価指数、9月ニューヨーク連銀製造業景気指数、8月鉱工業生産・設備稼働率、9月ミシガン大学消費者信頼感指数(15日)、などが予定されている。

主要企業決算ではソフトウエアメーカーのオラクル(11日)やアドビ、住宅建設会社のレナー(14日)、などが予定されている。住宅建設会社は材料コストや人件費が依然高く、住宅ローン金利も高止まりしているが、需要が強く、良好な結果に期待したい。

◆新興市場見通し=上値の重い展開か、金利先高観くすぶるなか米CPIが攪乱要因

2023/09/09(土)13:22

●要約(ChatGPT併用)---------------

新興市場は3週ぶり反落、全体として軟調

米雇用統計後、米長期金利が上昇、新興株は上値が重い

日経平均の騰落率: -0.32%、マザーズ指数: -1.10%、東証グロース市場指数: -0.74%

セルシードの株価が大きく上昇、理由は新株予約権の大量行使

JMCの上半期決算や新工場稼働の期待で株価上昇

ENECHANGEがEV充電アプリの開発で注目される

エクスモーションとISIDの業務提携やエコモットのNETIS登録などの話題も

米10年債利回りが高止まり、13日は米消費者物価指数(CPI)発表

米国でPPIやミシガン大学消費者信頼感指数の発表予定

原油市況が上昇している中、米長期金利の上昇と新興株の売り圧力が懸念

FOMC開催前、CPIやPPIの結果とミシガン大調査の期待インフレ率に注目

マザーズ指数は200日移動平均線を一時上回るものの割り込み

今月中旬以降はIPOも多数、新興株は厳しい展開予想

来週は複数の企業の決算発表が予定されている

テクニカル面での注目銘柄として霞ヶ関キャピタルやINFORICH、メドレックスなど

●要約ここまで(ChatGPT併用)------

●本文ここから--------------------------

■米長期金利の上昇再開で失速

今週の新興市場は3週ぶり反落。週を通じて軟調な展開だった。米雇用統計は総じて労働市場の軟化を示す結果だったが、発表後から米長期金利はむしろ上昇に転換。レーバーデー明け後も米長期金利の上昇は続き、8月の高値更新を窺う手動きとなるなか、株価バリュエーションが高く金利の動きに敏感な新興株は上値の重い展開が続いた。なお、今週の騰落率は、日経平均が-0.32%だったのに対し、マザーズ指数は-1.10%、東証グロース市場指数は-0.74%だった。

個別では、新株予約権の大量行使で希薄化懸念後退したことが材料視されたか、セルシード<7776>が週間で+40.2%と上昇。8月に発表した上半期決算や新工場の稼働開始への期待などからJMC<5704>が上値追いの様相を強め、+25.3%と上昇。JMCと同様の電気自動車(EV)関連ではENECHANGE<4169>がEV充電アプリの開発に関するリリースで一時買われる場面があった。ほか、自動車開発支援ソリューションの共同開発などでISID<4812>との業務提携を発表したエクスモーション<4394>や、コンクリート養生向け温湿度管理システムが国土交通省の「NETIS」に登録されたエコモット<3987>なども週間上昇率ランキングに入った。

■マザーズ指数、200日線が引き続き上値抵抗線に

来週の新興市場は上値の重い展開か。米雇用統計の発表後に再び上昇してきている米10年債利回りは今週末にかけて上昇一服感が見られているが、8月22日に付けた高値に近い水準で高止まりしている。13日は米消費者物価指数(CPI)が発表予定で、食品・エネルギーを除いたコア指数では前年同月比で伸びの鈍化が予想されている一方、全体では伸びの加速が予想されている。原油市況が上昇基調にあるなか、指標の上振れは金利の上昇につながる可能性が高い。米長期金利が直近の高値を更新してきた場合には新興株には売り圧力が強まるだろう。

ほか、米国では週末にかけて米卸売物価指数(PPI)、ミシガン大学消費者信頼感指数が発表される。PPIもCPIと同様に全体では伸びの加速が予想されている。また、原油市況が上昇してきていることがまだ調査には反映されていないかもしれないが、ミシガン大学消費者信頼調査での期待インフレ率が上昇した場合には追加利上げ観測を高める恐れがある。翌週には米連邦公開市場委員会(FOMC)の開催も控えている。CPIやPPIが無難に消化された場合でも、ミシガン大調査の期待インフレ率やFOMCを前に積極的な買いは期待しにくいだろう。

マザーズ指数は今週、一時200日移動平均線を上回る場面があったが、週末にかけては結局、同線を割り込んでいる。200日線の上にはさらに75日線も控える。今週末終値はちょうど25日線が位置する水準にあるが、同線も下回ってしまうようだと、下値模索の展開になりかねない。今月は中旬以降に新規株式公開(IPO)も多数予定されている。当面は資金余力の確保を目的とした買い手控えムードも強まりやすく、既存の新興株には厳しい地合いが続きそうだ。

来週はMacbeeP<7095>、ビジョナル<4194>、INTLOOP<9556>、エコナビスタ<5585>、pluszero<5132>などの決算発表があり、内容もさることながら株価反応に注目したい。個別では、地合いが悪いなかテクニカル重視でチャート形状が良好な霞ヶ関キャピタル<3498>、INFORICH<9338>、メドレックス<4586>などに注目したい。

◆国内株式市場見通し=金利先高観くすぶるなか米CPIを見極め

2023/09/09(土)13:23

●要約(ChatGPT併用)---------------

日経平均が3週ぶり反落し、32606.84円

週半ばまでの8日間日経平均が続伸

米雇用統計後や為替の円安、中国の不動産政策が好感

週後半の日経平均大きく失速

サウジアラビアの減産延長で原油価格上昇、米ISMの非製造業景況指数上昇

中国が米アップル製品の規制強化、米中対立懸念

自動車関連や景気敏感銘柄の強さも後半失速

来週の東京株式市場は上値の重い展開予想

米10年債利回り一時4.30%、8月22日の4.36%に接近

13日に米8月消費者物価指数(CPI)発表

米ISMの景況指数は予想上回り、インフレ収束難しい示唆

米CPIの鈍化予想、総合CPIの加速予想

米連邦準備制度理事会(FRB)はコア指数重視、原油市況上昇

米国と中国で小売売上高や鉱工業生産発表

米小売売上高の伸び鈍化予想

米CPIと米小売売上高のネガティブ結果で追加利上げ観測と景気減速懸念

米FOMCや日本銀行の金融政策決定会合、14日にECB定例理事会

日経平均の上値切り下げトレンド形成、TOPIXと米指数も下落傾向

個別株として三井ハイテック、ラクスル、ANYCOLOR、マネジメントソリューションズ注目

三井ハイテックの電気自動車(EV)関連注目

来週の主な経済指標発表:工作機械受注、企業景気予測調査、企業物価指数、米CPI、機械受注、米小売売上高、米PPI、ECB定例理事会、中国鉱工業生産、中国小売売上高、米鉱工業生産、ミシガン大学消費者信頼感指数

●要約ここまで(ChatGPT併用)------

●本文ここから--------------------------

■円安支援で景気敏感に買いも米金利高でハイテクに売り

今週の日経平均は103.78円安の32606.84円と3週ぶり反落。先週からの流れが続き、週半ばまで日経平均は8日続伸した。米雇用統計を通過したあく抜け感や為替の円安、中国の不動産政策を好感した動きが優勢となった。一方、週後半は大きく失速し、週前半の上昇分を吐き出した。サウジアラビアの減産延長による原油高や米供給管理協会(ISM)の非製造業景況指数の上振れを背景に米長期金利が一段と上昇したことでハイテク・グロース(成長)株の下落が重しになった。また、中国政府が米アップル製品への規制を強化したことで米中対立の悪化が懸念されたこともハイテクの売りにつながった。一方で、自動車関連や景気敏感・バリュー(割安)銘柄の強さが目立ったが、週末にかけてはこれらの銘柄も失速し、全体を支えることができなかった。

■米長期金利・米ハイテク株を睨んだ展開

来週の東京株式市場は上値の重い展開か。高止まりしている米長期金利や調整色を深めている米ハイテク株の動向に神経質な商状が予想される。米10年債利回りは7日に一時4.30%まで上昇し、8月22日に付けた4.36%を窺う水準にまで再び上昇してきた。債券対比でみた際の株式の割高感が意識されやすく、日米ともに株式市場は当面上値の重さが意識されやすい。米長期金利が高値を更新してきた場合には足元で調整しているハイテク株を中心にリスク回避的な売りが強まりやすく、株式市場全体の調整も避けられないと思われる。

こうしたなか、13日には米8月消費者物価指数(CPI)が発表される。直近の米雇用関連の指標は揃って労働市場の逼迫緩和を示唆しているが、米供給管理協会(ISM)が公表する製造業・非製造業の景況指数はともに予想を上回ったほか、雇用と価格の項目が揃って上昇し、インフレ収束が一筋縄ではいかないことを示している。このため米CPIの注目度は高い。米CPIは食品・エネルギーを除いたコア指数で前年同月比+4.3%と7月(+4.7%)から鈍化が予想されている。一方、全体を示す総合CPIは同+3.6%と7月(+3.2%)から加速が予想されている。モメンタムを示す前月比ではコア指数が+0.2%と7月(+0.2%)から横ばい、総合は+0.5%と7月(+0.2%)から加速する見通しだ。

米連邦準備制度理事会(FRB)がより重視する指標はコア指数だが、足元では、サウジアラビアの想定以上の減産延長の発表を受けて原油市況が昨年11月中旬以来の水準にまで上昇している。原油市況の上昇が警戒されているなか、市場はコアCPIの鈍化よりも総合CPIの加速の方をネガティブに捉える可能性があり、米金利上昇が誘発する株安には注意を払いたい。

ほか、米国と中国では小売売上高や鉱工業生産が発表される。最新の米ISM非製造業景況指数が予想を上回ったこともあり、即座に個人消費の減退が懸念される可能性は低いだろうが、今回の米小売売上高の結果は、前回が強い結果だったこともあり、伸びの鈍化が予想されている。自動車・ガソリンを除くベースでは8月は前月比+0.0%と7月(+1.0%)から大幅に失速する見通しだ。

可能性としては高くないが、仮に米CPIが予想を上回る一方で米小売売上高が予想を下回るといったネガティブな組み合わせ結果となった場合には、追加利上げ観測が高まる一方で景気減速が意識される。この場合、米債券市場では短期金利が上昇する一方で、長期金利は低下することが予想され、為替は円高に振れる可能性がある。あまりに悲観的過ぎるかもしれないが、この場合には日本株はダブルパンチに見舞われることになる。

仮に米国の物価・景気の指標が無難な結果に終わったとしても、翌週には米連邦公開市場委員会(FOMC)や日本銀行の金融政策決定会合を控えているため、大幅な株価な上昇は期待しにくい。また、14日には欧州中央銀行(ECB)定例理事会が一足先に開催される。スタグフレーション(インフレと景気減速の併存)的な状況に陥っている欧州経済の金融政策運営は厳しい状況に置かれており、ECBの決定やラガルド総裁の発言に注目したい。

ほか、テクニカル面で気がかりな点がある。連騰劇を見せていた日経平均だったが、今週末にかけての下落により、7月3日、8月1日、9月7日の高値を結んだ上値切り下げトレンドが形成されている。東証株価指数(TOPIX)ではまた見え方は異なるが、米国でもS&P500種株価指数やナスダック総合指数が50日移動平均線を再び下回っており、総じて世界の株式市場の地合いは良好とは言い難いようだ。

個別では三井ハイテック<6966>、ラクスル<4384>、ANYCOLOR<5032>、マネジメントソリューションズ<7033>などに注目だ。米長期金利が高止まりしているなか、ハイテク・グロース(成長)株にとってはまだ厳しい状況だが、三井ハイテックの決算で再び電気自動車(EV)関連の物色が強まるかを見極めたい。また、後の3社についてはグロース株に対する投資家のセンチメントを推し量る材料として注目だ。

■工作機械受注、法人企業景気予測調査、米中小売売上高など

来週は11日に8月工作機械受注、13日に7-9月期法人企業景気予測調査、8月企業物価指数、米8月CPI、14日に7月機械受注、米8月小売売上高、米8月PPI、ECB定例理事会、15日に中国8月鉱工業生産、中国8月小売売上高、米8月鉱工業生産、米9月ミシガン大学消費者信頼感指数、などが予定されている。

◆為替週間見通し=ドルは上げ渋りか、米インフレ関連指標が手掛かり材料に

2023/09/09(土)14:22

●要約(ChatGPT併用)---------------

ドル・円が堅調推移

米国経済の景気後退の可能性は低いとの見方が強まる

8月ISM非製造業景況指数は予想外に上昇

米連邦準備制度理事会の報告により、経済活動と雇用の伸びが緩慢

8日の東京市場では、為替介入の即時実行の可能性が低いとの見方が広がる

8日のニューヨーク市場でドル・円が一時147円87銭まで上昇

ドル・円の取引レンジは146円02銭-147円87銭

ドル・円は上げ渋りの見込み

米連邦準備制度理事会の金融引き締め方針は変わらず

市場参加者は日本の為替介入を警戒

米CMEのFedWatchツールによれば、11月以降の利上げの可能性あり

米インフレ関連指標が注目

8月消費者物指数(CPI)は前年比+3.6%、コア指数は+4.3%と予想

15日の小売売上高やNY連銀製造業景況感指数などが市場の注目材料

日本政府からの円安けん制が予想される

13日発表予定の8月米消費者物価コア指数は前年比+4.3%と予想、コア指数の伸びは鈍化が続いている

14日発表予定の8月米小売売上高は前月比+0.2%と予想、前月は予想外に堅調であった

予想レンジは145円50銭-149円00銭

●要約ここまで(ChatGPT併用)------

●本文ここから--------------------------

【今週の概況】

■ドルは堅調推移、米追加利上げの可能性残る

今週のドル・円は堅調推移。米国経済が景気後退に陥る可能性は低いとの見方が強まり、長期金利は底堅い動きを維持したことから、ドル買い・円売りが優勢となった。9月6日に発表された8月ISM非製造業景況指数は予想外に上昇したこともドル買い材料となった。

米連邦準備制度理事会(FRB)が6日に公表した米地区連銀経済報告では「経済活動の伸びは緩慢、雇用の伸びもピークに達した可能性がある」との見解が盛り込まれたが、原油高が続いたことでドル売り・円買いは拡大しなかった。

8日の東京市場では鈴木財務相が、「為替相場が過度に変動する場合にはあらゆる選択肢を排除せず、適切に対応する」との考えを伝えたことから、ドル・円は147円87銭まで買われた後、一時146円台半ばまで下落した。しかしながら、為替介入がただちに実行される可能性は低いとの見方が広がり、リスク回避のドル売り・円買いは縮小した。

8日のニューヨーク外為市場でドル・円は、一時147円87銭まで上昇した。米長期金利の低下を受けてドル売りがやや優勢となったが、年内追加利上げ観測は後退せず、長期金利は反転したことから、リスク選好的なドル買い・円売りが再び活発となった。ドル・円は147円79銭でこの週の取引を終えた。ドル・円の取引レンジ:146円02銭-147円87銭。

【来週の見通し】

■ドルは上げ渋りか、米インフレ関連指標が手掛かり材料に

来週のドル・円は上げ渋りか。米連邦準備制度理事会(FRB)による金融引き締めは長期間継続されるとの見方は変わっていないが、ただ、1ドル=150円レベルが視野に入っており、市場参加者は日本政府・日本銀行による為替介入を警戒している。米CMEのFedWatchツールによると、今月開催の連邦公開市場委員会(FOMC)の会合で政策金利が据え置きとなる確率は90%を超えているものの、11月以降に利上げが行われる可能性は残されている。

来週の注目材料は米インフレ関連指標か。9月13日発表の8月消費者物指数(CPI)は前年比+3.6%程度、同コア指数は+4.3%程度と予想されている。全体の物価指数は7月実績を上回るため、コア指数が市場予想を上回った場合、ドル売り・円買いを抑制する可能性はあろう。また、15日発表の小売売上高やNY連銀製造業景況感指数、ミシガン大学消費者信頼感指数も材料視されそうだ。市場予想を上回る内容だった場合、連邦準備制度理事会(FRB)の引き締め方針を後押しする材料となり、金利高・ドル高が見込まれる。ただし、円安が急速に進行する局面では日本政府から円安けん制が相次ぐことも予想される。実際に円買い介入が行われる可能性は低いものの、円安けん制を受けて投機的なドル買い・円売りはやや縮小する可能性がある。

【米・8月消費者物価コア指数(CPI)】(13日発表予定)

13日発表の米8月消費者物コア指数(CPI)は前年比+4.3%と予想。コア指数の伸びは鈍化が続いているが、総合は2カ月連続上昇が見込まれ、ドル買い要因になりやすい。

【米・8月小売売上高】(9月14日発表予定)

14日発表の米8月小売売上高は前月比+0.2%と、伸びは7月の+0.7%を下回る見通し。前月は予想外に堅調で米個人消費の力強さが好感されたが、予想通りならドル売り要因となろう。

予想レンジ:145円50銭-149円00銭

◆来週の相場注目3つのポイント=米CPI・PPI、米中小売売上高、ECB定例理事会

2023/09/09(土)18:48

●要約(ChatGPT併用)---------------

来週の東京株式市場は上値が重い展開が予想される

米10年債利回りが一時4.30%まで上昇し、8月22日の4.36%を再び上映する動き

米ハイテク株の調整と米長期金利の高止まりで株式市場全体の調整が予想される

13日に米8月消費者物価指数(CPI)の発表

米ISMの製造業・非製造業景況指数が予想を上回り、インフレ収束の困難さを示唆

米CPIの前年同月比はコア指数で+4.3%、総合CPIで+3.6%と予想

原油価格が昨年11月中旬以来の水準に上昇

米国と中国の小売売上高や鉱工業生産の発表

米小売売上高は前月比+0.0%と予想、大幅な鈍化が見込まれる

米CPIが予想を上回ると追加利上げ観測が高まる可能性

米連邦公開市場委員会(FOMC)や日本銀行の金融政策決定会合が翌週に控え

14日に欧州中央銀行(ECB)定例理事会、注目の金融政策運営が予想される

日経平均やS&P500種株価指数の地合いが良好でない兆し

三井ハイテックやラクスルなどの企業の決算発表に注目

来週のドル・円は上げ渋りが予想される

1ドル=150円の水準が視野に、為替介入の警戒が増加

9月13日の米CPIは前年比+3.6%、コア指数は+4.3%との予想

15日の米国の経済指標も市場の注目材料となる

FRBの金融引き締め方針が強まる可能性もあり、金利高・ドル高が見込まれる

日本政府からの円安けん制の発言が予想され、ドル買い・円売りの動きが縮小する可能性がある

●要約ここまで(ChatGPT併用)------

●本文ここから--------------------------

■株式相場見通し

予想レンジ:上限33000円-下限31700円

来週の東京株式市場は上値の重い展開か。高止まりしている米長期金利や調整色を深めている米ハイテク株の動向に神経質な商状が予想される。米10年債利回りは7日に一時4.30%まで上昇し、8月22日に付けた4.36%を窺う水準にまで再び上昇してきた。債券対比でみた際の株式の割高感が意識されやすく、日米ともに株式市場は当面上値の重さが意識されやすい。米長期金利が高値を更新してきた場合には足元で調整しているハイテク株を中心にリスク回避的な売りが強まりやすく、株式市場全体の調整も避けられないと思われる。

こうしたなか、13日には米8月消費者物価指数(CPI)が発表される。直近の米雇用関連の指標は揃って労働市場の逼迫緩和を示唆しているが、米供給管理協会(ISM)が公表する製造業・非製造業の景況指数はともに予想を上回ったほか、雇用と価格の項目が揃って上昇し、インフレ収束が一筋縄ではいかないことを示している。このため米CPIの注目度は高い。米CPIは食品・エネルギーを除いたコア指数で前年同月比+4.3%と7月(+4.7%)から鈍化が予想されている。一方、全体を示す総合CPIは同+3.6%と7月(+3.2%)から加速が予想されている。モメンタムを示す前月比ではコア指数が+0.2%と7月(+0.2%)から横ばい、総合は+0.5%と7月(+0.2%)から加速する見通しだ。

米連邦準備制度理事会(FRB)がより重視する指標はコア指数だが、足元では、サウジアラビアの想定以上の減産延長の発表を受けて原油市況が昨年11月中旬以来の水準にまで上昇している。原油市況の上昇が警戒されているなか、市場はコアCPIの鈍化よりも総合CPIの加速の方をネガティブに捉える可能性があり、米金利上昇が誘発する株安には注意を払いたい。

ほか、米国と中国では小売売上高や鉱工業生産が発表される。最新の米ISM非製造業景況指数が予想を上回ったこともあり、即座に個人消費の減退が懸念される可能性は低いだろうが、今回の米小売売上高の結果は、前回が強い結果だったこともあり、伸びの鈍化が予想されている。自動車・ガソリンを除くベースでは8月は前月比+0.0%と7月(+1.0%)から大幅に失速する見通しだ。

可能性としては高くないが、仮に米CPIが予想を上回る一方で米小売売上高が予想を下回るといったネガティブな組み合わせ結果となった場合には、追加利上げ観測が高まる一方で景気減速が意識される。この場合、米債券市場では短期金利が上昇する一方で、長期金利は低下することが予想され、為替は円高に振れる可能性がある。あまりに悲観的過ぎるかもしれないが、この場合には日本株はダブルパンチに見舞われることになる。

仮に米国の物価・景気の指標が無難な結果に終わったとしても、翌週には米連邦公開市場委員会(FOMC)や日本銀行の金融政策決定会合を控えているため、大幅な株価の上昇は期待しにくい。また、14日には欧州中央銀行(ECB)定例理事会が一足先に開催される。スタグフレーション(インフレと景気減速の併存)的な状況に陥っている欧州経済の金融政策運営は厳しい状況に置かれており、ECBの決定やラガルド総裁の発言に注目したい。

ほか、テクニカル面で気がかりな点がある。連騰劇を見せていた日経平均だったが、今週末にかけての下落により、7月3日、8月1日、9月7日の高値を結んだ上値切り下げトレンドが形成されている。東証株価指数(TOPIX)ではまた見え方は異なるが、米国でもS&P500種株価指数やナスダック総合指数が50日移動平均線を再び下回っており、総じて世界の株式市場の地合いは良好とは言い難いようだ。

個別では決算発表を予定している三井ハイテック<6966>、ラクスル<4384>、ANYCOLOR<5032>、マネジメントソリューションズ<7033>などに注目だ。米長期金利が高止まりしているなか、ハイテク・グロース(成長)株にとってはまだ厳しい状況だが、三井ハイテックの決算で再び電気自動車(EV)関連の物色が強まるかを見極めたい。また、後の3社についてはグロース株に対する投資家のセンチメントを推し量る材料として注目だ。

■為替市場見通し

来週のドル・円は上げ渋りか。米連邦準備制度理事会(FRB)による金融引き締めは長期間継続されるとの見方は変わっていないが、ただ、1ドル=150円レベルが視野に入っており、市場参加者は日本政府・日本銀行による為替介入を警戒している。米CMEのFedWatchツールによると、今月開催の連邦公開市場委員会(FOMC)の会合で政策金利が据え置きとなる確率は90%を超えているものの、11月以降に利上げが行われる可能性は残されている。

来週の注目材料は米インフレ関連指標か。9月13日発表の8月消費者物指数(CPI)は前年比+3.6%程度、同コア指数は+4.3%程度と予想されている。全体の物価指数は7月実績を上回るため、コア指数が市場予想を上回った場合、ドル売り・円買いを抑制する可能性はあろう。また、15日発表の小売売上高やNY連銀製造業景況感指数、ミシガン大学消費者信頼感指数も材料視されそうだ。市場予想を上回る内容だった場合、連邦準備制度理事会(FRB)の引き締め方針を後押しする材料となり、金利高・ドル高が見込まれる。ただし、円安が急速に進行する局面では日本政府から円安けん制が相次ぐことも予想される。実際に円買い介入が行われる可能性は低いものの、円安けん制を受けて投機的なドル買い・円売りはやや縮小する可能性がある。

■来週の注目スケジュール

9月11日(月):日・工作機械受注(8月)、欧・欧州委員会(EC)が経済見通しを発表、など

9月12日(火):日・ライズ・コンサルティング・グループが東証グロースに新規上場、独・ZEW期待指数(9月)、米・10年物国債入札、米・アップルがイベント開催、など

9月13日(水):日・景況判断BSI大企業全産業(7-9月)、国内企業物価指数(8月)、米・消費者物価コア指数(8月)、米・財政収支(8月)、英・アームのIPO価格決定の予定、など

9月14日(木):日・コア機械受注(7月)、日・鉱工業生産(7月)、欧・欧州中央銀行(ECB)が政策金利発表、米・小売売上高(8月)、米・生産者物価コア指数(8月)、英・アームが取引開始の予定、など

9月15日(金):日・第3次産業活動指数(7月)、中・1年物中期貸出ファシリティ金利、中・新築住宅価格(8月)、中・鉱工業生産指数(8月)、中・小売売上高(8月)、中・固定資産投資(都市部)(8月)、米・ニューヨーク連銀製造業景気指数(9月)、米・鉱工業生産指数(8月)、米・ミシガン大学消費者信頼感指数速報(9月)、など

◆株価指数先物週間展望=米国にらみの3万2500円を挟んだ短期的な売買

2023/09/10(日)17:00

●要約(ChatGPT併用)---------------

日経225先物は米国市場の動向に影響受けやすく、13~15日に多数の米国経済指標の発表が予定

米FOMC前の「ブラックアウト」期間開始、この間の経済指標の影響で市場が動きやすい

中国が米アップル「iPhone」の使用禁止を計画、これに伴い米ハイテク株に動揺

日経225先物は9月7日に3万3110円上昇、しかし中国の報道を受け週末下落

SQ値は3万2921円39銭、NT倍率は13.85倍に低下、米ハイテク株の展開は不透明

8月第5週、海外投資家は買い越し傾向、個人は売り越し、信託銀行は買い越しを継続

12~15日には経済指標の発表や米アップルのイベントが予定、岸田首相の内閣改造も13日に予定

●要約ここまで(ChatGPT併用)------

●本文ここから--------------------------

今週の日経225先物は、米国市場の動向に振られやすい展開になりそうだ。13日に8月の米消費者物価指数(CPI)、14日に米小売売上高、米卸売物価指数(PPI)、15日に9月のニューヨーク連銀製造業景気指数、ミシガン大学消費者態度指数の発表が予定されている。翌週に米連邦公開市場委員会(FOMC)を控えて、FOMCメンバーらによる金融政策に関する発言を禁じる「ブラックアウト」期間に入る。このため、これら経済指標の結果を受けて思惑的な動きが強まりやすい。

また、先週は中国当局が政府職員に対し米アップル<AAPL>の「iPhone」など海外メーカーの小型機器の使用を禁止する計画が報じられ、さらに使用禁止の範囲を拡大すると伝えられた。報道を受けてアップルが大幅に下落したほか、米ハイテク企業への規制拡大が警戒されて、エヌビディア<NVDA>などの弱い値動きも目立っていた。8日の米国市場でアップルには買い戻しが見られたものの、米ハイテク株の値動きが指数インパクトの大きい値がさハイテク株に影響を与えると考えられ、先物市場では短期筋の仕掛け的な売買が強まりやすい。

先週の日経225先物は、前週の8月28日からのリバウンド基調を継続するなか、9月7日には3万3110円(12月限)まで買われた。週末に9月限の先物・オプション特別清算指数算出(メジャーSQ)を控え、権利行使価格のレンジ切り上げとともにヘッジ対応の動きが指数を押し上げる流れが続いた。しかし、中国のiPhone規制報道をきっかけに週後半は軟化し、結局は前週比マイナスだった。

なお、9月のSQ値は3万2921円39銭だった。SQに絡んだ商いはTOPIX型の売り越しに対して、日経平均型は買い越しだったこともあり、前日の日経平均株価に対して70円程度の下げにとどまった。波乱なくSQは通過したが、日経平均株価は寄り付き直後に付けた3万2920円を高値に軟化しており、SQ値が心理的な抵抗となっていた。SQ通過で需給が軽くなるなか、その後はショート優勢の展開となった。

日経225先物は先週の下げによりボリンジャーバンドの+1σを下回り、75日移動平均線水準まで下げてきたことで、同線のほか3万2070円辺りに位置する25日線が支持線として意識されやすいだろう。+1σが3万2550円辺りに位置しているため、3万2500円辺りを中心とした上下の権利行使価格である3万2250円から、SQ値手前の権利行使価格3万2875円処のレンジを想定する。3万2500円を中心に、下限に接近する局面では押し目狙いのロング対応に、レンジ上限に接近する局面では戻り売り狙いの短期ショートの対応に向かわせよう。

VIX指数は13.84に低下した。前日には一時15.68まで上昇し、75日線突破から25日線を捉える場面も見られた。抵抗線を試した後に再び低下を見せていることで、リスク選好に傾きやすいだろう。そのため、週初の日経225先物はリバウンド狙いのロングが入りやすいと考えられる。

なお、先週末のNT倍率は先物中心限月で13.85倍に低下し、一時13.79倍と3月前半以来の水準まで下げてきた。目先的には2月22日の13.70倍のほか、1月16日の13.62倍が意識されやすい。年初の水準に接近するなかで、NTショートを巻き戻す動きが意識されてくるものの、米ハイテク株を巡って不透明感が燻るなか、ややTOPIX型優位の展開が継続しそうだ。

8月第5週(8月28日-9月1日)の投資部門別売買動向によると、海外投資家は現物と先物の合算では3週ぶりに買い越しており、買い越し額は9715億円(8月第4週は1082億円の売り越し)だった。なお、現物は3393億円の買い越し(同2046億円の売り越し)と3週ぶりの買い越しであり、先物は6322億円の買い越し(同964億円の買い越し)と2週連続で買い越している。個人は現物と先物の合算で1兆1687億円の売り越しで、2週連続の売り越し。信託銀行は現物と先物の合算で670億円の買い越しとなり、2週連続の買い越しだった。

主要スケジュールでは、12日に米アップルがスペシャルイベントを開催するほか、13日に7-9月期法人企業景気予測調査、8月国内企業物価、米国8月消費者物価指数、14日に7月機械受注、7月鉱工業生産確報値、米国8月小売売上高、米国8月卸売物価指数、欧州中央銀行(ECB)政策金利、ラガルドECB総裁会見、15日に中国8月小売売上高、中国8月鉱工業生産、米国9月ニューヨーク連銀製造業景気指数、米国8月鉱工業生産、米国9月ミシガン大学消費者態度指数などが予定されている。なお、岸田首相は13日に内閣改造と自民党の役員人事を実施するとみられている。

――プレイバック・マーケット――

●SQ値

10月限 日経225 26666.31 TOPIX 1885.58

11月限 日経225 28225.86 TOPIX 1978.52

12月限 日経225 27576.37 TOPIX 1945.27

01月限 日経225 26325.21 TOPIX 1900.71

02月限 日経225 27779.75 TOPIX 1986.19

03月限 日経225 28377.34 TOPIX 2047.32

04月限 日経225 28519.43 TOPIX 2019.76

05月限 日経225 29235.08 TOPIX 2090.33

06月限 日経225 32018.38 TOPIX 2211.13

07月限 日経225 32484.24 TOPIX 2245.68

08月限 日経225 32013.86 TOPIX 2278.68

09月限 日経225 32921.39 TOPIX 2370.93

◆日経225先物(日足)

始値 高値 安値 清算値 前日比

23/12 09月08日 32740 32840 32290 32420 -350

23/09 09月07日 33230 33330 32980 33000 -240

23/09 09月06日 32930 33290 32830 33240 +270

23/09 09月05日 33010 33090 32790 32970 -10

23/09 09月04日 32680 32980 32610 32980 +280

◇TOPIX先物(日足)

始値 高値 安値 清算値 前日比

23/12 09月08日 2363.0 2369.0 2333.5 2340.5 -24.5

23/09 09月07日 2393.5 2398.0 2378.5 2384.0 -10.5

23/09 09月06日 2372.5 2396.5 2366.0 2394.5 +19.5

23/09 09月05日 2379.5 2384.0 2361.5 2375.0 -2.0

23/09 09月04日 2345.0 2377.0 2345.0 2377.0 +30.5

●シカゴ日経平均 円建て

清算値 前日大阪比

09月08日(12月限) 32520 +100

09月07日(12月限) 32895 +125

09月06日(9月限) 33125 -115

09月05日(9月限) 33110 +140

09月04日(9月限) 休場

※前日比は大阪取引所終値比

□裁定取引に係る現物ポジション裁定残(金額)

売り 前週末比 買い 前週末比

09月01日 505億円 +115億円 1兆2609億円 +4668億円

08月25日 389億円 -80億円 7940億円 +318億円

08月18日 470億円 +199億円 7622億円 -455億円

08月10日 270億円 -214億円 8078億円 +1255億円

08月04日 484億円 +346億円 6822億円 -3304億円

07月28日 138億円 -141億円 1兆0127億円 +734億円

07月21日 280億円 -52億円 9393億円 +497億円

□裁定取引に係る現物ポジション(株数)

売り 前日比 買い 前日比

09月06日 986万株 -25万株 5億8733万株 +2833万株

09月05日 1012万株 -263万株 5億5899万株 +4009万株

09月04日 1276万株 +32万株 5億1890万株 +1739万株

09月01日 1243万株 +193万株 5億0151万株 +8479万株

08月31日 1049万株 +323万株 4億1671万株 +5968万株

08月30日 726万株 0株 3億5703万株 +751万株

08月29日 726万株 -210万株 3億4951万株 +731万株

08月28日 936万株 -162万株 3億4219万株 +1725万株

08月25日 1099万株 +264万株 3億2494万株 +531万株

08月24日 835万株 -82万株 3億1963万株 +46万株

08月23日 917万株 -0.2万株 3億1917万株 +132万株

08月22日 917万株 -91万株 3億1784万株 +331万株

08月21日 1008万株 -369万株 3億1452万株 -570万株

08月18日 1378万株 +133万株 3億2023万株 -546万株

08月17日 1245万株 -121万株 3億2569万株 -707万株

08月16日 1366万株 +404万株 3億3276万株 -925万株

08月15日 962万株 +136万株 3億4202万株 +78万株

08月14日 826万株 +211万株 3億4123万株 +294万株

■日本銀行による指数連動型上場投資信託(ETF)買い入れ推移(通常ETF分)

【2022年】

1月14日 701億円

1月25日 701億円

2月14日 701億円

3月07日 701億円

4月07日 701億円

5月19日 701億円

6月13日 701億円

6月17日 701億円

12月2日 701億円

【2023年】

3月13日 701億円

3月14日 701億円

―――【NEWS】―――

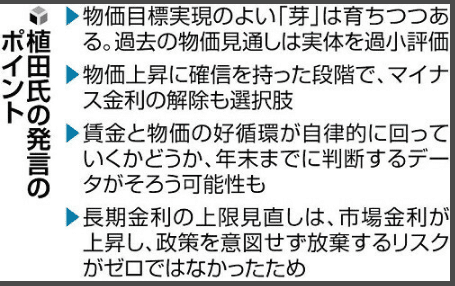

▶[NEWS]マイナス金利解除「物価上昇に確信持てれば選択肢」…植田日銀総裁インタビュー(09日読売)

2023/09/09(土)05:00

●要約(ChatGPT併用)---------------

日本銀行の植田和男総裁が読売新聞のインタビューに答える

賃金上昇と物価上昇の確信時に、マイナス金利政策の解除のオプションが考慮される

年内に金融緩和の判断材料が出揃う可能性を示唆

植田氏の報道機関への初の単独インタビュー

物価目標達成までの距離があり、粘り強い金融緩和が続行されるとの立場

マイナス金利政策の解除は物価目標達成の判断に基づく

解除の具体的な時期は未定、年末までのデータ収集が鍵

7月の日銀会合で長期金利の上限を1.0%に設定

長期金利の設定は「リスクマネジメント」としての意味合い

変動幅の目安は「±0.5%」だが、厳格なコントロールは意図していない

長期金利の上昇に理解を示し、円安の進行については経済・物価への影響を評価

インタビューは日銀本店で行われた

●要約ここまで(ChatGPT併用)------

●本文ここから--------------------------

日本銀行の植田和男総裁は、読売新聞の単独インタビューに応じた。賃金上昇を伴う持続的な物価上昇に確信が持てた段階になれば、大規模な金融緩和策の柱である「マイナス金利政策」の解除を含め「いろいろなオプション(選択肢)がある」と語った。現状は緩和的な金融環境を維持しつつも、年内にも判断できる材料が出そろう可能性があることも示唆した。

植田氏が今年4月に就任して以来、報道機関の単独インタビューに応じるのは初めて。現状、「物価目標の実現にはまだ距離がある。粘り強い金融緩和を続ける」との立場は維持した。

植田氏は、短期金利をマイナス0・1%とするマイナス金利政策の解除のタイミングについて、「経済・物価情勢が上振れした場合、いろいろな手段について選択肢はある」と回答。さらに、「マイナス金利の解除後も物価目標の達成が可能と判断すれば、(解除を)やる」と述べた。

具体的な時期は、現状では「到底決め打ちできる段階ではない」とした。来春の賃上げ動向を含め、「年末までに十分な情報やデータがそろう可能性はゼロではない」とした。

日銀は7月の金融政策決定会合で、長期金利を0%程度に操作する金融緩和策「イールドカーブ・コントロール(YCC)」の上限を事実上1・0%にした。植田氏は長期金利が当面は届かないだろう水準に設定したことを「リスクマネジメント(危機管理)」と表現。「経済・物価見通しが上振れした時に、日銀がYCCを意図しない形で放棄するようなことに追い込まれるリスクもゼロではなかった」と説明した。

変動幅の目安は「プラスマイナス0・5%」に据え置いたが、「特定の水準で厳格にコントロールすることは考えていない」とし、変動幅は形骸化したと見る市場の見方を否定しなかった。長期金利が現状の0・6%台半ばから経済・物価情勢に合わせてさらに上昇することにも理解を示した。

最近の円安の進行には、「政府と連絡を取りつつ、経済・物価への影響をきちんと評価する」と述べた。

インタビューは6日、日銀本店で行った。

▶[NEWS]FRB当局者らの自信強まる、米経済のソフトランディングは可能だ(09日ブルームバーグ)

2023/09/09(土)04:52

●要約(ChatGPT併用)---------------

米連邦準備制度理事会(FRB)当局者らはインフレ抑制と経済の「ソフトランディング(軟着陸)」のバランスを取る努力中

今月の連邦公開市場委員会(FOMC)では金利据え置きを検討

好調な経済データの中で、年内の金利引き上げの可能性も視野に

ソフトランディングの成功はパウエルFRB議長の評価に大きく影響

元FRBスタッフ、エレン・ミード氏はソフトランディングの実現性に言及

金利上昇のバイアスはしばらく維持される可能性が高いと指摘

FRBのウォラー理事は金利据え置きを支持する意向を示唆

労働市場と需要の減速を確認する必要があると当局者らは指摘

欧州と中国の経済失速が米国の金融政策に影響を与える可能性

エコノミスト予想では今年の第4四半期の米国の生産が減速する可能性

FRBは現在のインフレ率と経済成長のバランスを見極める課題に直面

インフレとの闘いにおいて「過剰な金融引き締め」の過ちを避けることがFRB当局者らの目標

●要約ここまで(ChatGPT併用)------

●本文ここから--------------------------

米連邦準備制度理事会(FRB)当局者らは、経済に強い痛みを感じさせずにインフレを抑え込むことができると、楽観的な見方を強めている。

FRB当局者らはインフレ率を2%の目標に下げることに引き続きコミットしながらも、物価上昇圧力と労働市場が徐々に冷え込んでいる兆候を心強く思っており、行き過ぎた利上げでせっかくの「ソフトランディング(軟着陸)」のチャンスを無駄にしないよう腐心している。当局者らはそれを念頭に、今月19-20日の連邦公開市場委員会(FOMC)で金利を据え置く準備を進めている。好調な経済データが相次ぐ中、必要であれば年内にもう一度金利を引き上げる可能性はある。

この綱渡りはパウエルFRB議長の功績にとって極めて重要だ。インフレの強いショックが起きた後、リセッション(景気後退)を伴わずに物価の安定を取り戻したとなれば、利上げ開始が遅すぎたとの批判は多少和らぐだろう。

元FRBシニアスタッフで、現在はデューク大学経済学教授のエレン・ミード氏は「ソフトランディングは本当に可能なのかもしれない」と話す。「これまでの仕事すべてを金融市場に台無しにされたくないから、興奮する気持ちを表に出したくないだろう」と述べた。

ディスインフレという偽りの夜明けに幾度かやけどを負った政策当局者らは、信用引き締め終了を早まって宣言してしまうことを警戒しており、しばらくの間は金利上昇へのバイアスを維持する可能性が高い。

既に景気抑制的な領域に入った金利をさらに引き上げる必要性をFOMCが確信するかどうかにおいて、これから出てくるデータが一層の重みを持つ。

ニューヨーク連銀のウィリアムズ総裁は7日、「われわれの政策は良い位置にあるが、引き続きデータ次第の姿勢が必要だろう」と語った。

ここ数週間の統計は、インフレ熱が収束しつつあることを再確認させるものだった。

FRBの中でもタカ派に位置するウォラー理事は5日のCNBCとのインタビューで、「差し迫ってすぐに何かをする必要があると示すものは一切ない」と発言。「何もしないで、データを待つことが可能だ」と述べ、次回FOMCで金利据え置きを支持することを示唆した。

ウォラー氏やダラス連銀のローガン総裁のようなタカ派、およびボストン連銀のコリンズ総裁のような中道派は、年内利上げの可能性を維持している。

ソフトランディングを成し遂げるには、労働市場と需要全体にさらなる減速を確認する必要があると、当局者らは述べている。

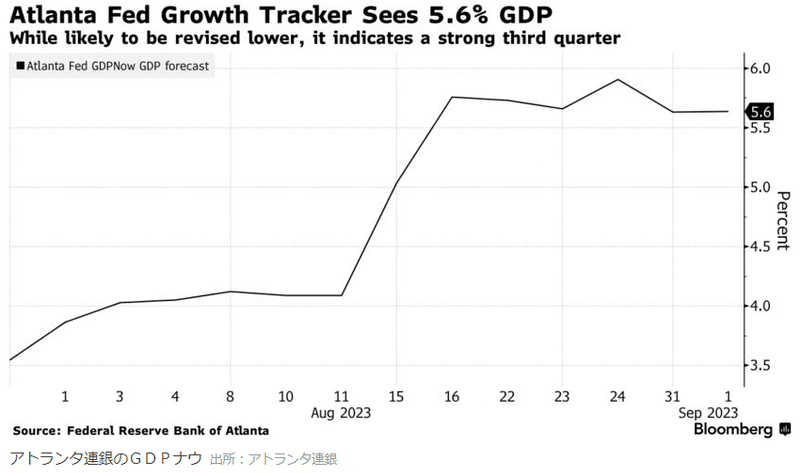

しかし個人消費や住宅投資など予想を上回る強さを示した一連の統計を受け、エコノミストらは四半期国内総生産(GDP)予測を引き上げてきた。

欧州と中国の経済失速は、ディスインフレという追い風を米金融政策に吹かせるかもしれない。中国の景気減速は「財のインフレ状況改善を確固たるものにしている」とJPモルガン・チェースのチーフエコノミスト、マイケル・フェローリ氏は述べた。

エコノミスト予想はまた、10ー12月(第4四半期)の米生産が一段階落ちる可能性を示唆。バークレイズのシニアエコノミスト、ジョナサン・ミラー氏は学生ローン返済の再開や、利上げの影響継続による信用収縮を指摘、年率0.5%成長という「劇的な減速」を予測している。しかし「GDP成長率の強さには、これまでに繰り返し驚かされている」と述べた。

これこそがFRBに突きつけられた課題だ。自分たちの予測に強い確信は持てず、インフレは依然高すぎるため追加利上げのカードは残しておく必要がある。これ以上経済を縛ると、「極めて珍しい」ソフトランディングを逃してしまう恐れがあるとミラー氏は述べた。

インフレとの闘いでは「過剰な金融引き締め」で経済をリセッションに直行させる傾向があると、ミラー氏は指摘する。これこそが、今回は犯すまいとFRB当局者らが決意している過ちだ。

原題:

Fed Officials Grow More Hopeful They Can Achieve a Soft Landing(抜粋)

関連記事:

FOMC、22年ぶり高水準に金利引き上げ-追加利上げの可能性残す (3)

NY連銀総裁、金融政策は良好な位置-データ次第の姿勢必要 (1)

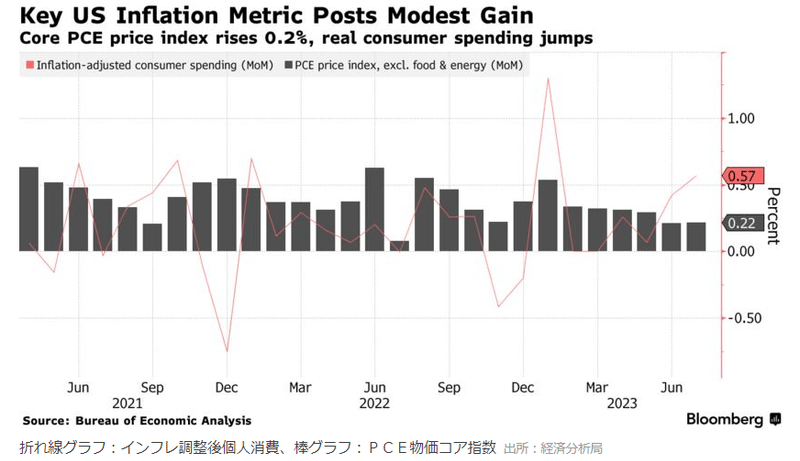

米PCEコア価格指数は小幅上昇、個人消費支出は予想上回る伸び (3)

8月の米雇用統計、18.7万人増-賃金鈍化、失業率3.8%に上昇 (3)

米ダラス連銀総裁、9月に1回見送り後に利上げ再開必要も (1)

▶[NEWS]中国証監会、資本市場へのさらなる支援を表明-投資家と会合(09日ブルームバーグ)

2023/09/09(土)02:20

●要約(ChatGPT併用)---------------

中国証監会が資本市場を支援するための新たな措置を計画

ブラックロックやブリッジウォーター・アソシエーツなどの投資家と提案を収集するための会合を実施

3回の会合で、易会満主席をはじめとした証監会の当局者と投資会社の代表者、エコノミスト、学者が参加

証監会は、参加者からの意見や提案を基に「現実的かつ効果的な」政策を導入するとウェブサイトで声明

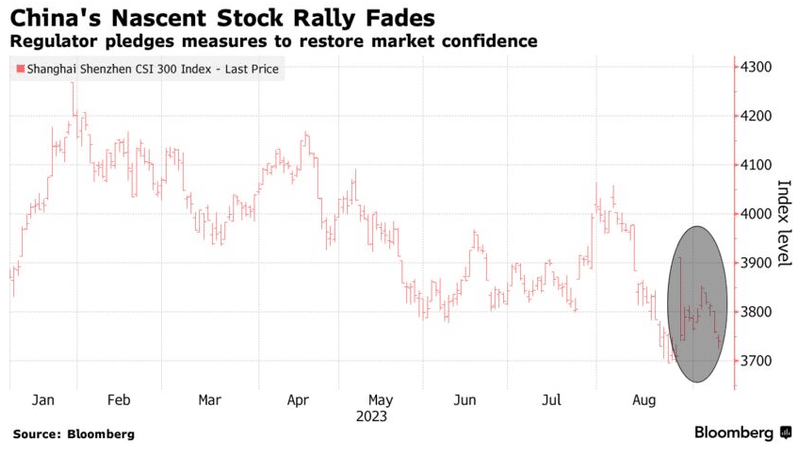

7月下旬以降、中国が投資家心理の向上を目指して支援策を次々と打ち出しているが、効果は一定ではない

中国の主要な株価指数であるCSI300指数が下落

経済データにより、輸出の減少や不動産市場の低迷が明らかに

●要約ここまで(ChatGPT併用)------

●本文ここから--------------------------

中国証券監督管理委員会(証監会)は資本市場を支援するためにさらなる措置を講じると表明した。ブラックロックやブリッジウォーター・アソシエーツを含む投資家と会合を開き、提案を聞いたとしている。

易会満主席を含む証監会の当局者と、国内外の投資会社の代表者、エコノミストや学者との間で、このほど3回の会合が開かれた。

証監会はウェブサイトに掲載した声明で、参加者から出された意見や提案を検討すると説明。その上で資本市場の「安定的かつ健全な発展」を維持するため、「現実的かつ効果的な」政策を導入すると述べた。

中国は7月下旬以降、投資家心理の押し上げに向けた支援策を相次ぎ打ち出しているが、これまでのところ結果はまちまちとなっている。本土株の指標であるCSI300指数は、8月下旬からの上げの大部分を失った。経済データから、輸出の落ち込みや不動産不況が浮き彫りになっているためだ。

原題:

China Stock Regulator Vows Market Support After Investor Meeting(抜粋)

▶[NEWS]米消費者の住宅取得能力、過去最低にとどまる-金利上昇や価格高で(09日ブルームバーグ)

2023/09/09(土)01:15

●要約(ChatGPT併用)---------------

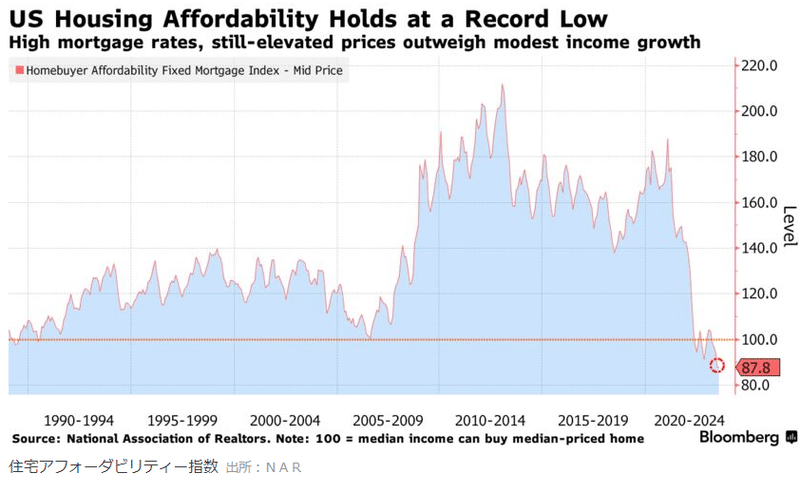

米国の消費者の住宅取得能力が7月にも過去最低を維持

高い住宅ローン金利と住宅価格のため、住宅所有が多くの人にとって難しくなっている

全米不動産業者協会の住宅アフォーダビリティー指数は7月も87.8、1989年以降での最低

指数が100のとき、平均所得の世帯が中央値の価格の住宅にローンを組むことができる

標準的な世帯は収入の28.5%を住宅ローンの返済に使っている

住宅ローンを利用するための必要な年収が過去最高の10万4496ドル(約1540万円)に

NARのローレンス・ユン氏は、住宅価格がわずかに下がっているものの、住宅ローン金利の上昇が購入能力を減少させていると指摘

ユン氏は、米金融当局が中所得層の賃借人に住宅の機会を与えないことで、社会的格差を拡大しているとも述べた

●要約ここまで(ChatGPT併用)------

●本文ここから--------------------------

米消費者の住宅取得能力は7月も過去最低にとどまった。住宅ローン金利や価格が高いため、多くにとって住宅所有が難しい状況となっている。

全米不動産業者協会(NAR)の住宅アフォーダビリティー指数は7月も87.8と、前月から変わらず。これは1989年までさかのぼるデータで最低水準。同指数が100の場合、価格中央値の住宅物件に対して平均所得の世帯がローンを組めることを意味する。

8日に公表されたリポートによれば、標準的な世帯は収入の28.5%を月々の住宅ローンの元利払いに費やした。これは過去最高水準に並ぶ。頭金20%に基づくと、住宅ローンの利用資格を得られる年収は7月に過去最高の10万4496ドル(約1540万円)となった。

NARのチーフエコノミスト、ローレンス・ユン氏は「住宅価格の中央値はやや下がっているが、住宅ローン金利の上昇で購入能力が引き続き損なわれている」と電子メールで指摘。「結果として、米金融当局は中所得層の賃借人に住宅所有の機会を与えないという形で、意図せず社会的格差を広げている」と続けた。

原題:US Housing Affordability Remains at a Record Low, NAR Says(抜粋)

▶[NEWS]【投資部門別売買動向】個人は売越額が9226億円と3ヵ月半ぶりの大きさで一手売り (8月第5週)(09日株探ニュース)

2023/09/09(土)06:50

●要約(ChatGPT併用)---------------

FRB議長のパウエル講演後、米株が高騰し、日経平均株価が前週末比で1086円高の3万2710円となった

海外投資家が3週ぶりに買い越し、買越額は3393億円、前週は2046億円の売り越し

海外投資家は、日経225先物、TOPIX先物などで2週連続で買い越し、買越額は6332億円、前週は972億円

現物と先物の合計で、買越額は9726億円、前週は1074億円の売り越し

信託銀行(年金基金の動きとしてみられる)は、買い越しとして616億円、前週は218億円

個人投資家は、売り越し9226億円、前週の1160億円より増加、約3ヶ月半ぶりの高額

急な相場上昇で、個人投資家は利益を確定させて売却した

海外投資家の買い越しと、個人投資家の売り越しの動きが顕著

●要約ここまで(ChatGPT併用)------

●本文ここから--------------------------

●海外勢が3週ぶりに買い越す一方、個人は売越額が9226億円と3ヵ月半ぶりの大きさで一手売り

東証が7日に発表した8月第5週(8月28日~9月1日)の投資部門別売買動向(現物)によると、FRB議長のパウエル講演通過後の米株高でリスクオンの流れが強まり日経平均株価が前週末比1086円高の3万2710円と大幅に2週続伸したこの週は、海外投資家が3週ぶりに買い越した。買越額は3393億円だった。前週は2046億円の売り越し。海外投資家は先物の投資部門別売買動向では日経225先物、TOPIX先物、ミニ日経225先物、ミニTOPIX先物、日経225マイクロの合計で2週連続で買い越した。買越額は6332億円と前週の972億円から急拡大した。現物と先物の合算は3週ぶりに買い越し、買越額は9726億円だった。前週は1074億円の売り越しだった。年金基金の売買動向を映すとされる信託銀行は2週連続で買い越し、買越額は616億円と前週の218億円から増加した。

一方、個人投資家は2週連続で売り越し、売越額は9226億円と一手売りとなり、前週の1160億円から大きく膨らみ5月3週以来およそ3ヵ月半ぶりの大きさだった。相場の急上昇で個人は利益確定売りに動いた格好だ。

日経平均が大幅続伸する中、海外投資家が3週ぶりに買い越す一方、個人投資家は売越額が9226億円と3ヵ月半ぶりの大きさで一手売りとなった。

■投資部門別売買代金差額 (8月28日~9月1日)

東証・名証2市場の内国普通株式市場の合計[総合証券ベース(全51社)]

※単位:億円(億円未満切り捨て) ▲は売り越し

海外投資家 信託銀行 個人合計 [ 現金 信用 ] 日経平均 ( 前週比 )

8月 ―――

第5週 3,393 616 ▲9,226 [ ▲6,791 ▲2,434 ] 32,710円 ( +1086 円)

第4週 ▲2,046 218 ▲1,160 [ ▲1,808 647 ] 31,624円 ( +173 円)

第3週 ▲7,415 ▲1,067 3,558 [ 1,984 1,573 ] 31,450円 ( -1022 円)

第2週 1,799 ▲2,719 ▲2,395 [ ▲1,983 ▲411 ] 32,473円 ( +280 円)

第1週 188 ▲1,822 2,661 [ ▲370 3,032 ] 32,192円 ( -566 円)

7月 ―――

第4週 738 ▲944 ▲1,303 [ ▲1,918 614 ] 32,759円 ( +454 円)

第3週 197 472 126 [ ▲1,018 1,144 ] 32,304円 ( -87 円)

第2週 2,793 ▲2,603 1,801 [ 582 1,219 ] 32,391円 ( +2 円)

第1週 313 ▲386 3,687 [ 858 2,828 ] 32,388円 ( -800 円)

6月 ―――

第4週 3,041 ▲1,331 ▲1,027 [ ▲1,745 718 ] 33,189円 ( +407 円)

第3週 ▲3,604 ▲4,074 3,446 [ 305 3,141 ] 32,781円 ( -924 円)

第2週 6,414 ▲821 ▲5,777 [ ▲6,351 573 ] 33,706円 ( +1440 円)

第1週 9,854 ▲535 ▲4,819 [ ▲4,998 179 ] 32,265円 ( +740 円)

5月 ―――

第5週 5,352 ▲7,344 388 [ ▲1,095 1,484 ] 31,524円 ( +607 円)

第4週 3,816 ▲2,421 ▲442 [ ▲1,922 1,479 ] 30,916円 ( +107 円)

第3週 7,476 ▲936 ▲9,273 [ ▲8,124 ▲1,149 ] 30,808円 ( +1420 円)

第2週 5,658 ▲1,473 ▲3,054 [ ▲3,310 255 ] 29,388円 ( +230 円)

第1週 1,602 ▲346 ▲2,815 [ ▲2,247 ▲567 ] 29,157円 ( +301 円)

4月 ―――

第4週 1,458 ▲994 ▲1,049 [ ▲1,872 823 ] 28,856円 ( +292 円)

第3週 2,760 ▲622 ▲2,577 [ ▲2,953 376 ] 28,564円 ( +70 円)

第2週 10,494 ▲2,170 ▲4,230 [ ▲3,430 ▲799 ] 28,493円 ( +975 円)

第1週 6,796 ▲4,032 2,103 [ ▲313 2,416 ] 27,518円 ( -523 円)

※「信託銀行」は年金積立金管理運用独立行政法人(GPIF)など年金基金の売買動向を映すとされる部門。「個人・現金」は個人投資家による現物取引の売買動向、「個人・信用」は個人投資家による信用取引の売買動向。

※日銀が金融緩和策の一環として実施しているETF(上場投資信託)の買い入れは、ETFを組成する証券会社の自己売買部門を通じて買い入れているとみられる。

▶[NEWS]American economic power is potent but unstable(09日ロイター)

2023/09/09(土)02:03 AM GMT+9

●要約(ChatGPT併用)---------------

iPhoneとアメリカの経済力

過去15年間、iPhoneはアメリカの経済力の象徴となっている。しかし、中国は最近、中央政府の職員に仕事中のiPhoneの使用を停止するよう指示した。中国とAppleの関係

iPhoneの成功の多くは、中国での低コスト製造に起因している。中国がAppleに冷たくなっているならば、それはアメリカとの関係がますます冷え込んでいることを示す強力な指標だ。経済の相互依存と対立

アメリカは、グローバルな技術と金融の支配的な地位を外交政策の武器として使用し、他国が報復するよう促してきた。経済の相互依存が紛争を抑止する理論

経済的に相互依存している国々は、敵対者になる可能性が低いという考えがあった。アメリカのオンライン支配

アメリカは、世界中の電話やメールを盗聴することができ、これは2013年にエドワード・スノーデンが告発するまでほとんど検出されなかった。アメリカの経済力の武器化

アメリカは、金融と技術の制裁を使用して、中国の通信機器メーカーであるHuaweiを攻撃した。グローバルコマースの武装の問題

グローバルコマースの通路を武装化すると、他者が反撃することを奨励する。アメリカと中国の経済的なリンクの断絶

アメリカと中国の経済的なリンクの完全な断絶は想像しにくいが、現状は脆弱だ。

●要約ここまで(ChatGPT併用)------

●本文ここから--------------------------

LONDON, Sept 8 (Reuters Breakingviews) - For the past 15 years, the iPhone has been a totem of U.S. economic power. The global popularity of Apple’s (AAPL.O) ubiquitous smartphone serves as a worldwide reminder of Silicon Valley’s ingenuity and technological expertise. Yet in some eyes it now appears to have become a threat. China recently told staff at central government agencies to stop using the devices at work, Reuters reported on Thursday, and the ban could spread to regional authorities too.

Although the reasons Beijing has soured on Apple are unclear, the symbolism is hard to ignore. The iPhone owes much of its success to low-cost manufacturing in China. If the country is cooling on the $2.8 trillion company, it’s a potent indicator of increasingly frosty relations with the United States. It also underscores the difficulty of reversing two decades of economic integration.

When China joined the World Trade Organization at the end of 2001, many political leaders hailed the move as a big step forward, not just for the global economy, but also for peaceful coexistence. Countries with shared economic interests were less likely to become adversaries, or so the thinking went. Over the next two decades, however, the United States increasingly wielded its dominant position in global technology and finance as a foreign policy weapon, eventually prompting others to retaliate.

The theory that economic interdependence deters conflict has a long history. Back in 1909, the English historian Norman Angell published “The Great Illusion”, which argued that European countries had too much to lose by going to war. Within a few years, that dream died on the battlefields of northern France, alongside millions of men.

When the Cold War ended in 1989, the concept made a comeback. As new nations joined the capitalist international economy and barriers to trade and finance fell, markets and multinational companies seemed more powerful than many governments. Conflict would threaten the lucrative cross-border flow of money and goods. In 1996, the New York Times columnist Thomas Friedman articulated what he called the “Golden Arches Theory of Conflict Prevention”. The tongue-in-cheek hypothesis stipulated that two countries that were sufficiently developed to support a McDonald’s would not fight each other. Russian President Vladimir Putin, among others, later proved him wrong.

Even as advocates of globalisation celebrated, interconnected systems became a theatre for bitter battles. Perhaps most significantly, the U.S. government realised it could use the internet to spy on adversaries and the financial system to subdue them.

U.S. online dominance enabled it to eavesdrop on phone calls and emails from around the world, a process that went largely undetected until the National Security Agency contractor Edward Snowden blew the whistle in 2013. Meanwhile, the U.S. Treasury realised it could exclude enemies such as North Korea and Iran from the global dollar-based payments system, while forcing financial institutions in other countries to enforce its policies.

Henry Farrell and Abraham Newman vividly describe this shift in “Underground Empire: How America Weaponized the Global Economy”. The authors, respectively professors at Johns Hopkins SAIS and Georgetown University, explain how the unseen network of computer protocols and undersea cables was not built deliberately as a tool of state power. Indeed, U.S. officials were initially reluctant to exert their authority over foreign banks and fund managers. But the Sept. 11 attacks on New York and Washington, just three months before China formally joined the WTO, amplified the urgency of pursuing America’s enemies.

The phenomenon the authors call “weaponized interdependence” has expanded ever since. Years before the Chinese government expressed doubts about iPhones, the United States used financial and technological sanctions to attack Huawei, the Chinese maker of telecommunications equipment. U.S. regulators imposed a huge fine on BNP Paribas (BNPP.PA), the French bank, for circumventing sanctions on Sudan, Iran and Cuba. When Putin invaded Ukraine, America and its allies initiated a huge barrage of penalties, kicked most Russian banks out of the SWIFT payments network, and opened a new front by freezing a large chunk of Moscow’s central bank reserves.

More recently, the Biden Administration has imposed controls on technology exports to prevent China from developing sophisticated semiconductors. Far from escaping the clutches of government control, “U.S. intellectual property turned out to be a long and nearly invisible fishing line, with shiny lures and baited hooks that foreign businesses snapped at and swallowed,” write Farrell and Newman. The tendency of capitalism to produce a handful of giant companies, many of them headquartered in the United States, helped successive administrations exert their authority.

The problem with arming the passageways of global commerce, however, is that it encourages others to fight back. China’s iPhone ban, however limited in scope, is the latest in a series of attempts to reduce Beijing’s dependence on U.S.-made technology, including Intel (INTC.O) chips and Microsoft’s (MSFT.O) Windows software. The country also has flexed its muscles by restricting exports of gallium and germanium, used to make microprocessors. The financial warfare waged on Russia has given new urgency to so-far halting attempts to develop an alternative financial system which does not depend on the U.S. dollar. The European Union is also exerting its will. France, Germany and others joined the United States in punishing Putin, but their officials also worry about a future U.S. president, perhaps a returning Donald Trump, using the same tools against his erstwhile allies.

It’s unclear where this confrontation will end. Even as authorities have dropped talk of the United States “decoupling” from China in favour of the more benign “derisking”, politicians are still primed to see potential weapons and vulnerabilities in every aspect of interdependence. The United States and Europe are building more capacity to make their own semiconductors, while worrying about becoming overly reliant on Chinese-made batteries for electric vehicles.

A complete severing of economic links between China and the United States is hard to imagine. The status quo is also fragile. “There is no visible exit from the underground empire,” Farrell and Newman conclude. “Every tunnel that seems to lead out ends up turning back in on itself.” The system that emerged after the Cold War was supposed to lower the danger of conflict, but instead the risk of an expensive confrontation keeps growing.

Follow @peter_tl on X

(The author is a Reuters Breakingviews columnist. The opinions expressed are his own.)

▶[NEWS]Stock market drives U.S. households to record wealth(09日ロイター)

2023/09/09(土)02:45 AM GMT+9

●要約(ChatGPT併用)---------------

米国家計の純資産の増加

株式市場の急増により、米国家計の純資産は第2四半期に過去最高の154兆ドル以上に達した。家計の純資産の増加率

4月から6月の期間に、家計の純資産は3.7%増加し、148.79兆ドルから154.28兆ドルになった。株式市場の影響

Standard & Poor's 500の合計リターン指数は、第2四半期に8.7%のリターンを記録し、家計の純資産に2.6兆ドルを追加した。不動産の価値の増加

2022年第2四半期以来初めて、不動産の価値が増加し、純資産の増加に2.5兆ドルを寄与した。家計の現金の減少

家計の現金保有額は、連続して5四半期減少し、17.7兆ドルとなった。家計の負債の増加

第2四半期に、家計、企業、政府の負債が増加し続けた。非金融部門の総負債の増加率

非金融部門の総負債は、年率換算で6.3%増加し、71.2兆ドルに達した。

●要約ここまで(ChatGPT併用)------

●本文ここから--------------------------

Sept 8 (Reuters) - A surging stock market powered U.S. household wealth to a record high of more than $154 trillion in the second quarter, aided by a rebound in property values, Federal Reserve data out on Friday showed.

Household net worth rose 3.7% to $154.28 trillion in the period from April through June from $148.79 trillion at the end of the first quarter, the Fed said in its quarterly snapshot of the balance sheets of households, businesses and federal, state and local governments.

The data showed households have fully recouped the wealth losses generated by a crushing bear market for stocks and weaker real estate values through much of last year as the Fed kicked off an aggressive campaign to rein in inflation through large, rapid-fire interest rate increases.

The Standard & Poor's 500 total return index (.SPXTR), including reinvested dividends, delivered an 8.7% return in the second quarter, its largest gain since the final three months of 2021. The equity market's rally added $2.6 trillion to household net worth, accounting for nearly half of the overall wealth gain in the quarter.

Real estate was the other large driver, with property values rising for first time since the second quarter of 2022, contributing $2.5 trillion to the increase in net worth.

Household wealth at the end of June exceeded the previous record high of $152.49 trillion set in the first quarter of 2022 by about $1.8 trillion, or 1.2%.

HOUSEHOLD CASH DOWN

The data showed the size of households' cash warchests - comprising a variety of bank deposits and money market mutual fund holdings - continued to dwindle, declining for a record fifth straight quarter to $17.7 trillion.

A major contributor to the resilience of consumer spending, that stockpile at the end of June was down by $66 billion from the end of March and had fallen by more than $560 billion from its peak of nearly $18.3 trillion at the end of the first quarter of 2022.

Household savings habits continued to shift away from banks, which have been slow to keep up with the Fed's rate hikes by offering higher interest rates on checking and savings accounts and, until recently, certificates of deposit. Bank deposits fell by more than $200 billion to below $14.2 trillion, while money market fund balances climbed by $137 billion to a record of more than $3.5 trillion.

Debt levels for households, businesses and governments kept rising in the second quarter, though the pace of increase varied widely by sector.

Total nonfinancial debt increased at an annualized rate of 6.3% - the fastest since the first quarter of 2021 - to $71.2 trillion, with households and businesses each accounting for roughly $20 trillion and government $31.3 trillion.

The main driver of the increase was the 12.7% annualized increase in federal government debt, the largest since the record increase in the second quarter of 2020 that had fueled the first round of pandemic relief spending. The U.S. Treasury ramped up bond issuance late in the second quarter after the Biden administration and Congress struck a deal to suspend the federal debt ceiling and avoid a government default.

Business debt growth, meanwhile, moderated substantially, climbing at just a 1.9% annualized rate in the second quarter, its slowest growth since the final three months of 2020.

▶[NEWS]タイトル(09日ブルームバーグ/ロイター/株探ニュース/ダウ・ジョーンズ/MINKABU PRESS/フィスコ)

2023/09/09(土)06:00

●要約(ChatGPT併用)---------------

summary

●要約ここまで(ChatGPT併用)------

●本文ここから--------------------------

サポートよろしくお願いします。サポートしていただいた分は書籍の購入などクリエイターとしての活動費に使い、有益な情報発信につなげていきたいと考えています。