2023/09/23(土)=政策金利の高止まりの懸念広がり、欧州株続落/ダウ、ナスも続落/日経先物10円高の3万2280円で夜間取引終了

―――【総まとめ】―――

欧州株式市場は政策金利の高止まりの懸念で続落

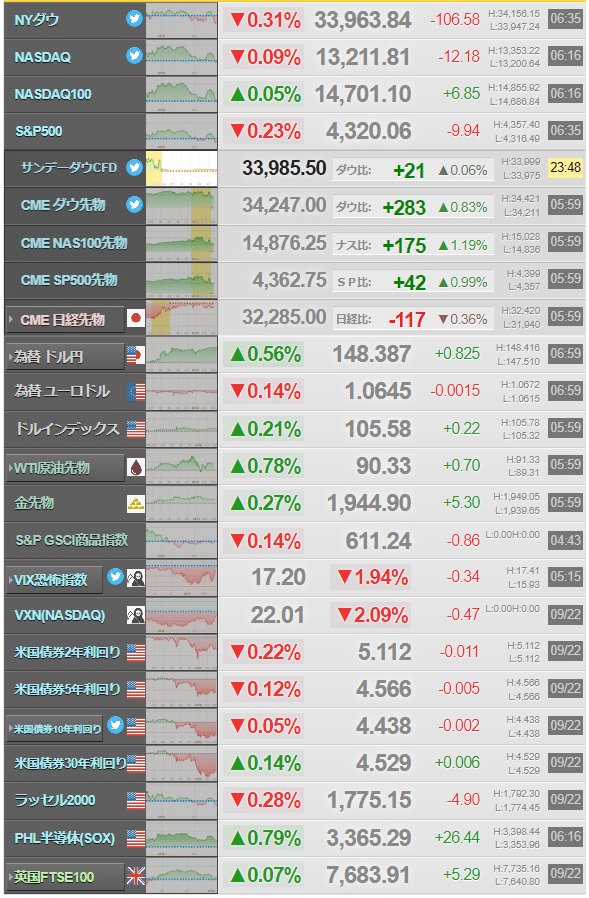

米国株式市場はダウとナスダックが続落

9月のPMI速報値悪化でダウ下落、ハイテクはFRB高官のタカ派発言で下落転じ

原油高、追加利上げの可能性、政府機関閉鎖やUAWスト継続リスクが警戒される

FRBボウマン理事が追加利上げ支持の可能性を示唆

日経225先物12月限は前日比10円高の3万2280円で夜間取引終了、日経平均株価の現物終値3万2402.41円に対しては122.41円安

―――【チャート】―――

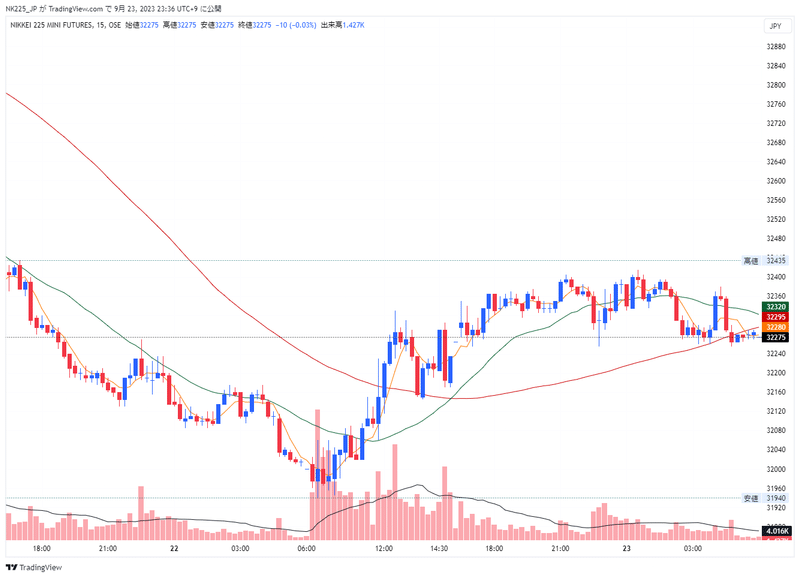

◆直近2営業日の値動き=15分足チャート(日経225先物ミニ12月限)

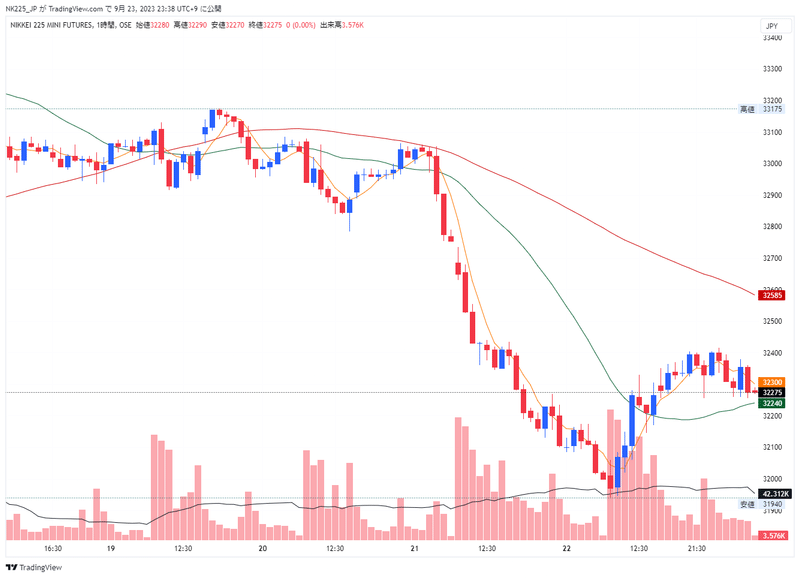

◆過去1週間の値動き=1時間足チャート(日経225先物ミニ12月限)

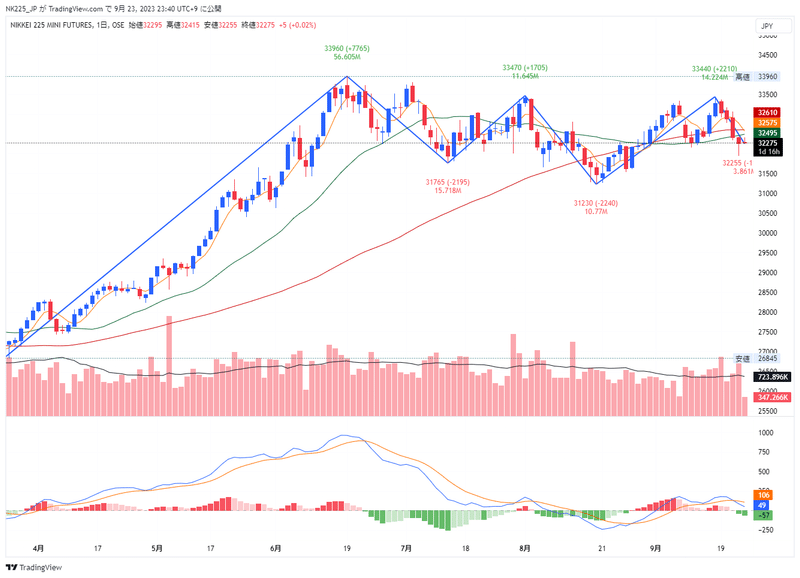

◆過去6ヵ月の値動き=日足チャート(日経225先物ミニ12月限)

―――【経済イベント指標】―――

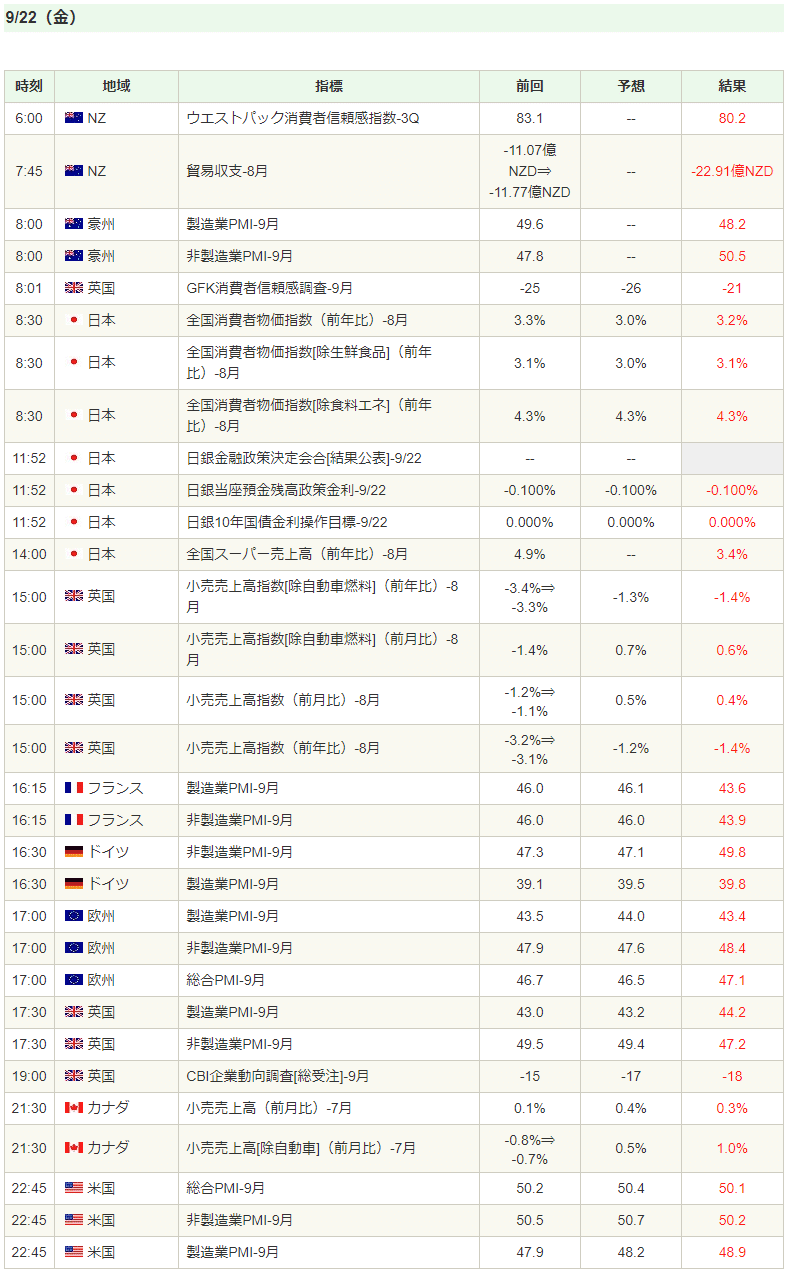

◆2023/09/22(金)の経済指標結果

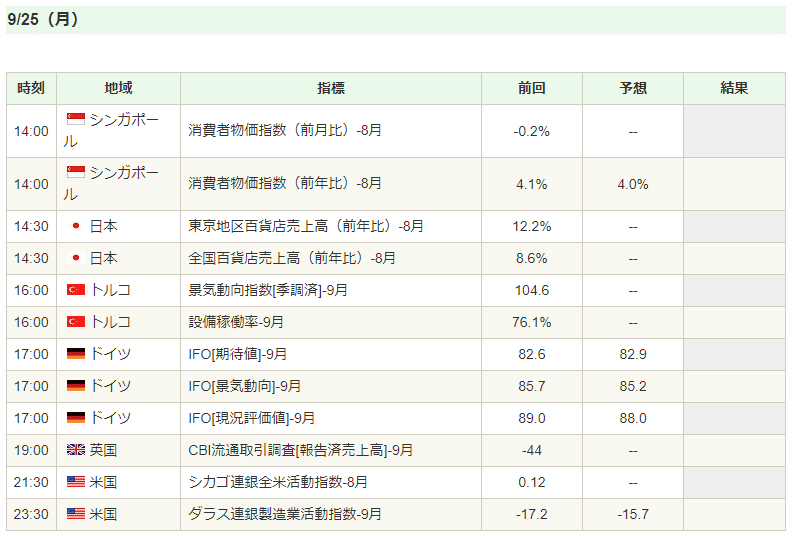

◆2023/09/25(月)の経済イベント予定

―――【欧州市況】―――

◆欧州市場サマリー(22日ロイター)

2023/09/23(土)02:43

●要約(ChatGPT併用)---------------

ロンドン株式市場は小幅に反発し、FTSE100種指数は5週ぶりのマイナス。FTSE250種指数は0.17%下落

アストラゼネカの新薬の臨床試験で乳がんの進行遅延が好感され、1.5%上昇。FTSE350種製薬・バイオ株指数は0.85%上昇、鉱業株指数0.71%上昇

英中央銀行は政策金利の長期高止まりを示唆。ゴールドマン・サックスとJPモルガンは5.25%維持予想

欧州株式市場は政策金利の高止まりの懸念で続落。欧州STOXX600種指数は週間で1.88%下落

ユーロ圏経済の景気後退の懸念が根強い。9月のHCOB総合PMIは47.1で、マイナス成長の可能性

ユーロ圏の独10年債利回りは2.734%。金融市場は2024年1月の追加利上げの見方を25%と評価

日銀は金融政策の現状維持を決定し、日本の投資家は外国債保有に注目

●要約ここまで(ChatGPT併用)------

●本文ここから--------------------------

<ロンドン株式市場>

小幅反発して取引を終えた。ただ、イングランド銀行(英中央銀行)などの主要中央銀行が政策金利の長期にわたる高止まりを示唆したことから、週間ベースではFTSE100種指数は0.36%安と、5週ぶりにマイナスとなった。中型株で構成するFTSE250種指数は22日の取引で0.17%下落した。22日は、英製薬のアストラゼネカが1.5%上昇。開発中の新薬が後期臨床試験で乳がんの進行を遅らせたと発表したことが好感された。FTSE350種製薬・バイオテクノロジー株指数は0.85%上昇し、相場をけん引した。鉱業株指数は0.71%上昇。また、ロシアによる燃料輸出禁止で供給不安が高まり、原油価格が値上がりしたことから石油・ガス株指数は0.62%上げた。英中銀は今週、政策金利の据え置きを決めたが、金利が長期にわたって高止まりすると示唆した。ゴールドマン・サックスとJPモルガンは、英中銀が11月の会合で政策金利を5.25%に維持すると予想している。プレミア・ミトン・インベスターズの最高投資責任者(CIO)、ニール・ビレル氏は「あらゆることを考慮すれば英国経済は適度な状態にあるとみられ、利上げの影響を注意深く監視しながら、引き続きデータが注視される」と指摘した。8月の英小売売上高は一部が回復したことで前月から増加し、消費者が総じて生活費の高騰に対応できていることを示した。7月は大雨の影響で減少していた。

<欧州株式市場>

続落して取引を終えた。世界で政策金利がより長期にわたって高止まりすることが懸念され、売り注文が優勢となった。米連邦準備理事会(FRB)や英イングランド銀行(英中央銀行、BOE)などの世界の主要中央銀行が政策金利を予想されていたより長期にわたって高水準に据え置くことを示唆したのを受けて投資家がリスク回避姿勢を強め、欧州STOXX600種指数は週間ベースで1.88%下落した。STOXX欧州600種建設・資材株指数は22日に1.00%下げた。ユーロ圏の景気後退に対する懸念は根強い。S&Pグローバルがまとめたフランスの9月のHCOBサービス部門購買担当者景気指数(PMI)速報値は43.9と34カ月ぶりの低水準となり、ドイツの9月のHCOB総合PMI速報値も46.2と好不況の分かれ目となる50を3カ月連続で下回った。ユーロ圏経済が縮小して成長には戻らないとの予想が強まった。HSBCのエコノミストは投資家向けのメモで「薬が効いているのは明らかだ(中略)金利上昇は経済全体に影響を及ぼし始めている」とし、「景気後退の懸念は限定的で、少なくとも大規模なものにはならず、エネルギー価格が上昇していることから欧州中央銀行(ECB)は引き続きインフレ対策により重点を置き、タカ派的な姿勢を維持すると考えている」とコメントした。個別銘柄では、英製薬大手アストラゼネカが1.5%高。開発中の新薬が乳がんの進行を遅らせたとの後期臨床試験の結果が材料視された。

<ユーロ圏債券>

ドイツ国債利回りが低下した。9月のユーロ圏PMIで企業活動の縮小が浮き彫りになったことを受けた。ただ、依然として数年来の高水準に近い水準で推移している。9月のユーロ圏のHCOB総合購買担当者景気指数(PMI)速報値は47.1で、好不況の分かれ目となる50を下回った。第3・四半期のユーロ圏経済はマイナス成長となる可能性が高く、近い時期のプラス成長は見込めないという。ユーロ圏の指標となる独10年債利回りは1.5ベーシスポイント(bp)低下し2.734%となった。前日には2011年7月以来の高水準となる2.779%を記録していた。金融市場では、2024年1月までに追加利上げが実施されるとの見方が25%前後にやや縮小した。前日は30%だった。ただ、欧州中央銀行(ECB)の政策担当者はこのところ、追加利上げのリスクを警告している。政策金利の影響を受けやすい独2年債利回りは2bp低下し3.245%となった。イタリア10年債利回りは1.5bp上昇し4.57%。独伊10年債利回り格差は183bpと、5月下旬以来の水準に拡大した。日銀は21―22日に開いた金融政策決定会合で、金融政策の現状維持を全員一致で決めた。日本の投資家は多額の外国債を保有しているため、日銀が金融引き締めに踏み切り国内資産の魅力が高まれば、欧州へのエクスポージャーを減らすのではないかと懸念するアナリストもあった。

―――【要人発言】―――

◆主な要人発言(OANDA証券)

2023/09/23(土)05:10

22日11:11 鈴木財務相

「(為替相場の過度な変動について)あらゆる選択肢を排除せず適切に対応」

「(為替市場)政府として高い緊張感をもって注視」

22日11:54 日本銀行声明

「必要なら躊躇なく追加的な金融緩和措置を講じる」

「金融・為替市場の動向や日本経済・物価への影響、十分注視する必要」

「予想物価上昇率、再び上昇の動きがみられる」

「経済・物価を巡る不確実性は極めて高い」

「景気は緩やかに回復している」

「リスク要因、海外の経済物価や資源価格、企業の賃金価格設定行動など」

22日15:34 植田日銀総裁

「我が国の景気は緩やかに回復している」

「消費者物価指数(CPI)の前年比は、足元で3%程度になっている」

「金融・為替市場の動向や経済・物価への影響を十分注視」

「必要があれば躊躇なく追加的な金融緩和措置を講じる」

「2%の物価目標の安定的持続に必要な時点まで現行緩和を維持」

「市場の動きなどについて具体的なコメントは控える」

「政策修正の時期は決め打ちできない」

「施策への基本的な考え方については従来から変化はない」

「読売新聞のインタビューによる市場の反応、具体的なコメントは控えたい」

「読売のインタビューでは、現時点では経済・物価の不確実性きわめて高い、政策修正の時期は到底決め打ちできないと指摘した」

「毎回の決定会合で経済・物価データを丁寧に分析、政策運営の基本的な考え方に変化はない」

「10月展望リポートに向け、円安や原油高・政府の対策延長も考慮に入れ丹念に精査していきたい」

「大幅な物価上振れが現時点で生じているとは思っていない」

「7月のYCC柔軟化、金利や為替の将来のボラティリティーを前もって抑制するための措置」

「YCC柔軟化の効果がどのくらい表れているのか、見極めは時期尚早」

「物価安定目標の持続的・安定的実現、見通せる状況にはなっていない」

「単一の指標で基調的な物価上昇率が判断できるわけではない」

「7月展望リポート対比、インフレ率がどんどん上振れしていることではない」

「7月展望リポート対比、物価の下がり方が少しゆっくりめという雰囲気はある」

「政策と物価のリスクバランス、変わればきちんと説明する」

「実質賃金のマイナス、非常に心配している」

「今後インフレ率は、はっきり低下する」

「物価目標の実現が見通せれば、YCC撤廃、マイナス金利解除を検討」

「マイナス金利解除の距離感、すごく動いたわけではない」

「年内の可能性がまったくないと総裁が言うと決定に縛りをかける」

「金利と為替、短期的な動向にはコメント控える」

「為替は、ファンダメンタルズに沿って安定的に推移することが望ましい」

「為替動向は、政府と緊密な連携を取りながら注視していきたい」

「2%目標の実現には、強い総需要に支えられて賃金・物価の好循環の確認が必要」

「オーバーシュート型コミットメントの解除に関しては、物価目標の達成が見通せるかをまずは考えたい」

「オーバーシュート型コミットメント、ロジカルには解除の条件満たしているがアナウンスメント効果にも配慮している」

「物価目標の達成、サービス価格も相応の上昇続けないとそういう状況にならない」

22日21:04 デギンドスECB副総裁

「インフレへのリスクは落ち着きつつある」

22日22:29 デコス・スペイン中銀総裁

「基調インフレは現在緩和しつつある」

「現在の金利水準は、十分に長期間維持されれば、目標の達成とほぼ一致している」

「利下げについて議論するのは時期尚早」

22日23:11 コリンズ米ボストン連銀総裁

「インフレ率は依然として高すぎる」

「現在の政策立案ではデータから正しいシグナルを得るためにかなりの忍耐が必要」

「インフレの主要要素は持続的な改善を示していない」

「インフレリスクに対する警戒を支持」

「インフレが抑制されていると確信するには時期尚早」

「経済活動は引き続きトレンドを上回っている」

22日23:41 ボウマン米連邦準備理事会(FRB)理事

「インフレ率が依然として高水準にあるため、さらなる利上げは適切となる可能性が高い」

「インフレ率を適時に2%に戻すには、政策をしばらく抑制的な水準に維持する必要」

「経済は依然として堅実なペースで成長しており、堅調な個人消費と雇用増加が見られる」

23日02:37 デイリー米サンフランシスコ連銀総裁

「目標に近づいている」

「さらなる引き締めが必要かどうかを判断するために情報を収集し、金利を据え置いた」

「我々はもっと緩やかなペースで進む必要」

「ここ数カ月は良いデータが揃っており、インフレは低下している」

「労働市場は徐々に調整しつつある」

「忍耐は賢明な戦略」

「労働市場はまだ均衡が取れていないが、景気は減速しており、経済にとっては良い兆候」

「銀行システムは安全」

※時間は日本時間

―――【日経先物ナイトセッション】―――

◆日経225先物夜間取引クロージング:23日夜間取引終値=10円高、3万2280円

2023/09/23(土)06:03

23日6時00分、大阪取引所の日経225先物期近2023年12月限は前日比10円高の3万2280円で夜間取引を終えた。日経平均株価の現物終値3万2402.41円に対しては122.41円安。出来高は1万6720枚だった。

TOPIX先物期近は2360.5ポイントと前日比2ポイント高、TOPIX現物終値比15.77ポイント安だった。

銘柄 清算値(終値) 前日清算値比 出来高

日経225先物 32280 +10 16720

日経225mini 32275 +10 347266

TOPIX先物 2360.5 +2 16425

JPX日経400先物 21215 +15 1671

マザーズ指数先物 721 +3 1092

東証REIT指数先物 売買不成立

―――【主要ニュース】―――

◆オーバーナイト・ヘッドライン一覧(23日ロイター)

2023/09/23(土)06:40

・ゼレンスキー氏、カナダの支援に謝意 「ロシアに敗北を」 議会演説

・NY市場サマリー(22日)円下落、利回り低下 米株横ばい

・FRB当局者、追加利上げの可能性を警告 「インフレ高すぎる」

・米金融・債券市場=10年債利回り低下、一時16年ぶり高水準

・米国株式市場=横ばい、S&Pとナスダックは週間で3月以来の大幅下落

・英首相、次世代によるタバコ購入禁止措置の導入検討=英紙

・バイデン氏、26日にミシガン州訪問 UAWスト巡り演説=関係筋

・中南米金融市場=メキシコペソ上昇、金利据え置き観測で

・〔表〕NY外為市場=対ドル/各国通貨相場(22日)

・NY外為市場=円下落、介入観測高まる ドルは経済優位性示され上昇

・新興国市場サマリー(22日)

・シカゴ日経平均先物(22日)

・EXCLUSIVE-ロシア当局、ハッカー使い戦争犯罪の証拠模索=ウクライナ高官

・〔表〕IMM通貨先物の取組=CFTC(9月19日終了週)

・UAW、GMとステランティスでスト拡大 フォードとは交渉進展

・米追加利上げ必要性の判断、さらなるデータ必要=SF連銀総裁

・米当局、メネンデス上院外交委員長を起訴 エジプト巡る収賄容疑

・米個人消費、急速な利上げでも失速せず=ミネアポリス連銀総裁

・シリア再興支援へ、首脳会談で中国表明、戦略的パートナーシップに関係格上げ

・欧州市場サマリー(22日)

・欧州株式市場=続落、政策金利の高止まり懸念で

・ロンドン株式市場=小幅反発、週間では下落

・イスラエル、サウジとの関係正常化は近い=ネタニヤフ首相

・米、ウクライナに長距離ミサイル「ATACMS」供与へ=報道

・ステランティス、イタリアの工場で約2400人を一時解雇へ

・アマゾン、2024年にプライムビデオの一部に広告導入

・ポーランド・ウクライナ関係、穀物対立巡る影響軽微=ドゥダ大統領

・仏のアップル店舗従業員、iPhone15発売日にスト

・ユーロ圏金融・債券市場=独債利回り低下、ユーロ圏PMI受け

・ウクライナでの戦闘、欧州経済にさらに悪影響=スイス中銀調査

・株式から169億ドルが流出、今年最大=BofA週間調査

・インフレ見通しのリスクは均衡=ECB副総裁

・現在の金利水準でインフレ率2%達成可能─スペイン中銀総裁=独紙

・FRB、インフレの「適時」抑制に向け利上げ必要=ボウマン理事

・米中が経済、金融の2作業部会を発足

・ウクライナ、クリミアのロシア黒海艦隊司令部をミサイル攻撃

・米総合PMI、9月は小幅に低下=S&Pグローバル調査

・FRB一段利上げの可能性、見極めに忍耐必要=ボストン連銀総裁

・シリア再興支援へ、首脳会談で中国表明、戦略的パートナーシップに関係格上げ

◆TOP_NEWS_海外主要ニュース一覧(23日ロイター)

2023/09/23(土)06:35

●FRB当局者、追加利上げの可能性を警告 「インフレ高すぎる」

ワシントン 22日 ロイター--米連邦準備理事会(FRB)当局者は22日、FRBが今週の会合で金利据え置きを決定した後も、一段の利上げの可能性について警告した。

●UAW、GMとステランティスでスト拡大 フォードとは交渉進展

デトロイト22日ロイター--全米自動車労働組合(UAW)は22日、米ゼネラル・モーターズ(GM)とクライスラーの親会社である欧米系自動車メーカーのステランティスに対するストライキを拡大すると発表した。一方、米フォード・モーターとの労使交渉では実質的な進展があったとした。

●米総合PMI、9月は小幅に低下=S&Pグローバル調査

ニューヨーク22日ロイター--米S&Pグローバルが22日発表した9月の米総合購買担当者景気指数(PMI)速報値は50.1と8月の50.2からわずかに低下した。

●米当局、メネンデス上院外交委員長を起訴 エジプト巡る収賄容疑

ニューヨーク/ワシントン22日ロイター--米検察当局は22日、民主党有力議員のボブ・メネンデス上院外交委員長(69、ニュージャージー州選出)とその妻(56)を収賄容疑で起訴した。

●ロシア当局、ハッカー使い戦争犯罪の証拠模索=ウクライナ高官

キーウ/ロンドン22日ロイター--ウクライナでサイバー防衛を担当する国家特殊通信・情報保護局(SSSCIP)のユーリ・シチホリ局長は22日、ロシア軍の情報機関であるロシア連邦軍参謀本部情報総局(GRU)やロシア連邦保安局(FSB)がハッカーを使ってウクライナ当局のコンピューターシステムを標的とし、ロシアの戦争犯罪容疑に関連する証拠を特定・入手しようとしていると述べた。

●ゼレンスキー氏、カナダの支援に謝意 「ロシアに敗北を」 議会演説

オタワ22日ロイター--ウクライナのゼレンスキー大統領は22日、カナダ議会で演説し、ロシアと戦う中でカナダの支援が数千人の命を救うのに役立ったと語り、カナダの援助に謝意を表明した。

●イスラエル、サウジとの関係正常化は近い=ネタニヤフ首相

国連 22日 ロイター--イスラエルのネタニヤフ首相は22日にニューヨークでの国連総会で、サウジアラビアとの関係正常化が近づいていることを確信していると表明した。

●ポーランド・ウクライナ関係、穀物対立巡る影響軽微=ドゥダ大統領

ワルシャワ22日ロイター--ポーランドのドゥダ大統領は22日、穀物輸入を巡るウクライナとの対立は両国の良好な二国間関係に大きな影響を与えることはないと述べた。

●シリア再興支援へ、首脳会談で中国表明、戦略的パートナーシップに関係格上げ

北京 22日 ロイター--中国の習近平国家主席は22日、同国を訪問中のシリアのアサド大統領と会談し、両国関係を戦略的パートナーシップに格上げする方針を示した。また西側諸国に対しシリアへの制裁解除を呼びかけた。

―――【米国市況】―――

◆NY株式市場クローズ(22日)

◆NY市場サマリー(22日ロイター)=円下落、利回り低下 米株横ばい

2023/09/23(土)06:23

●要約(ChatGPT併用)---------------

NY為替市場では米経済が他国と比べ優位に立ち、ドル指数が上昇、一方、日銀の政策決定で円は下落

NY債券市場では10年国債利回りが低下し、FRBは金利を据え置き、年内の利上げ可能性が50%と視られる

NY株式市場の取引は横ばいで、主要3指数は下落、中国の米国上場株とアリババが急伸

NY金先物市場では米長期金利低下を背景に12月物の価格は1オンス=1945.60ドルで取引

米原油先物はロシアの輸出停止で、WTIの価格は1バレル=90.03ドルで終了

●要約ここまで(ChatGPT併用)------

●本文ここから--------------------------

<為替>

世界中の企業活動に関する最新の指標で米経済が他の主要国と比べ優位にあることが示され、ドル指数が上昇した。一方、日本円は日銀が21―22日の金融政策決定会合で金融政策の現状維持を決定したことを受け下落。政府・日銀が円の下支えに介入を行うのではないかとの観測が高まっている。この日に米S&Pグローバルが発表した9月の米総合購買担当者景気指数(PMI)速報値は50.1と8月の50.2からわずかに低下。ただ米経済はこれまでのところ、連邦準備理事会(FRB)の積極的な利上げで景気後退が引き起こされるとの予想を覆し続けている。これに対し、S&Pグローバルがまとめた9月のユーロ圏のHCOB総合購PMI速報値は47.1。第3・四半期のユーロ圏経済はマイナス成長となる可能性が高く、近い時期のプラス成長は見込めないという。トレーダーXの市場アナリスト、マイケル・ブラウン氏は「米経済は世界の他の国を上回る成長を続けており、当面はこうした状態が続く」とし、「外国為替市場の焦点は、どの中央銀行が政策金利を一番長くターミナルレート(政策金利の最終到達点)にとどめるかに移っているため、米国以外の先進国の成長が持続的に回復しない限り、ドルに対し中期的に弱気になるのは難しい」と述べた。主要6通貨に対するドル指数は0.2%高の105.6。一時は105.78まで上昇した。週初からは約0.3%高。10週連続で上昇し、連続での上昇は約10年ぶりの長さとなった。円は対ドルで一時148.42円まで下落。終盤の取引では148.375円。アナリストによると、市場では150円が政府・日銀の防衛ラインとして意識されている。英ポンドは0.47%安の1.2237ドルと、前日に付けた約6カ月ぶりの安値(1.22305ドル)近辺。イングランド銀行(英中央銀行)は前日、政策金利を5.25%に据え置くと決定。据え置きは2021年12月以来初めてだった。

<債券>

10年国債利回りが低下した。一時は米連邦準備理事会(FRB)が示したタカ派姿勢を受けて16年ぶりの高水準を付けていた。米連邦準備理事会(FRB)は9月19─20日に開いた連邦公開市場委員会(FOMC)で、フェデラルファンド(FF)金利の誘導目標を5.25─5.50%で据え置いた。その上で、多くの当局者が年内あと1回の0.25%ポイント利上げを想定しているとした。この予測は、依然として好調な経済に対するFRBの自信を反映しているとみられる。FRBの引き締めサイクルが終わりに近づいていることも、成長期待を高めている。ジャニー・モンゴメリー・スコットのチーフ債券ストラテジスト、ガイ・レバス氏は、「FRBが退き経済にブレーキをかける必要がなくなったことで、長期金利は明らかに上昇する可能性がある」と述べた。指標となる10年債利回りはこの日、一時2007年11月以来の高水準となる4.508%に達した。終盤は4.440%まで低下した。2年債利回りは5.123%まで低下した。21日には06年7月以来の高水準となる5.202%を記録した。2年債と10年債の利回り格差はマイナス68bpだった。フェデラルファンド(FF)金利先物市場では、年内に追加利上げが行われる可能性は約50%程度にとどまるとみている。バンク・オブ・アメリカの金利ストラテジストは22日、「パウエルFRB議長は、金利が十分に制限的であるとはまだ確信していない。金融政策が十分に制約的でないことは、金利上昇を意味する」と記した。また来週には、財務省が総額1340億ドルの国債入札を実施するため、利回り上昇圧力がかかる可能性もある。

<株式>

ほぼ横ばいで取引を終えた。今週は指標10年国債利回りが16年ぶり高水準を更新し、米連邦準備理事会(FRB)がタカ派的な見通しを示すなどしたことを受け、波乱の1週間だった。主要3指数はほぼ横ばいで推移したが、終値は小幅下落となった。S&P総合500種とナスダック総合は週間の下落率が3月以来最大となった。ホライゾン・インベストメンツでポートフォリオ・マネージメントを担当するザカリー・ヒル氏は「今週は、FRBのメッセージと楽観的すぎる株式投資家との衝突があった。週を通じての株価の動きは、その現実を消化するためのものだった」と語った。一方、ダコタ・ウェルスのシニア・ポートフォリオ・マネージャー、ロバート・パブリク氏は「ソフトランディングに不利に働く要因は多くあり、FRBはそれを思い起こす必要がある。金利を上げれば、景気後退に追い込まれる可能性がある」と述べた。S&P500の主要11セクターでは、情報技術とエネルギー以外が下落した。一般消費財の下げがきつかった。フォード・モーターが1.9%上昇。全米自動車労働組合(UAW)は22日、同社との交渉に実質的な進展があったとした。ゲーム大手アクティビジョン・ブリザードは1.7%上昇。英国の競争・市場庁(CMA)は22日、米マイクロソフトがアクティビジョンの買収認可を取得するために提示した改善策について、買収認可への「扉を開く」ものだと表明した。PDDホールディングスや電子商取引大手JDドットコム(京東集団)など中国企業の米国上場株は2─4%上昇した。景気回復の兆しを好感した。アリババは5.0%急伸。同社の物流部門が早ければ来週にも香港市場への新規上場(IPO)申請を計画しているとブルームバーグが報じた。ニューヨーク証券取引所では値下がり銘柄数が値上がり銘柄数を1.12対1の比率で上回った。ナスダックでも1.29対1で値下がり銘柄が多かった。米取引所の合算出来高は94億7000万株。直近20営業日の平均は100億9000万株。

<金先物>

米長期金利の低下を受け、反発した。中心限月12月物の清算値(終値に相当)は前日比6.00ドル(0.31%)高の1オンス=1945.60ドル。米長期金利の指標である10年債利回りは前日に2007年11月以来約16年ぶりの高水準まで上昇したものの、この日は低下。金利を生まない資産である金は買いが優勢となった。

<米原油先物>

ロシアによる石油製品の一時輸出停止に伴う需給逼迫(ひっぱく)懸念が続く中を反発した。米国産標準油種WTIの中心限月11月物の清算値(終値に相当)は前日比0.40ドル(0.45%)高の1バレル=90.03ドル。12月物は0.03ドル安の88.35ドルとなった。

◆NY株式=NYダウは106ドル安、リスク警戒した売り先行

2023/09/23(土)06:10

●要約(ChatGPT併用)---------------

米国株式市場はダウとナスダックが続落

長期金利の上昇が一段落し、寄り付きはまちまち

9月のPMI速報値悪化でダウ下落、ハイテクはFRB高官のタカ派発言で下落転じ

原油高、追加利上げの可能性、政府機関閉鎖やUAWスト継続リスクが警戒される

半導体・製造装置は小幅高、自動車・部品は下落

アップルは新型iPhone15の売上げ増期待で買われる

フォードはUAW交渉の進展報道で上昇、ゼネラル・モーターズはスト拡大で下落

アクティビジョン・ブリザードはCMAのマイクロソフト買収認可示唆で上昇、マイクロソフトは小幅安

アリババやJDドットコムは外国人持ち株比率規制緩和報道で上昇

シージェンは膀胱がん治療薬の良好な治験結果で上昇

FRBボウマン理事が追加利上げ支持の可能性を示唆

●要約ここまで(ChatGPT併用)------

●本文ここから--------------------------

米国株式市場は続落。ダウ平均は106.58ドル安の33,963.84ドル、ナスダックは12.18ポイント安の13,211.81で取引を終了した。

長期金利の上昇が一段落したため、まちまちで寄り付いた。その後、9月サービス業や総合PMI速報値の悪化を嫌気しダウは下落。ハイテクは金利の低下で堅調に推移したが、連邦準備制度理事会(FRB)高官のタカ派発言を受けて終盤にかけ下落に転じた。原油高や年内の追加利上げの可能性、政府機関閉鎖の可能性や自動車労働組合(UAW)のスト継続リスクが警戒され相場は戻り鈍く、下落で終了。セクター別では半導体・同製造装置が小幅高となった一方で、自動車・自動車部品が下落した。

携帯端末のアップル(AAPL)は新型アイフォーン15発売に伴い売り上げ増期待感に買われた。自動車メーカーのフォード(F)はUAWとの交渉に進展が見られたとの報道が好感され、上昇。一方、同業ゼネラル・モーターズ(GM)では逆にストが拡大したことが嫌気され、下落した。ゲーム開発会社のアクティビジョン・ブリザード(ATVI)は英国の競争・市場庁(CMA)がソフトウエアメーカー、マイクロソフト(MSFT)が提示した改善策について、「独禁法違反の不安を取り除く」とし買収認可を示唆したため上昇。マイクロソフト(MSFT)は小幅安となった。

中国のオンライン販売会社のアリババ(BABA)やJDドットコム(JD)などは、政府が国内上場企業の外国人持ち株比率に関する規制の緩和を検討していると報じられそれぞれ上昇。バイオのシージェン(SGEN)は膀胱がん治療薬の良好な治験結果が好感され、上昇した。

FRBのボウマン理事は複数回の追加利上げを支持する可能性を示唆した。

―――【今週のまとめ&来週の見通し】―――

◆今週の株式市況まとめ=大幅反落、金利上昇背景に神経質な展開

2023/09/23(土)06:40

●要約(ChatGPT併用)---------------

東京株式市場の日経平均は2週ぶりに大きく下落し、3万2402円で終了

敬老の日の祝日により取引は4日間

日米の金融政策決定会合で株式相場が神経質に、日銀は現状維持を決定

3連休明けは米国ハイテク株安影響で売り優勢、バリュー株への買い根強い

FOMC前に売りが出て8割以上の銘柄が値下がり

FOMCは利上げ見送り、FRB議長の記者会見はタカ派、米国株下落

米長期金利上昇で21日の東京市場はグロース株に逆風、全体指数下落

22日の日銀会合は現状維持、日経平均は4日続落

アニメ制作会社スタジオジブリの子会社化を発表した日本テレビホールディングスが注目される

来週は9月の配当権利付き最終日、米10年債利回りが16年ぶり高水準、日銀政策決定で円安進行

29日の完全失業率、有効求人倍率、鉱工業生産が国内で注目

海外では米国の新築住宅販売件数、消費者信頼感指数、中国の工業利益、製造業PMIなどが焦点

●要約ここまで(ChatGPT併用)------

●本文ここから--------------------------

■今週の相場ポイント

1.日経平均は2週ぶり大幅反落、1000円超安

2.日米中銀ウィーク、市場は神経質な展開に

3.FRB利上げ見送り、パウエル会見はタカ派的

4.長期金利上昇で米株安、東京市場も大幅安

5.日銀会合は現状維持、警戒感後退も買い続かず

■週間 市場概況

今週の東京株式市場で日経平均株価は前週末比1130円(3.4%)安の3万2402円と、2週ぶりに大きく下落した。

今週は月曜が敬老の日の祝日で休場だったため、立ち合いは4日間となった。日米の金融政策決定会合の開催週とあって、株式相場は神経質な展開に。週末金曜の日銀会合では現状維持が決まった。

3連休明け19日(火)の東京株式市場は売り優勢でスタート。前週末の米国株市場で半導体関連を中心にハイテク株が売られ、その流れを引き継ぐ形で日経平均も下値を試す展開となった。ハイテク株安の一方、バリュー株への買いは根強く、TOPIXはプラス圏で引け連日で年初来高値を更新した。20日(水)もリスクオフの地合いに。日本時間翌未明に判明する米連邦公開市場委員会(FOMC)の結果を前にポジション調整の売りが出た。プライム市場全体の8割強の銘柄が値下がりした。注目されたFOMCでは事前の予想通り追加利上げは見送られたが、パウエル米連邦準備制度理事会(FRB)議長の記者会見はタカ派的な内容だった。これを受け、この日の米国株市場は米長期金利の上昇を横目に下落。翌21日(木)の東京市場でも国内長期金利の上昇がグロース株に逆風となり、全体指数を押し下げた。日経平均は400円強の大幅安となった。相場下落の流れは22日(金)も継続。この日は日銀会合の結果が市場の耳目を集めた。結果は大方の見立て通り、現状維持。日銀の政策変更に対する警戒感が後退し、前日の米株安を受けて下落していた日経平均は下げ渋った。ただ、買いは続かずプラス圏には戻せなかった。日経平均は4日続落となり、週間で1000円超の下げに。個別では、アニメ制作会社スタジオジブリの子会社化を発表した日本テレビホールディングス <9404> [東証P]が投資家の注目を浴びた。

■来週のポイント

来週は9月の配当権利付き最終日を迎える週となるため、売買は活発になりそうだ。ただ、権利取りの動きが一巡した後の動きは不透明だ。米10年債利回りが16年ぶりの高水準にあり、株式市場からの資金流出が懸念される。日銀政策決定会合で現状維持が示されたことで円安が進んでおり、為替介入が行われるかどうかも焦点となるだろう。

重要イベントとしては、国内では29日朝に発表される8月の完全失業率、有効求人倍率、鉱工業生産が注目される。海外では26日に発表される米国8月の新築住宅販売件数と9月コンファレンス・ボード消費者信頼感指数、27日に発表される1-8月中国工業企業利益、29日に発表される中国9月の財新製造業PMIと財新サービス業PMI、米国8月の個人所得と個人消費支出、30日に発表される中国9月の製造業PMI、非製造業PMIに注視が必要だろう。

■日々の動き(9月19日~9月22日)

【↓】9月19日(火)―― 反落、前週末の米ハイテク株安を受け売り優勢

日経平均 33242.59( -290.50) 売買高17億1613万株 売買代金 4兆1962億円

【↓】 9月20日(水)―― 続落、FOMCを前にリスク回避の売り優勢

日経平均 33023.78( -218.81) 売買高16億7453万株 売買代金 4兆0435億円

【↓】9月21日(木)―― 3日続落、米株安や金利高でリスク回避の売り継続

日経平均 32571.03( -452.75) 売買高15億6758万株 売買代金 3兆7397億円

【↓】9月22日(金)―― 4日続落、米株安を警戒も日銀現状維持で下げ渋る

日経平均 32402.41( -168.62) 売買高16億0873万株 売買代金 3兆8813億円

■セクター・トレンド

(1)全33業種中、27業種が値下がり

(2)値下がり率トップはHOYA <7741> など精密機器。ハイテク輸出株は芝浦 <6590> など電機、サムコ <6387> など機械も大幅安

(3)リクルート <6098> などサービス、ファストリ <9983> など小売、菱地所 <8802> など不動産といった内需株も大きく売られた

(4)武田 <4502> など医薬品、レノバ <9519> など電気・ガス、京成 <9009> など陸運といったディフェンシブ株も安い

(5)先週大幅高だったENEOS <5020> など石油は下落。資源株は三菱商 <8058> など大手商社、INPEX <1605> など鉱業も売り優勢

(6)値上がり率トップは三菱UFJ <8306> など銀行。金融株は東京海上 <8766> など保険も高いが、

野村 <8604> など証券、東京センチュ <8439> などその他金融は軟調

■【投資テーマ】週間ベスト5 (株探PC版におけるアクセス数)

1(1) 地方銀行

2(2) 半導体

3(9) 自動車部材・部品 ── 「ギガキャスト」巡り各社取り組み活発化

4(7) JPX日経400

5(3) 人工知能 ── ソフトバンクGや楽天などAI分野への注力姿勢明示

※カッコは前週の順位

◆来週の重要イベント=米CB消費者信頼、鉱工業生産、米個人所得 (9月25日~10月1日)

2023/09/23(土)11:30

●本文ここから--------------------------

――――――――――――――――――― 9月25日 (月) ――

◆国内経済

・8月外食売上高 (14:00)

・8月全国百貨店売上高 (14:30)

・植田日銀総裁が大阪経済4団体共催懇談会で挨拶(14:30)

・内田日銀副総裁が全国証券大会で挨拶 (15:35)

・植田日銀総裁が記者会見 (16:30)

★金融庁が海外投資家を招待して「JapanWeeks(ジャパンウィークス)」を初開催、岸田首相も出席(~10月6日)

・経済産業省「東京GX(グリーントランスフォーメーション)ウィーク」開催(~10月5日)

◆国際経済etc

・南アフリカ市場休場

・ドイツ9月Ifo景況感指数 (17:00)

・国際原子力機関(IAEA)年次総会 (ウィーン、~29日)

◆新規上場、市場変更 など

★ジェイ・イー・ティ <6228> :東証S上場

――――――――――――――――――― 9月26日 (火) ――

◆国内経済

・8月企業向けサービス価格指数 (8:50)

・9月の月例経済報告

・40年国債入札

◆国際経済etc

・米国7月FHFA住宅価格指数 (22:00)

・米国7月S&Pケースシラー住宅価格 (22:00)

★米国8月新築住宅販売件数 (23:00)

★米国9月コンファレンス・ボード消費者信頼感指数 (23:00)

・米国9月リッチモンド連銀製造業指数 (23:00)

・ハンガリー中銀が政策金利を発表

・米国2年国債入札

【海外決算】

[米]コストコホールセール<COST>

◆新規上場、市場変更 など

★ネットスターズ <5590> :東証G上場

★オートサーバー <5589> :東証S、名証M上場

〇ブロッコリー <2706> [東証S]:上場廃止

――――――――――――――――――― 9月27日 (水) ――

◆国内経済

・日銀金融政策決定会合議事要旨 (7月27・28日開催分、8:50)

・7月景気動向指数[改定値] (14:00)

★9月末権利付き最終日

◆国際経済etc

★1-8月中国工業企業利益 (10:30)

・ドイツ10月GFK消費者信頼感 (15:00)

・米国MBA住宅ローン申請指数 (20:00)

・米国8月耐久財受注 (21:30)

・米国週間石油在庫統計 (23:30)

・スペイン首相指名選挙

・タイ中銀が政策金利を発表

・米国5年国債入札

【海外決算】

[米]マイクロンテクノロジー<MU>

◆新規上場、市場変更 など

★AVILEN <5591> :東証G上場

★オカムラ食品工業 <2938> :東証S上場

――――――――――――――――――― 9月28日 (木) ――

◆国内経済

・週間対外及び対内証券売買契約等の状況 (8:50)

・8月建機出荷額 (13:00)

・ゴルフ「日本女子オープン」 (福井、~10月1日)

・2年国債入札

◆国際経済etc

・韓国(~30日、秋夕節)、マレーシア、インドネシア市場休場

・ユーロ圏9月消費者信頼感[確報値] (18:00)

・ユーロ圏9月景況感指数 (18:00)

・ドイツ9月消費者物価指数 (21:00)

・米国4-6月期GDP[確報値] (21:30)

・米国週間新規失業保険申請件数 (21:30)

・米国8月仮契約住宅販売指数 (23:00)

・パウエル米連邦準備理事会(FRB)議長が討議に参加(29日5:00)

・メキシコ中銀が政策金利を発表

・米国7年国債入札

【海外決算】

[米]アクセンチュアA<ACN>、ナイキ<NKE>

◆新規上場、市場変更 など

〇京都銀行 <8369> [東証P]:上場廃止

〇日総工産 <6569> [東証P]:上場廃止

〇リケン <6462> [東証P]:上場廃止

〇日本ピストンリング <6461> [東証P]:上場廃止

〇プロパティエージェント <3464> [東証P]:上場廃止

〇SBI新生銀行 <8303> [東証S]:上場廃止

〇福岡中銀 <8540> [福証]:上場廃止

――――――――――――――――――― 9月29日 (金) ――

◆国内経済

★8月完全失業率 (8:30)

★8月有効求人倍率 (8:30)

・9月東京都区部消費者物価指数 (8:30)

・8月商業動態統計 (8:50)

★8月鉱工業生産 (8:50)

・8月自動車輸出実績 (13:00)

・9月消費動向調査 (14:00)

・8月新設住宅着工戸数 (14:00)

◆国際経済etc

・韓国、台湾市場休場

・中国市場休場(~10月6日、中秋節・国慶節)

★中国9月財新製造業PMI (10:45)

★中国9月財新サービス業PMI (10:45)

・英国4-6月期GDP[改定値] (15:00)

・ドイツ9月失業率 (16:55)

・ユーロ圏9月消費者物価指数 (18:00)

・外国為替平衡操作の実施状況 (19:00)

・米国8月卸売在庫 (21:30)

★米国8月個人所得 (21:30)

★米国8月個人消費支出 (21:30)

・米国9月シカゴ購買部協会景気指数 (22:45)

・米国9月ミシガン大学消費者態度指数[確報値] (23:00)

――――――――――――――――――― 9月30日 (土) ――

◆国内経済etc

・東京都が「東京・サステナブル・ファイナンス・ウィーク(TSFW)」を開催(~10月6日)

・インボイス制度の事業者登録受け付け終了

・植田日銀総裁が日本金融学会で講演

◆国際経済etc

・米国2023会計年度の予算期限

★中国9月製造業PMI (10:30)

★中国9月非製造業PMI (10:30)

―――――――――――――――――――10月 1日 (日) ――

◆国内経済etc

★インボイス制度開始

※「★」は特に注目されるイベント。カッコ ()内は日本時間。

◆米国株式市場見通し=PCEコア価格指数やGDPに注目

2023/09/23(土)13:51

●要約(ChatGPT併用)---------------

4-6月期GDPとFRBの重視するPCEコアデフレーターが注目される

9月のFOMCで、FRBは政策金利を据え置き、経済成長率を上方修正、追加利上げの準備あり

28日にはパウエル議長がタウンホールミーティングを主催、経済・金融政策発言注目

PCEコアデフレーターは8月で鈍化、21年9月来の4%割れが見込まれる

4-6月期GDPは2.1%から2.3%成長へ上方修正予想

10年債利回り、VIX指数はそれぞれ高水準、市場のリスク感度を示す

ストライキ、政府機関閉鎖、原油高など、複数の市場リスク要因が浮上

9月は経済指標の発表が多く、特にPCEデフレーターや失業保険申請件数が注目される

企業決算ではコストコ、マイクロン、ナイキ等、多岐にわたる主要企業の発表が予定

ナイキは中国経済の遅れが売り上げへの影響を持つ可能性があることに注目

●要約ここまで(ChatGPT併用)------

●本文ここから--------------------------

4-6月期国内総生産(GDP)確定値や米連邦準備制度理事会(FRB)がインフレ指標として重要視している個人消費支出(PCE)コアデフレーターに注目だ。FRBは9月の米連邦公開市場委員会(FOMC)で市場の予想通り政策金利を据え置いたが、経済成長率見通しを上方修正し、適切であれば追加利上げを行う準備があると、慎重姿勢を再表明した。FRBのパウエル議長は28日に教育者達とのタウンホールミーティングを主催する予定となっており、現在の経済や金融政策に関する発言は予想されないものの、材料のひとつとして注視が必要だろう。

PCEコアデフレーターは7月に前年同月比の伸びが拡大したのち8月分は再び鈍化し、21年9月来の4%割れが予想されている。FRBの利上げが奏功し、インフレが遅いペースながらも鈍化傾向にある一方で、 4-6月期GDP確定値は改定値の2.1%成長から2.3%成長に上方修正される見通し。FRBのメンバーは今年、来年の成長見通しを引き上げており、経済の成長が予想以上との見方を強めている。インフレの鈍化が滞る、もしくは予想以上の成長率に上方修正された場合には、年内の追加利上げ観測が強まり、相場の重石になりそうだ。10年債利回りが2007年来の高水準に達しているほか、投資家の恐怖心理であるVIX指数もほぼ1か月ぶりの高水準で推移している。

パウエル議長がFOMCの会見で指摘したように、自動車労働組合(UAW)のストライキの行方や政府機関閉鎖の可能性、学生ローン返済の再開、長期金利の上昇、原油高などのリスク要因が目立ち、相場の上値は引き続き抑制されそうだ。また、四半期末および月末に伴うテクニカルな要因で、上値の重い商状が続きそうだ。

経済指標では、9月シカゴ連銀全米活動指数、ダラス連銀製造業活動指数(25日)、7月FHFA住宅価格指数、7月S&P20都市住宅価格指数、8月新築住宅販売件数、9月コンファレンスボード消費者信頼感指数、9月リッチモンド連銀製造業指数(26日)、8月耐久財受注速報値(27日)、4-6月期国内総生産(GDP)確定値、週次失業保険申請件数、8月中古住宅販売仮契約(28日)、8月卸売在庫速報値、8月個人所得・消費支出、コアPCEデフレーター、9月シカゴPMI、9月ミシガン大消費者信頼感指数確報値(29日)などが予定されている。なお、パウエル議長は28日にタウンホールミーティングを主催する予定。

主要企業決算では会員制倉庫型卸売り・小売り会社のコストコホールセール(26日)、半導体のマイクロン・テクノロジーや給与・人事関連アウトソーシング・ソリューションのペイチェックス(27日)、スポーツ用品ブランドのナイキ、コンサルティングサービス会社のアクセンチュア、自動車販売のカーマックス(28日)、クルーズ船運営のカーニバル(29日)などが予定されている。ナイキは中国経済の回復の遅れが売り上げに影響している可能性があり、注意しておくべきだろう。

◆新興市場見通し=下値固めか、日米長期金利の上昇一服に期待、IPOは5社

2023/09/23(土)13:52

●要約(ChatGPT併用)---------------

米10年債利回りが2007年以来の高値を更新、新興市場は続落

FOMCでは政策金利が据え置き、2024年の利下げ幅が0.5ポイントに

ハイテク株を中心に米国株下落、日本の10年債利回りも上昇

日銀は金融緩和政策を維持、週末には買いが入る

日経平均は-3.37%、東証グロース市場指数は-1.56%、マザーズ指数は-1.80%

workhouseからグラッドキューブが事業譲受、JMCは新生産設備導入、タスキは業績予想上方修正

メドレックスが週間下落率トップ、バイオ関連の株も下落

米長期金利が4.49%まで上昇、FOMCは慎重な金融政策を継続

米8月コアPCE価格指数は鈍化、その他経済指標も弱め

米長期金利の上昇一服で新興株の買い入れの可能性

マザーズ指数は自律反発狙いの買いが続く見込み

業績拡大中の銘柄が注目、特にサンウェルズやビジョナル

来週に5社のIPO予定、初値や新興株の需給悪化に注意

●要約ここまで(ChatGPT併用)------

●本文ここから--------------------------

■米10年債利回りが2007年以来の高値更新

今週の新興市場は続落。米連邦公開市場委員会(FOMC)では市場予想通りに政策金利が据え置かれたが、年内の追加利上げの可能性が残ったほか、2024年の利下げ幅予想も前回の1.0ポイントから0.5ポイントに圧縮された。タカ派な結果を受け、米10年債利回りが連日で2007年以来の高値を更新するなか、ハイテク株を中心に米国株が下落。21-22日の金融政策決定会合を前に日本銀行によるマイナス金利早期解除の思惑の根強さから、日本の10年債利回りも9年8カ月ぶりの水準を更新。日米の長期金利上昇と米ハイテク株安を嫌気する形で新興市場は続落した。ただ、日銀が現行の金融緩和政策を維持したこともあり、週末には自律反発狙いの買いが入った。今週の騰落率は、日経平均が-3.37%だったのに対し、東証グロース市場指数は-1.56%、マザーズ指数は-1.80%だった。

個別では、AI開発・運用などを手掛けるworkhouse(東京都江東区)から一部事業を譲受すると発表したグラッドキューブ<9561>のほか、新たな生産設備として大型低圧鋳造設備の導入を完了したJMC<5704>、業績予想を上方修正したタスキ<2987>などが週間上昇率ランキングに入った。一方、業績予想を下方修正したメドレックス<4586>が週間下落率トップとなり、オンコリス<4588>やGNI<2160>などその他のバイオ関連でも下落する銘柄が見られた。ポート<7047>は公募増資による希薄化や需給悪化が嫌気された。

■株価調整進展&業績好調に注目、IPOは5社

来週の新興市場は下値固めの展開か。米長期金利は21日にかけて4.49%まで上昇し、高値を更新した一方、今週末22日には4.43%へと低下した。米FOMCでは今後の経済指標を確認しつつ、追加利上げの是非を慎重に判断するというこれまでの金融政策運営姿勢が堅持されている。市場は来週発表される米経済指標を見守ることになりそうだ。

週間の米新規失業保険申請件数は引き続き相対的な低水準を維持し、株式の売り材料となる可能性がある。一方、米8月個人消費支出(PCE)は堅調な数字が見込まれているものの、ガソリン価格の高騰が大きな要因とみられ、これを除けば、穏やかな増加基調とみる。また、米連邦準備制度理事会(FRB)がインフレ指標として重視する米8月コアPCE価格指数は引き続き鈍化基調が見込まれる。8月新築住宅販売戸数や9月消費者信頼感指数などその他の米経済指標も弱めの数字が多そうだ。

これらの経済指標を受けて米長期金利が上昇一服感を強めれば、追随して日本の長期国債利回りもやや軟化の兆しを見せる可能性がある。日米長期金利の先高観が和らげば、新興株には押し目買いが入りやすくなるだろう。マザーズ指数は今週一時1月4日以来の年初来安値水準まで大きく下落していることで、テクニカル的にも自律反発狙いの買いが続きやすい。新興市場は下値固めの動きに入ると期待したい。

こうしたなか、株価調整が進んでいて、かつ業績が拡大基調にある銘柄が注目されやすくなると考える。個別では24年3月期業績・配当予想を上方修正したパーキンソン病専門の老人ホーム等を運営するサンウェルズ<9229>やクラウド活用の会員制転職サービス「ビズリーチ」を運営するビジョナル<4194>などに注目したい。

一方、来週は東証グロースとスタンダード案件を含め、合計5社の新規株式公開(IPO)が予定されている。吸収金額の大きい銘柄が多いため、初値水準が気掛かりであるほか、既存の新興株にも需給悪化の点から注意が必要だろう。

◆国内株式市場見通し=TOPIXが配当落ち分を埋めるかが焦点に

2023/09/23(土)13:55

●要約(ChatGPT併用)---------------

今週の日経平均は1130.68円安で32402.41円と反落

台湾積体電路製造(TSMC)の納入延期要請報道により、半導体関連株が下落

米連邦公開市場委員会(FOMC)のタカ派的結果後、日経平均の下落が続く

22日、日銀の政策維持発表後、円安に伴う買い戻しで日経平均が上昇

FOMCは政策金利を変えず、2024年末の政策金利中央値を5.1%に上修正

植田和男日銀総裁は金融緩和の継続を強調、マイナス金利政策の変更は示さず

25日、岸田文雄首相が経済対策の柱を発表予定

岸田首相はニューヨーク経済クラブで資産運用特区の講演

25日から金融庁主催の「ジャパンウィークス」が開始

28日、9月末の配当・株主優待の権利落ち日

東京証券取引所はPBR低迷の上場企業への改善策実施を要請

日経平均の構成銘柄の入れ替えによる売り需要が期待

28日、多数の株式分割の権利落ちが予定されている

6月29日、NTTの1対25の株式分割が実施された

配当落ち後の景気敏感・バリュー株の動向や、米長期金利の影響に注目

●要約ここまで(ChatGPT併用)------

●本文ここから--------------------------

■FOMC受けて日経平均4日続落

今週の日経平均は週間で1130.68円安(-3.4%)の32402.41円と反落。3連休明けの週初は、台湾積体電路製造(TSMC)が取引先に対して納入延期を要請したとの先週末の報道の影響で半導体関連株を中心に下げ幅を広げ、日経平均は反落して始まった。米連邦公開市場委員会(FOMC)の結果発表を前にした持ち高調整や想定以上にタカ派となったFOMCの結果を受け、その後も日経平均は下落が続き、週末にかけて4日続落した。一方、22日の昼頃に政策の現状維持を決定した日銀金融政策決定会合の内容が伝わると、為替の円安に伴って買い戻され、日経平均は一時前日終値近くまで下げ幅を縮めた。ただ、引け後の植田総裁の会見を見極めたいとの思惑から買い戻しが一服すると再び軟化した。

■短期リバウンドと権利落ち、海外投資家動向に注目

注目された米連邦公開市場委員会(FOMC)では市場の大方の予想通りに政策金利が2会合ぶりに据え置かれた。しかし、年内の追加利上げの可能性が除外されなかったことに加え、政策金利見通し(ドットチャート)が示す2024年末の政策金利中央値が5.1%と前回6月時点の4.6%から切り上がった。今週末には上昇が一服したとはいえ、米10年債利回りが2007年以来の高値圏で推移するなか、当面は金利動向に神経質な展開が続きそうだ。

一方、22日大引け後の植田和男日銀総裁の記者会見では、「粘り強く金融緩和を続ける必要がある。実現が見通せる状況になれば政策の修正を検討することになるが、現時点では経済物価をめぐる不確実性はきわめて高く、政策修正の時期や具体的な対応について到底決め打ちはできない」との見方が示され、従来の姿勢が踏襲された。マイナス金利政策の解除などに関して踏み込んだ発言がなかったことで目先はあく抜け感による買い戻しが期待できそうだ。

また、25日には物価高対策や賃上げ、半導体分野への投資促進などを軸とした経済対策の柱を岸田文雄首相が表明する方向であることが、22日の大引け後に報じられている。その内容も注目され、下落が続いている半導体製造装置関連などの材料として働くかが期待される。

日経平均は22日までの4日続落で合計1100円超も下落しており、来週は短期的なリバウンドも見込まれる。また、岸田文雄首相が訪問先の米国で22日、ニューヨーク連銀の「ニューヨーク経済クラブ」主催のセミナーに日本の首相として初めての講演者として招かれ、「資産運用特区」の創設など海外投資家の参入促進に向けた講演を行ったことが伝えられている。25日からは海外投資家を日本に招待する金融庁主催の「ジャパンウィークス」も開催される予定で、海外投資家の買いが膨らむことに期待したい。

28日には9月末配当・株主優待の権利落ち日を迎える。配当落ち額は日経平均で225円、東証株価指数(TOPIX)で20ポイント程度との試算がある。他方、指数連動型のパッシブファンドによる配当再投資に伴う先物買い需要は日経平均先物で1500億円強、TOPIX 先物では約9000億強と見込まれている。東京証券取引所が3月末に、株価純資産倍率(PBR)が低迷する上場企業に対して、改善策を開示・実行するよう要請したことを受けて、上場企業は積極的な株主還元姿勢を示し始めている。まずは、28日にTOPIXが配当落ち分を埋めることができるかどうかが、相場の強弱感を図る上での試金石となりそうだ。一方、日経平均は構成銘柄の入れ替えに伴い、全体では超過の売り需要が発生する見込みで、日経平均はTOPIX対比で上値の重さが意識されやすいと考えられる。

■株式分割権利落ち、バリューの持続性やグロースの反転に注目

28日は株式分割の権利落ちもラッシュとなる。株式分割1対5ではJR東海<9022>、1対4ではアドバンテスト<6857>、デンソー<6902>、ローム<6963>、1対3では村田製作所<6981>、ホンダ<7267>など、日経平均寄与度の大きい値がさ半導体や主力株に株式分割の権利落ちが多いことが特徴だ。6月29日には1対25の株式分割の権利落ちとなったNTT<9432>の影響などから、当日の東証プライムの出来高と売買代金は大きく膨らんだ経緯がある。28日も市場エネルギーの強さを占う日になると考えられ、権利落ち銘柄の株価動向に関心が向かうだろう。

物色面では配当落ち後も景気敏感・バリュー(割安)株の底堅さが見られるかに注目したい。ほか、米長期金利の上昇が一服していれば、週末には四半期末を迎えることもあり、リバーサル(物色の反転)の観点からグロース(成長)株の買い戻しが強まる可能性に期待したい。

■「ジャパンウィークス」、9月都区部消費者物価指数など

来週は25日に金融庁が海外投資家を招待する「ジャパンウィークス」がスタート(-10月6日)、27日に日銀金融政策決定会合議事要旨(7月27-28日開催)、28日は9月末配当・株主優待権利落ち日、29日は9月都区部消費者物価指数、8月失業率・有効求人倍率、8月鉱工業生産などが予定されている。海外では、27日に米8月耐久財受注、28日に米4-6月期GDP確定値、29日に米8月個人消費支出(PCE)コアデフレーター、中秋節・国慶節で上海取引所が10月6日までの休場が予定されている。

◆為替週間見通し=ドルは伸び悩みか、米インフレ関連指標が手掛かり材料に

2023/09/23(土)14:01

●要約(ChatGPT併用)---------------

今週の日経平均は1130.68円安となり4日続落

台湾積体電路製造(TSMC)の納入延期報道影響で半導体関連株が下落

米連邦公開市場委員会(FOMC)の結果がタカ派で日経平均がさらに下落

日銀金融政策決定会合での政策維持報告後、為替の円安で買い戻される動き

FOMCの政策金利は変わらずだが、2024年末の政策金利中央値が5.1%に上昇

米10年債利回りが高値圏にあり、金利動向に神経質な展開が予想される

日銀総裁の記者会見で金融緩和の持続が示され、マイナス金利政策の解除についての言及はなし

岸田首相が経済対策を発表予定、半導体分野への投資促進等が注目

岸田首相が米国訪問で「資産運用特区」の提案、金融庁の「ジャパンウィークス」開催

9月末配当・株主優待の権利落ち日は28日、配当落ち額の試算も示される

東京証券取引所のPBR低迷対策要請後、上場企業の株主還元活動が活発化

28日の権利落ち日に、株式分割が多数実施予定

市場では景気敏感・バリュー株の動向や、米長期金利の影響下でのグロース株の買い戻しを注視

●要約ここまで(ChatGPT併用)------

●本文ここから--------------------------

【今週の概況】

■ドル強含み、米追加利上げの可能性残る

今週のドル・円は強含み。9月19-20日に開かれた米連邦公開市場委員会(FOMC)の会合で政策金利の据え置きが予想通り決定されたが、将来的な追加利上げの可能性は残されており、米ドル買い・円売りが活発となった。21日の東京市場で一時148円46銭まで米ドル高・円安が進行した。日本銀行は21-22日開催の金融政策決定会合で現行の金融緩和策を維持することを決定し、22日に行われた日本銀行植田総裁の会見内容を受けて日米金利差縮小の思惑は後退したことも米ドル買い・円売りを促す一因となった。

22日のニューヨーク外為市場でドル・円は、147円96銭まで下落後、148円42銭まで反発した。この日発表された米9月サービス業PMI速報値、同総合PMI速報値は市場予想を下回り、ポジション調整的な米ドル売り・円買いが広がった。しかしながら、米連邦準備制度理事会(FRB)のボウマン理事「インフレ2%達成には数回の追加利上げが必要となる可能性が高い」との見方を伝えたことを受けて、日米金利差拡大観測に伴う米ドル買い・円売りが活発となった。ドル・円は148円38銭でこの週の取引を終えた。ドル・円の取引レンジ:147円32銭-148円46銭。

【来週の見通し】

■ドルは伸び悩みか、米インフレ関連指標が手掛かり材料に

来週のドル・円は伸び悩みか。米連邦準備制度理事会(FRB)による追加利上げへの期待は持続しているが、米インフレ指標は鈍化しつつあるため、金利上昇を意識したドル買い・円売りが一段と強まる可能性は低いとみられる。FRBは9月19-20日の連邦公開市場委員会(FOMC)で政策金利の引き上げを予想通り見送ったものの、年内利上げの可能性を示唆。英国やスイスなど主要中央銀行による利上げ終了の思惑で、ドル選好地合いは失われていないようだ。

来週発表予定のユーロ圏9月消費者物価指数でインフレ緩和が確認された場合、ユーロ売り・ドル買いに振れドル・円の押し上げ要因になりやすい。ただ、来週発表の米経済指標は強弱まちまちの見通し。9月CB消費者信頼感指数の大幅な改善は期待できないため、市場予想と一致してもドル買い材料にはなりにくい。また、8月コアPCE価格指数の上昇率は鈍化が見込まれ、引き締め観測を弱める手がかりに。なお、日本政府は一段のドル高・円安の進行を警戒しており、閣僚などからけん制発言が相次ぐ。日本銀行は金融政策の現状維持を決定したが、将来的な緩和修正観測は後退していないため、一段のドル高を抑える手がかりとなりそうだ。

【米・9月CB消費者信頼感指数】(26日発表予定)

26日発表の米9月消費者信頼感指数は105.9と、8月の106.1をやや下回る見込み。ただし、市場予想をしっかりと上回った場合、年内追加利上げ観測は後退せず、ドル買い要因になりやすい。

【米・8月コアPCE価格指数】(29日発表予定)

29日発表の米8月コアPCE価格指数は前年比+3.9%と、前回の+4.2%から伸びが鈍化する見通し。インフレ抑止が示されれば金利安・ドル安要因となろう。

予想レンジ:146円00銭-150円00銭

◆来週の相場注目3つのポイント=都区部CPI、IPO5社、米PCEコアデフレーター

2023/09/23(土)18:00

●要約(ChatGPT併用)---------------

株式相場見通し:上限32900円、下限31700円

米FOMCの政策金利、2回連続で据え置き。2024年末の中央値5.1%(前回4.6%)

米10年債利回り、2007年以降の高値圏

植田和男日銀総裁、金融緩和継続、政策修正の不確実性強調

25日、岸田首相が経済対策表明、半導体投資促進など注目

日経平均、4日間で1100円以上の下落、短期リバウンド予想

岸田首相、米ニューヨーク経済クラブで講演、資産運用特区創設など提案

25日より「ジャパンウィークス」開催、海外投資家の参加期待

28日、配当・株主優待の権利落ち日、日経平均で225円、TOPIXで20ポイントの落ち見込み

指数連動型ファンドの再投資、日経平均先物で1500億円、TOPIX先物で9000億円

東証、低PBRの企業への改善要請、株主還元活動増

28日、TOPIXの配当落ち分回復、相場強弱の指標となる可能性

日経平均の構成銘柄入れ替え、売り需要発生予想、TOPIXとの差が拡大する恐れ

●要約ここまで(ChatGPT併用)------

●本文ここから--------------------------

■株式相場見通し

予想レンジ:上限32900円-下限31700円

注目された米連邦公開市場委員会(FOMC)では市場の大方の予想通りに政策金利が2会合ぶりに据え置かれた。しかし、年内の追加利上げの可能性が除外されなかったことに加え、政策金利見通し(ドットチャート)が示す2024年末の政策金利中央値が5.1%と前回6月時点の4.6%から切り上がった。今週末には上昇が一服したとはいえ、米10年債利回りが2007年以来の高値圏で推移するなか、当面は金利動向に神経質な展開が続きそうだ。

一方、22日大引け後の植田和男日銀総裁の記者会見では、「粘り強く金融緩和を続ける必要がある。実現が見通せる状況になれば政策の修正を検討することになるが、現時点では経済物価をめぐる不確実性はきわめて高く、政策修正の時期や具体的な対応について到底決め打ちはできない」との見方が示され、従来の姿勢が踏襲された。マイナス金利政策の解除などに関して踏み込んだ発言がなかったことで目先はあく抜け感による買い戻しが期待できそうだ。

また、25日には物価高対策や賃上げ、半導体分野への投資促進などを軸とした経済対策の柱を岸田文雄首相が表明する方向であることが、22日の大引け後に報じられている。その内容も注目され、下落が続いている半導体製造装置関連などの材料として働くかが期待される。

日経平均は22日までの4日続落で合計1100円超も下落しており、来週は短期的なリバウンドも見込まれる。また、岸田文雄首相が訪問先の米国で22日、ニューヨーク連銀の「ニューヨーク経済クラブ」主催のセミナーに日本の首相として初めての講演者として招かれ、「資産運用特区」の創設など海外投資家の参入促進に向けた講演を行ったことが伝えられている。25日からは海外投資家を日本に招待する金融庁主催の「ジャパンウィークス」も開催される予定で、海外投資家の買いが膨らむことに期待したい。

28日には9月末配当・株主優待の権利落ち日を迎える。配当落ち額は日経平均で225円、東証株価指数(TOPIX)で20ポイント程度との試算がある。他方、指数連動型のパッシブファンドによる配当再投資に伴う先物買い需要は日経平均先物で1500億円強、TOPIX 先物では約9000億強と見込まれている。東京証券取引所が3月末に、株価純資産倍率(PBR)が低迷する上場企業に対して、改善策を開示・実行するよう要請したことを受けて、上場企業は積極的な株主還元姿勢を示し始めている。まずは、28日にTOPIXが配当落ち分を埋めることができるかどうかが、相場の強弱感を図る上での試金石となりそうだ。一方、日経平均は構成銘柄の入れ替えに伴い、全体では超過の売り需要が発生する見込みで、日経平均はTOPIX対比で上値の重さが意識されやすいと考えられる。

■為替市場見通し

来週のドル・円は伸び悩みか。米連邦準備制度理事会(FRB)による追加利上げへの期待は持続しているが、米インフレ指標は鈍化しつつあるため、金利上昇を意識したドル買い・円売りが一段と強まる可能性は低いとみられる。一方、FRBは9月19-20日の連邦公開市場委員会(FOMC)で政策金利の引き上げを予想通り見送ったものの、年内利上げの可能性を示唆。英国やスイスなど主要中央銀行による利上げ終了の思惑で、ドル選好地合いは失われていないようだ。

来週発表予定のユーロ圏9月消費者物価指数(CPI)でインフレ緩和が確認された場合、ユーロ売り・ドル買いに振れドル・円の押し上げ要因になりやすい。一方、来週発表の米経済指標は強弱まちまちの見通し。9月CB消費者信頼感指数の大幅な改善は期待できないため、市場予想と一致してもドル買い材料にはなりにくい。また、8月コアPCE価格指数の上昇率は鈍化が見込まれ、引き締め観測を弱める手がかりになりやすいか。なお、日本政府は一段のドル高・円安の進行を警戒しており、閣僚などからはけん制発言が相次ぐ。日本銀行は金融政策の現状維持を決定したが、将来的な緩和修正観測は後退していないため、一段のドル高を抑える手がかりとなりそうだ。

■来週の注目スケジュール

9月25日(月):日・植田日銀総裁が講演、同記者会見、日・全国百貨店売上高(8月)、日・ジェイ・イー・ティが東証スタンダードに新規上場、独・IFO企業景況感指数(9月)、米・ミネアポリス連銀総裁が質疑応答に参加など

9月26日(火):日・基調的なインフレ率を捕捉するための指標(日本銀行)、日・オートサーバーが東証スタンダードに新規上場、日・ネットスターズが東証グロースに新規上場、米・S&P/コアロジックCS20都市住宅価格指数(7月)、米・新築住宅販売件数(8月)、米・消費者信頼感指数(9月)、など

9月27日(水):日・日銀政策委員会・金融政策決定会合議事要旨(7月27・28日分)、日・工作機械受注(8月)、オカムラ食品工業が東証スタンダードに新規上場、AVILENが東証グロースに新規上場、米・耐久財受注(8月)、など

9月28日(木):独・消費者物価指数(9月)、米・GDP確報値(4-6月)、米・中古住宅販売成約指数(8月)、メキシコ・中央銀行が政策金利発表、米・パウエル連邦準備制度理事会(FRB)議長がタウンホール会議を主宰、米・シカゴ連銀総裁が講演、米・リッチモンド連銀総裁が講演、など

9月29日(金):日・東京CPI(9月)、日・有効求人倍率(8月)、日・鉱工業生産指数(8月)、日・小売売上高(8月)、日・住宅着工件数(8月)、中・財新製造業PMI(9月)、中・財新サービス業PMI(9月)、欧・ユーロ圏消費者物価コア指数(9月)、米・個人消費支出(PCE)価格コア指数(8月)、米・MNIシカゴ購買部協会景気指数(9月)、米・ニューヨーク連銀総裁が講演、中・株式市場は祝日のため休場(中秋節、国慶節)、10月9日に取引再開、など

9月30日(土):中・製造業PMI(9月)、中・非製造業PMI(9月)

◆株価指数先物週間展望=需給イベントの影響を受けやすい

2023/09/24(日)17:00

●要約(ChatGPT併用)---------------

今週の日経225先物は米国市場の動向と需給イベントに影響を受けやすい

FOMCでは政策金利が変わらず、ただし年内の追加利上げの余地が指摘

パウエル議長は追加利上げの可能性を否定せず

ボストン連銀のコリンズ総裁がさらなる利上げの可能性を示唆

米国で9月の消費者信頼感指数や8月の個人消費支出などの発表予定

日本では半期末の需給イベント、27日の権利付き最終日、28日の権利落ち日が注目

10月2日に日経平均株価の構成銘柄の変更予定

日経225先物は先週米国株安の影響で下落、日銀の金融緩和策維持後にショートカバー

一目均衡表の雲下限まで下落した日経平均株価は雲上限まで買い戻し

配当落ちでシグナルが悪化する可能性が先物市場で注意

VIX指数は17.20に低下、前日は200日線まで上昇

NT倍率は13.64倍まで低下、NTショートの巻き戻し動きの可能性

9月第2週の投資部門別売買動向、海外投資家は2週ぶりに買い越し

個人と信託銀行は売り越し

今週の経済スケジュールには多数の発表予定がある、特に米国のデータや中国のPMIが注目

●要約ここまで(ChatGPT併用)------

●本文ここから--------------------------

今週の日経225先物は、米国市場の動向を睨みながら、需給イベントの影響を受けやすい展開になりそうだ。前週の米連邦公開市場委員会(FOMC)では予想通り政策金利が据え置かれた。ただし、FOMC後の声明で年内1回の追加利上げ余地が残されたほか、米連邦準備理事会(FRB)のパウエル議長が会見で追加利上げの可能性を否定しなかったことで、改めて金融引き締めが長期化するとの見方が広がっている。週末の米国市場では、ボストン連銀のコリンズ総裁が「さらなる利上げの可能性は排除されていない」との認識を示したことが売りを誘った。

今週は26日に米国9月コンファレンス・ボード消費者信頼感指数、28日に米国4-6月期GDP確報値、29日には米国8月個人消費支出(PCE)などの発表が予定されている。これらの結果を受けた米国市場の動向に影響を受けやすくなろう。

また、国内では週後半からは半期末に伴う需給イベントが控えている。27日は権利付き最終日、28日は権利落ち日となり、年金資金などTOPIXをベンチマークとしたファンドによる「配当再投資」に伴う買いが入る。また、10月2日に日経平均株価の構成銘柄の入れ替えが行われるため、週末にかけてリバランスに伴う動きが見込まれる。新規採用と除外銘柄の換算係数調整株価は新規採用銘柄の方が大きいため、幅広い銘柄を売る動きとなる。想定されている需給イベントではあるが、換金売りが生じるなかでヘッジに伴う売りも意識されやすいだろう。

先週の日経225先物はFOMC通過後の米国株安の影響により下落基調が強まり、日銀の政策修正を巡る思惑から支持線として意識されていた25日、75日移動平均線を下回った。日銀会合で金融緩和策の維持を決定したことによりショートカバーが入ったものの、25日、75日線が抵抗線として意識されていた。

日経平均株価は先週末の下げで一目均衡表の雲下限まで下げた後に、雲上限まで買い戻された。配当落ち分が250円程度と観測されており、雲下限割れによるシグナル悪化を避けるうえでも、3万2400円水準はキープしておきたい。日経225先物については25日、75日線を上回っての推移をみせたいところである。配当落ちでシグナルが悪化する可能性が高まる局面では、先物市場では先回り的にショートを仕掛けてくる動きに注意したい。そのため、オプション権利行使価格の3万2250円を中心に3万1875円から3万2625円のレンジを想定する。

週末のVIX指数は17.20(前日は17.54)に低下した。前日に200日線水準まで大きく上昇しており、いったん同線に上値を抑えられる形状となった。8月半ばのリバウンド局面では同線に跳ね返されたこともあり、戻り一巡から低下傾向をみせてくるようだと、リスク選好に向かわせる可能性はありそうだ。ただし、先週の上昇で13週、26週線を上放れており、19.22辺りに位置する52週線が意識されているため、積極的なロングは期待しづらい。

なお、先週のNT倍率は先物中心限月で一時13.64倍まで低下した。1月16日につけた13.62倍に接近しており、6月半ばの14.69倍をピークとしたNTショートは一巡し、NTショートを巻き戻す動きが入る可能性があるだろう。

9月第2週(9月11日-15日)の投資部門別売買動向によると、海外投資家は現物と先物の合算では2週ぶりに買い越しており、買い越し額は5421億円(9月第1週は7197億円の売り越し)だった。なお、現物は2781億円の売り越し(同7625億円の売り越し)と2週連続の売り越しであり、先物は8203億円の買い越し(同428億円の買い越し)と4週連続で買い越している。個人は現物と先物の合算で5486億円の売り越しで、2週ぶりの売り越し。信託銀行は現物と先物の合算で1262億円の売り越しとなり、2週連続の売り越しだった。

経済スケジュールでは、26日に8月企業向けサービス価格指数、米国8月新築住宅販売件、米国9月コンファレンス・ボード消費者信頼感指数、27日に日銀金融政策決定会合議事要旨、7月景気動向指数改定値、米国8月耐久財受注、28日に米国4-6月期GDP確報値、米国8月仮契約住宅販売指数、29日に9月東京都区部消費者物価指数、8月鉱工業生産、中国9月財新製造業PMI、中国9月財新サービス業PMI、米国8月個人消費支出、米国9月シカゴ購買部協会景気指数の発表などが予定されている。

――プレイバック・マーケット――

●SQ値

10月限 日経225 26666.31 TOPIX 1885.58

11月限 日経225 28225.86 TOPIX 1978.52

12月限 日経225 27576.37 TOPIX 1945.27

01月限 日経225 26325.21 TOPIX 1900.71

02月限 日経225 27779.75 TOPIX 1986.19

03月限 日経225 28377.34 TOPIX 2047.32

04月限 日経225 28519.43 TOPIX 2019.76

05月限 日経225 29235.08 TOPIX 2090.33

06月限 日経225 32018.38 TOPIX 2211.13

07月限 日経225 32484.24 TOPIX 2245.68

08月限 日経225 32013.86 TOPIX 2278.68

09月限 日経225 32921.39 TOPIX 2370.93

◆日経225先物(日足)

始値 高値 安値 清算値 前日比

23/12 09月22日 32410 32430 31940 32270 -140

23/12 09月21日 32910 33070 32350 32410 -480

23/12 09月20日 33100 33180 32780 32890 -150

23/12 09月19日 33320 33360 32920 33040 -240

◇TOPIX先物(日足)

始値 高値 安値 清算値 前日比

23/12 09月22日 2363.0 2366.0 2334.0 2358.5 -4.5

23/12 09月21日 2390.0 2400.0 2360.0 2363.0 -26.0

23/12 09月20日 2417.0 2422.0 2384.5 2389.0 -23.5

23/12 09月19日 2407.5 2413.0 2385.5 2412.5 +7.0

●シカゴ日経平均 円建て

清算値 前日大阪比

09月22日(12月限) 32265 -5

09月21日(12月限) 32030 -380

09月20日(12月限) 32795 -95

09月19日(12月限) 33055 +15

09月18日(12月限) 33065 -215

※前日比は大阪取引所終値比

□裁定取引に係る現物ポジション裁定残(金額)

売り 前週末比 買い 前週末比

09月15日 0円 -39億円 1兆5087億円 +2063億円

09月08日 39億円 -465億円 1兆3023億円 +414億円

09月01日 505億円 +115億円 1兆2609億円 +4668億円

08月25日 389億円 -80億円 7940億円 +318億円

08月18日 470億円 +199億円 7622億円 -455億円

□裁定取引に係る現物ポジション(株数)

売り 前日比 買い 前日比

09月20日 0株 0株 5億8362万株 -2494万株

09月19日 0株 0株 6億0856万株 +2851万株

09月15日 0株 0株 5億8005万株 +146万株

09月14日 0株 0株 5億7859万株 +3120万株

09月13日 0株 -78万株 5億4738万株 +1048万株

09月12日 78万株 -100万株 5億3690万株 +522万株

09月11日 178万株 -0.3万株 5億3167万株 +946万株

09月08日 178万株 -576万株 5億2221万株 +594万株

09月07日 755万株 -231万株 5億1626万株 -7106万株

09月06日 986万株 -25万株 5億8733万株 +2833万株

09月05日 1012万株 -263万株 5億5899万株 +4009万株

09月04日 1276万株 +32万株 5億1890万株 +1739万株

■日本銀行による指数連動型上場投資信託(ETF)買い入れ推移(通常ETF分)

【2022年】

1月14日 701億円

1月25日 701億円

2月14日 701億円

3月07日 701億円

4月07日 701億円

5月19日 701億円

6月13日 701億円

6月17日 701億円

12月2日 701億円

【2023年】

3月13日 701億円

3月14日 701億円

―――【NEWS】―――

▶[NEWS]タイトル(23日ブルームバーグ/ロイター/株探ニュース/ダウ・ジョーンズ/MINKABU PRESS/フィスコ)

2023/09/23(土)06:00

●要約(ChatGPT併用)---------------

summary

●要約ここまで(ChatGPT併用)------

●本文ここから--------------------------

サポートよろしくお願いします。サポートしていただいた分は書籍の購入などクリエイターとしての活動費に使い、有益な情報発信につなげていきたいと考えています。