貯金20万円のアラサー女子が一念発起!ゼロから始める投資思考 ⑤一流の投資家はここを見る!「成長するビジネスモデルの見つけ方」

こんにちは。NVIC note編集部です。

東京の緊急事態宣言も解除される見込みですね。もう宣言が発令されることなく、早く正常な世の中に戻ってほしいものです。

さて、今回も川代さんにカンファレンスに参加してもらい、レポートを綴っていただきました。

NVICが投資している企業は、『レーザーアンドレーザーブレードモデル』、いわゆるリカーリングビジネスを展開し、顧客を囲い込んでいる企業が多いです。今回、その一例として、「ユナイテッドテクノロジーズ」を取り上げ、カンファレンスでご説明させていただきました。

「ユナイテッドテクノロジーズ」は2020年に分社化した会社ですが、分社後の各事業を引き継いだ会社について川代さんが分かりやすくレポートにまとめてくれていますので、どうぞご一読ください!

航空機エンジン、エレベーター、空調……あなたならどれに投資する?

いきなりですが、クイズです。ちょっと想像してみてください。

あなたが長期投資するなら、次の3つの事業を行う企業のうち、どれに投資するでしょうか?

① 航空機エンジンの会社

② エレベーターの会社

③ 空調(エアコンなど)の会社

今回のカンファレンスでこの3つの選択肢が出たとき、私は何を基準に判断すればいいのか、どこに注目して考えればいいのか、さっぱりわかりませんでした。今後、この企業の株価は上がるのか? 利益は伸びるのか? みなさんなら、どう投資判断をしますか? どう順位をつけますか?

「これしか情報がないのに、選べるわけないだろ!」と、そう思われるかもしれませんね。私もちんぷんかんぷんでした。しかし、奥野さんやアナリストのみなさんが、それぞれの事業の「儲けの仕組み」を解説するにしたがって、私も「なるほど納得!」の答えが得られたのです。「超」投資ビギナーの私でも理解できたので、きっと「お金について考えるのが苦手……」という方でもわかっていただけると思います。

それでは、今回はこの問いを軸に、「長期投資に向いている収益モデル」について学んだことをレポートしていきますね。いやー、NVICのみなさんの観察眼、まさに目から鱗でした!

投資家の方だけでなく、すべてのビジネスパーソンが知るべき「成長するビジネスモデルの見つけ方」。

ぜひ、参考にしていただければと思います。

アメリカの工業ビジネスを牽引してきた「ユナイテッドテクノロジーズ」

まずは、3択の答えに入る前に、今回のメンバーズカンファレンスでモデルケースとして取り上げられた企業について解説しておきましょう。

アメリカを代表するコングロマリット(複合企業)「ユナイテッドテクノロジーズコーポレーション」の名前を、聞いたことがあるでしょうか。私はあまり詳しく知らなかったのですが、ジャンボジェット機の製造などで有名な「ボーイング」など、数社が統合したのがはじまりの企業です。1929年に誕生したので、じつに100年近くの歴史を持っていることになります。

航空機エンジンや宇宙産業、ヘリコプター、燃料電池、エレベーター、空調など、これはまだまだ序の口で、ここには書ききれないくらいありとあらゆる分野の製品を開発してきました。まさに全米の工業ビジネスを引っ張ってきた企業とも言えるわけですが、じつは2021年現在、「ユナイテッド・テクノロジーズ」は存在しません。

というのも、2020年に事業再編がおこなわれ、事業ごとに会社が別れることになったのです。

「もともと、僕たちも2011年頃からこの企業に投資していたんですが、分離再編にともない、いったん保有している株はすべて売却することにしました。あらためてそれぞれの事業ごとに分析し直すことにしたんです」

カンファレンスでは、奥野さんがそう説明していました。なるほど、コングロマリットとして投資するのと、事業ごとに投資するのとでは、また話が変わってくるわけですね。

というわけで、現在ユナイテッドテクノロジーズは、事業ごとにべつべつの、3つの会社として存在しています。

航空機エンジンを開発していた部門は、「レセイオンテクノロジーズ」として統合。

エレベーター事業を運用していたチームは、「オーチス」として分社化。

そして、エアコンなどの空調製品を開発する部門は、「キャリア」として分社化され、それぞれ別の企業として上場したのです。

さて、こうして経営体制が変わったため、NVICもあらためて企業分析をし直している最中なのですが、現時点での分析結果を「おおぶねカンファレンス」にてシェアしてくれた、というわけです。投資信託に登録しても投資している理由がわからないと不安になってしまいますが、こうしてリアルタイムでの研究状況を説明してもらえると、自分で考えて納得したうえで投資を検討できますね。

成長する企業を見極めるポイントは「アフターマーケット比率」にあった

そんなわけで、冒頭の3択に戻ります。

航空機エンジンの「レセイオンテクノロジーズ」。

エレベーターの「オーチス」。

空調製品の「キャリア」。

この3つのうち、おおぶねチームが現時点で投資選好順位がもっとも上だと判断しているのは……

ずばり、エレベーターの「オーチス」でした!

さて、みなさんの予想とは一致していましたか?

私自身は、やはり国防にも関わるし、新規参入が難しそうな航空機エンジン事業かなあと思ったのですが、どうやら今後の潮流なども鑑みると、また判断が変わってくるようです。

それではここからは、NVICがなぜ「エレベーター事業」がもっとも長期投資に向いていると(あくまで現時点で、ですが)判断したのか、その理由を解説していきましょう。

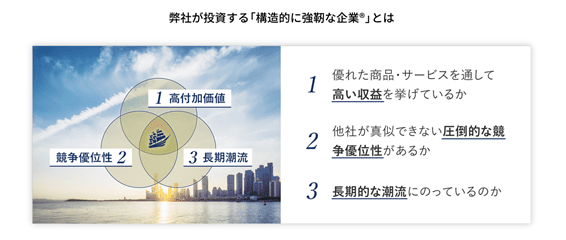

まず前提として、NVICが掲げている「構造的に強靭な企業®️」には、3つの条件があります。

*NVICホームページより

この3つの観点から企業分析をおこない、すべての条件をクリアできた企業にのみ投資するようにしているのだそうです。

これに照らし合わせて考えたとき、空調事業や航空機エンジン事業よりも、エレベーター事業のほうが成長する可能性が高い、と判断したわけです。

とはいえ、航空機エンジンも空調事業も、競争優位性が低いわけではありません。航空機エンジンの場合は、人命リスクが高く、国防にもかかわるため、新規参入が困難です。市場シェアに新たなライバルが現れて一気に独占される……ということは、向こう数十年では考えにくいでしょう。

空調事業だって、市場は寡占化しており、世界空調シェア第2位を記録しています。エレベーター事業とそれほど大きな差があるようには思えませんでした。

それでは、いったい何を見て順位をつけているのでしょうか。

それは、アフターマーケット比率の高さにありました。

つまり、一度製品を売って終わりではなく、そのあとのメンテナンスやサービスなど、アフターマーケットで儲ける仕組みができているかどうか、に注目していたのです。

継続的に収益を生む「レーザーアンドブレードモデル」とは

カンファレンスでは、奥野さんがこう解説してくれました。

「『レーザーアンドレーザーブレードモデル』というとイメージしやすいかもしれませんね。もともとはジレットの、カミソリを売るためのビジネスモデルがはじまりと言われています。カミソリの本体(レーザー)をタダ同然と言ってもいいくらいの安価で提供し、その後、利幅の大きいカミソリの刃(レーザーブレード)を売ることで継続的に利益を生んでいた。消耗品のため、顧客は一度そのカミソリ本体を気に入ったら、繰り返しカミソリの刃を買ってくれるというわけです」

ほかには、トナーを買い続けなければならないコピー機や、水の定期購入を前提としたウォーターサーバーなどもレーザーアンドブレードモデルを活用したビジネスモデルと言えそうです。

これを前提として考えると、エレベーターは、一度設置してしまえば、あとは基本的にビルの建て替えなどがない限りはずっと使い続けることになります。私たちがエレベーターに求めるのも、単純にビルの上下移動のみ。エレベーターに対して、こちらがびっくりしてしまうような革新的なアイデアを求める、という人はなかなかいないのではないかと思います(あったらあったで面白そうですが)。

つまり、エレベーターに求められているのは、イノベーションを起こすことよりもアフターサービスなのです。事故が起こらないように、設置時と同じ水準をキープし続けられるかどうか。そのサービスを提供することによって収益を生み出す構造になっているんですね。

エレベーターは事故を絶対に起こせない(事故が起きたら人命に関わる)ということもあって、メンテナンスの重要性が非常に高く、それもアフターサービスで収益を生みやすい理由なのでしょう。

「エレベーターというのは、基本的には単純な箱なんですよね。もちろん製品の改善は必要ですが、あっと驚くような技術革新をする必要はない。そのため、研究開発費や設備投資は、航空機エンジンや空調と比較すると、かなり少ない水準でおさえることができます」

こうして収益モデルを分析してみると、エレベーター事業は、3つのなかでもっとも「儲け」を生み出しやすそうだ、ということがわかってきました。

いやー、面白いですよね! こうしてビジネスモデルについて研究したことはありませんでしたが、「メンテナンスの重要性」「研究開発費の割合」「アフターサービスのニーズ」などにフォーカスして考えてみると、ビジネスの本質が見えてきそうです。

中国の都市化がエレベーター事業成長の鍵

とはいえ、もちろん課題もあります。本体を売ることで儲けるのではなく、アフターメンテナンスで儲ける。顧客がずっと正規にメンテナンス依頼をしてくれればいいですが、より安価にサービスを提供しようとする第3者が出てくる可能性があるのです。

「サービス事業には、『もっと手軽にメンテナンスできますよ!』みたいに、安い業者が入ってきやすいんですよね。それで新規参入を許してしまう可能性もあります」

とくに、今後企業の成長に大きな影響を与えてくるであろう、中国市場での動きについては、まだまだ読めないところがありそうです。

中国はこれからどんどん都市化が進んでいきます。新しいビルも建設されているので、同時にエレベーター事業も伸びていくでしょう。長期潮流を鑑みても、人口増加に伴い、垂直移動ニーズがますます増えていくのは間違いありません。いま、世界では年間100万台くらいのエレベーターが新規でつくられているのですが、なんとそのうちの5、6割が中国だそうです。

しかし、とアナリストの方は補足的に説明しました。

「日本では、丁寧にアフターサービスをする、という文化が定着しているのですが、中国ではまだ、『サービスで儲ける』という考え方が浸透していなくて。ここが、今後のエレベーター事業について、もう少し分析が必要だなと思っているところです。中国には有象無象のメンテナンス業者がたくさんあって、より安価にサービスを提供しようとしてくるため、顧客がサービスにお金を払ってくれるかどうかはまだ読めませんね」

中国では都市化に伴い、ここ10年くらいでエレベーターの台数が増えています。そのうちの若いエレベーターは、まだあまり事故を起こしていない。だからこそ、今後15年程度経過し、エレベーターが古くなるに従って、メンテナンスの重要性がより高まる可能性もある……。そうして今後の課題点が解説され、カンファレンスは締めくくられました。

「自分」というビジネスを成長させるために金融リテラシーを養おう

金融リテラシーを育てましょう。

学生のころから、そんな言葉をたびたび聞いてきました。親や教師たち、大人たちからも、お金や投資についてちゃんと勉強したほうがいいと、さんざん聞かされてきました。

けれども、投資で儲けるつもりもない私が、なぜわざわざ勉強しなくてはならないのか、何度説明されてもわかりませんでした。

しかし、こうしてカンファレンスで「投資家」としての目線で勉強してみると、「投資」って損得だけではないんだな、ということが見えてきました。

いまから投資しておけば安泰だから勉強しなくちゃ。株を買って、悠々自適な生活を送りたいから勉強しなくちゃ。

そうやって将来の自分が「損しないために」勉強しなきゃ、と考えていたのですが、「投資家」としての目線を持つことは、「いますぐ」にでも役立つことなんだな、と気がついたのです。

奥野さんの著書『教養としての投資』のあとがきには、こんな言葉があります。

「投資を始めれば──もちろんここで言う投資とは、短期で売買を繰り返すギャンブルのような投機ではなく、企業の力を見極めて長期で育てていく投資です──世界の見方が変わってきます。そうして得た知見は、あなたを必ずビジネスパーソンとして何段階も上の世界へ導いてくれるでしょう」

この言葉の意味がだんだん、わかってきたような気がするのです。さまざまな企業の「儲けの仕組み」がわかってくると、今度はそれを「自分自身」に取り入れてみたらどうなるだろう? と視点が変わってきたのです。

たとえば「ライター」としての「私」というビジネスをより成長させるには、どうしたらいいのか? 私が「高い付加価値」を提供するにはどんなスキルを身につけたらいい? 私の「競争優位性」ってどれくらいだろう? もしかしたら、「ただ文字を書く」という仕事だけでなく、もっと別の価値の生み出し方があるかもしれない──。

そんなふうに、今度は自分をモデルケースに置き換えて考えてみると、なんともワクワクしてくるではありませんか!

「投資」というとつい「損得」だけで考えてしまいがちですが、そうではなく、自分自身を成長させるためのツールとして使っていく。

そういう「投資」のスタイルもありなのかなと、そんな気がしています。

【参考】

・奥野一成『ビジネスエリートになるための 教養としての投資』(ダイヤモンド社)

・川上昌直『「つながり」の創りかた: 新時代の収益化戦略 リカーリングモデル』(東洋経済新報社)