レビヤタンシステム 雑談1

レビヤタンシステムのトレードルールとは無関係であるが

ビル・ウィリアムズのインジケーターを使用する他流の手法を

雑談がてらご紹介しよう。

この2つはすでにTwitterで発信したものであるが、とっくに埋もれて

探し出すのが面倒なので、記録として書き付けておく。

TK Cross + Fractal Break

海外トレーダーがよく用いる手法。

だいたいにおいて海外トレーダーはTK Crossが好きだ。

TKというのは、一目均衡表の転換線と基準線。

この2本を移動平均線であるかのように見立てて

ゴールデンクロス(GC)を買いシグナル

デッドクロス(DC)を売りシグナルとする。

移動平均線を使う場合のように、期間をいくつにするかや

種別(SMA、EMAその他)などで悩まなくていいという利点がある。

また、半値をベースに算出される転換線・基準線は

移動平均線より相場の値動きをより正確に捉えることも事実だ。

今回の手法では、転換線と基準線のクロスに加えて

フラクタルのブレイクを確認してエントリーする。

当然、TK Crossだけでエントリーしてしまうより、後手に回るし

エントリー回数も減ることになるが、負けトレードに手を出さなくて済む。

いわゆる「雲」はあってもなくてもいい。遅行スパンは表示させる。

損切りはエントリーしたフラクタルの反対側のフラクタルから

少し離した位置に置く。損益比1:1が確保できたらトレールする。

利確は、転換線と基準線がふたたびクロスしたとき、つまり

GCでエントリー ➡ DCでエグジット

DCでエントリー ➡ GCでエグジット

がTK Crossの一般的なルールーだが、トレーリングストップがよい。

日本株の日足を使って転換線と基準線のクロスのみで売買した検証を以前

どこかで見たが、半年間のフォワードテストの結果はかなり優秀であった。

フラクタルブレイクを足せば成績がさらによくなることは想像に難くない。

私は一目はやらないが、TK Cross(転換線・基準線交差)とフラクタルブレイクを合わせる手法が海外のトレーダーのあいだで用いられている。 pic.twitter.com/Vty29KdLxA

— 落ち穂 (@U6H8sxoAx2Z7bY5) November 8, 2021

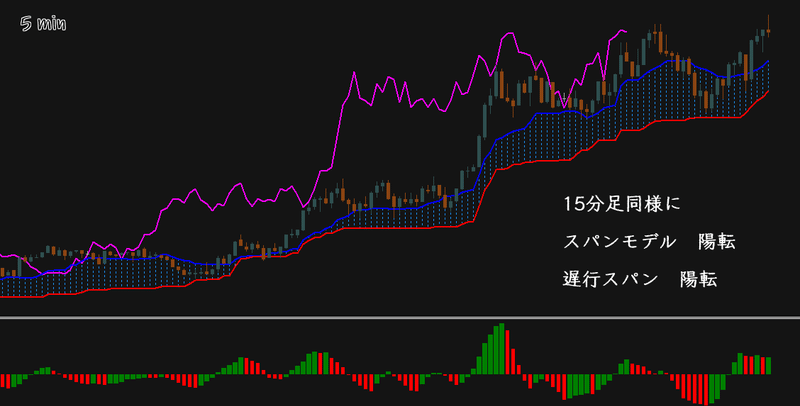

スパンモデル + Accelerator Oscillator

1つ目の手法は、どちらかといえば、長期時間軸での実践がおすすめだが

こちらの手法は、1分足スキャルピングである。

Accelerator Oscillator (AC) と Awesome Oscillator (AO) の関係性を

わかりやすく喩えるなら、MACDのシグナル線とMACDのようなものだ。

AOがMACDだとすれば、ACはそのシグナル線ということになる。

シグナル線を独立したオシレーターとしてヒストグラム表示したものが

Accelerator の正体である。つまり、Accelerator は Awesome を先読みする。

Awesome を『ウォール・ストリート・ジャーナル』の明日の朝刊を

今日読むに匹敵すると言ったビル・ウィリアムズは、Accelerator を

明後日の『ウォール・ストリート・ジャーナル』に喩えている。

The Accelerator/Decelerator is comparable to reading the day after tomorrow's Wall Street Journal.

Bill WilliamsのAccelerator Oscillator (AC)

— 落ち穂 (@U6H8sxoAx2Z7bY5) October 7, 2021

使い方がわからんと言うのをよく聞く。

あれは「先読み」用。

もうすぐ上げてきまっせー

そろそろ下げ出しまっせー

そろそろ上げはおしまいでっせー

ゆーてるまに下げおわりまっせー

単体でエントリーには使わない。

エントリーや利確の準備に使う。

さて、次に紹介する手法は、ビル・ウィリアムズとも

レビヤタンシステムとも無関係だが、Acceleratorと

スパンモデルを使う手法。

15分足チャートと5分足チャートには遅行スパンを表示させるが

1分足チャートでは必ずしも必要とはしない。つまり、1分足チャートで

遅行スパンの陽転・陰転を待たずして、ACのシグナルだけでエントリー

というルールでも同じような結果になるかと思われる。

利確については、スパンモデルを使い慣れているトレーダーであれば

自身のルールに従って利確するのが何よりであることは言うまでもない。

なお、Accelerator Oscillator(AC)の売買シグナルについて

詳しく知りたい向きは、以下をご参照いただきたい。

この記事が気に入ったらサポートをしてみませんか?