LP投資家が出資先VCの評価において、考慮すべき「3つ」のこと

前回の記事では、投資先VCの評価指標である「TVPI・DPI・RVPI」について、紹介しました。今回は、投資先VCの評価に際して、事業会社であるLP投資家が定量評価する際にどんな点を考慮すべきか? 簡単に紹介したいと思います。

0. 満期近くにならないと、VCの評価は極めて難しい

前提として、ファンドは通常10年満期の商品のため、VCの定量的な評価は、とても難しいという前提があります。

例えば、Softbank Vision Fund(SVF)も、コロナ前までは出資先が順調に時価総額を伸ばしていましたが、コロナ発生や政治的な理由を背景に中国の出資先の時価総額が下がり、SVFの評価が暗転してしまいました。結局のところ、TVPIはスナップショットの中間モニタリング指標に過ぎず、出資先がExitして現金化してDPI(Distribution to Paid In Capital)にならなければ、最終的な評価はわかりません。

では、ファンド設立から数年で出資先がExitでき、LP投資家にDistributionが出てDPI数値が早期に上がることがLP投資家として嬉しいか?と聞かれると、(ファンドのリターンを全て返す程のホームランExitが出た場合は別ですが) 将来大きなExitの期待が持てるスタートアップが早期に小規模でExitを迎えてしまった可能性があるため、考えものです。

1. IRRマジック

VCのLP投資家向けのファンド組成用営業資料で、よく他VCとの「IRR」で比較されたものを見かけます。ファンド設立から3〜5年で、他VCとIRRで比較しているケースもあります。

もし短期間でIRRをよく見せたいのであれば、Follow-on出資をしない等、IRRをよく見せるやり方はあります。通常、Follow-onをするたびに、LP投資家に資金拠出(キャピタルコール)を依頼し、出資先への投資額が増えるため、IRRが、Follow-onしない時よりも悪化します。

また、Follow-on出資をしない 又は Follow-on用のReserve額が少ないSeed系VC と Follow-on出資を重視するEarly以降のVCを比較すると、前者の方がファンドの序盤・中盤においてIRRが高くなる傾向にあると思います。

IRRマジックにかからないためにも、VCファンドの投資戦略や設立からの経過年数を考慮して、どの指標で評価すべきなのか、を常に見極めることが重要かと思います。

2.「Follow-on率」も評価指標に加えるべき

満期近くにならないとVCの評価は難しいと述べましたが、それでも、やはり、定量指標においては短期では「TVPI」を中心に、長期では「DPI」をサブ指標としてモニタリングすることになります。また、TVPI・DPIに追加して、「Follow-on率」や「Bulge Bracket Follow-on率」も中間指標として加えると良いと思います。

「Follow-on率」とは、投資先VCがSeedステージに投資するファンドの場合、初回出資後、何社が次のラウンド(Series A)に進めたかを測る指標です。

例えば、Seedステージで10社に初回出資し、10社の内 8社がSeriesAを迎えられた場合、Follow-on率は「80%」となります。Seedステージに将来的に成長するスタートアップを目利きできており、出資先スタートアップが順調に成長しSeriesAを迎え、時価総額が上がっている(TVPIも上がっている)ことを示す指標です。

また「Bulge Bracket Follow-on率」も併せてみることをオススメします。

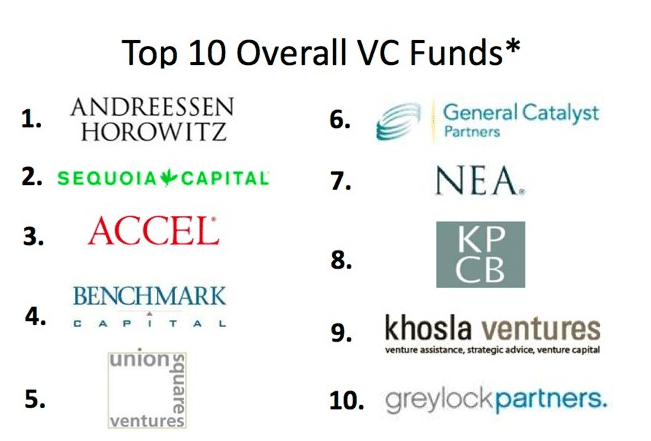

Bulge Bracket Follow-on率とは、投資先スタートアップの内、"Bulge Bracket = Top-TierのVC"がその後のラウンドをリードした社数をSeed出資社数で除した率になります。

例えば、Seedステージで10社に初回出資し、10社の内 2社がSequioa CapitalやAccel PartnersなどTop-Tier VCがSeries Aラウンドをリードした場合、Bulge Bracket Follow-on率は「20%」となります。Seedステージに将来的に成長するスタートアップを目利きできており、出資先スタートアップが順調に成長しSeriesAを迎え、且つ、Top-Tier VCがSeries Aラウンドをリードしたことで、手練れのベンチャーキャピタリストが成長支援することで、将来的なExitへの期待が確実に上がります。

Bulge Bracketとは投資銀行の業界用語で、世界経済に大きな影響を与えて業界トップに常に君臨する欧米Top9社(Goldman Sachsなど)を指します。ベンチャーキャピタルの世界の場合は、A16Z、Sequoia Capital、Accel Partners、Benchmark、USV、NEA、KPCBなどのTop-Tier VCを指します。事業会社の場合、Top-Tier VCの名前を知っている経営陣なんて日本企業の場合ほぼいないのでは?と思いますが、出資先がTop-Tierにリードされることがどれだけすごいことか? どれだけ将来的なExitに期待が持てるか? 早いうちから社内説明に労力を費やしても良いのでは?と思います。

3. VCファンドのベンチマーク比較

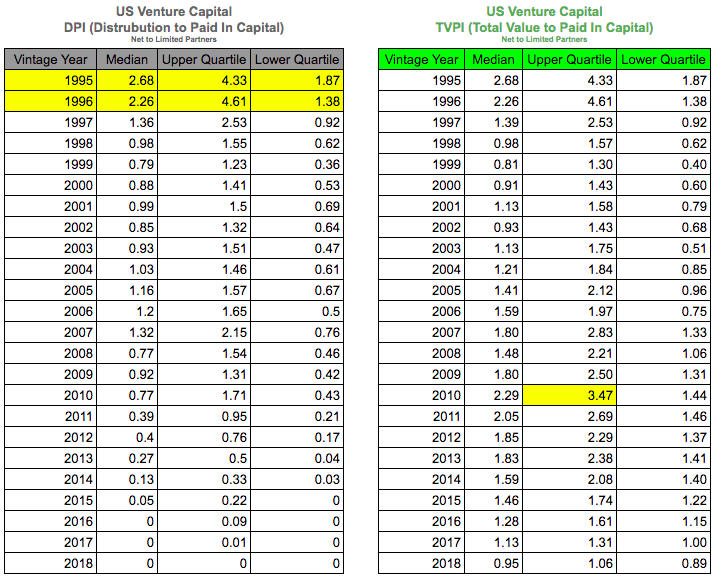

VC業界のベンチマーク指標として最も利用されているのが、"Cambridge Associates"のレポートです。Cambridgeですが、四半期に1度、米VCファンドのパフォーマンスをネットで公開しています。投資先VCの数値をCambridgeのベンチマーク指標と比較して、社内でレポートしている投資担当者の方も多いのではないでしょうか。

例えば、1995年以降、USのVC業界で最もLP投資家へのリターン(DPI)が大きかったVintage Year(ファンド設立年)はいつですか?の問いに対して、「1995年・1996年」ということが左下図からわかります。1995年・96年のVintageがLP投資家に最もリターンを返しており、それ以降は、95/96年に勝るVintageはないこともわかります。

ファンド運用期間の終了を迎えていない2010年以降のVintageに、96年を超えるかすかな期待は持てますが、2010年のUpper QuartileのTVPIでも3.47のため、96年のDPI 4.61を超えることは極めて難しいことが考えられます。

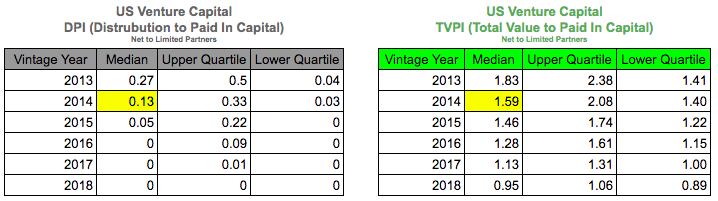

実務としては、Cambridgeのベンチマーク指標に対して、自分の投資先VCがどのようなパフォーマンスなのかを比較します。例えば、投資先VCのVintageが「2014」の場合、設立から6年経過しているため、TVPIとDPIを見ることになります。MedianのDPI = 0.13、TVPI = 1.59 これらがベンチマーク指標となり、投資先の指標と比較し、良し悪しを報告したりしています。

4. まとめ

ファンド開始から数年は、TVPIをモニタリングしても、ファンド終了時の最終評価であるDPIとの関連性を説明するのは難しいため、ファンドの評価を中間で評価するのは難しい のが実態と説明しました。

そして、そんな中でも、TVPIやDPIに追加して「Follow-on率」や「Bulge Bracket Follow-on率」という評価指標を紹介しました。

また、投資先VCを評価する際の実務として、Cambridgeのベンチマーク指標に対して、自社の投資先VCがどのようなパフォーマンスなのかを比較すべきだと紹介しました。

-------

次回は、スタートアップCEOが、資金調達時に(忘れがちな)VCに確認すべき項目について、書きたいと思います。

ここまで読んでくださって、ありがとうございました。

気に入ってくださった方は、↓から「スキ」「フォロー」をお願いします!

Fin

この記事が気に入ったらサポートをしてみませんか?