自己紹介 ― I Love "投資信託"

さっき確認しました。私が最初のノートをつくったのが2015年1月。以来、400以上のノートをつくってきました。今頃になって気づきました。

ちゃんとした自己紹介のノートが無いことに。

というわけで私の自己紹介のためのノートをつくってみたいと思います。

最初にお伝えしておきますが、かなり長くなるものと思います。

お付き合いのほど、よろしくお願いします。

プロフィール

1972年11月29日生まれ。昭和から平成に変わった時は高1でした。

京都市で生まれ、小3で兵庫県尼崎市に転居。中高一貫の男子校で6年を過ごし、1991年に大学進学のために上京。以来、30年近く、東京圏で暮らしています。大学の4年間は、梅が丘、世田谷代田に住みました。

1995年新卒で東証一部上場企業に就職。最初の2年は埼玉県に住みましたが、その後、渋谷区(幡ヶ谷・代々木上原周辺)に5年。結婚して2年、荒川区に住み、2004年、現在住んでいる江東区に越してきました。(マンションを買いました)ということで、人生で最も長く住み続けているのが今の自宅マンションです。

家族は、妻と息子が二人(2003年生まれ、2007年生まれ)です。

趣味、というか、生き甲斐(大袈裟かな)はFC東京です。ホームスタジアムの年間チケットを2015年から毎年買っています。

特技は、、、パッと思いつきません。手先はびっくりするくらい不器用です。

好きな食べ物は、チャーハン、餃子、カレー、ラーメン。

全く脈絡ないですが、浜田省吾さん、Aerosmith、男はつらいよ、劇場版あしたのジョー2 が好きです。

仕事としての「株式投資」

会社に入って24年ですね。色々な仕事を経験させてもらいました。一番長く携わったのがベンチャー企業やファンド(プライベートエクイティ・LBO)への投資です。2000年から15年以上携わりました。ベンチャー企業の創業、設立にも関わることが出来ました。その会社は京都にありましたので、生まれた土地に戻ってきた!という感覚でしたね。先祖代々のお墓が京都にあるので定期的に京都を訪れているのですが、仕事で行くのはやっぱり違いましたね。この15年の投資(ほぼ全て未公開・非上場株式)に関わったことで、様々な学びがありました。

投資で一番大事なのは「人」

誰と一緒に過ごすか。

全ての投資が上手く行くわけではありません。大変残念で悔しいとさえ思うのですが、仕事としての「株式投資」で大成功できたと感じられた経験はありません、正直なところ。

非常に大きなキャピタルゲインを得た投資にも関わっていましたが、その会社を個人的にどうにも好きになれず、、、好きになれなかったのは、その会社の事業ではなく、その会社の経営者がどうにも信頼できないというか、、、結果としての数字が良くても、喜べない。キャピタルゲインを実現することは、つまり、株式を売却することになるわけで、そこでつながりが途切れるという意味で、安堵(これであの人たちに振り回されることもない)したものでした。

投資は上手く行かないことが多いとすれば、信頼できる人と一緒にやりたいなあ、と考えるようになりました。辛い、悔しい、そんな気持ちを分かち合うことになるわけですから。逆に、上手く行って成功した際に、信頼できる人と一緒にその喜びを分かち合えたら最高だろうなあ、嬉しいだろうなあ、と。

この仕事としての「株式投資」の経験が、私の「投資」に対する価値観に大きな影響を与えたのは間違いありません。もし、仕事としての「株式投資」で成功例を積上げていたら、全く違った考え方、捉え方をするようになっていたかもしれません。

資産形成に取り組み始めたきっかけ

2003年に長男が生まれました。4年後には次男が。

私は中高一貫の学校に通わせてもらい、大学4年間の学費・生活費もほぼ全て両親・家族に支えてもらいました。中高一貫の学校に進学するための塾の費用も沢山掛かっていました。私自身がそのような環境を与えてもらったのだから、自分の息子たちに同じような環境を整えてあげなければ、と考えました。であれば、学資を準備しなきゃ!そこで何を実行すべきか、調べました。

学資保険。保険のおばちゃん(早耳!)から息子が生まれた直後に提案を受けたのをきっかけに調べてみたのですが、払い込んだ金額に対して、受け取る予定の保険金があまりにショボかったので、こりゃダメだと思いました。

仕事で既に「株式投資」に携わっていたこともあり、また当時担当していた業界が医薬・バイオ。米国のこのセクターを代表する1社、Johnson & Johnsonの長期の株価チャートを見て、「これかも!」とビビビッと来て、在米の証券会社に口座を開く、、、ところまで行ったのですが、そこから先、実際の投資には至らず。色々面倒だったのもあるのですが、ちょうど出張が増えたりして、当然息子は赤ん坊で妻は大変、私も役に立てないながらもお手伝い、個々の会社を調べるなんてとんでもない!ということに気づきました。

そこで解決策として「投資信託」が出て来たのです。

「投資信託」の仕組みは素晴らしい!

「投資信託」を真剣に考え始めた頃に出逢った本のお話です。

投資信託は素晴らしい仕組みです。

その1 少ない資金で始めることができる。

私が投資信託とのお付き合いを始めた頃は、ほとんどの場合、最低投資額は10,000円でした。これでも十分に少額とされていたのですが、ネット証券で取り扱いの多くの商品は、今や100円まで引き下げられているのです。おかげで投資したいと考えるお金をほぼ全て投資信託に投じることができます。月々いくら、といった具合に自分のペースに合わせてコツコツと投資することができるのは、非常に助かります。

その2 個人では不可能な仕事をプロに任せることができる。

日経平均株価の値動きにあわせた投資成果を目指す投資信託があります。(このように、株価指数(インデックスと呼ばれます)に連動した投資成果を目指す投資信託のことを"インデックスファンド"といいます)

日経平均株価は225社の株式の株価を基に算出されますので、これに合わせた投資成果を得るには、225社の株式を、日経平均株価と同じ動きがする割合で保有しなければなりません。こんなことは、少額しか投資できない、個人投資家には不可能でしょう。投資信託を使うことで、100円から日経平均株価の値動きに合わせた投資成果を目指すポートフォリオを持つことができるのです!素晴らしい!

また、投資信託には、日経平均株価等の株価指数よりも良い成果を目指す投資信託も存在します。(この場合、何に投資するか(投資しないか)、どれだけ保有するかを、運用を担当するファンドマネジャーが能動的・アクティブに選別、判断することから"アクティブファンド"と言います)

何に投資するか、どれだけ保有するか、なんて自分で決めた方が面白いじゃないか、という意見もあることでしょう。その意見は否定しません。自分でやれる!という人は、アクティブファンドに託す必要なんてありません。

ただ、人間一人の調査能力はたかだか知れていると思いますし、何に投資するか、を調べるのは、複数のプロの目が関わるチームに任せた方が良いという面もあると私は考えます。また、多くの人は「何に投資するか」ということにより多くの注意を払っているように見えますが、同じように重要なのは「どれだけ持つか」です。これは「いくらで買うか」という側面もあるのですが、要は「価値あるものでも適正な価格 at reasonable price で買う」ことが大事だと私は考えます。どんなに価値があってもバカ高い値段で買っては成果は出づらいのです。こういう面でもプロの目を借りることに意味があるものと思われます。

その3 資産の分別管理がスゴい!

各機関が破綻したとしても、投資家の信託財産は保全される仕組みになっています。

この点は強調されることが少ないように感じますが、長期の資産形成においては資産の「保全」は最も重要な要素の一つです。投資信託は、その商品提供に関わる関係者の不測の倒産に対して、非常に強固な「保全」が期待できます。貯蓄型保険との比較で、最も大きな差別化要素ではないでしょうか。貯蓄型保険の場合、契約相手の保険会社の倒産リスクを拭い去ることは難しいと考えます。保険会社の財務状態は調べ切ることは、一個人には不可能です。

Vanguard(バンガード)との出逢い

こちらで挙げた本には、投資信託のスタイルを2つに分けて「バンガード型」と「バフェット型」と説明されていました。

「バンガード型」=インデックスファンド

「バフェット型」=アクティブファンド

となります。この本で「バンガード(Vanguard)」という会社、インデックスファンド、インデックス運用という手法、これらの存在を知りました。

間もなくして、Vanguardの創業者、ジョン・ボーグルの著書を読みました。

インデックスファンドが時間を掛けた資産形成に如何に有用であるか、そして、投資信託を利用する場合に掛かるコストの重要性をこれ以上ないくらいに強く主張していたのを覚えています。かなり大きな影響を受けました。

インデックスファンドってスゴいな。コストを抑えるのがめっちゃ大事。

Vanguardが低廉なコストの商品を提供できる理由が、預かり資産の規模の大きさにある、ということも知りました。要は、規模が大きくなればなるほど、投資家の負担するコストが逓減されるということです。しかし、当時の日本に、Vanguardのこの考え方は広く知られているわけではありませんでした。

2006年8月に参加したセミナーの感想をブログに書いていますが、インデックスファンドの認知度の低さに脅かされました。上述の通り、インデックスファンドは規模が大きくなればコストが逓減される可能性があるわけですが、インデックスファンドには普通、多くの広告宣伝費が投じられるわけではありません。(そうした活動のコストはめぐりめぐって投資信託の投資家が負担することになっていることも)

インデックスファンドの規模が大きくなるには何が必要か?と考えました。バンガードの哲学、思想を、インデックスファンドの存在を一人でも多くの人に知ってもらうには???

バンガード、インデックスファンドを支持する、活用している、サービスを享受している投資家自身が「素晴らしい!こんな投資の手法があるんですよ!」と発信することがその後押しにつながると私は考えたのです。そんなわけでブログを通じてインデックスファンドをテーマにした熱心な発信を始めたのです。

さわかみファンドとの出逢い

バンガードと出逢い、インデックスファンドの認知度が上がって欲しい!と強く感じる一方、果たして日本の上場企業への株式投資でインデックス運用が適切なのか?という疑問を持っていました。というのも、上場企業で色々と「なんで?」というニュースは当時(もちろん今も)しょっちゅうありましたし、そういう会社の株式も保有するって釈然としないなあ、「インデックス運用」って肚の底から納得はできないよなあ、と思っていたのです。そういう疑問の中、出逢ったのが「さわかみファンド」でした。何度か澤上篤人さんのお話をナマで聴いて「いつも同じこと」を繰り返されていたのはよく覚えています。

自分たちが応援したいと思える会社に投資をする、安く買って高く売る、それだけ。

非常にシンプルなメッセージでした。それが良かったんですよね。

「投資するのはイヤだなあ」という会社には投資しない、という捉え方もできたわけで、ここに加わってみようか、託してみようか、と考えました。

そして、もう一つ。

「さわかみファンド」の大きな特徴の一つが「直販」でした。証券会社等の販売会社を介さずに投信会社が直接、投資信託を販売する。この「直販」というスタイルにも共感しました。まだまだ投資家としての「フォーム」が固まっていなかったので、澤上さんのお話は大変参考になりました。ということで、2003年頃から毎月「さわかみファンド」を買い付けることにしました。

アセットアロケーションとの出逢い

2004年に自宅マンションを購入したのですが、その際に、保険の見直しをやってみたんです。その際、外資系の保険会社の方に勧められたのが、変額保険でした。複数のファンドを組み合わせてリスクを抑える、そこには株式だけでなく、債券やREIT等も組み合わせる、といった具合です。異なる値動きが期待できる複数の資産クラスを組み合わせましょう、というのが基本的な考え方。2005年に出逢った本でも、その考え方が示されていて「なるほど」と感じました。それをきっかけに、外国債券のインデックスファンドで適当なものが無いだろうか、と探したのですが、2005年、2006年頃は、選択肢がほとんどありませんでした。販売手数料は掛かるのでつみたてには本当に不向きでしたが、「アセットアロケーション、大事」ということで、渋々?外国債券のインデックスファンドにつみたてしていました。

ただ、国内債券のインデックスファンドには全く関心が持てませんでした。中身はほぼ国債で占められているわけです。どうして政府にさらに金を貸さなきゃいかんのよ、というの理由です。

REITも興味が沸きませんでした。自宅マンションの購入で自分の資産の大半が不動産になってしまったのでそのうえ「不動産」を上乗せするのはバカバカしいと考えたからです。

そんなこんなで、2006年4月末から自身のコツコツ投資の記録をつけ始めました。

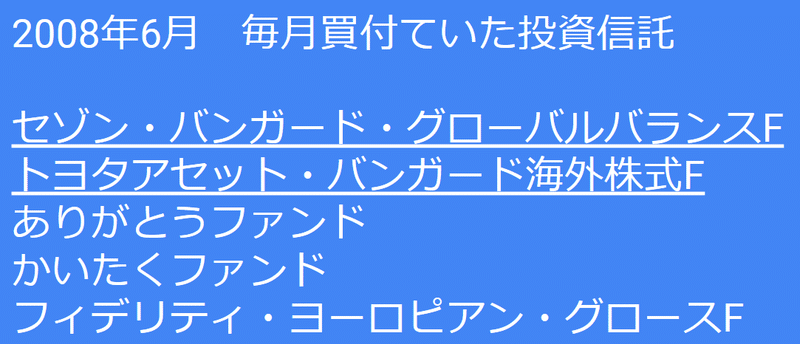

2008年6月頃

2008年6月に毎月買付けていた投資信託です。下線を引いているのが「インデックス運用」を基にしている投資信託です。

セゾン・バンガード・グローバルバランスFは2007年3月に設定された投資信託で、株式と債券を半々。株式は全世界の株式を時価総額にあわせて配分するという方針で運用されています。上記の通り「アセットアロケーション、大事!」と考えていた当時の私にとって魅力的な商品だったのです。

トヨタアセット・バンガード海外株式ファンドは、Vanguardの運用する外国株式、当時は選択肢が少なかった新興国株式のインデックス運用のポートフォリオが保有できることを魅力に感じて、毎月買付けていました。

この頃、既にさわかみファンドの買付は取りやめていたようです。ありがとうファンドの中にさわかみファンドが組み入れられていたからだと思います。

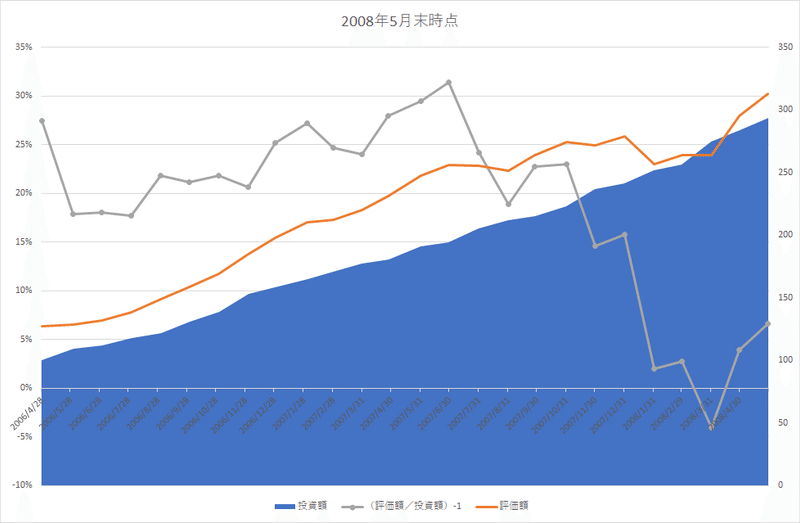

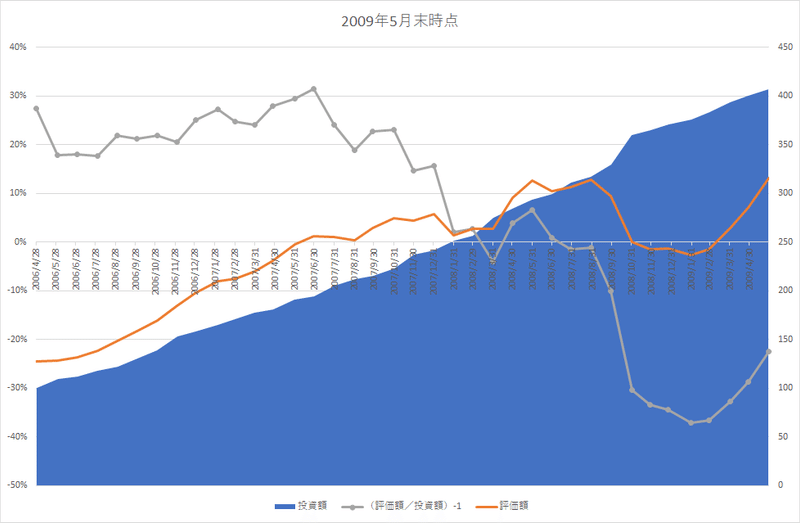

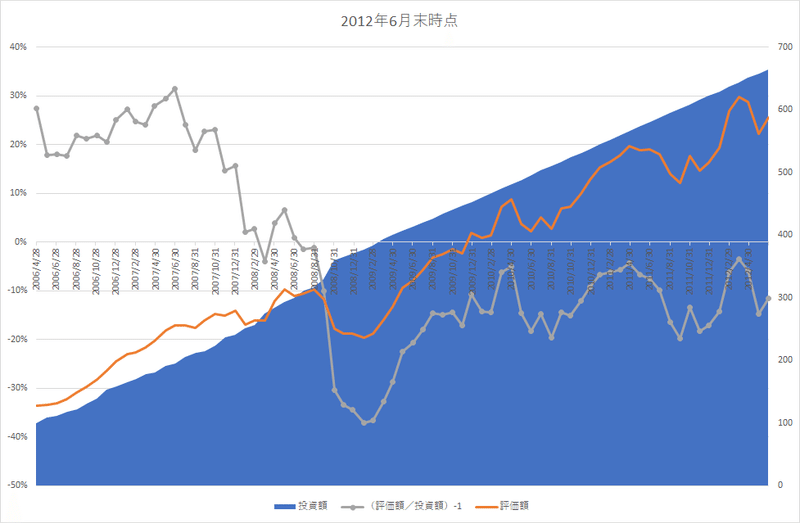

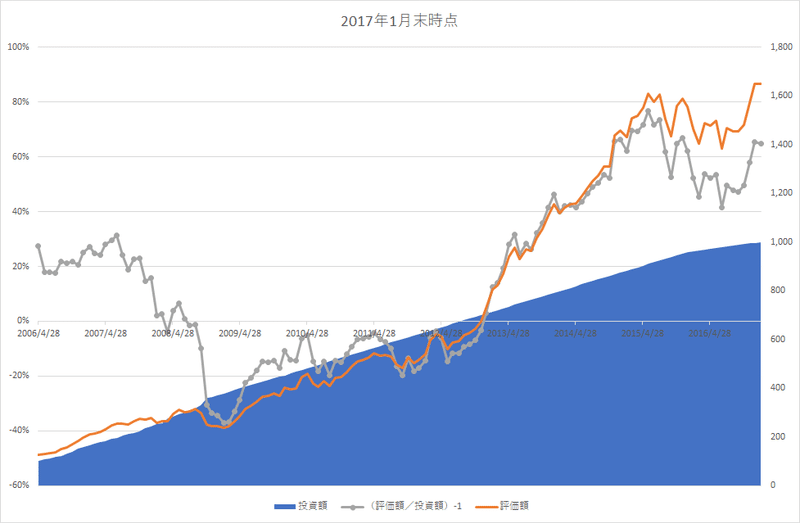

2006年4月末時点の投資累計額を100としてその後の推移を追ったグラフです。左の目盛りは (評価額÷投資額)-1です。

ご覧の通り、2006年4月以降、この頃までは評価損状態になったのは1度だけでした。

この数ヶ月後、リーマンショックがやって来ます。

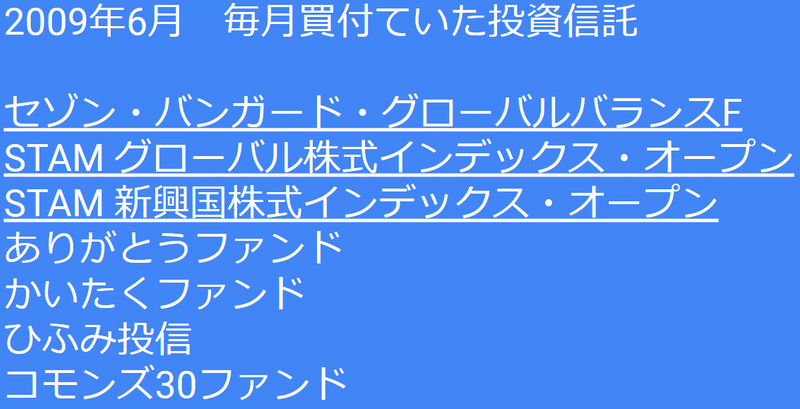

2009年6月頃

トヨタアセット・バンガード海外株式ファンドから2008年に設定された"STAM インデックスファンドシリーズ"に乗り換えました。インデックスファンドでは「コストが大事」Vanguardのジョン・ボーグルさんの主張は「その通り!」と納得していましたし、トヨタアセットのファンドは「バンガード」を銘打っているのに「コストはビタ一文下げるつもりはない!」、という具合でしたので当然の決断でした。主に日本の会社の株式に投資する投資信託を2本追加しました。ひふみ投信、コモンズ30ファンドともに設定された当日から買付を始めました。

グラフの通り、私のポートフォリオはリーマンショックの少し前からマイナス評価になってました。2009年5月末時点では -22%、11か月連続で評価損状態になっていました。

2008年10月頃に投資額の傾きが鋭くなっていますが、リーマンショック後に投資額をちょっぴり増やしたためです。「ここが買い時!」と考えたのです。しかし、それは長続きしませんでした。ズルズル下がる株価を見ながら「えー、まだ下がるの」って。ここで痛感したことがあります。

相場の底なんて分からない!

と。逆に言えば、相場の天井も分からないだろう、と。この経験から相場を見ながら投資額を変更するのはあんまり良くないな、と。もちろん、スポットで投資するのはOK。でも、

「相場の底、天井、どっちも後から振り返って知るもの」

「相場を見て決めるのはアカン」

リーマンショック、金融危機からの学びはこの2つでした。

ひふみ投信との出逢い

今や国内籍の公募投資信託で大きな存在感を持つようになった「ひふみシリーズ」。その中で最も最初に設定された『ひふみ投信』。設定初日に買い付けた69人のうちの1人です。その縁でインタビュー記事を載せてもらっています。

『ひふみ投信』を設定、運用、販売するレオス・キャピタルワークスの藤野さんとは、『ひふみ投信』が設定されるずっと前からご縁がありました(上の記事をご覧ください)。

「資本市場を通じて社会に貢献します」

この経営理念が好きなんですよね。具体的な「HOW」は色々あるんですけど、この構えが大事だと思うのです。ただ『ひふみ投信』を買付始めた時の一番の理由は、藤野さんのチームに託してみたい、でした。それだけだったかもしれません。

投資で一番大事なのは「人」

誰と一緒に過ごすか。

でも、それで十分だったんだと思います。

2010年6月頃

新興国株式インデックスファンドがeMAXISに替わっています。

私のポートフォリオは当時、こんな感じでした。

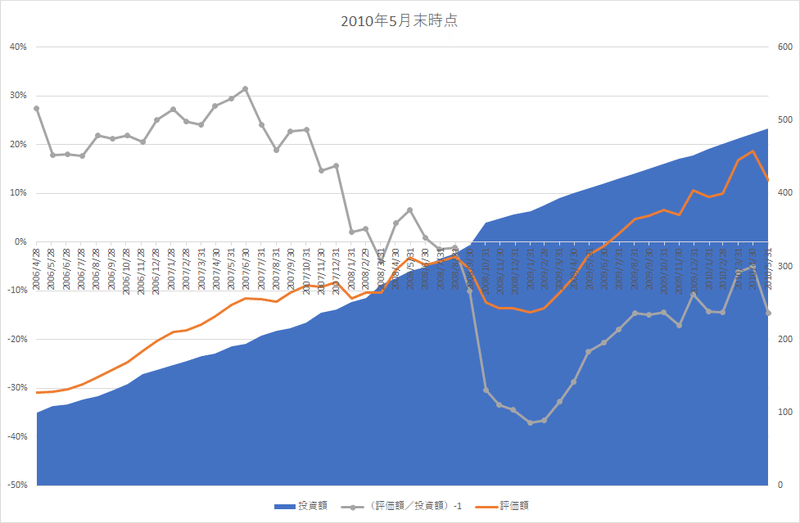

23ヶ月連続で評価損状態。2010年5月末時点で-15%。実は評価損状態はまだまだ続くわけですが、こうした状況にあっても「やめたい」とは全く考えませんでした。一番の理由は、現金が必要になるイベントが発生しなかった、つまり幸運だったから、だと思います。リーマンショック、金融危機を勤務先の会社は乗り越えましたし、大きな突然の出費も無かったので。ただただ、自分のペースで買付を続けるのみでした。

鎌倉投信『結い 2101』との出逢い

2010年3月に設定された、鎌倉投信が運用、販売する投資信託『結い 2101』。この投資信託を通じて、あらためて感じたのが、投資信託の「その先」でした。つまり、投資信託の投資先です。鎌倉投信が掲げる合言葉は「いい会社をふやしましょう」です。

鎌倉投信の考える「いい会社」とは:

「いい会社」とは本業を通じて社会に貢献する会社のことです。モノ、サービスを増やして同業他社とつばぜり合いをするような会社ではなく、その会社に関わる人たちが喜び、幸せを感じる、結果として社会の質がより良くなるような会社が、「いい会社」だと思っています。

この価値観との出逢いは非常に大きいものがありました。『結い 2101』に組み入れられる投資先の会社は、一部を除くと、『結い 2101』が無ければ一生知ることが無かったかもしれない、そんな会社が多かったのです。私が投資信託へのコツコツ投資を始めたのは資産形成が第一でした。直截的に言えば「お金をふやしたい、儲けたい」そういうことです。『結い 2101』との出逢いは、「投資、株式投資って一体どういうことなんだろう」という問いかけとの出逢いだったと言えます。ただこの当時は、あまり深く考えるには至っていなかったかもしれません。

"コツコツ投資家がコツコツ集まる夕べ"

個人投資家、特に投資信託を毎月コツコツと買付けながら時間を掛けて資産形成を目指している皆さんのリアルでの懇親、情報交換の場を設ける、ただあまり畏まらずに緩く、ということで"コツコツ投資家がコツコツ集まる夕べ"を、『投資信託事情』の島田知保さん、ファイナンシャルジャーナリストの竹川美奈子さんと一緒にスタートさせました。それがちょうどこの頃です。2010年6月から毎月1回、呑み会の幹事役を務めています。(2019年6月からは、2ヶ月に1回に変更となりました)

上記のFacebookページの通り、今では全国の各地でイベントが設定されています。スゴいですね。ただ、私は各地でのイベントには参加できていません。各地各地で個性はあるようです。

この集まりの意図するところは主に2つでしょうか。

1.相場の上げ下げ(特に下げの時は不安になりますよね)に一喜一憂しないための仲間づくり

2.コツコツ投資をまだ始めていない人、始めたばかりの人と、実体験を通じて得た経験者ならではの「続ける」コツ(<=我流な面はありますが)を共有すること

沢山の方に支えられて現在に至っています。

長く一緒に運営をしてくださっている島田さん、竹川さんには深く感謝しています。このお二人との「出逢い」が無ければこの会は無かったかも、というか、今の私の考え、その他がまるっきり変わったものになっていたかもしれない、とさえ感じます。

2012年7月頃

当時のポートフォリオの状況です。

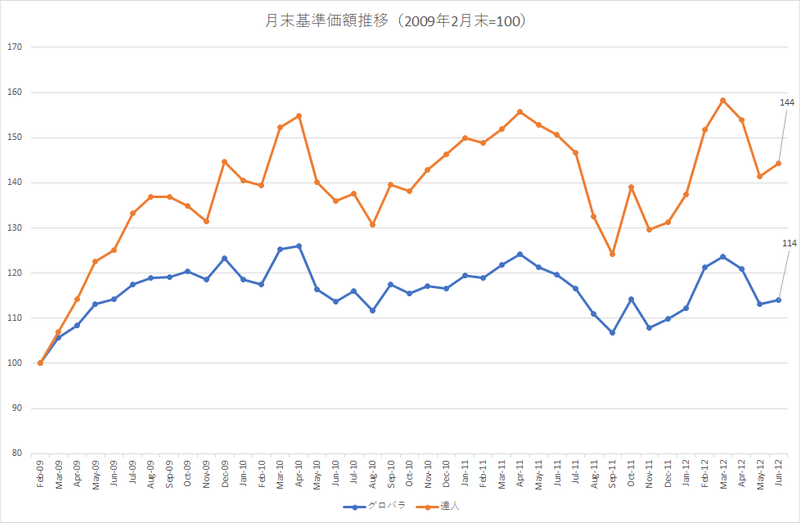

評価損状態は継続、48ヶ月連続でした。2012年6月末時点で-12%。評価損なんですけれど、評価額は588となっており、プラスマイナスを横に置ければ(4年評価損が続いていても私は横に置けました)資産形成はまずまず順調に進んでいるとも感じていました。このタイミングで『セゾン資産形成の達人ファンド』を毎月買付ける投資信託に追加しました。その理由ははっきりと覚えていません。

このグラフで示していることが影響したのかな、と想像しています。金融危機の底値からの基準価額の回復。株式100%の投資信託の方が回復が早いな、と。

株価が緩やかとはいえ回復に向かっているのであれば、株式100%の投資信託に少し振り向けるのもいいだろう、

セゾン投信が運用している投資信託だし。

ということだったのでは?と想像しています。

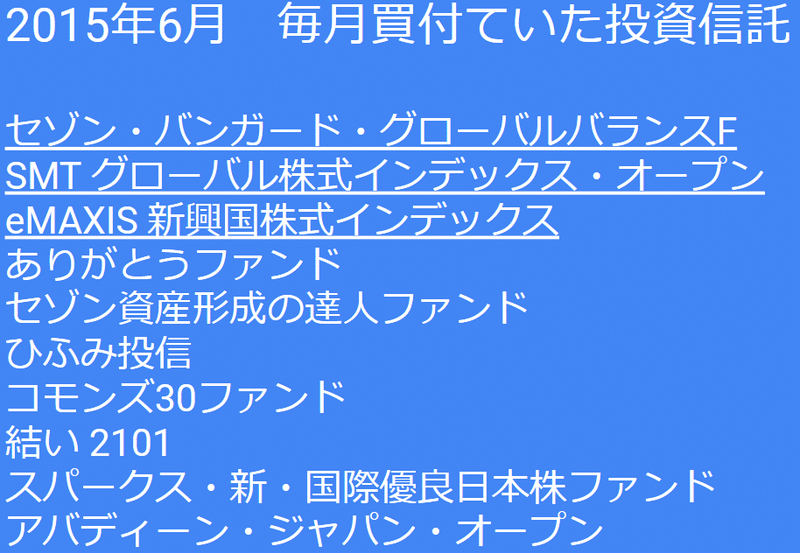

2015年6月頃

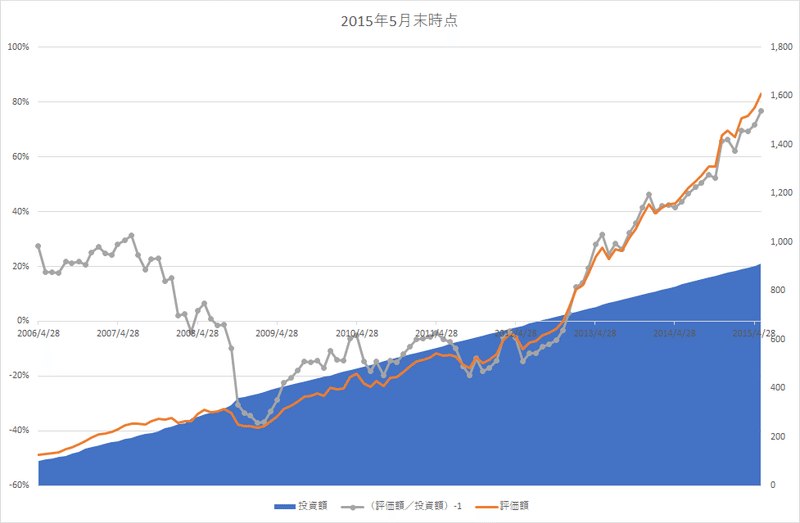

当時のポートフォリオの状況です。

2012年12月に評価額が投資額を超え(評価益状態!)て以来、多少の上下動を繰り返しながらも評価額は増えていきました。2015年5月末時点の時価評価は投資総額に対して+77%、1,610(2006年4月末の投資総額を100)に達していました。

スパークス『厳選投資』との出逢い

この頃出逢った投資信託のが『スパークス・新・国際優良日本株ファンド』です。(以下、『厳選投資』でいきますね)

この投資信託に驚かされたのが、そのポートフォリオの「厳選」ぶり。存在を認識して初めて調べた際、ポートフォリオは12社の株式で構成されていました。しかも、とっかえひっかえしたりしていません。どっしりと長期保有。しかもパフォーマンスは出色。

驚かされました。当時の私はアクティブファンドにおいても、インデックスファンドと同じで、保有期間のコストとなる信託報酬が低廉であればあるほどベターだと考えていました。しかし、この投資信託がその考え方、基準に対して大きな疑問を投げかけました。

インデックスファンドの場合、ファンドマネジャーが目指すべきポートフォリオは一つしかありません。であれば、コストが低廉であることは非常に重要です。しかし、アクティブファンドはファンドマネジャーが10人いれば10種のポートフォリオが存在するはずです。当然、その10個のポートフォリオがもたらす成果、結果もそれぞれ違っている筈です。コストが重要ではない!とまでは言えないものの、これを一番最初に見て判断することは大間違いだと気づきました。ブイヤベースとビーフカレーの値段を比べているようなものです。

『厳選投資』に話を戻すと、最近「厳選」する理由が月次レポートで説明されていました。

私どもが「確信度の高い限られた銘柄に集中投資」する最大の理由は、それが「リスクを抑えつつリターンを最大化する最も有効なアプローチ」だと考えているためです。一般の株式投資講座で習うような分散投資の有効性はあまり重視していません。「株式ポートフォリオ」というのは、幅広い銘柄に投資をすればするほど、下げ相場のときにポートフォリオが株式市場全体につられて下がってしまう可能性が高まります。

(略)

ポートフォリオ理論上、投資している銘柄内容が高度に分散されていれば、10銘柄程度でも分散効果は十分発揮されることが証明されています。ここから更に組入銘柄数をたくさん増やしても、追加的に得られる分散効果は限られてしまうだけでなく、ファンドリターンは市場平均に収斂していってしまうのです。

(略)

私どもは、たくさんの銘柄を保有しなくても、それぞれ性格が異なるビジネスの株式を保有することで、結果的に銘柄間の相関係数も低く抑える、即ち、一般的な株式投資のリスク概念であるリターン標準偏差を低くすることができると考えています。

「長期保有」についても説明されています。

株式市場は、長期では企業業績が株価に反映されるという意味で「効率的な市場」であるといえます。ただ、短期では株価は予想もつかない動きをすることが多々あるため、本源的価値をベースに投資を行う私どもが結果を出すためには、必然的に長期保有が前提となります。また、じっくり保有を続けることが最も有効な投資戦略であるということが、多くの調査でも明らかになっています。

(略)

このような「集中投資かつ長期保有型の株式投資」のデメリットは何でしょうか。それは時として短期的な絶対リターンあるいは相対リターンが大きく低迷する局面がありうるということです

(略)

企業の経営者は単年度業績だけを考えて経営しているわけではなく、中長期的(3~5年以上)な成長を優先して様々な努力をしています。同様に私どもの投資行動も中長期の時間軸を前提にしています。

『厳選投資』を買い付けるようになってから、月次レポートを毎月読んでいますが、深い洞察を感じる内容が継続して提供されていて、毎度「素晴らしい!」と感嘆しています。こうした投資の構えが大事だなぁと強く感じるようになりました。

スパークス・阿部修平さんの対談記事です。

阿部さんの著書の一冊です。

この本の最後の最後です。

株式投資における唯一絶対の策は、企業のオーナーとして、その企業の長期的成長の果実をシェアすることと心得、じっくり、そしてしっかりと優秀な経営者、企業を見つけて、その企業に長期投資をすることである。(212頁)

まさしく、その通り!と今は感じています。

2017年2月頃

当時のポートフォリオの状況です。

2017年1月末時点の時価評価は投資総額に対して+65%、1,651(2006年4月末の投資総額を100)に達していました。

このタイミングで決断しました。

インデックス運用の投資信託の追加買付はやめる!

最大の理由はグラフの通り、資産形成が順調に進んでいると感じたからです。何百、何千の会社の株式を株価指数通りの割合で買付けるポートフォリオをドンドン積み上げるのは、違うなあ、と考えました。幅広く、満遍なく分散されたポートフォリオからもたらされる市場平均の成果に魅力を感じなくなりました。自分ではとても見つけられない投資先を探し出して、調べて、Reasonable な評価で買付けてポートフォリオをつくってくれるマネジャーに任せたっていいじゃない、いや、むしろそっちの方が私の投資観にフィットするぞ。

投資で一番大事なのは「人」

誰と一緒に過ごすか。

「お金持ち」ではなく「お株持ち」

こうした過程をたどる中で私は「お株持ち」になりたいと考えるようになりました。言い方を換えると、蓄えたお金をどんな形で保有しておきたいか、ということでしょうか。「預貯金」という人もいれば、「不動産」という人もいれば、「そのまんまタンス」という人もいれば、もちろん、色んな混ぜ方はあるでしょう。私もお金を全て「株式」(投資信託)にしているわけではありませんが、可能限り「株式」(投資信託を通じて)に換えて保有したいと考えています。最大の理由は、価値を創出しつづけることができる会社複数の株式(上記のスパークス『厳選投資』のレポートからすると、10社でもOKなのかもしれません)をポートフォリオとして保有することで「増価」証券になる可能性が高いと考えているからです。

岡本和久さんのブログからです。

十分に分散された長期的なビジネス・ポートフォリオという視点から見れば、株式は価値が増していく「増価」証券なのです。株価は実体価値に投資家の心理がマーケットというスクリーンに投映されたものです。心理は欲望と恐怖の狭間を行き来しています。つまり、株価は影です。影を追いかけるのではなく実体価値の増加に着目していれば、株価もいずれそこに収斂していくのです。

そして、もう一つは「(上場)株式」(投資信託)はかなり高い換金性があるからです。その換金性を担保するのが株式市場の流動性です。その流動性を増すという点では、インデックスファンドは貢献があると思います。ただ、株式市場にはもう一つ大事な機能があります。それは適切な価格を付けるというもの。インデックス運用はここでの貢献が極めて限定的です。他人の決めた価格に乗っかって(疑問をさしはさむことなく)それに合わせてポートフォリオをつくらなければならないからです。市場がその機能を果たすためには、ヘンテコな価格には「No!」を示す参加者が不可欠です。それを担うのがアクティブ運用です。それをごくごく僅かでも、限りなくゼロに近くても寄与するのが、投資家としての責任ではないか、と私は考えています。そうやって責任を果たそうとすることが何かの形で報われるか、は正直分かりません。でも、報われることが保証されなくても責任を果たすべき、と今は考えています。

こうした考え方に煮詰まっていく過程の一つが、『本日のスープ~株式投資をめぐる三重奏~』でした。

バランスファンドの追加買付もやめました

その設定直後からずっと毎月買付けてきた『セゾン・バンガード・グローバルバランスファンド』。その追加買付も2017年2月にとりやめました。

株式と異なる値動きをすることが期待できる債券をポートフォリオに組み入れたバランスファンド。株式市況が冴えない、株価が下落基調の間は、値下がりをマイルドにしてくれる効果がありました。ただ、株価がガーンと下がる時はその効果はイマイチ。債券を持つことで価格変動リスクを抑えるよりも投資額を調整する方が良いのでは、と考えるようになりました。具体的に言うと、こうです。毎月末、自分自身に尋ねるんです。

来月末、ポートフォリオの時価評価が今の半分になっても大丈夫かい?

答えがYesなら今のペースを維持するだけです。

Yesと断言できないのであれば、断言できるサイズまでポートフォリオを急いで小さくしなきゃ!

こうして、どれだけの資産を株式に換えて保有するか、を決めることにしています。

15年以上、投資信託を毎月買い続けてわかったこと

「バンガード型」(インデックスファンド)、「バフェット型」(アクティブファンド)の両方を買ってきました。

インデックス or アクティブ

どちらが良いのか、優れているのか、そんな議論が長く続いています。この界隈のメディアの皆さんを見ていると「ネタ」に困るとこれを持ち出してくる、そんな感じさえします。

15年以上の私の経験をふまえると、「どっちでもいい」と思います。

株式保有を通じてあまり手間をかけずに資産形成したい、その考えであればインデックスファンドが適切でしょう。そうではなくて、価値のある、持続して価値を生み続ける会社の株式を持ちたい、関係者になりたい、その考えであれば、自分で投資先を探すなり、価値観が似ていると感じるファンドマネジャーにお金を託すなり、アクティブな株式投資を実践するのが自然だと思います。

ただし、です。個人的な意見ですが、市場平均を上回るリターンが欲しい!その理由でお金をファンドマネジャーに託す=アクティブファンドを買う、というのは、なかなか思った成果が得られないと思います。

どのような哲学、プロセスでポートフォリオをつくるのか、そもそもどんなチームなのか、それを理解せずに、パフォーマンスが良いという過去の実績だけでアクティブファンドを選ぶのは適切ではないと考えています。長く付き合えるかどうか、が一番大事です。なぜなら、株式投資の成果を得るには時間が必要だから、です。

大事なことは、この2つだと考えています。

「自分がやっている株式投資とはどういうことなのか」

「自分の保有しているポートフォリオはどうやってできているのか」

こちらのノートにも似たことを書いていますので良かったらどうぞ。

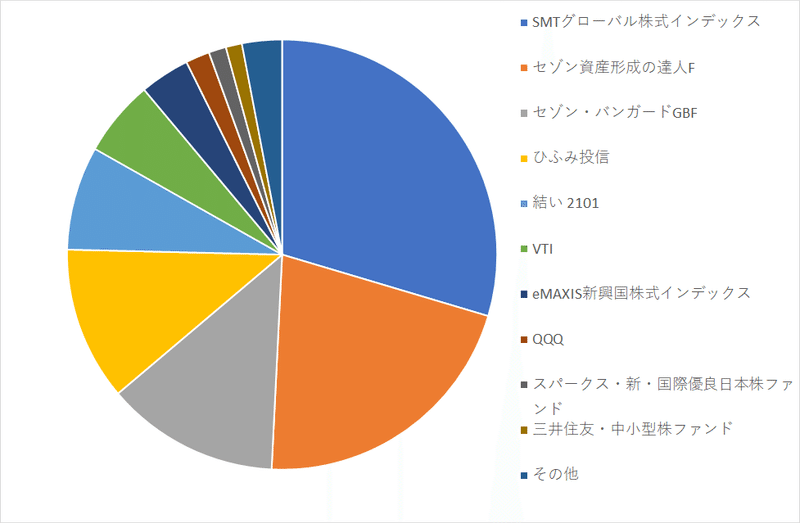

この円グラフ。2019年2月末の私のポートフォリオです。今現在もインデックスファンド(ETFやらバランスファンドやらを含む)が半分強となっています。上記の通り、追加の買付は止めている(特に何もなければ継続保有するつもり)ので、インデックスファンドのウエイトは漸減していくことになると思います。

中小型株ファンドについて

円グラフの中に『三井住友・中小型株ファンド』がありますね。

2016年2月から国内の中小型株を主な組み入れ対象とする投資信託数本に毎月少額ですが継続して買い付けるようになりました。

中小型株に注目した理由は

1.中小型の会社に投資すると楽しそう、色々と予期せぬ出逢いがありそうと考えたから。

2.株価 =(利益)x PER(評価)を基にすると、中小型の会社の方が利益を長期で着実に伸ばしそうな会社が見つけ易そう、それが上手くハマれば評価の面でもプレミアムが得られるんじゃないか、と考えたから。

3.興味深いレポートを発信している投資信託を見つけられたから。

投資信託を設定、運用している投信会社が定期的(月次とか週次とか)に発信しているレポートを楽しみにしています。株価がどうした、こうした、という記述は全く興味ありません。そうした内容でレポートのほとんどが占められているファンドも沢山あります。が、これはそうしたファンドのマネジャーが「株価」(=価格)を見て運用していることを示唆しているのかもしれません。

ファンドマネジャーがどんな考え方で調査しているか、ポートフォリオをどう改変したか、に注目しています。株価ではなく、投資対象の会社の「価値」をどう見出だそうとしているのか、測ろうとしているのか、そのアプローチを知りたいんです。そこからファンドマネージャーの「人となり」やポートフォリオの特徴を把握したいのです。

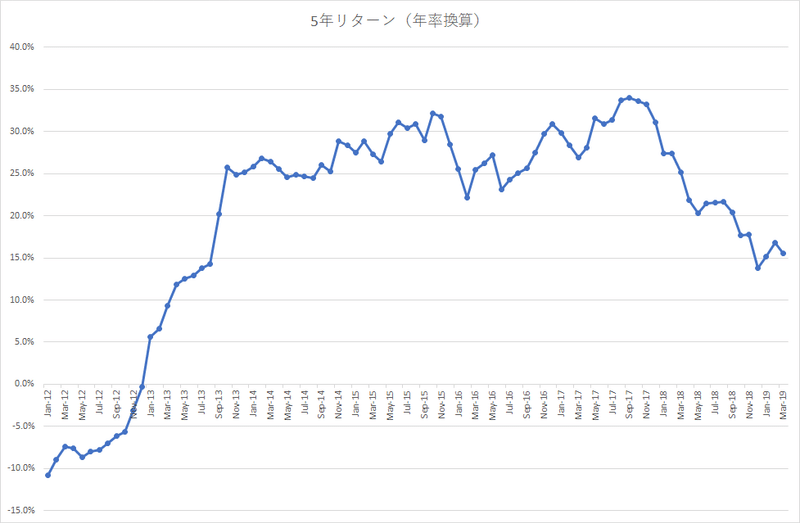

短期のパフォーマンスには興味はありません。5年、10年のリターンの推移がどうなっているか、をおおまかに把握できればそれでOKです。

パフォーマンスだけで選ぶことはありません。上記のようなグラフを見て、なぜこの投資信託の成果がこうなるのだろうか、ということを考えたいのです。それを想像させるような材料をレポートで提供してくれていて、初めてその投資信託に興味を寄せるようになるのです。

国内株式の中小型株ファンドには驚異的な成果を残しているファンドもありますが、レポートの中身やポートフォリオを見ても、その成果につながるような要素を想像される内容が無ければ、全く興味を湧いてきません。そんな投資信託と長くお付き合いすることなんて私にはできませんから。

京都大学の経営学講義シリーズとの出逢い

このシリーズとの出逢いからも影響を受けています。こちらの最新版(シリーズの第3弾)の冒頭「はじめに」に

「現代の資本家」になろう

という8ページのセクションがあります。

「現代の投資家」は、労働者として労働力を提供してその対価を受け取るとともに、資本家として「優れた企業」「優れた経営者」に働いてもらうことによって、保有する企業の価値増大を享受することができます。(8頁)

「優れた企業」「優れた経営者」がつくりだす「価値」こそが重要だ、そう考えています。「価値」の訳語がバリューということで「バリュー投資」というと一般的には"割安株投資"とされてしまうのですが、この「割安」という言葉のせいで「バリュー投資」が狭く捉えられている気がします。つまり、価値として10が測定される対象の価格が4とか5で放置されているのを買って、10になったら売る、これが巷?の「バリュー投資」ではないでしょうか。10が時間とともに20、30と成長していく・・・ということになると「グロース投資」か。でも、「グロース投資」って、10くらいの価値のものを100になることを期待して買う、で、20、30の価格が付いたらさっさと売ってしまう、そういうものだと思います。

「価値」が既に認められる上に持続的にその増価が期待できる会社の株式を、ボチボチの価格で仕込む。理想はとびきり安価で入手することだけどそんな機会はそうそう来ないので「ボチボチ」でOK。で、じっくりとその増価を待つ。こうした「価値への投資」は単なる割安株投資とは違いますよね。この考え方・・・結局のところ「バフェット投資」と呼ぶべきなんだろうなあ。バフェットのことはあまり詳しくありません(本をほんの数冊読んだのみ、しかも随分前)が、バフェットの投資のベースは、「価値」が既に認められる上に持続的にその増価が期待できる会社の株式を、ボチボチの価格で仕込むこと、というのが私の理解なので。

「価値」が既に認められる上に持続的にその増価が期待できる会社。

京都大学の経営学講義シリーズの提供者である農林中金バリューインベストメンツは「構造的に強靭な企業®」という言葉を使われています。

「構造的に強靭な企業®」であるか否かを判断するのは「人」です。ですから、主観的な判断となります。また環境その他の変化で「構造的に強靭な企業®」がいつの間にか、気づかぬうちにその要件を失っていることもあり得ます。こうした判断には様々な難しさはあるものの、私は「人」の主観はとても大事なことだと考えています。その判断を委ねる「人」が誰なのか、特にその点を大切にしたいものです。「価値」ある会社の株式で構成されたポートフォリオを持ち続けるために。

こうした視点、位置から「株式投資」"Investment"を考えるきっかけを提供してくださった農林中金バリューインベストメンツの皆さんが助言されているファンドがこちら。毎月の月次レポートが秀逸です。

ポートフォリオがその「人」を映しだす

このノートで、私のこれまでのポートフォリオの変遷について振り返り、自分なりの解釈を書いてみたわけですが、あらためて感じることがあります。それはどんなポートフォリオを持っているか、でその「人」の価値観、考えのある部分(かなりの部分)が映し出されているのではないか、ということです。

こんなノートも書きましたが、私のInvestmentはいつしか特定の目的地のない、時間にも縛られない「旅」になりつつあります。これは「旅行」っぽく取り組んだ資産形成が順調に進んでくれたからこその賜物であることは間違いないのですが、「旅」となると、何に乗るのか、何を一緒に持っていくのか、そして、何よりも大事なこと、誰と共に過ごすのか、ということが興味の中心になってくるのは必然のように思われます。

ということを考えると、一つ浮かび上がってくる言葉があります。このノートでも何度も使っている言葉。

「出逢い」

です。「株式投資」"Investment"の「旅」で最大の醍醐味は「出逢い」にあるのだろう、と今感じています。「出逢い」から、感じること、気づくこと、見つけること、学ぶこと、それがまた新しい「出逢い」のきっかけになっていってるんですよね。

「出逢い」からの学び

「株式投資」を通じて出逢った下山さん。

先日のイベントで「寄付」について考えるきっかけを頂きました。以前から何度か同じような機会を得ていましたが、それまでの機会にも増して、自分の考えが整理できるようになりました。「寄付」に対してどう考えるか、自分らしい取り組み方ってどうあるべきか、といったことを。

これも「出逢い」がもたらしてくれたものだと感じます。

「寄付」は「投資」。そう納得できた以上、基本的なスタンスは同じ。

つまり、

投資で一番大事なのは「人」

誰と一緒に過ごすか。

ここをベースに行動、実践に入ることになるでしょう。

下山さんだけでなく、「株式投資」を通じて沢山の畏友と呼べる皆さんとの「出逢い」があり、それを通じて、私の今の考え方、ポートフォリオがあるのを実感します。

最近、特に刺激を受けることが多いブログを一部ご紹介します。

『個人投資家宣言』

岡本和久さん、岡本さんの主宰されている"インベストライフ"との「出逢い」からも非常に大きな影響を受けています。

私が出逢ったのは2006年ごろのようです。

2ヶ月に一度、都内でセミナーが行われて、毎月会報が発信されていました。

そのインベストライフが2007年1月のイベントで採択したのが『個人投資家宣言』でした。

【個人投資家宣言】

第一条 私たちは、生活の一部として、長期投資を学び実践する

第二条 私たちは、長期投資によって経済的自立と社会貢献を目指す

第三条 私たちは、良い社会づくりに貢献する企業を投資によって応援する

第四条 私たちは、投資リターンに心の豊かさも求める

第五条 私たちは、急がずあせらず、ゆったりと投資を行う

「価値のある」「持続して価値をつくりだせる」会社に投資したい、という考え方のなかに、「責任」の意識が芽生えたのは、この『個人投資家宣言』に触れていたことが影響していると感じています。

私の考える「責任」。投資家としての「責任」。

世界中、広く社会を見渡してみた時(いきなり壮大なスケールになってしまいました)、株式投資が可能な立場に居ること。それは非常に恵まれた存在だと思うんです。その存在にいる以上、何に投資するのか、どんな会社と関りを持つのか、それを考える際には「お金が増えればそれで良い」ではダメだと考えるようになりました。つまり、投資対象を「選ぶ」ことが大事だ、と。もちろん、全ての投資先にその目が行き届いているわけではありません。でも、その意識を僅かでも持っていれば、自分の投資している会社に「何か、おかしい」部分があった時に、再考することが出来ます、行動することが出来ます。ただただ「お任せ」では「責任」を果たせていないと考えています。ただ、項目を分けて評点して良いスコアになったから投資します、というのも何か違和感があります。大事なのは、今現在スコアがxx点だから、ということではなく、休むことなく社会に対してポジティブなインパクトをもたらそうとする姿勢や行動を保ち続けられるか、昨日より今日、今日より明日、という具合に。それが会社の社会的責任だと思いますし、それを見つめる、気に掛ける、その意識を持ち続けるのが投資家としての責任だと考えています。

「投資信託が愛される、リスペクトされる未来」をつくりたい!

ここまでご紹介した以外にも数多くの「出逢い」があり、それらを経ることで

I Love "投資信託"

の現在に至っています。

既にご存知の方もいらっしゃると思いますが、私は2007年から12回にわたって『投信ブロガーが選ぶ!Fund of the Year』というアワードの運営に携わってきました。

このアワードの運営から卒業することにしました。その結論に至った理由はWebサイトに記載の通りです。

http://www.fundoftheyear.jp/2018/-fund-of-the-year.html

このアワードがスタートした頃に比べると、個人投資家の環境は格段に改善されました。投資信託を利用してじっくり時間をかけて資産形成に取り組む人も大幅に劇的に増えたと思います。iDeCoやつみたてNISAが整備されたことも大きく後押ししているように感じます。

しかし、です。

Yahoo!ニュース等で「投資信託」のことが取り上げられている記事のコメントを見ていると、投資信託がポジティブなイメージで社会に受け入れられているとはとても思えません。

「(株式)投資」に対して、「ギャンブル」「金持ちのやること」「難しい」「自分には無関係」と捉えている人の方がまだまだ多数派ではないでしょうか。

マスメディアなんか特にそうですよね。そう感じさせる一つの光景は、株価急落すると株価ボードを悲しげに?見つめる人を「これだ!」とばかりに画面で取り上げるテレビニュースです。ニュースキャスターはまるで「(株式)投資なんてやってるから、そんな悲しい顔になってるんでしょ?」と言わんばかりにニュースを読み上げます。(被害妄想ですか?)また、公的年金の運用を担うGPIFの運用パフォーマンスの取り上げ方なんかもその一例かもしれません。

こんな状況をどうにかして変えたい。

もちろん、今も「なんですか、これは」という投資信託もありますし(大変残念ですが)、「酷いな、これは」という販売手法もなくなっていません。でも、これは「投資信託」が悪いわけではありません。

それを取り巻く「業者」(と、それを呑みにして受け入れてしまう「客」)の問題です。

最初にご説明の通り、投資信託の仕組みは非常に素晴らしいものなんです。

株式投資、素晴らしい!

投資信託、素晴らしい!

こう考える人を多数派にしたい。

それが私の資産形成を助けてくれた「株式投資」「投資信託」への恩返しになるんじゃないか、と。

物語は続く

この長ーい自己紹介もそろそろ終わりにしようと思います。

こうして自分の投資家としての歴史を振り返ってみて、色々と大きく変わってきたと感じます。古くから私のブログをご覧くださっていた方の中には、この変化を「変節」と感じられた方もいらっしゃることでしょう。ただ、変化って避けられないよね、環境、状況に応じて変わることは全然悪いことじゃないでしょ、って居直っています(笑)。人生ってそういうものやん。

徹頭徹尾、投資のスタイルを変化させない、それはスゴいことだと思います。私の場合は、居直っているので、色々な出逢いを通じて感じたことから行動、実践を変化させることに躊躇はありませんでした。たぶん、それは上述の通り、私の資産形成がいつしか「旅行」ではなく「旅」になったからなんだろう、と思います。目的地に早く着きたい、楽に着きたい(乗り換え時間は短く、ホーム移動の歩く時間は短く)と考えていたら、色々と変えるのは得策ではないでしょうから。

そう考えてみると、私の投資の実践はこれからまた変化があるかもしれない。FXだ、仮想通貨だ、不動産だ、という可能性もゼロではない?

でも、多分ゼロです。

株式投資に勝る魅力がFX等には認められないからです。最大の理由は「その先」です。株式投資、投資信託のお金の向こう側「その先」には、誰か「人」がいるんです、「チーム」があるんです、新たな「価値」をつくりだそうとしているんです、その「価値」に関わりたい、それがステキなインパクトを社会に与えた時にちょっぴりでも達成感みたいなものを感じたい、そんな体験は会社、企業への株式投資でしか味わえないと考えています。

このスタンスは、ブログを通じて出逢った畏友、m@さん、まろさんとの協働から得られたもので、そう簡単に揺らぐことはありません。

m@さん、まろさんとの協働とは、「本日のスープ~株式投資をめぐる三重奏~」です。これは、私を含めた3人でのリレーエッセーです。

無料のpdf版もあります。

このシリーズの100皿目(スープなんで単位は「皿」なんです)に私が寄せたエッセーです。

こんな感じですから、FX、仮想通貨には参りません(笑)。

さて、この自己紹介を書き終えようかという今、本棚から久しぶりに取り出した一冊の本。

2007年3月に出版された本で、出版直後に読んだ記録が残っています。この本の「第8章 自分を信じるということ」にこんな一節を見つけました。

世界じゅうの65億人の人口の中で、株式投資ができる人々が、いったいどれだけいるでしょうか。株式投資をする権利を持った私たちは、それに付随すう義務もまた同時に有しています。それが、「ノブレス・オブリージュ」というものです。(184頁)

2007年頃に、この一節を確かに読んでいた。それが種として私の意識の中に植えられたいたことを実感しました。

当時のブログを読み返して驚いたことがもう一つありました。この本の一つ前に読んだ本がこの本だったのです。

この本の著者、竹川美奈子さんとは、その後、上述の『コツコツ投資家がコツコツ集まる夕べ』を共に運営したりと、様々な形で協働させて頂いています。

また、この自己紹介のノートをご紹介してくださった加藤貞顕さん。

インデックス投資の有名人rennyさんのnote。個人的にもiDeCoで世界株インデックスは全人類がやったほうがいいやつと思います。|自己紹介 ― I Love "投資信託" (連休中、少しずつ書き足します)|renny @renny_29|note(ノート) https://t.co/l5RggbjzzP

— 加藤 貞顕 (@sadaaki) May 4, 2019

加藤さんのご紹介のおかげで、この自己紹介のノートが沢山の方にご覧いただけたのですが(加藤さんに深く感謝です!)、加藤さんは、竹川さんの『投資信託にだまされるな!』の編集をご担当されていたことに、何か縁のようなものを勝手に感じました。

最後に竹川さんのお話をもってきたのには、理由があります。

この本をご紹介したかったのです。

この自己紹介のノートで、投資家としての私の「物語」を書いてみたつもりです。そんな「物語」が、11人の投資家の「物語」が『臆病な人でもうまくいく投資法』で紹介されています。「物語」は人それぞれに異なっています、当然ですよね。でも、その「物語」に触れることで、株式投資との付き合い方、自分なりの投資へのスタンス、スタイルを見つけることができるのではないか、と私は思うのです。「物語」に触れるのも一つの「出逢い」ではないでしょうか。

株式投資に限らず、資産形成の方法に唯一無二の正解なんてありません。だから「何が正しいのか」を追求することにはあまり意味がありません。確かに明らかな間違い、拙い手法が存在するので、初期の段階では「何が正しい」に留意することは必要です。しかし、いつまでも「正解はどこ?」と探し回っても得るものは少ないでしょう。

あまり無理をしないで、の資産形成には時間が掛かります。まあまあ結構長い時間です。ですから、何より大事なことは「正しさ」よりも「自分に合っているか、つづけることができるか」なんです。

異なった「物語」と出逢えば出逢うほどに迷ってしまうかもしれません。

でも、私はこう考えています。様々な「物語」に触れることによって、色んな「出逢い」が自分のスタンス、スタイルが見えてくる、長くつづけることのできる構えが分かってくるんだ、って。

だから、、、、、

投資家としての私の「物語」はまだまだ続きます。

(つづく?)

>最後までご覧くださいまして誠にありがとうございました!<

つづき

サポート頂いた際は、TableforKidsへの寄付に使わせていただきます。 https://note.com/renny/n/n944cba12dcf5