ベイリー・ギフォード/ロイヤル・マイル ウオッチ #4 2020年6月

2020年3月から毎月少しずつ追加investしている #アクティブファンド です。

定点観測シリーズの第4回です。前回はこちらです。

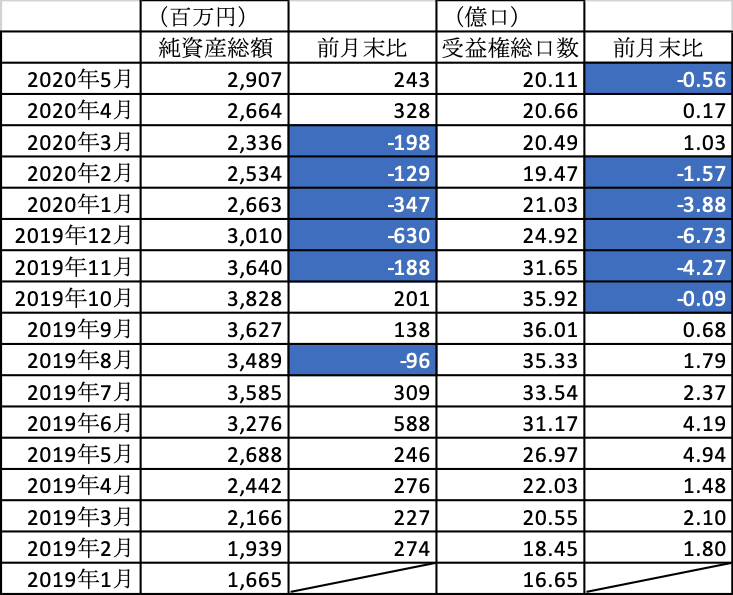

純資産総額・受益権総口数の推移

2020年5月末の受益権総口数は、4月末比で減少。資金純流出となりました。

ポートフォリオの現況・投資先上位10社

最新の月次レポートです。

過去のレポートも参照してつくった表です。

2020年2月末から4ヶ月分をみてみました。

レポートによると、”アプリケーションソフトウェアの開発などを手がける「CLOUDFLARE INC - CLASS A」を新規購入しました。"とのことです。

2020年3月末時点の四半期決算です。

赤字決算ですが、売上高は前年同期比+48%と大きな伸びを見せています。

今後どんな価値をつくり出し、それがどう市場から評価されるか、楽しみです。

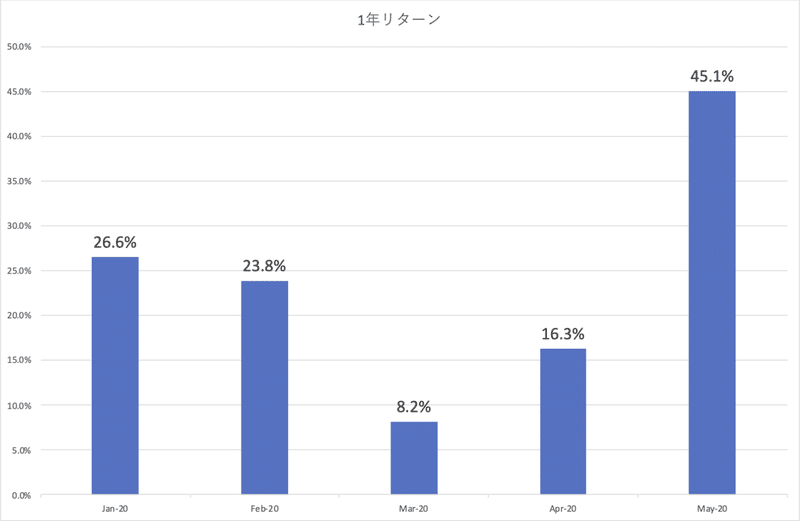

ローリングリターン(1年)

ローリングリターン(1年)です。

ファンドが設定されてまだ1年と少し。2020年5月末は非常に高い数字が出ましたが、これからじっくりと見ていきましょう。

”それでも、毅然とした態度で”

このファンドの運営を実質的に担っているのが、スコットランドのベイリー・ギフォードさんです。

ベイリー・ギフォードさんのWebサイトでは、不定期で非常に骨太の「インサイト」が掲載されています。最近、公開された「インサイト」の一つがこちらです。

投資について言えば、劇的でネガティブな出来事が起こると、私たちの時間軸が通常よりも更に収縮するということです。2020年の企業利益は悲惨になり、 私たちの精神力は試されますが、貸借対照表に適応力があるならば、企業の価値は無限に長期的なフリーキャッシュフローの価値であることに変わりありません。

・・・

最終的には、正常化した売上高、利益、キャッシュフローの年間増加率は、私たちの予想を上回る筈です。私たちのポートフォリオにとっては、2020年よりもその先の方が重要なのです。

Factfulness の著者、ハンス・ロスリングさんの警告から話が進められています。

翻訳で少し読みづらい面もありますが、大変中身の濃いインサイトが詰め込まれているように感じます。

インサイトは次のようなメッセージを「結論」としています。

投資は出来ます。つまり、全レベルで最悪の方針は、私たちの恐怖本能に屈す ることです。投資の世界では、安全を求め、安定を想像したいという 誘惑が大き過ぎます。それが実現することは殆どありません。現在のところ、安定は最もあり得ないことなのです。

・・・

私たちは、変革の可能性を育む為に、自分たちの小さな役割を果たす必要があります。今こそ、私たちが確信を持つ企業に、長期的なコミットメントを持って支援の手をさしのべる時です。

ベイリー・ギフォードさんのインサイトからは、多くの学び、気づきが得られました。例えば、こちらです。

ファンドのポートフォリオがどんなインサイトに基づいてつくられているのか、が感じられるので大変参考になります。投資家の役割、責任を果たす、という考えがベースになっているのが感じられるので、「スキ」です。

次回をお楽しみに!

サポート頂いた際は、TableforKidsへの寄付に使わせていただきます。 https://note.com/renny/n/n944cba12dcf5