【トレード実践知識】ローソク足と時間足の基礎

前回のノートでは、チャート分析のなかで一番大きな粒度である「トレンド」と「レンジ」を説明しました。今はまだ、相場には「トレンド相場(上昇/下降)」、「レンジ相場」、「わからない相場」があるんだなと認識できた程度で問題ありません。

今回は、チャート分析のなかで一番小さな粒度である「ローソク足」と「時間足」の基礎を説明していきます。

FX、株価指数、CFDや仮想通貨など全てに共通するものなので覚えていきましょう。

ローソク(ロウソク)足とは

ローソク足は、「取引き時の4つの値段(四本値=よんほんね)」を蝋燭の形で表したものです。江戸時代の米商人、本間宗久が発案したもので、

最も基本的なチャートの1つであり、現代でも世界中の投資家がこれを使用しています。海外ではそのまま「キャンドル」と言います。

「四本値」とは、

・始値(はじめね:Open)

・終値(おわりね:Close)

・高値(たかね:High)

・安値(やすね:Low)

の4つを指します。

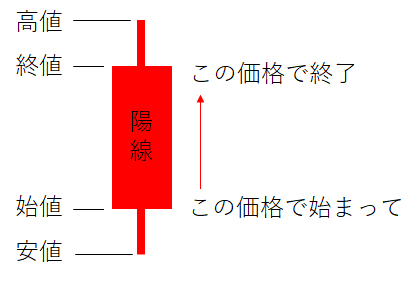

これをローソク足の形で表現すると、下の図のような形になります。

この図の形は「陽線」と言います。

「始値」から始まって「終値」で終わり、価格が上がったことを示すローソク足です。終値を迎えるまでの間に上振れ、あるいは下振れした値をそれぞれ「高値」「安値」と言います。

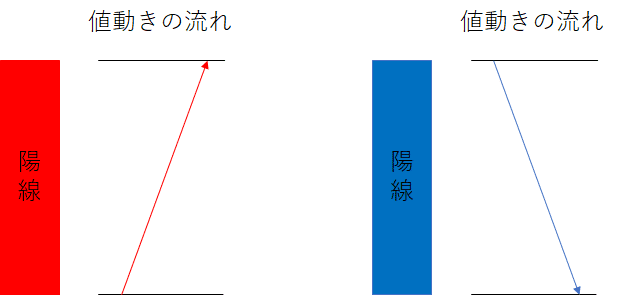

実際の値動きは、矢印のような形になっていると予想できます。

「始値」と「終値」の間は「実体」という太い線で表します。

「高値」と「安値」は「ヒゲ」という細い線で表します。

なお、実体とヒゲのどちらを重要視するべきかはチャートの見方によって変わってきますが、基本的には実体を重要視して下さい。

このように、始値と終値の位置が逆になっているものを「陰線」と言い、これは価格が下がったことを示すローソク足です。高値と安値の意味は陽線と同じです。

このノートでは、私が使用しているツールに合わせて「陽線は赤色」、

「陰線は青色」で表しています。ブローカーが提供するチャートによっては色が逆になっている場合がありますので、色だけで判断しないよう注意して下さい。

ローソク足の形から見る分析

古くから、ローソク足の形から今後の値動きを分析する手法があります。

テクニカル分析の中では最小単位の分析手法であり、基礎となるものです。

様々な形と名前がありますが、全てを覚える必要はありません。ここでは代表的なローソクの形と、その特徴のみ説明します。

もっと詳しく色んなパターンが知りたい場合は、リクエスト頂ければ追々ノートにするかもしれません。

大陽線(だいようせん)・大陰線(だいいんせん)

大陽線・大陰線は、それまでのローソクに比べて明らかに実体が長いのが特徴です。力強く値が動き、そのあと無事に終値を迎えたことを示すため、伸びた方向にトレンドが継続することを期待させます。つまり、大陽線が出たらロング(買い)、大陰線が出たらショート(売り)エントリーのチャンスです。

なお、どれだけ長いと大陽線、あるいは大陰線と判断するかの明確な定義はありません。一般的には「価格の10%以上の値動き」というザックリとした目安が知られていますが、見ている時間足によって一概に当てはめることができないため、トレーダー個人の経験と感覚で判断する必要があります。

また、大陽線・大陰線には、3種類の「坊主」と言われる有意性の高いパターンがあります。

丸坊主(まるぼうず)

上下にヒゲがなく、一気にブレイクして無事に終値を迎えたことを示すもので、大陰線、大陽線の中では最もトレンドが継続する有意性が高いことを示すものです。

大引坊主(おおひけぼうず)

始値にヒゲがあり、終値にヒゲがないものです。

始値付近で多少上下があるものの、その後一気に値が動いて無事に終値を迎えたことを示すものです。丸坊主の次にトレンドが継続する有意性が高いとみます。

寄付坊主(よりつきぼうず)

始値にヒゲがなく、終値にヒゲがあるものです。

最初に一気に値が動き、その後、終値付近で多少上下があったことを示すものです。大引坊主の次にトレンドが継続する有意性が高いとみます。

小陽線(しょうようせん)・小陰線(しょういんせん)

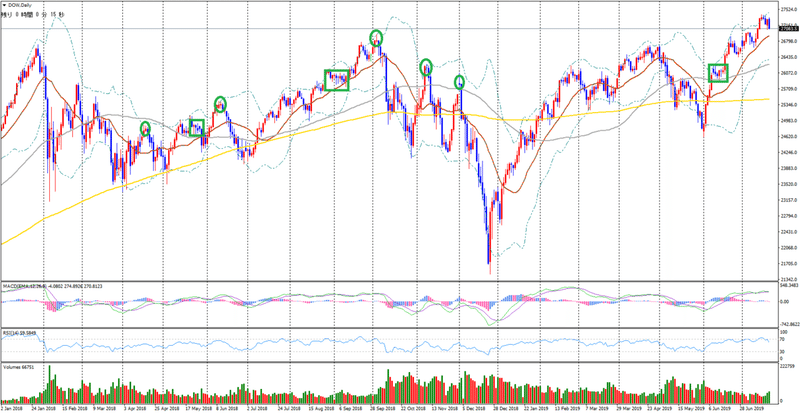

実体の長さが非常に短いのが特徴で、これから上がるのか下がるのか不明瞭なローソク足です。図の□の部分のように連続で現れた場合は、値動きが落ち着いて一段落ついた「持ち合い相場」を示しています。

図の○部分のように強いトレンドの継続中に現れた場合は、そのトレンドが終焉することを期待させます。ここでは代表的な形と特徴のみ説明します。

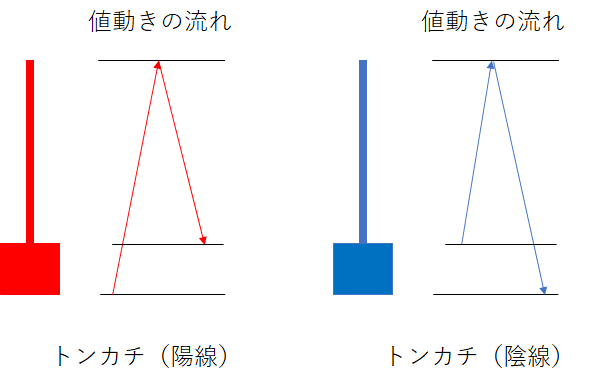

トンカチ

トンカチは、上昇に対して大きな抵抗があったことを示します。値動きの流れを見るとわかるとおり、上昇トレンドが終息・反転するときによく見られます。陰線のトンカチの方が反転の有意性が高いと見ます。

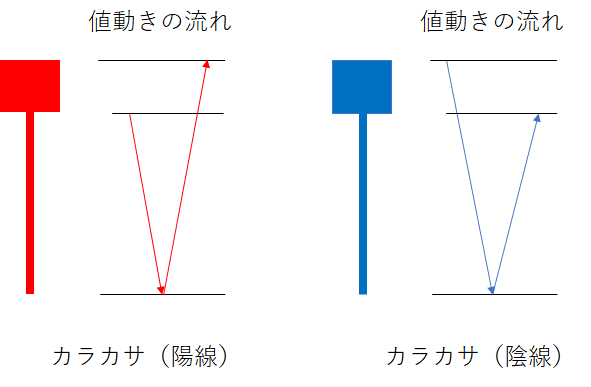

カラカサ

カラカサは、下降に対して大きな抵抗があったことを示します。値動きの流れを見て解るとおり下降トレンドが終息・反転するときによく見られます。陽線のカラカサの方が反転の有意性が高いと見ます。

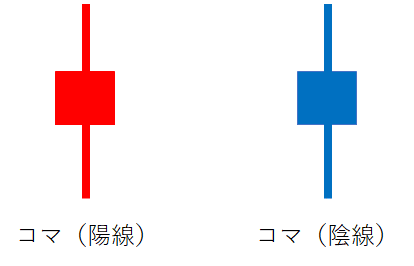

コマ

コマは、カラカサとトンカチの中間にあたる形です。

値動きの流れは省略しますが、これが出現した場合は値動きが少ない「持ち合い相場」を示します。

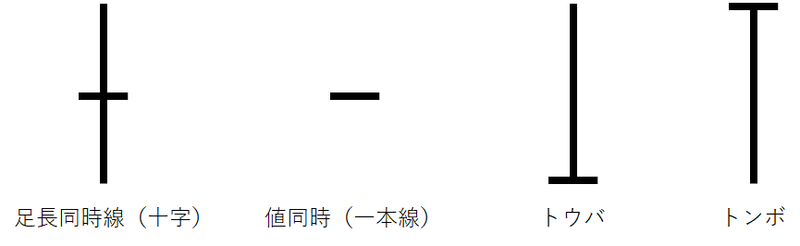

寄引同時線

寄引同時線は陰線や陽線で分類できないローソク足で、値動きがなかったことを示します。足長同時線(十字)や値同時(一本線は)持ち合い相場を示し、トウバは上昇に対する強い抵抗、トンボは下降に対する強い抵抗があったことを示します。

これらの小陽線・小陰線・寄引同時線は、トレンドの継続性が不明瞭であるため、順張りでエントリーする時に出現した場合は慎重に考える必要があります。順張りエントリーの基本テクニックとして、「陽線(陰線)が確定してからトレンドの方向にエントリーする」という手法が用いられますが、これらのローソク足1本だけでは陽線(陰線)として数えません。これらのローソクは全くのノーカウントとするか、2~3本の小陽線(小陰線)が連続して、はじめて1本の陽線(陰線)と数えます。

逆に、逆張りエントリーを狙う場合は、これらのローソクが出現したときにエントリーすることで、うまく天井や底をとらえる事ができます。

ヒゲの考え方

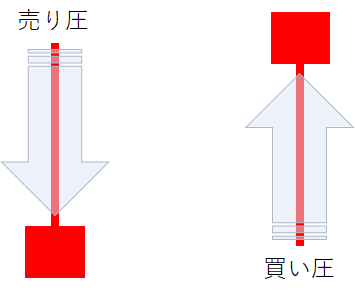

ヒゲは、「価格が押し戻された」あるいは「打ち消された」と判断します。

上ヒゲが長い場合は、下に押し戻された(打ち消された)と判断し、

下ヒゲが長い場合は、上に押し戻された(打ち消された)と判断します。

上ヒゲや下ヒゲが連続して何本も続く場合は、ヒゲがある方向に強い圧力(抵抗)があることを示し、相場の一服(持ち合い)、ブルとベアの攻防を示します。

「『それだけ伸びしろがある』という事ではないのか?」と思うかも知れませんが、基本的にチャート分析では終値を重視します。そのため、終値まで耐えられなかったことを示すヒゲは、天井や底を示す材料として見ます。

ヒゲの考え方は、これから学んで頂くダウ理論やエリオット波動でも重要な考え方なので、必ず意識するようにして下さい。

複数本のローソクを組み合わせた分析方法

ローソク足を単体で分析することは非常に難しいですが、

複数本のローソク足や時間足を組み合わせて分析することで、より精度を高めることができます。これらの技術体系として「プライスアクション」や「酒田五法」などの分析手法があります。

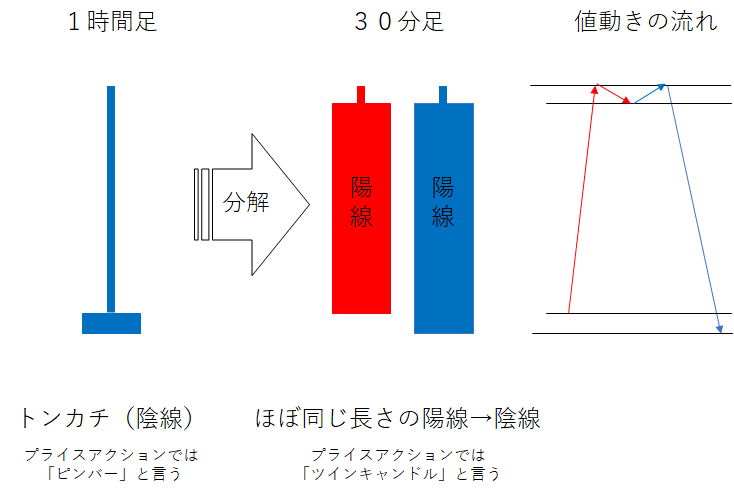

例えば、このように1時間足で上ヒゲが長いトンカチがあり、30分足で見るとほぼ同じ長さの陰線と陽線が連なっている形になっていたとします。これは、直前の値動きを否定した(打ち消した)と判断する「ツインキャンドル」とうプライスアクションであり、また、トンカチそのものが「ピンバー」という相場の転換を期待さるプライスアクションでもあります。つまり、この形が出たらショート(売り)エントリーのチャンスです。

プライスアクションについては追々ノートにしたいと思います。

時間足

時間足とは、 1本のローソク足を何分で描くのかを表したものです。

1分足だとローソク足1本を1分で描き、1時間足だとローソク足1本を1時間で描きます。

使用する時間足

使用する時間足は、

1分、5分、15分、30分、1時間、4時間、1日、1週間、1ヶ月の9種類です。これは、多くのツールに標準で用意されている最もメジャーな時間足です。

1日足の中には、4時間足が6本、1時間足24本分の値動きが収まっており、

1時間足の中には、30分足が2本、15分足が4本、1分足が60本分の値動きが収まっています。

保有期間の長さ

使用する時間足は、ポジションを保有する期間に応じて変えていきます。

保有期間が短いほど小さな時間足を、保有期間が長いほど大きな時間足を見ます。

その他の時間足

ツールによっては、3分、45分、2時間、3時間、6時間、8時間、12時間などもあります。これらは補助的に使う事はあっても、メジャーではないため殆ど使いません。なぜなら、テクニカル分析では、市場でよく見られている時間足が重要だからです。

時間足の特徴

ローソクの動きは時間足が小さいほど活発で、時間足が大きくなるにつれ穏やかになっていきます。また、時間足が小さいほどノイズが多くなり、分析が難しくなります。逆に、時間足が大きくなるにつれ分析通り動きやすくなります。

しかし、分析通りに動きやすいからといって、大きな時間足ばかり狙えばいいというわけではありません。時間足が大きいということは、それだけ値動きに幅があるということでもあり、分析通り動かなかったときのリスクも高くなります。

最も重要な時間足

数ある時間足の中でも、第1に日足(1日)、その次に4時間足が最も重要と考えています。この2つはヘッジファンドなどの機関投資家が売買の戦略を立てる際にも見ており、世界で最も意識されている時間足とされています。ポジションの保有期間にかかわらず、トレードを始める際にいちどは見ておくべきと考えます。

私も、私の師匠も、トレードを始めるときは注目している銘柄の日足と4時間足を確認するところから始めます。

今回は以上です。

次は、「環境認識・マルチタイムフレーム分析」について説明したいと思います。

この記事が気に入ったらサポートをしてみませんか?