(浅井茂利著作集)金融政策はなぜ想定どおりとなっていないのか(1)

株式会社労働開発研究会『労働と経済』

NO.1651(2020年6月25日)掲載

金属労協政策企画局主査 浅井茂利

<情報のご利用に際してのご注意>

本稿の内容および執筆者の肩書は、原稿執筆当時のものです。

当会(一般社団法人成果配分調査会)は、提供する情報の内容に関し万全を期しておりますが、その正確性、完全性を保証するものではありません。この情報を利用したことにより利用者が被ったいかなる損害についても、当会および執筆者は一切責任を負いかねます。

2012年末に第2次安倍政権が誕生し、翌年3月に黒田東彦氏が日本銀行総裁に就任して以来、日銀は消費者物価上昇率2%の目標を掲げ、「量的・質的金融緩和」を続けています。しかしながら、すでに7年以上を経過しているにもかかわらず、消費者物価上昇率が2.0%を超えたことは、 2014年の消費税率引き上げ後の時期を除けば、一度もありません。

新型肺炎が経済活動に大打撃となっている中で、率直に言って2%どころの話ではないと思いますし、そもそも緊急事態宣言や「新しい生活様式」で生活行動・企業行動を抑制せざるをえない状況下では、金融政策の効果は限定的です。しかしながらそうであったとしても、

①新型肺炎の感染拡大による経済活動の縮小が、不良債権の拡大やサプライチェーンの途絶など産業基盤を破壊してしまうことを防止するために、

②感染者の発生が相当な期間にわたって抑えられ、完全終息を見据えられる段階において、迅速な経済活動の正常化を図るために、

③完全終息ののち、第4次産業革命への対応を加速させ、米中新冷戦下でバリューチェーンの再構築を図り、脱炭素経営を促進することなどを通じて、わが国の新たな成長軌道を構築していくために、

金融政策の役割は大きいものと思われます。

黒田日銀による「量的・質的金融緩和」が成功であったことは間違いありませんが、2%の目標が達成されず、「量的・質的金融緩和」に疑問が持たれていること、新型肺炎の下での危機的な状況に対して、黒田総裁が「中央銀行としてできることは何でもやる、最大限やる」と表明しているにも関わらず、動きが鈍いように見えることは、大変気になるところです。本稿では、まず、なぜ想定どおりになっていないのかという点について、探ってみようと思います。

円高是正と株価上昇で景気回復をもたらした量的・質的金融緩和

量的金融緩和は、日銀など中央銀行が民間金融機関から国債などを買い入れることによって、市中への資金供給を図り、経済活動を刺激する金融コントロールです。「量的」とは日銀が公定歩合のような金利ではなく、資金量をコントロールするという意味です。マスコミなどでは「非伝統的」という人もいますが、決してそんなことはなく、「買いオペ」として、高校生の教科書にも昔から書いてある、ごくスタンダードな手法です。

日銀が国債を買い入れた場合、代金は、民間金融機関が日銀に保有する日銀当座預金(日銀当預)に振り込まれます。民間金融機関は、預金者から預かっている預金の一定割合を日銀当預に預けなくてはならないことになっており、これを法定準備、所要準備と言いますが、日銀当預が増えることによって、民間金融機関の融資に回せる資金が増える、というのが、量的金融緩和の基本的な仕組みです。

2013年以降の「量的・質的金融緩和」の場合、融資も増えてはいますが、緩和の規模に比べれば、ごくわずかです。とはいえ、もともと外国為替市場では、金融引き締めを行っている国、金融緩和の度合いの小さい国の通貨が買われ、金融緩和の度合いの大きい国の通貨が売られる傾向がありますから、「量的・質的金融緩和」によって円高が是正され、理論的な為替レートである購買力平価を超える円安となりました。わが国では、輸出の動向が国内経済に与える影響が大きいので、円高是正・円安によって株価が上昇、輸出が増加し、設備投資が活発化して、それがまた株価上昇につながりました。

消費者物価上昇率も、2013年3月にはマイナス0.9%だったのが、9カ月後の12月には早くも1.6%となりました。翌2014年5月には消費税率引き上げ分を含めて3.7%となりましたが、消費税分の2%を差し引いても、1.7%に達していたということになります。

GDPギャップと消費者物価上昇率2%

日銀の消費者物価上昇率目標は「2%」ですが、なぜ2%が必要なのでしょうか。物価がマイナスであれば、色々と悪影響が出てくることが想像できますが、マイナスでなければよい、ということにはならないのでしょうか。

2%の一般的な説明としては、

*消費者物価上昇率は変動が避けられないため、マイナスに陥ることがないようにするためには、目標を2%程度にしておく必要がある。

*2%は、中央銀行のインフレ目標として、国際標準である。

といったところではないかと思いますが、これだけではないと思います。

消費者物価が上昇すると、実質賃金が目減りし、生活水準が低下するのでは、と心配する人もいるでしょうが、むしろ、一定程度消費者物価が上昇するような状況だからこそ、経営側も実質賃金を維持しなければという意識を持つのではないかと思います。消費者物価上昇率が0.5%程度であればベースアップに消極的な経営者も、2%になれば、さすがにベースアップをしないとまずい、ということになる可能性は高いでしょう。

消費者物価が上昇するのは、供給力に比べて需要が大きいためですが、需要と供給力の差を表しているのが、GDPギャップという指標です。GDPギャップは、

(実際のGDP - 潜在的GDP)÷ 潜在的GDP

という式で算出されます。実際のGDPが需要、潜在的GDPが供給力となります。(なおこの式におけるGDPは、成長率ではなく金額です)

よく、日本はもう十分豊かだから成長する必要はない、という人がいます。もし、あなたが富裕層であれば、あなたにとってそれは正しい考え方ですが、大多数の人にとっては具合の悪い考え方です。人間は普通に仕事をしていれば、能率がよくなるものです。つまり、(物的)生産性は一般的に向上する傾向があります。 (物的)生産性が向上するということは、労働投入量が一定であれば供給力が拡大することになります。供給力(潜在GDP)の拡大にあわせて需要(実際のGDP)が拡大すればよいのですが、ゼロ成長、すなわち需要が一定であれば、供給力過剰になってしまい、労働投入量を減らす必要が出てくるので、失業の増加を招くことになります。失業の増加は、当然、賃金の下押し圧力となり、賃金水準を低下させます。「失われた20年」には、まさにこうしたことが実際に起こりました。

また、供給力過剰の状態では、物価はマイナス(デフレ)になりますが、企業は「実質値」ではなく「名目値」で経営しているので、物価が下がったから利益が減少してもやむをえない、ということにはなりません。グローバル経済の下では、なおさらです。物価低下の中で利益を確保しようと思えば、人件費を削減するのが一番手っ取り早く、この点からも、賃金は低下することになります。物価が低下した場合、その分の賃金が低下するだけでなく、実際にはそれ以上に低下することになります。一方、利益が確保されれば、配当や役員報酬が引き上げられますので、所得格差が拡大します。ゼロ成長は供給力過剰を生み、供給力過剰は失業の増加、実質賃金の低下、格差拡大を招くのです。

富裕層にとっては、収入が増加して物価が低下するので、結構なことですが、一般の人にとっては、物価が低下する以上に収入が低下し、雇用不安にも苛まれる、ということになってしまいます。

アダム・スミスの『国富論』でも、旧宗主国のイングランドと旧植民地である北アメリカの例を挙げ、「労働賃金がとくに高いのは、とくに豊かな国ではなく、とくに勢いのよい国、とくに急速に成長している国である。イングランドは現在、北アメリカのどの地域よりも間違いなくはるかに豊かだ。しかし労働の賃金をみると、北アメリカの方がイングランドのどの地域よりもはるかに高い」と指摘しています。

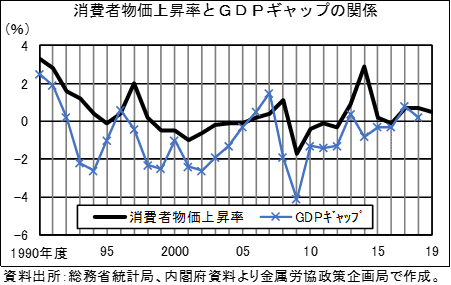

本誌2018年3月25日号でもご紹介していますが、長期的にGDPギャップと消費者物価上昇率の関係を見ると、GDPギャップはほぼ一貫して消費者物価上昇率を下回っているため、GDPギャップをプラス、すなわち需要超過の状態で維持するためには、消費者物価上昇率が一定程度の幅でプラスとなっている必要があります。

GDPギャップがプラスであることが大事なのであって、消費者物価が上昇するのはその結果ですから、それならGDPギャップの数値を目標にすればいい、という考え方もできますが、消費者物価上昇率がナマの調査データから直接算出されているのに対し、GDPギャップは色々な経済指標を統合して算出されるものであること、前者が毎月発表されるのに対し、後者は四半期ごとであること、からすれば、消費者物価上昇率を目標数値とし、あとでGDPギャップの数値で確認していくのが現実的です。

ただし、GDPギャップがつねにプラスであるためには、必ずしも消費者物価上昇率が「2.0%」でなくても、「2%」すなわち四捨五入して2%になるぐらいでもいいのではないかと思います。日銀は2.0%を超えることにこだわりを見せていますが、不必要にハードルを上げている感があります。このため、いつまでも「未達成感」が残り、量的・質的金融緩和に対する信頼性を損なってしまっているようです。消費者物価上昇率はプラスが続いているのに、個人や企業のデフレマインドがいつまでも解消されず、消費や投資が抑制的になっている可能性があります。後知恵になりますが、2013年11月から2014年にかけて、消費者物価上昇率はおおむね1%台後半となっていたので、そのことをもっと宣伝してデフレマインドを払拭すべきだったと思います。

ちなみに前述のとおり、中央銀行の掲げる消費者物価上昇率目標は、2%程度が国際的な標準となっていますので、日銀がもしこれよりも低い目標を掲げると、市場に対して「円高誘導」のサインとなることにとくに注意する必要があります。白川前日銀総裁の時代は「1%」でしたので、超円高となるのは不可避でした。

日銀は量的金融コントロールの力を過小評価していないか

それでは、なぜ「2%=2.0%」が達成できないのかということですが、その原因のひとつとして、日銀自身が量的金融コントロールの力を過小評価していることにあるのではないか、と思います。

一例として、2014年夏以降の景気の減速について振り返ってみましょう。この景気の減速は、同年4月の消費税率引き上げによるものと考えている人が多いようですが、景気は4月に大きく落ち込んだあと、5、6、7月と順調に回復しており、8月の落ち込みの原因を消費税率引き上げに求めるのは無理があるように思われます。また、この年の月遅れお盆は雨が多かったので、8月の落ち込みだけであれば、それで説明できるのですが、11月まで不振が続きました。

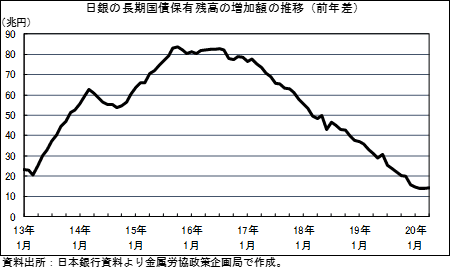

実は、この年は4月から9月まで、テーパリング(量的金融緩和の縮小のこと。金融引き締めではない)が行われているので、筆者はその影響が、タイムラグのあと8月以降に出たのではないか、と考えています。消費税率引き上げ前、日銀は通常のペース(長期国債保有残高を年間約50兆円のペースで増加させる)よりも多めに資金を供給していたので、引き上げ後に通常のペースに戻しただけなのですが、これが実体経済に影響を与えた可能性があります。テーパリングという量的金融コントロールの影響を過小評価したために、景気の減速を招いてしまったのではないでしょうか。

量的金融緩和は、2014年秋には再び拡大基調となり、2015年夏ごろより横ばいとなっていましたが、2016年9月に「長短金利操作付き量的・質的金融緩和」が導入され、それ以降、現在に至るまで、ずっとテーパリングが続いています。日銀の長期国債保有残高の対前年増加額は、2016年には80兆円程度でしたが、2020年には10兆円台となっており、さすがにこれでは消費者物価上昇率2%の達成は難しいのではないかと思います。

この記事が気に入ったらサポートをしてみませんか?