暗号資産はどこで投資できる?取引所ごとのメリット・デメリット

こんにちは。ルピナス暗号資産ナビゲーターのshibaです。

この記事は、暗号資産投資コミュニティ、ルピナスの投資講座の内容に基づき書いています。

暗号資産の投資からWeb3.0、ブロックチェーンのことなど、暗号資産を取り巻く情勢について解説しています。その目的は暗号資産投資のリスクヘッジであり、より小さなストレスで最大の利益を得ることです。

私自身もこの記事を書きながら勉強している身で、この記事を読んでくださるあなたと共に学んでいければと思っていますので、どうぞよろしくお願いします。

以下のLINE公式アカウントでは、暗号資産に関する時事や情勢の変化などを無料配信しています。ぜひ友だち追加してみてください(無料)。

また、ルピナスのホームページでは、暗号資産に関わる様々な情報提供を行っていますので、併せて参考にしていただければと思います。

今回のテーマは、暗号資産を売買する取引所の種類や取り扱い銘柄数などです。

2022年8月現在、暗号資産の銘柄は2万種類以上もあると言われています。暗号資産に投資したいと思いつつも、どこでどのように売買すればよいのかわかりませんよね。

今回の記事では、国内と海外の取引所、中央集権型と分散型の取引所、これらのメリットやデメリット、売買出来高(取引額)の多い取引所などを整理していきたいと思います。

暗号資産投資についての理解を深めることで、ストレスフリーな投資にお役立ていただければ嬉しいです。ぜひ最後まで読んでみてくださいね^^

暗号資産取引所の種類と特徴

取引所は、暗号資産を買いたい人と売りたい人を仲介するところで、株式投資でいうところの証券取引所(東京証券取引所など)にあたります。

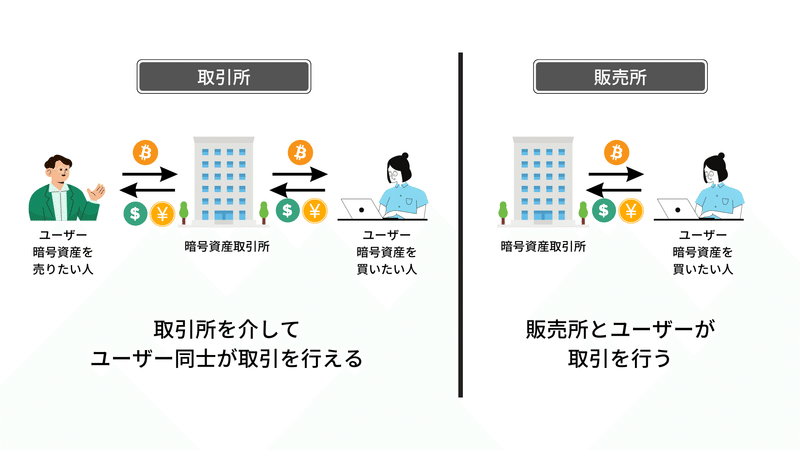

暗号資産の売買の仲介を図にすると以下のようなイメージです。国内の暗号資産取引所は、取引所であると同時に販売所の機能を兼ね備えている所がありますので、販売所の取引イメージも併記しました。

取引所はユーザー(投資家)間の暗号資産の売買を仲介しています。一方販売所は、ユーザーと直接暗号資産の売買を行っています。

暗号資産を取引する投資家がよく閲覧する価格追跡サイトにCoinMarketCapというWEBサイト(以降、CMC)があります。

CMCに登録されている情報から、現在暗号資産の銘柄は2万種類以上、暗号資産取引所は世界で500以上あることがわかります。

※CoinMarketCap:2013年5月設立

暗号資産取引所は数多く存在していますが、大きく以下の4種類(=2×2)に分類できます。

・海外取引所と国内取引所の2種類

・中央集権型(CEX)と分散型(DEX)の2種類

(CEX:Centralized Exchange)

(DEX:Decentralized Exchange)

上記の分類毎に主要な暗号資産取引所を書き出すと以下のようになります。下表で書き出した主要な取引所とは、CMCがランク付けしている取引所のうち上位5位までの取引所です。

CMCの取引所のランク付けのルールに関しては、こちらのサイトをご参照ください。

上表からわかるように、国内にはDEXがありません。

CMCにおけるスコアの評価方法については、CMCホームページにも詳細が明かされていないため上表の順位から安全性や取引メリットを判断することはできませんが、24時間内の取引高の大きさなどから推して主要な取引所の一角であると言えそうです。

なお、取引所によって取り扱われている銘柄も手数料も異なりますので、上表は参考程度と考えてください。

この記事では、各取引所個別の特徴よりも取引所の種類にフォーカスしてそれぞれの特徴をみていきたいと思います。

中央集権型(CEX)と分散型(DEX)

CEXは中央集権型の取引所で、従来のニューヨーク証券取引所や東京証券取引所と仕組みは同じです。CEXでは、取引所がユーザー間の暗号資産の取引を仲介し、ユーザーは取引所に手数料を支払います。

一方DEXは分散型の取引所で、スマートコントラクトにより自動的に運営されています。スマートコントラクトとは、取引を自動的に処理する仕組みを動かすプラットフォームのようなものと理解してください。

CEXとDEXの主な違いをまとめると下表のようになります。

■取り扱う銘柄(通貨)の違い

CEXは中央集権型ですので、管理者が責任を持って取引を管理しています。取引所で新たに取り扱う通貨、つまりユーザーが通貨を取引できるようにすることを「上場する」と言います。CEXでは上場の際に一定の審査が行われます。なお審査基準はCEXによって異なります。

一方DEXには管理者がいないため、基本的には誰でも暗号資産を上場することができます。そのため、CEXと比較すると多種多様な通貨を取引できますし、通貨発行後間もないお宝銘柄を見つけられるかもしれません。

■CEXのハッキングリスク

CEXは企業が管理しているが故に、その企業がサイバー攻撃(ハッキング)を受け、資金を失ってしまうリスクがあります。管理者が責任を持って管理しているからと言って安全というわけではありません。

過去の記事(ビットコインの成長を支える仕組み!世界が投資する理由とは?)でご紹介したように、ブロックチェーン自体は改ざんが実質不可能な仕組みです。

そのためブロックチェーンに直接記録していくDEXでは、理論上ハッキング被害はありませんが、実際にはバグの存在などをついたハッキング事例が多数確認されているようです。

一方企業が管理するCEXのコンピュータでは、ユーザーの個人情報や公開鍵、秘密鍵が管理されています。ハッキングでこれらの情報が流出し、取引所ウォレットに預け入れられている資金が盗まれるリスクがあるのです。

過去のハッキング被害には以下のようなものがあります。

【著名あるいは被害額が大きかったハッキング事件】

・2011年7月 Mt.Gox 300万USD

・2014年2月 Mt.Gox 4.6億USD

・2018年1月 Coincheck 5.3億USD

・2020年9月 KuCoin 2.8億USD

私達が認識しておく必要があるのは、管理者が責任を持って管理しているから安全とは言えないということです。

自分のお金をどこに置いておくのかしっかりと認識しながら取引することが大切ですね。なお、自分の資産を保管しておくためのウォレットについてはまた別の記事で取り上げたいと思います。

■DEXにおける取引上の注意点

DEXはスマートコントラクトにより自動的に運営されていると先述しました。

私達ユーザーは、自分のウォレット(MetaMaskなど)を接続することで誰でもDEXを利用できます。ウォレットについてはまた別の記事で詳しく取り上げますが、暗号資産を置いておく財布のようなものだと理解しておいてください。

暗号資産の取引には、秘密鍵が使用されます。よく銀行口座が例として挙げられていますが、ブロックチェーン上の取引では、口座番号の役割を果たす公開鍵と暗証番号の役割を果たす秘密鍵が必要になります。

暗号資産の取引における秘密鍵と公開鍵の役割を図にすると以下のようなイメージです。

上図より、AさんがBさんにビットコインなどの暗号資産を送信する場合、AさんはBさんの公開鍵(ウォレットのアドレスなど)を使ってデータを暗号化します。暗号化したデータを復号化(解読)してビットコインを受け取れるのは、公開鍵と対になる秘密鍵だけということです。

このような仕組みですので、万が一秘密鍵の情報が洩れて他人に知られると、赤の他人でもBさんの振りをしてビットコインを受け取ることができてしまいます。

そのため、秘密鍵は厳重に管理する必要があるのです。

なお、CEXは秘密鍵を取引所に預けて管理をお願いする仕組みですが、DEXの場合は秘密鍵を自分で管理することになります。

その意味では、DEXで取引する上で秘密鍵が他人に漏洩するリスクは低いかも知れません。実際、過去のCEXの資金流出事故のほとんどは、ハッキングによる秘密鍵の漏洩が発端と言われています。

ただDEXでは、CEXで受けられるサポートが一切ないため、全ての取引を自己責任で行う必要があることを頭に入れておきましょう。

国内取引所と海外取引所

取引所の種類を表に示したように、海外取引所と国内取引所では、取引額に10~1000倍もの差があります。また、取り扱う銘柄数にも10倍程度の差があります。

これはなぜでしょうか?

国内取引所で取引できる暗号資産の銘柄はせいぜい10~20種類程度です。その理由は、日本の法規制の厳しさにあります。国内取引所における暗号資産の上場基準については、主に「資金決済に関する法律」(平成21年~)で規制されています。

取引できる銘柄数が少ないということは、投資家から見れば投資のチャンス、幅が狭まるということになります。

こう言えば取り扱い銘柄数が少ないことがデメリットに聞こえるかも知れませんが、暗号資産の新規上場に関するトラブルの発生事例の多さを考えると、日本の法律はむしろ投資家を守る役割を果たしていると言えます。

ただ、リスクを承知の上で様々な銘柄に投資したい人にとっては国内取引所だけでは物足りないというのも実際のところかと思います。

ここでは、簡単に国内取引所と海外取引所の違いについて触れておきたいと思います。

■金融庁による警告

取引額が大きく一般にも名が知れ渡っている海外取引所であっても、日本で暗号資産交換業(取引所)を行っているのに規制当局への登録を行っていない取引所に関しては、金融庁から警告が発出されています。こちらの「利用者への注意喚起」をご参照ください。

日本には「資金決済に関する法律」があり、暗号資産交換業を行う場合には登録が必要です。登録にはいくつかの審査を通すため約半年ほどかかると言われています。さらに通貨を上場させるのにも厳しい条件が課せられています。

海外取引所は、これらの条件を基本的に満たしていないということを頭に入れておくとよいかと思います。

海外取引所を使用する場合は、そもそも日本国外にあるため日本の法律は通用しません。そのため、資産を失うような事件やトラブルに巻き込まれても基本的に誰にも頼れないと考えておく必要があります。

■レバレッジ取引の倍率の違い

国内取引所のレバレッジ取引は、「改正金融商品取引法の内閣府令」で2倍までと定められています。一方海外取引所では、100倍以上のレバレッジ取引が行われています。

レバレッジ取引については、過去の記事「暗号資産の現物投資とデリバティブ投資」も合わせてご参照ください。

日本国内では、投資家を大きな損失から守るためにこのような規制がかけられているのだと思います。少額を元手に大きな利益を出したい方は海外取引所を利用するのも一つの手かも知れません。

ただし、レバレッジをかけると当然損失も大きくなりますので、資金の範囲内での取引をおすすめします。

まとめ

今回の記事では、取引所の種類やリスク、メリット・デメリットをみていきました。

最後に簡潔にまとめてこの記事を終わりたいと思います。

■今回の記事のポイント

・取引所には中央集権型のCEXと分散型のDEXがある

・CEXを利用する場合、管理者のハッキングによる資金流出リスクがある

・DEXを利用する場合、秘密鍵を厳重に保管する必要がある

・海外取引所では、国内取引所の10~1000倍の取引高がある

・国内取引所では、取引できる銘柄数が10~20程度に限られる

・海外取引所を利用する場合は、リスクをしっかり頭に入れて自己責任で行う必要がある

2022年8月現在、暗号資産の取引所は500個以上あります(CMC参照)。その特性は、CEXとDEX、国内と海外とでそれぞれメリット・デメリットがあります。

暗号資産投資はまだ歴史が浅いのですが、こうした投資を取り巻く環境をしっかり頭に入れておかなければ、自分が何をしているのか分からない状態で取引する羽目になってしまいます。

自分の資産を守るためにも、暗号資産に関する知識を身に付けた上で投資していただくことをおすすめします。

以下のLINE公式アカウントでは、暗号資産に関する時事や情勢の変化などを無料配信しています。ぜひ友だち追加してみてください(無料)。

また、ルピナスのホームページでは、暗号資産に関わる様々な情報提供を行っていますので、併せて参考にしていただければと思います。

以上、ここまで読んでくださりありがとうございました。

また次の記事でお会いしましょう。

この記事が気に入ったらサポートをしてみませんか?