連載「今、会いたい投資家」シリーズ vol.3 はたらくFUND(下)新生企業投資株式会社 投資先のインパクトIPOを実現し、投資で社会を変えていきたい

SIIFもその一端を担うはたらくFUND。投資判断のためのプロセスも、そして投資後の伴走支援も一般のVCとは違いがあります。投資決定後に、どのような支援をしているかを詳しく聞きました。

関連記事はこちら>> 連載「今、会いたい投資家」シリーズ vol.3 はたらくFUND(上) 投資検討段階から起業家と一緒に社会性を整理して考える 「面倒くさい投資家(でも好評)」

(左)新生企業投資株式会社 インパクト投資チーム マネージングディレクター 黄 春梅さん

(中央)同社 シニアディレクター 高塚 清佳さん

(右)SIIF インパクトオフィサー 小柴優子

小柴 前回は投資前のプロセスについてお聞かせいただきましたが、投資後のプロセスで何か一般的なVCと違うところはありますか? 個人的にはYeLL社の動画で、インパクト投資家の貢献について高塚さんが語られていた内容が一番しっくりきたので、ぜひ皆さんにも見ていただきたいなと思っています。

売り上げの成長支援もファンドとしての大事な役割

黄 はたらくFUNDに関しては、投資契約の中で会社のミッションをできるだけ明記して、かつ投資後にインパクト測定・マネジメント(Impact Mesurement and Management)として行うということも入れています。投資後は従来のベンチャー支援はもちろん、ロジックモデルを確定したり、KPIを測定したり、IPOを目指す企業であれば一緒にインパクトのストーリーをどう表現するかを考えたり、webサイトを一緒に構築したりもします。サステナビリティー関連については、国内外のインパクト・ESG投資家数十社にヒアリングを行い、彼らがどういう情報を求めているか、どういう体制を求めているかを投資先にフィードバックして、一緒に全体を建て付けたり、webサイトで開示したりすることに力を入れています。

小柴 まさにインパクト投資家ならではのアディショナリティですね。

黄 あとは従来のベンチャー投資とまったく同じですが、売り上げの成長のサポートもしています。サービスを受ける人を増やすことはベンチャー企業にとって一番大事なことです。私たちのファンドには新生銀行、SIIF、そしてみずほ銀行も積極的に関わっているので、それぞれが持っているネットワークを通じて投資先への顧客紹介などを行います。これ、実はすごく大事なことではないかなと思います。はたらくFUNDはLP投資家として地銀さんもたくさん入ってくださっているので、私たちだけでなく、LP投資家の方々にもお願いして顧客紹介をすることもあります。

高塚 私たちがどう支援するかは、投資先の成長ステージによっても違うかなと思います。レイターステージでIPO目前であれば、インパクトを可視化したものをどう開示するか、最終形をイメージしながら逆算して詰めていく。もっとアーリーであれば、事業とインパクトのバランスをどう折り合いをつけながら進めていくことが大事です。事業性とインパクトが正の相関があるところに投資するので、最終的には事業でもインパクトでもゴールは変わりませんが、実務の面で「作業繰り」という意味では、インパクトの可視化と事業開拓にかける時間がバッティングするところがあります。特にアーリーはまずはきちんと顧客を捉えて売上を伸ばしていかないとインパクトも出ないので、そこで無理にインパクトを整えるための議論に時間を取らせることは、私たちがしたいサポートではない。今そのときに顧客紹介が求められれば、ネットワークを使うべく奔走しますし、できることは何でもやります。そのバランスの中で、インパクトを捉えると事業構築が進むというタイミングで提案させていただいて、お互い納得する時間と頻度でインパクトの話もしていきます。ステージによって、すぐに何ができるか、長期的に何ができるかは違ってきますね。

黄 成長ステージに合わせることは非常に重要です。インパクト測定・マネジメント(IMM)は一緒にやりますが、投資家はあくまでも伴走者。今の時期に何が必要かということを考えて手伝いたいというのが私たちのスタンスです。企業側の話を聞いて、そのタイミングで必要なところを提供していきます。

ESGもより積極的に開示していく

小柴 ここ数年で外部環境が変わり、インパクトの量と質が問われるようになったということですが、3年目になり、チームとして戦略的に変えたことがあれば教えてください。

黄 外部環境を踏まえてよりESGの開示を積極的に勧めています。レイターステージの会社ですが、資本市場と接続する際に求められる情報量が変わるので、インパクトに加えて、ESGの取組み支援もカバーしています。新生のインパクト投資メンバーは全員日本評価学会の認定評価士を取得するなど、専門的な勉強もしています。メンバー同士でも投資家に対しても、できるだけ口頭だけでなく文字化したり、国内外の事例を研究したり、投資家に対してヒアリングをしたりしています。

高塚 インパクトを単体で見せても「良いところ取り」のような印象を与えてしまってはあまり投資家さんに響かないので、投資先のサステナビリティー経営全体の一つにインパクトがあると捉えています。まずパーパスやミッション、ビジョンが会社全体としてあって、このパーパスを掲げた背景に社会課題があり、その社会課題を解決するために、この事業がある。その足元の組織が、どれくらいそれを生み出せる素地を持っているかという組織評価があったり、そういう中でESGを意識したり、SDGsでいうとターゲットの何番なのかを確定したりします。そういう全体像の中できちんとインパクトがポジティブに生まれている。私たちはつい「インパクト」から考えてしまいがちですが、もっと引いて全体の設計から一緒に作っていくようなサポートをすべきではないかと考えています。

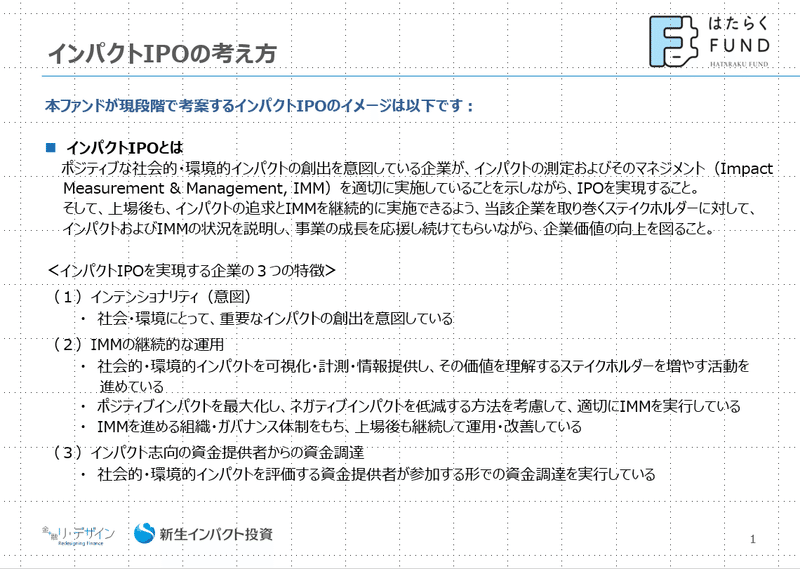

小柴 ありがとうございます。お話の中で出てくるインパクトIPOについてですが、ファンドとして、インパクトIPOをどう捉えているか、それを通して何か実現したいことがあれば教えていただけますか。

高塚 インパクトIPOといっても、その瞬間だけではなくて、会社さんがインパクト測定・マネジメント(IMM)を未上場から上場後にかけて継続していかれるだろう中で、一つの経過点としてIPOがあるわけです。ただ、IPOを境に公開会社になりますので、そこから先は自分たちで投資家を選べなくなる。投資家から選ばれる立場になるところで、いかにインパクトを含むサステナビリティーの情報を開示しながら、それを共通言語として人や物やお金を引き寄せていくかというのが一番軸にある考え方です。その中で、誰に向けて何を作り込んで開示していくかという検討を、未上場の段階からご一緒させていただくということです。

小柴 2号ファンドがスタートしてから3年が経ち、6社に投資を実行する中で、セオリーオブチェンジ(ToC)が達成されていく実感や、ファンドのミッションが具体的になっていると感じることはありますか?

高塚 あると感じる部分と、まだまだこれから作り込まなくてはと感じる部分があります。私たちは投資をする際、その会社がToOCの図のどこに配置されるかを議論します。今、6件の投資先を見たときに、コレクティブインパクトとまで言えるかどうかは分かりませんが、企業間で事業や学びをかけ合わせることでより効果が出そうな、総体的に合算・比較して捉えられるような状態ができている分野があると肌感覚では感じています。数年後にはコレクティブインパクトを意識できる可能性を持ったポートフォリオになっているのではないかと思います。一方で、まだ6社なので欠けている分野も課題としてあります。

黄 時代の流れに合わせて何が必要かということを考えて、ポートフォリオの構築もそれなりにできたという想いと、地方創生の文脈も含めて一定の効果が出てきたので今後も拡張していきたいですね。もう一つ楽しみにしているのは、インパクトIPOがこれからだということです。いろいろな仮説を持って投資先と設計していますが、ぜひマーケットに出てどうなるかを検証し、私たちの投資先への支援の仕方も拡張し、洗練していきたいです。

社会変革推進財団(SIIF)HPはこちら>>

この記事が気に入ったらサポートをしてみませんか?