役員報酬の減額の方法(返納orカット)による法人税と所得税の処理

今回は役員報酬の減額について法人税、所得税の両面から考えていこうと思います。

まず、法人税の取扱いですが役員報酬を期中に減額する場合には下記の要件に該当しない限り損金として認めてもらえず損金不算入となってしまいます。(役員に対する給与の基本的な取り扱いについてはこちら)

①3月以内改定

事業年度開始日から3月以内の改定

②臨時改定事由

役員の職制上の地位の変更、職務内容の重大な変更に伴う改定

③業績悪化改定事由

経営状況が著しく悪化したことによる改定

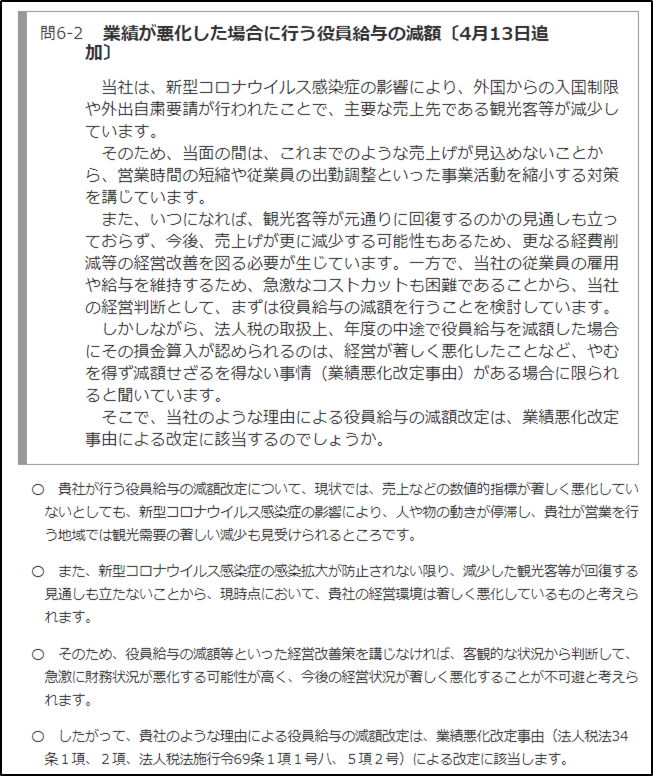

例えば新型コロナウイルスの影響などで売上減少している場合には上記③業績悪化改定事由に該当し損金算入が可能となります。(下記国税庁QA)

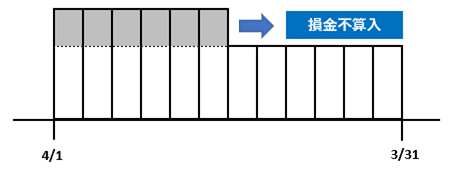

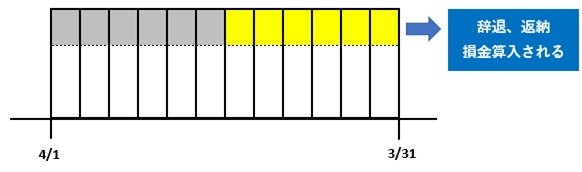

【損金不算入になる場合のイメージ】

これらの考えを踏まえたうえで所得税の取扱いを見ていきます。

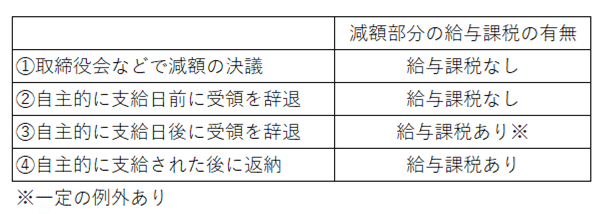

一言で減額と言っても下記4パターンがあり、給与課税の有無については下記のとおりとなります。

①については減額の決議がされているので減額部分の給与課税はされない。

辞退パターンについては所得税法基本通達28-10で「給与等の支払を受けるべき者がその給与等の全部又は一部の受領を辞退した場合には、その支給期の到来前に辞退の意思を明示して辞退したものに限り、課税しないものとする。」とされており、②は給与課税されない、③は一定の例外はありますが基本的には給与課税されるということになります。そう考えると④も当たり前ですが給与課税されるということになります。

例えば、100円の役員報酬を70円に減額した場合では給与課税ありは100円が給与課税なしは70円が給与所得として課税されることになります。一言で減額と言っても方法によって個人の課税所得が変わってくるので押さえておいた方がいいかなと思います。

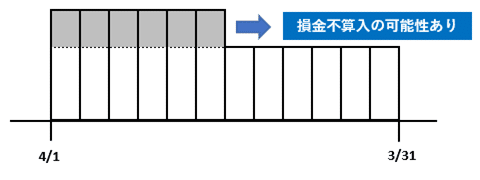

所得税の取扱いを見たところで法人税の取扱いに戻ります。

給与課税なしのパターンは先ほどお見せした図のイメージなので、一定の要件を満たさない限り損金不算入の可能性があります。

ただし、給与課税ありの場合には結局役員報酬はずっと100ということになりますので下記のようなイメージになり定期同額給与に該当するため基本的には損金算入されるということになります。

このように減額の方法次第で法人税にも所得税にも影響が伴うのでこの点についてはしっかり考える必要があるかなと思います。

今回も長くなってしまったな。。

最後まで読んでいただきありがとうございました!

この記事が気に入ったらサポートをしてみませんか?