ST/デジタル証券って、今どんな感じ?(ファクトまとめ)

こんにちは、プログラマブルな信頼を共創したい、Progmat(プログマ)の齊藤です。

第2回記事で「なんでトークン化するの?」を解説してからは、毎週「ステーブルコイン(SC)」編として解説してきました。

第7回目の本記事から何回かにわたり(※)、

「セキュリティートークン(ST)/デジタル証券」編として解説します。

※プレスリリース等のイベント週では【速攻解説】編をお届けします

「ST/デジタル証券」編の初回にあたる今回は、

実際どんな感じの市場になってきたか、マクロな概観をファクトデータベースで俯瞰したいと思います。

結論

結論からいうと、こんな感じです☟

2023年11月13日時点で、既に1,300億円規模であること

アクティブ案件は不動産STが21件、不動産以外が2件であること

ST関係者は多岐にわたること

なかでも当面は【ODX】(STセカンダリ集中取引市場)と【Progmat Coin】(SC発行管理基盤)の2点の動向が、市場インフラとしての進化の方向性であること

既に、1,300億円市場

順番にいきましょう。

まずはいつからどんな感じで伸びてきたかの概観について、こちらの図表をご覧ください。

対象とする"ST/デジタル証券"は、金融商品取引法(金商法)上の有価証券(電子記録移転有価証券表示権利等)です。

有価証券には、公募と私募の概念がありますが、

情報が広く公開されている公募案件のみとしています。

有価証券の種類はさまざまですが、公募のST/デジタル証券として実績があるのは、次の2種類です。

アセットバック型ST

社債ST(デジタル社債)

市場規模の対象としている数字は、いずれも「残高」です。発行後、償還(終了)前の元本金額をカウントし、償還(終了)するとゼロになります。

各時点でアクティブな案件の金額のみ、ということです。

アセットバック型STの「残高」は、いわゆるAUM(運用資産残高)です。

アセットバック型STのAUMとは

アセットバック型STは、ざっくりいうと、

不動産や動産、金銭債権などのアセットを、

証券発行のための法的な器(特別目的事業体、Special Purpose Vehicle、SPV)に入れて、

SPVに入れたアセットを裏付けにした証券(アセットバック証券)に関する権利を、

「電子情報処理組織(いわゆるブロックチェーン等の法的な言い方)」に表象して発行します。

1番〜3番までは、いわゆる"証券化"と同じです。

4番を「紙」で実施していれば「券面発行有価証券」、

4番を「ほふり(証券保管振替機構)の振替口座簿」で実施していれば「振替有価証券」、

4番を「電子情報処理組織(ブロックチェーン等)」で実施していれば「ST/デジタル証券」、

というイメージです。

(厳密な議論は、別途スキーム解説編で…)

アセットバック型STを発行体(SPV)を、

"アセットバック型STファンド"と呼ぶと、

このファンドは既存の証券化ファンドと同じく、いわゆるレバレッジをかけることがあります。

レバレッジをかけるとは、端的にいえばファンドにおいて一部ローンを調達することです。

なぜローンを調達して"レバレッジ(テコの原理)"をかけるかというと、

利回りを高めるため、です。

イメージはこんな感じです☟

(様々な要素を省いてシンプルにしています)

100億円の不動産を、ファンドに入れて証券化したい。(=100億円の調達が必要)

この不動産の利回りは、5%。

つまり、毎年5億円の不動産収益を生む。(100億円×5%)

全て証券の形で調達すると、この証券の利回りは、5%。(不動産収益5億円=配当5億円÷証券元本100億円)

全額を証券にするのではなく、半分の50億円をローンで調達し、残額を証券にする。

このローンの返済利子は、2%。

つまり、毎年1億円の利子を返済する。(ローン元本50億円×2%)

50億円をローンで調達した場合の配当可能額は、毎年4億円。(不動産収益5億円-ローン返済1億円=配当可能額4億円)

この場合の証券の利回りは、8%。(配当4億円÷証券元本50億円)

つまり、ローンを50%にすると、利回りが+3%。

というわけで、

一部のアセットバック型STファンドでは、

既存の証券化ファンドと同様に、一定のローンが入っています。

つまり、アセットバック型STファンドのAUMとは、

ファンドの運用残高

=裏付資産金額

=証券化(ST)元本+ローン元本

です。

市場の牽引役は、圧倒的に不動産ST

2023年11月13日現在、

齊藤の知る限り、公開されているアクティブ(※)な不動産ST案件は、全21件です。

※発行後償還前

AUMの総額は、約1,293億円。

ST全体で約1,296億円ですから、ほぼ不動産STで占めているといえます。

各種計数を過去案件全量で除した単純な平均値は、以下のとおりです。

【平均利回り】3.9%

【平均期間】6.1年

※あえて単純化していますが、

利回り水準の妥当性は裏付けとなる資産の特性によって変わるものですので、一概に絶対値として「高い/低い」は語れない点はご留意ください。

なぜ、不動産STが好調なのか?については、

「REIT、クラウドファンディング、現物投資、と何が違うのか?」の観点で別記事で解説します。

不動産ST拡大の歴史とポイント

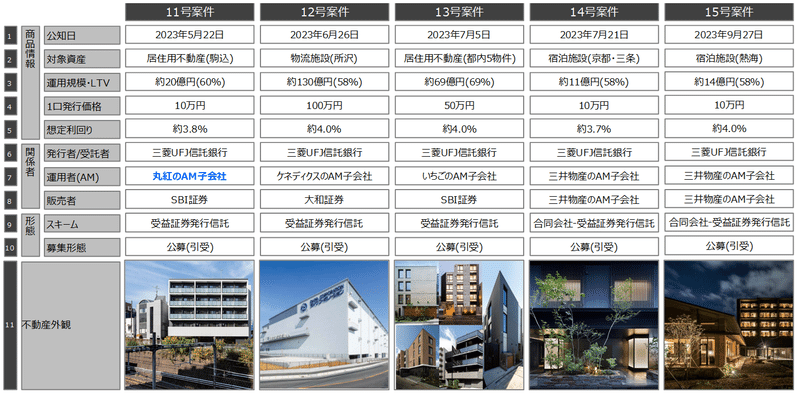

不動産STの個別案件のイメージと"お初ポイント"について、Progmat利用案件一覧ベースで振り返ります。

("お初ポイント"を青字ハイライト)

【21年07月】01号案件|本邦初の公募型不動産ST案件、ケネディクス(KDX),野村證券,SBI証券,三菱UFJ信託銀行参入

【21年11月】02号案件|三井物産デジタル・アセットマネジメント(MDM)参入、初の物流施設ST

【22年02月】03号案件|大和証券,SMBC日興証券参入、初の学生用不動産ST、初の「合同会社-受益証券発行信託(GK-JS)」スキーム

【22年02月】04号案件|初の温泉施設ST、初のユーティリティトークン付帯、初の「募集の取扱い(証券会社引き受けではない)」モデル

【22年05月】05号案件|初の複数物件ST

【22年07月】06号案件|初の100億超ST

【22年11月】07号案件|いちご不動産投資顧問参入

【23年05月】09号案件|初の宿泊施設ST

【23年05月】10号案件|MDMの直販モデル(「ALTERNA(オルタナ)」)1号案件、初の1口10万円

【23年05月】11号案件|丸紅アセットマネジメント参入

"不動産以外"のアクティブなSTは2件

2023年11月13日現在、

齊藤の知る限り、公開されているアクティブ(※)な不動産以外のST案件は、全2件です。

※発行後償還前

社債ST(デジタル社債)については、これまで6件公募されていますが、いずれも期間は1年のため、最新の1件を除き償還済み、という認識です。

(丸井様の案件以外、リピートはされていない)

金銭債権STについては、

ソニー銀行様と三井住友信託銀行様の協働により、2023年8月に本邦初案件が発行されており、

現時点では当該案件1件のみです。

ST業界構造と進化の方向性

ST/デジタル証券のニュースでは、実にさまざまなプレーヤーの名前が出てきます。

業界構造を正しく理解し、各ニュースのインパクトをその場で判断可能にするため、「役割/会社例」と「関係性」について、1枚の俯瞰図にまとめています。

まずは俯瞰図の左側が、発行サイド(供給側)です。

【発行体/運用者】アセットバック型STであれば、証券化対象アセットを調達し、証券化用ファンド(SPV)に拠出し、当該ファンドの運用(アセットマネジメント)を行う立場です。

社債STであれば、社債を発行する会社を指します。【原簿管理者】原簿とは、各証券の権利者の氏名住所等が記録された法定帳簿です。

株式であれば「株主名簿」、社債であれば「社債原簿」、信託(受益証券発行信託)であれば「受益権原簿」で、それぞれの管理者は「株主名簿管理人」「社債原簿管理人」「信託受託者」と呼ばれ、信託銀行等の金融機関が務めることが一般的です。

次に、俯瞰図の右側が、流通サイド(需要側)です。

【仲介者】いわゆる証券会社です。発行体が発行したSTを自己勘定で買い取ったうえで自社顧客に販売するパターン(引受型)と、STの販売の委託を受けて自社顧客に販売するパターン(募集の取扱い型)があります。

【投資家】STの売買主体です。証券会社に口座を有し、証券会社のチャネルを介して売買を行うことが一般的ですが、”自己募集型社債ST”等、発行体から直接購入するパターンもあります。

最後に、俯瞰図の中央が、市場インフラです。

【ST発行管理基盤】STの発行サイドと流通サイドを1つのネットワークで繋ぎ、STの発行/移転を円滑に行うためのプラットフォームです。国内の複数プラットフォームで、2021年から商用化が開始しています。

【STセカンダリ集中取引市場】2023年11月13日現在、STのセカンダリ取引は「各証券会社での買取」又は「各証券会社内顧客間のマッチング」が主流です。「STセカンダリ集中取引市場」が開設されると、証券会社を跨いだ投資家間のマッチングも可能になり、流動性の向上が期待されています。大阪デジタルエクスチェンジ(ODX)のSTセカンダリ市場開設が2023年冬に予定されているほか、日本取引所グループ(JPX)でも社債STを対象としたセカンダリ市場開設構想について公表されています。

【SC発行管理基盤】ステーブルコイン(SC)の発行/移転を円滑に行うためのプラットフォームです。STセカンダリ取引における証券会社間の資金決済が本格化した際、”ほふりクリアリング”のような中央集権的清算機関がないため、カウンターパーティリスクが増大します。このカウンターパーティリスクを極小化するため、STのRTGS(リアルタイムグロス決済)が必要であり、STのRTGS実現にはオンチェーンの資金決済手段であるSCが必要になります。

市場インフラとしての進化の方向性は、当面は次の2点でしょう。

【ODX】=2023年冬に開設予定の「STセカンダリ集中取引市場」が、どのようなスタートを切るか?

【Progmat Coin】=2024年以降に提供が見込まれている「SC発行管理基盤」が「ST発行管理基盤」や「STセカンダリ集中取引市場」といつからどのように連携を開始するか?

最後に…

「ST/デジタル証券」編の初回にあたり、まずは現時点の市場概観について解説してきました。

2023年11月13日現在で、既に1,300億円規模であること

アクティブ案件は不動産STが21件、不動産以外が2件であること

ST関係者は多岐にわたること

なかでも当面は【ODX】(STセカンダリ集中取引市場)と【Progmat Coin】(SC発行管理基盤)の2点の動向が、市場インフラとしての進化の方向性であること

について、ざっくりとご理解いただけましたでしょうか…?

「不動産STは、なんで人気なのか?」

「社債STが成長軌道に乗るために、何が必要なのか?」

「さらにSTのアセットタイプが拡がるには、何が必要なのか?」

「STのスキームとSCのスキームは、何が違うのか?」等、

基本的なところからマニアックなところまで、解説していくつもりです。

STもSCも、ここから年末にかけて複数の情報公開を予定しており、都度【速攻解説】も発信しますので、楽しみにお待ちいただけますと幸いです。

この記事が気に入ったらサポートをしてみませんか?