72の法則

「利率が複利で何%であれば、何年で資産が倍になるのか?」というのは、長期的な資産運用においては目標利率や投資できる期間を考える上で目安になりますので、簡単に(暗算で)計算できると非常に便利です。

例えば年率が約8%のファンドがあった場合、このファンドで運用すれば何年でだいたい資産が倍になるのか、暗算で計算できると資産運用の計画がたてやすくなります。

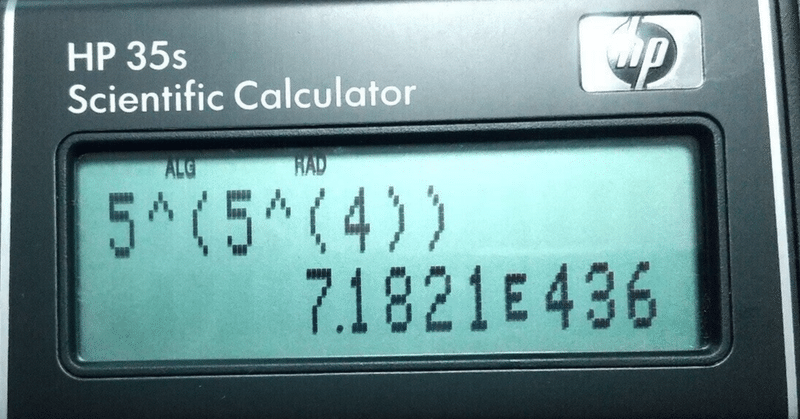

単利であれば単純に「利率 × 年数」がその運用年数の資産の増加率であり簡単に計算することができますが、複利の場合には指数関数を計算する必要があるので、ちゃんと計算しようとすると関数電卓が必要になってしまいます。

そこでこれを計算するのに非常に役に立つのが「72の法則」です。

これを式で表すと

資産が倍になる年数 = 72 ÷ 利率 (%)

となり、72を利率で割ることで資産が倍になる年数を、大まかではありますが算出することができます。

計算例

例えば利率が1%であれば 72 ÷ 1 = 72 ですので、おおよそ72年で倍になります。

利率が3%であれば 72 ÷ 3 = 24年、6%であれば 72 ÷ 6 = 12年、10%であれば 72 ÷ 10 = 7.2年ということになります。

実際の値

これは近似値しか計算することができませんので、実際の(厳密な)値とは少しずれてしまいますが、だいたいの値を大雑把に把握したい場合にはかなり正確に計算できます。

そもそも「利率が◯%」といっても、定期預金などでなければ利率は運用成績によってブレますので、だいたいの値がわかれば多くのケースでは十分でしょう。

そこで厳密に「資産が倍になる年数 × 利率」を計算してみた結果が以下の表となります。

どうでしょうか?69.35〜72.73とブレはありますが、だいたい72くらいになるというのはそんなに間違っていませんね。

計算精度がひと桁くらいで十分な場合にはこれで計算することができます。

なお、真ん中の値としては「71」くらいになりますが、72という数字は「2, 3, 4, 6, …」と多くの整数でちょうど割り切ることができるため、「71の法則」ではなく「72の法則」となっているのだと思います。

数学的説明

ここからは数学の話です。高校レベルの数学の知識が必要となりますので、数学があまり得意ではない方は読み飛ばしてください。

それではなぜ「利率 × 年数」という値がほぼ一定で72くらいの値になるのでしょうか?

その理由を数学的に説明します。

まず利率を r (%) とし、資産が倍になるまでの年数を n (年) とします。

すると次の式が成り立ちます。

(1 + r/100)^n = 2

両辺の自然対数をとると

n ln(1 + r/100) = ln(2)

となりますが、ここで注目すべきなのは r は比較的小さい値 (1〜10) であるというところです。

x を小さな数とすると、自然対数はいい精度で

ln(1 + x) ≒ x

と近似できます(Taylor展開)。これを先ほどの式にあてはめると

n × r/100 = ln(2) ≒ 0.693

となりますから、結局

n × r ≒ 69.3

となり、一定となります。

値としては69と72からは少しずれますが、利率が5〜10%程度の場合には誤差が少し出てきますので、72ぐらいの一定値になるというわけです。

さいごに

投資先の期待利率から、どのくらいの期間で資産がどのくらい増えるのかを速算するのにこの「72の法則」は非常に便利ですので、ぜひ覚えてください。

例えば投資家との会話やSNSなどで「資産が15年で4倍になりました」と言われたとき「この人の平均年率は何%くらいなのかな?」というのもこの速算方法を使えば簡単に計算できます。

どうやって計算すればできるのか考えてみてください。(最後に模範解答があります。)

模範解答

資産が15年で4倍ということは、複利計算では7.5年で倍になったということです。したがって

利率 ≒ 72 ÷ 7.5 ≒ 9.6%

が正解となります。ちなみに厳密解は約9.6825%ですので、かなり正確な計算だと分かります。

この記事が気に入ったらサポートをしてみませんか?