【お金Lv.51】ソニー変額保険「世界コア株式型」に学ぶ運用哲学と運用会社の戦略⑭

資産形成に関心を持っている多くの方が注目をしているのが変額保険(特別勘定)です。

中でもソニー生命の変額保険・変額個人年金とアクサ生命の「ユニット・リンク」シリーズは人気を二分するところでしょうか。

また最近ではメットライフ生命の「ライフインベスト」なども使い勝手の違いこそあれ魅力的と感じている方もいるかもしれません。

世間である種ブームとなっているインデックス(パッシブ)運用ではなく、これらはアクティブ運用を主体としている運用先が目立ちます。

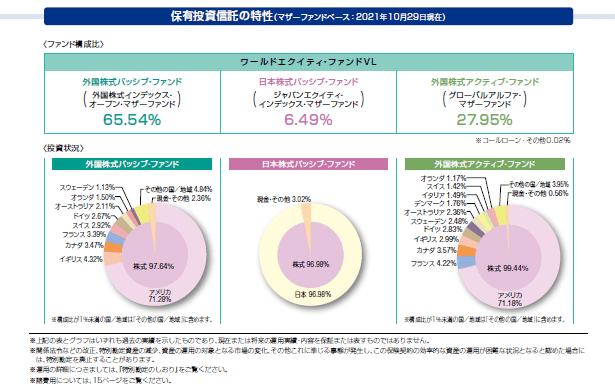

そんな中で変額保険で長期運用の実績を持つソニー生命の変額保険・変額個人年金で多くの方が選択をしているであろう「世界株式型」ではなく「世界コア株式型」というパッシブ運用とアクティブ運用を絶妙に組み合わせた運用先について今回は触れていきたいと思います。

まずソニー生命の変額保険・変額個人年金で最も支持を集めている特別勘定「世界株式型」は1999年5月に運用が開始され、1兆3,775億円超(2021年10月末時点)の資産規模(預かり資産残高)を誇り、国内の資産運用会社が扱う全ての証券会社の扱う投資信託(アクティブ・ファンド)の中でも突出した支持*を集めています。

*1兆円越えのアクティブファンドは2021年12月1日時点で日本に3本しかない。しかも「世界株式型」以外の運用会社は海外の運用会社によるもの。

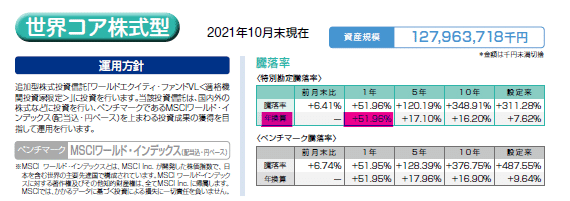

一方、今回扱う特別勘定「世界コア株式型」は2002年8月から運用開始とこちらも間もなく20年目に到達しますが、資産規模は1,279億超と「世界株式型」のおよそ10分の1程度ですが直近1年(2020年10月~2021年10月)での騰落率には目を見張るものがあります。

改めて断るまでもなく資産形成において大切なのは過去1年の騰落率ではなく、多くの投資家たちが意識している長期での運用実績でもなく、自身の運用が最終的に目的を実現するための目標を達成できるかですのでどちらが一概に良い悪いという話ではそもそもありません。

これらはいずれも一つの参考値であり、将来の運用実績を保障するものではないからです。

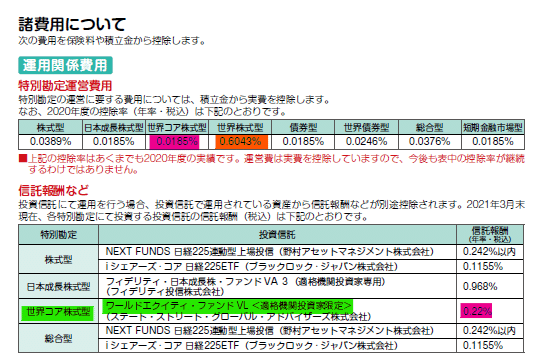

運用方針の違いだけでなく、諸費用に関しても見てみるとアクティブの比率が少ないこともあり、ソニー・フィナンシャルによる内製である「世界株式型」の0.6043%に対して、特別勘定運営費用+信託報酬で0.0185%+0.22%=0.2385%と低廉に抑えられているのも大きな特徴です。

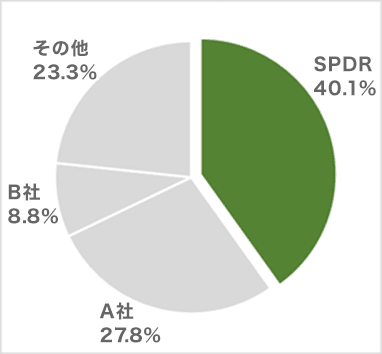

これはコストの高いアクティブ・ファンドはダメで、パッシブ(インデックス)ファンドが良いという発想から「世界コア株式型」がいち早く脱出して、世界的なパッシブ運用ブームで株式市場に過剰に資金が流入した流れによる株高傾向に巧く乗りつつ、アクティブ運用を28%ほど織り込んできた特別勘定とみることが出来そうです。

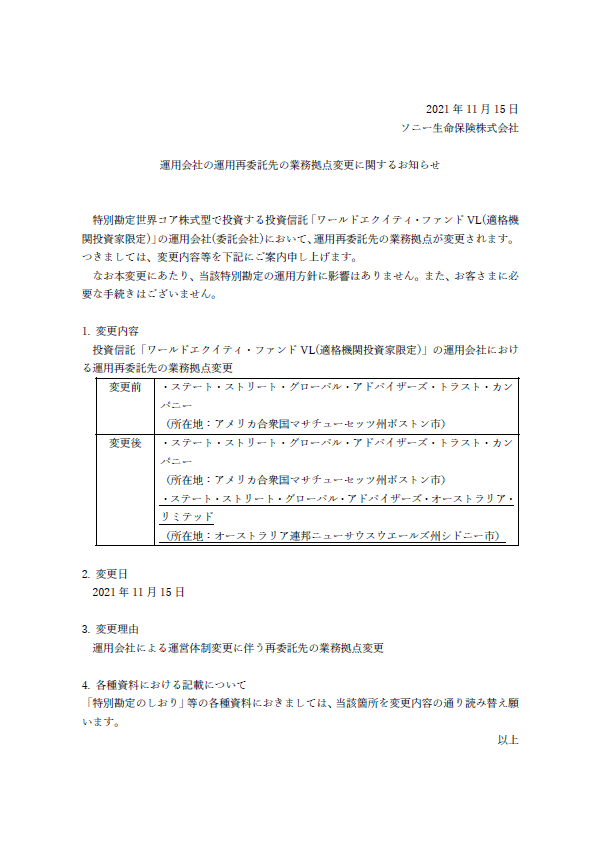

ところでこの「世界コア株式型」は2021年11月15日より運用拠点をステート・ストリートの本社があるボストンから、オーストラリア・シドニーへ移転したそうです。

こうした特別勘定の運用先変更はアクサ生命でも2021年11月1日より行われていますが、何故最近になってこうした流れが続いているのかをちょっと考えてみたいと思います。

世界三大資産運用会社の一角、ステート・ストリート

ステート・ストリートの前身は1792年、フランス革命により外国為替が繁忙した年にユニオン・バンクという銀行としてヨーロッパからの寄港がしやすかった東海岸の北部ボストン*で創業しました。

*イングランドからの移住者によって開かれたことから当時はニューイングランドと呼ばれた街

アメリカとヨーロッパとの物流が本格的に始まった時代。同銀行は当時の欧州の主要産業だった綿・絹貿易の為替業務を担い、またボストン市街における不動産取引でも大きく都市の繁栄に貢献しました。

当時、ボストンの会社があった場所の道の名前に由来して資産運用会社「ステート・ストリート・トラスト・カンパニー」は設立され、1929年に米国初のミューチュアルファンド("企業型"投資信託*)に認定され規模を拡大しました。

*日本での殆どの投資信託は"規約型"。企業型はほぼ普及していない。

企業型投資信託(ミューチュアルファンド)は資産運用会社の株式を保有する事で、資産運用会社の運用成果(主に配当等)を享受することができる。

1970~1980年代に国際金融市場で投資銀行(日本的に言えば証券会社)としてグローバル化を推進して、今日のフィデリティやメリルリンチ(現バンク・オブ・アメリカ)、また世界各国の生命保険会社が合併して規模の急拡大した現アクサ生命の資本提携を受けるなどを積極的に行い資産運用における地位を確立していきます。

2000年代に入ると運用の中心をいち早くETFに軸足を移し、今ではSPDRシリーズなどで世界最大級の資産運用会社の一角として存在感を示しています。

尚、預かり資産規模では2020年に世界第三位のステート・ストリートですが、資金の流動性(出来高)では2020年に米国ETFで第一位となっており、表面的な経費率などだけでコスト比較をするだけでは本当の運用のパフォーマンスを比較することは容易ではないことを教えてくれます。

【追記23/07/06】

日本の大株主ランキングの中で日本生命はすぐに使わない保険料のプールを公社債に加えて国内外の株式に機関投資家として投資をする大きな存在感を持っています。

また財務大臣は日本郵政などの株式を大量保有するため第二位にランクイン。

ステート・ストリート社は第三位にランクイン。同社の存在を普段感じることは少ないかもしれませんが、日本経済にも大きな影響を与えている会社になります。

ボストンからシドニーへ運用拠点の移転

本社は今も変わらずボストンのままですが、ステート・ストリートは何故、運用拠点をボストンからシドニーへ移したのでしょうか?

緯度が高くて冬場は寒いボストン(年間最低平均-5℃/最高平均28℃)が嫌になってエメラルドグリーンの綺麗な海の南国のシドニー(5℃/32℃)へ…そんな理由でわざわざシドニーへ運用の拠点を移動させたりしません。

考えられる理由は大きく3つです。

まず考えたいのが取引の時間帯という都合です。

世界の主要な株式市場は世界一の取引量を誇るニューヨーク証券取引所、第二位のナスダック証券取引所(NY)、第三位の東京証券取引所、第四位・第五位の上海証券取引所・香港証券取引所、シンガポール証券取引所、ロンドン証券取引所など各地にあり、株式市場は世界中で土日や現地の祝日等の記念日を除き原則として毎日開かれ、開場時間をリレーするように市場を移りながら売買が行われています。

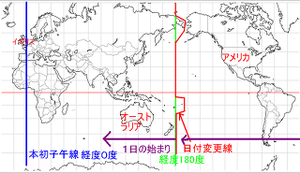

改めて細かく解説しませんが世界の日付はイギリスの子午線(経度0度)を基準ではなく、太平洋上にある日付変更線(経度180度とロンドンの真裏)によって行われているため、先進国ではニュージーランド・オーストラリアに次いで日本(東京)のマーケットが開かれます。

NYとシドニーの時差はおよそ-13時間。シドニーと東京の時差は+1時間です。

NY証券取引所は現地時間9時30分~16時*(日本時間23時30分~翌6時)まで、東京証券取引所は9時~15時(2024年度までに15時30分まで延長予定)。

*サマータイムは-1時間。

サラリーマンにとってNYの閉場時間16時という時間帯は仕事終わりにはやや早い時間帯ですが、この時間帯は日本時間で朝6時でまだ日本の証券取引所は開いていません。

取引量(売買合計)で世界第一位のNY証券取引所、第二位のナスダック証券取引所が現地時間の16時(日本時間6時)に閉場して、第三位の証券取引所である東京証券取引所が開場する9時までの3時間…世界の株式市場の取引量は激減します。

以降は時差-1時間ほどで取引量第四位の上海証券取引所や、時差-3.5時間のムンバイ証券取引所(インド)、時差-8時間のパリ・アムステルダムのユーロネクスト、時差‐9時間のロンドン証券取引所が開場し、その5時間後にはNY証券取引所・ナスダック証券取引所が開場します。

証券取引所に上場している企業は基本的に現地法人などが多いので、世界中の企業が集まるアメリカに現地法人を持つ企業が多いNY証券取引所などは必然的に最も取引量が多いということになるのですが、資産運用会社にとっては必ずしもその証券取引所のある場所の近くに拠点を構える必要はありません。

インターネットが広く普及した現在では世界のどこにいても現地時間に合わせてテレワークで働くという働き方も可能ですし、世界各地に拠点を設けることで証券取引所の開場時間に合わせて売買を引き継ぐという事も可能です。

しかしシドニーと東京の時差は僅か+1時間。しかもオーストラリア証券取引所(ASX)は現地時間10時開場で、東京証券取引所は9時に前場が開場しますので時差によるNYとのリレーというメリットは殆どありません(笑)

金融の仕組みのおさらいにとしてこの開場時間帯についてさらっとでも触れておきたかっただけです。

本当の1つ目の理由は「取引内容・取引量」です。

オーストラリア証券取引所(ASX)は1987年に6つの取引所が統合されて現在の形となりました。

オーストラリア証券取引所以外にも国内に4つの証券取引所が現存している点は日本とよく似ています。

(札幌アンビシャス・名古屋セントレックス・福岡キューボード…かつては大阪や京都・神戸・広島・新潟にも証券取引所があったが統廃合された。)

日本を除くアジア・オセアニア地域では2010年時点で香港市場の2倍、シンガポール市場の4倍の時価総額である1兆米ドル(100兆円規模)ととても大きなマーケットです。

過去にシンガポール証券取引所(SGX)との提携を発表したりするなど、将来に向けての統合を模索しているとされていますが今のところ実現には至っていません。

仮の話ですがSGXとASXが統合されれば、取引量では東京証券取引所を抜き第三位となり、上場企業数でもボンベイ証券取引所(インド)に次ぐ世界第二位となり、投資基金残高でもルクセンブルクを抜いて米国に次ぐ第二位と存在感を大きくしていくことになります。

ASXに上場している企業はオーストラリアの産業を反映して資源関連企業(エネルギー・金属・鉱物など)33.4%や金融業34.5%が多くを占めていて、1991年半ばからコロナショックまでの約29年間に渡った好景気*が終わり、鉄鉱石やエネルギーの最大輸出相手国である中国との関係悪化による先行きがどうなるかに注目が集まっています。

*先進国の戦後経済史上最長の好景気期間。

売買の46%がアメリカからとなっており、日本が7.7%、隣国ニュージーランドからの投資もそれに匹敵する規模で多く、日本以外のアジア地域からの売買は少ないのが特徴です。

ようするに中国を中心としたアジア地域などの発展著しい新興国への資源輸出による産業の下支えと好景気の長さを背景としてコロナ禍までは安定的な株式市場だったと言えます。(債券市場も2016年頃まで高金利で人気だった)

また巨大な島国と呼ぶこともできる大陸であることからコロナ禍での渡航制限や検疫の強化、外出規制などによって感染者数の抑制、死亡者数の少なさなどコロナ禍での優等生とも評価されることもあり、景気は2021年には早くも2桁成長のV字回復を見込んでいます。

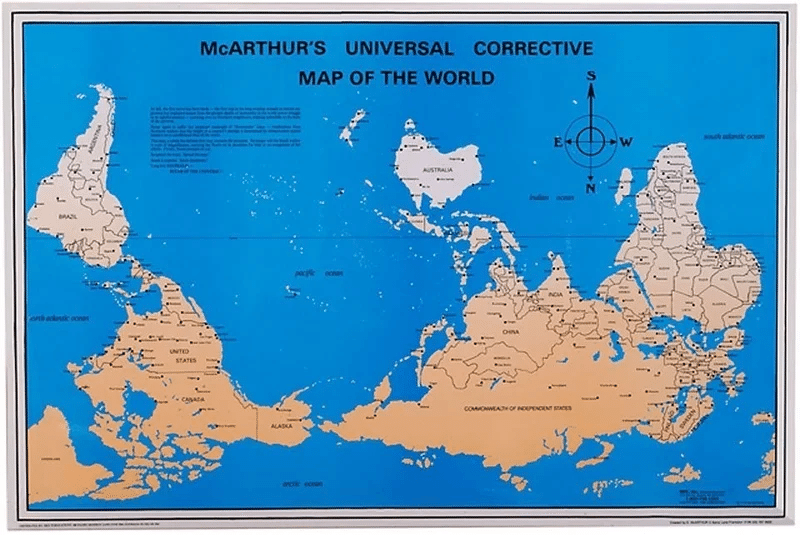

また2つ目の理由は「安全性」です。

オーストラリアは地理的に周辺に敵国となる国がないことから戦争に巻き込まれたり、ミサイルが誤って飛んできたりということをあまり想定しなくて良いという特徴があります。

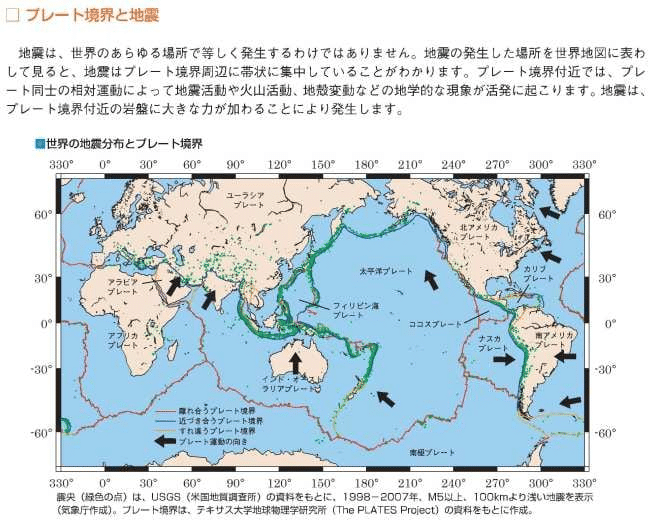

しかも環太平洋に位置しながらも大きな地震がめったに起きない特徴があります。

これはインド・オーストラリアプレートにオーストラリア大陸がどっしり乗っかっているためと言われています。

(なので地震が起きるとみんな天変地異が起きたごとく慌てる。2021年9月22日にメルボルンでM5.9の大地震が起きた時にはほぼパニック…)

基本的には海洋国家で、いきなり国境を超えて侵略される心配も少ないことから世界の警察(または軍隊)とされるアメリカに対する不安が強まるとオーストラリアの経済に期待が集まるという退避場所としても投資市場では認識されています。

この点はスイスとは真逆の理由での安心と言えるでしょうか。

アメリカが中国やロシア、中東とミサイルをぶっ放しての物理的な戦争をするとは少し考えづらいですが、有事の際にアメリカと離れた場所で資産を運用するというのはとてもまっとうな安全に対する考えと言えるでしょう。

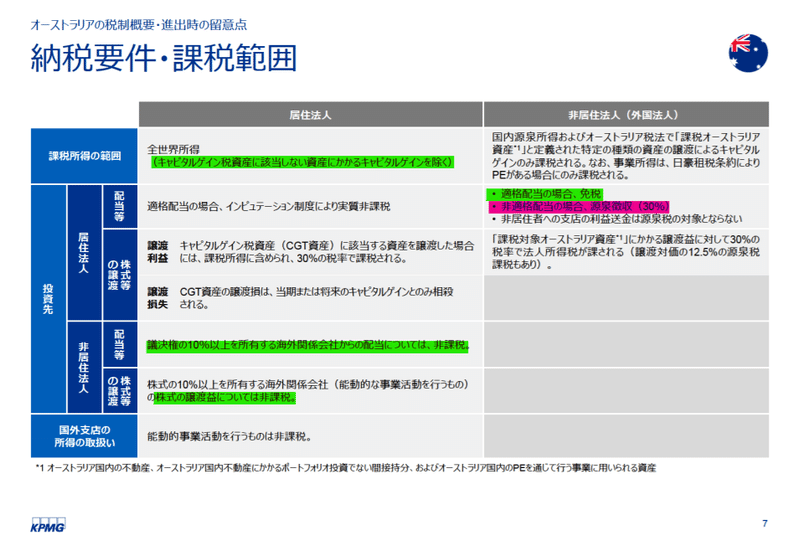

3つ目の理由、これが最も大きいと考えているのですが「適格税制」です。

まずアメリカの法人税率は連邦税21%、これに加えて各州の州法人税等*(法人所得税)が課せられます。*ボストンは8%

対してオーストラリアの法人税率は30%です。

これではほとんど意味がないように思えます。

しかし資産運用会社における株式等の売買におけるキャピタルゲイン(譲渡差益)は本来は課税対象であるのに対して”適格配当”と呼ばれる一定以上の資産等の条件を満たしているファンド等が出す場合には免税となり、オーストラリアからみた海外関連会社からの配当についても非課税。

更に譲渡益についても一定条件を満たすと非課税という納税要件があります。

運用拠点をシドニーへ移転する最大の理由はこうした点と予想しています。

セオリー崩れる世界人口減少の株式市場の未来予測に備える

この記事が気に入ったらサポートをしてみませんか?