未だに「インデックス有利、アクティブ不利」と思っている殆どの個人投資家が陥っている誤解3⑭

前回までインデックスファンドに今更投資をしては行けない理由を書かせていただきました。今回はこれらの考えの先にあるアクティブファンドにこそ投資をするべきであるという理由を書いていきたいと思います。

「多くのアクティブファンドは長期運用でインデックスに及ばない」という40年も前に生まれたカビの生えた理論をまるで黄金を生み出す法則のように後生大事に抱えている方にとって前回は耳の痛い話だったかもしれません。

理論や定義は時代と共に変わると言うことを先日、noteのトップに掲載されていた日経新聞の「問題です。世界に国はいくつあるでしょう?」を見てとても良く似ているなと思いました。

40年前と現在では共通する点もありますが、経済もまた各国の置かれている状況も大きく異なります。

インデックス運用そのものを全否定するつもりはありませんが、思考停止してインデックス運用をしている個人投資家を「日本の上場企業をダメにしている経営者の金魚のフン」と考えています。

今回はアクティブファンドでリターンが出ていない投資家にとって耳の痛い話をしたいと思います。

正直、ファンドや経済の情報がこれだけ公開されている中でアクティブファンドでリターンが出せないファンドを選ぶのは目をつぶってファンドを選んでいるのか、サルにダーツを投げさせて選んでいるのではないかと思います。

アクティブだから悪い、インデックスだから良い…そんな発想だからあなたのリターンは大して良くないのです。

リターンが満足に出ないのはファンドが悪いのではなく、あなたの選び方が間違っているのです。

そんなのはアクティブファンドであろうとインデックスファンドであろうと変わりありません。

つまりアクティブかインデックスかの議論は意味を為しません。

今回はそれについて解説します。

アクティブファンドこそ投資信託の原点、二つの歴史的オリジンファンドを知る

明治維新の5年前、1863年に英国ロンドンで世界で最初の投資信託※”The Foreign and Colonial Government Trust”が誕生しました。※諸説ありますが、いずれも同年に始まっている。

名前に冠された”Trust”とは”信託”の意味です。そこには、ある目的のために第三者の力を借りて実現をするという意味が込められています。

信託は12世紀頃に十字軍の遠征の際、死を覚悟して領地を離れる騎士たちが、遺された家族が無事に過ごせることを願って信頼できる第三者に領地の管理を任せ、そこからの収穫や徴税から得たお金を自分の家族に届けることを約束した契約が起源とされています。

当時は生命保険がまだ誕生していない時代。不慮の死が家族にとって悲しみだけでなく財産や生きる糧を失う大きなリスクだった時代です。

第三者に家族のこれからの事を託すという信頼は、今日の信託銀行として託された業務を遂行する役割を担っていますし、その後18世紀に発明された近代生命保険によって経済的なリスクに対する自助の備えとして資本主義社会の中で発展してきました。このため保険業は広義の意味で”信託”に含まれます。

また当時のイギリスは産業革命を背景に世界に植民地を広げ、海外へ投資を積極的に進めていた時代でした。海外への投資には情報と巨額の資金が必要です。そこで一人の財産では困難でも、出資者がそれぞれの資産の一部を出し合えば大きな投資資金を用意する事ができる。そして専門家が異国の地の情報を集めて、出資者に代わって投資をして資産を増やす仕組みとして投資信託は誕生します。

この世界初の投資信託の目的とは、次のようなものだったと記録されています。

「このトラストの目的は、多くの種類の証券に分散投資を行い、かつ剰余金の一部を元本返済のための減債基金として積み立てることにより、外国(Foreign)および植民地(Colonial)政府証券投資(Government)の危険減少をはかり、中流階級の投資家にも大資本家と同様な利益を享受できるようにすることにある」

驚くべきは150年以上も昔、株式市場の誕生からおよそ半世紀というこの時代にすでに分散投資という概念があったことです。

また投資家が自分で行ったことのない異国の経済や文化、企業などを専門の第三者に調べてもらい良い企業や地域に投資までしてもらうという仕組みは現在のファンドマネージャーやアナリストたちとほぼ同じになります。

この投資信託を今日の分類で分けるのであればアクティブ型投資信託ということになります。

投資信託の原点はアクティブ型だという事実は投資信託へ投資する全ての投資家が再認識をするべき点です。

では世界最古の投資信託のポートフォリオとはどんなものだったのでしょうか。

組成された当初のポートフォリオは、以下のようだったそうです。

(※利回り)

* アルゼンチン債(6%)

* オーストリア債(5%)

* ブラジル債(5%)

* チリ債(7%)

* ダニューブ債(8%)

* ポルトガル債(3%)

* ロシア・アングロ・ダッチ債(5%)

* スペイン債(3%)

* エジプト債(7%)

* エジプト鉄道融資(7%)

* イタリア債(5%)

* ニュー・サウス・ウェールズ債(5%)

* ノバ・スコシア債(6%)

* ペルー債(5%)

* トルコ債(6%)

* アメリカ国債(5%)

当時のイギリスは世界のおよそ4分の1を植民地にしていました。いかに国外に広大な範囲を支配していたかが分かる内容であると同時に、当時の投資とは株式ではなく債券投資であったことも分かります。

利回りが5〜8%の時代だというのもそうですが、安定した投資の基本は債券投資である事が分かります。

今でも機関投資家の主な投資対象の中心は債券です。株式投資も行なっていますが、その割合は今なお市場規模にほぼ比例していて株式:債券の比率は1:9や3:7、4:6など圧倒的なウエイトが置かれています。

その後1868年、株式市場の発展に伴って投資組合を株式会社化する流れの中で欧米では現在主流の「会社型」投資信託(ミューチュアルファンド)が誕生します。

会社型とは、投資を主な事業として行う資産運用会社の株式を取得する事で、会社が投資によって得た利益を株主として配当(分配金)を受け取る、または株価の値上がりで資産を増やす投資手法です。

世界一の投資家として著名なウォーレン・バフェット氏が会長を務めるバークシャー・ハサウェイもこのタイプですが、日本では会社型の投資信託は残念ながら数えるほどしかありません。

他方、日本で販売されている投資信託の殆どは「規約型」と呼ばれ、資産運用会社が組成して販売している商品を投資家は買って投資を行います。これによって適用される配当/分配金の税制が大きく変わり、日本では再投資・非課税(本当の意味での非課税)による複利運用(DRIP)が出来ないとされています。

”The Foreign and Colonial Government Trust”はその後、株式市場の発展に伴い運用先を債券から株式へ切り替えていき、150年以上が経った現在も名前を”The Foreign and Colonial Investment Trust”と変え運用を継続しています。

2016年現在の投資先517銘柄の中にはMicrosoft、Amazon、Facebookなどの世界を牽引しているIT企業も名を連ねており時代によって投資先を見直すスタンスも継承されています。

残念ながらこの世界最古の投資信託は日本では販売されていません。

また米国でも1924年に歴史的な投資信託が運用を開始しました。「マサチューセッツ・インベスターズ・トラスト(MIT)」は今年で95年目になりますが、現在もなお運用がされています。

IFAによってはMITを世界最古の株式型投資信託と評する人もいます。何故ならMIT以前の投資信託では資産運用会社が顧客から預かった資産を直接管理していたからです。

以下はフィクションですが、実際にはMIT登場以前にはこのようなことが公然と行われていたのです。

A氏「今週はファンドに12億円の資金が入ってきたよ」

B氏「ほおー、それは好調だな」

A氏「ここだけの話だけど、300万円くらいここから抜いても分からないんじゃないか」

B氏「えっ! お前何を言っているんだ」

A氏「いや、数字をちょっと操作するだけだ。大丈夫だよ。誰にも分からないよ」

こんな事が起こらないようにMITは顧客からの資産を信託銀行に預けて管理をするという分業を行いました。また顧客がいつでも追加投資や解約ができるオープンエンド(追加型)という仕組みを先駆けて採用しました。クローズエンド(単位型)が主流だった富裕層向けではなく、中流階級の投資家に支持されて今日に至ります。

そしてその後の1929年の世界大恐慌、第二次世界大戦、米ソ冷戦、ベトナム戦争、オイルショック、キューバ危機、日米貿易摩擦、悪性のインフレーション…様々な経済危機を乗り越えてきました。

運用開始当時の投資額を1とした場合、2017年末までの運用成果は3,795倍となり、長期投資による複利効果が資産を極大化する事例として知られています。この投資信託も分類としてはアクティブ型となります。(1970年代までインデックス運用は存在しなかった)

2016年に週刊投資雑誌バロンズによる運用アプローチ・運用成果で8年連続の「ベスト・ミューチュアル・ファンド・ファミリー」にノミネートされました。

投資の世界ではしばしば、投資信託の運用成果をスポーツに喩えます。

MITはいわば95歳の超高齢者アスリートです。その酸いも甘いもの経験してきた熟練の成果に、若いアスリートたち(ファンド)がひれ伏した象徴とも言える事例です。

また運用期間(トラックレコード)の長さは熟成されたワインのようにも喩えられます。様々な下落や危機を乗り越えたからこそのファンドマネージャーの経験や技術が蓄積され、そして次の危機や変化にいち早く対応できるようになっていきます。

更に投資信託の運用実績は絵画に喩えられます。ピカソのファンというある婦人がカフェの紙ナプキンに絵を描いてもらった時のエピソードをご存知でしょうか。

お礼は幾らでもすると話した婦人にわずか30秒ほどで絵を描いたピカソは渡しながら「この絵の値段は100万ドルです」と伝えました。

たった30秒やそこらで描いた絵にそんな大金は払えないと激昂する婦人に「私はこの絵を描けるようになるまで30年かかりました」と優しく微笑んだそうです。

私は長いトラックレコードを持つアクティブ型投資信託に尊敬と敬意を払っています。購入時手数料・信託報酬それは運用する人、資産を管理する人、選ぶ人それぞれの仕事に対する対価だと考えているからです。

あなたの資産を預けるに足るファンドでしょうか。そのお金は運用先で何に使われていますか。

あなたの投資に哲学はありますか?

机上の空論でお金は増やせません。そこに想いが込められていないからです。

ベンチマークを超える運用が出来る期待と実績にこそコストを払う価値のある

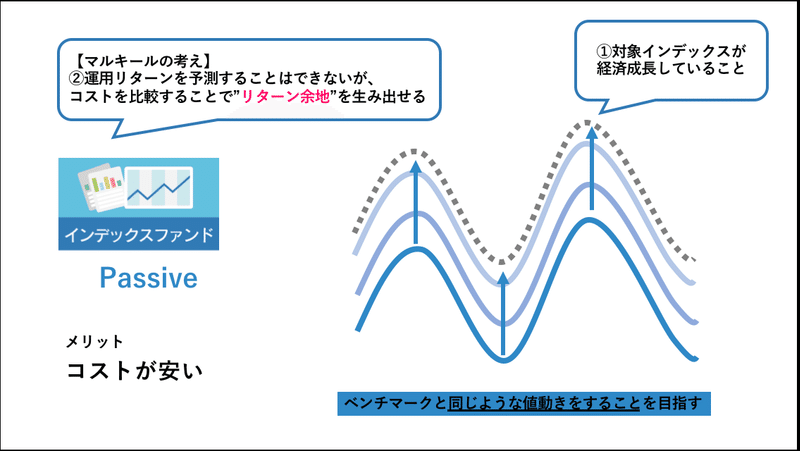

インデックスファンドと同じようにアクティブファンドにもベンチマークが存在します。

しかしインデックスファンドが「ベンチマークに対して同じような値動きをする事を目指す」ことを目指すのに、アクティブファンドは「ベンチマークを上回る運用を目指す」事が目的です。

目指すとは努力目標ですから必ずしも達成出来るかは分かりませんが、投資家の立場で考えるとベンチマークを超えられないアクティブファンドに存在価値はありません。

高いコスト(信託報酬など)を支払ってベンチマークに負けるようなファンドは鼻から選んではいけません。

常にベンチマークを上回れるかは結果次第ですが、自分が目指す運用期間中に目標である水準のリターンを出してこそアクティブファンドではないでしょうか。

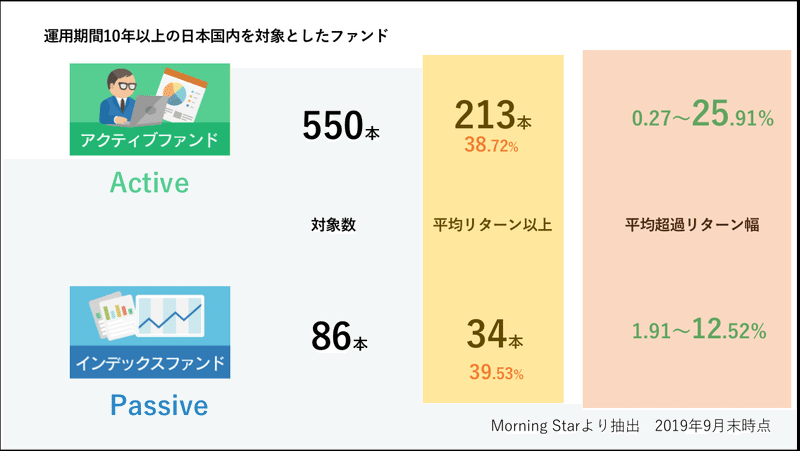

こうした運用が出来るファンドはアクティブファンドであろうとインデックスファンドであろうと全ファンドの4割程度です。

そしてこのファンドの本数、つまり確率に騙されてはいけません。

本当に大切なのはカテゴリー平均リターンをどれだけ超過できているかです。

一般的に言われる日本株式の平均リターンは3〜4%です。しかし、市場全体が好調な時(7%など)にこの3〜4%を出しても意味がありません。

市場平均が7%なら7%を超えてどれだけリターンを出せるか、また下落時にはより下落幅を抑えられるかが肝心です。これが”平均超過リターン”です。

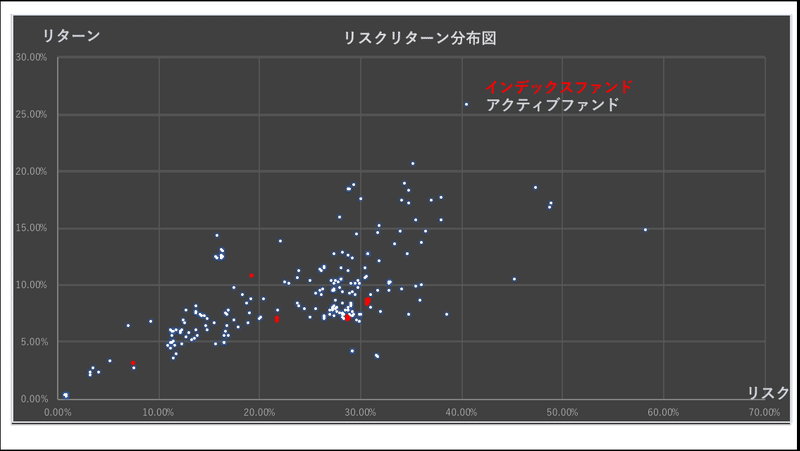

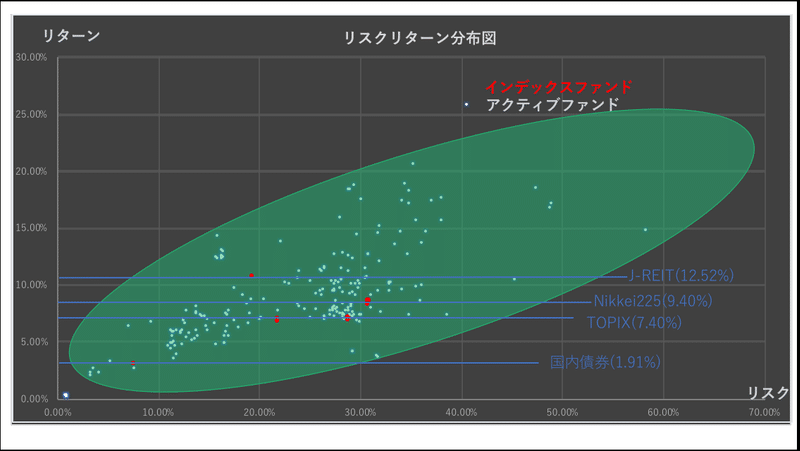

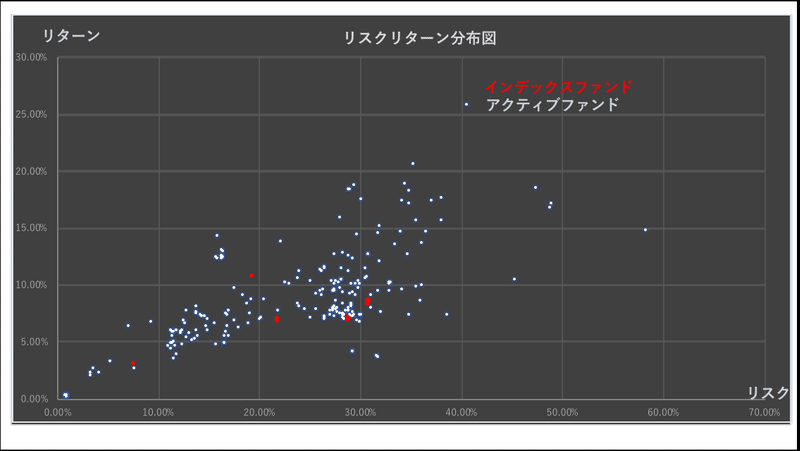

インデックスファンドとアクティブファンドの平均超過リターンをリスクとリターンでプロットすると次のようになります。

インデックスファンドはベンチマークとする指標によって固まっているのに対して、アクティブファンドはリスクとリターンがばらけているのが分かります。

これはこのように考える事が可能です。

同じ4割程度の確率で平均リターン以上を上げられるとすれば、より超過リターンまたはリスクを抑えた運用が出来るならアクティブファンドを選ぶ意味があるという考え方です。

インデックスファンドならどれでもこの赤い点のように平均リターン以上を出せる訳ではありません。何しろ10年超で6割のインデックスファンドはここにさえ辿りつかないのですから。低コスト化が進む昨今、よりコストの安いインデックス ファンドへ次々と乗り換えが起きてファンドが消滅なんて事態さえ今後は増えてくるでしょう。

インデックスファンドの存在意義である低コストは大切な要素ではありますが、果たして10年20年と長期にわたってその資産運用会社がそのファンドを持続してくれるかもよく見極める必要があります。

コストが安すぎるために資産運用会社に不採算で繰り上げ償還などされたら損をするのは資産運用会社ではなく投資家なのですから。

こうして見るとインデックスファンドと同じ程度のリターンでも、よりリスクを抑えたアクティブファンドが無数にある事が分かります。

私は超過リターンは赤いインデックスファンドより上にあるファンドで、かつ左側に寄っているファンドは良いアクティブファンドと考えています。

インデックスファンドには決して逆立ちをしても手が届かない低リスクで高リターンの運用、または高リスクでも圧倒的な高リターン。これにこそ高いコストを支払う価値があるのではないでしょうか。

一方のインデックスファンドはより低コスト、超低コストのファンドが次々に誕生していますが、それはこの青い線が点線(ベンチマーク)を目指してより市場平均に近づこうと刻んで行こうとしている事を意味しています。

しかしインデックス運用とはリターンを出すのではなく、ベンチマークを基準としたこの値動きに連動する事がそもそもの運用目標なので絶対的にこれを上回るリターンはインデックスファンドには存在し得ません。

インデックス運用で約60%の脱落したファンドが既にあることに日本の資産運用会社によるインデックス運用が事実上否定されていると言っても過言ではないでしょう。

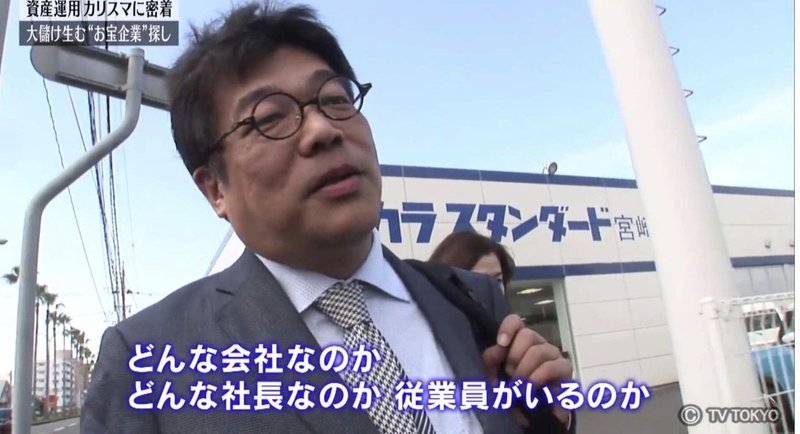

アクティブファンドの運用者であるファンドマネジャーやアナリストは年間120日超を出張先で過ごす人もいます。

国内株式であっても北海道から沖縄まで全国に点在する有望な企業を訪問して調査して、その企業の経営者の考え方や経営、財務などを様々な視点から分析して投資するべきかを判断しています。

この出張にかかるコスト、飛行機代や電車賃・宿泊費などは投資家から集めた信託報酬によって賄われています。

日本最大のアクティブファンドのファンドマネジャーは何を考えているか

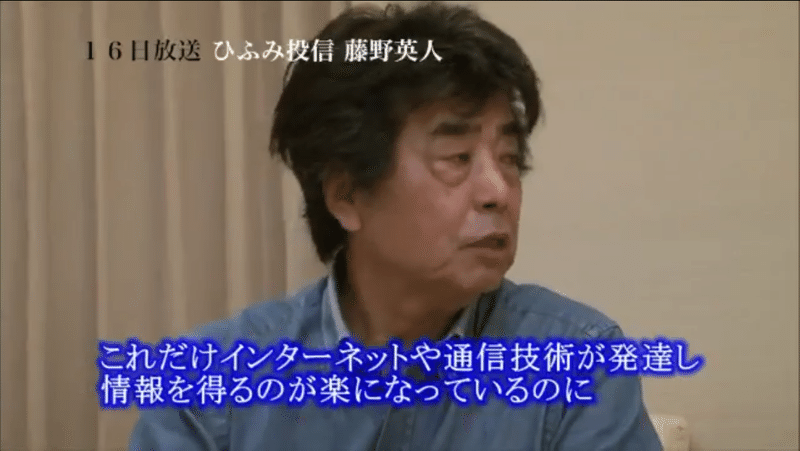

日本株式を主な投資対象とした投資信託の中で最も預かり資産残高の多いアクティブファンドはレオス・キャピタルワークスの運用する「ひふみプラス」です。

メディアに取り上げられたことでここ2年ほどは膨大な資金が日々流入することになって運用先の選定に苦戦が続いていますが、結果的にわずか数年のうちに日本最大の預かり資産まで成長することになりました。

ファンドマネジャーの藤野英人は野村アセットマネジメントの年金運用担当者から外資系資産運用会社を経て2006年にレオス・キャピタルワークスを創業しました。設立後わずか10年で日本一にまで急成長したその原動力は藤野氏の投資哲学に多くの投資家が賛同したからでしょう。リターンを出してくれるだろうと安易な期待で投資をした投資家はここ1〜2年の運用の状況に物足りなさを感じているかもしれませんが。

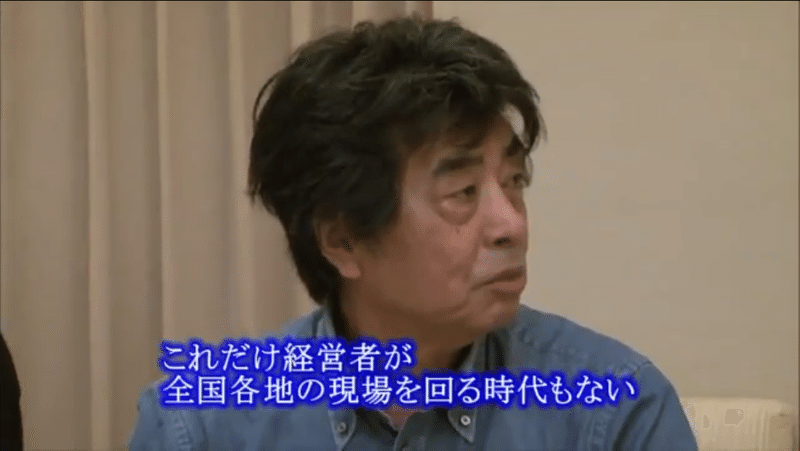

藤野氏曰く、プロも個人投資家も今やパソコンの前で得られる情報に遜色はないとしています。

その中でプロにコストを支払ってでも運用をしてもらう価値を生み出すためには何が必要かを問い続けています。

藤野氏の出した一つの答えが個人がパソコンやスマートフォンの前では得られない現場で発掘した企業への投資でした。

それは言い換えるならインデックスファンドかアクティブファンドかといった議論の前に、投資信託という金融商品の原点に立ち返ることでもあります。

時には最寄駅から20分近くも歩く距離を、タクシーではなく自分の足で歩いて尋ねる。

駅に近ければ地価は高い。離れていれば安い。不便でも本社機能は家賃の安い場所に設置しよう、浮いたお金で店舗にお金をかけようと考えているのかもしれない。

本社の周辺にはどんな工場や施設があるか。

経営者が大切にしていることは何か。

想像して、現場で確かめるのだと言います。

「ひふみプラス」を一躍、日本一預かり資産の多いアクティブファンドに押し上げたテレビ番組「カンブリア宮殿」で投資経験のない村上龍は藤野氏の姿勢を見て、投資という世界の入口を理解したようでした。

これは多くの個人投資家が上部だけの数字で企業を評価するインデックスファンドでは理解も把握も出来ない見落とされている事です。

あなたが企業の採用担当者や経営者の立場だとしたら、学生時代のテストの点数が良い人だけの人を採用するでしょうか?

内申点や偏差値や大学名で選ぶ事に殆ど価値がない事は多くの経営者が把握している実態であり現実です。

ファンドの数や確率には出てこない単純比較不能な問題がファンド選びには存在する

私はアクティブかインデックスかという議論はいい加減やめるべきだと考えています。

その理由はインデックス投資が企業価値を歪める原因となることや企業努力を進展させないなど前回までに紹介した様々ありますが、殆どの個人投資家はこれらファンドを選ぶ際の大暫定を忘れています。

“投資信託は誰がどの投資信託を選んでも良い”ということです。

誰かがその投資信託を買ったら他の人が買えないという椅子取りゲームの仕組みではありません。

同じファンドを別な人たちが同じように買っても良いのです。

誰かがそのファンドに投資をしたら、他の人がそのファンドに投資できないという仕組みではありません。

この事はインデックスファンドのように同じようなパフォーマンスしか出せないファンドと、アクティブファンドのようにリターンもリスクもバラバラのファンドを比較する際に二元論で語ることの愚かしさを表しています。

アクティブ否定派のウォーレン・バフェットの言葉は捉え方を変えるとアクティブ肯定論になる

この記事が気に入ったらサポートをしてみませんか?