<マネーフォワード>e-Taxを使ってebay輸出の消費税申告をして還付を受ける手順【図解付き】

私は副業で、ebayを使った輸出をしています。

ebayに限らず輸出の最大のメリットは「日本国内に支払った消費税が返ってくる」ことにあると思っています。

(あとは生の英語に触れられることで意外と英語力も身に付きます)

海外から輸入して日本で販売したり、日本国内で仕入れて日本国内に販売したりすると、日本の法律が適用されて納税する義務が発生します。

しかし、海外居住者へ販売する”輸出”だと、日本の法律は適用外となり、消費者から税を回収できません。

結果的に事業者が先に負担した消費税分が損になってしまうので、「受け取った消費税 ー 支払った消費」がマイナスになれば、その額が還付金として戻ってくるのです。

例えば、2022年現在の消費税率10%で計算すると、このような流れです。

①.仕入れ額100万円・・・10%の10万円分が消費者負担分となるが、まだ販売していないので先に事業者が負担する

②.輸出売上200万円・・・海外に販売した場合日本の消費税10%は適用されないので、事業者に入ってくる消費税は0円

③.「②-①<0円」になり、本来なら消費者が負担する①が事業者負担になってしまうため、還付される

(※厳密にはもう少し複雑ですが、イメージ的にはこのような感じです)

消費税還付をする前にやることは、確定申告です。

以前の記事で、マネーフォワードを使った確定申告のやり方を書きましたので、参考にしてみてください。

確定申告をした情報を使って、消費税還付の手続きをしていきます。(消費税申告は厳密には「消費税及び地方消費税の申告等」と言うようです)

前書き

私が確定申告や消費税申告のやり方を書き残そうとした理由は、3つあります。

自分でやることで、高額な固定費になりがちな税理士代を浮かせ、その資金を投資や仕入れに充てたい

年に1回程度しかやらないと忘れるので、来年の自分のために、手順を残しておきたい

無料のブログやYouTube動画には、そもそも申告の手順が載っていないから

です。私と同じように自力で消費税申告にチャレンジする方のためにも手順を残そうと思いました。

!注意事項!

この記事で書いた手順は、あくまでも私の事業スタイル(下記箇条書き参照)で副業をやっている人が申告した場合のものです。

・ebay輸出による消費税申告

・国内での販売は一切ない状態(メルカリやAmazon、ヤフオクやリサイクルショップなどで在庫を損切りしていない/輸入などもしていない)

・課税事業者届出書など提出済みの状態

・雑所得(暗号資産売買など)や株・FX収入などがない

・本業の会社員の収入は、会社が確定申告をしている状態

これらどれか1つでも当てはまらなかったり、特殊な収入源があったりする場合は、管轄の税務署や税理士さんに無料相談を受けるなどして、個人個人にあった申告をしてください。(適当にやったり勘でやったらダメです🙅)

輸出以外に国内での販売実績があるとその分だけ消費税還付額は減るので適切な申請が必要です。また、原則として開業届を出してから2年間は免税事業者となるため、課税事業者届出書を出していないとそもそも1円も還付金は受け取れませんので、ご注意ください。

※私は、そもそもe-Taxを使って消費税申告をするやり方自体知らなかった人です。なので、自分の備忘録も兼ねて、なるべく端折らず丁寧に図解付きで解説していきます。

申告の手順

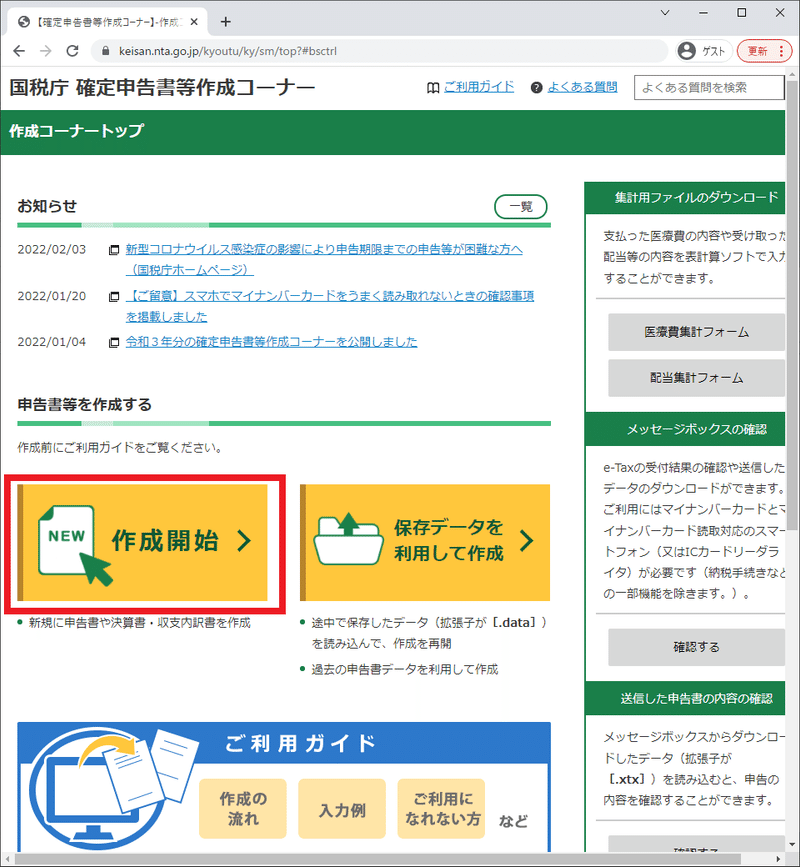

1.国税庁のHPに行く

消費税及び地方消費税の確定申告の手引き・様式等 > 国税庁 確定申告書等作成コーナー

「作成開始」を選択します。

私の場合「マイナンバーカード方式(2次元バーコード)」を選択しました。

「消費税」を選択します。

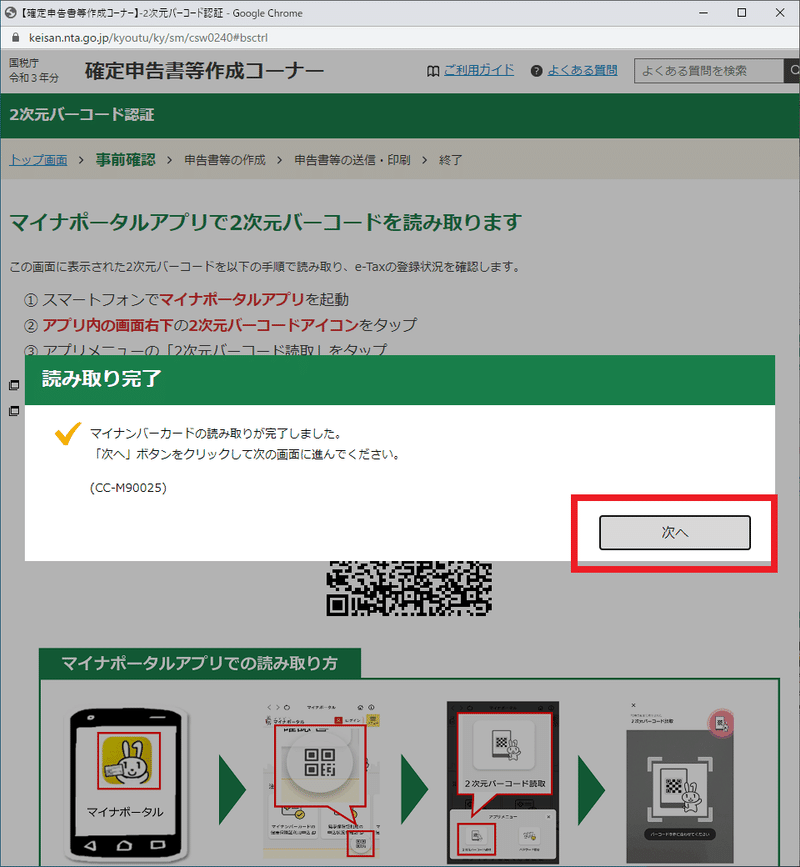

2.マイナポータルアプリで、本人確認をする

バーコードを読み込んで、マイナポータルスマホアプリ経由で、本人確認を行います。

正常に読み込めたらこのような画面になるので「次へ」ボタンを押します。

3.申告書の作成(一般課税・簡易課税の条件判定等)

【課税事業者】になっていることを確認し「申告書等を作成する」ボタンを押します。

注意事項を読んで「閉じる」を押します。

「次へ進む」ボタンを押します。

私の場合、【一般課税・簡易課税の条件判定等】画面では以下のようにしました。

提出方法の選択・・・電子申告で行うので「e-Tax」

条件判定等 > 基準期間・・・平成31年1月1日~令和元年12月31日(2019/01/01~2019/12/31)は会社員ONLYだったので「0円」

簡易課税制度の選択・・・消費税還付を受けるには”一般課税”として申告する必要があるので「いいえ」

経理方式の選択・・・マネーフォワードでは”税抜”としたので「税抜経理」[*3-A]

割賦基準等の特別な売上基準の適用・・・私はしていないので未記入

軽減税率6.24%(一般的に言う消費税8%)取引・・・消費税8%で仕入れたものはないので「いいえ」

以上を記入して「次へ進む」ボタンを押します。

すると、このようなダイアログが出ます。

課税対象となるのは「消費税課税事業者届出書」を出した人か、売り上げが1000万円を超えた人です。私の場合、課税売上高は1000万円以下ですが、課税事業者届出書を出しているので、「OK」を押しました。

4.申告書の作成(所得区分の選択)

事業所得・・・売り上げも仕入れも、軽減税率が適用されるものはないので両方とも「いいえ」

その他の収入源・・・農業や不動産、雑所得なども皆無なので「チェックしない」

「次へ進む」ボタンを押します。

5.事業所得(営業等)の売上(収入)金額等の入力

売上(収入)金額(雑収入を含む)・・・確定申告をした書類を参照 [*5-A]

うち免税取引・・・私の場合はないので「0円」

うち非課税取引・・・私の場合はないので「0円」

うち非課税資産の輸出等・・・私の場合はないので「0円」[*5-B]

うち不課税取引・・・私の場合はないので「0円」[*5-C]

上記の金額に対応する仮受消費税等の金額・・・私の場合は【売上金額】の欄で書いた額の10%の数値(例:888万円の場合、88万)を記入しました(売上金額から各項目を引いた額を記入すればOK)[*5-D]

売上げに係る対価の返還等の金額・・・返品などはなかったため「いいえ」 [*5-E]

6.決算額・課税取引金額の内訳等の入力(事業所得(営業等))

次に、各種項目を入力していきます。

ここに書く内容も、確定申告をした時の【決算書】資料を見ながらやりましょう。

令和3年分所得税青色申告決算書

それぞれ、【売上原価】と【経費】の項目があるので、それをe-Tax側に転記していきます。

次に、その他金額や調整金額を入力する。

私の場合は以下のようにしました。

発生した貸倒金・・・ないので「いいえ」

回収した貸倒金・・・ないので「いいえ」

保税地域からの引き取り貨物に係る金額・・・ないので「いいえ」

課税仕入れに係る対価の返還等の金額・・・ないので「いいえ」

令和3年の棚卸高調整金額・・・私は「機首商品棚卸高」はありましたが「令和2年(2020年)は既に課税事業者」だったので「いいえ」

令和4年の棚卸高調整金額・・・私は「期末商品棚卸高」はありますが「令和4年も課税事業者」のままなので「いいえ」

※私は”貸倒金”や”保税地域”などという言葉は初めて聞きました。税関連を自分でやっていくと知らない言葉だらけですよね。ですが、「記事にこうやって書いてあるから」と言って知らない言葉はそのままにせず、しっかりと調べて理解してから回答するようにしましょう。

ここまでできたら「次へ進む」ボタンを押します。

7.中間納付税額等の入力

ebay輸出で消費税還付を受ける場合、2パターンあります。

年に1回、確定申告をしたタイミングで一緒に消費税申告をする

年に数回、都度消費税申告をする

①は、面倒になりがちな消費税申告は1回だけで済みますが、還付金が戻ってくるのは次年度3月以降となります。

②は、消費税申告を一定期間ごとに行うので手間は増えますが、還付金はすぐ戻ってくるのでキャッシュフローを潤滑にできます。

※税務署に専用の中間申告申請書提出が必要です。

参考:輸出事業者の消費税を早く還付してもらう方法(eBay、Amazon輸出等)

私の場合、特に中間申告申請書は提出していません。この書類を提出していない人は、年に1回の申告となるので中間申告はありません。なのでそのまま「次へ進む」をしました。

8.消費税の還付申告に関する明細書作成

私の場合、昨年税理士さんに依頼した時のデータが残っているので、それを見ながら記入することができました。

昨年の消費税還付に関する明細書の一例です。

これを参考にしながら下記のように書きました。

※「2:課税売上げ等に係る事項」についてですが、どちらも1件当たり100万円を超える場合に書く欄です。100万円未満でも書くことはできるようですが、昨年の税理士さんも書いていなかったので、私もそれに倣って未記入にしました。

100万円以上ある場合は、ちゃんと記入しておきましょう。

主な輸出取引等の明細

取引先氏名/住所・・・ebayの情報を書きました

取引金額・・・「5.事業所得(営業等)の売上(収入)金額等の入力」の欄で入力した売上金額を書きました

主な取引商品等・・・ゲーム機や本、CDや骨董品など、自分が輸出している商品の中で占める割合が多いジャンルを書けばよいです

所轄税関名・・・東京や名古屋、大阪など各所にある税関名を書きます(例えば、日本郵便だと一旦東京に送られるので「東京税関」と書けばよいです)

主な金融機関

Payoneerからの入金や国際輸送会社(クーリエ)、日本郵便とのやりとりをする際に使用している銀行口座を書きます

主な通関業者

私はDHLと契約しているので、DHLの情報を書きました。

DHLジャパン株式会社(DHL Japan,Inc.)

※税関名をGoogle検索して調べたらこのようなサイトがありました ⇒ 認定通関業者一覧 (Authorized Customs Broker)

私の場合、ここは特に当て嵌まらなかったので、そのまま「次へ進む」ボタンを押しました。

9.計算結果の確認

これまで入力した金額を基に、自動計算され、還付額が表示されます。各種金額を確認し、「次へ進む」ボタンを押します。

10.納税地等・還付金口座入力

還付金の入金先となる口座を入力します。

申告書を提出する税務署

提出先税務署・・・管轄の税務署名を選択してください

整理番号・・・特になければ未記入でよいです

提出年月日・・・必須項目ではないので未記入でよいです

全て書けたら「次へ進む」ボタンを押します。

11.消費税の納税義務者でなくなった旨の届出書作成選択

私は、次年度(令和4年)も課税事業者として消費税還付を受けたいので、「届出書を作成しない」を選択しました。

※もし課税事業者をやめる場合は、この届出書を税務署に提出する必要があるので、作成しましょう。

12.送信前の申告内容確認

「帳票表示・印刷」ボタンを押してこれまでの内容をダウンロードしておきましょう。その後、「次へ進む」ボタンを押します。

13.送信準備

税理士等に関する入力・・・契約している税理士は居ないので「いいえ」

市販の会計ソフト等・・・利用しないので「いいえ」

マイナンバーカード認証方法・・・マイナポータルアプリを使ってQRコード認証をしたいので「2次元バーコード」

※私は念のため、一旦この時点で「入力データを一時保存する」を押して、バックアップデータをダウンロードしておきました。

合計2回の認証を行います。1回目は6桁以上のパスワード、2回目は4桁のパスワードです。3回間違えるとロックされるので、記憶を頼らずマイナンバーカード発行時にメモした紙を手元に用意した上で、認証しましょう。

2回ともマイナンバーカードの認証が完了すると、送信することができます。

無事に送信完了できました。一安心ですね。

14.手続き完了

私の場合、添付書類の提出はありませんでした。もし添付書類が必要と表示されていたら、画面に従って提出するようにしましょう。

この添付書類が未提出のままだと、いつまで経っても消費税還付を受けられないので、要注意です。

「終了する」を押すと全ての消費税申告に係る手順は完了です。

e-Taxを使った消費税申告は、今回が初でした。いろいろ調べながらやったので、22時30分頃に開始して翌0時30分頃に終わりました。

所要時間はだいたい2時間ほどでした。(noteにもこうやって書いたことですし、来年度はもっと早く完了できるといいなぁ)

あとは何もなければ、税務署からの還付金入金を待つだけです。

目安として昨年の場合だと、2月18日に税理士さんが申告して、3月5日に入金されました。なので前例に倣うなら、今回2月23日に申告したので約半月後の3月10日辺りに還付金が入金されると思います。

お疲れ様でした。

結び

自分でやるとなかなか大変ですが、これで税理士代が浮きますし、それだけではなく、税理や簿記の知識、申告関連のスキルも身に付いたので、いい経験になりました。

約10日弱でちゃんと還付されました!

2022年3月5日追記:

正常に処理が進んでいるか?何か資料提出など求められていないか?を定期的に確認しておきましょう。

1.下記にアクセスする

2.「送信結果・お知らせ」ページへ進む

3.還付されたことを確認できました

指定した口座の残高を見ると、2022年3月4日付でちゃんと入金されていることも確認できました。

2月23日に申請して、3月4日に還付されたので、約10日弱で還付まで行われたことになります。

”電子申請(e-Tax)を使えば早く処理される”と国税庁ホームページに記載されていましたが、本当に早かったです。

何はともあれ、税理士さんなどに委託しなくても、個人だけで正しく申請できる事、ちゃんと還付金が入金される事を確認することができました。

めでたしめでたし。

補足説明

*3-A:マネーフォワードでの経理方式の確認方法

*5-A:売上金額の場所

確定申告を提出した際に作成した決算書(令和3年分所得税青色申告決算書)の【売上(収入)金額(雑収入を含む)】項目があるので、その額を記入する。

*5-B:非課税資産の輸出

これらに当て嵌まるかどうかを確認してください。

*5-C:不課税取引

例えば外国での宿泊や飲食といった国外での消費、無償での寄付や贈与、出資に対しての配当などは不課税取引になります。

*5-D:仮受消費税等の金額

税抜経理の時、売上金額が900万円の場合、仮受消費税は900万円x10%=90万円になる。

事業者が全ての取引について税抜経理方式を選択適用した場合には、課税売上げに対する消費税等の額を仮受消費税等といいます。

1 売上にかかる消費税額 仮受消費税(1+2):3,200,000・・・A

売上(標準)20,000,000×10%=2,000,000・・・1

売上(軽減)15,000,000× 8%=1,200,000・・・2

*5-E:売上げに係る対価の返還等の金額

売上げに係る対価の返還等とは

課税事業者が、課税資産の譲渡等につき、返品を受けたり、又は値引き、割戻し、割引をしたことによるその課税資産の譲渡等の対価の額(税込価額)の全部若しくは一部の返還又はその課税資産の譲渡等の税込価額に係る売掛金その他の債権の額の全部若しくは一部の減額をいいます。

参考

私が参考にした資料も併せて残しておきます。

以上です。

この記事が気に入ったらサポートをしてみませんか?