日本でモバイルペイメントやスーパーアプリはどう発展するか?

「中国のモバイルペイメントを見てきて、日本ではどうなると思いますか?」「日本は中国のようにモバイルペイメントを軸にしたプラットフォーマーが出現しますか?」とよく聞かれるので、自分の考えを備忘録としてまとめておきます。

追記:友人の廣澤さん(THE SEEDというシードステージに強いベンチャーキャピタルを運営)のラジオでも話しました。宜しければこちらもどうぞ。

購買情報を使ったマーケティング展開のメディアに、モバイルペイメントはなれるか?

まずモバイルペイメントで語られるのが「オフラインの購買情報が手に入り、ビッグデータでなにか新しいことができる!」という文脈です。ただ決済事業者が手に入る情報は、「誰がどこでいくら」でしか無く、「何を買ったか」までは基本的に知ることができません。

メーカーから見れば、肝心の自社の商品が買われたかは分かりません。何を買ったかはまではメーカーは知らないと書きましたが、もちろん小売は「何を」買ったかを知っています。小売はそのデータをメーカーや卸に販売しています。ドン・キホーテなどを展開するPPIHグループは傘下にD-POSというPOS販売子会社を持っています。また小売がポイントカードを自社で展開している場合、ID-POS情報を持つので、誰が何を購入したかまで把握できます。さらにそのポイントカードをアプリで展開している場合、購買情報に基づいてアプリ上でターゲティング広告をメーカーと一緒に展開することができます。

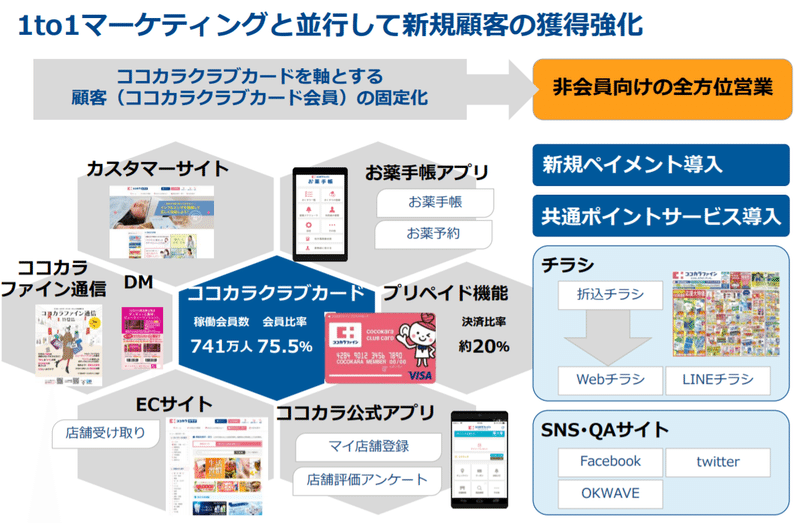

例えばココカラファインは会員比率が2019年9月末時点で75%にも達しています。ポイントカードを通じてID-POS情報を収集し、自社で展開するアプリ、EC、Webチラシなどをチャネルとし効率的な1on1マーケティングを展開しています。

しかしこの場合の課題は、idはココカラファインが持つユニークなもので、ココカラファイン外での行動は補足できません。

CCCはこの課題を業態を超えたデータをシングルソースに紐付けることで、解決しようとしています。

CCCのデータの特長は、100社を超えるTポイントアライアンス先を通じて日々膨大に蓄積され続ける、リアルとネット上の多種多様なライフスタイルのデータ(購買・行動)が、ひとつのID(シングルソース)に紐づいていること

しかしCCCの場合は、メディアが「物理的なカード」になっていることです。そのためメディアとして機能するには弱く、分析結果を広告で展開したときに、十分にリーチできないという問題が発生します。(※DMや自社アプリを持ってはいますが、CCCが展開するメディアに毎日接触している人は少ないでしょう)

上記を踏まえると、モバイルペイメントはまさに以下の可能性を持ったビジネスと言えます。

1:業態を超えて様々な購買情報をシングルソースに紐付ける(これはCCCと同じ)

2:「モバイルのアプリ」で支払わせることで、メディアとしても機能させる(CCCが解決できていない部分)

1は冒頭で基本的に実現できないと話したので、2について。

モバイルペイメントから生活のプラットフォームとなり圧倒的メディアになるか?

日常の決済をアプリで行わせた所で、本当にメディアとして機能するのか?

現代の人が1日に決済を行うのは「ご飯3食とその他数回」ぐらいです。支払いのためにアプリを起動するのは「決済の瞬間」です。もう何を買うかは決まっている瞬間です。しかも基本的に誰かが後ろで待っています。早く支払う必要があります。このタイミングで、アプリに情報を出したとして反応してくれるでしょうか?

「でも中国ではスーパーアプリになってるじゃないか?モバイルペイメントが浸透してるから、モバイルペイメントを提供するアプリは毎日起動されて最強のメディアとして機能しているのではないか?」とよく言われるのですが、中国でスーパーアプリなのはWeChatだけで、ほかはスーパーアプリではないと思います。

先程の話のように、Alipayは単なる決済アプリで、決済以外の場面で起動することは少ないではないでしょうか。WeChatは「コミュニケーション」アプリだからスーパーアプリになれているのであって、「決済・金融」アプリであるAlipayは生活の中心となって常に開かれるようなスーパーアプリにはなれていないです。ネット上で2000人に取ったアンケートによるとAlipayとWeChatの1日平均起動回数を比較した時に、前者は6回、後者は53回だそうです。(※アンケートのリンクは切れています。ごめんなさい。)

ではLINEはスーパーアプリではないのか?という話がありますが、日本のSNSと中国SNSの環境は大きく違います。下に日本と中国のSNSの状況を整理していますが、WeChatは文字通り「スーパー」なアプリなのです。決済サービスを提供する前からスーパーなアプリでした。

「毎日決済アプリとして使われることで、圧倒的に強いメディアとしても機能する」という仮説が中国で実証?され、それを日本でも目指そうという流れで、モバイルペイメント領域にこれだけ注目が集まり、企業が参入していると思うのですが、そもそもこの仮説が怪しいのではないか。

ここでは詳しく触れませんが、「毎日決済アプリとして使われることで、圧倒的に強いメディアとしても機能する」という仮説を考えるには、そもそもなぜクレジットカードは生活の中でプラットフォーム的存在になれなかったかの?を考える必要があります。

クレカの購買情報に基づき、より精度の高いマーケティング施策を展開可能にするCLO(Card Linked Offer)も日本で2014年頃注目を集めますが、それほど一般的にはなっていません。

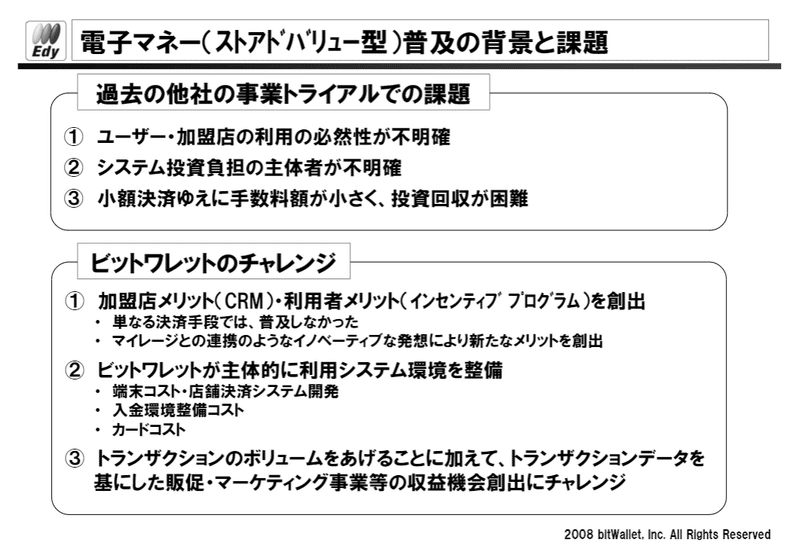

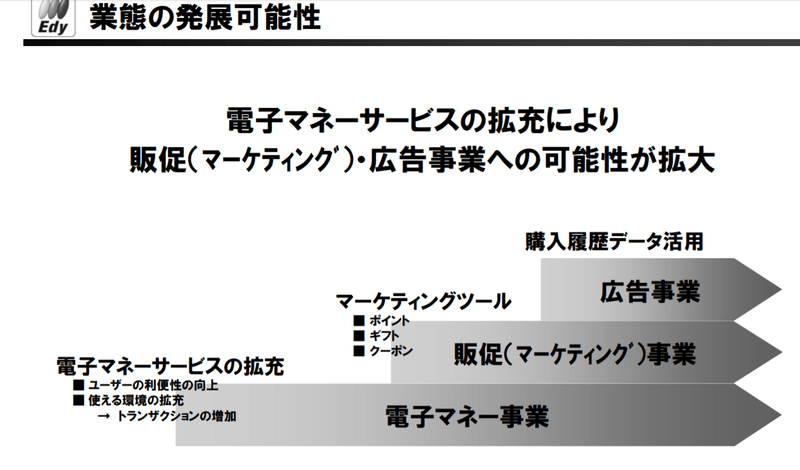

携帯電話が普及した時に、決済から生活のプラットフォーム的立ち位置になって、広告収入でスケールを目指したのはビットワレット社(Edyの前身)でした。360億円の資本金を積み上げ事業を拡大させますが、楽天に約30億円で売却しました。

ではモバイルペイメントをどう捉えるか?

では、業態を超えたデータを活用して、それを実行できている企業はどこでしょう?まず日本最大の流通グループのセブンイレブン。グループ全体でCRM施策を導入することで、業績に貢献しています。

その要がCRM(顧客関係管理)の強化だ。登録者が1400万人を超える会員IDを軸としたデータを、グループ横串で活用することでLTV(ライフ・タイム・バリュー=顧客生涯価値)の増加を狙う。これまでデータに基づき約300の施策を実施。月平均購買金額を1535円高めた。

楽天経済圏を拡大する楽天も同じでしょう。M&Aや新規事業により業態を拡大すると同時に自社の経済圏を拡大させ、その中での顧客のLTVを最大化させる。業態間をつなぐものとして、自社決済を推進させる。2019年12月時点で楽天市場流通総額における楽天カードの決済率を63%まで高めています。

Alibaba(Alipayを展開する親会社)の戦略も楽天に近いです。小売企業に積極的に投資し、自社経済圏を拡大させていく。自社ECモールのTaobaoやスーパーマーケットのHemaではAlipayしか決済手段を選択できず、100%会員を補足できています。

と見ると、ペイメント事業者が単独でモバイルペイメント事業を成立させると言うよりは、小売企業がグループの業績を最大化するために、グループ間の購買情報を1つのIDに紐付け、自グループで展開するメディアや店頭を有効に使うためのツールとしてモバイルペイメントを活用するが1つの解と言えそうです。

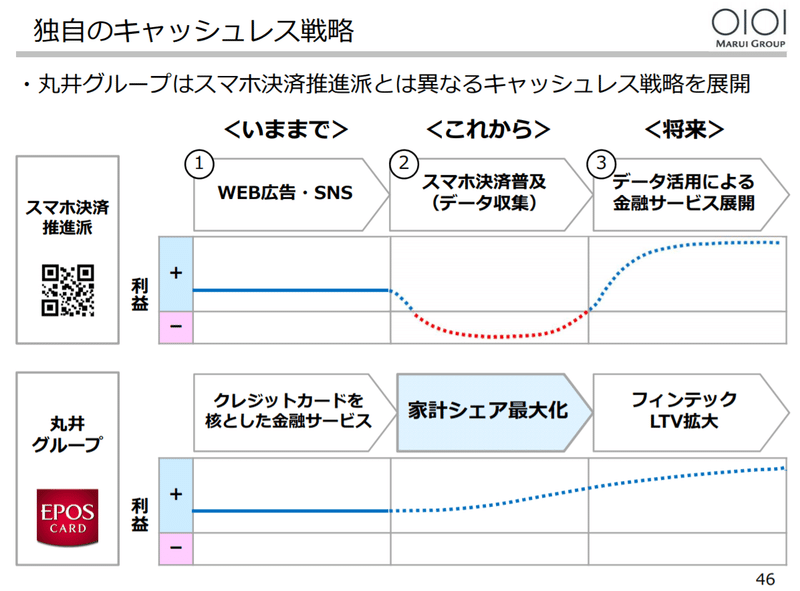

丸井は百貨店しか業態を持っていないですが、クレジットと小売の一体化を創業以来事業の戦略に据え、独自の決済・金融戦略を展開しています。

購買情報がそれほど欲しいか?

モバイルペイメントを購買情報を得るためのツールという視点で見ましたが、そもそも購買情報を活用して、どれほど顧客体験があがるのかという疑問もあります。

クーポンが最適化されたり、適切なお知らせが来たり…などでしょうか。

また企業側へのインパクトも小さいのでないか?

購買情報を使って、より精度の高い発注の予測モデルを作り、廃棄されそうな商品に絞ってリアルタイムでクーポンをアプリ上で発行するなど、小売の肝である粗利率を改善するとろこまで落ちないと小売企業にとっても購買情報はそれほどインパクトを持てないのではないでしょうか。

単なる購入情報を生かしたデジタルマーケティングの展開のみでは、顧客・企業ともにインパクトは薄いのではと考えています。

モバイルペイメントの価値は所有者移転が分かるきっかけになること

何やらモバイルペイメントにすごい否定的な感じになってしまいましたが、モバイルペイメントの価値は別のところにあると思っています。

1次流通で商品を購入したuser_idと2次流通で商品を出品するuser_idが結びつくこと。さらに将来RFDIタグやNFCの技術が発展することで、商品そのものと購入・出品を行う人のuser_idが紐づくこと。これでもっとなめらかな流通が実現できるのではないか?

VeChain Thorなどがこの領域をブロックチェーンの技術も活用して解決しようとしています。

記事のテーマではないのでこれ以上触れないですが、中国より2次流通が浸透している日本で、この領域がモバイルペイメントの牽引役になり、中国とは違った形でモバイルペイメントは発展するのではと思っています。日本は2次流通のプラットフォーマーが世界に先駆けて業態として誕生・早期に確立しており、モバイルペイメントがあることで、2次流通業界で新たな体験価値を提供する可能性があるのではないでしょうか。

おわりに

モバイルペイメントは、QRでも、バーコードでも、NFCも大して論点にはならないと思っています。以下3点を踏まえて、自社の事業戦略の中で、「決済」という機能をそもそもどう位置づけるか、その中で「モバイル」ペイメントをどう位置づけるか、その中で「QR、バーコード、NFC」などの決済媒体をどう位置づけるかという議論の順番であると思います。

1:自社グループでない限り、ペイメント事業者は原則購買情報を持つことはできない

2:決済から生活のプラットフォームにまで上り詰めた企業は過去いない(Alipayがそう思われているが、現実そうでもない)

3:WeChatは決済だからではなく、そもそもコミュニケーションのアプリとして圧倒的プラットフォームとして地位を築いていた

先述の通り、丸井は独自のキャッシュレス戦略を掲げています。

冒頭の問い「中国のモバイルペイメントを見てきて、日本ではどうなると思いますか?」に戻ると、「上記3つの論点を踏まえて自社独自の決済戦略を実行できる企業が提供するモバイルペイメントは消費者に使われて生き残る」という普通の回答になります。

「日本は中国のようにモバイルペイメントを軸にしたプラットフォーマーが出現しますか?」という問いは、この記事で書いてきたように、「モバイルペイメントを軸にしたプラットフォームは中国でも存在しない」ことを認識していないことから生じる、認識違いな問いとなります。立てる問いを「どういった機能を持つと、WeChatのような生活のプラットフォームになれるアプリを再現できるのか?それは日本だとどこのプラットフォームなのか?」とした方が良いかなと思っています。

日本で決済に関連する仕事をしている方の参考になれば幸いです。

※各社戦略は「モバイルウォレット(Pay)は壮大な代理戦争」にまとまっています。

※補足

Alipayをどう捉えるか?

そもそもAlipayはTaobao上で生まれ、ネットECを母体に持つAlibabaグループのサービスです。その後は資産運用や消費者金融などのサービスを展開し、Alipayは決済・金融に関する課題を解決するサービスになりました。SBIの中国版と言った方が適切に思います。確かにAlipay上からもフードデリバリーやタクシーなど多くのサービスが使えますが、それぞれのアプリから使う人が多く、生活の中でAlipayというアプリにそこまで依存しているとは思えないです。

この記事が気に入ったらサポートをしてみませんか?