話題の「住宅ローン金利上昇」ホント?ウソ?

ここ最近では新聞やネットニュースなどで

日本の住宅ローン金利上昇へ

変動金利急騰に注意

金利上昇による住宅ローン破綻者が急増

などの刺激的な題名の記事を見かけるようになりました。

住宅ローン金利がじわりと上がり始めている。三井住友銀行、みずほ銀行、りそな銀行は主力の固定型10年について11月の最優遇金利を10月の水準から引き上げた。

大手銀行の一部が11月に住宅ローンの固定金利を引き上げました。今後、日本の金利はどうなっていくのか、金利上昇への備えは?

果たして本当に日本の住宅ローン金利は上昇しているのでしょうか?

また、今後はどうなるのでしょうか?

今回は、私なりの見解を共有していきたいと思います。

まず、結論をお話すると…日本の住宅ローン金利は上昇しているどころかここ最近下降しているという事実です。

また、今後中短期においては、しばらくは超低金利な状況が続くことになると思います。

住宅ローンの推移

日本の住宅ローンが下降していることや超低金利が続く根拠を知るために、まずは過去を振り返りたいと思います。

住宅ローン金利は大きく分けて2つあります。

変動金利

固定金利

日本の住宅ローン金利は、1980年代バブル時代に変動金利8%程度、35年固定金利5.5%程度でした。

その後、バブル崩壊による景気低迷によりゼロ金利政策が行われ、2000年頃には変動金2.375%、35年固定金利2.5%となりました。

そして、2000年頃には金融ビックバーンと呼ばれる金融の自由化が行われ、この頃から各銀行が店頭金利から「▲●●%」というディスカウント金利が始まりました。

私が新築マンションを購入した2003年当時は▲0.7%のディスカウントであったと記憶しています。

現在では、そのディスカウント幅が▲2%以上というレベルであり実行金利ベースではなんと0.5%以下となっています。

(各銀行で異なる)

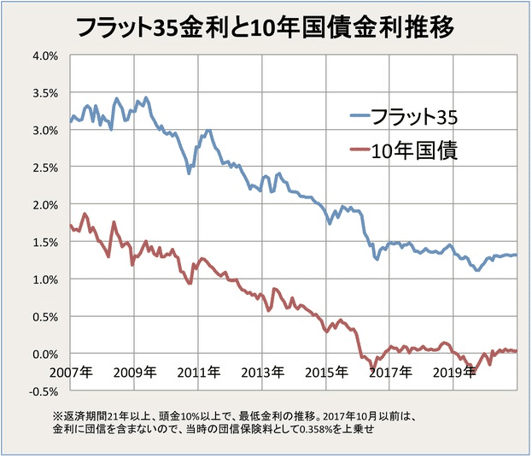

フラット35など長期固定金利においては、2000年~2016年頃以前は2%~3%程度で推移していたと記憶しています。

しかし、2016年に大きなイベントがあり、それ以降のフラット35の金利は1%~1.5%となっており、数年前の約1/2に低下しています。

この2016年の大イベントというのがアベノミクスによる黒田バズーカです。

この回ではこの中身には触れませんが、アベノミクスによる黒田バズーカ以降、日本の住宅ローン固定金利市場は超低金利時代に突入しまた。

そうして現在の「変動金利」「固定金利」は過去最低水準で実行されているという住宅購入にはとても恵まれた市場環境となっております。

変動金利と固定金利は別物

さて、ここで解説しておきたいのが「変動金利」と「固定金利」は別物であるということです。

「変動金利」と「固定金利」は影響を受ける指標が異なります。

変動金利:「政策金利」=「短期金利」

固定金利:「10年国債の利回り」=「長期金利」

変動金利の指標である政策金利は、日銀が景気動向を考慮し決定します。

そのため、変動金利は失われた30年といわれる日本の経済状況から考えると、金利を上げることは考えられません。

長期金利の指標である10年国債の利回りは、市場の国債売買により決定します。

長期金利は世界的に経済成長率が弱い日本において、市場原理に任せれば金利は上昇するべきです。

しかし、前述した2016年の黒田バズーカの政策により、日銀が日本国債を買い漁るという荒業を行っています。

上昇するはずの10年国債金利を無制限に買い入れすることで、作為的に且つ力づくで長期金利を抑え込んでいる状態です。

変動金利は0.3%台に突入

では、なぜ最近のネットニュースなどで変動金利上昇が話題になっているのでしょうか?

実際に、米国など世界各国の金利上昇をしており、住宅ローン金利もグローバル的に急上昇しているいるのは間違いありません。

しかし、日本の金利市場はまったくの別物であり、変動金利のディスカウント合戦は4月以降が加速している状態です。

みずほ銀行:0.375%

新生銀行:0.35%

ネット銀行:0.39%

ここ数年の中では、「現状が最低水準であり、これ以上の金利低下はありえない」という業界内での見解を裏切り、さらに実行金利が下がっています。

これは住宅ローン金利で儲けるという金融機関の発想ではなく、住宅ローンを顧客取り込みのツールとして利用し、ライフサイクルバリュー戦略化しているのでしょう。

フラット35金利(全期間固定型)も金利競争激化

長期固定金利の代表であるフラット35おいても、上記変動金利のディスカウント合戦と同じような動きが出て来ています。

独立行政法人の住宅金融支援機構が提供する長期固定の住宅ローン「フラット35」が金利競争に参戦し始めた。10月、調達金利が上がったにもかかわらず貸出金利を引き下げる異例の行動に出た。低水準の変動金利との差が拡大を続け、利用者が減少しているためだ。変動型の競争が固定型にも波及してきた。

11月9日の日経新聞の記事にもフラット35、金利競争参戦という見出しで話題が上がっていました。

主な内容は、変動金利の低金利影響でフラット35の申し込み件数が減少とその対策。

現在、フラット35の21年の融資件数は6万件超と過去5年間で4割減となっています。

その対策として、調達金利上昇局面にも関わらずに貸出金利を引き下げるなどの各自でキャンペーン金利などを展開し始めているとのことでした。

(りそな銀行1.315%・常陽銀行1.1%など)

このような背景から変動金利同様に各金融機関の顧客争奪戦が繰り広げられており、今後は各金融機関のディスカウント金利合戦により、実行金利は低下傾向であると考えられます。

また、このフラット35に影響を及ぼす指標「10年国債の利回り金利」は黒田日銀総裁下で0.25%の指値オペが実行されているので、マーケット状況に関わらず低位安定化する状況が継続されると思われます。

ここで注意すべきは、現在の黒田日銀総裁の任期が来年の3月末までなので新総裁になった場合にはどのような政策変更が起きるかというところです。

しかし、個人的にはマクロ的に見て大きな方向転換は難しいのでは、と考えております。

今後の住宅ローン金利の予想

今後の日本の住宅ローン金利動向を予想するためには、「変動金利」「固定金利」の指標がどう動くかを考えることが重要です。

まず「変動金利」の指標である「政策金利」を上げるためには日本経済回復が大前提です。

その意味で考えると、本格的な経済回復及び賃金上昇が起きない限り難しい状況です。

今回の世界的な高インフレ下においても米国8%・欧州10%の物価上昇に対して、日本は3%程度に留まっています。

また、賃金上昇は未だに起きていない状況です。

今では韓国やタイなどの東南アジア諸国に追いつかれ追い越されており、失われた30年から脱却できておりません。

「固定金利」の指標である「10年国債利回り」に関しては、前述したように現在は日銀の管理下でコントロールされており、短期的に上昇基調は抑えられております。

ただ、この金利コントロールはかなりテクニカルな手法なので、今後日本国債の暴落などにより激変することは否定できません。

しかし、日銀が存在する限りは無理やりにでもコントロールせざるを得ない状況が継続するのではないでしょうか。

現在、日本国の借金が1300兆円近くあり、年間の国家税収60兆円程度ということから、金利を上げるとによっての被害が国の財政に最も負のインパクトを与えてしまうからです。

いかがでしたでしょうか?

今回の記事の総論しては、最近の「住宅ローン金利高騰」「変動金利急騰注意」「金利上昇で破綻者増加か」というニュースは、本来の金利市場やそのメカニズムを正確に捉えておらず、寧ろ各金融機関の住宅ローン争奪戦激化によって実態は低下傾向であるという実態を知っていただきたい、ということです。

但し、だからと言って危機意識を持たずに住宅ローンを借りてくださいというアナウンスではないので、各自余裕を持った住宅ローン返済を考えて適切な範囲で住宅ローンに取り組んでいただければと思います。

YouTube解説もアップロードしました!

今回ご紹介した内容について、YouTubeでも詳しく解説しています。

動画でも解説を見たい

記事を読む時間が無いけど内容を知りたい

音声付きの方が分かりやすい など

そんな方はぜひご視聴ください!

この記事が気に入ったらサポートをしてみませんか?