【これで全部】確定申告に必要な書類と準備

確定申告がいよいよ始まりました!みなさん、もう提出の準備はできましたか?

「まだ何もしてないよ~」という方はこの記事を見て、スムーズに確定申告を進めてください。

【10秒で分かる記事のまとめ】

確定申告に必要な書類は「確定申告書」「本人確認書類の写し」「所得を証明するもの」「控除を証明するもの」の4種類

確定申告では売上・費用・控除類を集計し、税金額を計算する

確定申告書の提出はe-TAXを使うと青色申告特別控除の上限額が65万円になり、メリットが大きいが、早めの準備が必要かもしれない

この記事の対象となる人

前提として、この記事の内容はフリーランスの方や副業をしている会社員の方向けのものとなります。

つまり「給与所得と事業所得を受け取っている人」に必要な書類を紹介するため、不動産所得など他の所得がある方は、ここで紹介する書類以外にも追加の書類が必要となります。

確定申告に必要な書類

確定申告に必要な書類は以下の通りです。

確定申告書

本人確認書類の写し

所得を証明するもの

控除を証明するもの

それぞれについて、見ていきましょう。

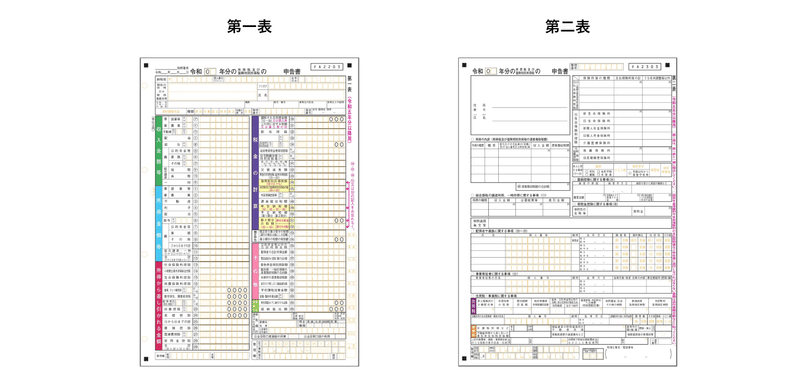

1. 確定申告書

必要な書類の1つ目は「確定申告書」です。

これは確定申告の際には絶対に必要となる、基本中の基本の書類です。

第一表と第二表から構成されていて、昨年の収入や経費、所得の合計金額を記入していきます。

2024年の確定申告では、2023年1月1日~12月31日までの金額を記入してください。

2. 本人確認書類の写し

必要な書類の2つ目は「本人確認書類の写し」です。

書類を郵送して提出する場合は、マイナンバーカードや運転免許証の写しを一緒に提出する必要があります。

書類を税務署に直接持って行って提出する場合には、提示する必要があるので持っていくのを忘れないようしましょう。

忘れた場合はその場で提出が完了できなくなってしまうため、締切り間際や営業時間の終了間際に行く場合は要注意です。

3. 所得を証明するもの

必要な書類の3つ目は「所得を証明するもの」です。

これは所得が証明できればなんでもいい、という訳ではなく、1年間の売上や支出をまとめたものを準備する必要があります。

青色申告の場合は「青色申告決算書」、白色申告の場合は「収支内訳書」という書式で記入したものを提出します。

4. 控除を証明するもの

必要な書類の最後は「控除を証明するもの」です。

これは、民間の生命保険などに加入している場合は「生命保険料控除証明書」、1年間に自己負担した医療費が10万円、もしくは年間所得の5%を超える場合は医療費控除の明細書(集計表)、他にも控除の対象になるものがある場合にはそれを証明する書類が必要になります。

「控除って何?」「何の控除が使えるんだろうか?」と分からない方は次の記事をお待ちください。

確定申告書の作成の流れ

次は確定申告書を作成する流れを見ていきましょう。

以下のような順番で作成していきます。

売上の集計

費用の集計

控除類の集計

税金額の計算

それぞれについて、詳しく見ていきましょう。

こちらの記事も参考にしてください。

1. 売上の集計

まずは、売上を集計していきます。

売上は1年間の合計だけではなく、月ごとの金額を集計する必要もあるため、注意が必要です。

月ごとの金額が集計できたら先ほども出てきた青色申告決算書、または収支内訳書に記入していきます。

Bansouの公式LINEにお友達してアンケートに回答していただくと、確定申告の計算が楽にできるスプレッドシートを無料でプレゼントしています。

2. 費用の集計

次に費用を集計しましょう。

費用には様々な種類があります。その種類ごとに集計をしていきましょう。

仕入原価に関しては、売上と同様に月毎に集計する必要があるため、注意が必要です。

費用も集計ができたら、売上と同じように青色申告決算書、または収支内訳書に記入していきます。

3. 控除類の集計

次に控除類を集計しましょう。

控除にも様々な種類があるため、自分が申請する控除の種類ごとに金額を集計する必要があります。

集計したものは、確定申告書の第一表に記入する欄があるので間違えないように記入していきましょう。

4. 税金額の計算

1~3のそれぞれが集計できたら、最後は税金額を計算しましょう。

売上から費用や控除の金額を差し引いて、「課税所得」の金額を算出し、そこから税金額を計算します。

この時、既に源泉徴収されている場合はその金額を差し引いて計算し、足りない場合は追加で納める税金、払いすぎている場合は還付される税金の金額を計算します。

経費が多く発生した人は税金が還付されることがあるため、間違わないようにしっかりと計算しましょう。

ここまで大まかに確定申告書作成の流れをご紹介しました。

細かい記入方法や計算の仕方については国税庁のホームページを確認するか、税理士さんに相談してみてください。

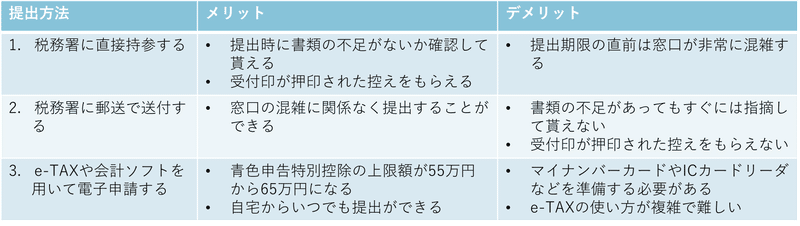

確定申告書の提出方法

確定申告書の提出方法には、3つのパターンがあります。

税務署に直接持参する

税務署に郵送する

e-TAXや会計ソフトで電子申請する

それぞれについて見ていきましょう。

1. 税務署に直接持参する

税務署に直接持参する場合は書類の不足や不備を確認してもらえ、提出が完了したら受付印が押された「確定申告書の控え」を受け取ることができるというメリットがあります。

ただし、提出期限の直前は窓口が混雑していて待ち時間が長くなってしまいます。また、窓口で相談もしたい場合は予約が必要な場合もあるため、注意が必要です。

2. 税務署に郵送する

郵送の場合は窓口の混雑に関係なく、自分のタイミングで提出することができます。

けれども書類に不足があった場合は、指摘されるまでに時間がかかってしまうというデメリットもあります。

さらに郵送の場合は受付印が押された控えを受け取ることができないため、注意が必要です。

3. e-TAXや会計ソフトで電子申請する

電子申請の場合、青色申告特別控除の上限額が65万円になるのが大きなメリットです。

さらに、自宅からいつでも提出ができるのも嬉しいですね。

ただし、電子申請をするにはマイナンバーカードやICカードリーダーを事前に準備する必要があります。

また、e-TAXは使い方が難しいため、初心者の人は早めに準備した方がいいかもしれません。

提出方法のメリット・デメリットまとめ

上でご紹介した3つの提出方法のメリット・デメリットを表にまとめました。

きちんと分かっていれば、案外難しくない?

いかがでしたでしょうか?

確定申告って案外シンプルだな、と思われた方もいらっしゃると思います。

まずは全体像を知ってから取り掛かっていくと、スムーズに確定申告の作業も進むと思います。

今後も確定申告に関わる記事を後悔していきますので、そちらも参考にしていただき、2023年度の確定申告を完了させましょう。

YouTube「駆け込み寺VTuberまっちゃんのBansouチャンネル!!」でも確定申告に必要な書類や作成の流れ、提出方法についてゆる~く、分かりやすく解説しています。

ぜひ、ご視聴ください。

Bansouではクリエイター向けの役立つ情報をnoteをはじめ、YouTubeやセミナーで発信しています。

確定申告を簡単にできるサービスもご準備していますよ。LINE登録をして、お役立ち情報をお見逃しなく!✨

この記事が気に入ったらサポートをしてみませんか?