アサヒグループホールディングス(2502)

こんにちは。

突然ですが、私はアサヒ派です笑

もちろん、それが理由ではないのですが、食品、飲料セクターの銘柄分析はまだやってなかったのでここらあたりでやってみようかなと。

前回のヴィレヴァンとは違い(笑)、こちらはまあまあ本気で買おうか悩んでいる銘柄ですので、今回もしっかりやっていこうと思うとります。

ということで始めます。

ホールディングス系の大企業の場合、まずは事業の概要を理解する必要があります。

あれ?こんなこともやってたの?的な事業があったりしますからね。

ということで、同社の「Fact Book2022」を引用して見ていきます。

(字が小さいのはご勘弁ください)

まずは過去10年の業績。

売上収益は右肩上がりです。

日本の酒類事業は減収ですが、豪州におけるビール最大手のCUB事業や欧州・オセアニアの業務用需要回復によりトータルで増益となっています。

その下のグラフは事業利益と事業利益率です。

2020年はさすがに落ち込みましたが翌年は大きく回復しています。

ここでも日本は振るわず、海外収益に助けられています。

右側上段はEPS(一株あたり当期純利益)と当期純利益のグラフです。

だいたい事業利益と連動しています。

おおむね右肩上がりで美しいですね。

その下はROE(自己資本利益率)と自己資本のグラフです。

自己資本はきれいな右肩上がりでROEは10%前後です。悪くないですね。

まとめますと、

日本の酒類事業は減収であるが、海外収益が寄与し、トータルで利益を積み上げている様子がわかります。

では、次の資料に移ります。

左側上段はCFのグラフです。

青が営業CF、灰色が投資CFです。

フリーCFは右肩上がりで増加傾向ですね。

美しいです。

その下は金融債務(棒グラフ)とEBITDA有利子負債倍率のグラフです。

EBITDAについて復習しましょう。

これです↓(雑)

EBITDA有利子負債倍率とは、有利子負債がキャッシュフローの何倍あるかを表す指標です。

直近では4倍です。

一般的には低い方がよいと言われますが、借入金により財務レバレッジをかけることで経営効率を上がることが可能になりますから、一概に低ければよいというものでもありません。

ここに関しては、後で負債比率や自己資本比率を計算して分析しますので、4倍という数字がいいのか悪いのかの判断はまだできません。

右側上段にいきます。

配当金(棒グラフ)と配当性向(折れ線グラフ)です。

据え置きか増配で配当金が増えています。

配当性向は直近で36%です。

2020年に配当性向が一時的に上がっていますから、減配させまいと頑張ったのでしょう。

還元姿勢は素晴らしいです。

次はその下。

設備投資額(青)と減価償却費(灰色)のグラフです。

日本での設備投資は抑えて、欧州でビール製造設備への投資を実行したためトータルではプラスになっています。

次は中長期経営方針です。

会社の将来を予測する上で重要な資料です。

事業ポートフォリオのコアはビールみたいです。

あと、東南アジアでは、マレーシアの持続成長と書かれています。

そういえば、イオンリート投資法人(3292)もマレーシアへの積極進出についてCPIのデータを用いて説明されていましたね。

ってことはマレーシアの成長力ってほんとにすごいんでしょうね。

資料下段では目標値が掲げられています。

すなわち、フリーCFは債務削減へと充当し、EBITDA有利子負債倍率は3倍程度とするようです。

ということは、会社としては債務が多いと感じてるんだなということがわかります。

配当性向は35%を目処とするようですから、ほぼ現状維持です。

将来的には40%とするようですから、事業の成長を予測してのことと思われます。

今まで分析してきた大企業の配当性向は、30%〜40%の間が多かったように思いますので、その辺りが心地よい水準なのではないかと思います。

次はセグメント別の収益についてです。

円グラフを見てください。

売上収益でみると、国際事業で約半分、酒類事業で3割ほどを占めます。

同社がビール事業に力を入れる理由がわかりますね。

飲料は酒類事業の半分程度です。

また、事業利益(内円)によると、国際事業の占める比率は64.5%です。

それに反比例する形で、酒類事業の比率は28.4%に減っています。

まとめると、

海外事業→売上収益<事業利益

酒類事業→売上収益>事業利益

となります。

つまり、海外事業の方が酒類事業よりも利益率が高いことがわかります。

突っ込んだ言い方をすると、海外事業の方が、(原価、減価償却費、販管費)の比率が低いということです。

それ以上のことはここからではわかりません。

右下の格付情報に目を移してください。

国内格付機関はAランク。

ムーディーズはBaa1とあります。

下の資料によると中立とのことですから問題となるレベルではありません。

次に、株式の状況について見ていきます。

2019年から2020年までの発行済株式総数と自己保有株式を比べてみてください。

コロナショックで財務的に苦しかったのか、自己株式を2,533万1,800株減少させています。

となれば、発行済株式総数がその分増加するはずなのですが、191万4,200株足りません。

考えられるのは、自己株式の消却です。

(2020年のチャートを見ると、新株発行しているようですから、自己株式を一旦消却ののち、発行に至ったのかもしれません。)

理由としては、株価変動の調整、発行済株式総数の適正化などが挙げられます。

2020年は事業利益が、がくんと下がったにも拘らず、年間配当金は増配となっています。

EPS(一株あたり当期純利益)も大きく下がっていますから、自己株式の消却により得た利益の一部を配当原資にあてたものと考えられます。

中計資料に「…株主還元を経営上の重要な項目と位置付け…」的なことを書いている会社は少なくはないですが、何かあるとあっさり減配してしまう会社は珍しくありません。

こういった、未曾有の危機の時こそ、会社の真の顔が現れるものです。

その意味で、「あれほどの危機でも減配しなかった。むしろ増配した。」という実績は評価に値するものと私は考えます。

次は主要な連結会社の一覧です。

オレンジ色の網掛け部分を見てください。

欧州と表記されてはいますが、米国と中国も入っています。

欧州は英、伊、蘭と東欧諸国ですね。

国内と海外の工場立地については以下のとおりです。

単純に工場数のみで比較した場合、国内は33、海外は35ですから海外工場の方が少し多いですね。

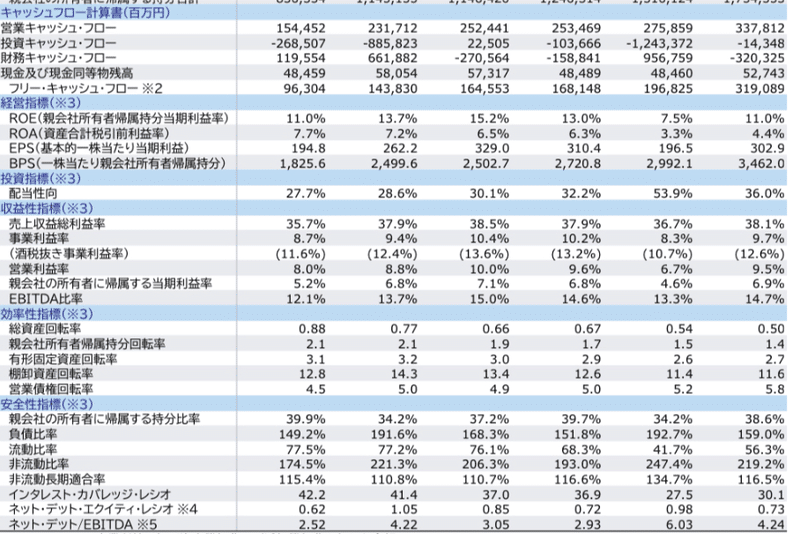

次に、2016年から6年分の財務データです。

(この会社なんでも出してくれますね。笑)

・売上収益、営業利益及び当期純利益は2020年に大きく下がるも、翌年には過去イチを叩き出しています。

・自己資本は右肩上がりで増加しています。

・営業CF、フリーCFも右肩上がりで増加。

・BPSも右肩上がりで増加。

・ROE、EPSは2019、20と下落するも回復傾向。

・売上高営業利益率は2018年が最高値。

・回転率は下げ基調。

・自己資本比率は34〜40%までの間で推移。

2020年を除けば大きな増減なし。

・負債比率は直近で159%。

・流動比率は下落基調。直近で56.3%

(56%は少ないです。)

・非流動比率(≒固定比率)は増加基調。

直近で219.2%。

(自己資本の倍以上の固定資産があります。)

まとめますと、

稼ぐ力はあるし、その分CFも増加しています。

収益性についてもほぼコロナ前まで回復傾向ですが、各種回転率が下がっているのが気になります。

稼ぐ力と、それにより蓄積するCFを背景に、社債及び借入金(主に長期)により財務レバレッジをかけた経営方針であり、それにより安全性分析の各種指標がそれを反映した値となっています。

セグメント別の収益推移について見てみましょう。

主力の酒類事業ですが、2020年はコロナだったとして、2019年も収益が減少しています。

おそらく、九州、西日本を襲った豪雨の影響かと思われます。

あと、国際事業ですが、2021年に大きく収益を伸ばしています。

下段のグラフを見ると、同事業の設備投資・減価償却費が増えていますのでその影響かと考えられます。

コロナショックで経営方針が少し変わったのかと思われます。

(海外投資をさらに増やす方針となったか)

次に個別の事業へと話は移ります。

まずは日本。アサヒビール(株)です。

酒類事業の売上高はコロナ前から減少傾向です。

カテゴリー別構成比を見るとビールで半分近くを占めています。

最近ではアサヒ生ビールや生ジョッキ缶の売行きが好調みたいですね。

いつかニュースでいうてました。

ちなみにRTDというのは、Ready to drinkの略で、栓を開けてすぐに飲めるタイプのものを指すみたいです。

割らずにすぐ飲めるハイボールとかです。

次に長期の市場データです。

ビール類の市場規模は縮少していますが、総合酒類の市場規模は上がっています。

ビール離れがデータとして示されています。

もう少し細かくみると、市場規模は縮少していますが、新ジャンルの占める割合が増加しています。(クリアアサヒやアサヒザリッチとか)

まー人口がそもそも減少していますから、市場規模が縮小することは自明です。

その中で新ジャンルの比率が増えているということですから、それだけビールが高級品になったということでしょう。

また、総合酒類市場規模をみると、RTD(低アル)飲料の占める割合が増えています。

酒税に関しては、ビールを下げて新ジャンルを上げることで酒税の種別差が縮まっています。

さて、次は飲料事業。

アサヒ飲料(株)です。

みんな知ってる飲料ですね。

飲料事業の売上高はほぼ横ばいです。

構成比をみると、ワンダの比率は減少。ウィルキンソンは増えています。

健康志向ですかね。

次は食品事業。

アサヒグループ食品(株)です。

食品事業は売上比率が少ないですが売上収益は年々伸びています。

このベビーフード、アサヒ系列だったんですね。昔よくお世話になりました。笑

あと、アマノフーズのおみそ汁はおいしいので私は好きです。

私のことはどうでもいいですね。

同事業の市場データを見てください。

タブレット菓子、ベビーフード、フリーズトライ味噌汁のそれぞれのマーケットシェアは半分以上。タブレット菓子以外は市場規模も伸びています。

食品事業の連結売上高に占める割合は、直近で5%ほどしかないまだまだ小さな事業ですが、まだまだ伸びる余地はありそうです。

さて、次は欧州事業です。

現地ビールの知的財産権を買収して成長している感じですね。

プレミアムブランドに力を入れるとのことです。

上記の国々に住んだことないので認知度や評判とかその辺りのことは詳しくはわかりませんが、高い認知度を有しているとのことなのでそこは問題ないでしょう。

売上高も多いですしね。

エリア別構成比を見ると、大きな地域差はない感じですね。

上で述べたとおり、Othersは中・米・蘭です。

以下で欧州の市場データを示します。

グラフの見方ですが、左軸は価格帯を4区分に分けたもので、青の塗色部分が同社の占める割合となります。

それぞれの国の特徴は以下のとおりです。

・チェコ

市場シェアは47%。ディスカウント価格帯以外の全ての領域で4割以上のシェアをもっています。

・ポーランド

市場シェアは34%。メインストリームとプレミアム領域でそれぞれ52%、33%のシェアを持っています。

ハイネケン強いですね。(大学生の頃イキってよくハイネケン飲んでたな)

・ルーマニア

市場シェアは39%。スーパープレミアム以外の3領域で35%以上のシェアを持っています。

ここでもハイネケンのシェアが目立ちます。

・イタリア

市場シェアは17%と他より低め。メインストリーム領域はハイネケンとシェアを二分しています。

・イギリス

市場シェアは6%。とても低いです。

群雄割拠って感じです。

また、欧州の全ての国において家庭用が7割以上を占めています。

まとめると、東欧のシェアは相対的に高く、英・伊は低めです。

特に英国においては、メインストリーム領域の戦いが熾烈なせいか、スーパープレミアム領域で勝負しようとしている感があります。

総合的にみると、同社はかなり強い方かと思います。

次、オセアニア事業にいきます。

豪州においてはシュウェップスを買収したのでソフトドリンクにも強みがあり、3割弱のシェアがあります。

また、2020年には豪州ビール市場で販売数量1位のCUB社を買収。コロナやヴィクトリアビターなど、日本でも有名なブランドを抱えています。

そのおかげでしょう。

2020年から売上高が爆増しています。

国別にすると豪州92%、NZ8%となっています。

詳しい事業データを見てみましょう。

豪州においては家庭用瓶ビールの割合が多いですね。

会社別市場シェアをみると、なんとキリングループ(HD 2503)と二分しています。

NZにおける会社別シェアをみると、同社で約半分を占めています。

豪州における飲料のデータに目を移します。

さすが世界のコーラ(KO)、強いですね。

その中でアサヒのシェアは22%。食い込んできてますね。

さて、オセアニア事業についてまとめますと、CUB買収がいい仕事しています。

2020年に買収したとのことですから、アサヒもなかなか大変だった頃ですね。

しかし、それは同時にCUBも大変だったのではなかろうかと想像されます。

その意味で、コロナショックは、普段買えない素晴らしい企業を買う絶好のチャンスであったと言えます。

とはいえ、先が見通せない状況で多くの企業が守りに入る中、あんな時代によくこんな決断ができたものだと思います。(経営陣すげぇ)

今思えば、同年に自己株式を大量に減らしたのは配当だけではなく、これのためだったのかもしれません。

結果論ではありますが、この会社の経営陣、かなり優秀だと思います。

こういう会社は買いたくなりますね。

優秀な方が道をつくれば、愚かな経営者であったとしてもなんとかなる可能性もあるからです。

「愚か者でも経営できるビジネスに投資しなさい。

なぜなら、どのビジネスにもいつか必ず愚かな経営者が現れるからだ。」

次いきましょう。

東南アジア事業です。

東南アジア事業は、これまでの海外事業と違って飲料中心のポートフォリオですね。

マレーシアとシンガポールで7割弱を占めています。

炭酸飲料と水で6割以上を占めています。

グローバルプレミアムブランド商品は以下のとおりです。

コロナ前のスーパードライ販売数量をみると、中国を除くアジアの比率が高いですが、2021年には各地域での販売数量のバランスが整っています。

さて、ここまで長かったですが同社の事業とその概要がご理解いただけたかと思います。

それを踏まえた上で、2023年2月14、15日に発表された、2022年12月期の通期決算発表の資料を見ていきたいと思います。

本日が2023年2月16日ですから出来立てホヤホヤの資料です。

タイミングがいいですね笑

まずは2022年の総括から。

(以下同じ)

コロナと値上げの嵐だった2022年。

事業利益は5.9%増となっています。

下の資料は売上単価が上がりましたよという話です。

これだけ原料費が上がれば値上げしても仕方ない感じではあります。

とはいえ、値上げしたからといって需要が減退するような製品でもないと思いますので、そもそものビジネスの強みがこの会社にはあります。

売上収益も事業利益も増えていますが、予想比ではマイナスです。

需要の回復を見込んでいたのでしょうが少々外れたようです。

意外にも家庭用市場の缶ビールの構成比って上がってるんですね。

販売数量ベースでみると、前年比で市場平均を上回る割合で増えています。

アサヒスーパードライのユーザー数が爆増していることが大きな要因だと考えられます。

(ジョッキ缶の影響大ですね。)

次に飲料事業。

無糖炭酸が売れてるみたいです。

ラベルレス商品はユーザーにとっては嬉しいですね。

私も、別にラベルなんかいらんので安くしてくれと思ってしまうタイプです。

そこらへんのマーケティングセンスが素晴らしいです。

次は欧州事業です。

売上は増えたけど事業利益は減っています。

減価償却費の関係ですかね。

欧州は米国よりもインフレすごいですからコスト対応の強化が望まれます。

欧州全体でみると、プレミアム領域に注力したせいか、それの成長率が高いですね。

東欧市場の要因によるものと思われます。

エコノミー領域は下がっています。

欧州でもノンアル飲料が増えていますね。

全世界的な流れなんだなと。

豪州の売上高が爆増したオセアニア事業です。

事業利益の前年比の増加割合16.7%はすごいですね。

取り組みとしては以下に示されています。

次に、2022年12月期通期の決算短信です。

やっとここまで来れました笑

あと少しです。頑張りましょう!(何を?)

業績を見る前に、事業リスクについてお伝えしたいことが一点。

日本ではまだあまり話題にはなりませんが、実は、WHOがアルコールの摂取を問題視し、世界的な酒類販売の規制を推奨しています。

私は中田敦彦氏のyoutube大学で見てから知りました。

(中田敦彦 youtube大学 アルコールで検索かけてみてください。面白いです。)

この事実は、同社に長期投資する上で理解しておくべき事柄であると思っていますので共有します。

次に配当について。

2025年までに配当性向40%を目指すとのことですから、毎年利益を生み出せると仮定した場合、増配が既定路線です。

ちなみに2022年の配当性向は34%です。

発行済株式数を確認しておきましょう。

期末発行済株式数から期末自己株式数を引くと、5億0668万1024株になります。

あとで株式指標を計算する際に使います。

ここからは財務3表を見ていきます。

まずはBSから。

こちらは借方。

のれん及び無形資産が2,082億9,500万円増加していますね。

ここで、「のれん」について理解します。

「のれん」とは企業間における買収や合併時に出てくる概念であり、「超過収益力」や「営業権」など解釈されています。

企業同士が合併したり株式取得によって子会社にしたりすることがありますが、このような組織再編が行われた場合に「購入した価格」と「被承継会社の資産-負債」から生じた差額を上回った部分を「のれん」として計上することになります。

被承継会社の持つ価値とは、単純に保有している土地や製品などの資産だけでなく、

・信用力

・ブランド

・販売ルート

・顧客情報

・人的資源

といった目に見えない資産をも引き継ぐことになります。

のれんがあることによって新たな事業展開を行なうことが可能となるため、のれんは将来に向けた超過収益力を帳簿上に反映したものであるということができます。

つまり、こういうことです。

この場合は、被買収企業の価値を高めに見積もって買収していますので「正ののれん」といい、逆の場合(被買収企業の純資産より低い価格で買収した場合)は「負ののれん」といいます。

ちなみに、同社の決算短信には、このような記述があります。

2020年に豪州CUB社を買収した際ののれんの見積もりによるものかと思われます。

また、連結総資産の40%がのれんであるとのこと。多いですね。

次に貸方。

毎度おなじみ安全性分析やっていきます。

流動比率(流動負債に対する流動資産の割合)は58.2%です。

低いですね。短期的な負債の比率が高いです。

固定比率(返済の必要のない自己資本に対する固定資産の割合)は198%です。高い。

負債によって固定資産分が賄われているということになります。

長期固定適合率(企業の固定資産が自己資本と固定負債で賄われているかをみる指標)は114.8%です。高い。

この値が100%を超えていますので、長期で使用する資産(工場や設備などの固定資産)の調達に流動負債(1年以内に返済予定の短期的負債)も使用しており、資金繰りが厳しい状況であることがわかります。

となれば気になるのが負債比率です。

負債合計を自己資本分で割ると134%です。自己資本分の1.34倍の負債を抱えています。

冒頭お示ししたように、2020年は192.7%、2021年は159%であったことから、年々減少していますので問題なしとみていいと思います。

次に自己資本比率を計算します。

42%です。高くはありませんがヤバい数値でもありません。

再掲します。年ごとの数字の変化を踏まえて見てください。

単年で見た時とは違う景色が見えます。

どうですか?

先程計算した安全性指標の数値が、前年比で全て改善傾向にあるのがおわかりになるかと思います。

とはいえまだ債務は多いです。

再掲しますが、資料にもこのような記述があります。

「FCFを債務の削減に優先的に充当する」とありますから、債務が多いことは自覚しているのでしょう。

とはいえ、豪州(オセアニア)事業は売上収益が爆増していますから、現在の状況が継続するならば、そこまで問題にする必要はないように思えます。

次にPLです。

原価・販管費も増加

売上収益総利益率は36.7%。

売上高営業利益率は8.6%。

希薄化後EPS(希薄化後一株あたり当期純利益)は299.06円との記載があります。(ありがてぇー)

再びこちらをご覧ください。

2022年は収益性が少し下がっているようですね。

原価と販管費が増加していますから仕方ありません。

販管費の内訳については以下のとおりです。

広告宣伝費が55億3,300万円増加しています。

運搬費も148億1,500万円増加。

世界的な燃料費と海外の人件費の高騰が考えられます。

減価償却費も18億900万の増加。

つまり、

お酒が売れなくなったことが主の理由ではないと考えられます。

次にCF計算書です。

営業CFは718億2,100万の減少。

投資CFは548億3,800万の増加。

(投資CFの増加はマイナスで表記されます)

フリーCFは1,968億500万となります。

2020年通期決算時よりも低い値です。

債務削減に充当した結果でしょう。

次に一株あたりの情報です。

繰り返しになりますが、希薄化後EPSは299.06円。

株式数のデータは、上で計算した値(発行済株式総数−自己株式数)を使用します。

→5億0668万1024株

BPS(一株あたり純資産)は299円です。

株価は2023年2月17日の終値の4,668円で計算します。

PBR(株価純資産倍率)は15.6倍です。

低めですね。

PER(株価収益率)は15.6倍です。

こちらは平均的。

ROE(自己資本利益率)は7.3%です。

2020年並みの低さです。

過去10年で株価を見ると、コロナショックで大きく凹むも、長期投資が報われています。

直近2年を見ると下落基調ですね。

まとめますと、

財務の安全性に係る数値は高まっているが、まだまだ負債が多く、また、収益性や株価指標のそれは大して高いわけではありませんでした。

それにより株価が伸び悩んでいるのではないかと思われます。

最後に株主優待の紹介です。

これを見ると、あくまで優待はおまけ程度であり、優待目的での保有は現実的ではないと思います。

結論

この会社は、酒類事業をメインに、飲料や食品も手がける企業である。

コロナ禍、そして不可逆的な人口減少がすすむ本邦においては、酒類事業の規模は減少傾向にあるが、健康志向に合わせた炭酸水や食品からの収益は少ないながらも増加傾向にある。

また、海外からの収益は半分近くに及び、特に、2020年に買収した豪州CUB事業は大きく収益を伸ばしており、オセアニア事業の柱となっている。

欧州事業、東南アジアその他の海外事業においても、プレミアム領域を開拓することで、既存の競合他社の間にうまく食い込んでいる様子がみられた。

事業利益は欧州事業が減少するも、オセアニア事業の寄与によりトータルで増益。

今後の展開としては、本邦でのコロナ5類への移行による規制緩和やジョッキ缶の好調ぶりなどから、収益の半分を占める国内業績は上向くことが想定され、海外事業においても、欧州のプレミアム市場への戦略により、収益が改善すれば全体的な底上げが図れるものと考える。

財務的な面に目を向けると、買収により増加した負債などにより芳しい数値ではないが、安全性指標は改善傾向にある。

収益性指標は債務や、原価・販管費の増加により悪化しており、そのため株価も軟調であると考えられる。

しかし、本業での収益が著しく悪化したわけでは決してない。

生産性の低下をもたらすような工場のトラブルや稼働不全を起こしたわけではなく、企業自体にも問題があるわけでもない。

加えて、プライシングの面で言えば、値上げ対応がなされており、酒税改定による外部要因の影響を受けるにしても、同社のブランドがもたらす価格決定力は決して弱いものではない。

安全性、収益及び株価指標の源泉となるのは本業の稼ぐ力である以上、そこが崩れない限りは収益は増加傾向となり、各種指標も今後改善していくと考えられる。

ただし、WHOが指摘するように、世界的なアルコールに対する見方はネガティブな方向に進みつつあり、これは不可逆的な流れであるため、その点はリスクとして捉えておくべきである。

株主還元に関して言えば、2020年に増配実績があることから、還元姿勢はポジティブであると捉えることができる。

また、今後、配当性向を40%まで上げることを明記しており、さらなる増配も期待できる。

(了)

いかがだったでしょうか。

世界的な潮流として、アルコールの健康への影響についてネガティブな流れになっていることは確かです。

しかし考えてみてください。

たばこを扱うフィリップ・モリス(PM)やアルトリア(MO)がヤバい会社でしょうか。

もちろん世界的な大型株と日本株を一緒にするのもどうかとは思いますが、人間の根源的(もしくはそれに近い)欲求に根差したプロダクトはそうそう消えることはないのもまた事実です。

何が言いたいかというと、リスクとして世界的な潮流を認識する必要はありますが、そこまで悲観的に考える必要はないのではないかと私は思います。

私自身、お酒を飲む量は以前と比べてかなり減りましたけど(減らしましたので。)、それでも大勢で寄ればお酒が飲みたくなるものです。

そういった、コンテンツやプロダクトが「強い」企業は構造上、利益を生み出しやすいのです。

しかも、同社の株価は過去2年に渡る調整局面です。

長期的には報われている株価ですし、これを好機と捉えるなら、タイミングを見て買うのはありではなかろうかと私は思います。

ですが、あくまで投資は自己責任で。

また、買いを推奨しているわけでもありませんのでその辺はご理解いただければと…

それでは、お疲れさまでした。

あざした。

この記事が気に入ったらサポートをしてみませんか?